Популярные статьи

- Государственно-частное партнерство: теория и практика

- Международный форум по Партнерству Северного измерения в сфере культуры

- Мировой финансовый кризис и его влияние на Россию

- Совершенствование оценки эффективности инвестиций

- Качество и уровень жизни населения

- Фактор времени при оценке эффективности инвестиционных проектов

- Кластерный подход в стратегии инновационного развития зарубежных стран

- Государственная собственность в российской экономике - Масштаб и распределение по секторам

- Вопросы оценки видов социального эффекта при реализации инвестиционных проектов

- Теория экономических механизмов

- Перспективы социально-экономического развития России

- Особенности нового этапа инновационного развития России

- Экономический кризис в России: экспертный взгляд

- Налоговые риски

Популярные курсовые

- Учет нематериальных активов

- Потребительское кредитование

- Бухгалтерский учет - Курсовые работы

- Финансы, бухгалтерия, аудит - курсовые и дипломные работы

- Денежная система и денежный рынок

- Долгосрочное планирование на предприятии

- Диагностика кризисного состояния предприятия

- Интеграционные процессы в современном мире

- Доходы организации: их виды и классификация

- Кредитная система: место и роль в ней ЦБ и коммерческих банков

- Международные рынки капиталов

- Многофакторный анализ производительности труда

- Непрерывный трудовой стаж

- Виды и формы собственности и трансформация отношений собственности в России

- Анализ финансово-хозяйственной деятельности

Навигация по сайту

Анализ российской модели банковской системы в сравнении с китайской моделью |

|

Т.С. Сперанская При констатации важности развития банковского сектора для экономического роста России в статье ставится вопрос о том, связана ли положительная динамика развития банковского сектора последних пяти лет с увеличением доли государства в банковских активах. Ответить на этот вопрос поможет сравнительный анализ моделей развития китайского и российского банковских секторов с точки зрения присутствия в них государства и их взаимодействия (государства и банков) с промышленной сферой. Исключительные успехи экономики КНР позволяют говорить об относительно уникальной модели развития, обеспечивающей быстрые темпы экономического роста в последние 30 лет. Среднегодовой прирост ВВП за период с 1976 по 2006 г. составил 9,5% [1]. Прагматичные реформы китайской экономики осуществляются под пристальным контролем китайской Коммунистической партии с целью создания модели «рыночного социализма». Несмотря на то, что траектория развития российской экономической и политической модели в постсоветской период принципиально отличалась от китайской, современные элементы экономического роста в России позволяют найти некоторые аналоги с азиатской моделью. Многие работы, посвященные анализу различных форм капитализма, относят Россию и Китай к модели «государственного капитализма», подчеркивая при этом национальные особенности и, в некотором смысле, уникальность траектории развития каждой из стран в постсоветский период [2]. Сходство российской модели развития на современном этапе с азиатской проявляется, в частности, в том, что Россия, как и Китай, переживает процесс «наверстывания» отставания от уровня мировой экономики2, в отсутствии четкого разграничения между государственной и частной собственностью, а также сильной легитимности государственной власти. Но российская модель похожа и на европейскую, в частности, итальянскую и французскую модели 70-80-х годов ХХ в., характеризующуюся сильным присутствием государства как в промышленности, так и в банковской сфере, большой долей государственного финансирования инвестиций в основной капитал, а также активной государственной политикой регионального развития [3]. Политика консолидации государственных активов в России наиболее заметна в промышленном секторе российской экономики. Начиная с 2000 г. происходит перераспределение границ между государством и реальным сектором, характеризующееся более авторитарным стилем управления экономикой по сравнению с периодом 90-х годов прошлого столетия. Расширение государственной собственности в России ассоциируется на Западе с повышенным «дирижизмом» в сфере государственного регулирования экономики, названным «developpementalisme nationaliste». При этом идея о неэффективности государства в экономике, господствовавшая в 1990-е годы, сменилась понятием «нового государственного менеджмента» (New Public Management). Государство в нем выступает не как контролер или регулятор экономической деятельности в режиме государственно-административного управления, а как партнер частного сектора, заботящийся об эффективности управления и прибыльности своих активов в ситуации, когда частный капитал оказывается недостаточно эффективным для реализации целей средне- и долгосрочной экономической политики. Необходимо отметить, что термин «стратегически важные активы» в своем прямом значении используется в Законе «О недрах» для определения активов, доступ к которым ограничен для иностранцев. Однако в последнее время этот термин вышел за рамки энергетического сектора и распространился на большую часть отраслей экономики за исключением, пожалуй, банковской сферы. Теперь он определяет активы, находящиеся в государственной собственности и использующиеся в качестве инструмента экономического роста. Завершен ли переходный период в российской банковской системе? На этот вопрос нельзя ответить однозначно. С одной стороны, процесс переходного периода в российской банковской системе можно рассматривать как незавершенный, если принять во внимание тот факт, что основной упор был сделан на имитацию англо-саксонской модели, совершенно не адаптированной к российскому контексту. Россия с этой точки зрения не является исключением. Процесс глобализации и развития финансовых рынков в Западной Европе в конце 1990-х годов ставил вопрос о возможности сведения национальных моделей развития экономик этих стран в единую американскую модель финансовых рынков [4]. Процесс глобализации в рамках единого европейского пространства, несомненно, предполагал возрастающую взаимозависимость национальных экономик разных стран, но не слияние воедино их национальных траекторий развития. Незавершенность переходного периода в российской банковской системе также проявляется в тех проблемах, которые остаются нерешенными на сегодняшний день, несмотря на ее исключительно быстрый рост с 2002 г. Это касается как внутренних проблем, связанных со слабостью межбанковского рынка и острой нехваткой ликвидности, так и внешних, связанных с политикой государства в банковской сфере и выходом банковских институтов за рамки национальной экономики. Вместе с тем создание двухуровневой банковской системы с разграничением компетенций Центрального банка и коммерческих банков второго уровня произошло еще в период перестройки, до распада Советского Союза. Реформы банковской системы, начавшиеся в 1987 г., предполагали переход от советской, четко определяемой модели (где банковская система была частью плановой экономики и исключала возможность банкротства предприятий даже при растущих неплатежах последних и переносила инициативу создания денежной массы на реальный сектор государственной экономики [5, р.р. 43-60]), к более либеральной двухуровневой модели, исключающей пережитки советской системы, и создать институты частной собственности [6]. Если рассматривать понятие переходного периода в российской банковской системе как переход от советской системы к альтернативной модели (или моделям) организации поведения экономических агентов, то сегодня можно говорить о завершенности этого процесса, хотя сформировавшаяся модель может и не являться тем результатом, который был запланирован в начале 1990-х годов. Если определить понятие «модель» как совокупность поведений экономических агентов, являющихся непреднамеренным и временным результатом, зависящим от организационных компромиссов и исторического институционального контекста [6, р. 15], то современную российскую банковскую систему можно рассматривать как относительно стабилизировавшуюся после хаоса 1990-х годов и развивающуюся во времени и пространстве модель с четко выраженными национальными особенностями, но содержащую элементы других национальных моделей. Ее историческая национальная особенность - в развитии на основе спекулятивных операций вплоть до финансового кризиса 1998 г., распространению которых способствовал инфляционный контекст. Последнее утверждение верно как для периода 1990-х годов, так и для сегодняшней ситуации. Тем не менее инфляция не приводит к сокращению банковских кредитов и не препятствует повышению значимости банковского сектора для экономики страны [7]. С 2002 г. происходит быстрое развитие банковской системы на волне стабилизации внутренней экономической ситуации. Если с 2002 г. развитие банковской системы осуществлялось преимущественно за счет быстрого роста потребительских кредитов населению, то ухудшение ситуации на мировых финансовых рынках вследствие ипотечного американского кризиса Subprime и последовавшее повышение процентных ставок по кредитам заставило промышленные предприятия искать источники финансирования у российских банков (у Сбербанка и Внешторгбанка). Банковский сектор остается слишком маленьким для финансирования промышленных предприятий, а доля банковских кредитов в финансировании инвестиций составила всего 10% в 2007 г. (по сравнению с 3-4% в 2000 г.). Очевиден тот факт, что стабилизация российской банковской системы и ее динамичное развитие являются, скорее, эффектом «наверстывания». Тем не менее в нем происходят не только количественные (рост доли банковских активов в ВВП, рост кредитов и т. д.), но и качественные изменения, связанные, прежде всего, с тем, что спрос на банковскую ликвидность и ее острая нехватка вызваны уже не спекулятивными операциями банков с обменным курсом и на рынке ГКО, как в 1990-е годы, а развитием классической функции банковского посредничества. Государство - банки как фактор стабильности в условиях переходного периода. Активная промышленная государственная политика недостаточна для обеспечения долгосрочного и сбалансированного экономического роста. Она должна сопровождаться мерами по развитию финансовой системы. Значимость последней объясняется способностью финансового сектора и в первую очередь банков перераспределять ресурсы с помощью каналов передачи денежной массы от секторов с избыточной ликвидностью к секторам, занятым в производстве и нуждающимся в финансовых средствах. Кроме того, классическая функция финансового посредничества позволяет избежать возникновения «инфляционных очагов» в форме избыточной ликвидности, направляя ее к финансово-недостаточным экономическим агентам. Так как рыночные механизмы несовершенны даже в самых конкурентоспособных экономических системах, а частные институты посредничества могут так же подвергаться шокам, как и рынки, государственное участие в экономической политике является необходимым условием для сбалансированного экономического роста. Одновременно в современной экономике государство не может заменить рыночные механизмы [8]. При этом форма государственного участия в экономике не означает, что именно правительство должно быть или ответственным за экономическую деятельность, или предоставить бразды правления частному сектору в рамках политики «laissez faire». Важность банковского сектора как источника ликвидности для экономики, нуждающейся в реконструкции промышленного сектора или испытывающей необходимость внедрения инновационных технологий и повышения эффективности производства, тем более высока, что некоторые инвестиции просто не могут быть субсидированы с помощью самофинансирования, без привлечения внешних источников [9]. В условиях переходного периода, и следовательно, сильных макроэкономических и структурных диспропорций и неопределенности перед будущим, связанной с изменением устоявшихся правил поведения экономических агентов, банковский сектор приобретает особое значение для финансирования реального сектора. Во-первых, в контексте системных трансформаций банки способны более эффективно, чем финансовые рынки, справляться с долгосрочной неопределенностью. В контексте процесса обучения «... краткосрочная политика не является оптимальной. Сравнительное преимущество моментального результата не позволяет определить оптимальные механизмы распределения ресурсов. Несовершенство рынков капиталов может негативно сказаться на менее развитых странах, которые хотят извлечь пользу из процесса обучения» [10, p. 199]. Во-вторых, институциональный аспект, связанный с отсутствием в период плановой экономики практики функционирования финансовых рынков, придавал банковским институтам конкурентные преимущества [6]. В отличие от финансовых рынков банки как институт финансового посредничества уже существовали в начале переходного периода, даже если их роль в финансировании реального сектора была весьма ограниченной. Банковский сектор был одним из первых, где необходимость структурных преобразований привела к началу реформ с июня 1987 г. В-третьих, финансовые рынки как возможная альтернатива банковскому финансированию несовершенны, а технологические инновации сами по себе создают неуверенность в будущей стоимости активов. Банковские посредники способны более эффективно по сравнению с финансовыми рынками справляться с рисками, включая их в учетную ставку по предоставленным кредитам. Однако в случае слишком высоких рисков банк может отказать в заимствовании. В этом случае государственная поддержка приобретает особое значение, позволяя уменьшить риски на начальной стадии развития инновационных проектов, когда риск отказа от проекта наиболее велик, а рентабельность в средне- и долгосрочной перспективе совершенно не гарантирована. Необходимо отметить, что, например, во Франции проблема финансирования инноваций решалась путем создания венчурных компаний по инициативе и при активной поддержке государства [3]. В России, как и в КНР, такая практика не получила распространения. Таким образом, взаимоотношения государства, хозяйствующих субъектов и финансовых посредников являются необходимым условием для сбалансированного экономического роста. Сходство и различия механизмов финансирования реального сектора экономики в России и Китае. Разные подходы к реформированию банковского сектора в России и Китае в переходный период. С начала структурных реформ и распада советского блока российская модель развития (как экономики в целом, так и банковского сектора) существенно отличается от китайской. В отличие от КНР частная собственность в России развивается не путем создания новых институтов, а в результате приватизации в период массового отказа государства от своих активов в пользу частного сектора и сопровождается идеей о тотальной неэффективности государства в экономической сфере. С начала экономических реформ в 1978 г. руководство Коммунистической партии КНР отдало предпочтение более прагматичной политике реформирования экономической сферы, направленной на постепенное развитие частных институтов и не предполагающей отказа от государственной собственности (табл. 1) [11, р. 19]. Таблица 1 Доля в ВВП предприятий с разными видами собственности в Китае, %

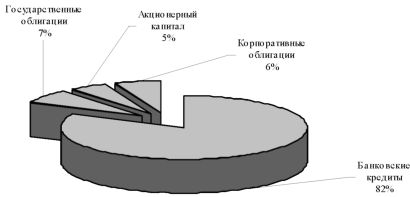

С 1991 г. траектории развития банковских секторов двух стран идут в противоположных направлениях, несмотря на наличие в прошлом похожих институциональньгх форм, которыми являлись специализированные банки, существовавшие в Советском Союзе с 1987 по 1991 г. и созданные по примеру китайской модели. В Китае процесс реформирования банковского сектора не поставил под вопрос государственную собственность. Несмотря на изменения, произошедшие в банковской сфере с 1978 г., доля государственной собственности в банковском секторе КНР изменилась незначительно. В 2005 г. государство оставалось монополистом, прямо или косвенно контролируя 98% банковского капитала (рисунок) [12]. Коммерческим государственным банкам и трем так называемым «политизированным» банкам (Государственный банк развития, Государственный банк импорта-экспорта, Государственный банк сельскохозяйственного развития) принадлежало 68% банковских активов.  Рисунок. Структура финансирования нефинансовых институтов в КНР, 2006 г. После вступления Китая в ВТО в 2001 г. и полного открытия банковского сектора для иностранных инвесторов с 2006 г. доля активов иностранных банков в общем объеме активов китайской банковской системы быстро растет. На конец 2006 г. она составила около 10%. В противоположность китайской модели в России начиная с 1991 г. появляется большое количество частных коммерческих банков, многие из которых в прошлом являлись региональными филиалами специализированных банков. Тем не менее создание кредитных институтов проходило спонтанно и не было обусловлено целью экономического роста со стороны государства. Вплоть до финансового кризиса 1998 г. неконтролируемое развитие банковского сектора происходило в контексте высокого уровня инфляции и массового вовлечения банков в спекулятивные операции. Несмотря на быстрый количественный рост, их значимость для экономики прямо пропорционально уменьшалась (табл. 2) [13]. Таблица 2 Развитие банковской деятельности в России в 1992-1996 гг.

* 1 360 кредитных организаций на конец 1991 г. ** Среднегодовая ставка реальной месячной ставки (для 1992 г. — подсчитана за период февраль-декабрь, чтобы избежать эффекта сезонного повышения цен в январе). Механизмы финансирования инвестиций в основной капитал в России и КНР на современном этапе. Несмотря на реформы, начавшиеся еще в 1978 г., механизмы финансирования инвестиций в КНР мало изменились. По данным Народного банка Китая, доля банковских кредитов в структуре финансирования нефинансовых институтов на конец 2006 г. составляла 82% (см. рисунок), а доля государственных банков в общем объеме финансирования - 47,2%. Государству принадлежит 61,1% банковских активов, сконцентрированных в четырех коммерческих государственных банках (Промышленный и коммерческий банк, Сельскохозяйственный банк, Банк Китая, Строительный банк) и трех «политических» банках (см. выше). Несмотря на вхождение КНР в ВТО и либерализацию финансового рынка, доля иностранных активов составляет всего 1,9% (табл. 3). Таблица 3 Распределение банковских активов и кредитов по различным категориям банков КНР (на конец 2006 г.)

Таким образом, уровень банковского посредничества в КНР остается одним из самых высоких в мире, а примерно 90% всего национального финансирования осуществляется через банки. Несмотря на рост частного предпринимательства в КНР, государственный сектор лидирует по общей величине основных фондов (около половины), банковских кредитов (две трети) и инвестициям (47%). Его доля в налоговых поступлениях составляет 35%, в занятости - 31% [14]. По этим показателям в Китае доля государства может показаться более весомой, чем в России. Однако статистические данные по источникам финансирования инвестиций в основной капитал в российской экономике позволяют констатировать обратное (табл. 4) [12]. Таблица 4 Источники финансирования инвестиций в основной капитал в России, %

Источник: Госкомстат РФ Данные, приведенные в табл. 4, показывают, что в России даже в период массовой приватизации доля государства в финансировании инвестиций в основной капитал остается не только высокой, но и является единственной альтернативой банковскому финансированию. Федеральный и региональный бюджет, а также средства из внебюджетных фондов, служат основными механизмами финансирования инвестиций (33,3% общего объема привлеченных средств). Кредитные институты (втянутые в этот период в спекулятивные валютные операции, а также в операции на рынке ГКО), остаются в стороне от потребностей реального сектора. На современном этапе кардинальных изменений в этой ситуации пока не произошло: государство остается основным инвестором, а доля банковского финансирования остается низкой. Альтернативой банковскому посредничеству служит разнообразие каналов финансирования инвестиций: самофинансирование, заемные средства других организаций, государственные инвестиционные ресурсы (федеральные и региональные бюджетные фонды). По сравнению с периодом 1990-х годов доля внебюджетных средств заметно сократилась, а доля банковского финансирования возросла, хотя и остается весьма низкой. Кроме того, так как доля банков с государственным участием в общем объеме банковского финансирования составляет примерно 50%, то это еще больше повышает вклад государства в финансирование инвестиций. В КНР инвестиции в реальный сектор осуществляются в значительной степени с помощью государственных банков, а политика Центрального банка КНР является основой централизованного финансирования инвестиций. В то же время альтернативные источники финансирования развиты довольно слабо. Банковская система КНР является, таким образом, координатором инвестиционной политики государства и инструментом реализации целей экономического развития. В России же банковский сектор оторван от промышленной политики и приоритетов государства, а роль банков в координации инвестиций остается, скорее, формальной. Если принять во внимание большое количество альтернативных источников финансирования, возникает вопрос о том, как контролировать инвестиционные потоки по направлениям в соответствии с приоритетами государства. Из данных, приведенных в табл. 4, можно сделать вывод о том, что в России бюджетная политика позволяет компенсировать слабость банковского финансирования инвестиций в экономику страны. Таким образом, в России государство активно участвует в финансировании реального сектора экономики, но в отличной от Китая форме. Несмотря на быстрый рост кредитов промышленному сектору экономики за последние несколько лет, доля самофинансирования российских предприятий, в особенности малых и средних, всегда была очень высока (до 90% в 1990-е годы). С этой точки зрения системообразующая функция китайских банков и их важность для национальной экономики является одним из фундаментальных отличий российских банков от китайских (табл. 5). Однако слишком сильная зависимость китайских предприятий от банковских кредитов как по объему, так и по стабильности и непрерывности финансирования при слабом развитии альтернативных источников финансирования генерирует дополнительные системные риски. Разные степень и формы присутствия государства в банковском секторе России и Китая являются вторым существенным отличием банковских систем двух стран. Быстрое развитие российского банковского сектора последних пяти лет происходит в контексте увеличения присутствия государства в банковском секторе. Это присутствие выражается в том, что на долю госбанков в начале 2008 г. приходилось уже более 50% активов банковского сектора страны, а их доля в кредитовании корпоративного сектора быстро росла в связи с ухудшением конъюнктуры на международных финансовых рынках [15]. Доля государственных банков в общем объеме банковских активов кажется тем более высокой при том, что доля банковских кредитов в финансировании инвестиций составила всего 10% на конец 2007 г. Кроме того, государство полностью или частично владеет активами пяти крупнейших банков как по размеру активов и капитала, так и по объему прибыли. Всего в России на начало 2008 г. действовало 1136 кредитных организаций3. На первый взгляд, этого достаточно, чтобы констатировать значительную концентрацию государственной собственности в банках, деятельность которых имеет стратегический характер для государственной экономической политики. Однако необходимо сделать два уточнения, позволяющие понять различие между государственным присутствием в банковских секторах России и Китая. Таблица 5 Основные национальные различия банковских секторов России и Китая*

Первое из них связано с так и не преодоленным структурным

дисбалансом между предоставлением крупными банками кредитов крупным

экспортно-ориентированным предприятиям и предоставлением менее крупными

банками кредитов части предприятий, ориентированных на внутренний

рынок, и со значительной долей самофинансирования средних и мелких

предприятий [16]. Только банки с государственным участием относятся к

категории банков, способных финансировать стратегически важные секторы

экономики, находящиеся под государственным контролем. Что же касается

объемов банковского финансирования этого сегмента экономики, то 50%

банковских активов, приходящихся на кредиты корпоративному сектору,

отражает, скорее, крупный объем кредитов, чем динамику их прироста. Вне

крупнейших банков с государственным участием наблюдается ускорение

инвестиционных процессов и оживление динамики банковского кредитования

со стороны частных банков, роль которых в финансировании экономического

роста внутри стран увеличивается [17]. Второе уточнение носит методологический характер и связано с необходимостью понимания разницы между государственными банками как инструментом реализации политических целей государства и банками с государственным участием в отношении структуры собственности, в которой государство является партнером частного сектора и основывается на экономической цели получения прибыли от своей деятельности в конкуренции с другими банками. В случае российских банков представляется более корректным говорить о «государственных банковских компаниях», в которых государство может иметь мажоритарное участие в капитале, но где решения о финансировании принимаются в соответствии с критерием рентабельности. Функции российских банков с государственным участием весьма далеки от специализированных китайских банков, кредиты которых вписаны в долгосрочную государственную стратегию экономического роста. Разделение между понятием «собственности» и «контроля» в крупных банках с государственным участием является третьим существенным отличием банковских систем России и Китая. Российские банки с государственным участием не осуществляют «политизированную» стратегию предоставления кредитов в отличие от Китая, где бюджет Центрального банка включен в государственный бюджет, который утверждается голосованием на Государственном Совете и на уровне правительства и учитывает возможность трансферта долгов правительства на счета государственных специализированных банков [18]. Историческая близость политических и экономических императивов в Китае и массовая либерализация в России предопределили разные траектории экономических и финансовых реформ переходного периода. В настоящее время в России и Китае происходят два противоположных и одновременно сходных процесса (постепенное развитие частного сектора в Китае и все более значимое присутствие государства в российской экономике), ставящих интересы государства в центр экономических политик обеих стран. Тенденция к усилению роли государства в стратегически важных секторах экономики наводит на мысль, что Россия все больше приближается в своей траектории экономического роста к китайской модели «государственного капитализма», которая остается господствующей, несмотря на развитие частного сектора и постепенное уменьшение доли государства в экономике Китая. Однако если это и верно в отношении российской промышленности, то менее очевидно в финансовой сфере, которая никогда не была приоритетной в экономических реформах. Единственный факт, который говорит в пользу сближения с китайской моделью развития банковского сектора - это доля активов, принадлежащих государству в банковском секторе. Однако участие государства как главного акционера крупнейших российских банков не предполагает его прямого вмешательства в принятие решений, касающихся предоставления кредитов. Такая модель весьма далека от администрированных кредитов, содействующих экономическому росту Китая. Кроме того, банковские кредиты реальному сектору играют неодинаковую роль в двух странах. Даже если вклад российской банковской системы остается весьма скромным по сравнению с потребностями национальной экономики в средне- и долгосрочной перспективе, частные банки (более мелкие по сравнению с банками с государственным участием, но более динамичные) развивают операции уже не только в сегменте потребительских кредитов населению, но и в сфере кредитов средним и мелким предприятиям, работающим на внутренний рынок. Что же касается банков, интегрированных в финансово-промышленные группы, они не только потеряли свою первостепенную роль для промышленности по сравнению с периодом 1990-х годов, но их ресурсы уже давно недостаточны для финансирования крупных промышленных предприятий. Такая ситуация вынудила производственный сектор экономики прибегнуть к финансированию на мировых финансовых рынках. Последствия кризиса ликвидности на мировых финансовых рынках заставили корпоративный сектор обратиться к крупнейшим банкам с государственным участием. Учитывая, что банковское кредитование малым и средним предприятиям остается слаборазвитым, эффект изменения конъюнктуры мировых рынков еще больше повысит значимость государственного сегмента российской банковской системы. Тем не менее на сегодняшний день банковский сектор не интегрирован в стратегию промышленного развития и остается на периферии активной государственной политики. 1 В статье использованы материалы доклада, представленного на

семинаре CEMI-EHESS, май 2008 г., Париж, Сперанская Т.С., Чан Т.

«Развитие отношений между государством, банками и промышленностью.

Сравнительный анализ китайской и российской модели». 2 Хотя официально российская экономика вышла на уровень 1990 г. в 1 полугодии 2007 г. по количественным показателям, ее отставание от мировой экономики остается очевидным фактом, особенно в области передовых технологий, уровне жизни населения и демографии. 3 ЦБР. Литература 1. Statistical Yearbook 2007, www.stats.eov.cn/tisi/ndsi/2007. 2. PUFFER Sheila M., Mc CARTHY Daniel J. Emerging capitalism in Russia and China: implications for Europe //European J. International Management, Vol. 1, Nos. 1/2, 2007. 3. Бонно Ж-Ж. Политика обустройства территорий во Франции: финансовые и административные аспекты //Проблемы прогнозирования. 2008. № 6. 4. Mondialisation et regulations. Europe et Japon face a la singularite americaine. Sous la direction de Robert Boyer et Pierre-Frangois Souyri. Editions la decouverte. Textes a l'appui //Economie, 2001. 5. MichelLitviakov. Monnaie et economie depenurie en URSS//L'Harmattan. Collection «Pays de l'Est. 2003 (chapitre 2. La formation du systeme financier sovietiques). 6. Frangoise Renversez. Marches financiers et intermediation financiere dans la transition en Russie // Colloque Franco-Russe, CUF, le 1er et 2 juin 2001. 7. Speranskaia T. Intermediation financiere et inflation // Les dynamiques de developpement du systeme bancaire en Russie. Note de recherche CEMI-EHESS, fevrier 2008. 8. Stiglitz J. The role of government in the economies of developing countries // Development Strategy and the Management of the Market Economy /E. Malinvaud, J. Milleron, M. K. Nabli, A. K. Sen, A. Sengupta. 1997. 9. Luis Serven, Andres Solimano. Private investment and macroeconomic adjustment: a survey // World Bank research Observer, 1992. n°1. 10. Stiglitz, J. Markets, market failures, and development //American Economic Review, vol. 79, no 3. 1989. 11. Государственное статистическое бюро Китая, 2000 (Huchet, Richet, 2005. 12. China Financial Stability report, 2007 http://www.pbc.gov.cn. 13. Литвак Дж. Российская Федерация. Коммерческие банки // Обозреватель ОЭСР, Париж, № 210, февраль-март 1998. 14. Ли Чуаньтун. Управление государственной собственностью в Китае. «Китайская гомеопатия» вместо «шоковой терапии»//Промышленные ведомости, № 10, октябрь 2007. 15. Буздалин А. Государственный приход //Коммерсант, 3 апреля 2008, № 55. 16. Солнцев О.Г., Хромов М.Ю. Особенности российской банковской системы и среднесрочные сценарии её развития // Проблемы прогнозирования. 2004. № 1. 17. Кувалин Д.Б., Моисеев А.К. Российские предприятия в начале 2008г.: конкурентная ситуация и уровень конкурентоспособности // Проблемы прогнозирования. 2008. № 5. 18. Tahuy CHHAN. L'Evolution du secteur bancaire en chine: du processus des reformes au processus d'ouverture (1978-2006) Les dimensions organisationnelles et institutionnelles. Mai 2007.

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Похожие публикации

Новые книги и журналы

Популярные книги и учебники

- Экономикс - Макконнелл К.Р., Брю С.Л. - Учебник

- Бухгалтерский учет - Кондраков Н.П. - Учебник

- Капитал - Карл Маркс

- Курс микроэкономики - Нуреев Р. М. - Учебник

- Макроэкономика - Агапова Т.А. - Учебник

- Экономика предприятия - Горфинкель В.Я. - Учебник

- Финансовый менеджмент: теория и практика - Ковалев В.В. - Учебник

- Комплексный экономический анализ хозяйственной деятельности - Алексеева А.И. - Учебник

- Теория анализа хозяйственной деятельности - Савицкая Г.В. - Учебник

- Деньги, кредит, банки - Лаврушин О.И. - Экспресс-курс

Популярные рефераты

- Коллективизация в СССР: причины, методы проведения, итоги

- Макроэкономическая политика: основные модели

- Краткосрочная финансовая политика предприятия

- Марксизм как научная теория. Условия возникновения марксизма. К. Маркс о судьбах капитализма

- История развития кредитной системы в России

- Коммерческие банки и их функции

- Лизинг

- Малые предприятия

- Классификация счетов по экономическому содержанию

- Кризис отечественной экономики

- История развития банковской системы в России

- Маржинализм и теория предельной полезности

- Иностранные инвестиции

- Кризис финансовой системы стран Азии и его влияние на Россию

- Безработица в России

- Источники формирования оборотных средств в условиях рынка

Популярные лекции

- Шпаргалки по бухгалтерскому учету

- Шпаргалки по экономике предприятия

- Аудиолекции по экономике

- Шпаргалки по финансовому менеджменту

- Шпаргалки по мировой экономике

- Шпаргалки по аудиту

- Микроэкономика - Лекции - Тигова Т. Н.

- Шпаргалки: Финансы. Деньги. Кредит

- Шпаргалки по финансам

- Шпаргалки по анализу финансовой отчетности

- Шпаргалки по финансам и кредиту

- Шпаргалки по ценообразованию