Популярные статьи

- Государственно-частное партнерство: теория и практика

- Международный форум по Партнерству Северного измерения в сфере культуры

- Мировой финансовый кризис и его влияние на Россию

- Совершенствование оценки эффективности инвестиций

- Качество и уровень жизни населения

- Фактор времени при оценке эффективности инвестиционных проектов

- Кластерный подход в стратегии инновационного развития зарубежных стран

- Государственная собственность в российской экономике - Масштаб и распределение по секторам

- Вопросы оценки видов социального эффекта при реализации инвестиционных проектов

- Теория экономических механизмов

- Перспективы социально-экономического развития России

- Особенности нового этапа инновационного развития России

- Экономический кризис в России: экспертный взгляд

- Налоговые риски

Популярные курсовые

- Учет нематериальных активов

- Потребительское кредитование

- Бухгалтерский учет - Курсовые работы

- Финансы, бухгалтерия, аудит - курсовые и дипломные работы

- Денежная система и денежный рынок

- Долгосрочное планирование на предприятии

- Диагностика кризисного состояния предприятия

- Интеграционные процессы в современном мире

- Доходы организации: их виды и классификация

- Кредитная система: место и роль в ней ЦБ и коммерческих банков

- Международные рынки капиталов

- Многофакторный анализ производительности труда

- Непрерывный трудовой стаж

- Виды и формы собственности и трансформация отношений собственности в России

- Анализ финансово-хозяйственной деятельности

Навигация по сайту

О формировании новой парадигмы бюджетной политики |

|

Сенчагов В.К.

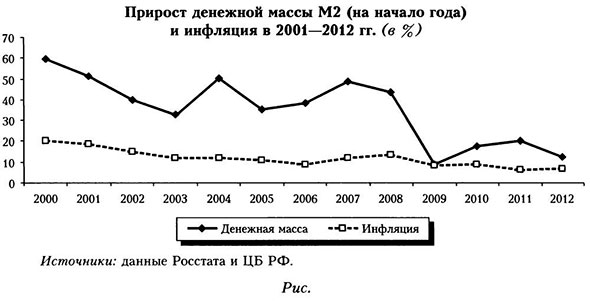

д. э. н., проф., заслуженный экономист РФ руководитель Центра финансовых исследований Института экономики РАН За прошедшие после распада СССР 20 лет возникла обширная и уникальная совокупность противоречий и интересов в России в целом и в ее регионах. В этот период бюджетная политика как часть финансовой и экономической политики находилась в жесткой зависимости от складывающегося баланса политических сил. Те, кто видит в государстве не только «машину подавления» предпринимательской инициативы, высоко оценивают роль бюджета как системного генератора новых импульсов развития. Сложившаяся парадигма бюджетной политики нацелена на обеспечение бездефицитного бюджета при минимизации расходов на экономику, науку, образование, здравоохранение. Следуя этой цели, начиная с 2014 г., Минфин планирует разработать «потолок расходов» для ведомств. Политика бюджетной сбалансированности выражается в сосредоточении значительной части доходов (сверхдоходов) бюджета в специальных фондах. Эти фонды практически не участвуют в финансировании отечественной экономики. Очень сложно контролировать определение сверхдоходов с использованием мировых цен и средних мировых цен на нефть, газ и т. д. Сторонники создания специальных финансовых фондов приводят два аргумента. Во-первых, сверхдоходы образуются из-за благоприятной конъюнктуры цен и потому представляют собой незаработанные доходы. Дополнительные доходы (рента) от более высоких цен сами по себе не возникают — они образуются в процессе хозяйственной деятельности и соединения труда, средств производства, новых технологий и природного фактора. Во-вторых, за счет этих доходов формируется якобы излишняя денежная масса. Между тем динамика М2 и инфляции не подтверждает наличие такой жесткой взаимосвязи (см. рис.).  И даже высокие коэффициенты корреляции между динамикой М2 и индексом потребительских цен (Ершов и др., 2013. С. 7), на наш взгляд, не противоречат тому факту, что в отдельные годы между этими индикаторами существует обратная зависимость, как это особенно проявилось в 2011 г. Существенные погодовые различия в динамике указанных индикаторов, их зависимость от большой совокупности конкретных факторов и даже их уникальность в отдельные годы (плохие погодные условия, регулирование цен и тарифов, цены на импортную продукцию, баланс доходов и расходов населения, коммунальные тарифы и др.) резко снижают возможности использования корреляционного анализа для прогнозирования денежной массы. На наш взгляд, необходимо проанализировать динамику денежной массы М2, чтобы объяснить причины резкой неравномерности и годовых колебаний этого индикатора. Взаимосвязь между М2 и ИПЦ зависит также от эффективности использования дополнительных доходов, от управленческих технологий в сфере бюджетных расходов. С этой целью сейчас предлагают часть Резервного фонда и Фонда национального благосостояния внутри страны направить в создаваемое акционерное общество — Росфинагентство, которое в дальнейшем намечается приватизировать. Недостаток этого решения в том, что деньги уйдут на финансовый рынок, а не в реальный сектор экономики. Сложившаяся парадигма бюджетной политики отличается большей зависимостью от внешних условий развития. Об этом свидетельствует баланс Банка России за 2012 г.: из 21,2 трлн руб. всех его активов средства, размещенные у нерезидентов, и ценные бумаги иностранных эмитентов составляют около 70%, то есть 14,6 трлн руб. Бюджетная политика является частью экономической и финансовой политики, но по ряду черт ей принадлежит приоритет. Бюджет отражает не только финансовую сбалансированность экономики, но и товарно-ресурсную. Его дефицит, как правило, связан с недостаточной сбалансированностью всей экономики, ее слабой диверсификацией, провалами в структуре. Государственный бюджет выступает одним из важнейших факторов выпуска денег в обращение, а значит, и формирования уровня монетизации и накопления финансовых ресурсов. От бюджетной политики во многом зависит стабильность цен. Часть затрат, например на науку, особенно НИОКР, образование, здравоохранение, охрану окружающей среды, энергетики, бюджет «берет на себя», выводя их из рыночного ценового оборота. Важно учитывать свойство бюджетных расходов: их увеличение обусловливает не только спрос на деньги, но и предложение последних, поскольку потенциал производства, объем товарных и фондовых рынков существенно расширяются при эффективном использовании бюджетных средств. По данным М. Ершова, «около 90% всех долларов, имеющихся в настоящее время в мире, в момент своего первоначального появления были эмитированы в результате финансирования различных бюджетных программ. А уже потом эти ресурсы попадают на вторичный рынок и, мультиплицируясь, превращаются в соответствующие агрегаты денежной массы» (Ершов, 2013. С. 14). Бюджетная политика не должна быть приложением к монетарной политике, ориентированной на мировые тенденции глобализации. Подобное обособление бюджетного механизма в общей системе макрорегуляторов чревато отрывом бюджетного финансирования от реальных потребностей экономики. В бюджетной политике в настоящее время почти отсутствуют инструменты воздействия на экономику реального сектора. В силу «бесплатности» распределяемых бюджетных денег возможно их расточительное использование, а также коррупционные схемы. По некоторым оценкам, 50% бюджетных потерь в развитых капиталистических странах приходится на коррупцию и 50% — на плохой менеджмент. По мнению председателя Счетной палаты РФ С. Степашина, в нашей стране аналогичная ситуация. Главным принципом бюджетной политики должно стать максимально полное финансовое обеспечение решения проблем в реальной экономике и социальной сфере даже ценой сохранения в разумных пределах дефицита бюджета, внешнего долга и ограничения накоплений в резервных фондах. Прежде всего нужно преодолеть безусловный приоритет достижения бюджетной сбалансированности в ущерб финансированию экономического развития. Хотя политика бюджетной сбалансированности дала определенные положительные результаты: Россия входит в число немногих стран, имеющих бездефицитный бюджет; в России минимальный государственный долг (весь госдолг — 10% ВВП, в том числе внешний меньше 3%); Россия занимает третье место в мире по величине золотовалютных резервов. Но при огромных финансовых резервах Россия по доле ВВП на душу населения оказалась на 70-м месте в мире. При таком положении дел риски от сохранения дефицита ничтожны по сравнению с риском отставания в структуре производства, в технике и технологии, в образовании и здравоохранении и в целом по уровню и качеству жизни. В своей экспертной оценке бюджета на 2013—2015 гг. Институт экономики РАН предложил установить дефицит бюджета на уровне 2—2,5% ВВП в 2013 г. и 1—1,5% в 2014—2015 гг. Дополнительные бюджетные расходы при принятии принципиальных решений об увеличении бюджетного дефицита могли бы составить в 2013 г. 900 млрд руб., в 2014 г. — 1100 млрд и в 2015 г. — 1100 млрд руб. (ИЭ РАН, 2012 С. 26, 29—30). В этом случае можно планировать повышение темпов прироста экономики и важнейших ее сфер к 2015 г. до следующих размеров: ВВП — до 6%, промышленного производства — до 5,5%, инвестиций в основной капитал — до 11—12% розничного товарооборота — до 7%, реальных денежных доходов населения — до 7% (Сенчагов, 2012. С. 29-35). Об избыточности золотовалютных резервов можно судить по применяемым международными финансовыми организациями критериям обеспеченности резервами импорта, денежной массы и краткосрочной внешней задолженности (без учета корпоративного долга). По всем перечисленным критериям резервы значительно превышают соответствующие базовые макроэкономические показатели. Например, обеспеченность денежной массы М2 в 2008—2009 гг. составляла 80—90%. Для сравнения: в США она колебалась в пределах 2—5%, в Японии — 13 — 16%, Великобритании — 2%. Такая резервная политика развитых стран возможна при мощном производстве, его диверсификации и разветвленной системе финансовых инструментов и институтов. Этих условий в России нет, но их надо создавать, используя бюджетные механизмы финансирования и стимулирования инвестиционного спроса. Внешний долг почти в 10 раз меньше золотовалютных резервов, что создает ему хорошую защиту. Но если взять совокупный внешний долг, включая банки и корпорации, то он составит 624 млрд долл. (на конец 2012 г.), что на 16,1% превышает золотовалютные резервы. По расчетам Института экономики, в 2015 г. внешний корпоративный долг (предприятий и банков) может составить 860 — 930 млрд долл. (Сенчагов, 2012. С. 120). Ответственность за погашение и обслуживание корпоративного долга должны нести субъекты хозяйствования, а не правительство, как это произошло в 2008 г. На наш взгляд, вполне обосновано намерение Счетной палаты начать проверку эффективности долговой политики 11 госкорпораций (Куликов, 2013). Представляется целесообразным с учетом опыта Маастрихтских соглашений по введению предела госдолга установить предел корпоративного долга как долю объема экспорта или выручки. Качество разработки бюджета, его внутренняя сбалансированность явно недостаточны. По оценке экспертов и депутатов Госдумы, необходимые средства не предусмотрены для ряда ведомств — МЧС, ФСИН, Минобороны. Не выделены деньги для многих субъектов РФ, особенно тех, где ведется добыча полезных ископаемых. Правительственный документ «не просчитан и не доработан» (Самприна, 2012). Мизерные суммы выделяются в бюджете на реализацию программного обеспечения станкостроения: в 2013 г. всего 0,07% адресной инвестиционной программы, а в 2015 г. — 0,04%. Переход на программный бюджет должен быть завершен в 2014 г., но по программному принципу распределяется всего 10% расходов бюджета. Нужно изменить подходы к формированию финансовых резервов и учитывать не только Резервный фонд, но и Фонд национального благосостояния. Однако этого недостаточно. Следует также учитывать: золотовалютные резервы (около 530 млрд долл., или 16 трлн руб.); резервы Центробанка; резервы Агентства по страхованию вкладов; накопительную часть Пенсионного фонда — сейчас 2 трлн руб. По нашим оценкам, сумма всех этих резервов составляет порядка 20 трлн руб. Это в три раза больше, чем было задействовано для преодоления кризиса в 2008—2010 гг. Следует ли и дальше накапливать резервы, изымая деньги из хозяйственного оборота? В бюджете на период до 2015 г. намечено увеличить Резервный фонд с 2,8 трлн руб. на конец 2012 г. до 4,7 трлн руб. к концу 2015 г. Кроме этого в Фонде национального благосостояния будет накоплено 2,8 трлн руб. Бюджетная политика должна быть увязана с налоговой и амортизационной политикой. В США применяется сложная конструкция инструментов: бюджет, налоги и амортизационные отчисления. Государство принимает законодательные акты для сокращения амортизационных периодов нового оборудования и увеличения амортизационных отчислений за счет сокращения налогов. Казалось бы, страдает бюджет. На самом деле ускоряется оборот капитала, вводится более производительное оборудование, увеличивается зарплата работников, растет объем производства и увеличивается налог с физических лиц и компаний. В 2009 г. из бюджета США выделено 787 млрд долл., из которых 40% — на целевые налоговые льготы. По закону, в первый год после приобретения имущества разрешается единовременно списывать в виде амортизационных отчислений по корпоративному сектору до 50% от цены приобретения, а по малому и среднему бизнесу — до 100%. Амортизационные отчисления — наиболее эффективный вид инвестиционных ресурсов. Приращение инвестиций обычно многократно превышает недополученный государством объем налоговых поступлений (Абрамов, 2009. С. 239). Ключевую роль в улучшении инвестиционного климата играет инвестиционная активность государства. Пока оно предлагает другим выгодно вкладывать в нашу экономику, а само копит на случай кризиса. В течение ряда лет на каждый рубль бюджетных инвестиций приходится порядка 4 руб. корпоративных, в том числе иностранных (от 3,8 до 4,2 руб. в разные годы). Активизации инвестиционной политики мешает политика минимизации бюджетных расходов. В результате в 2015 г. доля инвестиций в ВВП, как планируется, будет составлять 22% вместо необходимых 30 — 40%. Оценивая целесообразность усиления государственного контроля над денежно-финансовой сферой, надо помнить, что Рузвельт для выхода из депрессии 1929 — 1934 гг. принял ряд решений о государственном и общественном контроле над бизнесом: утвердил кодексы конкуренции, ограничил длительность рабочего дня, усилил права профсоюзов и т.д. В условиях нестабильности мировой экономики общественное мнение постепенно склоняется в сторону признания роли стратегического планирования. Лауреат Нобелевской премии Дж. Стиглиц считает, что стратегические инвестиционные проекты, рассчитанные на 10 — 15 лет, могли бы снизить роль спекулятивных факторов фондового рынка и обеспечить большую устойчивость мировой экономики. По мнению Е. Примакова, в России без государственного индикативного (конечно, недирективного) планирования невозможно преодолеть отставание в жизненном уровне населения от развитых западных стран (Примаков, 2012). В своем докладе «О цивилизации XXI века» в Международной академии менеджмента Г. Попов (октябрь 2012 г.) отметил, что в свете нарастающих угроз и вызовов без долгосрочного плана и долгосрочных механизмов его реализации Россия не сможет выстоять и сохраниться как великая держава1. Невозможно обеспечить взаимосвязь целей и ресурсов без разработки стратегического общенационального плана развития страны. Мнение о возможности решить эту задачу в рамках разработки долгосрочных государственных и целевых федеральных программ не подтвердилось практикой. Дисбалансы в этих программах и коррупционные посягательства на бюджетные средства крайне велики. План должен частично быть индикативным и частично включать директивы с указанием исполнителей, сроков выполнения и источников финансирования. В число основных задач национального плана должны входить: устранение диспропорций в экономике путем комплексной достройки производства рядом отраслей машиностроения, особенно станкостроения, легкой промышленности и др.; разработка «дорожной карты» шестого технологического уклада (биотехнологии, нанотехнологии, новые источники энергии и др.); создание условий для приоритетности внутреннего рынка; организация новых предприятий по импортозамещению. Как показал 20-летний опыт российских реформ, рынок, в отличие от плана, ориентирует предпринимателей на самые доходные сферы приложения капитала. Поступление капитала в другие отрасли и виды деятельности происходит с большой задержкой и дисбалансы усиливаются, а технологическое развитие этих отраслей останавливается. Иными словами, рыночное равновесие не наступает. В условиях длительного существования диспропорций, замедленного формирования новой рыночной макроструктуры обеспечить сбалансированность экономики можно при сочетании рынка с планом. Положительные результаты такого взаимодействия достигнуты в КНР, Бразилии, Японии, Южной Корее. Абсолютной независимостью от мировой финансовой системы ни одна страна, даже самая развитая, не обладает. Возможны два пути. Первый — равняться на лидера и следовать правилам и рекомендациям международных финансово-банковских и валютных организаций. По этому пути Россия шла 20 лет. Все принципиально важные рекомендации — не допустить бюджетный дефицит, сократить государственный долг, развивать фондовый рынок, снять валютные ограничения, осуществлять курсообразование — существенно отличались и даже были противоположны практике, которой развитые страны придерживались сами. Результаты такой политики нельзя признать положительными. Никакого нового посткризисного развития в России не наблюдается. Китай намного удачнее сочетает тенденции глобального мирового развития, в том числе в финансово-банковской системе, со своими потребностями и национальными интересами. Ему удалось создать своеобразную рыночную экономику, которая не только ориентирована на текущую экономическую конъюнктуру, но и учитывает долгосрочные цели развития страны. Второй путь — повысить роль России в глобальной финансовой системе, для чего необходимо разработать самостоятельную экономическую, финансовую и денежно-кредитную политику, увеличить самодостаточность России как одного из звеньев глобальной финансовой системы. Конечно, создание финансовых резервов — один из признаков самодостаточности, но они не должны быть чрезмерными. Нельзя построить разумную долговую политику, ориентируясь на минимизацию государственного долга. Искусство политики состоит в определении такого предела долга, при котором увеличивается потенциал финансирования, а риски остаются в приемлемых границах. С учетом финансовых кризисов 1998 и 2008 гг. нужна новая политика развития фондового рынка, которая снизила бы спекулятивный фактор и увеличила инвестиционную направленность рынка. Наша экономика имеет, с одной стороны, сильно развитый ТЭК, с другой — слабо развитые машиностроение и комплекс отраслей, ориентированных на удовлетворение потребительского спроса. Это порождает высокую зависимость от импорта и рост потребительских цен на внутреннем рынке. Финансовое благополучие ТЭКа оборачивается постоянным повышением как оптовых цен и тарифов, так и розничных. Вся экономическая политика и ее отдельные виды — денежно-кредитная и бюджетно-налоговая — должны быть направлены на обеспечение экономического роста в пределах 6—7% ВВП. Необходимо в ближайшие годы целенаправленно наращивать денежную массу М2 до 50—55% к ВВП, а в перспективе до 70%. Это потребует существенного сокращения доли налично-денежного оборота на основе повышения доверия граждан и инвесторов к банковской системе. Денежно-кредитная политика должна открыть путь для долгосрочного кредитования бизнеса в машиностроении и потребительском секторе, которые могут стать объектами бюджетной поддержки и стратегического долгосрочного плана развития экономики. 1 По данным Левада-центра, в январе 2013 г. 51% опрошенных высказались за государственное планирование и распределение.

Список литературы Абрамов М. Д. (2009). Виноват не только кризис // Журнал Новой экономической ассоциации. № 3-4. С. 237-241. [Abramov М. D. (2009). Not Only the Crisis Is to Be Blamed // Journal of the New Economic Association. No 3 — 4. P. 237—241.] Ершов M. B. (2013). Мировая финансовая система после кризиса: тенденции и проблемы развития // Деньги и кредит. № 1. С. 11 — 18. [Ershov М. V. (2013). The Global Financial System after the Crisis: Trends and Problems of Development // Dengi i Credit. No 1. P. 11-18.] Ершов M. В., Татузов В. Ю., Урьева Е. Д. (2013). Инфляция и монетизация экономики // Деньги и кредит. № 4. С. 7—12. [Ershov М. V., Tatuzov V. Yu., Urieva Е. D. (2013). Inflation and Monetization of Economy // Dengi i Credit. No 4. P. 7—12.] ИЭ PAH (2012). Экспертное заключение по проекту федерального бюджета к прогнозу социально-экономического развития РФ на 2013 год и на плановый период 2014 и 2015 годов. М.: ИЭ РАН. [IE RAS (2012). Expert Opinion on the Draft Budget to the Forecast of Socio-economic Development for 2013 and the Planning Period of 2014 and 2015. Moscow: IE RAS Publ.] Куликов С. (2013). Российские долги превысили золотовалютные резервы // Независимая газета. 12 февр. [Kulikov S. (2013). Russian Debts Have Exceeded the Gold Reserves // Nezavisimaya Gazeta. February 12.] Примаков E. M. (2012). Сила идей и образов // Аргументы недели. 5 дек. [Primakov Е. М. (2012). The Strength of Ideas and Images // Argumenti Nedeli. December 5.] Самприна A. (2012). В правительстве опять пересменка — теперь аппаратная // Независимая газета. 4 дек. [Samprina А. (2012). The Government Is Once Again between Shifts — Now It Concerns Its Machinery // Nezavisimaya Gazeta. December 4.] Сенчагов В. К. (2012). Модернизация финансовой системы: цели, приоритеты, сценарии бюджетной политики, экономическая безопасность. М.: ИЭ РАН. [Senchagov V. К. (2012). The Modernization of the Financial System: Goals, Priorities, Scenarios of Fiscal Policy, Economic Security. Moscow: IE RAS Publ.]

|

Похожие публикации

Новые книги и журналы

Популярные книги и учебники

- Экономикс - Макконнелл К.Р., Брю С.Л. - Учебник

- Бухгалтерский учет - Кондраков Н.П. - Учебник

- Капитал - Карл Маркс

- Курс микроэкономики - Нуреев Р. М. - Учебник

- Макроэкономика - Агапова Т.А. - Учебник

- Экономика предприятия - Горфинкель В.Я. - Учебник

- Финансовый менеджмент: теория и практика - Ковалев В.В. - Учебник

- Комплексный экономический анализ хозяйственной деятельности - Алексеева А.И. - Учебник

- Теория анализа хозяйственной деятельности - Савицкая Г.В. - Учебник

- Деньги, кредит, банки - Лаврушин О.И. - Экспресс-курс

Популярные рефераты

- Коллективизация в СССР: причины, методы проведения, итоги

- Макроэкономическая политика: основные модели

- Краткосрочная финансовая политика предприятия

- Марксизм как научная теория. Условия возникновения марксизма. К. Маркс о судьбах капитализма

- История развития кредитной системы в России

- Коммерческие банки и их функции

- Лизинг

- Малые предприятия

- Классификация счетов по экономическому содержанию

- Кризис отечественной экономики

- История развития банковской системы в России

- Маржинализм и теория предельной полезности

- Иностранные инвестиции

- Кризис финансовой системы стран Азии и его влияние на Россию

- Безработица в России

- Источники формирования оборотных средств в условиях рынка

Популярные лекции

- Шпаргалки по бухгалтерскому учету

- Шпаргалки по экономике предприятия

- Аудиолекции по экономике

- Шпаргалки по финансовому менеджменту

- Шпаргалки по мировой экономике

- Шпаргалки по аудиту

- Микроэкономика - Лекции - Тигова Т. Н.

- Шпаргалки: Финансы. Деньги. Кредит

- Шпаргалки по финансам

- Шпаргалки по анализу финансовой отчетности

- Шпаргалки по финансам и кредиту

- Шпаргалки по ценообразованию