Популярные статьи

- Государственно-частное партнерство: теория и практика

- Международный форум по Партнерству Северного измерения в сфере культуры

- Мировой финансовый кризис и его влияние на Россию

- Совершенствование оценки эффективности инвестиций

- Качество и уровень жизни населения

- Фактор времени при оценке эффективности инвестиционных проектов

- Кластерный подход в стратегии инновационного развития зарубежных стран

- Государственная собственность в российской экономике - Масштаб и распределение по секторам

- Вопросы оценки видов социального эффекта при реализации инвестиционных проектов

- Теория экономических механизмов

- Перспективы социально-экономического развития России

- Особенности нового этапа инновационного развития России

- Экономический кризис в России: экспертный взгляд

- Налоговые риски

Популярные курсовые

- Учет нематериальных активов

- Потребительское кредитование

- Бухгалтерский учет - Курсовые работы

- Финансы, бухгалтерия, аудит - курсовые и дипломные работы

- Денежная система и денежный рынок

- Долгосрочное планирование на предприятии

- Диагностика кризисного состояния предприятия

- Интеграционные процессы в современном мире

- Доходы организации: их виды и классификация

- Кредитная система: место и роль в ней ЦБ и коммерческих банков

- Международные рынки капиталов

- Многофакторный анализ производительности труда

- Непрерывный трудовой стаж

- Виды и формы собственности и трансформация отношений собственности в России

- Анализ финансово-хозяйственной деятельности

Навигация по сайту

Финансовые кризисы: источники, проявления, последствия |

|

Э. Рустамов

доктор экономических наук Председатель Центрального банка Азербайджана На протяжении многих веков в мировой экономике регулярно происходили финансовые кризисы. Самые ранние документально подтвержденные дефолты по суверенному долгу были зафиксированы в Англии в XIV в. В дальнейшем они часто повторялись. Испании принадлежит «рекорд» регулярности кризисов: только в XIX в. там было семь суверенных дефолтов (за три предыдущих века — шесть)1. Первый международный финансовый кризис также возник в Англии. В 1825 г. ее фондовый рынок рухнул, что вызвало банковскую панику. Кризис перекинулся на континентальную Европу, затем на Латинскую Америку — по всему региону прошла волна суверенных дефолтов. Странам Латинской Америки понадобилось более 30 лет, чтобы реструктурировать свои долги и возобновить привлечение иностранного капитала. Изучать предпосылки и механизмы развития финансовых кризисов необходимо потому, что в большинстве случаев их негативные последствия не ограничиваются потерями участников финансовых рынков (отечественных и/или иностранных инвесторов в случае дефолта по долгам, вкладчиков при банковском кризисе, эмитентов долга в иностранной валюте при девальвации). Значительный негативный эффект обычно испытывает и производство. По оценкам М. Бордо и др.2, кумулятивные потери ВВП составляют в среднем 5 — 10%, на восстановление его докризисного уровня уходит два-три года. Соответственно в кризисный период растет безработица, падает уровень жизни населения. Так, по данным Международной организации труда, в ходе глобального кризиса 2007—2009 гг. число безработных в мире увеличилось на 20 млн человек, а, по оценкам Всемирного банка, число людей, живущих за чертой бедности, в этот период возросло на 64 млн. Впрочем, некоторые кризисы характеризовались еще более значительным в относительном выражении ростом безработицы и падением уровня жизни. В период аргентинского кризиса 2002 г. безработица выросла до 20% (14% перед кризисом), а доля граждан, живущих за чертой бедности, — до 54% (27% перед кризисом). Последствия кризиса имеют не только экономическое и социальное измерения. Понесенные в ходе кризиса потери либо вынужденные меры правительства по сокращению государственных расходов нередко приводят к акциям протеста и политической дестабилизации. Падение популярности руководства страны во многих случаях завершается досрочными выборами, сменой правительства или даже «партии власти». Эмпирические исследования показывают, что валютный кризис вдвое повышает вероятность смены находящейся у власти партии3. Хотя в последние десятилетия кризисы не оказывают такого катастрофического воздействия на политическую систему, как, например, во времена Великой депрессии, в ряде случаев они вызывают серьезные политические потрясения. В качестве примера можно привести аргентинский кризис 2001—2002 гг., когда на фоне уличных беспорядков всего за один месяц в стране сменилось четыре (!) президента. Кризис 2007—2009 гг. в ряде стран, как развитых, так и развивающихся, также привел к переходу власти от одних партий к другим. Некоторые эксперты считают последствия кризиса (в частности, рост безработицы) одной из причин политической нестабильности на Ближнем Востоке в 2011 г. Отметим, что при подобном развитии ситуации существует опасность, что из-за возникшего политического кризиса затянется принятие необходимых, но непопулярных решений по оздоровлению экономики. Впрочем, и в случае сохранения действующих правительств кризисы несут для них значительные риски, поскольку для смягчения их последствий государство нередко вынуждено возмещать за счет бюджетных средств часть потерь (такая ситуация типична для банковских кризисов), что позднее оборачивается необходимостью повышать налоги и/или сокращать госрасходы. Важны и «нематериальные» последствия кризисов — длительная утрата доверия к национальной валюте, финансовой системе и экономике в целом со стороны населения и инвесторов. Все это обусловливает значительный интерес к теориям, объясняющим причины возникновения и распространения кризисов, и следующим из них рекомендациям. В данной работе на основе анализа теорий финансовых кризисов и исследований, посвященных их рассмотрению в исторической перспективе, предпринята попытка построить общую схему, позволяющую описать, с одной стороны, предпосылки возникновения и нарастания кризисной уязвимости, а с другой — механизмы распространения кризисов сначала по сегментам финансовой системы, а в дальнейшем — и на реальный сектор. Обсуждаются также подходы к оценке кратко- и долгосрочных последствий кризисов. Классификация кризисов и исторический анализТермин «финансовый кризис» используется для описания различных по природе масштабных нарушений функционирования финансовой системы, затрудняющих реализацию ее основных функций — трансформации сбережений в инвестиции и распределения рисков. Под это определение подпадают следующие виды кризисов:

Отметим, что во многих случаях проблемы могут носить комплексный характер — например, одновременно происходят валютный и банковский либо валютный и долговой кризисы. Это подтверждает, что одни и те же (или сходные) обстоятельства способны приводить к разнообразным кризисным явлениям. Тем самым можно говорить об общих механизмах развития кризисов, относящихся ко всем их видам. С финансовыми кризисами в том или ином виде сталкивались практически все страны, независимо от степени развития экономики, институтов и режима макроэкономической политики. Глобальный кризис 2007—2009 гг. напомнил, что как жертвами, так и источниками дестабилизации могут быть не только развивающиеся страны и страны с формирующимся рынком, но и наиболее развитые. Он также продемонстрировал, что в условиях глобализации последствия кризисов могут оказаться более тяжелыми не в странах-источниках, а в странах, куда они распространяются «вторично» (по торговым, финансовым и другим каналам). Так, темпы роста ВВП развитых стран в этот период снизились примерно на 6 п. п., а развивающихся стран и стран с формирующимся рынком (без учета Китая и Индии) — более чем на 8 п. п. Исторический анализ выступает важным источником данных о периодичности и общих механизмах кризисов. До недавнего времени он обычно ограничивался послевоенными десятилетиями, однако в последние годы появились работы, основанные на значительно более широких массивах данных4. Результаты этих работ можно кратко изложить следующим образом:

Рассмотрим наиболее известные комплексные кризисы. Великая депрессия в США 1929 — 1939 гг. Ее непосредственным «спусковым крючком» стал обвал фондового рынка в США в октябре 1929 г. («Черный вторник»). Среди реальных причин Великой депрессии называют коррекцию после экономического бума 1920-х годов, резкое ослабление стандартов кредитования и маржинальных требований в предшествовавший период, приведшее к чрезмерному росту кредитного рычага. Отличительная черта этой депрессии — принятые после ее начала антикризисные меры оказали, возможно, даже большее негативное влияние на экономику, чем недостатки государственной политики в предшествовавший период (слабость регулирования, отсутствие сетей социального и финансового страхования и др.). Так, ФРС США проводила жесткую монетарную политику и не поддерживала наиболее уязвимые, системно значимые банки в 1929 — 1931 гг., что вызвало волну банкротств и панику на финансовых рынках; результатом стало резкое сжатие кредитования (агрегат M2 сократился за этот период на 33%). Правительство, со своей стороны, в начальный период депрессии оказывало давление на бизнес с целью поддержать уровень номинальных зарплат. В условиях дефляции это привело к увеличению реальных зарплат и соответственно резкому росту безработицы (превысившей в итоге 22%) и снижению потребления. Кроме того, принятые протекционистские меры вызвали аналогичную реакцию стран — торговых партнеров, и объемы внешней торговли резко сократились. Только после начала реализации политики «Нового курса» в 1933 г., поддержавшей реальный сектор и способствовавшей снижению рисков в финансовом секторе, негативные тенденции в экономике были преодолены. Мексика, валютный и банковский кризисы 1994—1995 гг. Причинами кризиса стали излишне мягкая фискальная политика в предвыборный 1994 г. и поддержание режима квазификсированного курса, обусловившие высокий бюджетный дефицит и дефицит счета текущих операций. При этом бюджетный дефицит все больше финансировался за счет так называемых Tesobonos — облигаций, номинированных в песо, но индексируемых по курсу доллара, что вело к дополнительному накоплению валютного риска. Ухудшение внутриполитической обстановки в стране и повышение процентных ставок в США в сочетании с низким уровнем международных резервов спровоцировали атаку на национальную валюту, завершившуюся ее девальвацией на 40%. В условиях высокой долларизации экономики финансовый сектор и государство испытывали значительные трудности с рефинансированием своих обязательств. Страна оказалась на грани дефолта, которого удалось избежать лишь благодаря финансовой поддержке США, МВФ и Банка международных расчетов, предоставивших кредитные линии в общей сложности на 49 млрд долл. Банковский сектор понес тяжелые потери: 9 из 34 банков (владевших 19% всех активов) де-факто оказались банкротами; 11 потребовалась докапитализация; доля «проблемных» активов на балансах банков достигла 19%. Спад ВВП составил 6,2%, фискальные издержки по выходу из кризиса оцениваются в 19,3% ВВП. Юго-Восточная Азия, валютный и банковский кризисы 1997— 1998 гг. Наиболее пострадали Таиланд, Малайзия, Южная Корея и Индонезия (последняя допустила также дефолт в 1998 г.). Причиной кризисов стало накопление рисков в финансовом секторе на фоне перегрева экономики, что проявилось в устойчивом дефиците текущего счета, пузырях на фондовых рынках и рынке недвижимости. Так, среднее значение отрицательного сальдо текущего счета за пять предкризисных лет составляло от 1,2% ВВП в Южной Корее до 6,3% ВВП в Таиланде. Факторы перегрева экономики включали:

В итоге в наиболее уязвимой стране региона с точки зрения сформировавшихся внутренних и внешних дисбалансов (дефицита текущего счета, избыточного укрепления курса вследствие ослабления иены к доллару, ухудшения фискальной ситуации) — Таиланде — в мае 1997 г. произошла атака на национальную валюту бат. Последовавшая девальвация бата заставила инвесторов радикально переоценить накопленные риски не только для таиландской экономики, но и для соседних стран. В условиях сравнительно небольших международных резервов это привело к давлению на другие валюты региона и резкому сужению возможностей рефинансирования обязательств, то есть наблюдался эффект «заражения» кризисом. Южная Корея, Таиланд и Индонезия прибегли к помощи МВФ для снижения рисков, связанных с недостатком иностранной ликвидности, и общей неопределенности, что, однако, не смогло предотвратить девальвации, банковские кризисы и рецессии. Не избежала их и Малайзия, использовавшая ряд «нетрадиционных» антикризисных мер, включая ограничения на отток капитала. Во всех указанных странах кризис вызвал рост доли «проблемных» активов свыше 50%, а также волну банкротств и принудительных слияний банков и других финансовых организаций. Кумулятивные потери ВВП6 для каждой страны превысили 50%; спад производства в отдельные годы варьировал от 6,9% в Южной Корее до 13,1% в Индонезии. Фискальные издержки кризиса составили от 16,4% ВВП в Малайзии до 56,8% ВВП в Индонезии. Россия, кризис 1998 г. Хронический бюджетный дефицит и политика квазификсированного курса создали условия для роста кризисной уязвимости. В первой половине 1998 г. из-за последствий Азиатского кризиса российская экономика оказалась подвержена торговому (цена на нефть снизилась вдвое по сравнению с уровнем 1997 г.) и финансовому шокам (на фоне общего роста опасений инвесторов по поводу вложений в активы стран с формирующимся рынком и ожидания девальвации рубля резко выросли процентные ставки по гособлигациям). Неспособность правительства оздоровить фискальную ситуацию и недостаточность валютных резервов (не покрывавших на конец первого полугодия объема импорта даже за один квартал) обусловили дальнейший рост процентных ставок и девальвационных ожиданий, которые не смогло предотвратить выделение кредитной линии МВФ и Всемирным банком. В итоге это привело к коллапсу валютного рынка и рынка гособлигаций (ГКО/ОФЗ). 17 августа 1998 г. правительство и Центробанк объявили дефолт по гособлигациям, установили мораторий на выплату по некоторым типам обязательств банковской системы и резко расширили валютный коридор. Вследствие высокого уровня валютных дисбалансов и низкого качества управления возник масштабный банковский кризис: около половины всех банков (на которые приходилось 32% депозитов частных лиц) обанкротились, а доля «проблемных» активов достигла 40%. Но с точки зрения реальной экономики и фискальных издержек негативные последствия кризиса оказались относительно невелики благодаря снижению доли оплаты труда и стимулирующему эффекту девальвации. Так, минимальный темп роста составил —5,3%, при этом кумулятивные потери ВВП были нулевыми; фискальные издержки не превысили 5,3% ВВП. Аргентина, валютный и банковский кризисы и дефолт 2001 — 2002 гг. Причиной кризиса стала излишне мягкая фискальная политика, которая привела к быстрому росту зарубежных заимствований: несмотря на быстрый рост экономики в 1992 — 1998 гг., госдолг за этот период вырос с 31 до 41% ВВП. В условиях экономического спада, начавшегося в 1998 г. и усилившегося в 1999 г. после девальвации в крупнейшем торговом партнере страны — Бразилии, требовались меры фискального и монетарного стимулирования экономики. Первое было невозможно из-за высокого уровня госдолга, а второе — вследствие действовавшего режима валютного правления (currency board). Продолжавшийся кризис вызвал снижение бюджетных доходов и серьезно затруднил рефинансирование госдолга. В итоге было подорвано доверие к режиму валютного правления, произошел «набег на банки» (его дополнительной причиной было то, что дефицит бюджета все больше покрывался за счет банковских займов). В начале 2002 г. отменили привязку аргентинской валюты к доллару, а правительство, столкнувшись с невозможностью рефинансировать долларовые облигации, объявило дефолт, ставший крупнейшим в истории в номинальном выражении (93 млрд долл.). Это позволило ограничить фискальные издержки кризиса (составившие 9,6% ВВП), но закрыло правительству доступ на международные рынки капитала. В период кризиса было национализировано три банка, еще один банк обанкротился; доля «проблемных» активов на балансах банков превысила 20%. Минимальные темпы роста ВВП составили —10,9% ВВП; кумулятивные потери ВВП — 42,7%. В таблице 1 приведена оценка последствий наиболее масштабных кризисов за последние 30 лет. Результаты исторического анализа свидетельствуют о большой роли недостатков макроэкономической политики и регулирования в формировании финансовых кризисов. Устойчивый бюджетный дефицит и дефицит текущего счета, проведение негибкой политики (например, фиксированного обменного курса) в условиях сильных внешних шоков и недостаточного объема резервов, финансовая либерализация при невысоком качестве пруденциального регулирования и корпоративного управления в финансовом секторе выступают значимыми предикторами кризисов. Это подтверждают и анализ отдельных характерных эпизодов, и результаты эмпирических работ. Теории возникновения финансовых кризисовСуществующие экономические теории, объясняющие зарождение финансовых кризисов и их связь с указанными факторами уязвимости, можно условно разделить на следующие классы. Таблица 1 Негативный эффект крупнейших кризисов

Источники: составлено на основе данных Laeven L., Valencia F. Op. cit.; * Sturzenegger F., Zettelmeyer J. Haircuts: Estimating Investor Losses in Sovereign Debt Restructurings, 1998—2005 // IMF Working Paper. 2005. No 05/137. Модели кризисов, обусловленных наличием внешних и внутренних дисбалансов. Классическим примером выступает, например, модель валютного кризиса П. Кругмана7. В случае, если правительство финансирует устойчивый бюджетный дефицит за счет сеньоража, а центробанк поддерживает фиксированный валютный курс, это сопровождается уменьшением валютных резервов (как следует, например, из модели Манделла—Флеминга). Рациональные агенты будут ожидать девальвации курса при исчерпании резервов, при этом оптимальная стратегия для них — проведение упреждающей спекулятивной атаки на курс, когда еще сохраняются определенные резервы. Соответствующий «критический уровень» резервов при этом может быть весьма значительным — достаточным для покрытия нескольких лет спроса на валюту в «обычных» условиях. Очевидно, аналогичная логика действует и в случае внешних дисбалансов, проявляющихся в устойчивом дефиците текущего счета. Более поздние исследования показали, что при наличии устойчивых дисбалансов отдалить кризис способно повышение процентных ставок, однако возможности такой политики ограничены8. Действительно, она приводит к замедлению экономики и росту процентных выплат, а возросшая уязвимость государственных финансов может, напротив, ускорить спекулятивную атаку. Еще один пример влияния дисбалансов на повышение вероятности финансовых кризисов — рост дефолтных рисков в случае устойчивых бюджетных дефицитов. При накоплении долга свыше определенного предела запрашиваемая инвесторами процентная ставка по гособлигациям оказывается запретительно высокой, правительство лишается доступа на рынки капитала и (при отсутствии международной помощи) вынуждено объявить дефолт. Показатель «предельного долга» зависит от структурных темпов роста экономики, безрисковой процентной ставки, функции реакции фискальной политики правительства на уровень госдолга. В одной из недавних работ этот показатель рассчитан для широкой выборки стран9. Модели кризисов, в которых ведущую роль играет сочетание шоков и негибкой политики. Подобные модели в основном применяют для исследования экономик с режимом фиксированного курса. Например, Б. Дэниел увязал валютные кризисы с фискальными шоками (смягчением бюджетной политики); С. Китано исследовал механизм валютного кризиса в случае снижения мировых процентных ставок, обусловливающего отток капитала; Г. Камински и К. Рейнхарт отметили роль шоков условий торговли, связанных, например, с падением цен на основные экспортируемые товары или девальвацией в стране — торговом партнере10. Поведенческие теории, объясняющие кризисы синхронизацией ожиданий экономических агентов. Модели данной группы предлагают простой механизм описания банковских кризисов («набегов на банки») и колебаний фондового рынка на основе идеи компле-ментарности: если определенное количество экономических агентов выбирают «негативную» стратегию поведения (досрочное снятие депозитов или продажу акций), она становится выгодной и для остальных агентов. Эффект «самосбывающихся ожиданий» может обусловить и валютный кризис: если значительная группа агентов начинает скупать иностранную валюту в ожидании девальвации, то подобная стратегия становится оптимальной и для остальных. Аналогичное объяснение можно предложить для долговых кризисов. Таким образом, экономическая динамика характеризуется множественностью равновесий: некоторые равновесия соответствуют ситуации стабильности, некоторые — паники. Ключевой вопрос поведенческих теорий — механизм синхронизации ожиданий. Ряд ученых делают вывод об ее случайности («синхронизация под влиянием солнечных пятен»). Это снижает их ценность для нормативного анализа, поскольку не дает информации о мерах, необходимых для достижения «желаемого» равновесия (за исключением отдельных мер, снижающих координационный эффект, например, введения страхования депозитов). Результаты эмпирического анализа (по крайней мере за послевоенный период) в целом не подтверждают эти теории11. Более распространены и эмпирически обоснованы теории, связывающие вероятность «негативной» синхронизации с получением информации о текущих и (ожидаемых) будущих значениях показателей макроэкономической и финансовой уязвимости. Соответствующие модели могут предполагать полностью детерминистскую динамику: при превышении определенного порога уязвимости все агенты используют «негативную» стратегию и наступает кризис. Причины можно показать на примере банковского кризиса. Агенты осознают, что такой рост уязвимости повышает вероятность снижения стоимости банковских активов. Соответственно растет риск невозврата депозитов, что и приводит к «набегу на банки» (в современных условиях — нередко к отказу от рефинансирования банковских обязательств)12. Ситуация часто усугубляется тем, что агенты не способны различать «проблемные» и «более устойчивые» банки, и кризис охватывает банковскую систему в целом13. Альтернативные модели предполагают существование, помимо «кризисной», «промежуточной» зоны показателей уязвимости, характеризующейся наличием как «кризисного», так и «бескризисного» равно-весий14. В этом случае возможна случайная синхронизация стратегий. Формирование и распространение кризисов: общая схемаНа основе обзора моделей возникновения кризисов и накопленного эмпирического опыта можно сделать вывод, что финансовые кризисы характеризуются сочетанием нескольких элементов.

Перечисленные элементы тесно взаимосвязаны: так, ошибки экономической политики могут повысить уязвимость страны к действию шоков. Доверие инвесторов и вкладчиков зависит как от внешних условий, так и от макроэкономической «прочности» страны и политики властей. Проведение излишне мягкой монетарной политики может привести к перегреву экономики и накоплению рисков в финансовой системе; напротив, при очень сильных фундаментальных показателях не возникают негативные ожидания, накопление которых может вызвать «набеги на банки» и прочие дестабилизирующие действия. Но возможности взаимной компенсации кризисных факторов ограничены. Так, ошибочная макроэкономическая политика может создать кризисную ситуацию независимо от других факторов. При этом оценка отдельных элементов (например, политики властей) нередко зависит от состояния других элементов. Например, режим обменного курса, заслуживающий положительной оценки в «нормальных» условиях, может стать недостатком при возникновении кризисных шоков. Как правило, кризис происходит, если присутствуют несколько элементов, однако их «конфигурация» может различаться. Обязательным условием служит только наличие предпосылок (слабостей или рисков). Так, в качестве шока может выступить валютная атака; в условиях макроэкономических дисбалансов и внешних шоков кризис способен развиваться без негативного «вклада» властей. Рассмотрим последовательно «строительные кирпичи» кризисов. Предпосылки кризисовСреди предпосылок кризисов отметим прежде всего роль устойчивого фискального дефицита и дефицита счета текущих операций. В первом случае постоянно растет стоимость заимствований, в том числе для рефинансирования выпущенных облигаций. Во втором случае постепенно повышаются риски девальвации из-за ухудшения чистой внешней позиции. Разумеется, важно определить понятие «устойчивого» дефицита. В течение определенного временного интервала его можно оправдывать, например, госинвестициями в физический и человеческий капитал и/или потребностью в повышении конкурентоспособности экономики за счет притока зарубежных инвестиций. Опыт Азиатского кризиса 1997—1998 гг., многих восточноевропейских стран в период кризиса 2007—2009 гг., стран Южной Европы в настоящее время свидетельствует, однако, о том, что подобные аргументы нужно использовать осторожно.Помимо рисков, характеризующих состояние госфинансов и экономики в целом, значимой предпосылкой кризисов выступает накопление уязвимых мест собственно в финансовой системе. Среди причин можно указать проблемы морального риска и ценовых пузырей. Возникновение первой связано с широким распространением после Великой депрессии схем страхования депозитов. Это снизило риск банковского кризиса, связанного с «набегом на банки», но подобная политика снижает стимулы вкладчиков к мониторингу деятельности банков. Соответственно возникает проблема морального риска — применения банками излишне рискованных стратегий в условиях, когда исчезает дисциплинирующий эффект массового отзыва депозитов. Застрахованность банков от отзыва депозитов дополнительно приводит к эффекту отрицательного отбора, в соответствии с которым в отрасль будут приходить наиболее склонные к риску предприниматели. Наряду со снижением риска отзыва депозитов причиной проблемы морального риска для крупных банков может быть так называемый эффект «столь крупные организации нельзя обанкротить» («Too big to fail»). Он предполагает, что как сами подобные организации, так и все их кредиторы (не только держатели депозитов) сознают, что в случае проблем государство поможет их решить. У него действительно могут быть подобные стимулы, в противном случае возможна масштабная дестабилизация системы, которая сопряжена для государства с еще большими издержками. Данный эффект имел место не только в преддверии глобального кризиса 2007—2009 гг., но и в предыдущие десятилетия15. Как показывает опыт, важным фактором накопления дисбалансов в финансовой системе выступает формирование ценовых пузырей. Под таким пузырем понимается длительный период отклонения цены на актив от ее значения, определяемого фундаментальными факторами. Наибольшее распространение получили пузыри на рынках недвижимости и акций, однако в последнее время активно обсуждается проблема формирования спекулятивных пузырей на рынке нефти. Этому способствует быстрое развитие рынка соответствующих производных финансовых инструментов. Финансовые пузыри имеют долгую историю, начиная с «тюльпаномании» в Голландии в XVII в. и фондового краха «Компании Южных морей» в Англии в 1720 г. На практике возникновение пузырей зачастую служило значимым предиктором крупных кризисов, хотя только около 1/4 бумов на жилищном и фондовом рынках завершились финансовыми кризисами16. При этом пузыри на рынке недвижимости чаще приводят к кризисам (в 40% случаев), причем обычно более масштабным. Так, «большой пятерке» банковских кризисов (Испания, 1977; Норвегия, 1987; Финляндия, 1991; Швеция, 1991; Япония, 1992), как и глобальному кризису 2007—2009 гг., предшествовала характерная динамика цен на жилье (в последнем случае — в США): за пять предкризисных лет они в среднем повышались более чем на 30%, а пика достигали за шесть кварталов до начала кризиса.Единого мнения о причинах возникновения ценовых пузырей пока нет. Один подход подчеркивает их «иррациональную» природу. Согласно этим представлениям, рост цен на определенный класс активов привлекает в соответствующий сегмент большое количество новых инвесторов. Они, как правило, хуже осведомлены об особенностях данного сегмента и зачастую используют стратегии, основанные на простой экстраполяции ценовой динамики. Меньшинство лучше осведомленных инвесторов, которые используют стратегии, учитывающие фундаментальные факторы, в этих условиях оказываются в проигрыше и также переключаются на экстраполяцию, что приводит к дальнейшему росту пузыря. Рост цен на активы, в свою очередь, вызывает рост кредитования, инвестиций и потребления. Однако в определенный момент (например, когда отношение суммарной стоимости активов к выпуску превышает некоторый порог) происходит обратная, негативная координация ожиданий инвесторов, что обусловливает «негативную» экстраполяцию и снижение цен на активы до фундаментального уровня или даже ниже его, то есть «сдувание» пузыря. Очевидно, гипотеза об иррациональности имеет ряд нормативных аспектов. Они касаются, например, повышения информированности агентов путем ужесточения требований по раскрытию информации, а также опасности поддержания низких процентных ставок из-за повышения стимулов к вложениям в «быстрорастущие» сегменты активов. Альтернативная точка зрения состоит в том, что ценовые пузыри могут быть «рациональными»: участники рынка осознают, что цена завышена по сравнению с фундаментальными значениями, но это не останавливает ее повышательный тренд. Причина в том, что ценность актива заключается не в ассоциирующихся с ним денежных выплатах (например, дивидендах), а собственно в потенциале его цены к росту. По мнению некоторых исследователей17, подобный подход реалистично отражает настроения инвесторов в периоды формирования пузырей. В этом случае, разумеется, макроэкономические власти не должны влиять на цену активов. Отметим, что аналогичная рекомендация справедлива и при более слабых предпосылках: если макроэкономические власти не обладают дополнительной информацией или не «более рациональны» по сравнению с частными инвесторами, их вмешательство в процесс ценообразования будет контрпродуктивным. Кризисные шокиВнешние и внутренние шоки могут играть роль как «спускового крючка» кризисов, делающего явными существующие дисбалансы или приводящего к переоценке рисков инвесторами, так и источника таких дисбалансов и проблем в реальном секторе, которые в дальнейшем распространяются на финансовый. Первый эффект наблюдался, например, в мексиканском случае, когда политическая нестабильность привела к нарастанию странового риска, и в случае Азиатского кризиса, когда после атаки на бат общая склонность инвесторов к вложениям в региональные активы снизилась. В случае российского кризиса шок цен на нефть в 1998 г. обусловил обострение проблемы «двойного дефицита», тем самым повысив кризисную уязвимость. В случае аргентинского кризиса девальвация в Бразилии привела к снижению конкурентоспособности производства, что вызвало рост «двойного дефицита», падение выпуска и ухудшение ситуации с бюджетными доходами. Особенности экономической политикиЭкономическая политика правительства и денежных властей может быть причиной возникновения кризисной уязвимости, а также приводить к углублению кризисов из-за принятия неадекватных антикризисных мер. Например, в случаях мексиканского, азиатского, российского и аргентинского кризисов превалировал первый эффект — использование режима фиксированного курса было фактором накопления валютных рисков в банковской системе, а экспансионистская фискальная политика (во всех случаях, кроме Азиатского) повышала дефолтные риски и приводила к росту рисков в реальном секторе вследствие чрезмерного укрепления курса (в том числе по инфляционному каналу). В период Великой депрессии, напротив, доминировал второй эффект — первоначально жесткая монетарная политика и слабая реакция фискальной политики на первые проявления кризиса содействовали его разрастанию. Впрочем, ряд исследователей указывают и на недостаточную проработанность антикризисных мер, предписанных МВФ, в условиях Азиатского и аргентинского кризисов: сокращение расходов (фактически проциклическая фискальная политика) не смогло предотвратить ухудшение настроений инвесторов и при этом вызвало падение внутреннего спроса, углубляя и продлевая рецессию. Действия экономических агентовКакими бы ни были дисбалансы в экономике, внешние шоки или политика властей, возникновение и развитие кризиса в рыночной экономике всегда — следствие решений и действий экономических агентов. Это может быть во многом спонтанное (и случайное во времени) ухудшение ожиданий инвесторов, вызывающее «набег на банки» или распродажу активов, как, например, в начале Великой депрессии. Это могут быть и целенаправленные действия; в качестве примера можно привести спекулятивную атаку на бат, положившую начало Азиатскому кризису, или еще более известную атаку на фунт в 1992 г. После начала кризиса повышение неопределенности в экономике и связанное с этим преувеличенное восприятие рисков зачастую приводят к нерациональным с точки зрения поддержания системной стабильности действиям агентов, что обусловливает разрастание кризиса (см. ниже). Усиление и распространение кризисовВажный вопрос с точки зрения предотвращения финансовых кризисов и проведения антикризисной политики — определение механизмов их усиления и распространения. Одна из главных особенностей кризиса 2007—2009 гг. состоит в том, что сравнительно небольшой первоначальный шок — проблемы на рынке субстандартных ипотечных кредитов США — неожиданно привел к глобальным последствиям. Некоторые из соответствующих каналов очевидны, например прямые взаимосвязи финансовых организаций. Так, если в портфеле какого-то банка содержатся обязательства «проблемных» банка, компании или правительства, то он автоматически оказывается перед угрозой потерь. Впрочем, эмпирические работы, основанные на сценарном моделировании, указывают на устойчивость системы к шокам, распространяющимся по этому каналу18. Один из альтернативных механизмов трансмиссии шоков связан с непрямой взаимосвязью балансов. Он может быть проиллюстрирован такой последовательностью событий:

В рамках указанного процесса возможны расширение класса активов, участвующих в продаже, и дальнейшее разрастание пузыря уже по «номенклатуре» активов; возникает «спираль убытков»19. Эффект может дополнительно усиливаться за счет повышения маржинальных требований, приводящих к необходимости быстро уменьшить кредитный рычаг и соответственно проводить дальнейшую распродажу активов. Такое повышение выступает следствием двух факторов: во-первых, зависимости маржинальных требований от оценок рисков (Value-at-Risk) и волатильности цен на активы, которые возрастают в результате шока; во-вторых, обострения проблем, связанных с асимметрией информации, — кредиторы требуют увеличить залог, поскольку при наличии шоков оценка качества предлагаемых к залогу активов затруднена. Следующий канал распространения шоков связан с повышением неопределенности. Во-первых, шоки могут снизить склонность инвесторов к риску и привести к «бегству в качество», обострив тем самым проблемы с ликвидностью. Этот эффект особенно выражен, если исходный шок воспринимался инвесторами как крайне маловероятный либо он был связан с новыми типами финансовых инструментов20. Во-вторых, организации могут начать удерживать свободные средства как «сбережения из предосторожности» на случай ухудшения ситуации, что дополнительно снижает уровень ликвидности в системе. Проблемы на межбанковском рынке США в 2007—2008 гг. — типичный пример данного эффекта. Действительно, в тот период возросла неопределенность относительно как требуемого объема привлечения средств в условиях потерь по позициям, связанным с производными инструментами, так и возможности этого привлечения. Склонность к кредитованию других банков снизилась, в результате процентные ставки резко выросли. Наконец, в-третьих, рост неопределенности может обусловить резкие вариации стоимости производных финансовых инструментов (цена которых во многих случаях зависит от дисперсии шоков). Это служит дополнительным фактором нестабильности балансов. На практике, в исторической перспективе, как непрямая взаимосвязь балансов, так и рост неопределенности были значимыми кризисными каналами. Так, волна распродаж «ненадежных» активов и «бегство в качество» привели к распространению банковского кризиса еще в период Великой депрессии21. В то же время наблюдается определенная эволюция этих каналов: за последнее десятилетие возросла роль фактора вариации цен на финансовые производные. Завершая обсуждение механизмов зарождения и развития кризисов, отметим, что для каждой страны, каждого кризисного эпизода преобладающие каналы зависят от уровня экономического и институционального развития. Тем не менее рассмотренная классификация может быть полезна, в частности, для описания комплексных кризисов (см. табл. 2). Таблица 2 Механизмы отдельных комплексных кризисов

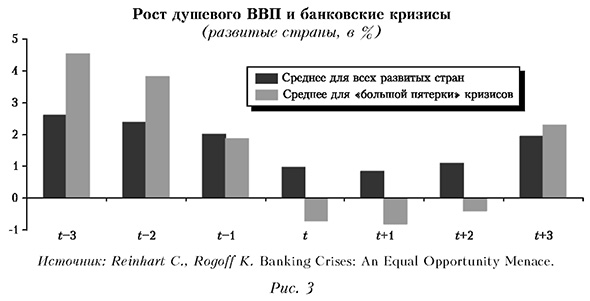

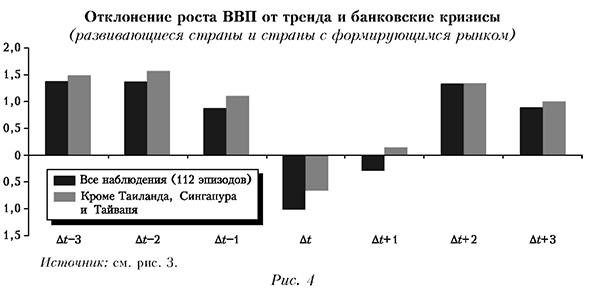

Влияние финансовых кризисов на выпуск и фискальные показателиКак отмечалось выше, на практике последствия финансовых кризисов нередко выходят за рамки финансовой системы. Это обычно наблюдается, когда распространение шоков внутри нее приводит к кризису ликвидности. Под таким кризисом можно понимать внезапное и длительное ухудшение ситуации с рыночной (понимаемой как возможность быстро продать активы с незначительными последствиями для их цены) и привлекаемой (понимаемой как возможность получить наличные денежные средства или их эквиваленты путем продажи активов или заимствований) ликвидностью22. В условиях кризиса ликвидности финансовая система хуже исполняет функции источника заемных средств для инвестирования. Это, в свою очередь, выступает одной из причин распространения кризиса на реальный сектор по ряду каналов. Финансовые кризисы традиционно сопровождаются повышением стоимости заемных средств. Как правило, в условиях кризиса процентные ставки по кредитам для частного сектора существенно растут (даже если экономические власти снижают базовые ставки). Падение цен на фондовом рынке, в свою очередь, резко увеличивает стоимость финансирования за счет выпуска акций. Повышение процентных ставок снижает количество потенциально прибыльных инвестиционных проектов и, кроме того, может увеличить стоимость обслуживания наличного долга. Тем самым уменьшается объем свободных средств, которые можно было бы направить на инвестирование. Последний эффект наблюдается на практике, поскольку во многих странах существенная часть корпоративного долга при выпуске имеет плавающую ставку либо представляет собой последовательность краткосрочных рефинансируемых займов23. Помимо негативного влияния на инвестиции, повышение ставок может приводить к снижению потребления из-за роста ипотечных выплат. Кризисы сопровождаются не только «ценовым» (повышением ставок), но и «объемным» эффектом — снижением предложения заемных средств. Стандарты кредитования ужесточаются в связи с ростом неопределенности, что создает дополнительное понижательное давление на инвестиции. Важным каналом распространения кризиса на реальный сектор выступает снижение цен на активы. Для нефинансовых компаний это означает дополнительное сокращение объемов кредитования из-за уменьшения потенциального размера залога. Для домохозяйств это приводит к снижению частного потребления (из-за ухудшения ожиданий будущих доходов; ограничения возможностей потребительского кредитования вследствие падения цен на жилье как потенциальный залог; в некоторых странах — также по каналу связи пенсионных накоплений и цен на активы). Дополнительный фактор уменьшения доступности заемных средств в периоды кризисов — снижение склонности инвесторов к риску. Это приводит к повышению премии за риск и эффекту «бегства в качество» (например, росту вложений в госбумаги развитых стран). Кроме того, кризисы, как правило, сопровождаются снижением индексов потребительской и бизнес-уверенности, обусловливая сокращение темпов роста ВВП по «кейнсианским» причинам (недопотребление, недоинвестирование). Наконец, финансовые кризисы часто вызывают девальвацию, что может существенно ухудшить балансы компаний при наличии нехеджированных валютных рисков и привести к дополнительному снижению объема инвестиций.На практике снижение темпов роста ВВП после финансовых кризисов наблюдается как в развитых, так и в развивающихся странах (см. рис. 3 — 4), при этом продолжительность и глубина падения обычно тем больше, чем более выраженными были предкризисный бум на фондовом рынке и рынке жилья, а также прирост кредитования. Это подтверждают и результаты эконометрического анализа24.

Помимо отрицательного влияния на рост, важным следствием банковских кризисов часто становится существенное ухудшение фискальной позиции. В определенной степени это связано с затратами на «спасение» крупных проблемных финансовых организаций (которые могут включать докапитализацию, выкуп плохих активов и др.). Соответствующие оценки, однако, затруднены из-за методологических трудностей. Например, для норвежского кризиса 1987 г. «статические» оценки стоимости кризиса составляют 2 — 4% ВВП, а «динамические», учитывающие последовавшую реприватизацию банков и распродажу выкупленных активов, свидетельствуют о том, что госфинансы в целом выиграли от спасения банковской системы. Менее противоречивы оценки влияния кризисов на бюджетные доходы и госдолг. Так, было показано, что падение госдоходов наблюдается в среднем в течение двух-трех лет после кризиса и в целом составляет около 2,5% ВВП в реальном выражении. В свою очередь, госдолг за три посткризисных года увеличивается в среднем на 86% в реальном выражении25. Повышение уровня госдолга может вызывать рост долгосрочных процентных ставок и вытеснение инвестиций, что выступает одним из возможных каналов влияния финансовых кризисов на долгосрочную экономическую динамику. Другие каналы включают возможность роста ставок из-за повышения премии за риск, сохранение излишне жестких стандартов кредитования, повышение уровня и волатильности инфляции вследствие экспансионистской антикризисной монетарной политики. Результаты эмпирических исследований указывают на значительную межстрановую вариацию средне- и долгосрочной посткризисной экономической динамики. Негативный сдвиг уровня ВВП наблюдается примерно в половине случаев, однако он значим только в 20% случаев26. В свою очередь, изменение темпов роста ВВП может быть как отрицательным, так и положительным, причем второй эффект обычно отмечается в странах с негативным сдвигом его уровня (компенсация которого за счет более высокого темпа роста в среднем занимает более пяти лет). Существуют и потенциально позитивные каналы воздействия кризисов на долгосрочную динамику выпуска. Во-первых, кризис, как правило, сопровождается банкротством значительного числа финансовых и нефинансовых организаций. В «идеальных» условиях (например, при отсутствии политически мотивированной поддержки отдельных секторов) кризис отсеивает наименее конкурентоспособные компании либо организации, проводившие наиболее рискованную политику. Тем самым он служит проявлением фундаментальных для капитализма сил «созидательного разрушения», содействуя более эффективному распределению ресурсов и выработке оптимальных стратегий развития. Во-вторых, кризис способствует осознанию существующих проблем и проведению реформ, направленных на увеличение и стабилизацию долгосрочного роста. Это может касаться не только принятия непопулярных мер макроэкономической политики (например, урезания госрасходов с целью ограничить госдолг), но и реформ в пенсионной сфере, повышения гибкости рынка труда, демонополизации экономики и др. На практике, как показывают эмпирические исследования, подобные эффекты действительно имеют место, но только для стран с высоким уровнем развития демократических институтов27. В противном случае антикризисная политика и посткризисные реформы будут определяться интересами лоббистских групп, как правило не способствуя повышению общественного благосостояния. Добавим, что реализовать отмеченные позитивные эффекты можно и в условиях отсутствия кризиса, поэтому их нельзя использовать в качестве аргумента против политики, направленной на уменьшение волатильности темпов экономического роста. Экономисты давно изучают предпосылки и механизмы развития кризисов. Но каждый новый масштабный кризис приводит к изменению представлений о значимости конкретных факторов кризисной уязвимости и кризисных каналов. В этом смысле «схема» финансового кризиса, представленная в данной работе, включает как «классические», давно известные компоненты (например, фискальные и внешние дисбалансы), так и компоненты, интерес к которым был обусловлен кризисом 2007—2009 гг. (например, связанные с развитием сектора производных инструментов). В рамках данной схемы можно проанализировать все крупнейшие кризисы последних десятилетий. Разумеется, она имеет достаточно общий характер, и для каждого конкретного кризиса значимость того или иного компонента может существенно различаться (например, применительно к кризису 2007—2009 гг. трудно говорить о «внешнем» характере вызвавших его шоков). Тем не менее подобный систематический подход может быть полезен как для проведения ретроспективного анализа, так и при формировании политики, направленной на снижение вероятности финансовых кризисов в будущем. 1 Reinhart C., Rogoff K. This Time Is Different: A Panoramic View of Eight Centuries of Financial Crises // NBER Working Paper. 2008. No 13882. 2 Bordo M., Eichengreen B., Klingebiel D., Martinez-Peria M. S. Is the Crisis Problem Growing More Severe? // Economic Policy. 2001. Vol. 16, Apr. P. 51 — 82. 3 Frankel J. A. Mundell — Fleming Lecture: Contractionary Currency Crises in Developing Countries // IMF Staff Papers. 2005. Vol. 52, No 2. P. 149 — 192. 4 Reinhart C., Rogoff K. Op. cit.; Reinhart C., Rogoff K. Banking Crises: An Equal Opportunity Menace // NBER Working Paper. 2008. No 14587; Barro R. J., Ursua J. F. Macro-economic Crises since 1870 // NBER Working Paper. 2008. No 13940. 5 Laeven L., Valencia F. Systemic Banking Crises: A New Database // IMF Working Paper. 2008. No 08/224. 6 Под кумулятивным спадом понимается сумма отклонений ВВП в кризисный год и три посткризисных года от условного показателя ВВП (соответствующего предкризисному тренду), выраженная в процентах от последнего (см.: Laeven L., Valencia F. Op. cit.). 7 Krugman P. A Model of Balance-of-Payments Crises // Journal of Money, Credit and Banking. 1979. Vol. 11, No 3. P. 311 — 325. 8 См., например: Lahiri A., Vegh C. Delaying the Inevitable: Optimal Interest Rate Policy and BOP Crises // NBER Working Paper. 2000. No 7734. 9 Ghosh A. et al. Fiscal Fatigue, Fiscal Space and Debt Sustainability in Advanced Economies // NBER Working Paper. 2011. No 16782. 10 Daniel B. Exchange Rate Crises and Fiscal Solvency / University at Albany, SUNY, Department of Economics // Discussion Paper. 2010. No 08-09; Kitano S. A Model of Balance-of-Payments Crises due to External Shocks: Monetary vs. Fiscal Approaches // Bulletin of Economic Research. 2004. Vol. 56, No 1. P. 53 — 66; Kaminsky G. L., Reinhart C. M. The Twin Crises: The Causes of Banking and Balance-of-Payments Problems // FRS International Finance Discussion Papers. 1996. No 544. 11 Allen F. et al. Financial Crises: Theory and Evidence // Annual Review of Financial Economics. 2009. Nov. P. 97—116. 12 Ibid. 13 Mishkin F. Understanding Financial Crises: A Developing Country Perspective // NBER Working Paper. 1996. No 5600. 14 Disyatat P. Currency Crises and Foreign Reserves: A Simple Model // IMF Working Paper. 2001. No 01/18. 15 Mishkin F. Op. cit. 16 Claessens S. et al. The Global Financial Crisis: How Similar? How Different? How Costly? // Tusiad-Koc University Economic Research Forum Working Paper. 2010. No 1011. 17 Lansing K. J. Rational and Near-Rational Bubbles without Drift // FRBSF Working Paper. 2007. No 2007-10. 18 Furfine C. Interbank Exposures: Quantifying the Risk of Contagion // Journal of Money, Credit and Banking. 2003. Vol. 35. P. 111 — 128; Upper C., Worms A. Estimating Bilateral Exposures in the German Interbank Market: Is There a Danger of Contagion? // European Economic Review. 2004. Vol. 48. P. 827—849. 19 Brunnermeier M. K. Deciphering the Liquidity and Credit Crunch 2007—08 // Journal of Economic Perspectives. 2009. Vol. 23, No 1. P. 77—100. 20 Krishnamurthy A. Amplification Mechanisms in Liquidity Crises // NBER Working Paper. 2009. No 15040. 21 Allen W. A., Moessner R. The International Propagation of the Financial Crisis of 2008 and a Comparison with 1931 // BIS Working Paper. 2011. No 348. 22 Borio C. Ten Propositions about Liquidity Crises // BIS Working Paper. 2009. No 293. 23 Cecchetti S. G., Kohler M., Upper C. Financial Crises and Economic Activity // NBER Working Paper. 2009. No 15379. 24 Cecchetti S. G., Kohler M., Upper C. Op. cit. 25 Reinhart C., Rogoff K. Banking Crises: An Equal Opportunity Menace. 26 Cecchetti S. G., Kohler M., Upper C. Op. cit. 27 Cavallo A. F., Cavallo E. A. Are Crises Good for Long-Term Growth? The Role of Political Institutions // Inter-American Development Bank Research Department Working Paper. 2008. No 643.

|

Похожие публикации

Новые книги и журналы

Популярные книги и учебники

- Экономикс - Макконнелл К.Р., Брю С.Л. - Учебник

- Бухгалтерский учет - Кондраков Н.П. - Учебник

- Капитал - Карл Маркс

- Курс микроэкономики - Нуреев Р. М. - Учебник

- Макроэкономика - Агапова Т.А. - Учебник

- Экономика предприятия - Горфинкель В.Я. - Учебник

- Финансовый менеджмент: теория и практика - Ковалев В.В. - Учебник

- Комплексный экономический анализ хозяйственной деятельности - Алексеева А.И. - Учебник

- Теория анализа хозяйственной деятельности - Савицкая Г.В. - Учебник

- Деньги, кредит, банки - Лаврушин О.И. - Экспресс-курс

Популярные рефераты

- Коллективизация в СССР: причины, методы проведения, итоги

- Макроэкономическая политика: основные модели

- Краткосрочная финансовая политика предприятия

- Марксизм как научная теория. Условия возникновения марксизма. К. Маркс о судьбах капитализма

- История развития кредитной системы в России

- Коммерческие банки и их функции

- Лизинг

- Малые предприятия

- Классификация счетов по экономическому содержанию

- Кризис отечественной экономики

- История развития банковской системы в России

- Маржинализм и теория предельной полезности

- Иностранные инвестиции

- Кризис финансовой системы стран Азии и его влияние на Россию

- Безработица в России

- Источники формирования оборотных средств в условиях рынка

Популярные лекции

- Шпаргалки по бухгалтерскому учету

- Шпаргалки по экономике предприятия

- Аудиолекции по экономике

- Шпаргалки по финансовому менеджменту

- Шпаргалки по мировой экономике

- Шпаргалки по аудиту

- Микроэкономика - Лекции - Тигова Т. Н.

- Шпаргалки: Финансы. Деньги. Кредит

- Шпаргалки по финансам

- Шпаргалки по анализу финансовой отчетности

- Шпаргалки по финансам и кредиту

- Шпаргалки по ценообразованию