Популярные статьи

- Государственно-частное партнерство: теория и практика

- Международный форум по Партнерству Северного измерения в сфере культуры

- Мировой финансовый кризис и его влияние на Россию

- Совершенствование оценки эффективности инвестиций

- Качество и уровень жизни населения

- Фактор времени при оценке эффективности инвестиционных проектов

- Кластерный подход в стратегии инновационного развития зарубежных стран

- Государственная собственность в российской экономике - Масштаб и распределение по секторам

- Вопросы оценки видов социального эффекта при реализации инвестиционных проектов

- Теория экономических механизмов

- Перспективы социально-экономического развития России

- Особенности нового этапа инновационного развития России

- Экономический кризис в России: экспертный взгляд

- Налоговые риски

Популярные курсовые

- Учет нематериальных активов

- Потребительское кредитование

- Бухгалтерский учет - Курсовые работы

- Финансы, бухгалтерия, аудит - курсовые и дипломные работы

- Денежная система и денежный рынок

- Долгосрочное планирование на предприятии

- Диагностика кризисного состояния предприятия

- Интеграционные процессы в современном мире

- Доходы организации: их виды и классификация

- Кредитная система: место и роль в ней ЦБ и коммерческих банков

- Международные рынки капиталов

- Многофакторный анализ производительности труда

- Непрерывный трудовой стаж

- Виды и формы собственности и трансформация отношений собственности в России

- Анализ финансово-хозяйственной деятельности

Навигация по сайту

Пять лет после масштабной фазы кризиса: насколько стабильна ситуация? |

|

Ершов М.В.

д. э. н. проф. Финансового университета при Правительстве РФ член Межрегионального банковского совета при Совете Федерации РФ (Москва) В сентябре 2013 г. исполнилось пять лет с момента объявления банкротства американского инвестиционного банка Lehman Brothers, которое ознаменовало начало широкомасштабной фазы мирового финансового кризиса. За истекшие годы регуляторы всех стран приложили немало усилий, чтобы стабилизировать ситуацию и обеспечить экономический рост. Однако «риски возможного снижения глобального роста преобладают», — утверждается в вышедшем в июле 2013 г. докладе МВФ. «При сохранении старых рисков возникли новые. Среди них — вероятность более продолжительного замедления роста на развивающихся рынках», в том числе с учетом возможного сокращения кредитования, более жестких финансовых условий и других факторов (IMF, 2013а. Р. 1). И для мира в целом, и для большинства стран прогнозы роста ухудшились (см. табл. 1). При этом для российской экономики прогноз роста снижен более чем на 30% (относительно оценок, сделанных в апреле). МВФ подчеркивает, что для ускорения роста в мире необходимо использовать дополнительные меры (IMF, 2013а. Р. 1). Однако применение стимулирующих мер — например расширение госрасходов, ведущее, в частности, к сохранению бюджетного дефицита и росту госдолга, решая одни проблемы, одновременно сохраняет или обостряет другие, не позволяя в том числе эффективно решать системную проблему глобальных дисбалансов (см. рис. 1). Таблица 1 Прогноз ежегодного прироста ВВП для ряда стран и регионов (в %)

Источник: IMF, 2013b.

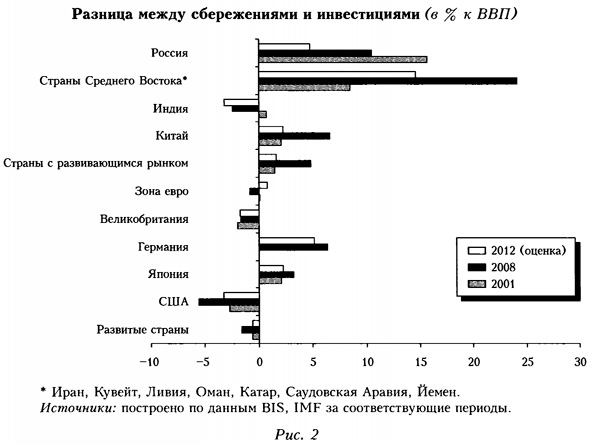

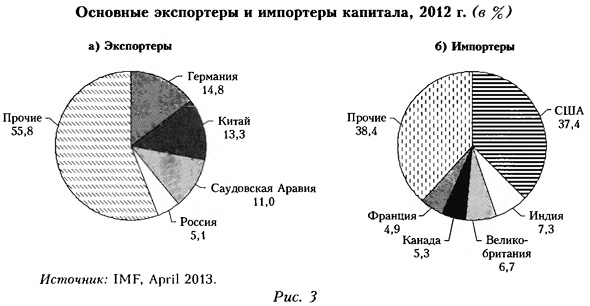

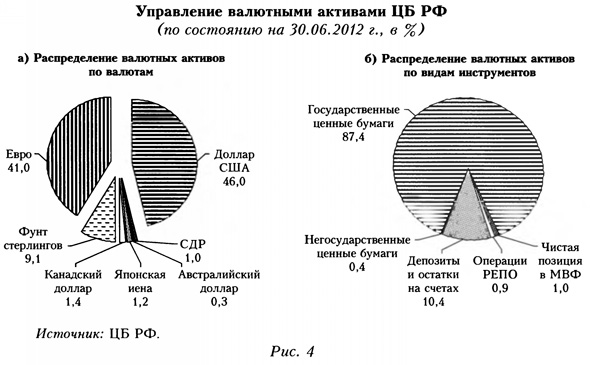

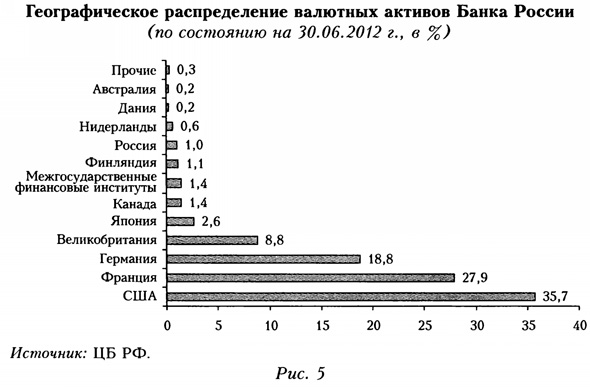

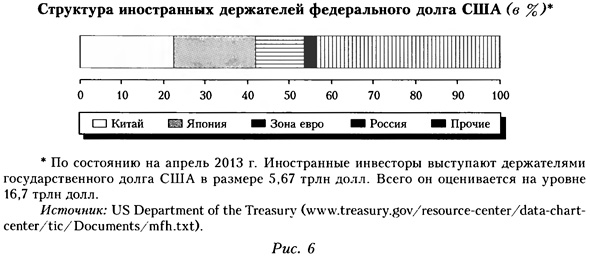

В результате в ряде стран с профицитным бюджетом отмечается устойчивое превышение сбережений над инвестициями, а в странах с дефицитным — недостаточный уровень собственных сбережений относительно расходов (инвестиций). Как следствие, они нуждаются в постоянном привлечении финансирования из-за рубежа (см. рис. 2—3). Таким образом, сложилась устойчивая группа стран — доноров мировых финансовых ресурсов (к их числу относится и Россия) и стран — их реципиентов. Российские регуляторы направляют (размещают) большую часть своих финансовых ресурсов в доллары США, а также в государственные ценные бумаги (которые эмитируют ведущие страны для финансирования своих бюджетов). Наибольшая доля среди получателей российского финансирования приходится на США (см. рис. 4—5). При этом роль России в финансировании бюджета США достаточно заметна (см. рис. 6). Это придает дополнительный геополитический вес нашей стране и усиливает ее позиции в обеспечении своих интересов в отношениях с США.

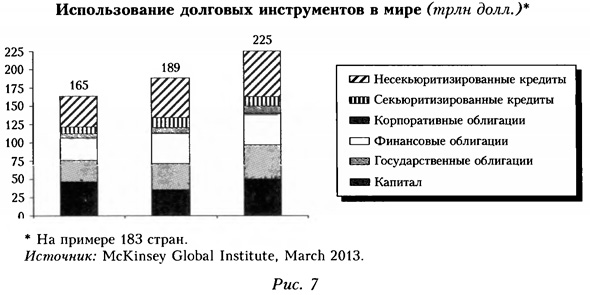

В целом для решения долговых проблем и проведения антикризисных мер требуется масштабное финансирование. В результате в мировой финансовой системе устойчиво растет объем долговых инструментов. Отметим, что некоторый рост капитала (это в принципе выступает стабилизирующим фактором) существенно отстает от динамики долгов, в целом увеличивая неустойчивость мировой финансовой системы (см. рис. 7).

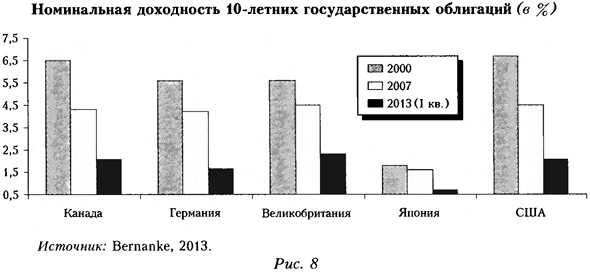

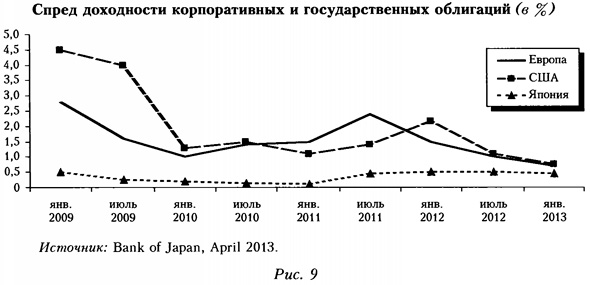

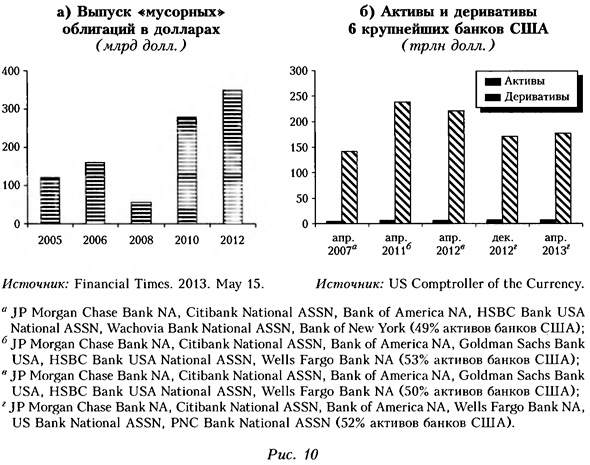

Масштабное финансирование бюджетных дефицитов ведущими странами при одновременном удешевлении стоимости финансовых ресурсов вновь выводит на первый план одну из предкризисных зон риска — эмиссию «мусорных» облигаций, объем которых стабильно увеличивается. Это вызвано устойчивым снижением уровня доходности на рынках многих стран. Причем снижение доходности госинструментов повлекло за собой падение доходности и корпоративных бумаг (см. рис. 8 — 9).

В результате преобладающий на рынке уровень доходности не удовлетворяет его участников. Они вынуждены вновь покупать высокодоходные (но одновременно высокорискованные) инструменты для улучшения показателей своей деятельности. По оценкам Банка Англии, «риски могут возрасти, если стремление к доходности усилится, а стоимость активов во все большей мере будет иметь неверную ценовую оценку» (Bank of England, 2013. P. 64). Ценовым перекосам содействуют и масштабные покупки гособлигаций центральными банками, что не позволяет рынку правильно оценить их стоимость. Возможность реализации предкризисных рисков сохраняется еще в одной сфере — использования производных инструментов (деривативов), которые сыграли серьезную дестабилизирующую роль в ходе последнего кризиса. Здесь в настоящее время наблюдается достаточно высокая активность (см. рис. 10).

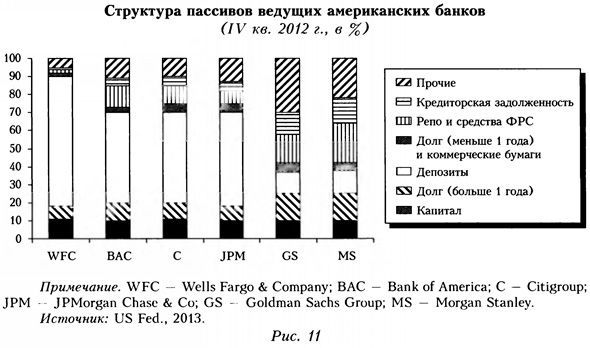

При этом, согласно данным американских регуляторов, если в целом по группе рассматриваемых банков объем деривативов более чем в 25 раз превышает объем активов, то по отдельным крупным банкам, например Goldman Sachs, отмечается 370-кратное превышение, что — с учетом роли данного банка в финансовой системе США и соответственно возможности влиять на характер протекающих в ней процессов — крайне настораживает. На лидирующие по этому показателю 10 американских банков (представляющих почти 60% активов банковской системы США) приходится деривативов на сумму почти 230 трлн долл. (что более чем в 30 раз превышает стоимость их активов). В целом в структуре источников средств (пассивов) ведущих американских банков и банковских холдингов значительную роль играют средства, полученные от ФРС (репо и др.), а также депозиты (хотя у банков с более инвестиционно ориентированным профилем их роль невелика) (см. рис. 11).

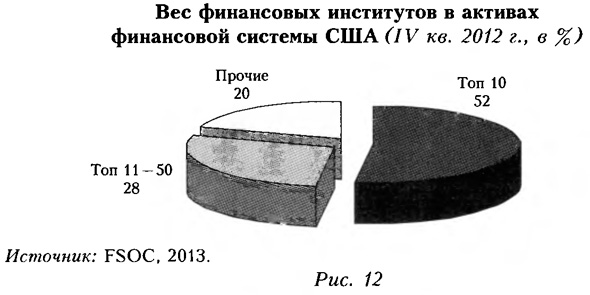

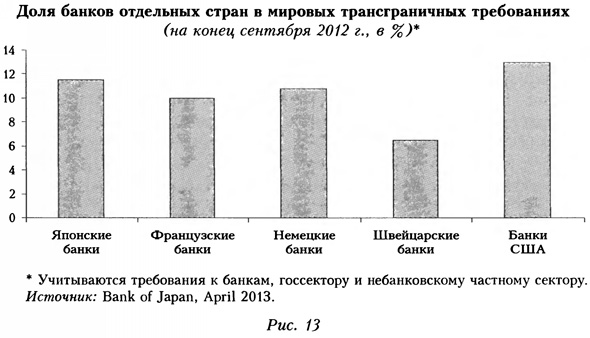

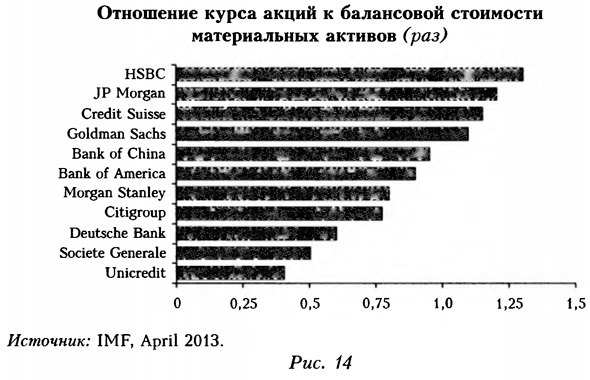

При этом наблюдается большая взаимозависимость самих банков (когда в пассивах и активах каждого из них важную роль играют банки-корреспонденты из той же взаимосвязанной группы). В принципе фактор «круговой зависимости/поруки» не должен уменьшать устойчивость всей системы в целом, однако при этом существенно усложняется (и должен ужесточаться) контроль над участниками, поскольку проблемы одного из них могут быстро сказаться на других и привести к системному кризису, особенно учитывая высокую концентрацию в финансовой системе США (см. рис. 12).  В такой ситуации понятна обеспокоенность участников рынка экономическим положением в странах-партнерах. Проблемы других стран могут создать проблемы в собственной стране, в том числе ввиду большой вовлеченности национальных банков в операции за рубежом (см. рис. 13).  «Доверие к финансовой системе остается хрупким», — отмечает Банк Англии (Bank of England, 2013. P. 64). Вследствие этого рынки продолжают консервативно оценивать акции финансовых учреждений — в ряде случаев ниже их балансовой стоимости (см. рис. 14).

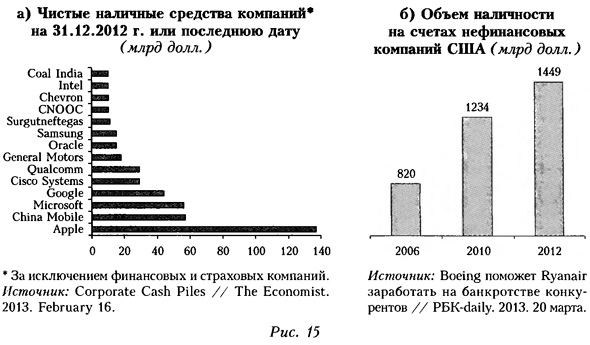

Из-за неуверенности компаний финансового и реального секторов они вынуждены поддерживать значительную долю наличной ликвидности в своих балансах. Эта величина в отдельных случаях может достигать 10% активов (см. рис. 15).

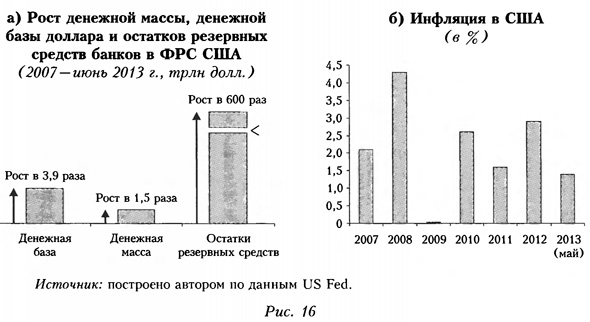

Стремление сохранять ликвидность и ее масштабное накопление в мировой экономике на микро- и особенно на макроуровне могут создавать угрозу инфляции, формирования финансовых пузырей и возникновения иных рисков. В такой ситуации регуляторы при необходимости будут вынуждены ужесточить денежно-кредитную политику (как это имеет место, в частности, в России). О монетизации, инфляции и экономическом ростеВ январе 2013 г. Банк России отметил, что «резкое снижение темпов инфляции, начавшееся в конце 2011 г., не в полной мере соответствовало динамике денежной массы, наблюдавшейся в предшествующие периоды». Сделан вывод, что тенденция к замедлению темпов роста цен может быть неустойчивой и это «давало основание для ужесточения денежно-кредитной политики». Указано, что «замедление темпов роста денежной массы до относительно низкого уровня может оказать значительное сдерживающее влияние на темпы роста цен в 2013 г.» (ЦБ РФ, 2013. С. 37-38). Подчеркнем, что не только в России, но и в мире в целом, после кризиса 2008—2009 гг. (а у нас — и до него) воздействие роста ликвидности на цены было неявным. Масштабные антикризисные меры в большинстве стран сопровождались существенным увеличением эмиссии и должны были вызвать рост цен. Между тем в ряде государств (в первую очередь в Японии) наблюдались дефляционные тенденции, а в других — цены выросли, но незначительно. В частности в США, при самой большой эмиссии, инфляция ниже 2%. Как представляется, это можно объяснить в том числе хранением в ФРС избыточных резервов американских банков. В начале 2007 г. хранившиеся в ФРС резервы банков составляли около 0,003 трлн долл. К концу июня 2013 г. они выросли почти в 600 раз и составили 1,9 трлн долл. Денежная база при этом увеличилась всего в 3,9 раза (с 0,8 трлн до 3,2 трлн долл.), а денежная масса — в /,5 раза (с 7,0 трлн до 10,5 трлн долл.) (см. рис. 16).

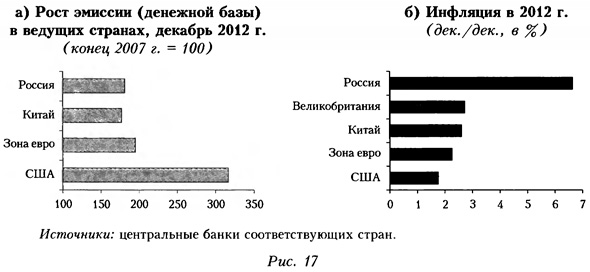

Другими словами, американские банки осуществили масштабную «самостерилизацию» своих финансовых ресурсов. Этому способствует и политика ведущих банков США по формированию больших запасов наличности. Такие меры препятствуют поступлению эмитируемых долларов в экономику и тормозят действие мультипликатора, превращающего денежную базу в соответствующий агрегат денежной массы (в октябре 2008 г. ФРС установила платежи по размещенным в ней резервным требованиям банков и в настоящее время ставка равна 0,25%). Положение России на фоне ряда стран на первый взгляд выглядит менее благополучным (см. рис. 17). Хотя отметим, что достигнутый уровень инфляции самый низкий в новейшей истории страны.

Тот факт, что цены в России отреагировали сильнее на рост ликвидности, должен был послужить обоснованием жестких мер денежного регулирования и поддержания высоких ставок, определяющих стоимость денежных ресурсов (в том числе ставки рефинансирования). Именно такие подходы в нашей стране в первую очередь и применяют (см. рис. 18). Но в Китае на фоне еще более жестких подходов один из самых высоких уровней монетизации, а также очень низкая инфляция. Это (помимо сглаживания эффекта дефлирования) говорит о том, что при правильном подходе экономика может получать необходимые ей финансовые ресурсы без инфляционных рисков.

Более высокая стоимость ресурсов, получаемых в «первоисточнике» средств — ЦБ, естественно, сказывается на их последующей цене при кредитовании (см. рис. 19). Помимо традиционного набора рисков, влияющих на цену кредита (инфляционного, риска невозврата средств и т. д.), в российской экономике к удорожанию средств приводят и трансграничные риски: участники рынка, пользуясь дешевизной финансовых ресурсов за рубежом, привлекают там валютные средства для внутреннего кредитования, включая курсовые риски в стоимость кредитов, что ведет к удорожанию рублевого кредитования. Последнее обстоятельство лишний раз подчеркивает необходимость создать сопоставимые условия ведения бизнеса на российском рынке (что особенно важно с учетом вступления России в ВТО — см. ниже), а также повысить роль внутренних источников финансовых ресурсов.

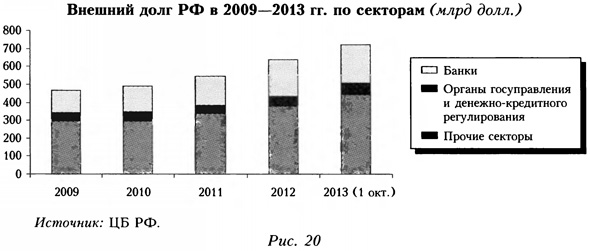

Очевидно, что из-за дешевизны финансовых ресурсов за рубежом устойчиво растет внешняя задолженность российского реального сектора и банков. Она уже превысила 650 млрд долл. (см. рис. 20).

Возвращаясь к проблеме зависимости монетизации и инфляции в российской экономике, можно предположить, что поставленные задачи по экономическому развитию страны и ее отдельных отраслей (ипотеки и др.), которые должны сопровождаться адекватным финансированием, будут решаться очень осторожно, поскольку, согласно бытующим представлениям, повышение монетизации экономики чревато инфляционными рисками, что считается недопустимым. Наверное, в теории так и есть. На практике, однако, картина далеко не столь однозначная. В течение многих лет (более 10!) в России увеличение денег в экономике не приводит к такому же росту цен (см. рис. 21).

Казалось бы, дополнительный рост ликвидности должен «тянуть» цены за собой. Однако в России этого не происходит, причем уже в течение длительного периода. Более того, итоговое расхождение между этими показателями очень значительное (рис. 216). (Даже если фактические цифры по инфляции выше официальных — а это скорее всего так и есть, то итоговая картина принципиально не изменится: все равно многократный разрыв сохранится, лишь немного уменьшится.) О возможности именно такого развития событий мы писали еще 12 лет назад — в период, когда об инфляции говорили или плохо, или ничего. Отмечалось, в частности, что вследствие низкой монетизации российская экономика «демонстрировала способность принимать дополнительные рублевые ресурсы на безынфляционной основе». В связи с этим мы делали вывод, что «немонетизированные операции .. .могут в значительной степени способствовать эффективному расширению капитальной базы экономики» (Ершов, 2000. С. 317—318). Такие выводы и прогнозы были оправданны, учитывая «денежный провал» в первой половине 1990-х годов, когда рост цен почти в 10 раз обогнал рост денежной массы, что привело к ее реальному сжатию на ту же величину (см. рис. 22).

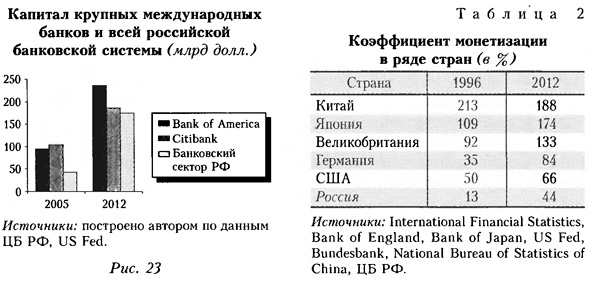

Естественным результатом подобного «монетарного шока» стали неплатежи, бартер, денежные суррогаты и прочие квазиденьги, посредством которых экономика смогла компенсировать возникающие перекосы. Было очевидно, что инфляционные последствия увеличения денежной массы в таких условиях будут ограничены. «Денежное сжатие» привело к снижению капитализации банков и монетизации экономики в целом, которые хотя и выросли в последние годы, но по-прежнему незначительны и могут существенно ограничивать возможности экономического роста (см. рис. 23 и табл. 2).

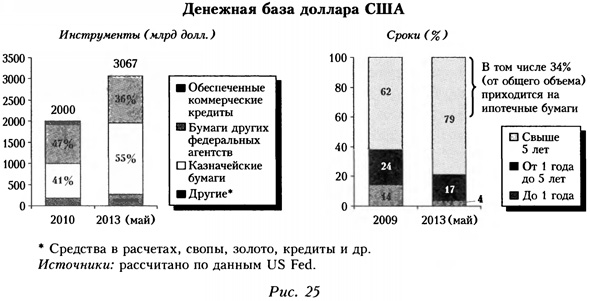

Глубина падения реального значения М2 в России свидетельствует о наличии еще одного измерения указанной проблемы — геополитического. Если допустить, например, что главными каналами пополнения ликвидности у нас будут некие зарубежные источники, то это может быть связано с серьезными рисками: иностранные ресурсы станут доминировать в денежной массе, а их собственники получат возможность определять приоритеты и характер развития экономики страны. Поэтому задача обеспечить преобладающую роль национальных монетарных властей в формировании финансовых основ и монетизации российской экономики становится тем более актуальной. Как правило, приведенные выше расхождения в динамике ликвидности и инфляции, а также влияние монетарной сферы на экономику в целом не объясняются и почему-то не являются предметом внимательного обсуждения. В то же время оно могло бы привести к более ясному пониманию характера взаимодействия рассматриваемых факторов и, как следствие, принятию более адекватных мер, направленных на обеспечение устойчивого роста российской экономики. Важно учитывать, что низкая капитальная база экономики не только тормозит ее развитие, но в нынешней посткризисной ситуации, когда происходит миграция капиталов в поисках сфер своего приложения, невысокий уровень монетизации российской экономики не позволяет эффективно нейтрализовать дестабилизирующий эффект притока «горячих» денег. А этот риск становится все более заметным. В условиях избыточной глобальной ликвидности даже МВФ, вопреки своим традиционно либеральным подходам в области движения капиталов, недавно был вынужден признать, что «введение мер по управлению движением капиталов может быть полезно для... защиты стабильности финансовой системы» (IMF, 2012. Р. 18). Еще задолго до последнего кризиса видный экономист и функционер МВФ М. Мусса (в течение 10 лет занимал пост директора Департамента исследований МВФ) подчеркивал: «Высокая открытость к международным движениям капиталов, особенно краткосрочных, может быть опасна для... недостаточно капитализированных (курсив мой. — М. Е.) или неадекватно регулируемых финансовых систем» (цит. по: Kaplan, Rodrik, 2001. P. 2). С учетом новых рисков ряд развивающихся стран (в частности, Бразилия, Южная Корея) уже принимают меры, направленные на нейтрализацию негативного эффекта спекулятивного притока «коротких» денег. Многие страны существенно повышают уровень монетизации и увеличивают капитальную базу, поскольку очевидно, что чем более масштабна и монетизирована национальная экономика, тем менее она подвержена дестабилизирующему воздействию «горячих» денег. При этом нежелательный отток ресурсов регулируется нормативами и иными мерами, которые делают операции с национальной валютой более привлекательными. Такая политика крайне актуальна для российской экономики. Перед ней стоят задачи обеспечить устойчивое развитие и минимизировать внешние риски. Для этого требуются адекватные финансовые ресурсы, которые должны в первую очередь формироваться на основе внутренних, а не внешних, источников монетизации, при ведущей роли национальных монетарных властей (как в зрелых финансовых системах), и носить целевой характер (обеспечивать экономические приоритеты развития). Инфляционный риск при этом должен сдерживаться благодаря относительно невысокому уровню монетизации российской экономики, а формируемый в результате потенциал роста заложит основы ее развития на многие годы. Негативное влияние внешней сферы (в том числе в связи и с притоком, и с оттоком финансовых ресурсов) при необходимости можно минимизировать, используя меры по регулированию движения капиталов, а также налоговые рычаги и иные специальные меры регулирования (валютные позиции и др.). С учетом такого многоуровневого регулирования можно создать условия для более эффективного формирования финансовых ресурсов, чтобы обеспечить устойчивое развитие российской экономики. Масштабный рост «длинных» денег в миреВедущие страны продолжают укреплять основы своих финансовых систем посредством масштабного формирования финансовых ресурсов, нередко с упором на «длинную» или даже «сверхдлинную» эмиссию (до 30-40 лет). В частности, новое руководство Банка Японии объявило о переходе к агрессивной эмиссионной политике (см. рис. 24). Не исключено, что такие меры могут привести к возникновению инфляционных и иных рисков (хотя при устойчивой дефляции об этом говорить преждевременно). При этом МВФ отмечает, что «бюджетные стимулы и либерализация денежно-кредитной политики в Японии... позволили добиться впечатляющего оживления экономической активности» (МВФ, 2013. С. 1). Рекомендованный глава ФРС г-жа Дж. Йеллен также известна как приверженец стимулирования экономики и противник рестриктивных мер. Она утверждала, в частности, что «сокращение правительственных расходов и повышение налогов затормозили восстановление экономики». Очевидны и ее предпочтения с точки зрения необходимости стимулировать рост и занятость: «ФРС может помочь американцам иметь работу»1. Поэтому ФРС США, по-видимому, будет продолжать пока политику удлинения эмиссии (программа Operation Twist). В настоящий момент она предполагает ежемесячно покупку «длинных» бумаг в размере 45 млрд долл., что еще больше увеличивает объем «длинных» казначейских бумаг на балансе ФРС (см. рис. 25). В связи с этим отметим еще ряд обстоятельств. Во-первых, купленные центральным банком бумаги обычно потом не участвуют в обратной операции, предполагающей их продажу на рынке и стерилизацию эмитированных денег. Приобретенные госбумаги, как правило, размещаются на балансе центрального банка до истечения их срока (на все 10 — 15 или 20 лет). Таким образом, экономика получает «длинные» и целевые инвестиционные ресурсы. Более того, когда срок бумаг заканчивается, часто происходят новая эмиссия и новая покупка новых бумаг, что делает процесс поддержания «длинных» ресурсов в экономике при необходимости практически бессрочным.

Во-вторых, участие центрального банка в указанных механизмах позволяет финансировать решение бюджетных задач, не сокращая ликвидность финансового рынка в целом. Если бы госбумаги просто размещали на вторичном рынке, то (при интересе к ним со стороны его участников) их покупали бы частные компании и банки, и инвестированные в этом случае средства ушли бы на финансирование указанных госпрограмм. На иные цели текущей коммерческой деятельности (кредитование и т. д.) их уже потратить было бы нельзя. (Данное явление получило в экономической науке название «эффект вытеснения» — crowding out effect.)

В результате монетарные власти (ЦБ—Минфин) формируют мощный пласт целевых «длинных» денег в соответствии с приоритетами экономической политики (ипотека, малый бизнес, региональные программы и т. д.). С учетом иных источников «длинных» денег (пенсионных, страховых и др.) в итоге возникает мощная финансовая среда, которая существенно расширяет возможности для инвестиций. Учитывая высокую актуальность проблемы создания «длинных» денег для российской экономики, зададимся несколькими вопросами. Действительно ли привлекать объемные и доступные по цене «длинные» деньги (необходимые для решения долгосрочных задач, стоящих перед российской экономикой) можно только на международных рынках, где, заметим, такие ресурсы формируются на основе приведенных выше механизмов? Укажем также, что это означает рост внешней задолженности. А нельзя ли самим начать использовать механизмы с участием национальных монетарных властей по аналогии с подходами, которые в течение многих лет практикуют самые мощные и зрелые финансовые системы мира? При обсуждении данного вопроса хотелось бы услышать подробный технический (но никак не абстрактно-эмоциональный — с аргументами наподобие тех, что, дескать, «у нас не получится») анализ реальных возможностей этого процесса, имеющихся рисков (а их, естественно, будет немало), путей их минимизации. Необходимо обратить внимание на то обстоятельство, что, помимо наращивания «длинного» компонента эмиссии, американские регуляторы (как и регуляторы ряда других стран) продолжают поддерживать ставку рефинансирования на минимальном уровне (ниже 0,25%), причем объявляя ее на несколько лет вперед — до середины 2015 г. (так поступает ФРС США), что делает финансовую деятельность более прогнозируемой. Более того, в последнее время в механизмах текущего рефинансирования (в частности, при сделках overnight геро) стали использовать инструменты с фиксированной ставкой. Это, по мнению ФРС, «предоставляет безрисковый инструмент напрямую широкому кругу участников рынка»2. Такая политика существенно облегчает условия ведения бизнеса и расширяет возможности поддерживать экономический рост. В то же время столь беспрецедентные по своему характеру и масштабам меры, несмотря на отмечающееся оживление экономик ряда развитых стран, заставляют еще раз задуматься над тем, насколько сложны сохраняющиеся проблемы и устойчив наблюдающийся рост: не будет ли он сопряжен с новыми посткризисными обострениями? О «равных конкурентных условиях»» в ВТОВступление России в ВТО создает принципиально новые возможности для российских субъектов — реального сектора и банков, которые должны теперь функционировать в гораздо более жесткой конкурентной среде. При этом необходимо учитывать, насколько сопоставимы условия, в которых находятся участники конкуренции. Для сохранения «чистоты» конкуренции и ее фактического равенства в ВТО, как правило, следят не только за прямыми, явными формами влияния на конкурентную среду, за соблюдением «буквы закона», но и за скрытыми формами воздействия, формирующими реальные, фактические условия конкуренции. (Раньше указанные принципы были определены в рамках некоторых подходов предшественника ВТО — Генерального соглашения по тарифам и торговле — ГАТТ и Североамериканского соглашения по свободной торговле — НАФТА.) Нарушение таких принципов требует введения ответных выравнивающих мер. Так было, в частности, в середине 2000-х годов, когда после очередного торгового спора между США и ЕС Евросоюз ввел дополнительные пошлины на американские товары. Причиной назвали то, что США предоставляли налоговые льготы своим экспортерам. Причем форма поддержки носила довольно завуалированный, непрямой характер, фактически это были скрытые субсидии. Согласно американскому Закону об экспортных корпорациях (Foreign Sales Corporation Act), американские экспортеры могли в ряде случаев использовать механизмы офшорных фирм, на счета которых перечислялась экспортная выручка, выводившаяся таким образом из-под уплаты налогов в США. По мнению экспертов, в результате для американских компаний формировались более благоприятные условия по сравнению с европейскими, что было признано достаточным основанием для принятия ЕС необходимых выравнивающих шагов. Другими словами, во внимание принимаются не только прямые, но и косвенные меры поддержки. Поэтому в ходе интеграционных процессов в рамках ВТО необходимо учитывать различия между Россией и другими развитыми странами: последние имеют возможность использовать более дешевые, более «длинные» и более масштабные ресурсы, которые были предоставлены регуляторами этих стран своим участникам в период кризиса. Очевидно, что успех конкуренции предполагает равенство ее условий и одинаковые возможности для всех участников. В противном случае результат будет предопределен еще на старте. Существует немало мер, предусмотренных ВТО для выравнивания условий конкуренции: «благоразумные отклонения», «компенсационные меры», использование критерия «поддержание стабильности рынка». Однако наиболее важным представляется проведение адекватной экономической политики, которая создаст условия для ведения бизнеса, сопоставимые с условиями в странах-конкурентах. Это важно не только для успешной конкуренции в рамках ВТО, но и для расширения возможностей по решению стоящих перед российской экономикой долгосрочных системных задач, что укрепит основы ее устойчивого роста в жесткой конкурентной среде. 1 FRS. 2013. 11.02; 09.10. 2 Minutes of the Federal Open Market Committee. 2013. July 30-31. P. 2. Список литературы Ершов М. В. (2000). Валютно-финансовые механизмы в современном мире: кризисный опыт конца 90-х. М.: Экономика. [Ershov М. V. (2000). Currency-financial Mechanisms in Contemporary World: The Crisis Experience of the 90s. Moscow: Ekonomika.] МВФ (2013). Перспективы развития мировой экономики. 8 окт. [IMF (2013). World Economic Outlook. October 8.] ЦБ РФ (2013). Доклад о денежно-кредитной политике. № 1. Январь. [СВ RF (2013). The Report on Monetary Policy. No 1. January.] Bank of England (2013). Financial Stability Report. June. Bernanke B. S. (2013). Long-term Interest Rates. Remarks at the Annual Monetary / Macroeconomics Conference. San Francisco, US, March 1. IMF (2012). The Liberalization and Management of Capital Flows: An Institutional View. November 14. IMF (2013a). World Economic Outlook Update. July 9. IMF (2013b). World Economic Outlook. October. Kaplan E., Rodrik D. (2001). Did the Malaysian Capital Controls Work? // NBER Working Paper. No 8142.

|

||||||||||||||||||||||||||||||||||||||||||||||||||

Похожие публикации

Новые книги и журналы

Популярные книги и учебники

- Экономикс - Макконнелл К.Р., Брю С.Л. - Учебник

- Бухгалтерский учет - Кондраков Н.П. - Учебник

- Капитал - Карл Маркс

- Курс микроэкономики - Нуреев Р. М. - Учебник

- Макроэкономика - Агапова Т.А. - Учебник

- Экономика предприятия - Горфинкель В.Я. - Учебник

- Финансовый менеджмент: теория и практика - Ковалев В.В. - Учебник

- Комплексный экономический анализ хозяйственной деятельности - Алексеева А.И. - Учебник

- Теория анализа хозяйственной деятельности - Савицкая Г.В. - Учебник

- Деньги, кредит, банки - Лаврушин О.И. - Экспресс-курс

Популярные рефераты

- Коллективизация в СССР: причины, методы проведения, итоги

- Макроэкономическая политика: основные модели

- Краткосрочная финансовая политика предприятия

- Марксизм как научная теория. Условия возникновения марксизма. К. Маркс о судьбах капитализма

- История развития кредитной системы в России

- Коммерческие банки и их функции

- Лизинг

- Малые предприятия

- Классификация счетов по экономическому содержанию

- Кризис отечественной экономики

- История развития банковской системы в России

- Маржинализм и теория предельной полезности

- Иностранные инвестиции

- Кризис финансовой системы стран Азии и его влияние на Россию

- Безработица в России

- Источники формирования оборотных средств в условиях рынка

Популярные лекции

- Шпаргалки по бухгалтерскому учету

- Шпаргалки по экономике предприятия

- Аудиолекции по экономике

- Шпаргалки по финансовому менеджменту

- Шпаргалки по мировой экономике

- Шпаргалки по аудиту

- Микроэкономика - Лекции - Тигова Т. Н.

- Шпаргалки: Финансы. Деньги. Кредит

- Шпаргалки по финансам

- Шпаргалки по анализу финансовой отчетности

- Шпаргалки по финансам и кредиту

- Шпаргалки по ценообразованию