Популярные статьи

- Государственно-частное партнерство: теория и практика

- Международный форум по Партнерству Северного измерения в сфере культуры

- Мировой финансовый кризис и его влияние на Россию

- Совершенствование оценки эффективности инвестиций

- Качество и уровень жизни населения

- Фактор времени при оценке эффективности инвестиционных проектов

- Кластерный подход в стратегии инновационного развития зарубежных стран

- Государственная собственность в российской экономике - Масштаб и распределение по секторам

- Вопросы оценки видов социального эффекта при реализации инвестиционных проектов

- Теория экономических механизмов

- Перспективы социально-экономического развития России

- Особенности нового этапа инновационного развития России

- Экономический кризис в России: экспертный взгляд

- Налоговые риски

Популярные курсовые

- Учет нематериальных активов

- Потребительское кредитование

- Бухгалтерский учет - Курсовые работы

- Финансы, бухгалтерия, аудит - курсовые и дипломные работы

- Денежная система и денежный рынок

- Долгосрочное планирование на предприятии

- Диагностика кризисного состояния предприятия

- Интеграционные процессы в современном мире

- Доходы организации: их виды и классификация

- Кредитная система: место и роль в ней ЦБ и коммерческих банков

- Международные рынки капиталов

- Многофакторный анализ производительности труда

- Непрерывный трудовой стаж

- Виды и формы собственности и трансформация отношений собственности в России

- Анализ финансово-хозяйственной деятельности

Навигация по сайту

Интегрированный валютный рынок Евразийского экономического пространства и расчеты в национальных валютах: мифы или реальность? |

|

Мишина В.Ю.

к. э. н., главный специалист Департамента валютного рынка ОАО «Московская Биржа» Хомякова Л.И. к. э. н., старший советник Межгосударственного банка доцент кафедры «Мировая экономика и международные финансовые отношения» Финансового университета при Правительстве РФ Цели и принципы построения интегрированного валютного рынкаДискуссии о развитии расчетов в национальных валютах идут уже давно. Повышению роли национальных валют должно способствовать создание интегрированного валютного рынка (ИBP) стран Евразийского экономического пространства (ЕАЭП)1. Становление единого биржевого пространства позволит формировать прямые рыночные котировки и проводить конверсионные операции с национальными валютами без посредничества доллара и евро, осуществлять трансграничные расчеты в валютах стран ЕАЭП. Впервые соглашение о сотрудничестве в области организации такого рынка было подписано главами государств — членов ЕврАзЭС в 2006 г. В соглашении было дано определение интегрированного валютного рынка как совокупности внутренних валютных рынков стран, объединенных общими принципами функционирования и государственного регулирования. Аналогичные принципы содержатся в Соглашении о согласованной валютной политике, подписанном в 2010 г. странами Таможенного союза (ТС). Оба документа предусматривают взаимный доступ участников на рынки стран ЕАЭП, создание условий для обеспечения прямых котировок и проведения расчетов участников внешнеэкономической деятельности (ВЭД) в национальных валютах. В этом случае конверсионные издержки участников ВЭД сократятся за счет исключения посреднических валют — доллара и евро, а российский рубль может приобрести статус региональной валюты с перспективой дальнейшей интернационализации. Интегрированный рынок ЕАЭП не подменяет, а дополняет национальные рынки. Он призван расширить возможности национальных рынков — возрастет ликвидность, расширится состав участников, сформируются стимулы для инновационной деятельности, появятся новые финансовые инструменты и т. д. ИВР предполагает равные права и возможности участников из стран ЕАЭП и выступает своегс рода объединяющей надстройкой над национальными рынками. Интеграция должна способствовать росту общей конкурентоспособности финансовых рынков ЕАЭП и развитию национальных рынков. Важным направлением сотрудничества на современном этапе становится техническое и технологическое взаимодействие: обновление торговых систем на единой платформе, разработка и внедрение элементов межбиржевого взаимодействия участников. Процесс создания ИВРИнтеграционные проекты бирж имеют давнюю историю. Ведущук роль в них играют Международная ассоциация бирж СНГ (МАЕ СНГ) и Московская биржа2, на которую приходится основная часть операций всех национальных рынков стран СНГ: порядка 95% суммарного объема торгов (табл. 1). ИВР создается на технологической основе и обладает всеми преимуществами биржевого рынка: информационной прозрачностью, репрезентативностью котировок, наличием центрального контрагента, гарантией расчетов, надежной системой управления рисками. Таблица 1Объем торговли валютой на биржах стран СНГ (млрд долл.)

Источник: Бюллетень биржевой статистики МАБ СНГ / Международная ассоциация бирж стран СНГ (МАБ СНГ). Валютный рынок Московской биржи давно стал одним из наиболее значимых сегментов финансового рынка РФ. Банк России устанавливает официальный курс российского рубля с учетом результатов биржевых торгов. Торги иностранной валютой на Московской бирже осуществляются в электронной системе, которая объединяет региональные технические центры. На бирже проходят торги по рублю (RUB) к доллару США (USD), евро (EUR), украинской гривне (UAH), казахстанскому тенге (KZT), белорусскому рублю (BYR), китайскому юаню (CNY) и «бивалютной корзине», проводятся сделки валютный своп. В структуре биржевого рынка операции USD/RUB составляют 84%, EUR/RUB — 14, прочие валютные пары — порядка 2%. Московская биржа выступает центром ликвидности по операциям с рублем: в марте 2014 г. ее доля достигла 55% всех операций доллар/ рубль российских банков, а в сегменте евро/рубль превысила 70%. В первом полугодии 2014 г. среднедневной объем торгов валютного рынка Московской биржи вырос на 37% (г/г), достигнув 25 млрд долл. (рис. 1). Доступ на этот высоколиквидный и технологически продвинутый рублевый сегмент открывает широкие возможности для контрагентов из стран ЕАЭП, БРИКС и др. Проект создания ИВР реализовывался поэтапно совместными усилиями Международной ассоциации бирж СНГ, Исполнительного комитета СНГ, Секретариата ЕврАзЭС, Евразийской экономической комиссии, Банка России, национальных банков Белоруссии, Казахстана, Киргизии, Группы «Московская Биржа» (Мишина, Куприн, 2013). В 2006-2009 гг. была разработана и утверждена основная нормативно-правовая база создания ИВР. Соглашение о сотрудничестве в области организации интегрированного валютного рынка государств — членов ЕврАзЭС подписано 25 января 2006 г. С ноября 2009 г. на бирже действуют правила, согласно которым кредитным организациям стран ЕврАзЭС предоставляется право стать участниками торгов биржевого валютного рынка. В 2010-2012 гг. подписаны дополнительные межведомственные соглашения об информационном обеспечении участников интегрированного валютного рынка государств — членов ЕврАзЭС между Банком России и национальными банками Киргизии, Белоруссии, Таджикистана и Казахстана.

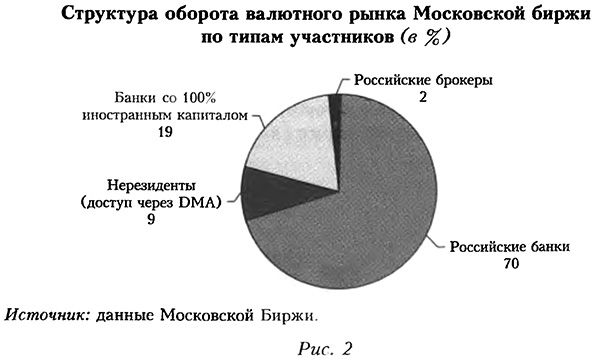

В начале 2013 г. разработана «дорожная карта» допуска и отработаны технологические схемы подключения к торгам банков — резидентов стран ЕврАзЭС. Для работы иностранных банков создан второй контур биржевых систем, обеспечивающих совершение операций и защиту информации на биржевом валютном рынке. В феврале 2013 г. Московская биржа открыла доступ к биржевому валютному рынку банкам — резидентам стран ЕАЭП: Белоруссии, Казахстана, Киргизии и Таджикистана. Впервые банки из этих стран получили возможность выйти на интегрированный биржевой рынок, имея лицензию своего национального регулятора, без необходимости получать российскую валютную лицензию. В 2013 г. допуск на ИВР получили БПС-Сбербанк, Беларусбанк, Цептер Банк (Белоруссия), Банк «Эсхата» (Таджикистан) и Национальный банк Республики Таджикистан. В июне 2014 г. на рынок вышел АзияКредит Банк — первый банк-нерезидент из Республики Казахстан. В 2013 г. общий оборот участников-нерезидентов по всем валютным парам составил 24,2 млрд руб. а за первое полугодие 2014 г. оборот (включая Межгосударственный банк3) уже превысил 55 млрд руб. В настоящее время продолжается работа с потенциальными участниками из Казахстана, Киргизии, Таджикистана и Белоруссии. Еще один вариант доступа к валютным торгам нерезиденты (в том числе из стран ЕАЭП) получили после реализации проекта двухуровневого (клиентского) доступа на биржевой рынок. До 2010 г. совершать операции на биржевом рынке могли только российские «дочки» иностранных банков, на долю которых сейчас приходится порядка 19% объема валютного рынка (рис. 2). Теперь банки-нерезиденты, помимо прямого доступа в соответствии с Соглашением ЕврАзЭС, могут работать на валютном рынке Московской биржи в рамках двухуровневого доступа, то есть через российских участников. При этом банки-нерезиденты (через субброкерские счета) имеют возможность подключать к торгам клиентов из своих стран.

Полноценный клиентский доступ (Direct Market Access, DMA) с возможностью регистрации клиентов на валютных торгах запущен биржей в феврале 2012 г. Новые технологии DMA способствовали существенному росту активности: в 2013 г. доля клиентских операций превысила 12% по валютному рынку в целом и 28% — по операциям спот. Развитие клиентского доступа увеличивает ликвидность биржевого рынка за счет привлечения новых категорий участников: нерезидентов, брокеров и физических лиц. К июню 2014 г. общее число зарегистрированных российских и зарубежных клиентов превысило 127 тыс., включая 3540 клиентов-нерезидентов из 64 стран (например, 123 клиента из Белоруссии и 59 — из Казахстана). Текущее состояние расчетов в национальных валютахВ ЕАЭП активно развивается процесс экономической интеграции, включая валютно-финансовую, что стимулирует расширение использования национальных валют (в первую очередь российского рубля) во взаимных международных расчетах. Этому способствуют стремление государств к углублению интеграционного взаимодействия, несмотря на разный уровень развития и диспропорции в экономике, и создание системной нормативно-правовой основы экономического, в том числе валютно-финансового, сотрудничества (Красавина, Хомякова, 2013). Расширение использования национальных валют в расчетах, по нашему мнению, позволит:

Однако в настоящее время ряд факторов сдерживает использование национальных валют во взаимных расчетах. К их числу относятся:

В настоящее время наиболее используемой валютой в регионе выступает российский рубль. Это лучше всего видно по статистике платежей, обслуживающих взаимный товарооборот стран ЕврАзЭС, причем доля платежей в российских рублях превышает 50% и в последние годы неуклонно растет (Хомякова, 2013). В 2013 г. в валютной структуре направленных и полученных платежей государств ЕврАзЭС как по количеству, так и по объему преобладали платежи в российских рублях: 79,7 и 61,2% соответственно. Доля платежей в долларах США в общем количестве и объеме составила 10,9 и 30,9%, в евро — 4,2 и 6,7%, в белорусских рублях — 4,5 и 0,4%, в тенге — 0,5 и 0,5%, в остальных валютах — менее 0,1 и 0,2%5. Российский рубль используется в качестве валюты расчетов между странами ЕврАзЭС, помимо России, в основном между Белоруссией и Казахстаном — от 20 до 30% в разные годы. Но в расчетах между странами ЕврАзЭС, исключая Россию, преобладает доллар США. В Белоруссии, Казахстане, Киргизии и Таджикистане доля доллара США в общем объеме направленных и полученных платежей в разные годы достигала 60-80%. Данные о валютной структуре направленных и полученных платежей по внешней торговле ЕврАзЭС представлены в таблице 2. Таблица 2 Валютная структура направленных и полученных платежей по взаимному товарообороту государств ЕврАзЭС в 2013 г.

Источник: составлено по данным Межгосударственного банка. Из общей статистики платежей по взаимному товарообороту стран ЕврАзЭС можно выделить показатели, характеризующие взаимные расчеты стран ТС. Расчеты по товарообороту России с Белоруссией и Казахстаном ведутся в основном в российских рублях (табл. 3). В валютной структуре расчетов стран Таможенного союза и Единого экономического пространства, исключая Россию, преобладает доллар США (табл. 4). Небольшая доля национальных валют и доминирование российского рубля во взаимных расчетах объясняются относительно устойчивым экономическим и финансовым положением России и масштабами ее экономики. Таблица 3Валютная структура платежей РФ в двусторонних расчетах со странами Таможенного союза в 2013 г. (в %)

* В белорусских рублях; ** в казахстанских тенге. Источник: составлено по данным Межгосударственного банка. Таблица 4 Валютная структура платежей между Республикой Беларусь и Республикой Казахстан в 2013 г. (в %)

Примечание. НБРБ — Национальный банк Республики Беларусь; НБРК — Национальный банк Республики Казахстан. Источник: составлено по данным Межгосударственного банка. Расширение использования национальных валют — комплексная задачаПовышению привлекательности национальных валют (в первую очередь российского рубля) будут способствовать внедрение прямых котировок национальных валют, создание института маркет-мейкерства и развитие систем трансграничных расчетов в регионе. Этот процесс можно стимулировать по нескольким направлениям.

Формирование прямых котировокВ 2013 г. среднедневной объем конверсионных операций российских банков превысил 65 млрд долл., но на сделки с национальными валютами СНГ по-прежнему приходилось менее 1%. По данным Банка России, среднедневной объем операций с казахстанским тенге за последние три года составлял 25-50 млн, с белорусским рублем — 3-6 млн долл. Причем подавляющая часть сделок — 93-97% — заключалась с долларом США. Сделки тенге/рубль в 2013 г. составляли порядка 800 тыс. долл. в день, белорусский рубль/российский рубль — 120 тыс. долл., или менее 3% всех сделок российских банков с этими валютами. Развитию торгов национальными валютами на межгосударственном уровне сейчас уделяют особое внимание. Регуляторы активно обсуждают вопросы использования национальных валют в расчетах, формирования их прямых котировок, достижения договоренности об ограничении курсовых колебаний. Государства ЕАЭП стремятся согласовывать политику в области валютных курсов с целью избежать негативного влияния курсовой нестабильности на взаимные торгово-экономические отношения стран СНГ и обеспечить приемлемый уровень экономического развития и стабильность внутренних цен. В настоящее время организованный рынок прямых котировок национальных валют в странах ЕАЭП практически отсутствует и пары национальных валют котируются в основном через доллар США. Лишь на Белорусской валютно-фондовой бирже (БВФБ) функционирует ликвидный сегмент операций белорусский рубль/ российский рубль. По данным БВФБ, среднедневной объем торгов белорусским рублем против всех торгуемых валют в первом полугодии 2014 г. составил 130 млн долл., из них по BYR/RUB — более 35 млн долл., или 28% валютного рынка белорусской биржи, причем доля российского рубля имеет тенденцию к росту (табл. 5). Таблица 5 Структура валютного рынка Белорусской валютно-фондовой биржи (в %)

* Первое полугодие. Источник: данные БВФБ. В других странах прямые котировки практически не формируются. По данным Казахстанской фондовой биржи, среднедневной объем торгов казахстанским тенге против всех торгуемых валют в первом полугодии 2014 г. составил более 800 млн долл., из которых 97% приходится на сделки тенге/доллар, а объем торгов тенге/рубль составляет порядка 15 млн долл., или 2% валютного рынка этой биржи. Выбор доллара США в качестве валюты расчетов обусловлен историческими предпочтениями и привычкой использовать высоколиквидную конвертируемую валюту. Кроме того, мировая торговля в основном ведется в долларах США и мировые цены на экспортные товары также устанавливаются в них. Тем не менее механизм прямых котировок национальных валют должен быть востребован странами, ведущими активную внешнеэкономическую деятельность и имеющими наибольший удельный вес в общем объеме экспорта и импорта ЕАЭП — Россией, Белоруссией, Казахстаном. (На страны Таможенного союза в 2013 г. пришлось около 8% внешнеторгового оборота России, или более 60 млрд долл.) Переход на прямые котировки национальных валют позволит:

Переход к формированию прямых котировок требует серьезных усилий, поскольку этот процесс зависит от укрепления национальных экономик. Вопрос внедрения в практику расчетов таких котировок должен рассматриваться в увязке с задачами развития всего финансового сектора стран ЕАЭП. Возможности торговли национальными валютами стран СНГ созданы на Московской бирже еще в 1990-е годы. За этот период торги национальными валютами то оживлялись, достигнув пика в 1999 г., то затухали, практически сойдя на нет в 2008-2009 гг. (табл. 6). Таблица 6 Объем торгов валютами стран СНГ на Московской бирже в 1998-2013 гг.

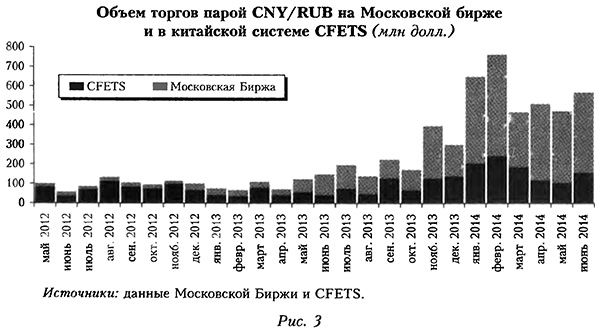

Источник: данные Московской Биржи. Допуск банков из стран ЕврАзЭС на биржевой рынок открывает новые возможности для возобновления операций с национальными валютами и формирования их прямых котировок к рублю. В июне 2013 г. на ИВР была совершена первая сделка с валютной парой российский рубль/белорусский рубль с участием банка-нерезидента БПС-Сбербанка (Белоруссия) и Межгосударственного банка. Всего за 2013 г. совершено сделок белорусский рубль/российский рубль на 1,4 млрд белорусских рублей (5,1 млн российских рублей) и операций казахстанский тенге/российский рубль на сумму 17,3 млн казахстанских тенге (3,7 млн российских рублей) (см. табл. 6). В 2014 г. после длительного перерыва на биржевом рынке стали заключаться сделки с украинской гривной. По мере роста числа сделок в национальных валютах Московская биржа планирует перейти к частичному обеспечению, ввести новые инструменты и продлить время торгов по BYR/RUB и KZT/RUB. Кроме того, после выхода Национального банка Республики Таджикистан на биржевой рынок рассматривается его предложение о запуске торгов инструментами валютной пары таджикский сомони/российский рубль с частичным предварительным депонированием денежных средств. Позитивный пример развития биржевого рынка юань/рубльНа Московской бирже уже есть позитивный пример торговли национальными валютами без посредничества доллара — это торги парой юань/рубль (Мишина, Карпова, 2014). Россия и Китай совместно создали правовую основу и инфраструктуру взаиморасчетов в национальных валютах. В июне 2011 г. Банк России и Народный банк Китая (НБК) подписали соглашение о переходе к расчетам в национальных валютах. В сентябре 2011 г. НБК разрешил российским участникам торгов в сегменте юань/рубль на Московской бирже открывать специальные счета на территории КНР. Китайская торговая система CFETS начала торговать парой юань/рубль в ноябре 2010 г. На Московской бирже торги этой валютной парой стартовали 15 декабря 2010 г. За последние два года суммарный объем торгов CNY/RUB на обеих площадках вырос более чем в шесть раз и в феврале 2014 г. превысил 750 млн долл. (рис. 3).

В 2013 г. в торгах юанем произошли существенные изменения: запущены новые инструменты с расчетами ТОМ и Т+2, сделки своп овернайт и длинные свопы. Был осуществлен переход с полного на частичное обеспечение, которое составляет 5%. Появилась возможность вносить обеспечение в юанях по сделкам как с данной валютой, так и с долларом и евро. Комиссия по сделкам с юанем была унифицирована с тарифами по доллару и евро (по сделкам с расчетами «сегодня» она уменьшилась более чем в три раза). Таким образом, по условиям торговли на валютном рынке Московской бирлси китайский юань встал в один ряд с основными валютами: долларом США и евро. После введения новаций объем торгов юанем на Московской бирлсе заметно вырос. В целом за 2013 г. объем операций с китайским юанем увеличился в 4,5 раза — до 37 млрд руб. В дальнейшем рост продолжился: за первое полугодие 2014 г. объем торгов составил 84 млрд руб., что в 9 раз выше, чем за аналогичный период прошлого года. На валютном рынке Московской биржи 18 февраля 2014 г. был зафиксирован абсолютный рекорд торгов — 450 млн юаней. Наблюдается спрос на все биржевые инструменты валютной пары CNY/RUB — в 2014 г. на сделки спот пришлось 85%, на сделки своп — 15% от общего объема торгов юанем. Сейчас с валютной парой юань/рубль на Московской бирже работают 6 маркет-мейкеров, сделки совершают 100 банков и брокерских компаний, причем не только московские, но и региональные участники, в том числе с Дальнего Востока. Запуск биржевой торговли CNY/RUB способствовал позитивным сдвигам на российском рынке. Так, если в 2011 г. на операции юань/рубль приходилось 23% всех межбанковских операций с юанем, то в 2013 г. их доля выросла до 32%. Однако на сделки юань/доллар по-прежнему приходится 2/3 общего объема операций российских банков с юанем7. Подписание контракта по поставкам газа в Китай на 400 млрд долл. может способствовать дальнейшему развитию расчетов в национальных валютах. Руководители «Газпрома» уже заявили, что готовы переходить на расчеты в юанях и рублях и не видят в этом рисков. Центральные банки России и Китая сообщили о прогрессе в переговорах о заключении двустороннего соглашения по валютным свопам в национальных валютах. Повышение роли рубля на мировом рынкеРост трансграничных рублевых операций в последние годы связан с либерализацией валютного регулирования. В 2006-2007 гг. с принятием нового закона «О валютном регулировании и валютном контроле» были отменены практически все валютные ограничения, и рубль формально вошел в число свободно конвертируемых валют. Банк России последовательно осуществляет переход от режима управляемого плавания курса рубля к инфляционному таргетированию. В Основных направлениях денежно-кредитной политики на 2014-2016 гг. ЦБ РФ подтвердил намерение отказаться от текущего валютного коридора и в 2015 г. перейти к плавающему курсу рубля. Рубль давно торгуется не только на внутреннем российском рынке, но и за рубежом. Возможность совершать операции с рублем предоставляют различные зарубежные площадки: EBS/ICAP, Thomson Reuters, FXall, Deutsche Bank, Saxo Bank и др. Co второго полугодия 2013 г. большинство междилерских систем зафиксировали снижение объема торгов из-за уменьшения волатильности и падения интереса инвесторов прежде всего к валютам G10. Но растут обороты по валютам развивающихся стран: китайский юань, бразильский реал, индийская рупия и др. В 2010-2014 гг. ликвидность рублевых инструментов в зарубежных торговых системах также имела очевидную тенденцию к росту. Разработан план работ по включению рубля к 2015 г. в список валют Continious Linked Settlement (CLS) — международного расчетного клирингового банка, осуществляющего расчеты по конверсионным операциям на мировом валютном рынке. В настоящее время CLS ведет расчеты в 17 валютах. В соответствии с планом Банк России и CLS реализуют двухстороннюю идентификацию технологических решений при проведении расчетов. Минфин РФ разрабатывает нормативную базу для включения рубля в состав расчетных валют системы CLS. Большинство экспертов ожидают рост рублевых оборотов после полноценного включения рубля в систему расчетов CLS. Совершенствование законодательства российских финансовых рынков, совместные усилия регуляторов, организаторов и участников торгов должны привести к повышению надежности и конкурентоспособности российской инфраструктуры. По данным Банка международных расчетов (Bank for International Settlements — BIS), в 2013 г. на сделки с российским рублем приходилось 1,6% мирового валютного рынка. Дальнейшее правовое и технологическое развитие российского рынка, расширение его клиентской базы, способствующие росту ликвидности рублевых операций, станут основными предпосылками повышения роли национальной валюты и создания в России регионального финансового центра. За последние годы российская валюта значительно укрепила свои позиции на мировом валютном рынке. По данным BIS, среднедневной объем торговли рублем в 2013 г. составил 85 млрд долл. Причем за три года в объеме мирового валютного рынка рубль поднялся с 16-го на 12-е место, а пара USD/RUB вошла в число 10 наиболее используемых валютных пар8.

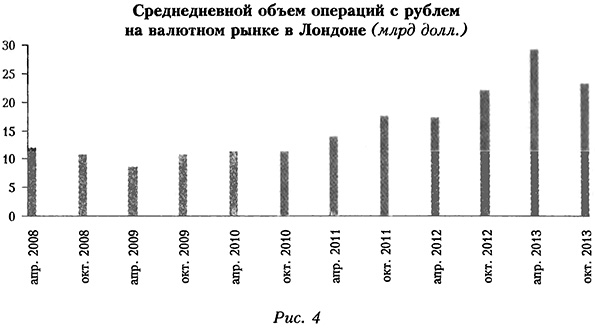

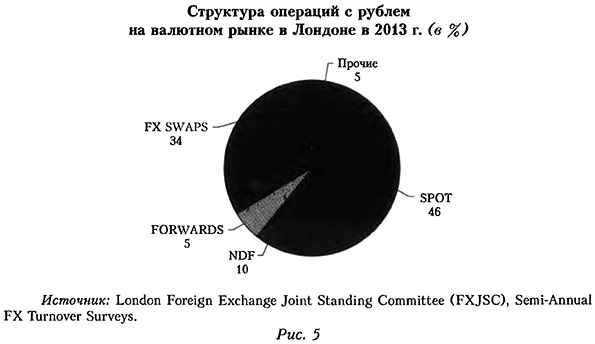

В средствах массовой информации много пишут о прогнозах превращения китайского юаня в третью мировую валюту. Однако на валютном рынке Великобритании в настоящее время рубль опережает юань: среднедневной объем торгов по валютной паре RUB/USD в 2 раза выше, чем по CNY/USD. За пять лет объем операций RUB/USD в Лондоне вырос почти в 4 раза — с 5 млрд долл. в апреле 2008 г. до 19 млрд в октябре 2013 г. (рис. 4). На британском рынке востребован полный набор валютных инструментов с рублем: простые конверсионные сделки спот, валютные свопы (включая длинные), срочные контракты (включая NDF) и др. (рис. 5).

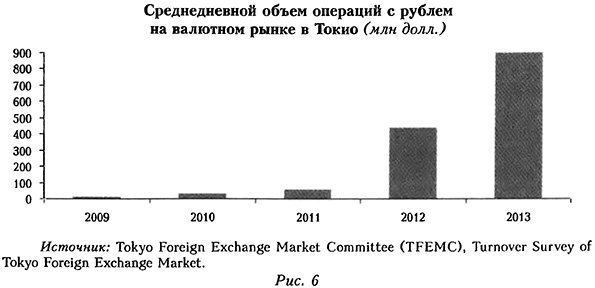

На токийском валютном рынке объем операций с рублем на порядок ниже, чем в Лондоне, но также имеет устойчивую тенденцию к росту. Например, по спот-сделкам за пять лет объем вырос в 90 раз, приблизившись к отметке 1 млрд долл. в день (рис. 6).

Как можно видеть, за рубежом вырос спрос на операции с рублем и рублевые инструменты. Инфраструктура для проведения рублевых расчетов уже создана, теперь важно перейти от преимущественно финансовых операций к расчетам по экспортно-импортным контрактам. Чтобы на равных конкурировать с мировыми электронными площадками в условиях глобализации, интегрированный биржевой рынок ЕАЭП должен постоянно развиваться. Разнообразие инструментов биржевого рынка, возможность проведения операций спот и своп, эффективная система риск-менеджмента, реализация новых проектов, расширение клиентской базы должны обеспечить его устойчивое развитие в различных макроэкономических условиях. Интегрированный валютный рынок — первый практический шаг в реализации принципа свободы движения капитала в рамках ЕАЭП. Координацию этой деятельности на межгосударственном уровне осуществляет Евразийская экономическая комиссия, которая в сотрудничестве с Московской биржей участвует в развитии проекта ИВР. В российском центральном депозитарии — НРД — на двухсторонней основе уже открыты счета с центральными депозитариями Белоруссии, Украины и Казахстана. Кроме того, НРД имеет счета в центральных депозитариях Киргизии, Армении и Азербайджана. Это позволяет внешним инвесторам хранить инструменты локальных эмитентов, проводить расчеты и корпоративные действия по ним, а российским клиентам иметь доступ на зарубежные рынки. В перспективе НРД может стать региональным международным центральным депозитарием, где клиенты получат возможность проводить операции по хранению, расчетам, корпоративным действиям в разных валютах с ценными бумагами российских эмитентов и эмитентов стран ЕАЭП, то есть пользоваться «одним окном» доступа в этот регион. На Московской бирже отработана технология размещения бумаг иностранных эмитентов: в период с 2005 по 2013 г. размещено 24 выпуска облигаций иностранных эмитентов на общую сумму порядка 130 млрд руб. В декабре 2010 г. успешно размещен выпуск облигаций Республики Беларусь на сумму 7 млрд руб., который задал ориентир по доходности для рублевого долгового рынка эмитентов из стран ЕАЭП. Интегрированный валютный рынок ЕАЭП должен стать центром ликвидности по операциям с национальными валютами. Учитывая масштабы экономики России, динамику и характер сотрудничества стран ЕАЭП и БРИКС, можно предполагать, что пары BYR/RUB, KZT/ RUB, CNY/RUB имеют хорошие перспективы на ИВР. Рост оборотов операций с национальными валютами увеличивает диверсификацию валютного рынка, делает его более устойчивым к рискам изменения мировой конъюнктуры. Среди мер по дальнейшему развитию ИВР можно выделить:

Чтобы рубль стал полноценной международной валютой, необходим ряд условий: сильная экономика с высоким внешнеэкономическим потенциалом; широкое использование национальной валюты в мире; отсутствие валютных ограничений; возможность осуществлять трансграничные операции с нерезидентами; наличие высоколиквидного финансового рынка с инфраструктурой мирового уровня и широким спектром рублевых инструментов. Часть этих условий выполнена, по другим наблюдается положительная динамика, однако по некоторым направлениям требуются дальнейшие целенаправленные усилия. Президенты России, Казахстана и Белоруссии 29 мая 2014 г. подписали договор о создании с 2015 г. Евразийского экономического союза (ЕАЭС). Новая интеграционная модель, формирующаяся на базе Единого экономического пространства, включает реализацию совместной валютной политики и интеграцию финансовых рынков. Уже создан консультационный совет, в состав которого вошли главы центральных банков государств-участников (они будут отвечать за курсы национальных валют, регулирование банковской и страховой деятельности, унификацию финансовых рынков). В дальнейшем коммерческие банки стран ЕАЭС получат доступ на национальные рынки своих соседей. В более отдаленной перспективе (до 2025 г.) обсуждаются планы введения единой валюты. Острый политический кризис на Украине продемонстрировал общую уязвимость экономик ЕАЭП в стрессовых ситуациях и придал импульс интеграционным процессам на постсоветском пространстве. Руководство РФ считает, что в силу внешних обстоятельств необходимо как можно скорее перейти на взаиморасчеты в национальных валютах. На фоне ужесточения санкций США и ЕС против России правительство обсуждает с госкорпорациями конкретные меры по увеличению доли рублевых расчетов и отказу от доллара в экспортных контрактах. В этих условиях становится возможным при поддержке всех заинтересованных сторон — бирж, участников, регуляторов — создать единое финансовое пространство, что приведет к развитию валютных и фондовых рынков, росту инвестиционной активности в странах ЕАЭС, эффективным расчетам в национальных валютах и к повышению роли рубля. 1 В статье термин «Евразийское экономическое пространство» (ЕАЭП) используется в широком смысле и включает все созданные ранее на постсоветском пространстве интеграционные объединения: ЕЭГТ, ЕврАзЭС, СНГ. 2 ОАО «Московская Биржа» (МОЕХ) образована в декабре 2011 г, в результате слияния двух основных российских биржевых групп — ММВБ и РТС. Это многофункциональная биржевая площадка по торговле акциями, облигациями, производными финансовыми инструментами, валютой, инструментами денежного рынка и товарами. В ее состав входят Центральный депозитарий (HKO ЗАО «Национальный расчетный депозитарий» НРД) и клиринговый центр (ЗАО АКБ «Национальный клиринговый центр» — НКЦ), выполняющий функции центрального контрагента (подробнее см.: http://moex.com). 3 Межгосударственный банк — международный банковский расчетный и кредитный институт, учредителями которого выступают государства СНГ в лице правительств и центральных банков. 4 Об этом свидетельствует соотношение доли всех стран СНГ (4,2%) и России (2,9%) в мировом ВВП (по ППС) в 2013 г. Экономический потенциал стран СНГ остается довольно слабым на фоне быстроразвивающихся экономик Индии (5,8% мирового ВВП) и Китая (14,4%) и тем более развитых стран - США (19,3%) и стран зоны евро (13,1%) (IMF, 2014. Р. 159). 5 Материалы заседаний Совета руководителей центральных (национальных) банков государств — участников ЕврАзЭС. Официальный сайт Межгосударственного банка, www.isbnk.info/ analytics_payments.html. 6 Бирублевая корзина // Коммерсантъ. 2014. 12 мая. 7 Рассчитано по: Основные показатели оборота валютного рынка Российской Федерации за 2011 и 2013 гг. / Банк России. 8 Triennial Central Bank Survey of Foreign Exchange and Derivatives Market Activity in April 2013 / BIS. December 2013. Список литературы Красавина Л. Н., Хомякова Л. И. (2013). Интернационализация российского рубля: тенденции и перспективы. Брянск: Брянское СРП ВОГ. [Krasavina L. N., Khomyakova L. I. (2013). Internationalization of Russian Ruble: Tendencies and Prospects. Bryansk: Bryanskoe SRP VOG.] Мишина В. Ю., Куприн А. И. (2013). Интегрированный валютный рынок СНГ: движение от теории к практике // Евразийская экономическая интеграция. № 1. С. 33-45. [Mishina V. Yu., Kuprin A. I. (2013). Integrated Currency Market of the CIS: Moving from Theory to Practice // Evraziiskaya Ekonomicheskaya Integratsiya. No 1. P. 33—45.] Мишина В. Ю., Карпова К. А. (2014). Международные операции с национальными валютами России и Китая // Банковское дело. № 5. С. 8 — 13. [Mishina V. Yu., Karpova К. А. (2014). International Operations with National Currencies of Russia and China // Bankovskoe Delo. No 5. P. 8 — 13.] Хомякова Л. И. (2013). Интегрированный валютный рынок стран ЕврАзЭС: платежи и товарооборот // Российское предпринимательство. № 1. С. 17—26. [Khomyakova L. I. (2013). Integrated Currency Market of the EurAsEC: Payments and Trade // Rossiiskoe Predprinimatelstvo. No 1. P. 17—26.] IMF (2014). World Economic Outlook. Washington. April.

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Похожие публикации

Новые книги и журналы

Популярные книги и учебники

- Экономикс - Макконнелл К.Р., Брю С.Л. - Учебник

- Бухгалтерский учет - Кондраков Н.П. - Учебник

- Капитал - Карл Маркс

- Курс микроэкономики - Нуреев Р. М. - Учебник

- Макроэкономика - Агапова Т.А. - Учебник

- Экономика предприятия - Горфинкель В.Я. - Учебник

- Финансовый менеджмент: теория и практика - Ковалев В.В. - Учебник

- Комплексный экономический анализ хозяйственной деятельности - Алексеева А.И. - Учебник

- Теория анализа хозяйственной деятельности - Савицкая Г.В. - Учебник

- Деньги, кредит, банки - Лаврушин О.И. - Экспресс-курс

Популярные рефераты

- Коллективизация в СССР: причины, методы проведения, итоги

- Макроэкономическая политика: основные модели

- Краткосрочная финансовая политика предприятия

- Марксизм как научная теория. Условия возникновения марксизма. К. Маркс о судьбах капитализма

- История развития кредитной системы в России

- Коммерческие банки и их функции

- Лизинг

- Малые предприятия

- Классификация счетов по экономическому содержанию

- Кризис отечественной экономики

- История развития банковской системы в России

- Маржинализм и теория предельной полезности

- Иностранные инвестиции

- Кризис финансовой системы стран Азии и его влияние на Россию

- Безработица в России

- Источники формирования оборотных средств в условиях рынка

Популярные лекции

- Шпаргалки по бухгалтерскому учету

- Шпаргалки по экономике предприятия

- Аудиолекции по экономике

- Шпаргалки по финансовому менеджменту

- Шпаргалки по мировой экономике

- Шпаргалки по аудиту

- Микроэкономика - Лекции - Тигова Т. Н.

- Шпаргалки: Финансы. Деньги. Кредит

- Шпаргалки по финансам

- Шпаргалки по анализу финансовой отчетности

- Шпаргалки по финансам и кредиту

- Шпаргалки по ценообразованию