Популярные статьи

- Государственно-частное партнерство: теория и практика

- Международный форум по Партнерству Северного измерения в сфере культуры

- Мировой финансовый кризис и его влияние на Россию

- Совершенствование оценки эффективности инвестиций

- Качество и уровень жизни населения

- Фактор времени при оценке эффективности инвестиционных проектов

- Кластерный подход в стратегии инновационного развития зарубежных стран

- Государственная собственность в российской экономике - Масштаб и распределение по секторам

- Вопросы оценки видов социального эффекта при реализации инвестиционных проектов

- Теория экономических механизмов

- Перспективы социально-экономического развития России

- Особенности нового этапа инновационного развития России

- Экономический кризис в России: экспертный взгляд

- Налоговые риски

Популярные курсовые

- Учет нематериальных активов

- Потребительское кредитование

- Бухгалтерский учет - Курсовые работы

- Финансы, бухгалтерия, аудит - курсовые и дипломные работы

- Денежная система и денежный рынок

- Долгосрочное планирование на предприятии

- Диагностика кризисного состояния предприятия

- Интеграционные процессы в современном мире

- Доходы организации: их виды и классификация

- Кредитная система: место и роль в ней ЦБ и коммерческих банков

- Международные рынки капиталов

- Многофакторный анализ производительности труда

- Непрерывный трудовой стаж

- Виды и формы собственности и трансформация отношений собственности в России

- Анализ финансово-хозяйственной деятельности

Навигация по сайту

Российская экономика под гнетом санкций и дешевой нефти |

|

Борисова И.Ю. После кризиса 2008-2009 гг. и дальнейшего быстрого восстановления темпы роста российской экономики замедлились. Национальное хозяйство России оказалось в неустойчивом состоянии балансирования на грани стагнации и рецессии, что было вызвано одновременным ухудшением условий внешней торговли и прекращением наращивания капитальных вложений (Аганбегян, 2016). С середины 2014 г. сочетание реализовавшихся геополитических рисков, внешних и внутренних шоков привело к дестабилизации ситуации и запуску механизмов кризисных процессов, определив логику и параметры наступления в России очередной рецессии. Во-первых, это внешние шоки: падение цен на основную номенклатуру российского экс -порта, прежде всего на углеводороды и металлы, и введение экономико-финансовых санкций западными странами, ограничивших внешние заимствования и повысивших их стоимость. Во-вторых, ответное российское продуктовое эмбарго. В результате последовали обвальное падение курса национальной валюты и скачок инфляции. В прошлом остались постоянно растущий приток нефтяной ренты, профицитный бюджет, низкие процентные ставки и бум потребления. Российская экономика по многим признакам вступила в крайне неблагоприятную и длительную полосу развития. Производители и потребители вынуждены адаптировать параметры спроса и предложения, потребления и накопления, сбережения и финансирования к изменившимся внешним и внутренним условиям воспроизводства, а регуляторы — ответить на эти вызовы изменением экономической политики (Акиндинова и др., 2016). Сокращение внешнего финансированияОдним из основных факторов, определявших впечатляющую динамику российской экономики в «тучные» 2000-е годы, был масштабный приток валютно-финансовых средств из-за рубежа. Он был прерван мировым финансово-экономическим кризисом 2008-2009 гг. После его преодоления существенно изменились объем, структура и направления финансовых потоков между отечественной экономикой и остальным миром. Фундаментальные факторы — замедление внешнего спроса, ухудшение ценовой конъюнктуры на мировых рынках энергоносителей и сырья, проблемы суверенных долгов европейских стран и опасения новой волны глобальной стагнации — привели к негативным изменениям во взаимоотношениях национального хозяйства России и мировой экономики. В результате сокращения экспорта товаров — при наращивании их импорта и устойчивом росте дефицита балансов внешней торговли услугами, оплаты труда и инвестиционных доходов — уменьшился профицит счета текущих операций платежного баланса. В условиях стагнации экономики и ожидаемого ослабления национальной валюты закономерно повысился спрос российских компаний и населения на иностранные валютно-финансовые активы. Помимо предстоявших выплат по валютным долгам и хеджирования рисков обесценения рублевых активов, отметим рост ставок на европейском межбанковском кредитном рынке по краткосрочным депозитам. Это стало дополнительным сильным стимулом для размещения свободных средств в надежные и выгодные иностранные валюты и финансовые инструменты. Но коренным образом ухудшили внешние условия функционирования национального хозяйства в 2014 г. сначала форс-мажорная ситуация, вызванная событиями вокруг Украины и финансовыми санкциями западных стран, а затем — резкое падение цен на нефть на мировых рынках (об ухудшении условий торговли см.: Хелпиан, 2012. С. 87-91). Реакцией на снижение темпов роста, внешние шоки и неопределенность перспектив развития стал масштабный вывоз капитала. Это не замедлило сказаться на национальной валюте. Ажиотажный спрос на иностранную валюту, обрушив в декабре 2014 г. рубль, дестабилизировал финансовые рынки. В результате адаптации предприятий и домашних хозяйств к сильному обесценению национальной валюты прекратился рост импорта товаров и отрицательных балансов услуг, оплаты труда и инвестиционных доходов. Так, к 2015 г. импорт товаров и услуг сократился до 281,4 млрд долл. против 469,5 млрд в 2013 г., хотя его относительная величина осталась неизменной (21,1% ВВП), из-за закономерного сжатия, а затем — сокращения внутреннего спроса, в первую очередь потребительского, вызванного обвалом рубля. Существенно снизился и размер выплат инвестиционных доходов, поскольку падение прибыли отечественных компаний и банков обусловило значительное уменьшение начисленных к выплате доходов нерезидентам. Сказалось и сокращение корпоративных затрат на привлечение внешнего финансирования. Благодаря совокупности этих факторов, по итогам 2015 г. профицит счета текущих операций увеличился до 69,6 млрд долл. (5,2% ВВП) против 33,4 млрд (1,5% ВВП) в 2013 г. (табл. 1). Таблица 1 Потоки валютно-финансовых средств между российской экономикой и остальным миром (рост (+)/снижение (-), в % ВВП)

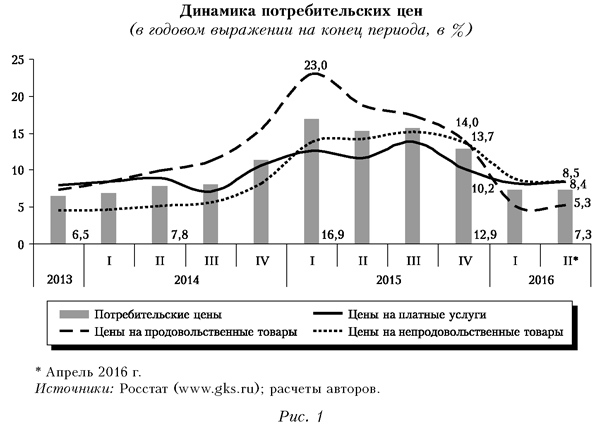

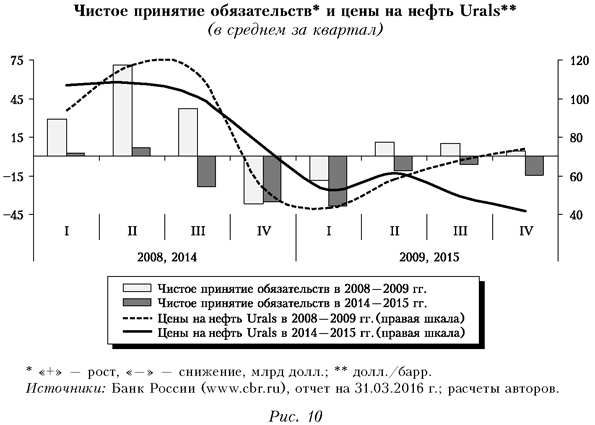

* В среднем за период; ** сальдо счета операций с капиталом, чистые ошибки и пропуски. Источники: Банк России (www.cbr.ru); расчеты авторов. Ограничение доступа на международный рынок капиталов уменьшило возможности российских заемщиков рефинансировать внешнюю задолженность, предприятия и банки были вынуждены сокращать иностранные обязательства. Долгосрочная тенденция к наращиванию иностранных обязательств сменилась в 2014-2015 гг. на противоположную: они снизились соответственно на 2,4 и 5,5% ВВП. Это касалось как банков, так и прочих секторов. Отметим, что при сокращении общего объема иностранных обязательств приток прямых иностранных инвестиций (ПИИ) в Россию сохранился, хотя их абсолютные и относительные размеры снизились. Так, если прирост ПИИ в 2013 г., до введения санкций, оценивался на уровне 3,1% ВВП, то к 2015 г. он снизился до 0,4% ВВП. При сложившейся структуре российской экономики — устойчивом чистом кредитовании остального мира — получение ею ПИИ не связано с восполнением дефицита внутренних сбережений. Прямые инвестиции приносят из-за рубежа передовые технологии и управленческие практики. Поэтому сокращение их притока негативно сказывается не только на количественных, но и на качественных параметрах развития национального хозяйства. В условиях закрытия западных финансовых рынков при выполнении обязательств по погашению внешнего корпоративного долга согласно действующим графикам платежей снизилась внешняя долговая нагрузка. По оценке Банка России, за время действия санкций с начала 2014 до конца 2015 г. внешний долг РФ сократился с 728,9 млрд долл. (32,7% ВВП) до 515,8 млрд (38,7% ВВП). При этом абсолютный объем внешней задолженности банков и прочих секторов снизился при увеличении ее относительного размера — с 214,4 млрд долл. (9,6% ВВП) до 131,7 млрд (9,9% ВВП) и с 436,8 млрд долл. (19,6% ВВП) до 342,6 млрд (25,7% ВВП) соответственно (табл. 2). Таблица 2 Внешний долг Российской Федерации (в млрд долл., на конец периода)

Источники: Банк России (www.cbr.ru); расчеты авторов. Внешний долг снижался преимущественно за счет роста экспортно-импортного сальдо. Российские корпорации отдали почти 1/3 своего внешнего долга без явных негативных макроэкономических последствий. После кризиса 2008-2009 гг. компании и банки поняли, что излишняя подпитка заемными средствами под залог контрольных пакетов чревата их утратой, и начали осторожно наращивать долговую нагрузку, не допуская ее чрезмерного роста. Нефинансовые и финансовые корпорации также использовали как собственные средства, так и ликвидность, привлеченную у Банка России на возвратной основе. Во второй половине 2015 г. в результате разнонаправленных изменений в движении внешних потоков товаров, услуг и финансовых средств ситуация с валютной ликвидностью в российской экономике улучшилась. Подняв ключевую ставку до запретительного уровня 17%, Банк России пресек массовые спекулятивные операции против рубля. Но необходимость погашать внешний долг снизила чувствительность финансового счета даже к высокой ставке регулятора, и чистый вывоз капитала продолжился, но этот поток уже определялся фундаментальными, а не спекулятивными факторами. Так, после резкого скачка в 2014 г. — до 153,0 млрд долл. — чистый вывоз капитала частным сектором снизился в 2015 г. до структурно и институционально обусловленного объема 56,9 млрд долл. В отличие от прошлых лет, для валютно-финансовых потоков между российской экономикой и остальным миром стала характерна распродажа иностранных активов. При устойчивом снижении объема принятых иностранных обязательств масштабы приобретения иностранных активов в 2014 г. замедлились до 4,0% ВВП (против 7,6% ВВП в 2013 г.), а в 2015 г. наблюдалась их продажа в размере 0,1% ВВП. При этом иностранные активы сокращали только банки, а прочие секторы продолжали их наращивать. В условиях резкого падения доходности внутренних операций и невозможности рефинансировать внешние обязательства российские банки были вынуждены не только их погашать, но и перейти от увеличения иностранных активов к их продаже. Сокращение притока валютно-финансовых средств из-за рубежа, усиленное внешними шоками, вызвало дестабилизацию российских финансовых рынков. В результате повысилась стоимость заимствований и размещения средств на внутреннем рынке, что негативно сказалось на денежном предложении и спросе, производстве и потреблении, сбережении и накоплении. Валютная паникаС середины 2014 г. рубль находился в нисходящем тренде, и все ожидали его дальнейшего падения. Курс национальной валюты должен был выйти на новый равновесный уровень, соответствующий снижающимся ценам на мировых рынках сырья — нефти, металлов, угля, газа, отдельных видов сельхозпродукции, на фоне закрытия западных рынков капитала для отдельных российских банков и корпораций. В таких условиях нужен был лишь повод, чтобы обрушить курс национальной валюты. Им стал выпуск нефтяным гигантом «Роснефть» своих облигаций. За один день, в четверг 11 декабря 2014 г., компания разместила на внутреннем рынке облигации на 625 млрд руб. (около 11 млрд долл.). Размещение средств «Роснефти» в условиях негативных ожиданий стало информационным сигналом, который подстегнул спрос на иностранную валюту, придав ему безудержный панический характер. Участники рынка ожидали, что «Роснефть» на полученные деньги приобретет валюту, и курс доллара за несколько дней резко вырос — с 53-54 до 80 руб. Результаты торгов на валютной бирже 15 декабря стали одними из худших для национальной валюты. Ни валютные интервенции (2,4 млрд долл.), ни валютный аукцион РЕПО (6,3 млрд долл.) Банка России, ни размещение Минфином депозитов в иностранной валюте в банках (3 млрд долл.) не смогли переломить ход торгов. Рубль потерял около 10% к доллару и евро, а индекс РТС упал на 10%. Банку России не удалось сдержать ажиотажный спрос — такого сильного внутридневного падения рубля не было с 1998 г. На экстренном заседании в ночь на вторник 16 декабря Банк России повысил ключевую ставку сразу на 6,5 п. п. — с 10,5 до 17%. Но это лишь подстегнуло спрос на валюту, укрепив негативные курсовые ожидания. Банк России почти не участвовал в торгах: объем интервенций был чуть менее 2 млрд долл., в отличие от его действий в предыдущих аналогичных ситуациях. Так, 17 марта 2014 г. (в разгар крымских событий) максимальный дневной размер интервенций составил 4,4 млрд долл., а в октябре 2014 г. Банк России девять раз выходил на валютный рынок с интервенциями от 2 млрд до почти 3 млрд долл. Повышение ключевой ставки до запретительного уровня 17%, ограничение денежной базы (предоставление рублевой ликвидности) в совокупности с операциями Минфина ослабили позиции доллара и евро и смогли остановить безудержное падение рубля. Заработала и «невидимая рука рынка» — телефонные звонки президента России главам некоторых крупных компаний-экспортеров, когда он попросил их продавать валютную выручку. Монетарный регулятор и экономические власти удержали ситуацию под контролем1. Уже на 19 декабря Банк России понизил курс доллара до 59,60 руб. (-8,18 руб. к предыдущему дню), а евро — до 73,34 руб. (-11,24 руб.). Кризис на валютном рынке был порожден фундаментальными факторами. К слабому внешнему спросу, финансовым санкциям и ухудшающейся экономической ситуации добавилось падение цен на нефть. Так, среднемесячная цена на нефть марки Urals снизилась на 57% (с максимального значения 108,9 долл./барр. в июне 2014 г. до 46,6 долл./барр. в январе 2015 г.). Учитывая это, участники российского валютного рынка играли против национальной валюты: экспортеры не продавали валютную выручку, а для налоговых платежей привлекали рублевые кредиты, поскольку темп обесценения рубля превышал десятки, а то и сотни процентов годовых, и соответственно — любые ставки по привлечению рублевых заемных средств, на которые приобреталась валюта. Противодействовать объективным процессам, ослабляющим рубль, и откладывать коррекцию выхода его значения на новый равновесный уровень, продолжая тратить резервы, было бессмысленно. Так, в целом за 2014 г. Банк России израсходовал 107,5 млрд долл. (5,2% ВВП) золотовалютных резервов главным образом за счет проведения валютных интервенций и предоставления валютной ликвидности банкам-резидентам на возвратной основе. Их объем в острой фазе валютно-финансового кризиса в октябре-декабре 2014 г. превысил 50 млрд долл. Ажиотажные панические покупки валюты и шок от прекращения поддержки рубля Банком России, обрушив валютный рынок, привели к значительному отклонению (overshooting) обменного курса от равновесного уровня. За 2014 г. российская национальная валюта по отношению к доллару упала на 71,9% (с 32,73 до 56,26 руб.), а к евро — на 52% (с 44,97 до 68,34 руб.). Это объясняет последующую, более слабую реакцию изменения курса при продолжении падения цен на нефть, хотя свободное плавание рубля повысило его ценовую чувствительность. После кратковременного восстановления цены на нефть, локальный максимум которой в мае 2015 г. достиг 63,7 долл./барр., и вызванного этим возобновления укрепления рубля последовала вторая волна его ослабления. Но при аналогичной глубине падения цен на нефть до среднемесячного значения 36,5 долл./барр. в декабре, то есть вновь на 57%, стоимость национальной валюты к концу 2015 г. снизилась существенно меньше: по отношению к доллару только на 34,5% — до 72,51 руб., а к евро лишь на 15,7% — до 79,55 руб. Сказались предшествующее экономически необоснованное падение курса, вызванное валютной паникой, и снижение потребности в валюте вслед за падением импорта товаров и услуг. Наконец, третья волна ослабления рубля последовала за обвалом цен на мировых рынках сырья на рубеже 2015-2016 гг. Согласно Bloomberg Commodity Index (учитывающему котировки 22 основных сырьевых товаров), 12 января 2016 г. цены на сырье снизились до минимума 1991 г. Цена на нефть марки Brent котировалась на уровне 29,1 долл./барр. (Urals — 24,5 долл./ барр.). На этом внешнем фоне свою роль сыграло сочетание внутренних конъюнктурных обстоятельств — конвертация в доллары и евро дивидендов, выплаченных акционерам в начале года, принудительное закрытие позиций на бирже (начали срабатывать стоп-лоссы) у некоторых участников валютного рынка, что подтолкнуло вверх курсы иностранных валют. Банк России повысил курс доллара на 22 января до 83,59 руб. (евро — до 91,18 руб.). Так дорого американская валюта не стоила никогда после деноминации 1998 г. До этого рекордным был курс доллара на 25 августа 2015 г. — 70,74 руб. С 2013 г. Банк России постепенно сокращал присутствие на валют -ном рынке, объявляя, что в 2015 г. завершится переход к свободному формированию обменного курса рубля. Но резкое падение цен на нефть и дестабилизация валютного рынка подтолкнули его к несвоевременной и неблагоприятной по условиям смене валютного режима. Отпустив рубль в свободное плавание в ноябре 2014 г., Банк России спровоцировал сильный курсовой шок. Но выход национальной валюты на новый уровень стал не столько следствием действий регулятора, сколько ответом на изменение внешней среды. Новая область значений обменного курса — 60-70 руб./долл. к середине 2016 г. после 33-35 руб./долл. на рубеже 2013-2014 гг. — отражает существенное снижение ценовой конкурентоспособности основного экспортного товара российской экономики — нефти, а следовательно, и покупательной способности национальной валюты. Сказалось и закрытие лимита иностранных банков на российских заемщиков. В то же время переход к режиму свободного плавания рубля позволил сделать менее болезненной адаптацию предприятий, потребительского и сберегательного поведения населения к негативным внешним изменениям, а также сохранить значительные золотовалютные резервы. Двузначная инфляцияВпервые после кризисного 2008 г., когда за год потребительские цены увеличились на 13,3%, их рост за 2014 г. вновь превысил двузначную отметку, достигнув 11,4%. Ускорение продолжилось и в 2015 г.: цены и тарифы на потребительском рынке возросли на 12,9% при существенном изменении их динамики на различные виды товаров и услуг. В первую очередь это было обусловлено ускорением роста цен на продовольствие, на которое приходится 1/3 потребительских расходов населения. Во второй половине 2014 г. ситуацию на продовольственном рынке обострили последствия введенного Россией в августе запрета на импорт ряда продовольственных товаров (мясо и птица, рыба, молоко и молочная продукция, сыры, отдельные виды овощей и фруктов, картофель) из ЕС, США, Норвегии, Канады и Австралии в ответ на их финансово-экономические санкции. Частичное ограничение продовольственного импорта привело к неожиданному изъятию с рынка значительных объемов сельхозпродуктов. Сокращение предложения и снижение конкуренции на российском рынке продовольствия обусловили рост цен. Цены на продовольственные товары в 2014 г. выросли на 15,4%, в то время как в 2013 г. — лишь на 7,3%. «Рекордсменами» по динамике цен среди продуктов питания были: сахар-песок — 40%, крупа и бобовые — 34,6 (при этом гречка — 77,7), мясо и птица — 20,1, рыба и морепродукты — 19,1%. Валютная паника резко повысила спрос на продукты питания с длительным сроком хранения — сахар, крупы, масло подсолнечное, макаронные изделия. Разогнавшись в декабре (3,3%), рост цен на продовольствие достиг пика в январе 2015 г. (5,7%) и с лишь февраля (3,3%) начал замедляться. Но ключевым фактором формирования с конца 2014 г. инфляционной волны стало экстремальное падение курса рубля. Перенос экономическими субъектами ожидаемых рисков потерь на валютнообменных операциях в производственные и торговые издержки вызвал сильный рост цен. Включился и психологический механизм ожиданий, когда и производители, и продавцы поднимали цены, так сказать впрок, воспользовавшись ситуацией для увеличения своих доходов. Последствия валютной паники привели к росту потребительской инфляции до 2,6% в декабре 2014 г. и 3,9% в январе 2015 г., что стало ее максимальным месячным значением после февраля 1999 г. (4,1%). Ослабление рубля сказалось и на рынках непродовольственных товаров, где выросли цены на наиболее чувствительные к колебаниям валют импортозависимые товарные группы — электронику, бытовую технику, одежду и т. п. Так, в декабре 2014 г. телевизоры подорожали на 16%, микроволновые печи, бытовые плиты, стиральные и швейные машины, миксеры, пылесосы, холодильники, электрические утюги — на 12-15%. Для сравнения: в целом за год цены на все телерадиотовары выросли на 15,8%, а на электротовары — на 17,9%. С 2014 г. в корзину платных услуг населению добавились взносы на капитальный ремонт жилья. Несмотря на это, рост цен на услуги был менее выраженным, в основном из-за установления предельных параметров роста регулируемых тарифов ЖКХ для населения. Размер индексации регулируемых на федеральном уровне тарифов для населения на газ, электро- и теплоэнергию, водоснабжение был ограничен 4,2%. Благодаря этому рост стоимости всей потребительской корзины в годовом выражении в июле 2014 г. замедлился до 7,4%. Локальный максимум роста цен в годовом выражении на продовольствие был зафиксирован в феврале 2015 г. — 23,3%. Восходящий ценовой тренд на непродовольственные товары продолжился до ноября (15,7%), а на услуги — до августа (14,1%), после проведения в июле очередной плановой индексации цен и тарифов на регулируемые государством виды платных услуг ЖКХ населению. В результате пик годовой потребительской инфляции был пройден в марте — 16,9% (рис. 1).

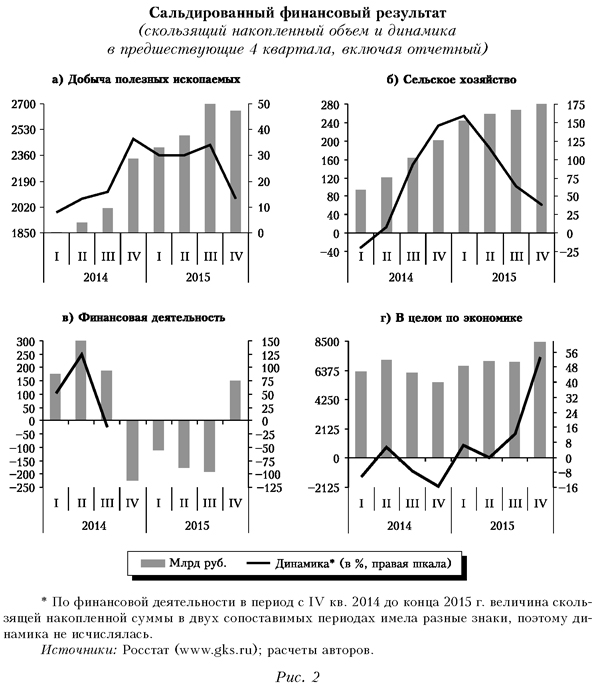

Ограничение роста регулируемых тарифов в 2014 г. и длившиеся несколько месяцев шоковые эффекты обрушения курса и переноса последствий российских контрсанкций в составляющие издержек производства привели к смене лидера в гонке цен. По итогам 2015 г. цены на продовольственные товары выросли на 14,0%, на непродовольственные — на 13,7, а на платные услуги — только на 10,2%. В целом потребительские цены и тарифы выросли на 12,9% (см. рис. 1). В дальнейшем, кроме относительной стабилизации курса рубля, к замедлению инфляции привело усиление ценовой конкуренции, вызванное резко сократившимся спросом населения на многие виды продовольственных и непродовольственных товаров. В 2016 г. стоимость потребительской корзины, упав ниже двузначной отметки, устойчиво закрепилась в области однозначных величин. Произошла и смена лидера ценовой гонки. В годовом выражении в апреле 2016 г. цены на непродовольственные товары выросли на 8,5%, на платные услуги — на 8,4, а на продовольствие — на 5,3%. В целом динамика потребительских цен снизилась до 7,3% (см. рис. 1). В перспективе соотношение динамики потребительских цен и тарифов должно вернуться к привычной конфигурации, определяемой долгосрочными фундаментальными закономерностями изменения издержек и формирования уровня цен в национальном хозяйстве России. На протяжении 2000-х годов в структуре потребительских цен быстрее всего росли платные услуги населению из-за опережающего роста регулируемых цен и тарифов на жилищно-коммунальные услуги. Цель регулярных ежегодных повышений — последовательно приблизить уровень этих цен и тарифов к величине экономически обоснованных затрат, в том числе для решения проблемы перекрестного субсидирования. В дальнейшем платные услуги населению вновь станут лидером роста в структуре потребительских цен. Именно это, при прочих равных условиях, будет ключевым фактором динамики потребительских цен, а не управление Банком России параметрами денежного предложения в рамках режима таргетирования инфляции при целевом ориентире 4%. Формирование доходов экономикиВхождение экономики в рецессию, внешние шоки, девальвационные и инфляционные всплески имели неоднозначные финансовые последствия для предприятий и организаций различных видов деятельности. Основной выигрыш от произошедших изменений получили предприятия добывающих отраслей и сельскохозяйственные производители. Сильная девальвация не только сформировала ценовые преимущества для экс-портоориентированных производств, но и создала преграды для конкурирующего импорта, что стало стимулом для наращивания выпуска. Существенный положительный вклад в формирование сальдированного финансового результата2, обеспечив почти 1/3 его совокупного объема, внес сырьевой сектор экономики. У экспортоориентированных предприятий, получающих за свою продукцию выручку в валюте, резко выросла курсовая составляющая прибыли после обвального падения рубля на рубеже 2014-2015 гг. К концу 2015 г. эффект девальвации уменьшился, кроме того, к сокращению прибыли привело снижение мировых цен на энергоносители. В результате в IV кв. 2015 г. динамика сальдированного финансового результата добывающих производств снизилась до 13,3%, хотя в предыдущие три квартала его рост превышал 30% (рис. 2а). Не менее благоприятны результаты сельского хозяйства. Эмбарго на иностранные поставки послужило катализатором спроса на отечественную продукцию. Рост цен и объемов выпуска при преимущественно рублевых текущих издержках производства обусловил устойчивое наращивание финансового результата сельскохозяйственными предприятиями (рис. 2б). Наибольший ущерб последствия внешних и внутренних шоков нанесли организациям и структурам, осуществляющим финансовую деятельность. В расчетах ежемесячного показателя сальдированного финансового результата по этой отрасли Росстатом не учитываются субъекты малого предпринимательства, банки, страховые организации и бюджетные учреждения3 (см. также Врезку 1). В 2013 и большую часть 2014 г. скользящий годовой номинальный объем сальдированного финансового результата этой совокупности экономических единиц был положительным. Однако из-за декабрьского кризиса на валютном рынке в целом по 2014 г. был получен убыток. Почти на всем протяжении 2015 г. деятельность этих организаций также была убыточной. Но благодаря декабрьским показателям в целом за год номинальный объем сальдированного финансового результата оказался положительным (149 млрд руб.) против убытка 223 млрд руб. в 2014 г. Это стало следствием повышения ставок по портфелю активов финансовых организаций и получения ими курсовых разниц при одновременном погашении дорогих обязательств (рис. 2в).

В целом по экономике с середины и до конца 2014 г. наступление рецессии привело к сокращению сальдированного финансового результата на 7-16% в годовом исчислении. Затем, уже в изменившихся условиях, предприятия вновь начали его наращивать. В I-III кв. 2015 г. его динамика не превышала 15%. Но благодаря ценовой волне из-за валютного кризиса при слабом росте издержек сальдированный финансовый результат в годовой оценке вырос на 53,1% в 2015 г. про -тив падения на 15,3% в 2014 г. (рис. 2г).

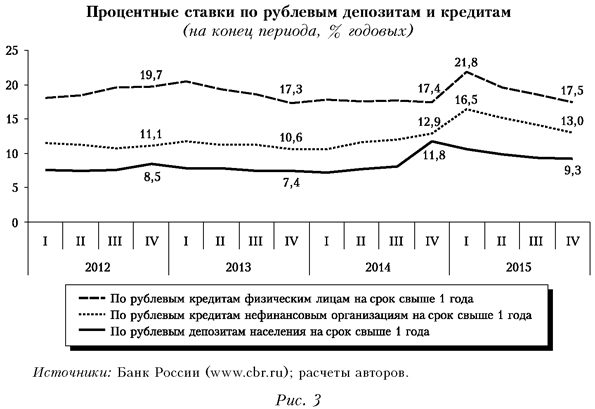

Российская экономика и многие ее отрасти получили существенный финансовый выигрыш от произошедших изменений на фоне отрицательной динамики физических объемов производства. Тем не менее позитивные финансовые результаты деятельности в отсутствие достаточного количества качественных и эффективных инвестиционных проектов при сохраняющейся неопределенности перспектив экономического роста не трансформировались в наращивание капитальных вложений. Провал кредитованияВ ходе декабрьской (2014 г.) паники на финансовых рынках российская банковская система столкнулась с масштабным изъятием вкладчиками средств со счетов. Чтобы смягчить его последствия, остановить массовое вложение сбережений в недвижимость, наращивание валютных (наличных и безналичных) активов и отток средств из банковской системы, банки резко повысили процентные ставки по депозитам физических лиц (предложения отдельных банков превышали 20% годовых). Подталкивали ставки вверх и другие факторы. Во-первых, возросшая ключевая ставка. Поскольку это ориентир, который определяет уровень ставок на денежном рынке, то в результате выросла стоимость фондирования банков. Во-вторых, свою роль сыграл рост потребительских цен: чтобы ставка по депозиту была привлекательной для вкладчиков, она должна быть выше инфляции. В-третьих, сокращение дешевого внешнего фондирования было компенсировано за счет внутреннего финансового рынка. Естественно, это также сказалось на повышении стоимости заимствований. В целом за 2014 г. процентная ставка по депозитам населению свыше одного года выросла с 7,4 до 11,8% (рис. 3). Из-за высокой цены фондирования многие операции кредитования стали убыточными. В российской практике депозиты намного короче кредитов. Поэтому в 2015 г. у банков остались кредиты, выданные до декабря 2014 г. под сравнительно низкий процент. Поскольку новые вклады были привлечены под существенно более высокие ставки, многие банки работали в убыток, столкнувшись с проблемой отрицательной маржи.

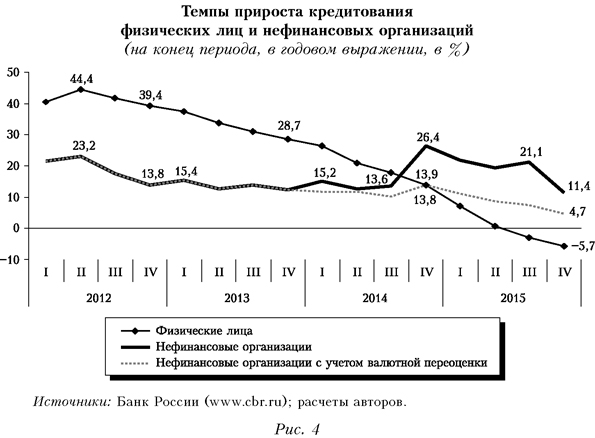

Возросла роль средств населения как ресурса для банковской системы. Поскольку западные рынки капитала были закрыты, активное привлечение больших объемов средств физических лиц стало одним из основных источников фондирования банковской системы, наряду с ресурсами Центрального банка. Этому способствовало быстрое восстановление доверия населения к банковской системе вслед за решением об удвоении суммы 100-процентного гарантийного покрытия средств (до 1,4 млн руб.) Агентством по страхованию вкладов. Приток депозитов населения увеличился, поскольку вкладчики, привлеченные высокими ставками и гарантией сохранности вкладов, быстро восстановили депозитную активность. Так, после замедления в 2014 г. темпа прироста вкладов до 10-12% (в годовом выражении) к концу 2015 г. он повысился до 25,1%. При этом банки постепенно пересматривали условия привлечения денежных средств. К концу 2015 г. средняя ставка по рублевым вкладам населения свыше одного года снизилась до 9,3%, но и этот уровень был выше посткризисных значений 2012-2014 гг. (см. рис. 3). При возросшей стоимости фондирования и неопределенной ситуации в экономике большинство банков старались не выдавать кредиты или выдавать их под повышенные процентные ставки, что привело в начале 2015 г. к провалу кредитования. Лишь через несколько месяцев появились первые признаки стабилизации депозитного и кредитного рынков и перезапуска кредитования. Этому способствовало начавшееся снижение процентных ставок по рублевым кредитам. Основной причиной стало уменьшение стоимости фондирования после серии понижения Банком России в 2015 г. ключевой ставки до 11% годовых. Так, после январских пиковых значений ставок по кредитам сроком свыше одного года в среднем на уровне 21,8% (физическим лицам) и 16,5% (нефинансовым организациям) к концу года они снизились до 17,5 и 13,0% годовых соответственно (см. рис. 3). Поддержали рынок кредитования и антикризисные меры правительства и Банка России, в том числе апробированная еще в 2009-2010 гг. программа стимулирования автопрома. С марта 2015 г. была запущена программа предоставления льготной ипотеки, действие которой было продлено до марта 2017 г., а максимально возможный объем выдаваемых кредитов увеличен до 1 трлн руб. Чтобы помочь гражданам в покупке жилья после резкого повышения ключевой ставки, максимальная ставка для заемщика за счет выдачи государством субсидий была установлена на уровне 12% годовых, что восстановило рост ипотеки и поддержало жилищное строительство. Первым перезапустился сегмент кредитования нефинансовых организаций. При этом на нем сказался эффект замещения внешних займов. Это привело, во-первых, к росту кредитов в валюте; во-вторых, к росту рублевых кредитов, которые могли заместить валютные. Но с учетом валютной составляющей динамика общего объема кредитования продолжала замедляться. Так, достигнув пика в декабре 2014 г., когда в годовой оценке темпы прироста кредитования нефинансовых организаций составили 26,4% (13,9% с учетом валютной переоценки), по итогам 2015 г. они снизились до 11,4% (4,7% с учетом валютной переоценки) (рис. 4).

Активизировался и рынок потребительского кредитования, чему способствовали снижение ставок, замедление инфляции и отложенный спрос на кредитные средства. Но при этом большинство банков сокращали объем кредитования на фоне роста просроченной задолженности. Розничные кредиты выплачивались быстрее, чем банки выдавали новые, поскольку заемщики не пытались компенсировать падение доходов и потребления за счет новых кредитов, как раньше, а предпочитали погашать старые долги. За 2015 г. портфель розничных кредитов сократился на 5,7%. В условиях высокой неопределенности в экономике у предприятий и населения резко уменьшилась потребность в привлечении заемных средств. При снижении спроса на кредиты банки создавали резервы и рассчитывались с Банком России. Недостаток надежных заемщиков с хорошей платежеспособностью и устойчивым финансовым положением продолжает оставаться основной проблемой российских кредитных организаций. Трансформация денежного управленияВ рамках перехода к режиму таргетирования инфляции Банк России с 10 ноября 2014 г. упразднил действовавший механизм курсовой политики и отпустил рубль в свободное плавание. Обменный курс стал формироваться преимущественно под влиянием баланса спроса и предложения на валютном рынке. Прекращение валютных интервенций и переход к режиму инфляционного таргетирования осложнили задачу управления денежным предложением. Вместо покупок валюты, зависящих от состояния платежного баланса, ключевым каналом эмиссии выступили операции рефинансирования Банка России. Ставки по ним стали основным рабочим инструментом влияния на денежный рынок, а через трансмиссионный механизм — на цены и объемы предложения и спроса денежных средств в экономике. Насыщение экономики рублевыми и валютными средствами затруднялось структурным дефицитом ликвидности (превышение задолженности банков перед Банком России над объемом его обязательств перед банками), который сформировал долгосрочный тренд повышения стоимости денег и позицию нетто-заемщика банковской системы по отношению к монетарному регулятору и бюджету. В 2014 г. ситуация обострилась: потребность банков в привлечении ликвидности с помощью операций рефинансирования существенно возросла. Сначала на кредитных организациях сказалась зачистка банковского сектора, вызвавшая отток клиентских средств, а затем — запрет российским корпорациям на проведение размещений и заимствований на многих западных финансовых рынках. В результате при росте потребности банков в средствах, в том числе для рефинансирования внешнего долга, существенно увеличилась зависимость банковской системы от Банка России и Минфина. Если в 2010-2013 гг. внешние займы обеспечивали ежегодный приток внешнего финансирования в размере около 40 млрд долл., то с середины 2014 г. он резко уменьшился. Чтобы компенсировать сократившееся внешнее финансирование и обеспечить бесперебойное обслуживание внешних обязательств российскими корпорациями, Банк России расширил операции по предоставлению кредитным организациям иностранной валюты на возвратной основе, предложив несколько новых финансовых инструментов. С октября 2014 г. регулятор начал проводить валютные аукционы РЕПО на 7 и 28 дней, с апреля 2015 г. к ним добавились операции по предоставлению средств сроком на один год. Средства Банка России банки рассматривали как резервный источник фондирования. РЕПО в иностранной валюте, в первую очередь в долларах, стало популярным инструментом: на него в отдельные периоды приходилось около 50% всей задолженности банков по сделкам РЕПО с монетарным регулятором. Условия были достаточно привлекательные: Банк России предоставлял валюту на год под 1,2-1,45% годовых, на месяц — под 0,67-0,75% годовых. С конца марта 2015 г. Банк России в несколько приемов повысил стоимость заимствований по операциям валютного РЕПО и по рефинансированию под залог валютных кредитов. Тем самым монетарный регулятор ограничивал использование предоставляемой им иностранной ликвидности для спекулятивных операций или операций развития (выдачи новых кредитов). Валюта предоставлялась банкам прежде всего для сглаживания пиков выплат по внешним долгам. Но поскольку ставки по операциям рефинансирования Банка России в иностранной валюте были существенно ниже рыночных, банки использовали эти средства, например, для игры на разнице ставок по рублевым и валютным инструментам (carry trade). К концу 2015 г. средства на аукционах предоставлялись по минимальным процентным ставкам LIBOR в соответствующих валютах на сопоставимый срок, с увеличением на 2 п. п. (7 и 28 дней) и 3 п. п. (год). С октября 2014 г., когда Банк России ввел аукционы валютного РЕПО, и в первой половине 2015 г. банки, а через них — и нефинансовые корпорации, получили 36 млрд долл. Поскольку накопленная сумма на валютных депозитах российских компаний вполне удовлетворяла их потребности для осуществления хозяйственной деятельности, монетарный регулятор, повышая ставки, начал вытеснять банки из операций валютного РЕПО. Задолженность кредитных организаций перед Банком России к концу года сократилась до 23,7 млрд долл. (рис. 5).

В условиях резкого снижения притока внешнего финансирования основным каналом поступления денег в экономику стал бюджет. Продажа валюты из Резервного фонда предоставляла правительству средства для финансирования бюджетного дефицита. Абсорбируя этот поток, Банк России сокращал валовой кредит банкам: при незначительном приросте чистых иностранных активов масштабное использование средств Резервного фонда для финансирования дефицита бюджета стерилизовалось уменьшением рефинансирования кредитных организаций. Так, если в 2014 г. чистые требования к ор -ганам государственного управления снизились на 3,2 трлн руб., то в 2015 г. они возросли на 2,2 трлн. Напротив, после роста требований к кредитным организациям в 2014 г. на 5,0 трлн руб. в 2015 г. они уменьшились на 1,8 трлн. Таким образом, денежное предложение (широкая денежная база) сократилось (на 0,3 трлн руб.) вслед за снижением спроса на рубли (наличные и банковские резервы), что обусловлено падением производственной деятельности и потребительского спроса (рис. 6).

При режиме инфляционного таргетирования основным инструментом воздействия на денежное предложение, потоки капитала и уровень процентных ставок стали ставки операций Банка России, а операционной целью денежно-кредитной политики — поддержание краткосрочных ставок денежного рынка вблизи ключевой ставки. В результате трансформации монетарной политики Банка России краткосрочные ставки по его операциям оказались определяющими ориентирами ценообразования на межбанковском рынке. Благодаря предоставлению Банком России в рамках антикризисных мер рублевой и валютной ликвидности ситуация на рынке стабилизировалась, что позволило начать снижение ключевой ставки. Последовательно доведя ее до 11%, монетарный регулятор стремился выйти на уровень, при котором вложения в иностранные активы продолжали бы оставаться невыгодными, а цена заемных средств на внутреннем рынке не сдерживала бы кредитование, а значит, и хозяйственную активность. Но затем смягчение монетарной политики прервалось. Замедление и перенастройка экономики Китая, повышение процентной ставки ФРС США при избытке предложения нефти на мировых рынках обрушили цены на нее. Вызванное этим ослабление рубля оказывало давление на потребительские цены и поддерживало высокие инфляционные и курсовые ожидания, усиливало риски для финансовой стабильности. Все это в совокупности предопределило сохранение текущего значения ключевой ставки, даже когда она стала устойчиво превышать показатели годовой инфляции. В результате, как указывал Банк России в своих пресс-релизах, для экономики характерны «умеренно жесткие денежно-кредитные условия» из-за высокого уровня процентных ставок. В разгар валютного кризиса в декабре 2014 г. ставка денежного рынка MIACR выросла до 28,25%, превысив верхнюю границу процентного коридора почти в два раза. К августу 2015 г. после интенсивного снижения ее среднемесячное значение опустилось до 10,9%, что позволило регулятору снизить ключевую ставку до 11% годовых (с 10 июня 2016 г. — до 10,5%). До середины 2016 г. уровень ставок денежного рынка MIACR устойчиво оставался в границах процентного коридора 10-12% годовых, но при этом существенно превышал минимальные посткризисные значения 3-4% в 2010-2011 гг. (рис. 7).

До введения финансовых санкций западными странами величина процентных ставок на внутреннем рынке в значительной степени определялась их уровнем на ведущих, в первую очередь западных, мировых финансовых рынках, на которых фондировались крупнейшие российские кредитные организации. Сокращение притока внешнего финансирования, санкции Запада и отсутствие дешевых и «длинных» денег подстегнули рост процентных ставок в российской экономике. Влияние внешних шоков на экономический ростХарактер спада формировался в соответствии с логикой породивших его причин и механизмов реализации рисков. Наступление рецессии сначала преимущественно определялось затуханием инвестиционной активности, затем к этому добавилось резкое падение потребительского спроса (Аганбегян, 2016). Инвестиционная пауза перерастает в инвестиционный спадАктивное инвестирование в 2000-е годы позволило ввести или обновить производственные мощности, выпуск на которых в начале 2010-х годов был достаточным для удовлетворения внешнего (слаборастущего и высококонкурентного) и внутреннего (во многом покрывающегося импортом) спроса. В общем объеме инвестиций доля крупных и средних предприятий составляет около 75%. Поэтому прекращение расширения их капитальных программ после быстрого роста в 2010-2012 гг. (среднегодовой темп 9,5% при росте всех инвестиций на 7,9%) предопределило зарождение циклической инвестиционной паузы. В 2013-2014 гг. крупные и средние предприятия сократили вложения в основной капитал на 1,2 и 1,7% (табл. 3). Таблица 3 Динамика физического объема инвестиций в основной капитал (в % к предыдущему году)

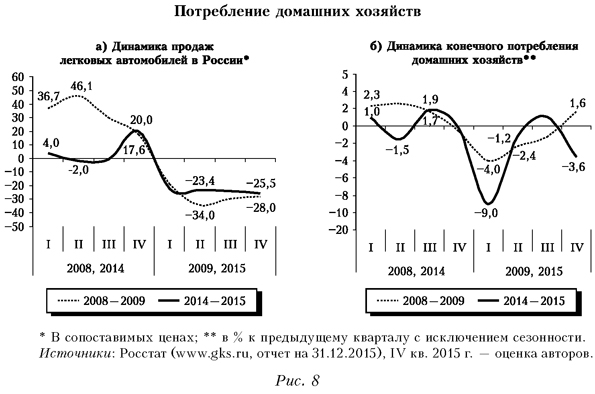

* Среднегодовой; ** для обеспечения статистической сопоставимости показатели приведены без учета данных по Республике Крым и г. Севастополю; *** субъекты малого предпринимательства и объем инвестиций, не наблюдаемый прямыми статистическими методами, — дефлировано по индексу-дефлятору инвестиций в основной капитал. Источники: Росстат (www.gks.ru), отчет на 31.03.2016 г.; расчеты авторов. Свой вклад в замедление, а затем — и в падение инвестиций внесла политика государства по сокращению капитальных расходов. В 2014-2015 гг. по всем видам деятельности с преобладающей долей государственного участия (государственное управление, образование и здравоохранение) физические объемы инвестиций снизились на 2-20% (см. табл. 3). В 2014 г. к этому добавилась стагнация инвестиционного спроса субъектов малого предпринимательства и структур, непосредственно не отчитывающихся перед статистическими органами. Но в 2015 г. именно они активизировали инвестиционную деятельность, адаптируясь к новым условиям хозяйствования. По итогам года инвестиции малых предприятий выросли на 6,3%. Несмотря на это, последствия внешних шоков, повысив риски и негативные ожидания относительно перспектив российской экономики, привели к перерастанию инвестиционной паузы в спад (см. табл. 3), что стало одним из основных факторов снижения ВВП. Сокращение потребления домашних хозяйствДомашние хозяйства отреагировали на падение рубля и рост цен резким сокращением потребления. Снижение реальных доходов (на 0,7% в 2014 г. и на 4% в 2015 г. против роста на 4% в 2013 г.) и обесценение национальной валюты повлияли на структуру затрат россиян — в первую очередь они сократили расходы на отдых за рубежом. Кроме экономических факторов, сказалась и растущая неуверенность граждан при планировании своих зарубежных поездок, вызванная геополитической напряженностью вокруг событий на Украине и многочисленными банкротствами туристических компаний. Туроператоры по многим европейским направлениям потеряли до 1/4 клиентов. Пытаясь исправить положение, они начали демпинговать. Но это привело к ухудшению их финансового состояния и краху более 10 старейших российских туроператоров. По данным Ростуризма, в 2014 г. количество россиян, выехавших за рубеж с целью туризма, снизилось на 3,7% (до 17,61 млн человек) против роста на 19,3% (до 18,29 млн в 2013 г.). Сокращение выездного туризма, впервые после кризиса 2009 г., стало одним из основных факторов снижения динамики ВВП. Так, покупки товаров и услуг резидентов за рубежом за вычетом покупок нерезидентами после сокращения на 12,2% в 2014 г. сократились на 34,0% в 2015 г. (табл. 5). Но потребление домашних хозяйств в основном сократилось после валютного кризиса. Сначала дестабилизация валютного рынка и рост потребительских цен, подстегнув панические ожидания, спровоцировали ажиотажный всплеск потребительского спроса. В конце 2014 г. население стремилось защитить свои текущие доходы и сбережения, вкладывая средства в приобретение импортных товаров. Резко активизировались покупки товаров длительного пользования — сложной бытовой техники, электроники и даже мебели. В декабре магазины бытовой техники фиксировали рекордные продажи — рост на 30-70% после стагнации в предыдущих трех кварталах. Сложившийся нисходящий тренд динамики продаж легковых автомобилей также был прерван ажиотажным спросом. Но рост покупок в IV кв. 2014 г., подскочив до 20% (в сопоставимых ценах, в годовом выражении), предопределил последующий обвал: среднеквартальное падение продаж автомобилей в 2015 г. было близко к 25% (рис. 8а).

Действие кратковременного эффекта смещенного спроса быстро закончилось. Падение реальных доходов вынудило домашние хозяйства сократить приобретение не только товаров длительного пользования или не первой необходимости, но и продовольствия. Ажиотажный рост покупок товаров про запас, сместив на ноябрь—декабрь 2014 г. потребительский спрос будущих периодов, привел к последующему снижению конечного потребления домашних хозяйств на 9,0% (с исключением сезонности) в I кв. 2015 г. (рис. 8б). Стагнация сменяется рецессиейСнижение доходов и падение внутреннего спроса вынудили предприятия ограничить или даже сократить объемы выпуска. Это определило вступление российской экономики сначала в полосу общеэкономической стагнации, которая, после достижения во II кв. 2014 г. локального пика объема ВВП, сменилась рецессией. Замедление темпов роста в 2013 — первой половине 2014 г. было обусловлено изменениями в очищенной от сезонности динамике внутренних и внешних составляющих совокупного спроса:

Таблица 4 Динамика физического объема элементов произведенного и использованного ВВП (темпы прироста, в %)

* Среднегодовая квартальная динамика (сезонный и календарный факторы исключены). Источники: Росстат (www.gks.ru): а отчет на 01.04.2016; б отчет на 31.12.2015; IV кв. 2015 г. — оценка авторов.

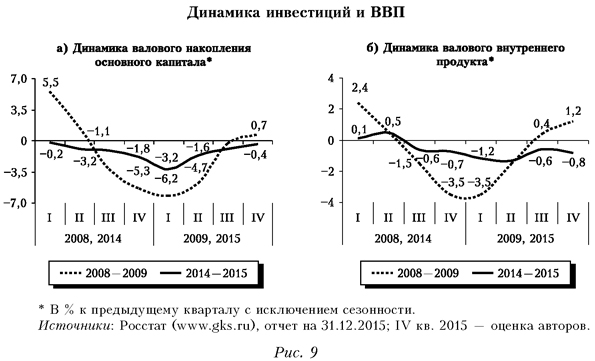

Со второй половины 2014 г. постепенное замедление российской экономики переросло в полномасштабный ускоряющийся спад (рецессию). Сказались негативные последствия внешних шоков, усугубленные российским продовольственным эмбарго. Население было вынуждено сократить потребление, а предприятия — производство и инвестиции. С начала 2015 г. российская экономика вступила в фазу полномасштабного спада, когда и очищенная от сезонности среднеквартальная динамика (1%), и годовая динамика (3,7%) ВВП стали отрицательными (см. табл. 4 и рис. 9, а также Врезку 2).

После резкого сокращения предложения и спроса в I кв. 2015 г. производители и потребители начали адаптироваться к изменившимся условиям воспроизводства. Уже со II кв. 2015 г. существенно замедлилось падение валового накопления основного капитала. Его очищенное от сезонности среднеквартальное значение за II-IV кв. снизилось до -1% против -3,2% в I кв. 2015 г. Замедлилось и сокращение расходов на конечное потребление домашних хозяйств до среднеквартального значения -1,3% по сравнению со стремительным падением на 9% в I кв. 2015 г. Но наиболее позитивные перемены произошли во внешнеэкономической деятельности. В IV кв. возобновился рост экспорта товаров и услуг на 10,7%, а также их импорта — на 4,3%. Сочетание перечисленных факторов предопределило менее сильное падение ВВП в 2015 г., чем в кризисном 2009 г.: только на 3,7% по сравнению с 7,9% (см. табл. 5). Таблица 5 Динамика физических объемов элементов использования ВВП (прирост, в % к предыдущему году)

* Среднегодовые; ** в % прироста, декабрь к декабрю предыдущего года. Источники: Росстат (www.gks.ru), отчет на 01.04.2016 г.; Банк России (www.cbr.ru); расчеты авторов. Отметим, что при отрицательной динамике внутреннего спроса производство поддерживалось за счет расширения чистого экспорта, хотя во многом благодаря падению импорта. Таким образом, экспорто-ориентированная модель российской экономики при резком ухудшении внешних условий хозяйствования обусловила ее переход из состояния стагнации в рецессию. Затем она же, подстегнув экспорт и ограничив импорт, противодействовала падению ВВП. Перспективы и приоритетыСемь лет назад последствия внешних шоков — падение глобального спроса и цен на нефть, а также турбулентность на мировых финансовых рынках — были почти безболезненно купированы не только благодаря масштабным денежным вливаниям монетарных и фискальных властей, но и в силу быстрого восстановления нефтяных котировок. После выхода из спада 2014-2016 гг. велика вероятность значительно меньшего притока средств из-за рубежа как по счету текущих операций (при ожидаемом долгосрочном сохранении низких мировых цен на нефть), так и по финансовому счету (из-за санкций Запада). Их совокупное воздействие будет негативно влиять на структурно-воспроизводственные и финансово-стоимостные параметры российской экономики (рис. 10).

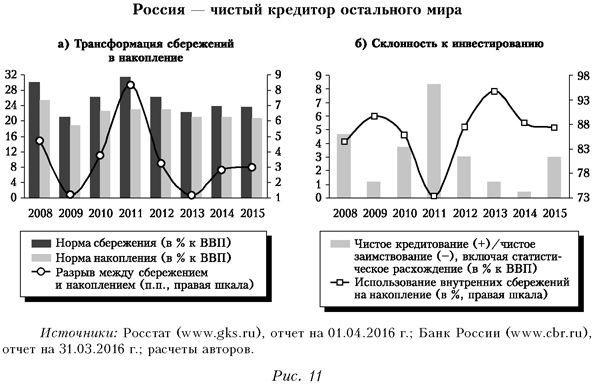

Для восстановления и поддержания динамичного роста и вывода экономики на траекторию устойчивого развития требуется действенная система трансформации национальных сбережений в накопление. С начала 1990-х годов российская экономика почти постоянно (за исключением 1997 г.) выступала чистым кредитором остального мира. Другими словами, внутренних ресурсов было достаточно не только для обеспечения конечного потребления и валового накопления, но и для вложений в зарубежные активы. Позицию чистого кредитора на всем постсоветском периоде определял значительный разрыв между уровнями сбережения и накопления, среднегодовые размеры которых, например, в 2008-2012 гг. соответственно равнялись 27,1 и 22,6% ВВП. С наступлением стагнации и рецессии в 2013-2014 гг. среднегодовая норма сбережения сократилась до 23,0% ВВП, а норма накопления — до 21,1% ВВП. Это привело к уменьшению чистого кредитования до 1,2% ВВП в 2013 г. и 0,4% — в 2014 г. Но в результате последовавшего обвала внутреннего спроса норма сбережения повысилась до 23,7% ВВП, а норма накопления, напротив, снизилась до 20,7% ВВП, что увеличило чистое кредитование до 3,0% ВВП (рис. 11а).

Российская экономика вновь вернулась в состояние, когда только 85-90% национальных сбережений используется для накопления, а оставшаяся часть инвестируется за границей. Этот постоянно воспроизводимый поток стал результатом действия факторов, определяющих высокую склонность к вложениям в иностранные активы при недостаточном наращивании внутреннего накопления. Но максимальное использование ресурсов национального сбережения — основного источника финансирования инвестиций — необходимое условие обеспечения экономического роста (рис. 11б). Другим ограничением роста могут стать объективно обусловленные структурные сдвиги в источниках формирования доходов экономики. Во время текущей рецессии предприятия и государство, снижая издержки, наращивали оплату труда медленнее, чем рос номинальный объем добавленной стоимости. При значительном снижении чистых налогов на производство и импорт, получаемых государством, это позволило существенно нарастить как номинальный объем, так и относительный размер валовой прибыли и смешанных доходов. К 2015 г. доля чистых налогов на производство и импорт резко снизилась — до 11,4% ВВП при незначительном приросте оплаты труда наемных работников — до 46,8% ВВП. Благодаря выигрышу предприятий от курсового и ценового эффектов, а в отдельных отраслях — и от роста выпуска, доля валовой прибыли экономики и валовых смешанных доходов повысилась до 41,8% ВВП (табл. 6). Таблица 6 Формирование ВВП по источникам доходов* (в % ВВП)

* Компоненты ВВП за 2008-2010 гг. для сопоставимости с показателями последующих лет пересчитаны с учетом изменений в методологии расчета ВВП. В отчетных данных СНС, начиная с 2011 г., налог на добычу полезных ископаемых (НДПИ), учитываемый ранее в составе чистых налогов на производство и импорт, включен в показатель «Валовая прибыль эко -номики и валовые смешанные доходы». Это методологическое уточнение основано на том, что источником и экономической сущностью НДПИ выступает рента от использования природных ресурсов, соответственно она должна учитываться в прибыли. ** Среднегодовые. Источники: Росстат (www.gks.ru), отчет на 04.04.2016 г.; расчеты авторов. Ожидаемые структурные сдвиги в источниках формирования доходов в дальнейшем будут ограничивать повышение удельного веса валовой прибыли и смешанных доходов в ВВП. Во-первых, падение уровня жизни населения из-за ограничения фонда оплаты труда и роста инфляции будет восстанавливаться за счет увеличения заработной платы, в том числе зарплат бюджетников. Кроме того, для адекватного учета затрат на воспроизводство рабочей силы неизбежны расширение базы и повышение ставок социальных отчислений. Во-вторых, при ожидаемом сокращении притока рентных доходов от экспортных поставок и объективно растущих обязательств государства неминуемо повышение налогов. В результате в структуре формирования ВВП дальнейшее увеличение доли валовой прибыли и смешанных доходов (соответственно и ресурсов для экономического роста) представляется маловероятным. Каковы же структурные перспективы роста? Виды продукции, выпуск которых продолжает увеличиваться в ходе текущей рецессии, отражают наиболее вероятные тренды расширения объемов производства и направления и виды деятельности, на которых будет базироваться подъем российского хозяйства. В целом спад промышленного производства стал реакцией на сжатие внутреннего спроса. Наиболее сильно пострадали обрабатывающие производства. Их выпуск (очищенный от сезонности) к концу I кв. 2016 г. упал до 93,3% от локального пика мая 2014 г. В самом тяжелом положении оказались заводы, выпускающие автомобили и продукцию инвестиционного назначения. В то же время на фоне общепромышленного спада многие предприятия, в первую очередь работающие на экспорт, продолжили наращивать выпуск. Так, в 2015 г. выпуск удобрений увеличился на 1,1%, а лесозаготовки бревен лиственных пород — на 2,5%. Продолжился рост в химической промышленности, в основном за счет наращивания продукции переработки нефти и газа, которая поставляется на экспорт и/или замещает импорт на внутреннем рынке. Очищенный от сезонности объем химического производства к концу I кв. 2016 г. вырос до 105,8% от локального пика сентября 2014 г. Несмотря на падение розничных продаж продовольствия, неплохо чувствовала себя пищевая промышленность. Добыча полезных ископаемых к концу I кв. 2016 г. увеличилась до 104,6% от локального пика февраля 2014 г. (табл. 7). Таблица 7 Динамика физического объема ВВП и отдельных видов экономической деятельности с исключением сезонного фактора (локальный максимум = 100)

* На конец периода; ** оценка авторов. Источники: ВВП — Росстат (www.gks.ru), отчет на 31.12.2015 г., I кв. 2016 г. — расчеты авторов; промышленность — Единый архив экономических и социологических данных (http://sophist.hse.ru), отчет на 28.04.2016 г.; расчеты авторов. Виды промышленной деятельности, которые производят конкурентоспособную продукцию более высокой степени переработки из сырья и продуктов, доминирующих в структуре российских экспортных поставок, продолжили наращивать выпуск. Рост выпуска продукции с более высокой долей добавленной стоимости, компенсирующей замедление производства традиционных представителей российского экспорта (углеводороды, металлы и изделия из них, удобрения), определит ключевые тренды дальнейшего подъема национального хозяйства. Вне промышленного производства в первую очередь следует ожидать продолжения роста экспорта сельскохозяйственного сырья и продукции его переработки, как и экспортных услуг — транспортных, строительных, телекоммуникационных, компьютерных и программных. Следовательно, дальнейший подъем национального хозяйства будет базироваться на экономически оправданном расширении и развитии производств и видов деятельности, где российские производители уже имеют конкурентные преимущества и достижения — естественно-природные или приобретенные (табл. 8). Таблица 8 Динамика физического объема валовой добавленной стоимости отраслей и ВВП (прирост, в % к предыдущему году)

* Среднегодовые. Источники: Росстат (www.gks.ru), отчет на 01.04.2016 г.; расчеты авторов. Во время глобального финансово-экономического кризиса 2008 — 2009 гг. производство в российской экономике за четыре квартала (с III кв. 2008 по II кв. 2009 г.) сократилось на 9,5%. Затем рост возобновился, и предкризисный уровень производства быстро восстановился. Во время рецессии 2014-2016 гг. объем ВВП снизился до уровня конца 2011 г., но за семь кварталов (с III кв. 2014 по I кв. 2016 г.) он сократился только примерно на 4,5%. В начале 2016 г., при некотором росте промышленного производства, по нашей оценке, проявились признаки замедления общеэкономического спада. Таким образом, по сравнению с предыдущим падением текущая рецессия менее глубокая, но более продолжительная. Период восстановления, несомненно, будет более длительным, а социально-экономические последствия — более тяжелыми. Адаптация российской экономики к новым ценовым уровням на мировых рынках сырья и продукции первичного передела потребовала значительной коррекции доходов и потребления домашних хозяйств. Так, если в 2014 г. реальная среднемесячная заработная плата продолжала расти (на 1,2%), то в 2015 г. она упала на 9,5%. Это привело к общему снижению реальных располагаемых доходов населения почти на 4%. Их непрерывное падение с ноября 2014 г. продолжилось и в 2016 г. (Это произошло впервые с 1990-х годов.) Наиболее сильно пострадали низкодоходные группы населения и семьи с детьми. Масштабная коррекция денежных доходов населения привела к негативному сдвигу в структуре потребления в пользу товаров и услуг первой необходимости. По данным Росстата, число живущих ниже порога бедности за 2015 г. выросло на 3,1 млн — до 19,3 млн человек и вернулось к уровню 2006 г. После выхода российской экономики из рецессии для нее будут характерны структурная предопределенность низких темпов роста экспортно-сырьевой модели воспроизводства, высокая стоимость заимствований, недоступность западных рынков капиталов и высоких технологий для системообразующих компаний и банков. Кроме долгосрочной зависимости от динамики мировых цен на нефть и газ, на российской экономике скажутся ограничения на увеличение занятости, а также низкий уровень накопленных капиталовложений в новых индустриальных мощностях и технологиях, за пределами сферы добычи и транспортировки углеводородов. Резкое падение доходов бюджета при необходимости финансировать неснижаемые, в первую очередь социальные, расходы существенно ограничит возможности государства. Социально-экономическая политика, в которой значительную роль играло перераспределение масштабной нефтяной ренты, по всей видимости, останется в прошлом. Меры и инструменты управления экономическим ростом и развитием должны учитывать позитивные результаты предшествующих лет. Так, целевая и многолетняя поддержка агропромышленного комплекса — субсидирование процентной ставки, гарантии по кредитам, дотации на горючее — один из значимых факторов устойчивого роста производства и экспорта продукции сельского хозяйства. Следует активно использовать механизмы поддержки промышленности — специальные инвестиционные контракты, субсидирование процентной ставки на реализацию новых инвестиционных проектов, а также возможности созданного в ответ на санкции Фонда развития промышленности, в задачу которого входят отбор проектов и их льготное кредитование на условиях софинансирования. Необходимо расширять программы и повышать эффективность деятельности институтов развития. Особое внимание нужно уделять увеличению несырьевого экспорта — товаров и услуг с высокой долей добавленной стоимости, в первую очередь промышленной продукции высокой степени обработки (Попов, 2011). Какие бы ни предлагались сценарии и стратегии развития, российская экономика в обозримой перспективе сохранит экспортно-сырьевую модель воспроизводства. Поэтому формировать и расширять перспективные очаги роста и производства с высокой долей добавленной стоимости, инфраструктурные и социальные объекты, обеспечивающие удовлетворение общественных потребностей, невозможно без активного использования инструментария государственного стимулирования предложения и спроса. Отказ от целеполагания и проведения активной экономической политики, идеологически, концептуально и риторически подкрепляемый упованием правых рыночных фундаменталистов на «невидимую руку рынка», привел к тому, что осознанные усилия и меры по развитию современного технологического и мощностного потенциала, уменьшающего зависимость России от волатильности мировых сырьевых рынков, были критически недостаточны (Райнерт, 2011). Требуются осмысленные решения и активные преобразования, выверенные экономические и нормативные преференции производителям, ориентирующие на создание производственного аппарата, который отвечал бы вызовам будущего и формировал основу устойчивого, сбалансированного и динамичного развития (Попов, 2011). Только это позволит повысить благосостояние населения, сохранить социальную стабильность и не допустить сомнений в справедливости сложившегося социального уклада. 1 Правительство, Банк России, Минфин, Росфинмониторинг и крупнейшие экспортеры для снижения дефицита и стабилизации ситуации на валютном рынке согласовали и реализовали следующие меры:

2 Сальдированный финансовый результат (прибыль минус убыток) — конечный финансовый результат, выявленный на основании бухгалтерского учета всех хозяйственных операций организаций. Представляет собой сумму прибыли (убытка) от продажи товаров, продукции (работ, услуг) и чистых доходов от внереализационных операций до налогообложения (Краткие методологические пояснения. www.cisstat.com). 3 Росстат. Ежемесячный доклад «Социально-экономическое положение России», раздел 6.2.1 «Финансовые результаты деятельности организаций». Список литературыАганбегян А. Г. (2016). Экономика России: от стагнации к рецессии // Деньги и кредит. № 5. С. 10—20. [Aganbegyan A. G. (2016). Russian economy: From stagnation to recession. Dengi i Kredit, No. 5, pp. 10—20. (In Russian).] Акиндинова Н., Кузьминов Я., Ясин Е. (2016). Экономика России: перед долгим переходом // Вопросы экономики. № 6. С. 5—35. [Akindinova N., Kuzminov Ya., Yasin E. (2016). Russia's economy: Before the long transition. Voprosy Ekonomiki, No. 6, pp. 5—35. (In Russian).] Замараев Б., Назарова А. (2013). Управление запасами в российской экономике: кризисная и посткризисная коррекция // Вопросы экономики. № 3. С. 50 — 69. [Zamaraev B., Nazarova A. (2013). Inventory management in Russian economy: Crisis and post-crisis adjustment. Voprosy Ekonomiki, No. 3, pp. 50 — 69. (In Russian).] Попов В. В. (2011). Стратегии экономического развития. М.: Изд. дом ГУ ВШЭ. [Popov V. V. (2011). Strategies of economic development. Moscow: HSE Publ. (In Russian).] Райнерт Э. С. (2011). Как богатые страны стали богатыми, и почему бедные страны остаются бедными. М.: Изд. дом ГУ ВШЭ. [Reinert E. S. (2011). Now rich countries got rich... and why poor countries stay poor. Moscow: HSE Publ. (In Russian).] Хелпман Э. (2012). Загадки экономического роста. М.: Изд-во Института Гайдара. [Helpman E. (2012). The mystery of economic growth. Moscow: Gaidar Institute Publ. (In Russian).]

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Похожие публикации

Новые книги и журналы

Популярные книги и учебники

- Экономикс - Макконнелл К.Р., Брю С.Л. - Учебник

- Бухгалтерский учет - Кондраков Н.П. - Учебник

- Капитал - Карл Маркс

- Курс микроэкономики - Нуреев Р. М. - Учебник

- Макроэкономика - Агапова Т.А. - Учебник

- Экономика предприятия - Горфинкель В.Я. - Учебник

- Финансовый менеджмент: теория и практика - Ковалев В.В. - Учебник

- Комплексный экономический анализ хозяйственной деятельности - Алексеева А.И. - Учебник

- Теория анализа хозяйственной деятельности - Савицкая Г.В. - Учебник

- Деньги, кредит, банки - Лаврушин О.И. - Экспресс-курс

Популярные рефераты

- Коллективизация в СССР: причины, методы проведения, итоги

- Макроэкономическая политика: основные модели

- Краткосрочная финансовая политика предприятия

- Марксизм как научная теория. Условия возникновения марксизма. К. Маркс о судьбах капитализма

- История развития кредитной системы в России

- Коммерческие банки и их функции

- Лизинг

- Малые предприятия

- Классификация счетов по экономическому содержанию

- Кризис отечественной экономики

- История развития банковской системы в России

- Маржинализм и теория предельной полезности

- Иностранные инвестиции

- Кризис финансовой системы стран Азии и его влияние на Россию

- Безработица в России

- Источники формирования оборотных средств в условиях рынка

Популярные лекции

- Шпаргалки по бухгалтерскому учету

- Шпаргалки по экономике предприятия

- Аудиолекции по экономике

- Шпаргалки по финансовому менеджменту

- Шпаргалки по мировой экономике

- Шпаргалки по аудиту

- Микроэкономика - Лекции - Тигова Т. Н.

- Шпаргалки: Финансы. Деньги. Кредит

- Шпаргалки по финансам

- Шпаргалки по анализу финансовой отчетности

- Шпаргалки по финансам и кредиту

- Шпаргалки по ценообразованию