Популярные статьи

- Государственно-частное партнерство: теория и практика

- Международный форум по Партнерству Северного измерения в сфере культуры

- Мировой финансовый кризис и его влияние на Россию

- Совершенствование оценки эффективности инвестиций

- Качество и уровень жизни населения

- Фактор времени при оценке эффективности инвестиционных проектов

- Кластерный подход в стратегии инновационного развития зарубежных стран

- Государственная собственность в российской экономике - Масштаб и распределение по секторам

- Вопросы оценки видов социального эффекта при реализации инвестиционных проектов

- Теория экономических механизмов

- Перспективы социально-экономического развития России

- Особенности нового этапа инновационного развития России

- Экономический кризис в России: экспертный взгляд

- Налоговые риски

Популярные курсовые

- Учет нематериальных активов

- Потребительское кредитование

- Бухгалтерский учет - Курсовые работы

- Финансы, бухгалтерия, аудит - курсовые и дипломные работы

- Денежная система и денежный рынок

- Долгосрочное планирование на предприятии

- Диагностика кризисного состояния предприятия

- Интеграционные процессы в современном мире

- Доходы организации: их виды и классификация

- Кредитная система: место и роль в ней ЦБ и коммерческих банков

- Международные рынки капиталов

- Многофакторный анализ производительности труда

- Непрерывный трудовой стаж

- Виды и формы собственности и трансформация отношений собственности в России

- Анализ финансово-хозяйственной деятельности

Навигация по сайту

Десять лет после глобального кризиса: риски и перспективы |

|

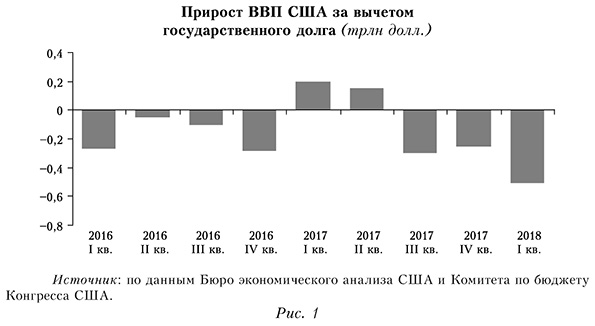

Ершов М.В. Прошло уже десять лет с начала последнего мирового финансового кризиса — крупнейшего за новейшую историю. Однако после его окончания мало что изменилось. По мнению МВФ, среднесрочные риски для мировой финансовой системы остаются повышенными (IMF, 2018а. Р. IX). «Нас уверяют в том, что нынешняя финансовая система проще, безопаснее и справедливее. Тем не менее банки стали еще крупнее за счет государственных средств, использование непрозрачных финансовых инструментов снова стало нормой, масштабы теневой банковской деятельности возросли и, по оценкам, в два раза превышают размеры мировой экономики, а внебиржевые деривативы — более чем в шесть раз», — подчеркивает ЮНКТАД (UNCTAD, 2018. Р. II). Но мировая экономика продолжает расти. Надолго ли? В развитых странах в ближайшие годы темпы роста ожидаются ниже, чем в 2018 г. Замедление темпов возможно и в России. По оценкам МВФ, мировая экономика восстанавливается неравномерно и неравенство растет. Продолжаются процессы деглобализации, усиливается ориентация стран на внутренний рынок. Возросла напряженность в торговых отношениях. Однако в США экономическая ситуация выглядит достаточно позитивно. После избрания президента Д. Трампа (с октября 2016 г.) уровень безработицы сократился с 4,9 до 3,7%, почасовые доходы возросли с 25,9 до 27,2 долл., увеличился оптимизм малого бизнеса (с 95 до 108 и.). Но за это же время дефицит бюджета вырос с 2,9 до 12,5% ВВП (!), а государственный долг — с 19,9 трлн до 21,5 трлн долл. В результате хотя рост американской экономики и продолжается, но за вычетом государственного долга ситуация оказывается заметно хуже (рис. 1).

Налоговые реформы Трампа, которые понизили общий уровень налоговой нагрузки с 35 до почти 20%, способствовали росту американского фондового рынка. Так, индекс S&P500 вырос с 2126 и. в октябре 2016 г. до 2810 и. к октябрю 2018 г. (больше чем на 30%). Причем рост продолжался почти рекордные 405 дней (табл. 1). Таблица 1 Топ-5 торговых периодов по продолжительности с ростом индекса (без корректировки вниз на 3%, количество дней с 1928 г.)

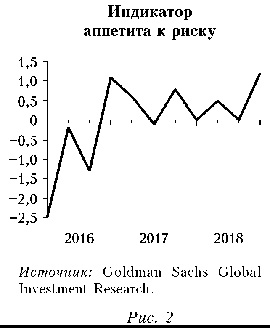

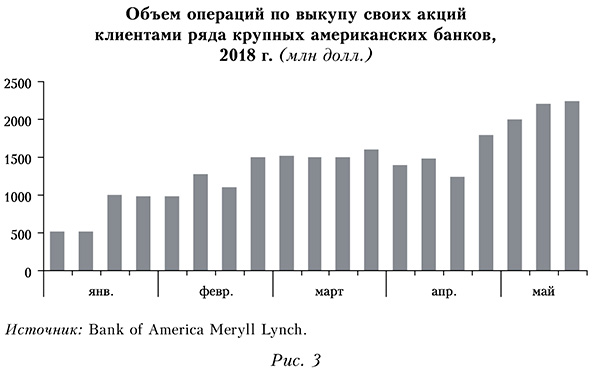

Источник: составлено по данным Bloomberg. Действительно, с формальной точки зрения индексы бьют все рекорды. Показатель САРЕ, характеризующий отноше При этом рынок уже начал демонстрировать первые симптомы коррекции. Так, в феврале и октябре 2018 г. индекс S&P500 несколько раз снижался более чем на 3% за день. Более того, спад на фондовых рынках в октябре был одним из наиболее масштабных за последние десять лет: индекс S&P за месяц потерял почти 7%, DJIA — более 5, Euronext 100 — 7, NASDAQ 100 — более 8%. Также в октябре 2018 г. сильно сократились портфельные вложения в рынки развивающихся стран — показатель стал худшим с июня 2013 г. (IIF, 2018). В условиях низких ставок сохраняется проблема поиска источников доходности (search for yield). Так, по оценкам Deutsche Bank, около 90% активов за год имели отрицательную доходность (окт./окт.), это рекорд почти за 120 лет (!). В итоге аппетит инвесторов к риску в первой половине 2018 г. достиг максимальных значений (рис. 2). Большую роль в росте фондового рынка играют операции по выкупу компаниями собственных акций (операции buyback) (рис. 3). Этому способствовали как низкий уровень процентных ставок, так и невысокая цена самих акций. Сейчас, когда процентные ставки повысились, а котировки бьют рекорды, объем таких операций стал сокращаться, что может негативно сказаться на динамике рыночных показателей. Правда, в III кв. 2018 г., по данным S&P Dow Jones, компании, входящие в индекс S&P500, вложили в операции buyback рекордные 200 млрд долл.1

Такой же эффект будет иметь сокращение операций количественного смягчения (QE). Ранее отмечалась серьезная корреляция фондовых индексов с балансами центральных банков: их расширение влекло за собой повышение рыночных котировок (рис. 4). Завершение QE повысит вероятность понижательного тренда на фондовых рынках.

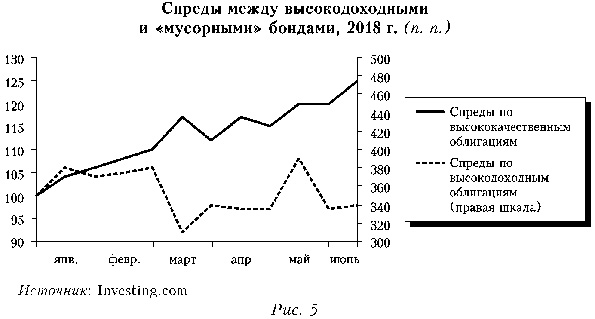

В целом наращивание ликвидности привело к росту цен акций без соответствующего увеличения фундаментальных показателей или доходов этих компаний (UNCTAD, 2018. Р. 2). В результате финансовые индикаторы стали неточно отражать положение на рынке. Так, из-за роста аппетита инвесторов к риску увеличился объем покупок «мусорных» облигаций и сократился спред между «мусорными» и казначейскими облигациями США, а спред между высококачественными корпоративными и казначейскими облигациями вырос (рис. 5). Это отражает желание инвесторов больше инвестировать в «мусорные» облигации, чем в инструменты более высокого качества.

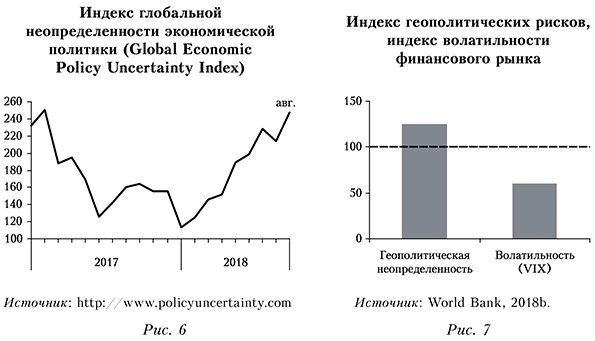

Более того, беспрецедентный «бычий» рынок и рекордный рост котировок, масштабные программы поддержки фондового рынка (в котором участвуют даже центральные банки, нарушая принцип одинаковых условий для участников и создавая конфликт интересов, как было, например, в Японии, Швейцарии, ЕС), заранее объявляемые ставки (например, в США), наконец, отрицательные ставки (в ЕЦБ) по депозитам (что выталкивает средства в экономику) и по рефинансированию на приоритетные цели позволили экспертам говорить о большом мировом эксперименте центрального планирования2. Подчеркнем, что эти нерыночные формы регулирования дают неверные сигналы участникам рынка и искажают реальные значения его параметров, что, естественно, приводит к ошибочной аллокации средств, снижая эффективность их размещения. Отмечаются и другие риски. МВФ указывал на ужесточение финансовых условий, рост протекционистских мер, повышение гос-долга и др.3 По мнению К. Лагар, некоторые из этих рисков начали материализовываться (Lagarde, 2018). Повышается неопределенность в геополитике и экономической политике (рис. 6—7).

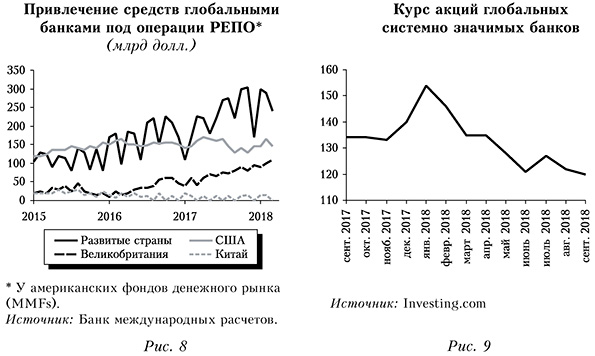

Отметим цикличность улучшения балансов компаний, особенно в развитых странах. Это отчетливо наблюдается в конце кварталов перед сдачей отчетности. Банки активно прибегают к фондированию через операции РЕПО, чтобы улучшить свои балансы. Причем такие тенденции усиливаются (рис. 8).

Бывший аудитор ФРС г-н Сильва сказал: «Вряд ли будет банковский кризис, но мы, как и раньше, если не сильнее, подвержены финансовому кризису»4. В то же время риски финтеха, торговых войн США и Китая, геополитического характера трудноуправляемы посредством стандартных экономических рычагов. «Мы внимательно относимся к появлению рисков за пределами банковской сферы, но непонятно, как с этими рисками иметь дело, поскольку у нас нет для этого соответствующих инструментов», — отметила Дж. Йеллен5. В то же время котировки акций глобальных системно значимых банков снижаются (рис. 9), что вызывает обеспокоенность.

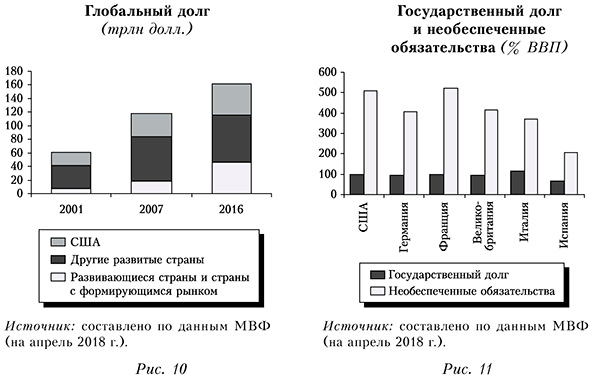

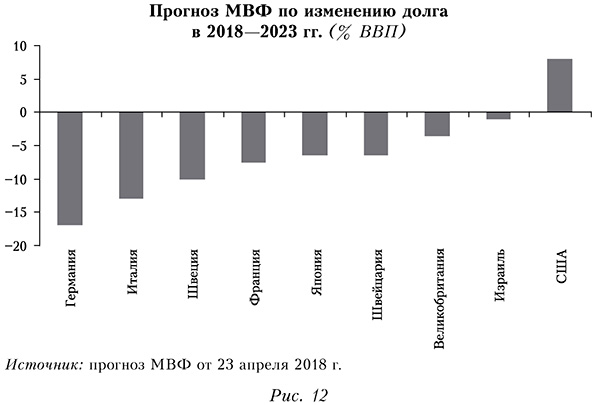

Глобальная задолженность продолжает расти и уже более чем в 2,5 раза превысила уровень 2001 г. (рис. 10). Отметим, что долг часто не имеет обеспечения (рис. 11). Доля США в глобальном долге составляет около 30%, а по оценкам МВФ, в ближайшие пять лет долговая нагрузка США (рассчитанная как отношение задолженности к ВВП) будет увеличиваться, хотя в большинстве стран ожидается ее снижение (рис. 12).

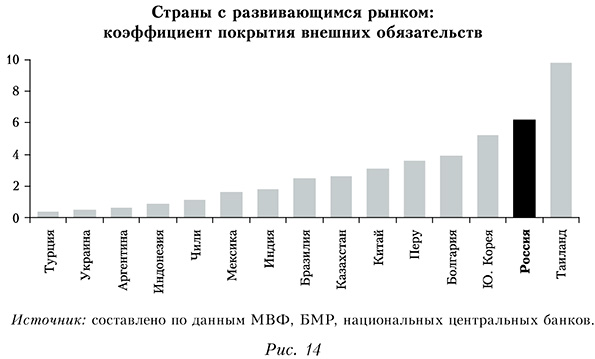

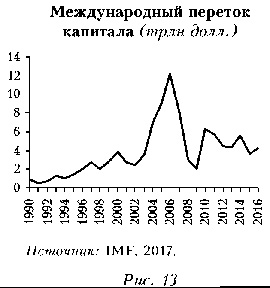

США проводят политику, направленную на поддержание экономической активности. Хотя ФРС в очередной раз повыси В целом в мире масштабы перетока капиталов сокращаются, и их объем вернулся к уровню 1990-х годов (рис. 13). Это стало результатом процессов деглобализации, которые развиваются в мировой экономике после кризиса 2008—2009 гг. За редким исключением (РФ, Ю. Корея, Таиланд, Китай) большинство стран с развивающимся рынком нуждаются в валютном фондировании (рис. 14). Это делает их зависимыми от внешних источников финансирования. Более того, в целом сохраняется сильная зависимость компаний от внешних рынков. Согласно исследованиям ЮНКТАД, в 19 странах из 30 рассмотренных базовым драйвером роста выступает чистый экспорт, а не внутренний спрос. Это делает основы роста еще более хрупкими. Частный спрос и государственный бюджет как элементы внутреннего спроса остаются ключевыми для роста в США, Китае, Бразилии, Австралии, Аргентине, Канаде, ряде стран Южной Америки (UNCTAD, 2018. Р. 14).

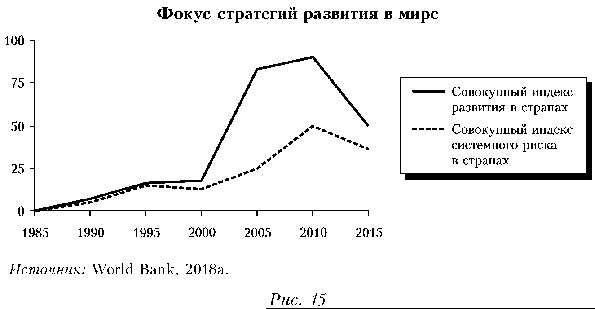

По оценкам Банка международных расчетов (BIS, 2018. Р. 14), с начала 1980-х годов в силу ряда важных изменений финансовая сфера стала главным фактором колебаний бизнес-цикла, а значимость инфляции снизилась. В частности, финансовые рынки были либерализованы, что без должных механизмов сдерживания рисков создает потенциал возникновения более объемных «пузырей» и риска их масштабного схлопывания (большой финансовый цикл). Тогда же стала нормой денежно-кредитная политика, сфокусированная на контроле инфляции. В итоге снизилась роль денежных и кредитных агрегатов, центральные банки переориентировались в первую очередь на макро-пруденциальный надзор. Теперь следствием разворота в финансовом цикле (а не растущей инфляции) может стать спад экономической активности из-за увеличения левериджа в финансовом и нефинансовом секторах (как во время последнего глобального финансового кризиса). В целом для стран все большуюроль начинает играть развитие как экономическая стратегия, нежели контроль за системными рисками (рис. 15). Это отражает специфику складывающейся ситуации.

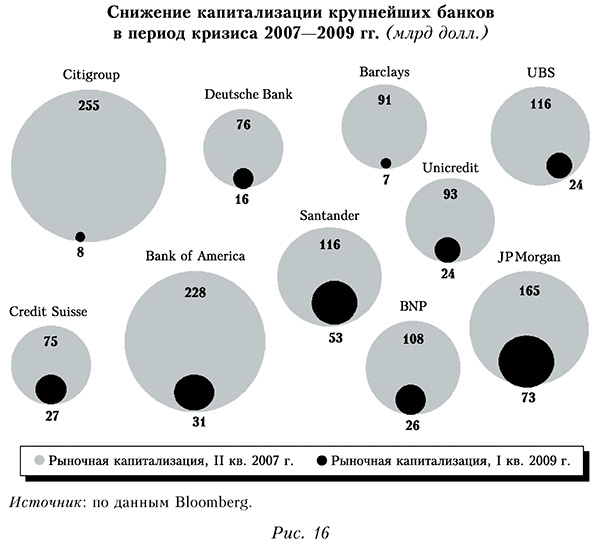

Представители Moody’s считают, что за последние 50 лет акции были настолько же переоценены во время кризиса «доткомов» (2001 г.)7. По оценкам ряда инвесторов, «мы находимся на грани кризиса более масштабного, чем ранее»8. Напомним картину схлопывания «пузыря» в ходе мирового финансового кризиса 2007—2009 гг. (рис. 16). Действительно, чем выше был леверидж, тем серьезнее оказался провал.

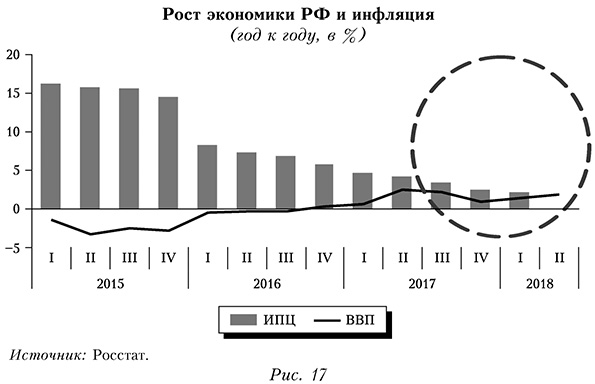

По оценкам ОЭСР, сейчас более высокий уровень рисков, чем в преддверии последнего мирового финансового кризиса9. Поэтому регуляторы должны выработать меры для демпфирования этих рисков и одновременного обеспечения роста экономики. Это в полной мере относится и к России. Об актуальных проблемах в РоссииИнфляция в РФ достигла минимальных значений в новейшей истории, однако темпы роста экономики стагнируют и неустойчивы (рис. 17). Опасаясь возможного разгона инфляции, Банк России в сентябре 2018 г. впервые с 2014 г. повысил ключевую ставку. Ее реальное значение существенно выше, чем в большинстве стран (в РФ — чуть выше 4%, в Бразилии, Индонезии, Мексике — 2,3 — 2,8%, в Китае, Индии, ЮАР — 1,7 — 2%, в США, Канаде, еврозоне, Японии, Великобритании, Швейцарии — минус 0,6 — 1,9%). Причем с декабря 2014 по сентябрь 2018 г. рубль обесценился на 14% (с 56,3 до 65,6 руб./долл.), хотя цена нефти Brent за тот же период выросла на 45% (с 57 до 83 долл./барр. в сентябре 2018 г.).

В принятых в мае 2018 г. указах президента РФ поставлена задача обеспечить темпы роста экономики выше мировых и повысить его качество, предполагаются дополнительные расходы в объеме 8 трлн руб. до 2024 г. Одним из их источников станет повышение НДС с 1 января 2019 г. (с 18 до 20%), что должно приносить в бюджет ежегодно дополнительно 600—750 млрд руб. Представляется, однако, что указанная мера может иметь ряд негативных последствий, причем не только текущего, но и системного характера. Так, повышение НДС (как и любого налога) может повлечь за собой замедление темпов роста экономики, снижение реальных доходов населения и уменьшение внутреннего спроса. (Отметим, что в Китае НДС в 2018 г. был снижен с целью поддержать экономический рост.) При этом ухудшится качество экономического роста, поскольку основное бремя повышения НДС будет возложено на отрасли с высокой добавленной стоимостью, что фактически дестимулирует ее создание. В результате развитие таких отраслей затормозится сильнее и уменьшится их вклад в экономический рост. Как следствие, сохранится сырьевая ориентация экономики и не повысится доля обрабатывающих отраслей. Повышение НДС приведет и к росту инфляции. Более того, эту меру негативно воспринимают участники рынка, и ЦБ РФ считает, что вследствие инфляционных ожиданий цены вырастут уже в 2018 г., а в 2019 г. инфляция достигнет 5 — 5,5% (Банк России, 2018а). По оценкам Минэкономразвития, инфляция вырастет с 3,4% в 2018 г. до 4,3% в 2019 г. (МЭР РФ, 2018). Из-за новых инфляционных рисков ЦБ РФ уже сейчас говорит о возможности нового повышения процентных ставок (что и было сделано 14 декабря 2018 г., когда ключевая ставка была повышена до 7,75%). Другими словами, с одной стороны, на экономический рост будут давить более высокие налоги (ухудшая его качество), а с другой — более высокие процентные ставки, то есть решение текущих фискальных задач осложняет достижение фундаментальных, системных целей экономики. Но есть ли более эффективные пути? Представляется, что есть. Причем они носят как секторальный, так и системообразующий характер. В экономике имеются свободные деньги, и их использование — лишь вопрос текущей политики. Так, объем структурного профицита ликвидности в банковском секторе достигает 3,5 — 4 трлн руб. Но нужно активно использовать механизмы денежной трансмиссии, чтобы направить эти ресурсы в реальную экономику. Такая проблема есть и в других странах. Например, весной 2016 г. Европейский центральный банк ввел отрицательные ставки по своим механизмам длинного рефинансирования в случае направления средств коммерческими банками в реальный сектор на приоритетные задачи. Это, по сути, означает, что не банки платят регулятору за взятые у него средства на рефинансирование, а, наоборот, регулятор доплачивает им в случае направления средств на обозначенные цели в реальный сектор. Фактически речь идет о дифференцированных ставках в зависимости от экономических приоритетов. Кроме того, Минфин России, выполняя бюджетное правило, потратит на покупку валюты в 2018 г. около 2 трлн руб. при среднегодовой цене нефти 55—56 долл./барр. Купленная валюта будет направлена в Фонд национального благосостояния, то есть масштабный объем средств, по сути, изымается из экономики. Таким образом, отмена бюджетного правила или хотя бы повышение цены отсечения высвободит дополнительные ресурсы для финансирования поставленных задач. Это в итоге приблизит общий объем располагаемых ресурсов к 5 трлн руб. Но этой суммы все равно недостаточно для достижения сформулированных целей. Неизбежен поиск новых источников ресурсов, в том числе посредством введения новых налогов, дополнительного изъятия средств бизнеса, что еще больше ухудшит экономический климат и вновь затормозит рост экономики. Поэтому нужно изменить экономические подходы с учетом опыта развитых стран при решении сходных задач. Есть важные системные механизмы, которые могут качественно изменить финансовые основы экономического роста, делая его более независимым от мировой конъюнктуры и международных ограничений и санкций. О необходимых измененияхВо многих странах активно используют бюджетный дефицит как механизм роста экономики. Действительно, необходимые расходы, даже если они приводят к дефициту, нужны для последующего роста. За период 1975—2017 гг. (за 43 года) бюджетный дефицит наблюдался большую часть времени во многих ведущих странах, например в США, Великобритании и Японии. Напротив, профицит бюджета, то есть, по сути, изъятие средств из экономики, будет иметь обратный эффект, тормозя экономический рост (а с учетом мультипликатора эффект сжатия будет еще больше). В РФ планируемый профицит государственного бюджета на 2019—2021 гг. может стать фактором замедления роста экономики. Важнейшую роль в финансировании бюджетного дефицита играет национальный центральный банк. Так, в США и Японии именно их центральные банки покупают госбумаги, выпущенные своим Минфином, одновременно осуществляя эмиссию своей валюты, причем целевую — на ипотеку, малый бизнес, региональные программы и др. В США и Японии, как мы не раз отмечали, на национальные государственные облигации приходится 85 — 95% всей эмиссии (денежной базы) национальной валюты. Причем в большой степени это длинные и сверхдлинные бумаги сроком до 30 — 40 лет. В результате такого размещения на рынок поступают новые деньги. Другими словами, речь идет о полномасштабной денежно-промышленной политике (mondustrial policy), когда вся монетизация осуществляется на основе национальных приоритетов развития. При этом принципиальны не только широкое использование национальных госбумаг как инструмента привлечения целевого финансирования и возможность их размещения на вторичном рынке среди инвесторов. (Возможность использовать оба подхода допускают и российские регуляторы.) Важнейшим элементом указанной схемы выступает участие в ней ЦБ, что в России не рассматривается. Но именно это позволяет осуществлять финансирование бюджетных задач без ущерба для отдельных отраслей, одновременно повышая уровень ликвидности в экономике. Если, напротив, госбумаги будут покупать частные компании, то соответствующие средства будут действительно инвестированы на цели бюджета, а на иные виды текущей деятельности (кредиты и т. д.) компании уже не смогут их потратить. В результате произойдет лишь переток средств из частного сектора в бюджетный (crowding out). Следовательно, для одних отраслей возможности роста повысятся, а для других уменьшатся, что затормозит рост экономики в целом. Поэтому участие ЦБ в указанной операции в качестве источника ликвидности очень важно, поскольку предотвращает ее снижение в отдельных секторах, создавая тем самым условия для более равномерного роста всех участников. В России на долю национальных госбумаг приходится менее 5% денежной эмиссии. Применяемый в настоящее время подход унаследован из 1990-х годов, когда большая часть денежного предложения формировалась на основе притока валюты (поступающей как по каналам внешней торговли, так и вследствие привлечения внешних займов). В такой ситуации ухудшение состояния мировых финансов (в том числе падение цен на нефть, ужесточение санкций и др.) может существенно осложнить функционирование данного денежного канала, делая национальную финансовую систему полностью зависимой от мировой конъюнктуры и внешних рынков. Если такая ситуация была терпимой при нормальных связях между странами, то в мире санкций, торговых войн и других высоких рисков указанная зависимость недопустима. Использование предложенных механизмов создаст более конкурентные условия для устойчивого развития российской экономики, по сути делая отечественную финансовую сферу суверенной и обеспечивая устойчивый рост экономики даже в условиях внешних рисков и санкций. О денежно-кредитной политике Банка РоссииБанк России в «Основных направлениях единой государственной денежно-кредитной политики на 2019 год и период 2020 и 2021 годов» недостаточное внимание уделил санкционному сценарию развития ситуации. Действительно, в рисковом сценарии справедливо говорится, что к числу неблагоприятных событий могут относиться существенное расширение внешнеторговых ограничений, ухудшение макроэкономической ситуации, ситуации в странах с развивающимся рынком и повышение оттока капитала из них, риски дальнейшего расширения санкций в отношении России (Банк России, 2018а. С. 65). При этом важно оценить конкретный количественный эффект от наступления этих событий, причем с учетом всех возможных взаимосвязей. Пока документ ограничивается лишь констатацией очевидного без цифровых оценок, что затрудняет его использование при планировании экономической деятельности участниками рынка. Кроме того, отсутствует возможный набор мер регулятора в случае кризисного развития событий. Каждое расширение санкций повышает волатильность российского валютного рынка и приводит к дальнейшей девальвации рубля, причем на фоне роста цен на нефть. Как указали 35% опрошенных, ослабление рубля и нестабильность на финансовых рынках влияют на деятельность их компаний10. Снижение курса рубля также оказывает давление на цены и вызывает их рост, что может привести к повышению ключевой ставки и ставок в экономике. Как уже отметил ЦБ РФ, «банки начали повышать процентные ставки по депозитам и кредитам» (Банк России, 2018b). Повышение ключевой ставки Банка России вновь увеличит привлекательность операций carry trade и спекулятивных операций. В результате будет сдерживаться потребительский и инвестиционный спрос и, следовательно, рост экономики в целом. Отметим, что рентабельность оборотного капитала во многих отраслях ниже средней ставки по кредитам предприятиям (табл. 2), что тормозит спрос на деньги и способствует сохранению профицита ликвидности. В таких условиях отсутствие четкой позиции регулятора и информации о возможных механизмах демпфирования рисков снижает доверие к центральному банку и, следовательно, к рублю и ухудшает привлекательность российской экономики. Таблица 2 Рентабельность оборотного капитала в ряде секторов экономики, июнь 2018 г. (в %)

Источники: ЦМАКИ, 2018; Банк России. В условиях санкций особого внимания требуют источники формирования финансовых ресурсов. При этом большую часть прироста денежной базы Банк России планирует по-прежнему осуществлять за счет внешних источников (табл. 3). Внешние источники и внешняя конъюнктура и раньше вызывали вопросы, а в условиях санкций и возможного сужения этих каналов такие формы прироста ресурсов выглядят тем более спорными. Вызывает удивление и незначительный запланированный прирост денежной базы (который снижается с 6 до 4% в год за 2017—2021 гг.). Таблица 3 Денежная база и источники ее формирования (базовый сценарий ЦБ РФ, трлн руб.)

Источник: Банк России, 2018а. Требует еще большего внимания размещение российских золотовалютных резервов (ЗВР), о чем мы писали раньше (Ершов, 2016). Время показывает неправомерность применяемого подхода. Действительно, Банк России существенно сократил в 2018 г. вложения ЗВР в казначейские облигации США (с почти 100 млрд до 14 млрд долл, в августе, а в сентябре—октябре они выросли до 14,6 млрд), однако резервы остались в западных странах и сохраняются риски их замораживания и конфискации. Важно диверсифицировать инструменты вложений, например расширив в них доли стран — основных торговых партнеров России и т. д. В связи с санкциями следовало бы тщательнее рассмотреть и донести до участников рынка возможности и планы регулятора в отношении других каналов, через которые возможны ограничения российского финансового сектора. К таким направлениям, в частности, относятся расчетная система и зависимость от SWIFT. Важно активно задействовать возможности использовать рубли в международной торговле. О криптоинструментахВ августе 2018 г. глава Банка Канады С. Полоз на конференции в Джексон-Хоуле подчеркнул, что цифровизация экономики затрудняет для центральных банков проведение денежно-кредитной политики (Poloz, 2018). Но еще в марте 2018 г., обсуждая этот вопрос, мы говорили, что «криптовалюты, как и финансовые инновации в целом, затрудняют проведение независимой денежно-кредитной политики, снижая эффективность такой политики, т. к., по сути, выводят из-под приоритетной компетенции центральных банков важные монетарные и расчетные сегменты, что уменьшает возможность регуляторов влиять на формирование указанных сфер» (Ершов, Вотяков, 2018). Рост цифровизации расширяет возможности трансляции внешних шоков во внутреннюю экономику. При недостаточном регулировании финансовая цифровизация в нынешнем виде — это, по сути, новая форма открытия экономики на качественно ином технологическом уровне. Большой блок монетарных, расчетных и прочих платежных операций теперь может осуществляться без участия регуляторов и минуя традиционные каналы этих операций. Если система будет недостаточно отрегулирована, то этот канал может оказать дестабилизирующее влияние на рынок. Уже почти 20 лет говорят, что «горячие» деньги выступают дестабилизирующим фактором глобальной экономики. Но сейчас это канал быстрого притока не просто «горячих», а «супергорячих» денег в суперкороткие сроки, когда буквально в кратчайшее время можно переводить огромные суммы из региона в регион. Требует более тщательного анализа относительно новый элемент финансовой системы, создающий новые риски, — электронные деньги. Финансовые инновации, как правило, инфляционны, поскольку ускоряют оборачиваемость средств. Поэтому при проведении антиинфляционной политики этот фактор нужно иметь в виду, ведь чем эффективнее и масштабнее финансовые инновации, тем больше угроза того, что по этим каналам может стимулироваться рост цен. Десятилетний юбилей мирового финансового кризиса вновь остро поставил ряд вопросов: насколько стабильна ситуация, в которой мы находимся; были ли учтены ошибки, спровоцировавшие последний кризис; каковы возможные перспективы? При кажущейся стабильности восстановления последние прогнозы по ряду стран ухудшились, появились новые риски — в сфере криптовалют и кибербезопасности. Рост отдельных рынков (в частности, фондового в США) выглядит чрезмерным. По оценкам Банка международных расчетов, условия схожи с наблюдавшимися до кризиса 2008—2009 гг. (BIS, 2017). При повышенных рисках в различных сферах и разных странах спусковым крючком кризиса могут послужить как отдельные локальные события, так и более фундаментальные системные процессы, масштаб которых превысит допустимый уровень. «Парадокс глобализации 21-го века в том, что, несмотря на бесконечные разговоры о гибкости, эффективности и конкурентоспособности, развитые и развивающиеся экономики становятся все более хрупкими» (UNCTAD, 2018. Р. II). Происходящие сегментация и деглобализация мировых экономических процессов стали естественной реакцией стран на текущую ситуацию. Действительно, национальные интересы должны быть в центре внимания в многополярном мире. Эффективная интеграция предполагает прочные внутренние основания такого участия. Но это требует внутренней политической поддержки для развития подходов международного сотрудничества. Должны быть множественные пути, чтобы совместить внутренние цели и задачи интеграции в глобальную экономику. Этому будут способствовать предлагаемые меры по расширению потенциала денежно-кредитных подходов. Многосторонность в мире должна развиваться. Без плюрализма мнений и подходов мир будет более бедным и опасным, утверждает МВФ (IMF, 2018b). Сейчас, когда глобальные риски усилились, с такой позицией можно только согласиться. 1 https: quote.rbc.ru news article 5cl78a0b9a79473eb3f34930 2 https: think-beyondtheobvious.com stelters-lektuere we-all-know-how-this-ends-so-why-are-we-so-slow-to-price-it-in 3 IMF’s Lagarde says global economic outlook darkening by the day. 11.06.2018. https: www.reuters.com article us-usa-trade-germany imfs-lagarde-says-global-economic-outlook-darkening-by-the-day-idUSKBNlJ70ID 4 https: www.wsj.com articles how-banks-lost-the-battle-for-power-on-wall-street-1536312634. 10.09.2018. 5 https: www.bloomberg.com news articles 2018-11-07 yellen-frets-u-s-lacks-sufficient-tools-to-deal-with-new-risks?srnd=markets-vp. 07.11.2018 6 https: edition.cnn.com 2018 10 16 economy trump-fed-threat-fox-interview index.html 7 https: www.economy.com getlocal?q=06ebaled-f4ee-44fc-befc-d605dcaf3409& app=eccafile 8 https: zenith.news peter-schiff-were-on-the-precipice-of-a-much-bigger-crisis-than-the-last-one 9 Интервью У. Уайта, председателя комитета по анализу экономики и развития ОЭСР (William White, OECD Economic and Development Review Committee Chairman), 12.09.2017. https: www.bloomberg.com news videos 2017-09-12 oecd-sees-more-dangers-in-economy-than-in-2007-video 10 Опрос в рамках исследования Института Адизеса. Санкционный пессимизм // РБК. 2018. 6 нояб. Список литературы / ReferencesБанк России (2018а). Основные направления единой государственной денежно-кредитной политики на 2019 год и период 2020 и 2021 годов. Октябрь. [Bank of Russia (2018а). Monetary policy guidelines for 2019—2021. Moscow. October.] Банк России (2018b). Доклад о денежно-кредитной политике. № 3 (23). Сентябрь. [Bank of Russia (2018b). Monetary policy report, No. 3 (23). September.] Ершов M. (2016). Механизмы роста российской экономики в условиях обострения финансовых проблем в мире // Вопросы экономики. № 12. С. 5—25. [Ershov М. (2016). On the mechanisms of growth of the Russian economy under conditions of worsening financial problems in the world. Voprosy Ekonomiki, No. 12, pp. 5—25. (In Russian).] https://doi.org/10.32609/0042-8736-2016-12-5-25 Ершов М. В., Вотяков С. А. (2018). О некоторых рисках финансовых инноваций // Труды Вольного экономического общества России. Т. 210. № 2. С. 82 — 92. [Ershov М. V., Votyakov S. А. (2018). On some risks of financial innovations. Trudy Volnogo ekonomicheskogo obshchestva Rossii, Vol. 210, No. 2, pp. 82 — 92. (In Russian).] МЭР РФ (2018). Прогноз социально-экономического развития Российской Федерации на период до 2024 года. 1 октября. [RF Ministry of Economic Development (2018). The forecast of socio-economic development of the Russian Federation for the period till 2024. Moscow. (In Russian).] ЦМАКП (2018). Тринадцать тезисов об экономике: октябрь восемнадцатого. М.: Центр макроэкономического анализа и краткосрочного прогнозирования. Вып. 6. 21 октября. [CMASF (2018). 13 theses on the economy: October 2018. Moscow: The Center for Macroeconomic Analysis and Short-term Forecasting, Iss. 6, October 21. (In Rissian).] BIS (2017). Quarterly review. December. BIS (2018). Annual economic report 2018. June. IIF (2018). IIF flows alert: Strong recovery in equity flows to China. Washington, DC: Institute of International Finance. IMF (2017). Global finance resets. Finance & Development, Vol. 54, No. 4, pp. 42 — 45. IMF (2018a). Global financial stability report. A decade after the global financial crisis: Are we safer? Washington, DC: International Monetary Fund. IMF (2018b). World economic outlook: Challenges to steady growth. Washington, DC: International Monetary Fund. Eagarde C. (2018). “Steer, don’t drift”: Managing rising risks to keep the global economy on course. Washington, DC: International Monetary Fund. Poloz S. S. (2018). The fourth industrial revolution and central banking. Federal Reserve Bank of Kansas City, August 25. UNCTAD (2018). Trade and development report 2018. Power, platforms and the free trade delusion. New York, Geneva. World Bank (2018a). Financial sector strategies and financial sector outcomes. Do the strategies perform? Washington, DC. World Bank (2018b). Global economic prospects. Washington, DC.

|

Новые книги и журналы

Популярные книги и учебники

- Экономикс - Макконнелл К.Р., Брю С.Л. - Учебник

- Бухгалтерский учет - Кондраков Н.П. - Учебник

- Капитал - Карл Маркс

- Курс микроэкономики - Нуреев Р. М. - Учебник

- Макроэкономика - Агапова Т.А. - Учебник

- Экономика предприятия - Горфинкель В.Я. - Учебник

- Финансовый менеджмент: теория и практика - Ковалев В.В. - Учебник

- Комплексный экономический анализ хозяйственной деятельности - Алексеева А.И. - Учебник

- Теория анализа хозяйственной деятельности - Савицкая Г.В. - Учебник

- Деньги, кредит, банки - Лаврушин О.И. - Экспресс-курс

Популярные рефераты

- Коллективизация в СССР: причины, методы проведения, итоги

- Макроэкономическая политика: основные модели

- Краткосрочная финансовая политика предприятия

- Марксизм как научная теория. Условия возникновения марксизма. К. Маркс о судьбах капитализма

- История развития кредитной системы в России

- Коммерческие банки и их функции

- Лизинг

- Малые предприятия

- Классификация счетов по экономическому содержанию

- Кризис отечественной экономики

- История развития банковской системы в России

- Маржинализм и теория предельной полезности

- Иностранные инвестиции

- Кризис финансовой системы стран Азии и его влияние на Россию

- Безработица в России

- Источники формирования оборотных средств в условиях рынка

Популярные лекции

- Шпаргалки по бухгалтерскому учету

- Шпаргалки по экономике предприятия

- Аудиолекции по экономике

- Шпаргалки по финансовому менеджменту

- Шпаргалки по мировой экономике

- Шпаргалки по аудиту

- Микроэкономика - Лекции - Тигова Т. Н.

- Шпаргалки: Финансы. Деньги. Кредит

- Шпаргалки по финансам

- Шпаргалки по анализу финансовой отчетности

- Шпаргалки по финансам и кредиту

- Шпаргалки по ценообразованию

ние цены акции к средней прибыли и скорректированный на инфляцию, достиг на начало ноября 2018 г. исторического максимума 34 и., тогда как долгосрочная историческая медиана равна 16 и. Это в целом свидетельствует о существенном перегреве рынка.

ние цены акции к средней прибыли и скорректированный на инфляцию, достиг на начало ноября 2018 г. исторического максимума 34 и., тогда как долгосрочная историческая медиана равна 16 и. Это в целом свидетельствует о существенном перегреве рынка.

ла учетную ставку, она все еще остается низкой, но даже это вызвало активное неприятие высшего руководства страны. По мнению президента Трампа, «ФРС совершает ошибку. Она действует слишком жестко»6. Президент США считает, что рост ставок ФРС может вызвать замедление американской экономики и нанести вред внешней торговле США. Кроме того, намерения ФРС последовательно повышать эту ставку создают риск усиления оттока капитала из других стран, прежде всего развивающихся, и ослабления ряда национальных валют, вынуждая регуляторов повышать ставку, причем нередко вопреки интересам их экономик.

ла учетную ставку, она все еще остается низкой, но даже это вызвало активное неприятие высшего руководства страны. По мнению президента Трампа, «ФРС совершает ошибку. Она действует слишком жестко»6. Президент США считает, что рост ставок ФРС может вызвать замедление американской экономики и нанести вред внешней торговле США. Кроме того, намерения ФРС последовательно повышать эту ставку создают риск усиления оттока капитала из других стран, прежде всего развивающихся, и ослабления ряда национальных валют, вынуждая регуляторов повышать ставку, причем нередко вопреки интересам их экономик.