Популярные статьи

- Государственно-частное партнерство: теория и практика

- Международный форум по Партнерству Северного измерения в сфере культуры

- Мировой финансовый кризис и его влияние на Россию

- Совершенствование оценки эффективности инвестиций

- Качество и уровень жизни населения

- Фактор времени при оценке эффективности инвестиционных проектов

- Кластерный подход в стратегии инновационного развития зарубежных стран

- Государственная собственность в российской экономике - Масштаб и распределение по секторам

- Вопросы оценки видов социального эффекта при реализации инвестиционных проектов

- Теория экономических механизмов

- Перспективы социально-экономического развития России

- Особенности нового этапа инновационного развития России

- Экономический кризис в России: экспертный взгляд

- Налоговые риски

Популярные курсовые

- Учет нематериальных активов

- Потребительское кредитование

- Бухгалтерский учет - Курсовые работы

- Финансы, бухгалтерия, аудит - курсовые и дипломные работы

- Денежная система и денежный рынок

- Долгосрочное планирование на предприятии

- Диагностика кризисного состояния предприятия

- Интеграционные процессы в современном мире

- Доходы организации: их виды и классификация

- Кредитная система: место и роль в ней ЦБ и коммерческих банков

- Международные рынки капиталов

- Многофакторный анализ производительности труда

- Непрерывный трудовой стаж

- Виды и формы собственности и трансформация отношений собственности в России

- Анализ финансово-хозяйственной деятельности

Навигация по сайту

Современное состояние глобальной научной дискуссии в области финансового развития |

|

Ю. А. Данилов Написать данную работу нас побудили, во-первых, публикация статьи Л. М. Григорьева (2017) и, во-вторых, явный дефицит знаний у русскоязычных авторов об основных достижениях мировой науки в части новейших исследований вопросов финансового развития на фоне попыток сформулировать свой взгляд на проблемы, обсуждаемые в глобальных дискуссиях. В своей статье Григорьев затронул исключительно важную тему, описав различие глобального и российского дискурсов в экономической науке. Ее важность определяется тем, что, оставаясь на периферии мировых экономических дискуссий, российские экономисты не могут ни использовать максимально эффективно достижения научной мысли в рамках глобального дискурса, ни проявить себя на международном уровне. В мире исследования в области финансового развития ведутся весьма активно. К сожалению, аналогичные исследования, проводимые российскими учеными, крайне редки, а их уровень зачастую невысок. По странному стечению обстоятельств, во многих русскоязычных публикациях, затрагивающих проблематику финансового развития, описание основных результатов предшествующих исследований в рамках глобальной дискуссии останавливается на рубеже 2008 г. (в отдельных случаях — 2009—2011 гг.). Возможно, это связано с тем, что качественные работы, содержащие обзор новейших результатов глобальных исследований в области финансового развития1, в период с 2008 до 2018 г. на русском языке1 2 не публиковались3. Между тем именно после этого рубежа (начиная с2012г.)в глобальной дискуссии о финансовом развитии появились работы, кардинально меняющие парадигму научного знания в данной области. Их в полной мере можно охарактеризовать как революционные. В 2018 г. опубликованы три русскоязычные работы, авторы которых рассматривают проблемы финансового развития и полностью или частично опираются на новую парадигму (Данилов, Пивоваров, 2018; Столбов и др., 2018; Мамонов и др., 2018). В них упоминаются важнейшие работы, охарактеризованные нами как революционные, и кратко излагаются некоторые ключевые выводы, составившие новую парадигму. В данной статье мы не преследовали цель охватить максимальное количество источников по выбранной теме (таких обзоров немало; см., например: Popov, 2017). Скорее, напротив, мы попытались выделить ограниченное число наиболее значимых работ в рассматриваемой области. Статья также не претендует на охват всех направлений глобальной научной мысли в области финансов. Мы сконцентрируемся на нескольких направлениях исследования финансового развития, в рамках которых в последние годы получены наиболее значимые результаты:

Выделенные нами четыре направления в той или иной мере взаимосвязаны, при этом первые три — достаточно сильно: второе и третье прямо вытекают из выводов работ, сделанных в рамках первого направления. Поэтому мы будем рассматривать эти направления последовательно, в порядке перечисления, и постараемся показать внутреннюю логику формирования научного знания о финансовом развитии, выделяя наиболее значимые тезисы, которые становились основой новых концепций в последующих работах. Четвертое направление, опираясь на принципиальные выводы первых трех, демонстрирует в настоящее время наиболее заметные успехи в плане практического применения, что обусловлено происходящими тектоническими сдвигами в структуре управляемого капитала, особенно в развитых странах. Кроме того, в числе новых направлений следует упомянуть исследования проблемы определения детерминант финансового развития. Мы не будем ее затрагивать в настоящей статье, так как она заслуживает отдельного рассмотрения. Отметим, что выделенные нами направления не замыкаются только на проблемах финансового сектора. Напротив, они корреспондируют с общеэкономическими проблемами, в первую очередь с динамикой и устойчивостью экономического роста, с неравенством и его преодолением, устойчивым развитием, ростом для всех и т. д. В ряде случаев исследования в рамках данных направлений можно назвать мультидисциплинарными, выходящими за рамки экономических наук. Влияние финансового развития на экономический ростВ работе: Данилов, Пивоваров, 2018, мы кратко рассмотрели основную линию формирования научных подходов к изучению влияния финансового развития на экономический рост. Однако полемика по итогам этой публикации показала, что необходимо конкретизировать и расширить описание истории изменения этих подходов. Изначально вопрос о влиянии финансового развития на экономический рост сводился к наличию влияния финансового сектора (точнее, банков, бывших в то время основным видом финансовых организаций) и характеру такого влияния. Впервые5 по данному вопросу высказался Й. Шумпетер (Schumpeter, 1911). Он утверждал, что банки стимулируют внедрение инноваций, а это предопределяет их значимую роль в росте производительности и, как следствие, в ускорении экономического роста в долгосрочной перспективе. Ведущую роль финансового сектора в экономическом развитии отрицала Дж. Робинсон (Robinson, 1952), указывая на относительно пассивное следование финансового сектора за экономическим развитием, то есть на то, что экономический рост приводит к увеличению спроса на финансовые услуги. Затем вплоть до резкой активизации дискуссии о влиянии финансов на экономический рост в начале 1990-х годов (в связи с появлением возможности использовать обширные эмпирические данные в межстрановых сопоставлениях) лишь отдельные авторы возвращались к этому вопросу. Среди наиболее известных экономистов в последующих работах (как англо-, так и русскоязычных) упоминают, как правило, Р. Лукаса и Р. Голдсмита. Лукас отрицал наличие значимого положительного влияния финансового развития на экономический рост, подчеркивая, что оно «очень болезненно переоценивается» экономистами, а развитие финансовых институтов скорее выступает ограничивающим фактором роста в более широком понимании (Lucas, 1988. Р. 6). Голдсмит (Goldsmith, 1955) впервые провел расчеты соотношений показателей финансовой глубины (в части размера финансовых организаций) и емкости экономики в целом (национального богатства) по развитым странам. На их основе был сделан вывод о том, что для получения статуса развитой страны ее финансовый сектор должен иметь определенный уровень развития (емкая банковская система, невысокий уровень процентных ставок и т. д.), а также что по мере экономического развития емкость финансового сектора увеличивается. Голдсмит не ставил цель определить причинно-следственную связь между финансовым развитием и экономическим ростом, но показал положительную зависимость между ними в долгосрочном плане (Goldsmith, 1969). После появления работы: King, Levine, 1993, начался активный период публикаций эмпирических работ о взаимосвязи финансовой глубины и экономического роста. Р. Кинг и Р. Ливайн на основе анализа обширного фактического материала пришли к выводу о существовании жесткой устойчивой связи между уровнем развития финансовых рынков (который они оценивали с помощью показателей финансовой глубины) и долгосрочными темпами экономического роста, подтверждая правоту Шумпетера. Использованные в их статье показатели финансовой глубины ограничивались параметрами банковского сектора, но они, как было показано, служат хорошими прогнозными показателями, оказывая наибольшее воздействие на накопление капитала и рост эффективности производства. Как отмечалось в: Zingales, 2003, в 1993 г. многие сомневались в наличии связи между финансами и ростом, а в 2003 г. таковых осталось очень мало. Данный вопрос был фактически признан решенным в международном дискурсе, причем если ориентироваться на всю совокупность работ по этой теме, то можно заметить, что консенсус сложился даже раньше, в 1998-1999 гг. За период 1993 — 1998 гг. были сформулированы основные причины устойчивого положительного влияния финансового сектора на экономический рост, определены главные каналы такого влияния, а также сформулирован перечень важнейших функций финансового сектора в социально-экономической системе. Этот консенсус сохраняется в мировой науке (Levine, 1997). В анализ были включены данные не только по банковскому сектору, но и по финансовым рынкам. Было установлено, что развитие рынка акций также положительно влияет на текущие и будущие темпы экономического роста6; выявлены специфические качества этого рынка, определяющие его ключевую роль в рамках финансового сектора (Levine, Zervos, 1998). Анализируя развитие исследований до 2008 г. включительно, мы выделили два наиболее значимых вывода (Данилов, Пивоваров, 2018):

Вопрос о каузальности связи финансового развития и экономического роста впервые был поставлен в работах 2005—2008 гг., создав основу для более активного его исследования в настоящее время. Отметим, что полученный на эмпирических данных вывод об опережающем росте финансовых рынков по сравнению с банковской системой был справедлив до кризиса 2008 г., но позднее в мировом масштабе он в явном виде уже не подтверждается, скорее наблюдается обратная тенденция (Данилов, 2017). Анализ внутренней структуры финансового сектора восходит еще к работам Голдсмита, в которых было показано, что банковский сектор развивается медленнее других институциональных сегментов финансового сектора (Goldsmith, 1955), и сформулированы типы финансовых систем — рыночно-ориентированные или банковско-ориентированные (market-based и bank-based; Goldsmith, 1969). Но исследования различий между развитием банковского сектора и финансовых рынков с точки зрения их влияния на экономический рост активизировались в конце 1990-х годов. Наиболее значимыми работами того периода представляются: Allen, Gale, 2000; Demirgug-ICunt, Levine, 2001; Tadesse, 2002; Rajan, Zingales, 2003. В настоящее время это один из наиболее активно изучаемых вопросов при анализе влияния финансового развития на экономический рост. Развивалось понятие финансовой структуры как методического инструмента сравнения поведения банковского сектора и финансовых рынков, в том числе в части их влияния на экономический рост (Allen, Gale, 2000; Demirgug-ICunt, Levine, 2004). Впоследствии в работе: Demirgug-ICunt et al., 2011, для количественной оценки национальных финансовых систем с точки зрения их отнесения к рыночно- или банковско-ориентированным были предложены показатели коэффициента финансовой структуры (Financial structure ratio — FSR) и разрыва финансовой структуры (Financial structure gap — FSG). К сожалению, в русскоязычной литературе иногда слишком вольно используют важнейший для проблематики финансового развития термин «финансовая структура», необоснованно сводя его к описанию отдельных частных пропорций внутри банковского сектора. Наряду с основами анализа различия типов финансовых систем, до 2008 г. были заложены и другие предпосылки революционного развития данного направления после 2012 г. Среди них выделим попытки сформулировать гипотезы о нетривиальности влияния финансов на макроэкономические параметры и, в частности, о нелинейности связи между финансовой глубиной и экономическим ростом. Было показано, что существует выпуклая немонотонная зависимость между финансовой глубиной и волатильностью экономического роста7 (Easterly et al., 2000). Р. Раджан считал, что опережающее развитие финансового сектора может приводить к избыточной сложности финансовой системы, когда расширяющийся финансовый сектор, сдерживаемый относительно медленнее растущим реальным сектором, начинает инвестировать во все более сложные финансовые продукты. Автор сделал оправдавшееся вскоре предположение о том, что избыточно сложная финансовая система может в конечном счете перейти в состояние «катастрофического обвала» (Rajan, 2005). Начинались исследования влияния финансового развития не только на экономический рост, но и на другие социально-экономические параметры. Впервые был поставлен вопрос о роли финансового развития в снижении бедности и сокращении неравенства (Beck et al., 2007), активно обсуждающийся в настоящее время. В работе: Guiso et al., 2004, рассматривалось влияние финансового развития на предпринимательскую активность и конкуренцию. Революционность изменений парадигмы научного знания в области финансового развития, начавшихся в 2012 г. и ставших, по нашему мнению, следствием переосмысления ранних концепций в связи с кризисом 2008 г., связана с четырьмя основными моментами:

Вывод о нелинейном характере связи между финансовой глубиной и экономическим ростом впервые сделан в работе: Arcand et al., 2015, и развит в работах: Cournede et al., 2015; Cournede, Denk, 2015; Sahay et al., 2015; Gould, Melecky, 2017, и др.:

Влияние финансовой глубины на рост зависит от того, кто предоставляет и кто привлекает заемные ресурсы: в пределе отрицательное влияние заимствований домохозяйств вдвое больше, чем фирм, а отрицательное влияние банковского кредита в два раза сильнее, чем кредита небанковского сектора (Cournede et al., 2015). Отсюда вывод о необходимости сбалансированно развивать финансовый сектор и избегать доминирования в нем банковского сегмента за счет отказа от регулятивного фаворитизма в отношении банков и поддержки развития рынков ценных бумаг (Langfield, Pagano, 2016), что представляется очень актуальным для российского финансового сектора. Несмотря на нелинейность влияния финансовой глубины на экономический рост, финансовое развитие в целом (оцениваемое не только по финансовой глубине, но и по ряду других параметров9) положительно влияет на рост. При этом наибольшее воздействие оказывает прирост показателей инклюзии фирм и эффективности финансовой системы (Gould, Melecky, 2017). Было подтверждено, что банки и финансовые рынки по-разному влияют на социально-экономическое развитие, а также на формирование системных рисков:

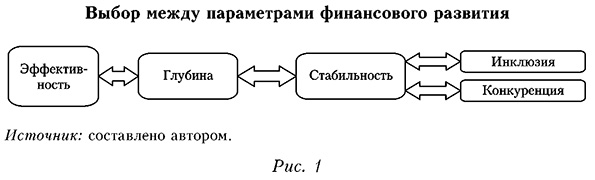

Вывод о нелинейном влиянии финансовой глубины на экономический рост, дополненный выводом о различном влиянии на него банков и финансовых рынков, соответствует (если предположить наличие информационной эффективности финансовых рынков) выводу, полученному Ф. Модильяни и М. Миллером при изучении компромисса (trade-off) между налогами и рисковыми издержками. Стоимость фирмы растет с увеличением финансового левериджа, когда его размер мал, и падает, когда он велик (Modigliani, Miller, 1963). В последние годы активизировались исследования каузальности взаимосвязи финансового развития и экономического роста, лишь в части из них продемонстрированы наличие причинности на стороне финансового развития либо взаимная причинность. Она сильнее выражена при анализе влияния фондовых рынков на рост и менее заметна в случае банковского сектора (Peia, Roszbach, 2015), что может объяснить нечасто выявляемую причинность финансового развития при рассмотрении финансового сектора в целом. После кризиса 2008 г. больше внимания стали уделять влиянию финансового развития на важнейшие социально-экономические индикаторы. Если раньше исследователи в качестве эндогенного параметра при анализе влияния финансового развития использовали в основном экономический рост, то теперь начали активно применять показатели неравенства (Cournede et al., 2015; Cournede, Denk, 2015); рассматриваются также вопросы общественной полезности финансовой индустрии (Zingales, 2015). Согласно результатам эконометрического анализа в: Cournede et al., 2015, кредит нефинансовым предприятиям и домохозяйствам и капитализация фондового рынка тесно связаны не только с динамикой ВВП, но и с ростом располагаемых доходов домохозяйств. При этом влияние кредита на них отрицательное, а капитализации — положительное. Расширение кредитования обычно сопровождается более медленным увеличением доходов 90% населения и более высоким — топ-10%. Рост фондовых рынков связан с большим увеличением доходов населения, за исключением наиболее бедных 30% (Cournede et al., 2015. Р. 31). Изменение подхода к оценке финансового развития, учет его многофакторностиВ отличие от подхода к оценке финансового развития, господствовавшего до переосмысления кризиса 2008 г. (когда оно отождествлялось с ростом финансовой глубины), после 2012 г. финансовое развитие стало рассматриваться как сложный многофакторный процесс, для оценки которого необходим комплекс показателей. Именно такой подход реализован в работе: Cihak et al., 2012, в которой развитие оценивается по показателям глубины, доступности, эффективности и стабильности, отдельно рассчитываемым в отношении финансовых институтов и финансовых рынков, то есть по матрице характеристик финансовой системы размером 4x2. Данная матрица легла в основу Глобальной базы данных финансового развития (Global Financial Development Database — GFDD) Всемирного банка, содержащей 111 показателей10 11 финансового развития по большинству стран. Аналогичный подход реализован в работе: Sahay et al., 2015, но в ней, в отличие от первого подхода, не выделена группа показателей финансовой стабильности, что привело к формированию матрицы показателей финансового развития 3x2. Данная матрица использована МВФ при расчете Индекса финансового развития (Financial Development Index — FDI), позиционируемого как интегральный показатель финансового развития и опирающегося на 20 показателей (Svirydzenka, 2016). Появление новых размерностей оценки финансового развития и формирование GFDD послужили основой для изучения влияния различных аспектов финансового развития на социально-экономическое развитие, а также взаимосвязи этих аспектов. Важнейшей их частью стали исследования противоречий между различными параметрами финансового развития и соответственно формулирование рекомендаций по их учету в государственной политике. В научный обиход вошел термин «trade-off» (компромисс, альтернатива, выбор, противоречие), который содержательно указывает на альтернативность параметров финансового развития. Применительно к государственной политике финансового развития данный термин означает необходимость балансировки, нахождения компромисса между двумя альтернативными параметрами финансового развития, их взаимной увязки11. Впервые такая необходимость обоснована в работе: Beck, Feyen, 2013. Предложив концепцию границы финансовых возможностей12, которая определяла ограничения для оптимизации финансовой глубины, авторы описали trade-offs между ней и финансовой стабильностью, а также эффективностью. Была выделена альтернативность между инклюзией и стабильностью (Han, Melecky, 2013), а в самое последнее время — между конкуренцией (не рассматриваемой сегодня как один из измерителей финансового развития13) и стабильностью (Corbae, Levine, 2018). Важнейшим trade-off была признана взаимосвязь финансовой глубины и финансовой стабильности, так как их ярко выраженная альтернативность стала серьезным вызовом для государственной политики в области финансового развития (Maimbo, Melecky, 2014). Стабильность оказалась фактически единственным параметром финансового развития, который альтернативен остальным, а также конкуренции14. Комплекс свойственных финансовому сектору вариантов (противоречий) развития, которые необходимо учитывать при разработке государственной политики в этом секторе, формируя компромиссы между соответствующими целями финансового развития, показан на рисунке 1.

Доказано, что достижение баланса между различными аспектами финансового развития больше способствует повышению темпов долгосрочного экономического роста, чем акцент на росте финансовой глубины (Gould, Melecky, 2017. Р. 65). Применительно к российским дискуссиям это означает, что политика «финансового форсажа» заведомо приведет к худшим результатам, чем финансовое развитие, сбалансированное по всем направлениям (глубина, вовлеченность, стабильность, эффективность) (Данилов, Пивоваров, 2018). При анализе финансовых стратегий (стратегий развития финансового сектора) установлено, что хотя в большинстве из них (54%) содержатся цели как по финансовому развитию, так и по управлению системными рисками, лишь 26% стратегий рассматривают меры по взаимной увязке (trade-off) целей финансового развития и управления системным риском (Maimbo, Melecky, 2014. Р. 15). При этом количество стратегий, делающих упор на рост финансовой глубины, более чем в три раза превосходит число стратегий, ставящих во главу угла управление системным риском (Gould, Melecky, 2017. Р. 169 — 170). На наш взгляд, концентрировать внимание экономической политики в финансовом секторе только на вопросах его стабильности также не оптимально, особенно применительно к небанковскому финансовому сектору. Российский опыт последних пяти лет это наглядно подтвердил. Как показал эконометрический анализ на основе панельных данных стран Европы и Центральной Азии, для максимизации темпов экономического роста необходимо сконцентрироваться на нескольких ключевых аспектах финансового развития. Наиболее значимыми, с точки зрения мультипликаторов, оказались два показателя — эффективность финансового сектора и финансовая инклюзия фирм: при изменении индекса финансовой эффективности или индекса финансовой инклюзии на 1% долгосрочный экономический рост увеличивается на 0,6% (см.: Gould, Melecky, 2017. Р. И). Финансовая инклюзияПри формировании GFDD был добавлен принципиально новый блок показателей, характеризующих финансовую доступность (access), который впоследствии трансформировался в блок показателей финансовой инклюзии, или вовлеченности (financial inclusion) (Demirgug-ICunt et al., 2015). Финансовая инклюзия оценивает долю субъектов, использующих финансовые инструменты, услуги и операции, а финансовая доступность — величину барьеров для их использования. В работе: Sarma, 2008, предложено следующее соотношение понятий финансовой инклюзии и финансовой доступности: первая учитывает факторы доступности в части удобства доступа к финансовым услугам (accessibility), наличия соответствующих финансовых услуг (availability) и фактической интенсивности их использования. В работе: Cihak et al., 2016, предложено другое объяснение: инклюзия фокусируется на использовании частными лицами и фирмами финансовых услуг при четырех условиях — финансовая доступность; финансовая грамотность (опытность, literacy); наличие финансовых возможностей; эффективное государство, обеспечивающее должные стимулы обращения к официальным финансовым услугам вместо теневых. Внимание к финансовой инклюзии резко выросло после выявления естественных пределов влияния финансового развития на социально-экономическое через канал финансовой глубины. Современные теоретические работы исходят из необходимости перенести акцент с политики стимулирования финансового углубления на политику повышения финансовой инклюзии (Sahay et al., 2015). Актуальность данного тезиса для России обоснована в: Gould, Melecky, 2017. Р. 186, 187. Большинство измерителей финансовой инклюзии демонстрируют ее позитивное влияние на экономический рост. Среди показателей финансового развития финансовая инклюзия фирм оказывает наибольшее влияние на темпы долгосрочного роста (см. выше). Кроме того, наряду с инклюзией домохозяйств, она способствует всеобщему процветанию, то есть формированию модели инклюзивного роста (Gould, Melecky, 2017). Инклюзивный рост («рост для всех») создает возможности для всех групп населения и справедливо распределяет среди них дивиденды от повышения общественного благосостояния (OECD, 2018). Политика, нацеленная на обеспечение инклюзивного роста, во-первых, уменьшает неравенство и, во-вторых, переводит экономику на путь более устойчивого развития. В обоих случаях вклад финансовой инклюзии в такой рост реализуется прежде всего через снижение неравенства доходов (инклюзия домохозяйств) и увеличение числа растущих фирм, а также расширение возможностей их развития благодаря лучшему доступу к финансовым ресурсам (инклюзия фирм). Она также считается ключевым фактором обеспечения устойчивого развития (UN, 2015). Финансовая инклюзия рассматривается в качестве фактора повышения финансовой эффективности и, при определенных условиях, финансовой стабильности (Gould, Melecky, 2017; Sahay et al., 2015). Тезис о влиянии инклюзии на эффективность консенсусный, а ее влияние на стабильность может быть как положительным, так и отрицательным. В первом случае важна правильная государственная политика. Эффективным инструментом обеспечения синергии между финансовой инклюзией и финансовой стабильностью считается разработка комплексных стратегий развития финансового сектора (Maimbo, Melecky, 2014); плохая государственная политика, напротив, может стать причиной возникновения противоречия между инклюзией и стабильностью даже при отсутствии изначальных условий для этого (Cihak et al., 2016). Теоретически возможность отрицательного влияния инклюзии на стабильность обусловлена наличием trade-off между ростом и стабильностью: при позитивном влиянии инклюзии на рост ее влияние на стабильность должно быть отрицательным. Теоретическое обоснование этого можно найти в гипотезе финансовой нестабильности (финансовой хрупкости) X. Мински. Причинами хрупкости он считал выход фирм на финансовый рынок за внешним финансированием, расширение структуры источников финансирования, то есть элементы роста финансовой инклюзии фирм (Мински, 2017. С. 89 — 95, 103—105, 107—110, 112—114, 332). Теоретическое объяснение ипотечного кризиса 2007 г. в США (названного «моментом Мински»), ставшего проявлением избыточного роста финансовой инклюзии домохозяйств, дали его последователи (Мински, 2017. С. XXVII). Взаимосвязи финансовой инклюзии и стабильности посвящена статья: Cihak et al., 2016, в которой подчеркивалась двойственность этой взаимосвязи. Авторы говорят как о ситуациях, в которых проявляется альтернативность данных параметров (например, экстенсивное расширение кредитования домохозяйств ведет к убыткам в финансовой системе, к сокращению банковского капитала и ликвидных «подушек безопасности»), так и о наличии синергии между ними (рост инклюзии ведет к снижению доли просроченных кредитов; инклюзия в форме увеличения числа счетов, платежей, сбережений обусловливает снижение волатильности депозитных ставок и рост депозитов и т. д.). Другие исследования взаимосвязи инклюзии и стабильности также содержат многочисленные примеры ее двойственности (Han, Melecky, 2013; Gould, Melecky, 2017). Взаимовлияние финансовой инклюзии и финансовой стабильности в значительной мере зависит от характеристик национальной социально-экономической системы. К числу факторов повышения синергии инклюзии и стабильности (способствуют созданию положительной корреляции между ними) относят (см.: Cihak et al., 2016; Gould, Melecky, 2017): низкие налоговые ставки, рост образования и доступность информации о кредитовании. Финансовая открытость, напротив, увеличивает альтернативность инклюзии и стабильности. Инклюзия фирм значительно чаще демонстрирует синергию со стабильностью (либо нейтральность), чем инклюзия домохозяйств. Основываясь на результатах корреляционного анализа между различными показателями инклюзии и стабильности в: Gould, Melecky, 2017, мы отделили инклюзию фирм от инклюзии домохозяйств (рис. 2). Очевидно, что, делая упор в государственной политике на повышение финансовой инклюзии фирм, можно избежать негативного влияния финансовой инклюзии домохозяйств на стабильность роста.

Концепция устойчивых финансовНедостаток инклюзии называют одним из двух основных барьеров, наряду с краткосрочностью инвестиций, которые мешают развитию модели устойчивых финансов (sustainable finance). Устойчивые финансы аналогичны финансовой инклюзии в плане расширения круга субъектов, которых затрагивает процесс формирования новой модели взаимодействия: обе концепции нацелены на активизацию все более широких кругов экономических субъектов. Но, в отличие от других рассмотренных нами направлений экономической мысли, данная концепция фактически расширяет понятие развития, заменяя в качестве объекта исследования экономическое развитие на социально-эколого-экономическое. Научная концепция устойчивых финансов, активно развивающаяся в последние 3 — 4 года, сложилась относительно недавно. Вместе с тем уже сформировался набор критериев устойчивого развития с точки зрения корпоративного управления, социального развития и охраны окружающей среды, или принципов ESG (environmental, social and governance) развития. Накоплен опыт учета этих принципов в практике деятельности крупнейших фондовых бирж мира:

Принципы ESG-развития используются в качестве критериев листинга на И (из 70) биржах — членах Всемирной федерации бирж (WFE). На 32 биржах эмитенты отчитываются о соответствии этим принципам в рамках выполнения требований о раскрытии информации. На 38 биржах15 разработаны специальные индексы, в которые включаются только бумаги компаний, соответствующих принципам ESG. На Стокгольмской бирже создана специальная секция рынка облигаций устойчивого развития, еще на И биржах — секции «зеленых» и/или социальных облигаций (WFE, UNCTAD, 2017. Р. 16 — 18). Люксембургская биржа запустила специальную торговую платформу «Люксембургская зеленая биржа» (Luxembourg Green Exchange — LGX) — первую глобальную биржу по листингу «зеленых» инструментов16. В октябре 2018 г. Всемирная федерация бирж утвердила пять принципов устойчивого развития, обязательных для ее членов (WFE, 2018). Д. Шенмейкер рассматривает три стадии развития модели устойчивых финансов: 1.0 — когда финансовая прибыль важнее экологических и социальных эффектов от деятельности компании (прибыль максимизируется, а социальные и экологические эффекты служат ограничителями); 2.0 — когда внутренняя ценность компании состоит из суммы экологических и социальных эффектов и финансовой прибыли; 3.0 — когда экологические и социальные эффекты важнее финансовой прибыли. По мере движения от первого этапа к третьему изменяется целевая функция экономического агента: цели компании из краткосрочных превращаются в долгосрочные. Со стороны создаваемой стоимости устойчивые финансы 1.0 характеризуются извлечением выгоды только для акционеров, модель 2.0 переходит к созданию ценности для всех стейкхолдеров, а модель 3.0 предполагает создание ценности для всего общества (Schoenmaker, 2017. Р. 30). Концепция устойчивых финансов фактически ставит вопрос об изменении понятия стоимости за счет учета в ней внешних эффектов (экстерналий) или оценки вклада в достижение целей устойчивого развития ООН (Schoenmaker, Schramade, 2018). Соответствующая методика «оценивания экстерналий» разрабатывается в настоящее время компаниями «большой четверки» (KPMG, 2014; True Price, 2014). Кроме того, данная концепция опровергает, во-первых, гипотезу эффективных рынков, предлагая заменить ее гипотезой адаптивных рынков (adaptive markets), и, во-вторых, основанную на портфельной теории Марковица модель оценки капитальных активов (capital asset pricing model, САРМ), заменяя ее концепцией долгосрочного создания стоимости (long-term value creation) в новом понимании. Гипотеза адаптивных рынков (вопреки неоклассическому представлению о том, что люди максимизируют ожидаемую полезность и имеют разумные ожидания) утверждает, по мнению ее адептов, гораздо более близкий к реальности тезис: степень рыночной эффективности зависит от эволюционной модели адаптации людей к изменяющейся среде. Цены отражают столько информации, сколько диктуется сочетанием условий окружающей среды, количества и характера отдельных групп участников рынка, каждый из которых ведет себя обычным (нерациональным) образом (Schoenmaker, Schramade, 2018. Р. 9). Исследователи и создатели концепции устойчивых финансов увязывают ее с Целями устойчивого развития ООН (UN Sustainable Development Goals). Существуют экспертные группы высокого уровня, составляющие рекомендации по продвижению модели устойчивых финансов в практику бизнеса (HLEG, 2018), инициативные группы, разрабатывающие соответствующие «дорожные карты», и т. д. Важнейшим фактором более быстрого практического внедрения модели устойчивых финансов по сравнению с другими элементами устойчивого развития стал рост спроса, выразившийся в существенном увеличении инвестиционных портфелей устойчивого развития. Стоимость чистых активов инвестиционных фондов, инвестирующих только в соответствии с принципами ESG-развития, за 2007—2016 гг. в США выросла с 202 млрд долл, до 2,6 трлн (Levitt, 2017). Суммарный объем портфелей, инвестированных в соответствии с принципами ESG-развития, достиг 8,7 трлн долл, (примерно 22% стоимости всех портфелей, находящихся под профессиональным управлением в США)17. Столь большой объем ресурсов, инвестируемых в соответствии с принципами ESG-развития, и высокий темп их роста способствуют исключительно быстрому внедрению модели устойчивых финансов в практику. Как представляется, переход к такой модели может стать одним из важнейших трендов в развитии финансовых систем в ближайшие годы. Статья написана на основе научно-исследовательских работ, выполненных в РАНХиГС в рамках государственного задания. Автор благодарит Р. М. Энтова и А. Д. Радыгина за ценные замечания, повысившие качество как работ госзадания, так и настоящей статьи, особенно в части осторожного обращения с терминологией и увязки с классическими теоретическими концепциями; О. В. Буклемишева и Д. А. Пивоварова за критические комментарии к сложной проблеме взаимовлияния инклюзии и стабильности, а также предоставление материалов по вопросам финансовой устойчивости. Отдельная благодарность анонимному рецензенту за полезные замечания. 1 Такими работами, по нашему мнению, были: Костиков, 2004; Рубцов, 2006; Столбов, 2008; Розанова, 2008. 2 В данном случае это важно (см.: Григорьев, 2017). 3 Но это не означает, что в описываемый период на русском языке не публиковались качественные работы по вопросам финансового развития — речь идет об отсутствии русскоязычных работ, прямо опирающихся на новейшие результаты глобальной дискуссии в данной области. 4 В данном случае мы употребляем прямую кальку с английского (financial inclusion). Ранее предложенный вариант его перевода (Столбов и др., 2018) — «инклюзивность», как представляется, больше соответствует английскому «inclusiveness». В русском языке часто используют прямые кальки с английского слова inclusion и производных от него. Так, неоинституционалисты применяют термин «инклюзивные институты», ряд гуманитарных дисциплин — «инклюзивное образование» (но термин «social inclusion» переводится как социальная интеграция). Надеемся, что со временем сложится устойчивый вариант перевода данного термина на русский язык, и в этом смысле наиболее приемлемым считаем «вовлечение (или вовлеченность) в финансовые операции» (или просто «вовлечение в финансы»). 5 Справедливости ради отметим, что во многих работах делаются попытки найти более ранние тезисы о влиянии финансового развития на экономический рост. В частности, Б. Рубцов (2006. С. 13 — 14) приводит отдельные фразы из более ранних работ, но это именно отдельные высказывания известных экономистов, а Шумпетер сформулировал принципиально новый концептуальный тезис. М. И. Столбов упоминает ученых до Шумпетера, среди них он выделяет У. Бейджхота (Бэджета), считая его «родоначальником теории, согласно которой развитие финансового рынка имеет важное значение для роста экономики в целом» (Столбов, 2008. С. 41). Безусловно, у данной позиции есть право на существование, но, на наш взгляд, во-первых, применение к преимущественно описательному труду этого ученого термина «теория» вряд ли оправданно, и, во-вторых, Бейджхот не рассматривал влияние финансовых организаций на экономику в целом, ограничиваясь частными примерами роли финансовых операций. 6 Отметим, что в данном случае в числе индикаторов развития рынка акций использовался показатель его ликвидности, рассматривавшийся в работе как индикатор финансовой глубины, но который впоследствии стал трактоваться как показатель эффективности финансового сектора. 7 Вопрос о влиянии финансового рынка на волатильность экономического роста затрагивали и российские экономисты Н. Розанова и А. Назаренко. Используя модель перекрывающихся поколений, они показали, что фондовый рынок, предоставляя возможности для диверсификации портфеля вложений (сбережений), сокращает вариабельность сбережений, потребления и темпов экономического роста (Розанова, Назаренко, 2007). 8 Более подробный обзор, содержащий в том числе количественные параметры, см. в: 9 Данилов, Пивоваров, 2018. 10 Отметим, что в число этих показателей входят не только классифицированные в рамках матрицы 4x2, но и другие (показатели конкуренции и концентрации в банковском секторе, трансграничных потоков капитала и их значения для банковской системы, прочие показатели открытости экономики, характеристики внутренних рынков лизинга и факторинга, показатели широты фондового рынка и его доходности, инфляции, размера экономики). 11 Данный подход принципиально отличается от активно используемой в российских документах стратегического планирования конструкции «развилка», которая заставляет составителей этих документов делать упор на альтернативность вариантов вместо поиска взаимной увязки возможных вариантов развития. 12 Имелись в виду возможности национальной государственной политики по увеличению емкости финансового сектора без ущерба для его устойчивости с учетом национальных особенностей. 13 Отметим, что по крайней мере два показателя эффективности в базе GFDD могут трактоваться как показатели конкуренции (или, скорее, как ее результаты). Кроме того, в базе GFDD существует подраздел «прочие показатели», в их числе пять характеризуют уровень конкуренции в банковском секторе. В случае признания конкуренции отдельным фактором финансового развития возможна трансформация размерности базы GFDD из 4x2 в 5x2. 14 Учитывая, что конкуренция положительно влияет на эффективность, альтернативность должна наблюдаться и между стабильностью и эффективностью. 15 В том числе на Лондонской фондовой бирже, на Немецкой, Йоханнесбургской, Корейской биржах, на биржах BOVESPA и NASDAQ ОМХ, на Национальной фондовой бирже Индии. 16 По состоянию на начало октября 2018 г., на данной бирже торговалось более 100 выпусков «зеленых» облигаций, 18 социальных облигаций и 8 облигаций устойчивого развития, https: // www.bourse.lu/bonds 17 По данным US SIF Foundation. Список литературы / ReferencesГригорьев Л. (2017). Два дискурса в российской экономической науке // Вопросы экономики. № 9. С. 135 — 157. [Grigoryev L. (2017). Two discourses in Russian economic science. Voprosy Ekonomiki, No. 9, pp. 135 — 157. (In Russian).] https:// doi.org 10.32609 /0042-8736-2017-9-135-158 Данилов Ю. А., Пивоваров Д. А. (2018). Финансовая структура в России: выводы для государственной политики // Вопросы экономики. № 3. С. 30 — 47. [Danilov Yu. A., Pivovarov D. А. (2018). Financial structure in Russia: Conclusions for state policy. Voprosy Ekonomiki, No. 3, pp. 30 — 47. (In Russian).] https:// doi.org 10.32609/0042-8736-2018-3-30-47 Данилов Ю. (2017). Оценка опережающего развития финансового сектора // Российское предпринимательство. Т. 18, № 2. С. 161 — 174. [Danilov Yu. (2017). Assessment of the accelerated development of the financial sector. Rossiyskoe Predprinimatelstvo, Vol. 18, No. 2, pp. 161 — 174. (In Russian).] Костиков И. В. (ред.) (2004). Эффективный рынок капитала: Экономический либерализм и государственное регулирование. В 2-х т. М.: Наука. [Kostikov I. V. (ed.) (2004). Economic liberalism and state regulation in Russia: The creation of an efficient capital market. In two vols. Moscow: Nauka. (In Russian).] Мамонов M., Солнцев О., Ахметов P., Пестова А., Панкова В., Дешко А. (2018). Поиск оптимальной глубины и структуры финансового сектора с точки зрения экономического роста, макроэкономической и финансовой стабильности // Деньги и кредит. № 3. С. 89 — 123. [Mamonov М., Solntsev О., Akhmetov R., Pestova A., Pankova V., Deshko А. (2018). Identification of financial sector optimal depth and structure from the perspective of economic growth, macroeconomic and financial stability. Dengi і Kredit, No. 3, pp. 89 — 123. (In Russian).] Мински X. (2017). Стабилизируя нестабильную экономику. М.; СПб.: Изд-во Института Гайдара, Факультет свободных искусств и наук СПбГУ. [Minsky Н. (2017). Stabilizing unstable economy. Moscow; St. Petersbourg: Izd-vo Instituta Gaydara, Fakultet svobodnykh iskusstv і nauk SPbGU. (In Russian).] Розанова H. (2008). Анализ влияния финансовых посредников на экономический рост в современной экономической литературе // Экономический журнал Российского государственного гуманитарного университета. № 1 (И). С. 87—116. [Rozanova N. (2008). Analysis of the impact of financial intermediaries on economic growth in modern economic literature. Ekonomicheskiy Zhurnal Rossiyskogo Gosu-darstvennogo Gumanitarnogo Universiteta, No. 1 (11), pp. 87—116. (In Russian).] Розанова И., Назаренко A. (2007). Влияние фондового рынка на экономическую динамику в модели перекрывающихся поколений // Вопросы экономики. № 4. С. 60 — 69. [Rozanova N., Nazarenko А. (2007). The influence of the stock market on economic dynamics in the overlapping generations model. Voprosy Ekonomiki, No. 4, pp. 60 — 69. (In Russian).] https://doi.org/10.326 09/0042-8736-2007-4-60-69 Рубцов Б. Б. (2006). Эволюция институтов финансового рынка и развитие экономики // Финансовые институты и экономическое развитие. Сб. статей. М.: ИМЭМО РАН. С. 13-54. [Rubtsov В. В. (2006). The evolution of financial market institutions and economic development. In: Financial institutions and economic development. Moscow: IMEMO RAN, pp. 13 — 54. (In Russian).] Столбов M. И., Голощапова И. О., Солнцев О. Г., Ахметов Р. Р., Панкова В. А., Цепилова Е. А. (2018). Определение модели российского финансового сектора на основе межстранового анализа // Вопросы экономики. № 5. С. 5—24. [Stolbov М. I., Goloshchapova I. О., Solntsev О. G., Akhmetov R. R., Pankova V. A., Tsepilova Е. А. (2018). A cross-country comparative analysis of the Russian financial sector model. Voprosy Ekonomiki, No. 5, pp. 5—24. (In Russian).] https://doi.org/10.326 09/0042-8736 -2018-5-5-24 Столбов M. И. (2008). Финансовый рынок и экономический рост: контуры проблемы. М.: Научная книга. [Stolbov М. I. (2008). Financial market and economic growth: Outlines of the problem. Moscow: Nauchnaya ICniga. (In Russian).] Allen E, Gale D. (2000). Comparing financial systems. Cambridge: MIT Press. Arcand J.-L., Berkes E., Panizza U. (2015). Too much finance? Journal of Economic Growth, Vol. 20, Iss. 2, pp. 105 — 148. Beck T., DemirguQ-ICunt A., Levine R. (2007). Finance, inequality and the poor. Journal of Economic Growth, Vol. 12, No. 1, pp. 27—49. Beck Т., Feyen Е. (2013). Benchmarking financial systems: Introducing the financial possibility frontier. Background Paper to the 2014 World Development Report. Policy Research Working Paper, No. 6615. Cihak M., DemirguQ-Kunt A., Feyen E., Levine R. (2012). Benchmarking financial systems around the world. World Bank Policy Research Working Paper, No. 6175. Cihak M., Mare D., Melecky M. (2016). The nexus of financial inclusion and financial stability: A study of trade-offs and synergies. World Bank Policy Research Working Paper, No. 7722. Corbae D., Levine R. (2018). Competition, stability, and efficiency in financial markets. Unpublished manuscript. http://www.ilsole24ore .com/pdf2010/Editrice/ ILSOLE24ORE/ILSOLE24 ORE/Online/_Oggetti_Embedde d/Documenti/ 2018/08/25/Jackson- Corbae_Levine.pdf Cournede B., Denk O. (2015). Finance and economic growth in OECD and G20 countries. OECD Economics Department Working Papers, No. 1223. Cournede B., Denk O., Hoeller P. (2015). Finance and inclusive growth. OECD Economic Policy Paper, No. 14. DemirguQ-Kunt A., Feyen E., Levine R. (2011). The evolving importance of banks and securities markets. World Bank Policy Research Working Paper, No. WPS5805. DemirguQ-ICunt A., IClapper L., Singer D., Van Oudheusden P. (2015). The Global Findex Database 2014: Measuring financial inclusion around the world. World Bank Policy Research Working Paper, No. WPS 7255. DemirguQ-ICunt A., Levine R. (2001). Financial structure and economic growth: A cross-country comparison of banks, markets, and development. Cambridge: MIT Press. DemirguQ-ICunt A., Levine R. (2004). Financial structure and economic growth: Perspectives and lessons. In: Financial structure and economic growth: A cross-country comparison of banks, markets, and development. Cambridge, MA: MIT Press, pp. 3 — 14. DemirguQ-ICunt A., Levine R. (2008). Finance, financial sector policies, and long run growth. M. Spence Growth Commission Background Paper, No. 11. Washington, DC: World Bank. Easterly W., Islam R., Stiglitz J. (2000). Explaining growth volatility. Washington, DC: World Bank. Goldsmith R. (1955). Financial structure and economic growth in advanced countries: An experiment in comparative financial morphology. In: Capital formation and economic growth. Princeton University Press, pp. 112 — 167. http://www.nber. org/books/univ55-2 Goldsmith R. (1969). Financial structure and development. New Haven: Yale University Press. Gould D. M., Melecky M. (2017). Risks and returns: Managing financial trade-offs for inclusive growth in Europe and Central Asia. Wash.: World Bank. Guiso L., Sapienza P., Zingales L. (2004). Does local financial development matter? Quarterly Journal of Economics, Vol. 119, No. 3, pp. 929 — 969. Han R., Melecky M. (2013). Financial inclusion for stability: Access to bank deposits and the deposit growth during the global financial crisis. World Bank Policy Research Working Paper, No. 6577. HLEG (2018). Financing a European economy. Final report 2018 by the high-level expert group on sustainable finance. King R. G., Levine R. (1993). Finance and growth: Schumpeter might be right. Quarterly Journal of Economics, Vol. 108, No. 3, pp. 717—737. KPMG (2014). A new vision of value: Connecting corporate and societal value creation. Amsterdam. Langfield S., Pagano M. (2016). Bank bias in Europe: Effects on systemic risk and growth. Economic Policy, Vol. 31, No. 85, pp. 51 — 106. Levine R. (1997). Financial development and economic growth: Views and agenda. Journal of Economic Literature, Vol. 35, No. 2, pp. 688—726. Levine R. (2005). Finance and growth: Theory and evidence. In: Handbook of economic growth (ed. 1). Elsevier, Vol. 1, Ch. 12, pp. 865 — 934. Levine R., Zervos S. (1998). Stock market, banks, and economic growth. The American Economic Review, Vol. 88, pp. 537—558. Levitt A. (2017). Five sustainable investing trends in 2017. ETFdb.com, May 23. http:// etfdb.com/ etf-education/5-sustainable -investing-trends-2017/ Lucas R. (1988). On the mechanics of economic development. Journal of Monetary Economics, Vol. XXII, pp. 3 — 42. Maimbo S. M., Melecky M. (2014). Financial sector policy in practice. Benchmarking financial sector strategies around the world. World Bank Policy Research Working Paper, No. 6746. Modigliani E, Miller M. (1963). Corporate income taxes and the cost of capital: A correction. The American Economic Review, Vol. 53, pp. 433 — 443. OECD (2018). Opportunities for all: The framework for policy action on inclusive growth. Paris: OECD Publishing, https://oe.cd/2hj Peia O., Roszbach K. (2015). Finance and growth: Time series evidence on causality. Journal of Financial Stability, Vol. 19, pp. 105 — 118. Popov A. (2017). Evidence on finance and economic growth. European Central Bank Working Paper Series, No. 2115. Rajan R. (2005). Has financial development made the world riskier? NBER Working Paper, No. 11728. Rajan R., Zingales L. (2003). Banks and markets: The changing character of European finance. NBER Working Paper, No. 9595. Robinson J. (1952). The rate of interest, and other essays. London: MacMillan. Sahay R., Cihak M., N’Diaye P., Barajas A., Bi R., Ayala D., Gao Y., ICyobe A., Nguyen L., Saborowski Ch., Svirydzenka K., Yousefi S. R. (2015). Rethinking financial deepening: Stability and growth in emerging markets. IMF Staff Discussion Note, No. SDN/15/08. Sarma M. (2008). Index of financial inclusion. ICRIER Working Paper, No. 2015. Schoenmaker D. (2017). Investing for the common good: A sustainable finance framework. Brussels: Bruegel. Schoenmaker D., Schramade W. (2018). Investing for long-term value creation. Erasmus Platform for Sustainable Value Creation Working Paper Series, No. 01. Rotterdam: Erasmus University. https://www.rsm.nl/fileadmin /Images_NEW/Erasmus _ Platform_for_Sustainable_ Value_Creation/ll_01_ Working_Papers_LTVC.pdf Schumpeter J. (1911). The theory of economic development. Cambridge, MA: Harvard University Press. Svirydzenka K. (2016). Introducing a new broad-based index of financial development. IMF Working Paper, No. WP/16/5. Tadesse S. (2002). Financial architecture and economic performance: International evidence. Journal of Financial Intermediation, Vol. 11, No. 4, pp. 429 — 454. True Price (2014). The business case for true pricing: Why you will benefit from measuring, monetizing and improving your impact. A report drafted by True Price, Deloitte, EY and PwC, 2nd ed. Amsterdam. UN (2015). Transforming our world: The 2030 agenda for sustainable development. https://sustainabled evelopment.un.org/co ntent/documents/21252030 %20Agen-da%20for %20Sustainable% 20Development%20web.pdf WFE (2018). WFE sustainability principles. World Federation of Exchanges, https:// www.world-exchanges.org/ our-work/articles/wfe-sustainability- principles WFE, UNCTAD (2017). The role of stock exchanges in fostering economic growth and sustainable development. https://unctad.org/en/pages/PublicationWebflyer. aspx? publ icat ion id= 1866 Zingales L. (2003). Commentary on “More on finance and growth: More finance, more growth?”. The Federal Reserve Bank of St. Louis Review, Vol. 85, No. 4, pp. 47-52. Zingales L. (2015). Does finance benefit society? NBER Working Paper, No. 20894. |

Новые книги и журналы

Популярные книги и учебники

- Экономикс - Макконнелл К.Р., Брю С.Л. - Учебник

- Бухгалтерский учет - Кондраков Н.П. - Учебник

- Капитал - Карл Маркс

- Курс микроэкономики - Нуреев Р. М. - Учебник

- Макроэкономика - Агапова Т.А. - Учебник

- Экономика предприятия - Горфинкель В.Я. - Учебник

- Финансовый менеджмент: теория и практика - Ковалев В.В. - Учебник

- Комплексный экономический анализ хозяйственной деятельности - Алексеева А.И. - Учебник

- Теория анализа хозяйственной деятельности - Савицкая Г.В. - Учебник

- Деньги, кредит, банки - Лаврушин О.И. - Экспресс-курс

Популярные рефераты

- Коллективизация в СССР: причины, методы проведения, итоги

- Макроэкономическая политика: основные модели

- Краткосрочная финансовая политика предприятия

- Марксизм как научная теория. Условия возникновения марксизма. К. Маркс о судьбах капитализма

- История развития кредитной системы в России

- Коммерческие банки и их функции

- Лизинг

- Малые предприятия

- Классификация счетов по экономическому содержанию

- Кризис отечественной экономики

- История развития банковской системы в России

- Маржинализм и теория предельной полезности

- Иностранные инвестиции

- Кризис финансовой системы стран Азии и его влияние на Россию

- Безработица в России

- Источники формирования оборотных средств в условиях рынка

Популярные лекции

- Шпаргалки по бухгалтерскому учету

- Шпаргалки по экономике предприятия

- Аудиолекции по экономике

- Шпаргалки по финансовому менеджменту

- Шпаргалки по мировой экономике

- Шпаргалки по аудиту

- Микроэкономика - Лекции - Тигова Т. Н.

- Шпаргалки: Финансы. Деньги. Кредит

- Шпаргалки по финансам

- Шпаргалки по анализу финансовой отчетности

- Шпаргалки по финансам и кредиту

- Шпаргалки по ценообразованию