Популярные статьи

- Государственно-частное партнерство: теория и практика

- Международный форум по Партнерству Северного измерения в сфере культуры

- Мировой финансовый кризис и его влияние на Россию

- Совершенствование оценки эффективности инвестиций

- Качество и уровень жизни населения

- Фактор времени при оценке эффективности инвестиционных проектов

- Кластерный подход в стратегии инновационного развития зарубежных стран

- Государственная собственность в российской экономике - Масштаб и распределение по секторам

- Вопросы оценки видов социального эффекта при реализации инвестиционных проектов

- Теория экономических механизмов

- Перспективы социально-экономического развития России

- Особенности нового этапа инновационного развития России

- Экономический кризис в России: экспертный взгляд

- Налоговые риски

Популярные курсовые

- Учет нематериальных активов

- Потребительское кредитование

- Бухгалтерский учет - Курсовые работы

- Финансы, бухгалтерия, аудит - курсовые и дипломные работы

- Денежная система и денежный рынок

- Долгосрочное планирование на предприятии

- Диагностика кризисного состояния предприятия

- Интеграционные процессы в современном мире

- Доходы организации: их виды и классификация

- Кредитная система: место и роль в ней ЦБ и коммерческих банков

- Международные рынки капиталов

- Многофакторный анализ производительности труда

- Непрерывный трудовой стаж

- Виды и формы собственности и трансформация отношений собственности в России

- Анализ финансово-хозяйственной деятельности

Навигация по сайту

Сотрудничество России и Европейского союза: от импорта технологий к экспорту |

|

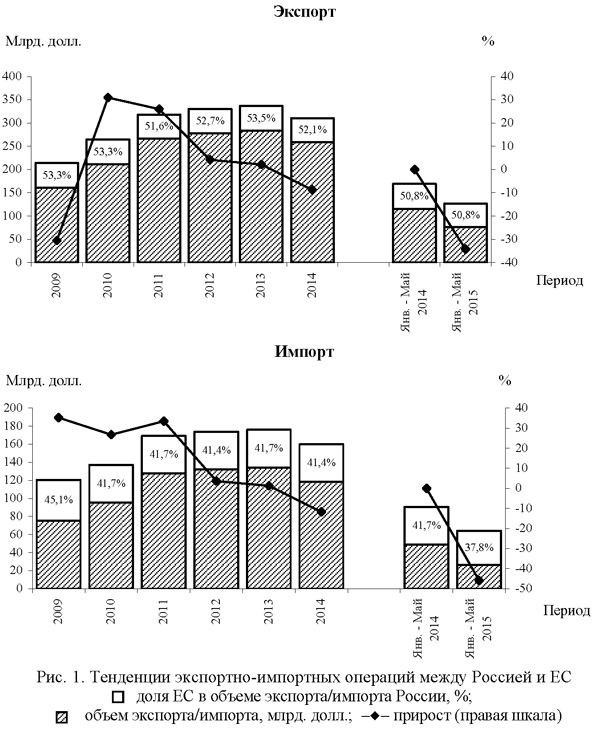

Теребова С.В. Одна из главных стратегических задач развития России - обеспечение интеграции экономики страны в глобальную систему экономических связей, в международные цепочки создания и использования нововведений. Эти процессы имеют двустороннюю направленность. С одной стороны, - реализация сравнительных преимуществ России на внешних рынках, с другой - привлечение в страну капиталов, технологий и квалифицированных кадров из зарубежных государств, что требует поэтапного выстраивания стабильных диверсифицированных связей с мировыми экономическими центрами. Одним из таких центров является Европейский Союз (ЕС), страны которого в совокупности формируют 26% мирового валового продукта, а их удельный вес в мире по экспорту товаров составляет 31,8%, по импорту товаров - 31,5%. Для сравнения: аналогичные показатели для России - 4; 2,9 и 1,7% соответственно [1]. Согласно Концепции внешней политики РФ, развитие взаимовыгодных двусторонних связей с Германией, Францией, Италией, Испанией, Финляндией, Грецией, Нидерландами и другими государствами ЕС является важным ресурсом продвижения национальных интересов России в европейских и мировых процессах, содействия переводу российской экономики на инновационный путь развития [2]. Торгово-экономическое сотрудничество: Россия - Европейский СоюзПочти половина российского товарооборота с зарубежными государствами приходится на страны Европейского Союза. В то же время санкционный режим оказал существенное влияние на динамику торговых операций РФ. Так, объем российского экспорта в 2015 г. сократился по сравнению с 2014 г. на 34% и составил 75,9 млрд. долл., а импорт снизился на 46% и составил 26,4 млрд. долл. (рис. 1 [3]). При этом доля ЕС в объеме экспорта России остается значительной - 51%, а в объеме импорта - 38% [4].

В структуре экспорта РФ более 80% приходится на товарную группу минеральных продуктов: минеральное топливо, нефть и нефтепродукты (табл. 1). Россия является важнейшим поставщиком энергоресурсов для ряда ключевых стран ЕС, таких как Германия, Италия, Польша, Финляндия. Основной объем торгового оборота с российской стороны приходится на несколько крупных нефте- и газодобывающих компаний: ПАО «Газпром», ПАО «Лукойл», ПАО «НК «Роснефть». Кроме того, ведется экспорт черных металлов, поставки которого осуществляют ПАО «Северсталь», ПАО «Новолипецкий металлургический комбинат», ООО «ЕвразХолдинг», ПАО «Мечел», ПАО «Магнитогорский металлургический комбинат» и другие крупнейшие «игроки» отрасли, делающие акцент на реализации продукции с невысокой добавленной стоимостью и выигрывающие за счет ценового фактора. Так, в общем объеме выпуска отечественных предприятий черной металлургии доля продукции относительно высокой степени обработки составляет примерно 16% [5]. Поставляется в страны Европейского Союза также никель, медь, жемчуг, драгоценные и полудрагоценные камни и т. п. Таблица 1 Основные статьи экспорта и импорта РФ по товарным группам в торговле со странами ЕС в 2014 г.*

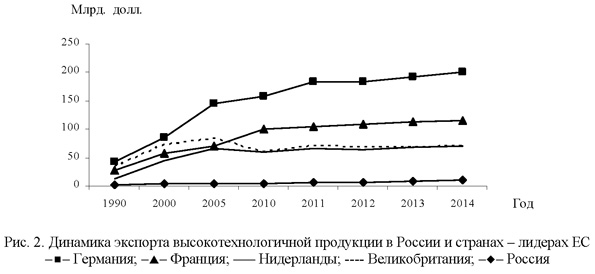

* С долей от 1,5% общего объема. Источник: [6]. В структуре импорта наибольшую долю занимают машины, оборудование и транспортные средства (порядка 50%), продукция химической и фармацевтической промышленности, алкогольные и безалкогольные напитки. Обобщая вышесказанное, можно отметить, что взаимные торговые потоки между Россией и Европейским Союзом несбалансированны. Из России экспортируются углеводороды и металлургическая продукция низкой степени обработки, поставки ведутся несколькими предприятиями крупного бизнеса. Обратный поток товаров - из Европейского Союза в Россию - носит гораздо более диверсифицированный характер как в отношении товарных позиций, так и корпоративных субъектов (например, продукцию машиностроения в досанкционный период поставляли в основном малые и средние предприятия). Такая структура экспортно-импортных операций, при которой вывозится из страны фактически необработанное сырье, а ввозится продукция с высокой добавленной стоимостью, создает угрозу экономической безопасности государства и приводит к упущению возможных доходов от «интеллектуальной» ренты. Во многом это обусловлено различным уровнем развития инновационных систем в России и странах Европейского Союза. Инновационная деятельность в России и Европейском СоюзеСовременное научно-технологическое развитие и производство инновационной продукции связаны с 50-ю макротехнологиями2, из которых 18 контролируются странами Европейского Союза (Германия, Франция, Великобритания, Швеция и др.), что позволяет входить в десятку лидеров мирового рынка наукоемкой продукции и наращивать объемы ее экспорта (рис. 2 [7; 8]). Россия в структуре данного рынка занимает всего лишь 0,4%. При этом за 10 лет объем остался на прежнем уровне, что может свидетельствовать о процессах стагнации в научно-технической сфере страны. В то же время в Концепции долгосрочного социально-экономического развития РФ на период до 2020 г. поставлена задача занять значимое место (5-10%) на рынках высокотехнологичных товаров и интеллектуальных услуг в 5-7 и более секторах [9].

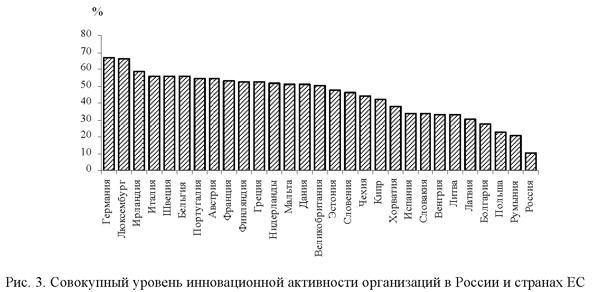

Исследования Всемирного экономического форума (ВЭФ) показали, что оценка уровня развития технологий определяется с учетом степени инновационной активности. В странах Европейского Союза эта оценка превышает 50%, тогда как в России немногим более 10% (рис. 3 [1]). Отечественные предприятия реализуют преимущественно технологические инновации в виде высокотехнологичного оборудования, основная часть которых закупается за рубежом. В странах ЕС значительное внимание также уделяется маркетинговым и организационным инновациям. Так, в Евросоюзе удельный вес предприятий, внедряющих маркетинговые инновации, составляет 30%, организационные -25%; аналогичные показатели в РФ находятся на уровне 1,9 и 2,9% соответственно.

Основными причинами низкой инновационной активности считаются несовершенство законодательно-правовой базы, непрозрачность экономики, неблагоприятный инвестиционный климат и др. По мнению ряда ученых [10], главная причина заключается в прямой заинтересованности крупного бизнеса в продаже сырьевых ресурсов, поскольку возможно получение не соизмеримой с затратами прибыли. Следует отметить, что объем финансирования науки и новых технологий в России не соответствует ни текущим потребностям, ни стратегической задаче преодоления отставания от передовых государств (табл. 2) [1]. Уровень расходов на НИОКР в России в 12 раз меньше, чем в Европейском Союзе [11]. В странах - лидерах ЕС доля затрат корпораций на исследования и разработки в общенациональных затратах на НИОКР превышает 65%. В РФ ситуация противоположная: за счет предпринимательского сектора финансируется порядка 30% затрат на НИОКР [12]. Таблица 2 Некоторые показатели инновационного развития в России и странах - лидерах ЕС

Источник: [1]. С точки зрения инновационного развития одно из важнейших сохраняющихся конкурентных преимуществ России - человеческий капитал. По доле населения с высшим образованием РФ опережает Германию, Италию, Францию и др. [13]. Однако по доле численности персонала, занятого исследованиями и разработками, в общей численности занятых уступает десяти государствам ЕС, таким как Финляндия, Швеция, Бельгия и др. Уровень патентной активности (число патентных заявок на изобретения, поданных в стране национальными заявителями на 1000 исследователей) в России выше, чем в странах - лидерах инновационного развития, как Нидерланды, Финляндия, Швеция. В то же время доля коммерциализированных патентов находится на предельно низком уровне - 0,14%, тогда как, например, в Великобритании она составляет около 70% [14]. Это свидетельствует о незначительной степени использования российских разработок в практической деятельности. По наличию новейших технологий РФ в мире занимает 124-ю позицию, по показателю освоения технологий предприятиями - 126-ю [15]. При этом за последние пять лет позиции РФ по этим показателям снизились. В целом данные статистики пока не свидетельствуют о реальном движении страны по инновационному пути. Деградация собственного научно-технического потенциала вызывает необходимость переориентации отечественной экономики на импортную технологическую базу. Одним из ключевых поставщиков технологий в Россию являются страны ЕС. Сотрудничество России и Европейского Союза в инновационной сфереСравнительный анализ технологических платежных балансов свидетельствует об активной торговле технологиями развитыми странами-лидерами (табл. 3). В России, наоборот, наблюдается преобладание импорта над экспортом и как результат - отрицательное сальдо платежей за технологии. В структуре торговли российскими технологиями только экспорт научных исследований превышает импорт, по всем остальным статьям (патенты на изобретения, полезные модели, ноу-хау и т. д.) преобладает ввоз из-за рубежа [16]. Таким образом, Россия является нетто-импортером технологий. Таблица 3 Баланс платежей за технологии по странам*, млн. долл.

Источник: [ 17]. В общем объеме сделок по торговле технологиями с зарубежными государствами на страны Европейского Союза приходится 33% сделок по экспорту и 57% по импорту (табл. 4). За 2010-2014 гг. объем экспорта технологий в страны ЕС возрос на 14%, объем импорта из стран ЕС - на 45%. Таблица 4 Торговля РФ технологиями со странами Европейского Союза

Источник: [19]. По итогам 2014 г. главными «поставщиками» технологий в Россию, а также «закупщиками» российских разработок являются государства Евросоюза: Германия (524 соглашения по импорту технологий и 208 по экспорту), Великобритания (соответственно 219 и 53), Франция (145 и 70), Нидерланды (111 и 61), Финляндия (94 и 48), Италия (92 и 39). В целом в 2014 г. объем импорта в 2,3 раза превышал объем экспорта. В то же время исследователи [18] подчеркивают, что отраслевая структура научно-технического обмена с зарубежными странами не отвечает стратегическим интересам России. Формально в обрабатывающую промышленность страны направляется существенная часть закупаемых неовеществленных технологий (около 60%), значительная их часть сосредоточена в металлургии и пищевой промышленности. В сферу операций с недвижимым имуществом, арендой и предоставлением услуг поступило около 30% всех технологий. В то же время приток технологий в машиностроение (важнейшую отрасль, определяющую общий технологический уровень страны) незначителен. Как отмечено выше, подавляющую часть технологий Россия импортирует в виде машин и оборудования. Из них по одной трети составляют автомобили, другие транспортные средства и оборудование для металлообработки, электротехническое оборудование, приборы и другие промышленные машины; более 10% приходится на телекоммуникационное и звуковоспроизводящее оборудование. Такая структура импорта свидетельствует о том, что ввоз техники из-за рубежа в значительной части ориентирован на удовлетворение потребительских нужд, а не на цели технологической модернизации экономики. Как показывает мировая практика, в отдельных случаях исходной базой для создания новых отечественных разработок может стать импорт технологий в форме патентов, лицензий и ноу-хау (опыт Германии, Японии). Одной из причин недостаточно активного использования «чистых» технологий в России является отсутствие в стране системы коммерциализации результатов НИОКР. Наряду с торговлей технологиями, в рамках развития сотрудничества России и ЕС в инновационной сфере создаются совместные предприятия (табл. 5). Таблица 5 Примеры создания совместных предприятий России и Европейского Союза для реализации инновационных проектов

Как правило, схема взаимодействия партнеров по совместному предприятию заключается в следующем. Технологии и инновации (которые зачастую уже коммерциализированы западными компаниями), позволяющие производить продукцию с более высокой добавленной стоимостью, привносит европейская сторона, а российская - обеспечивает предприятие производственными мощностями, сырьевой и производственной базой, сбытовой сетью (доступ к рынкам России и стран СНГ), а также решает логистические вопросы. В ряде случаев российские компании получают более свободный доступ на европейский рынок. Таким образом, качественный уровень научно-технической интеграции между Россией и ЕС не соответствует имеющемуся у сторон экономическому потенциалу. Кроме того, политический кризис в отношениях сторон практически нивелировал наметившийся тренд повышения инновационной составляющей сотрудничества. Санкции как импульс к импортозамещениюВведение санкций затрагивает «чувствительные» сферы российской промышленности, включая нефтяной комплекс. Так, ЕС запретил поставки технологий для глубоководного бурения нефтяных скважин в Россию, в связи с чем большие проекты ОАО «НК «Роснефть» на шельфе оказались под угрозой [20]; сорвался контракт на поставку комплектующих из Германии для производственных нужд АО «Объединенная судостроительная корпорация» [21]; европейские железнодорожные компании Италии, Франции, Испании и Германии отказались от участия в проекте строительства высокоскоростной магистрали «Москва - Казань» [22] и т. д. Вместе с тем санкции являются импульсом к использованию собственных ресурсов и переходу к импортозамещению, потенциал которого весьма внушителен. Это связано со значительным внутренним спросом на продукцию машиностроения, который в настоящее время во многом удовлетворяется за счет поставок из-за рубежа. Так, по оценкам исследователей Института народнохозяйственного прогнозирования РАН, зависимость от импорта (доля импорта на внутреннем рынке) составляет (%): в станкостроении 88,6; в приборостроении - 60,9; в тяжелом машиностроении - 58,1; в электротехнической промышленности - 53,7; в транспортном машиностроении - 45,9 [23]. Кроме того, падение курса рубля по отношению к евро и доллару в IV кв. 2014 г. привело к существенному повышению рублевой стоимости ввозимых в страну товаров. Наиболее ощутимым этот рост оказался для предприятий, приобретавших за рубежом дорогостоящее оборудование и комплектующие (см. напр. [24]). Например, в себестоимости экспортной продукции машиностроительной и станкостроительной отрасли доля импортных комплектующих может составлять более 40%. Таким образом, от импорта сильно зависит даже текущая деятельность многих российских предприятий. Это означает, что основной вектор политики импортозамещения должен быть направлен на поддержку машиностроительных производств, в первую очередь для удовлетворения потребностей внутреннего рынка, а в перспективе - для реализации продукции за рубежом. В то же время при существующем технологическом отставании от развитых стран сложно прогнозировать значительное увеличение спроса на продукцию российского машиностроения на мировом рынке [25]. Теория и методология импортозамещения, разработанные в трудах современных отечественных и зарубежных ученых [26-33 и др.], позволяют выделить три варианта стратегии импортозамещения как приоритета экономического развития на национальном уровне: 1) внутренне ориентированное импортозамещение (освоение внутренних рынков промышленных товаров); 2) внешнеориентированное (продвижение отечественных изделий на мировой рынок); 3) смешанное (реализация импортозамещающей продукции как на внутреннем, так и на внешнем рынке в различных пропорциях). С нашей точки зрения, наиболее целесообразна стратегия смешанного импортозамещения, результатом которой должна стать не только поддержка развития предприятий и отраслей, ориентированных на внутреннего потребителя, но и дальнейшее повышение экспортного потенциала промышленных компаний с целью занять свою нишу на мировом рынке товаропроизводителей. В целом стратегия импортозамещения предполагает постепенный переход от производства традиционной к наукоемкой продукции путем повышения уровня развития производства и технологий. Это позволяет рассматривать импортозамещение как промежуточный этап реиндустриализации, восстановления и развития производственного потенциала территорий [34]. Руководством страны импортозамещение определено в качестве одного из долгосрочных приоритетов3. В соответствии с Планом содействия импортозамещению во II кв. 2015 г. Минпромторг утвердил отраслевые планы по гражданским секторам промышленности. В результате оценки и ранжирования более 4 тыс. проектов на основе перечня приоритетных и критических видов продукции было составлено 19 отраслевых планов, включающих 2059 проектов. По оценке специалистов, бюджет реализации данных планов составляет 1,5 трлн. руб., из них 1,265 трлн. частные и 235 млрд. - государственные инвестиции [35]. На основе импортозамещения может быть сформирован достаточно емкий рынок (спрос на широкую номенклатуру промышленной продукции), удовлетворение которого должно способствовать росту экономической динамики. Ключевая роль в данном процессе принадлежит регионам4. Более подробно проблемы и предпосылки импортозамещения на региональном уровне рассмотрим на материалах Вологодской области. Проблемы и направления импортозамещения в регионе (на примере Вологодской области)По данным Северо-Западного таможенного управления, ввоз зарубежных товаров для производства в 2014 г. осуществляли 96 предприятий (включая индивидуальных предпринимателей) Вологодской области, что на 30% меньше, чем в 2010 г. Структура импорта в регионе на протяжении последних лет значительно не меняется: наибольший его объем приходится на продукцию машиностроительного комплекса (45,3% в 2014 г.), в регион также ввозятся металлы и изделия из них, продукция химической промышленности, продовольственные товары. В исследовании, проведенном в Институте социально-экономического развития территорий (ИСЭРТ) РАН (Вологда), определено, производятся ли в регионе аналоги продукции, попавшей под эмбарго [36], а также существуют ли возможности организации ее производства. Сбор информации относительно реализуемых в регионе импортозамещающих проектов показал, что в приоритетных отраслях промышленности (машиностроительной, пищевой и др.) уже функционируют (либо создаются) производства по выпуску продукции, способной заменить импортные аналоги (табл. 6). Таблица 6 Примеры проектов по импортозамещению предприятий из Вологодской области

Вместе с тем существуют проблемы, сдерживающие процессы импортозамеще-ния. Об этом свидетельствуют результаты опроса руководителей предприятий и экспертов5, позволившие выделить четыре блока проблем, препятствующих выпуску продукции, способной конкурировать с зарубежными аналогами.

Указанные проблемы имеют системный характер, их решение требует реализации комплексных шагов по активизации процессов импортозамещения в регионах. В первую очередь доступность инвестиционных ресурсов для реализации проектов по импортозамещению необходимо обеспечить предприятиям малого и среднего бизнеса. Ряд мер по финансовой поддержке реализуется государством. Создан и функционирует Фонд развития промышленности, предоставляющий финансирование проектов импортозамещения в размере от 50 до 500 млн. руб. под 5% годовых6. Однако эта точечная мера не позволяет значительно повлиять на изменение всей картины в целом. Ключевую роль в условиях крайнего дефицита финансовых средств играет создание эффективных механизмов перелива финансовых потоков из сырьевых отраслей в высокотехнологичные. По мнению экспертов (47% опрошенных), целесообразно предоставлять гарантии по обязательствам перед финансово-кредитными организациями, что облегчит доступ кредитных средств для организаций и позволит им развиваться, обновлять производство интенсивными темпами. Предприятия отмечают необходимость вложения прямых инвестиций и (или) финансовой поддержки на начальном этапе внедрения импортозамещающей продукции (57% опрошенных), предоставления налоговых льгот в рамках действующего законодательства на региональном и местном уровнях (37%), развитие лизинга (29%). При реализации импортозамещающих проектов целесообразно задействовать собственный научно-технический потенциал территорий, а также обеспечить участников инновационных процессов услугами, необходимыми для трансфера интеллектуальной собственности и ее коммерциализации; сфокусировать меры государственной поддержки на технологиях, являющихся критическими для предприятий регионов. Важное значение имеет развитие инфраструктуры поддержки импортозамещающих производств в части содействия продвижению продукции региональных производителей на рынок на основе:

Реализация в регионах политики импортозамещения требует создания необходимой нормативно-правовой базы. На наш взгляд, следует внести в стратегии социально-экономического развития регионов соответствующие предложения по формированию импортозамещающих производств, разработать дорожные карты. Их целью должно стать создание условий для замены на внутрироссийском рынке продукции, производимой за рубежом, конкурентоспособной продукцией, выпускаемой в регионах РФ. Таким образом, анализ данных статистики показывает, что развитые страны -лидеры ЕС активизировали торговлю технологиями, обеспечив преобладание экспорта над импортом технологий, что позволяет получать им значительные прибыли. Базисом этого являются развитые инновационные системы. В России инновационная система не сформирована, что связано во многом с недостаточным объемом затрат на НИОКР как государственных, так и частных. В результате, на экспорт идут сырьевые ресурсы, а российская экономика находится в технологической зависимости от западных стран. Чтобы занять существенную долю на международном рынке высоких технологий, необходимо повысить конкурентоспособность продукции местных производителей на внутрироссийском рынке, увеличить экспортные продажи наукоемкой продукции. Первым этапом перехода к получению экспортной «интеллектуальной ренты» является импортозамещение, актуальность которого возрастает в связи со сложившейся политико-экономической ситуацией (санкции, ослабление курса рубля). Реализация мер по комплексному стимулированию смешанного импортозамещения в регионах создаст условия для дальнейшего развития и модернизации производства преимущественно на основе отечественных технологий, что обеспечит повышение экономической безопасности России. 1 Статья подготовлена в рамках финансовой поддержки Российского гуманитарного научного фонда (проект № 16-02-00537). 2 К макротехнологиям, определяющим будущее мировой экономики, относятся: биотехнологии (биотехника, генотерапия); авиакосмическая техника; информационно-коммуникационные технологии; нанотехнологии — создание новых материалов с заранее заданными свойствами; энергетические и термоядерные технологии, нетрадиционная энергетика и др. 3 Послание Федеральному Собранию Российской Федерации Президента РФ В.В. Путина (2014 г.) 4 В марте 2016 г. Министерством экономического развития РФ утверждены Методические рекомендации по подготовке региональных планов по импортозамещению. Приказ Министерства экономического развития РФ от 10 марта 2016 г. №116 «Об утверждении Методических рекомендаций по подготовке региональных планов по импортозамещению». Режим доступа: http://www.garant.ru /products/ipo/prime/ doc/71248604/ 5 Опрос проводился сотрудниками ИСЭРТ РАН в 2014 г. В качестве экспертов выступили представители региональных органов власти и управления, организаций инновационной инфраструктуры, научно-образовательных учреждений, бизнеса. При ответе на вопросы анкеты можно было отметить несколько вариантов ответа. 6 В то же время для большинства малых и средних предприятий привлечение средств данного Фонда является недоступным, вследствие коротких сроков возврата кредита (5 лет), а также того, что минимальный общий бюджет проекта должен составлять 100 млн. руб., софинансирование со стороны предприятия - не менее 30%. Литература

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Похожие публикации

Новые книги и журналы

Популярные книги и учебники

- Экономикс - Макконнелл К.Р., Брю С.Л. - Учебник

- Бухгалтерский учет - Кондраков Н.П. - Учебник

- Капитал - Карл Маркс

- Курс микроэкономики - Нуреев Р. М. - Учебник

- Макроэкономика - Агапова Т.А. - Учебник

- Экономика предприятия - Горфинкель В.Я. - Учебник

- Финансовый менеджмент: теория и практика - Ковалев В.В. - Учебник

- Комплексный экономический анализ хозяйственной деятельности - Алексеева А.И. - Учебник

- Теория анализа хозяйственной деятельности - Савицкая Г.В. - Учебник

- Деньги, кредит, банки - Лаврушин О.И. - Экспресс-курс

Популярные рефераты

- Коллективизация в СССР: причины, методы проведения, итоги

- Макроэкономическая политика: основные модели

- Краткосрочная финансовая политика предприятия

- Марксизм как научная теория. Условия возникновения марксизма. К. Маркс о судьбах капитализма

- История развития кредитной системы в России

- Коммерческие банки и их функции

- Лизинг

- Малые предприятия

- Классификация счетов по экономическому содержанию

- Кризис отечественной экономики

- История развития банковской системы в России

- Маржинализм и теория предельной полезности

- Иностранные инвестиции

- Кризис финансовой системы стран Азии и его влияние на Россию

- Безработица в России

- Источники формирования оборотных средств в условиях рынка

Популярные лекции

- Шпаргалки по бухгалтерскому учету

- Шпаргалки по экономике предприятия

- Аудиолекции по экономике

- Шпаргалки по финансовому менеджменту

- Шпаргалки по мировой экономике

- Шпаргалки по аудиту

- Микроэкономика - Лекции - Тигова Т. Н.

- Шпаргалки: Финансы. Деньги. Кредит

- Шпаргалки по финансам

- Шпаргалки по анализу финансовой отчетности

- Шпаргалки по финансам и кредиту

- Шпаргалки по ценообразованию