Популярные статьи

- Государственно-частное партнерство: теория и практика

- Международный форум по Партнерству Северного измерения в сфере культуры

- Мировой финансовый кризис и его влияние на Россию

- Совершенствование оценки эффективности инвестиций

- Качество и уровень жизни населения

- Фактор времени при оценке эффективности инвестиционных проектов

- Вопросы оценки видов социального эффекта при реализации инвестиционных проектов

- Государственная собственность в российской экономике - Масштаб и распределение по секторам

- Кластерный подход в стратегии инновационного развития зарубежных стран

- Перспективы социально-экономического развития России

- Теория экономических механизмов

- Особенности нового этапа инновационного развития России

- Экономический кризис в России: экспертный взгляд

- Налоговые риски

Популярные курсовые

- Учет нематериальных активов

- Потребительское кредитование

- Бухгалтерский учет - Курсовые работы

- Финансы, бухгалтерия, аудит - курсовые и дипломные работы

- Денежная система и денежный рынок

- Долгосрочное планирование на предприятии

- Диагностика кризисного состояния предприятия

- Интеграционные процессы в современном мире

- Доходы организации: их виды и классификация

- Кредитная система: место и роль в ней ЦБ и коммерческих банков

- Международные рынки капиталов

- Многофакторный анализ производительности труда

- Непрерывный трудовой стаж

- Виды и формы собственности и трансформация отношений собственности в России

- Анализ финансово-хозяйственной деятельности

Навигация по сайту

Особенности анализа эффективности инвестиционных проектов на несовершенных рынках |

|

Купоров Ю.Ю.

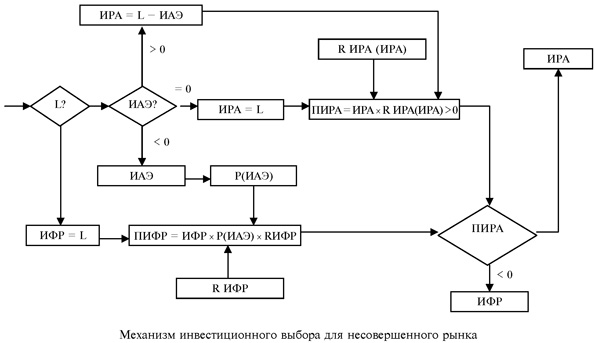

В последнее время темпы роста российской экономики недопустимо снижаются. В обществе с тревогой ожидают негативных изменений, которые вследствие этого уже проявляются в экономике или могут наступить в ближайшее время. Правительство и предприятия в этих условиях большое внимание уделяют различным программам модернизации, состоящим из системы мер, направленных на преодоление возникших негативных тенденций как во внешней экономической среде, так и внутри предприятий. Эти меры должны обеспечить улучшение инвестиционного климата для предприятий, выработку обоснованных критериев приоритетности для инвестиционных проектов (ИП). Нами поставлена задача — обосновать возможность повышения экономической эффективности инвестиционной деятельности предприятий машиностроительного профиля не только экстенсивным способом — путем вложения дополнительных средств в реальные активы, оптимизацию управления эффективностью имеющихся активов, но и интенсивным — путем применения более обоснованных критериев экономической эффективности ИП, что становится возможным при уменьшении рисков их успешной реализации. В реальных экономических условиях при инвестиционном анализе выделяется группа инвестиционных вложений в реальные активы (ИРА) или инвестиционных проектов (ИП) как предпочтительное направление инвестиционной деятельности. При оценке экономической эффективности ИРА обычно сравниваются альтернативные ИП, что связано с реальной ограниченностью инвестиционных и иных ресурсов для реализации проектов и возможностями использования различных источников финансирования. Поэтому анализ эффективности на практике сводится, как правило, к анализу сравнительной экономической эффективности альтернативных проектов ИРА по критерию (результаты/затраты), при этом не анализируются многообразные альтернативные возможности инвестиционных вложений. Их можно в общем определить как альтернативные направления инвестиционных вложений, «не ИРА», или как «спекулятивные инвестиции» на финансовом рынке (ИФР). Инвестор отдает предпочтение ИРА, если эффективность ИРА больше эффективности ИФР (при условии, что эффективность инвестиций эквивалентно определяется их доходностью). В противном случае будет отдано предпочтение ИФР, поскольку инвестор всегда выбирает вариант инвестиций с наибольшей доходностью при альтернативном риске получения требуемой доходности (дальше — при риске). Последний, как известно [1], определяется одновременно внешними для предприятия условиями (систематический риск — СР) и внутренними условиями (несистематический риск — НСР). Взаимозависимость СР и НСР не является предметом исследования данной статьи, но вообще говоря, этот вид зависимости изучен недостаточно, в экономической научной литературе ему до сих пор не уделяется должного внимания, хотя существование такой зависимости не вызывает сомнения. Тем не менее, далее мы будем придерживаться существующей классификации финансовых рисков. Оптимальный инвестиционный выбор между альтернативными вариантами инвестирования, в широком смысле, можно выразить в следующей форме: max доходности ИРА, доходности ИФР при условии, что риск доходности ИРА < риска доходности ИФР. Эффективность ИРА и ИФР имеет различную экономическую природу. Инвестируя в реальные активы, инвестор получает, «извлекает», экономический эффект из вложенных средств, т. е. от реализации ИП. Это общественно полезные эффекты. Эффективность ИФР обусловлена несовершенством финансового рынка, наличием на нем арбитражных эффектов. Именно они являются эффектами от ИФР. Арбитражные эффекты бесполезны для общества, в зарубежной практике их иногда называют эффектом печатного станка [2]. Если получение социального результата не является ограничением при выборе оптимального направления инвестирования, то может быть применен подход, основанный на сравнении доходности ИРА и ИФР при условии их альтернативного риска. Он носит название арбитражного подхода [2]. Для анализа сравнительной экономической эффективности инвестиций по определенным правилам формируется эквивалентный инвестиционный портфель из ценных бумаг и деривативов (акций, облигаций, опционов и т.д.), других финансовых инструментов, обращающихся на финансовом рынке. Портфель формируется с учетом неопределенности, отражающей условия риска получения прогнозируемых чистых денежных потоков от ИФР в различных перспективных ситуациях, приносящей такой же доход (результирующий чистый денежный поток), как и ИРА (анализируемый портфель ИП) при тех же прогнозируемых рисках. Если эффективность ИП подтверждена для условий идеального рынка (без арбитражных эффектов) и она больше, чем эффективность альтернативного рыночного портфеля, то это значит, что ИРА эффективнее ИФР даже при действии арбитражных эффектов. Также можно сказать, что если доходность ИРА > доходности ИФР, то инвестировать в реальные ИП выгоднее, чем спекулировать на финансовом рынке. Принято считать, что наиболее обоснованным критерием для оценки эффективности ИП в рыночных условиях является максимум чистых дисконтированных затрат (NPV). Но известно, что применение этого показателя обеспечивает достоверную оценку эффективности только для условий совершенного конкурентного рынка, который характеризуется отсутствием арбитражных эффектов. Современный фондовый рынок так же как и фондовый рынок России, в условиях экономического кризиса не соответствует требованиям совершенной конкуренции. Факторами несоответствия являются наличие информационной асимметрии, высокий уровень налоговой нагрузки для предприятий, падающий спрос и другие риски. Покажем схематически механизм инвестиционного выбора для несовершенного рынка и рассмотрим отраженные на схеме локальные элементы механизма эффективности. (Перечень условных обозначений приводится.) При ИФР предполагается, что степень совершенства финансового рынка может быть оценена величиной некоторого статистического показателя — вероятности получения инвестором арбитражного эффекта (0 < Р(ИАЭ) < 1). Мы полагаем, что для несовершенного финансового рынка данная вероятность равна единице и соответственно она равно нулю на совершенном рынке. Если инвестор заинтересован в ИРА, он может часть лимита ограниченных имеющихся у него инвестиционных ресурсов вкладывать в инвестиции, направленные на уменьшение арбитражных эффектов, или иначе — в программы совершенствования финансового рынка, при этом вероятность получения арбитражного эффекта уменьшается в идеале до нуля. Этот эффект достигается ценой уменьшения своих ИРА. Одновременно происходит некоторое увеличение рентабельности ИРА вследствие «обратного» действия закона убывающей предельной доходности инвестиций. Таким образом, происходит некоторая компенсация уменьшения ИРА вследствие их «нецелевого использования» — на реализацию программ уменьшения арбитражных эффектов. Выбор альтернативного варианта инвестирования (ИРА или ИФР) рассматривается в приведенной расчетной таблице на условном примере. Альтернативные варианты инвестирования сравниваются по величине прибыли от инвестирования ПИРА и ПИФР (расчетные формулы приведены на схеме). Рассматриваются два варианта получения прибыли на финансовом рынке. ПИФР1 соответствует прибыли несовершенного рынка, вероятность арбитражных эффектов на котором Р(ИАЭ) = 1. Прибыль ПИФР2 получается при вложении части средств инвестиционного лимита L в программы совершенствования финансового рынка (снижения арбитражных эффектов). Рассматривается дискретный ряд значений ИРА в пределах от 1 до 6 условных денежных единиц. Как видим из таблицы, реализация программы совершенствования финансового рынка приводит к изменению, «либерализации» условий и критериев оценки эффективности инвестиционных проектов, предусматривающих вложения в реальные активы, что имеет следствием расширения области преимущества ИРА над ИФР. В нашем примере на несовершенном финансовом рынке ПИРА > ПИФР1 — в диапазоне 3 < ИРА < 4, на модернизируемом финансовом рынке ПИРА > ПИФР2 — в диапазоне 3 < ИРА < 5 Это показывает, что диапазон эффективных ИРА вследствие реализации программы модернизации финансового рынка увеличивается почти в 4—5 раз. Таким образом, при реализации программ мероприятий по совершенствованию финансового рынка в зоне приемлемой экономической эффективности могут оказаться более эффективные, но и, как правило, более дорогостоящие инвестиционные проекты, которые в широком смысле слова предусматривают производство более совершенной продукции с использованием более производительных производственных процессов, прогрессивных материалов, технологий (это, как правило, производство инновационных продуктов более высокого качества с использованием более прогрессивных процессов и технологий) или применение менее жестких условий и критериев оценки эффективности инвестиционных проектов, если при оценке правильно учитываются все реальные условия формирования экономической эффективности ИРА. В настоящее время для наших высокотехнологичных предприятий с низким уровнем материалоемкости продукции показатель налоговой нагрузки (налоги/выручка) составляет 23—40 %, для предприятий сырьевого профиля, которые преобладают, он значительно выше — до 60 %. Это значение — на уровне развивающихся стран, хотя есть тенденции к его уменьшению (в конце ХХ в. оно доходило до 80 %). Имеются и другие признаки несовершенства фондового рынка. Среди них — недостаточный спрос на рынке слияний и поглощений из за снижения финансовых возможностей компаний. Указанные факты свидетельствуют о том, что на рынке присутствуют арбитражные эффекты и традиционные методы анализа эффективности проектов ИРА по критерию NPV не могут обоснованно применяться. Анализ эффективности реальных инвестиционных проектов (при наличии арбитражных эффектов) сводится к формированию эквивалентного портфеля рыночных ценных бумаг, предполагаемая доходность (эффективность) которого сравнивается с предполагаемой доходностью (эффективностью) вложений в реальный инвестиционный проект. На этой логической основе построена система экономических моделей анализа эффективности инвестиционных проектов в условиях несовершенного рынка, которая известна как «арбитражные методы ценообразования капитальных активов». Данная система включает:

Эффективное использование факторов производства/ресурсов в машиностроительной или любой другой отрасли производства возможно только при условии сбалансированности источников и направлений использования. Поэтому составление балансов продукции и используемых факторов производства рассматривается как метод обеспечения ресурсной эффективности. Сравнение вариантов использования L

На схеме обозначено: L — лимит инвестиционных вложений; ИРА — инвестиции в реальные активы; ИФР — инвестиции на финансовом рынке; ИАЭ — инвестиции в программы совершенствования финансового рынка (в мероприятия по ослаблению действия... арбитражных эффектов); R ИРА(ИРА) — рентабельность инвестиций в реальные активы (зависит от величины ИРА); R ИФР — рентабельность инвестиций на финансовом рынке; Р(ИАЭ) — вероятность получения арбитражных эффектов, снижается по мере совершенствования финансового рынка (в результате реализации программ совершенствования финансового рынка); ПИРА — прибыль от инвестиций в реальные активы; ПИФР — прибыль от инвестиций в финансовом рынке (математическое ожидание); ? — альтернативный блок. Для нормально функционирующего предприятия часть финансовых ресурсов должна постоянно возвращаться в форме вложений в процесс производства, чтобы обеспечивать его материальными ресурсами до момента получения предприятием выручки за производимую продукцию. Эту функцию выполняют оборотные активы (ОА), которые должны обеспечивать непрерывность процесса производства. Когда мы говорим об ИРА на предприятии, мы в первую очередь имеем ввиду инвестиции в прирост ОА. Для предприятий машиностроительного комплекса проблемы управления и финансирования ОА являются довольно острыми. Неразвитые товарный рынок и рынок труда делают возможным финансирование ОА за счет кредиторской задолженности, т. е. за счет невыполнения договорных условий перед поставщиками, невыплаты заработной платы и, часто, налоговых платежей. Это приводит к тому, что предприятие осуществляет свою деятельность не имея собственных источников финансирования оборотных средств. Такой способ финансирования увеличивает риски предприятия, в частности — риск банкротства, т. е. потери предприятием его рыночной стоимости, так как отсутствие собственных ОА является одним из основных критериев признания организации неплатежеспособной. Отвлечение части лимита инвестиционных ресурсов предприятия на совершенствование рыночных механизмов может показаться проблематичным, однако в стратегическом смысле ИАЭ также являются важным фактором эффективности инвестиционной деятельности предприятия машиностроительной отрасли. Методы анализа рисков и неопределенностей, в частности, методы управления реальными активами и методы анализа арбитражных эффектов, позволят выбирать более совершенные критерии эффективности ИП. Участие предприятий в национальных программах по улучшению инвестиционного климата (при условии успешной реализации программ) будет иметь следствием расширение зоны приемлемой эффективности ИП, т. е. увеличение количества проектов, приемлемых по критериям эффективности, реализация которых будет способствовать укреплению экономического и финансового положения предприятий, повышению их рыночной стоимости. СПИСОК ЛИТЕРАТУРЫ 1. Брейли Р., Майерс С. Принципы корпоративных финансов. 2-е изд. М.: Финансы, 2008. 1008 с. 2. Крушвиц Л., Шефер Д., Шваке М. Финансирование и инвестиции. Сборник задач и решений. СПб.: Питер, 2001. 320 с. 3. Росс С. Основы корпоративных финансов // БИНОМ. 2000. Гл. 9. 4. Мишкин Ф. Экономическая теория денег, банковского дела и финансовых рынков: пер. с англ. М.: Изд. дом «Вильямс», 2006. 880 с. 5. Arrow K.J. The role of securities in the optimal allocation of risk bearing// Review of Economic Studies. April. 2003. P. 69. 6. Beaver W.H. Risk Management: Problems and Solutions. Stanford: Stanford University Press, McGraw-Hill. 2006. P. 253. 7. Berk Jonathan and Peter DeMarzo. Corporate Finance. Prentice Hall, 3rd ed., 2013. 8. Damodaran Aswath. Investment Valuation. Wiley, 3rd ed., 2012. 9. Graham J.R. and Harvey C.R. The Theory and Practice of Corporate Finance: Evidence from the Field // Journal of Financial Economics, vol. 60, 2001. P. 187—243. 10. McKinsey & Company Inc., Tim Koller, Marc Goedhart and David Wessels. Valuation: Measuring and Managing the Value of Companies, University Edition. Wiley, 5th ed., 2010.

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Популярные книги и учебники

- Экономикс - Макконнелл К.Р., Брю С.Л. - Учебник

- Бухгалтерский учет - Кондраков Н.П. - Учебник

- Капитал - Карл Маркс

- Курс микроэкономики - Нуреев Р. М. - Учебник

- Макроэкономика - Агапова Т.А. - Учебник

- Экономика предприятия - Горфинкель В.Я. - Учебник

- Финансовый менеджмент: теория и практика - Ковалев В.В. - Учебник

- Комплексный экономический анализ хозяйственной деятельности - Алексеева А.И. - Учебник

- Теория анализа хозяйственной деятельности - Савицкая Г.В. - Учебник

- Деньги, кредит, банки - Лаврушин О.И. - Экспресс-курс

Новые книги и журналы

Популярные лекции

- Шпаргалки по бухгалтерскому учету

- Шпаргалки по экономике предприятия

- Аудиолекции по экономике

- Шпаргалки по финансовому менеджменту

- Шпаргалки по мировой экономике

- Шпаргалки по аудиту

- Микроэкономика - Лекции - Тигова Т. Н.

- Шпаргалки: Финансы. Деньги. Кредит

- Шпаргалки по финансам

- Шпаргалки по анализу финансовой отчетности

- Шпаргалки по финансам и кредиту

- Шпаргалки по ценообразованию

- 50 лекций по микроэкономике - Тарасевич Л.С. - Учебное пособие

Популярные рефераты

- Коллективизация в СССР: причины, методы проведения, итоги

- Макроэкономическая политика: основные модели

- Краткосрочная финансовая политика предприятия

- Марксизм как научная теория. Условия возникновения марксизма. К. Маркс о судьбах капитализма

- История развития кредитной системы в России

- Коммерческие банки и их функции

- Лизинг

- Малые предприятия

- Классификация счетов по экономическому содержанию

- Кризис отечественной экономики

- История развития банковской системы в России

- Маржинализм и теория предельной полезности

- Кризис финансовой системы стран Азии и его влияние на Россию

- Иностранные инвестиции

- Безработица в России

- Источники формирования оборотных средств в условиях рынка