Популярные статьи

- Государственно-частное партнерство: теория и практика

- Международный форум по Партнерству Северного измерения в сфере культуры

- Мировой финансовый кризис и его влияние на Россию

- Совершенствование оценки эффективности инвестиций

- Качество и уровень жизни населения

- Фактор времени при оценке эффективности инвестиционных проектов

- Вопросы оценки видов социального эффекта при реализации инвестиционных проектов

- Государственная собственность в российской экономике - Масштаб и распределение по секторам

- Кластерный подход в стратегии инновационного развития зарубежных стран

- Перспективы социально-экономического развития России

- Теория экономических механизмов

- Особенности нового этапа инновационного развития России

- Экономический кризис в России: экспертный взгляд

- Налоговые риски

Популярные курсовые

- Учет нематериальных активов

- Потребительское кредитование

- Бухгалтерский учет - Курсовые работы

- Финансы, бухгалтерия, аудит - курсовые и дипломные работы

- Денежная система и денежный рынок

- Долгосрочное планирование на предприятии

- Диагностика кризисного состояния предприятия

- Интеграционные процессы в современном мире

- Доходы организации: их виды и классификация

- Кредитная система: место и роль в ней ЦБ и коммерческих банков

- Международные рынки капиталов

- Многофакторный анализ производительности труда

- Непрерывный трудовой стаж

- Виды и формы собственности и трансформация отношений собственности в России

- Анализ финансово-хозяйственной деятельности

Навигация по сайту

Золотовалютные резервы: история, определение, состав и современные функции |

|

Наркевич С.С.

к. э. н. эксперт Российской академии народного хозяйства и государственной службы при Президенте РФ научный сотрудник Института экономической политики имени Е.Т. Гайдара Потребность в валютных резервах для нужд государственной валютной и денежно-кредитной политики существовала уже в эпоху золотого стандарта в XIX в. Например, один из наиболее активных в то время на валютном рынке центральных банков (ЦБ) — Национальный банк Бельгии — до 85% активов держал в векселях, выписанных и уплачиваемых иностранными контрагентами. Эти векселя выступали аналогом валютных активов1 (Ugolini, 2011; 2012). Однако по мере эволюции международной денежной системы отношение к золотовалютным резервам менялось, что определяло объем и состав портфеля резервов центральных банков мира. В период действия Бреттон-Вудской системы фиксированных обменных курсов центральные банки стран-участниц должны были поддерживать официально установленные паритеты национальных денежных единиц к доллару США2. В этих условиях потребность в золотовалютных резервах была связана с необходимостью обеспечивать конвертацию валют по установленному обменному курсу. Стоимость доллара США была установлена в золоте и зафиксирована на уровне 35 долл. за тройскую унцию3. Торговые барьеры и жесткие ограничения на трансграничное движение капитала обусловливали предсказуемость динамики межстрановых финансовых потоков и обеспечивали относительную стабильность Бреттон-Вудской системы. Потребность в золотовалютных резервах в такой ситуации была невелика4, и объем общего портфеля резервов по отношению к мировому ВВП снизился в 1960-е годы с 4,6 до 2,9%. Отметим, что золото играло важную роль в составе резервов вплоть до распада Бреттон-Вудской системы и отмены свободной конвертации долларов в золото (рис. 1).

Переход к плавающим обменным курсам проходил на фоне кризиса платежного баланса США и роста недоверия экономических агентов к способности этой страны обеспечивать свободный обмен долларов на золото. Нестабильность на валютном рынке, предшествовавшая распаду Бреттон-Вудской системы, обусловила стремление ЦБ многих стран увеличить объем золотовалютных резервов: в 1970-1972 гг. они скачкообразно выросли с 3,1 до 4,2%, вернувшись к уровню начала 1960-х годов. Девальвация доллара относительно золота до 38 долл. за унцию и последующий полный отказ от свободной конвертации привели к демонетизации и существенному снижению роли золота. Его доля в резервах упала с 50 до менее чем 15% в конце 1970-х годов5. Впоследствии на протяжении длительного периода потребность в валютных резервах была стабильной и оставалась на уровне около 4% ВВП на фоне перехода к плавающим обменным курсам большинства развитых и некоторых развивающихся стран, для которых необходимость иметь резервы для поддержания курса формально отпала. Вместе с тем монетарные власти предпочитали не расходовать накопленные ранее резервы, сохраняя пространство для маневра на валютном рынке6. Кардинальные изменения в отношении монетарных властей к накоплению валютных резервов произошли после череды кризисов в развивающихся странах во второй половине 1990-х годов. Начиная с 2000 г., рост резервов резко ускорился как в абсолютном выражении, так и относительно мирового ВВП. Большая часть данного роста была связана с активным наращиванием резервов странами с формирующимся рынком: в 2000-2013 гг. объем резервов увеличился более чем в 11 раз, а их отношение к мировому ВВП — более чем в 2,5 раза (рис. 2). Объем резервов развитых стран за указанный период увеличился не так значительно — примерно в 3 раза, а к мировому ВВП — в 1,8 раза.

Среди развивающихся стран повышенный спрос на резервы в настоящее время предъявляют две группы: страны — нетто-экспортеры товаров (особенно сырья) и страны, которые фиксируют свои обменные курсы. В качестве основных причин подобного поведения обычно называют стремление сгладить с помощью резервов шоки платежного баланса, желание снизить зависимость от нестабильных международных потоков капитала, а также необходимость обеспечить стабильность обменного курса. Кроме того, в качестве самостоятельной причины часто отмечают стремление поддержать экономический рост за счет искусственного занижения реального обменного курса. Отметим, что многие вопросы, связанные с накоплением резервов, являются дискуссионными и активно обсуждаются в экономической литературе. Актуальность дискуссии за последние годы выросла благодаря значительным объемам резервов, накопленных как в мировом масштабе, так и отдельными странами. Среди основных вопросов можно выделить определение функций валютных резервов в современной экономике и необходимость понимать подходы к управлению их портфелем. Определение валютных резервовВ современной экономической литературе существует два основных подхода к определению валютных резервов государства. В первом случае официальные международные резервы, или резервные активы, определяют как ликвидные средства, находящиеся под управлением центрального банка страны и используемые для управления валютным курсом и смягчения гиоков во внешней торговле. Из данного определения исходят авторы большинства работ, посвященных международным резервам и политике управления обменным курсом (см., например: Black, 1985; Borio et al., 2008a; Busstere et al., 2014). Более формальное и полное определение международных резервов дает Международный валютный фонд: «Резервные активы — это такие внешние активы, которые имеются в свободном распоряжении органов денежно-кредитного регулирования и контролируются ими в целях удовлетворения потребностей в финансировании платежного баланса, проведения интервенций на валютных рынках для оказания воздействия на валютный курс и в других соответствующих целях (таких как поддержание доверия к валюте и экономике, а также в качестве основы для иностранного заимствования)» (МВФ, 2012). Важно отметить ключевые признаки резервов, которые учитывает данное определение. Внешние активы. В общем случае валютные резервы должны представлять собой требования к нерезидентам7. Более того, учитывая использование резервов для сглаживания шоков платежного баланса и прочих операций, связанных с международной торговлей и движением капитала, валюта номинирования активов, входящих в состав резервов, обязательно должна быть иностранной. Расчеты по таким активам должны производиться в иностранной валюте. Вместе с тем валютными резервами не могут считаться активы, эмитированные внутренними резидентами, даже если они номинированы в иностранной валюте. Использование для ограниченного списка целей. Валютные резервы должны использоваться для финансирования платежного баланса, интервенций на валютном рынке или других целей, связанных с международной торговлей и движением капитала. Контроль и доступность для центрального банка. Официальные валютные резервы должны находиться под контролем монетарных властей и свободно ими использоваться, чтобы достичь целей, для которых резервы предназначены. Достаточной степенью контроля при классификации активов в качестве резервных считается выполнение следующих условий: резиденты могут проводить операции с такими активами только на условиях монетарных властей или с их явно выраженного одобрения; данные активы доступны центральному банку по запросу для удовлетворения потребностей в финансировании платежного баланса; существует законодательное подтверждение прав и обязанностей данного органа денежно-кредитного регулирования на выполнение операций, связанных с валютными резервами. Ликвидность и конвертируемость. Резервы должны находиться в наиболее ликвидной форме с точки зрения как сроков погашения, так и конвертируемости валют, в которых они номинированы. Актив признается ликвидным, если он может покупаться, продаваться и ликвидироваться за иностранную валюту (в том числе наличную) с минимальными затратами времени и средств и без существенной потери стоимости. Конкретный срок осуществления трансакций не оговаривается, но для учета в составе резервов они должны занимать очень короткий промежуток времени. При этом резервные активы не обязательно должны обращаться на рынке, то есть, например, депозиты и кредиты можно включать в состав резервов. Кроме того, как правило, для удовлетворения критериев по ликвидности резервные активы должны быть высокого качества. Отдельно отмечается, что резервы должны быть номинированы в конвертируемых валютах: под ними понимают не только свободно конвертируемые валюты (составляющие корзину для расчета СДР: доллар США, евро, японская иена, фунт стерлингов), но и другие валюты, которые могут относительно свободно обмениваться на международном рынке. Точный список конвертируемых валют специально не оговаривается, однако в качестве примерного можно использовать валюты государств — кредиторов МВФ, то есть используемые для выдачи кредитов фондом8. Иногда государства могут держать запас средств в других валютах (например, соседней страны) для сглаживания внешних шоков. Тем не менее в этом случае активы, номинированные в неконвертируемой валюте, в состав резервных активов не включаются и в статистике по резервам указываются только справочно. Во втором случае понятие резервных активов трактуют шире: под международными резервами понимают все официальные (находящиеся в собственности государственных органов) финансовые активы страны, номинированные в иностранных валютах (см.: Truman, Wong, 2006). Таким образом, валютные резервы могут включать средства казначейства и суверенных фондов национального благосостояния (СФНБ). Логика учета всех активов государства в рамках валютных резервов определяется схожестью резервов и средств СФНБ: в обоих случаях у активов один собственник, их используют для целей макроэкономической стабилизации и в отношении них применяют похожие подходы к управлению. Вместе с тем подобная интерпретация не учитывает важных различий между резервами центрального банка и накапливаемыми в СФНБ (Aizenman, Glick, 2008; 2010). В частности, можно выделить:

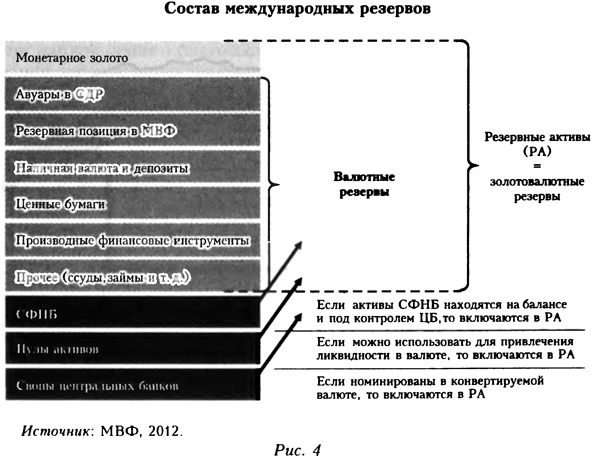

В целом вопрос разделения между СФНБ и валютными резервами до сих пор остается дискуссионным, и в каждом индивидуальном случае возможна различная классификация средств. Например, отдельно указывается, что ключевой вопрос — степень доступа центрального банка к валютным резервам (МВФ, 2012). Чаще всего здесь используют правовой критерий: наличие правовых или административных ограничений, которые исключают прямой доступ монетарных властей к активам СФНБ, предполагает невозможность включать их в состав валютных резервов. Таким образом, если активы СНФБ находятся на балансе ЦБ и все остальные условия отнесения к резервным активам выполнены, то их включают в состав валютных резервов. Однако если эти средства хранятся в долгосрочном фонде, имеющем отдельный правовой статус, и недоступны для целей стабилизации валютного рынка, то в состав резервов их включать не следует. Другими словами, в отсутствие правовых ограничений и учитывая взаимозаменяемость активов, даже средства, которые были выделены как часть СФНБ, но могут использоваться для финансирования дефицита платежного баланса и других аналогичных целей, выступают резервными активами. Подобное расширенное определение международных резервов используют в основном в общих теоретических макромоделях, чтобы учитывать возможность накопления резервов любыми, в том числе частными, экономическими агентами. Тогда различия между резервами центрального банка и средствами СФНБ не существенны с точки зрения структуры модели и не влияют на поведение экономических агентов (см., например: Obstfeld, 1980; Caballero, Krishnamurthy, 2009; Carroll, Jeanne, 2009). В качестве примера, демонстрирующего различия между двумя подходами к определению валютных резервов, можно использовать данные по резервным активам Банка России. В соответствии с Бюджетным кодексом РФ дополнительные нефтегазовые доходы федерального бюджета направляются на формирование Резервного фонда и Фонда национального благосостояния10. Управление активами обоих фондов осуществляется Министерством финансов РФ, которое может передавать отдельные полномочия по управлению Банку России или привлекать к нему специализированные финансовые организации11. На практике до последнего времени12 средства обоих фондов размещались в Банке России, который занимался их управлением и инвестированием. Несмотря на то что средства обоих фондов подлежат обособленному учету и должны использоваться для особых целей (Резервный фонд — для обеспечения сбалансированности федерального бюджета, Фонд национального благосостояния — для обеспечения софинанси-рования добровольных пенсионных накоплений и сбалансированности бюджета Пенсионного фонда), их включают в состав резервных активов. Проверка соответствия активов фондов критериям отнесения к валютным резервам в целом подтверждает целесообразность такого решения:

Таким образом, в настоящее время в России используют второй вариант определения золотовалютных резервов, а выделение бюджетных фондов в отдельную категорию носит формальный характер: и в соответствии с российским законодательством, и де-факто Банк России обладает свободным доступом к этим средствам и может использовать их для достижения целей денежно-кредитной политики, что подтверждается включением активов фондов в состав валютных резервов14. Но, например, в Норвегии в состав золотовалютных резервов входят только активы, находящиеся под контролем Банка Норвегии, а средства СФНБ включают в состав пенсионного фонда и резервами не считают15. При необходимости выделить средства фондов из состава российских золотовалютных резервов (использовать более узкое первое определение) требуется четко законодательно указать цели, на которые можно расходовать резервы (в том числе установить явные ограничения для использования средств фондов Банком России), а также передать фонды в управление другому (или другим) юридическому лицу и прекратить размещение средств на балансе Банка России. Данные об объеме золотовалютных резервов в соответствии с обоими определениями приведены на рисунке 3.

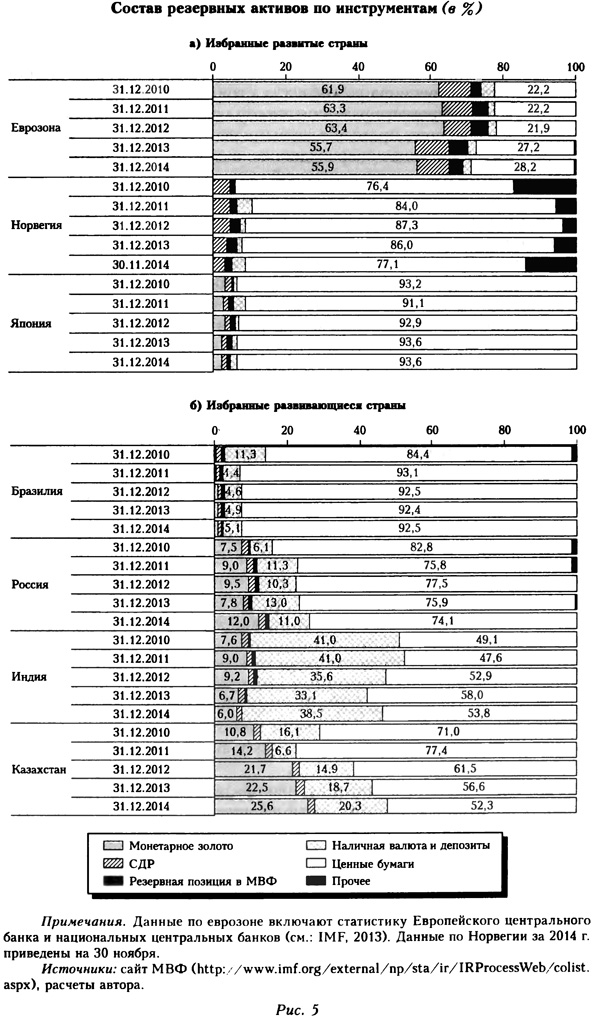

Состав резервовВ состав международных резервов в разрезе финансовых инструментов включают несколько категорий активов, которые отвечают критериям, указанным в определении. В частности, МВФ выделяет следующие виды активов, которые включают в состав резервных (см.: МВФ, 2012) (рис. 4):

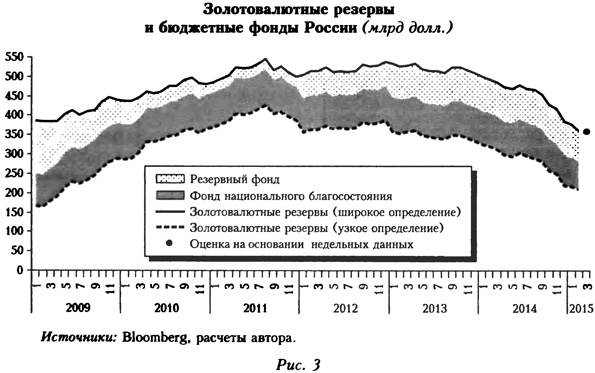

Фактический состав портфелей резервных активов в разрезе финансовых инструментов представлен на рисунке 5. В статистике по развитым странам выделяется очень высокая доля монетарного золота в структуре резервных активов еврозоны. Она устойчиво превышает 50%, что при достаточно большом объеме резервов (568 млрд долл. в 2013 г.) в основном обусловлено исторически высокими запасами золота в европейских центральных банках и ростом цен на него в последние годы.

Другая важная особенность структуры резервов развитых стран — высокая доля активов, связанных с квотой в МВФ и вложениями в СДР, что во многом объясняется статусом денежных единиц этих стран в качестве мировых резервных валют. Кроме того, можно отметить высокую долю прочих резервных активов в портфеле Банка Норвегии. Для портфеля резервных активов развивающихся стран характерна относительно высокая доля наличной валюты и депозитов, а также в большинстве случаев (за исключением Бразилии) — монетарного золота. При этом в целом наиболее популярным финансовым инструментом для вложений в резервные активы выступают ценные бумаги. Основные функции резервов и их роль в экономической политике государстваВ настоящее время принято выделять два основных мотива формирования официальных валютных резервов: трансакционный и мотив предосторожности (precautionary motive) (см.: Blackman, 1982; Cardon, Coche, 2004; Borio et al., 2008b). Кроме того, некоторые авторы дополнительно отмечают еще один мотив — поддержание конкурентоспособности экономики и развитие за счет экспортоориентированного роста (см.: Aizenman, Lee, 2006; Truman, Wong, 2006; Aizenman et al., 2013). Указанные мотивы определяют ключевые функции валютных резервов в современной экономике: поддержание ликвидности валютного рынка, противодействие шокам платежного баланса и стимулирование экспортоориентированного роста. Поддержание ликвидности валютного рынкаПри проведении ежедневных операций на валютном рынке страны часто складывается ситуация, когда спрос и предложение на национальную валюту не соответствуют друг другу. Это могут быть неожиданно большой платеж по экспортному контракту, необходимость выплаты налогов, дивидендов или погашения долга и т. д. Следствием такого краткосрочного дисбаланса становятся резкие и порой значительные изменения обменного курса. Вместе с тем фундаментальных причин — например, снижения конкурентоспособности отечественных товаров — для подобного несоответствия не существует. Чтобы сгладить краткосрочные колебания обменного курса, центральные банки используют валютные резервы19. Полезность политики уменьшения колебаний обменного курса определяется положительными эффектами от снижения валютных рисков при проведении внешних операций. Эмпирические исследования показывают, что между волатильностью обменного курса и экономическим ростом существует обратная зависимость: повышенная волатильность обменного курса снижает темпы экономического роста (Aghion et al., 2006) и негативно влияет на продуктивность факторов производства (Varela, 2007). Особую роль данная функция резервов приобретает в экономиках, функционирующих в рамках режима фиксированного обменного курса. Обычно небольшие изменения курса в заранее оговоренных пределах приемлемы, но центральный банк не может допустить более значительных колебаний, не подорвав доверие к выбранной политике и не создав условия для спекулятивной атаки на курс национальной валюты. В частности, режим валютного правления (currency board) предполагает безусловное обязательство центрального банка конвертировать по требованию национальные деньги в выбранную резервную валюту и подразумевает, что ЦБ должен держать достаточные резервы для полного покрытия существующей денежной базы, то есть агрегата МО (см.: Kwan, Lui, 1996; Дробышевский и др., 2003). Противодействие токам платежного балансаРоль валютных резервов возрастает, когда разрыв между спросом и предложением на валютном рынке значительный и носит устойчивый и продолжительный характер. Обычно принято выделять два вида ситуаций, в которых возникают подобные дисбалансы: шоки спроса или предложения на рынке товаров и услуг, а также внезапную остановку (sudden stop) — резкий отток капитала или прекращение его притока для финансирования дефицита счета текущих операций. Вместе с тем в последние годы многие центральные банки пытались противодействовать и обратным шокам: долговременному притоку капитала (часто спекулятивного), связанному с продолжительным положительным внешнеторговым шоком, таким как рост цен на основные экспортные товары. Внешнеторговые шоки. Неожиданное и резкое изменение совокупного предложения при неизменном уровне цен в экономике — например, открытие новых месторождений полезных ископаемых, падение производительности или изменение цен на сырьевые товары — принято называть шоком предложения (см.: Shapiro, 1987). В международной торговле негативные шоки предложения обусловливают возникновение резких дисбалансов между экспортом и импортом страны: падение цен на основной предмет экспорта или рост цен на сырье для производства могут внезапно привести к значительному дефициту счета текущих операций. Если валюта страны не резервная или мобильность капитала ограничена, то притока капитала для финансирования этого дефицита скорее всего не будет. В частности, такие условия были важной чертой Бреттон-Вудской системы международной торговли для большинства стран (см.: Aizenman et al., 2011). Более того, даже в современных условиях, когда ограничений на движение капитала существенно меньше, внешний капитал также вряд ли будет поступать в страну с нерезервной валютой, столкнувшуюся с шоком предложения. Перспектива обесценения национальной валюты и резко возросшие кредитные риски по долгу национальных экономических агентов будут отпугивать внешних инвесторов. Экономика страны, столкнувшейся с шоком предложения, будет вынуждена подстраиваться к новым внешнеэкономическим условиям. Принято выделять три ключевых механизма корректировки (adjustment mechanism) (см.: Black, 1985; Bodenstein et al., 2010):

Каждый вариант корректировки имеет существенные негативные эффекты: повышение инфляции, торможение роста экономики, снижение реальных доходов населения, ограничение внешней торговли. Вместе с тем наличие валютных резервов позволяет сгладить процесс перестройки экономики, растянув его во времени, или вовсе избежать корректировок, если дисбаланс оказался временным. Таким образом, резервы помогают эффективно противодействовать внешнеторговым шокам платежного баланса. В качестве примеров можно привести стратегию защиты от спекулятивных атак против фунта стерлингов в 1964-1967 гг. (см.: Bordo et al., 2009), бельгийского франка в 1992 г., аргентинского песо в 1995 г., бразильского реала в 1997 г. Также было идентифицировано 117 неуспешных спекулятивных атак из-за расходования резервов или повышения процентной ставки ЦБ (Кгаау, 2001). Одним из частных случаев, когда формирование портфеля резервов обусловлено необходимостью противодействовать шокам предложения, выступает накопление валютных резервов в странах — экспортерах сырья (Bruno, 1981). Во многом это связано со спецификой рынка сырьевых товаров, цены на которые могут колебаться в значительных диапазонах в течение достаточно коротких промежутков времени. В результате эти страны часто оказываются подвержены «голландской болезни». В периоды благоприятных цен на экспортируемые сырьевые ресурсы реальный курс укрепляется, а производство промышленных товаров снижается. Впоследствии в случае шока предложения (например, исчерпания месторождения ресурсов или снижения цен на экспортные товары) необходимость в корректировке становится острой, а ее размер — значительным (см.: van Wijnbergen, 1984). Для стран — экспортеров сырья валютные резервы могут играть роль контрциклического буфера при проведении валютной политики. В благоприятные периоды высокий спрос на национальную валюту позволяет центральному банку эффективно накапливать резервы: покупать иностранные активы (или открывать длинную позицию по резервным активам), когда национальная валюта укрепляется, то есть по низкому курсу. В периоды внешнего шока ЦБ поддерживает национальную валюту, продавая резервы по более высокому курсу (закрывая длинную позицию по резервным активам). Образующаяся фактическая разница между курсами покупки и продажи валюты будет составлять его доход. В данном случае необходимо учитывать фактор ужесточения (или ослабления) денежно-кредитной политики при продаже (покупке) валюты, который может негативно влиять на экономику страны, нивелируя положительные эффекты (прибыльность для ЦБ). Внезапные остановки. В условиях свободного движения капитала между странами финансирование дефицита счета текущих операций может осуществляться за счет притока частного капитала извне. Более того, при определенных условиях приток иностранного капитала — чаще всего спекулятивного — в страну происходит и при положительном сальдо текущего счета (так называемая ситуация двойного профицита, когда для баланса ЦБ вынужден либо накапливать валютные резервы, либо допустить значительное укрепление обменного курса). В случае резкого ухудшения экономической конъюнктуры и снижения инвестиционной привлекательности приток капитала в страну может остановиться или даже превратиться в отток. Этот феномен часто приводит к валютному кризису и известен как внезапная остановка (Calvo, 1998; Mendoza, 2001). При этом если ранее наблюдалось отрицательное сальдо текущего счета, сопутствовавшее притоку капитала, то оно может существенно сократиться или даже стать положительным. В случае двойного профицита торговое сальдо останется положительным, но платежный баланс выровняется из-за трансформации притока капитала в его отток. Валютные резервы могут позволить предотвратить резкое ослабление национальной валюты: продажа части резервных активов компенсирует снижение спроса на национальные активы. Это поможет национальным экономическим агентам, в том числе государству, исполнить свои обязательства по внешним платежам. Вместе с тем для успешного противодействия внезапным остановкам портфель резервов должен быть достаточно большим и в несколько раз превосходить потенциальные краткосрочные потребности национальных экономических агентов в иностранной валюте для финансирования импорта (Bussiere et al., 2014). Потребность в формировании портфеля резервов в современной открытой экономике определяется также необходимостью поддержки банковского сектора (Obstfeld et al., 2010). В условиях свободной мобильности капитала национальные банки могут активно привлекать средства из-за рубежа, формируя валютные разрывы (currency mismatches) между активами и пассивами на своих балансах. Учитывая высокие риски оттока ликвидности, характерные для банковского сектора, в определенных случаях внезапная остановка может привести не только к валютному, но и к банковскому кризису. Наличие валютных резервов позволит монетарным властям сгладить остроту валютного кризиса и не допустить массового банкротства банков, связанного с резким изменением обменного курса. Страны, проводящие политику фиксированного обменного курса, вынуждены держать значительные валютные резервы для противодействия любым шокам платежного баланса и сохранения стабильности национальной валюты. Гибкий обменный курс позволяет быстрее адаптироваться к новым условиям, но режим фиксированного и квазификсированного курса при условии накопления достаточно больших валютных резервов может быть предпочтительнее с точки зрения общего благосостояния (Alfaro, Kanczuk, 2013). Стимулирование экспортоориентированного ростаМногие исследователи выделяют в отдельную функцию накопление валютных резервов с целью снизить курс национальной валюты и таким образом повысить конкурентоспособность экономики. Предполагается, что центральный банк страны-экспортера, активно покупая поступающую в страну иностранную валюту, препятствует укреплению национальной денежной единицы как в номинальном, так и в реальном выражении. Данная функция валютных резервов тесно связана с концепцией «нового меркантилизма», которая получила распространение в последние годы. По аналогии с меркантилизмом XVI-XVIII вв., положительное сальдо торгового баланса выступает целью государственной экономической политики, а накопление резервов помогает ее достичь. Принято разделять монетарный (в качестве примера стран, использующих данный подход, приводят Китай и Тайвань) и финансовый (Германия, Южная Корея, Япония) меркантилизм. Монетарный меркантилизм — это практика накопления валютных резервов для стимулирования экспортоориентированных отраслей экономики за счет ослабления национальной валюты (см.: Zou, 1997). Механизм позитивного воздействия такой политики прямолинейный: накопление резервов приводит к номинальному снижению обменного курса, при этом в условиях растущей экономики уровень монетизации (отношение денежной массы к ВВП) остается стабильным, поэтому увеличение предложения денег, соответствующее росту резервов, не оказывает влияния на цены, приводя к снижению реального обменного курса и повышению конкурентоспособности экономики. В долгосрочном периоде стимулирование экспорта благоприятно воздействует на благосостояние, увеличивая не только чистый экспорт, но и внутреннее потребление, а также общий уровень доходов в экономике (Wang, Zou, 2012). Финансовый меркантилизм — это практика субсидирования инвестиций в целевых экспортных отраслях, обеспечения для них исключительного доступа к внешнему финансированию, «рекомендации» частным банкам предоставлять им финансирование в приоритетном порядке (см.: Dooley et al., 2003; Aizenman, Lee, 2006). В данном случае значительного накопления валютных резервов не происходит, а стимулирование экспорта осуществляется за счет промышленной политики. Считается, что финансовый меркантилизм представляет собой способ перехода от экспортоориентированного роста к более сбалансированному развитию, предполагающему отказ от дальнейшего накопления резервов. Концепция экспортоориентированного роста и возможность его достижения за счет политики накопления валютных резервов в настоящее время подвергаются критике. Выделяют несколько сомнительных аспектов: возможность стимулировать экспорт с помощью политики обменного курса; возможность снизить реальный обменный курс за счет накопления валютных резервов; способность страны длительное время поддерживать завышенный курс, избегая ответных действий со стороны других стран. Некоторые авторы сомневаются в возможности стимулировать экспорт за счет политики обменного курса (см.: Евдокимова и др., 2013). Ключевыми факторами неопределенности в данном случае выступают:

Способность центрального банка добиваться ослабления национальной валюты в реальном выражении за счет завышения номинального курса с помощью покупки резервных активов на валютном рынке также вызывает сомнения. В рамках неоклассической теории международной торговли и модели Манделла—Флеминга (Fleming, 1962; Mundeil, 1963) накопление валютных резервов ведет к увеличению национальной денежной массы и росту инфляции относительно инфляции в странах-партнерах. Если рост цен будет достаточно большим, то возможно укрепление реального курса. Альтернативным вариантом объяснения того, почему снижается положительное влияние ослабления национальной валюты, выступает эффект Балассы—Самуэльсона: из-за высоких доходов в экспортном секторе (секторе торгуемых товаров) растут зарплаты и в других отраслях экономики (в неторгуемом секторе) (см.: Balassa, 1964; Samuelson, 1964). Как правило, общий уровень цен должен повышаться, приводя к укреплению реального обменного курса и элиминируя конкурентное преимущество. Важный фактор существенного ограничения возможности использовать политику накопления резервов для стимулирования роста через развитие экспорта — вероятность ответных действий со стороны других стран. В общем случае в экономической системе, состоящей из нескольких конкурирующих экономик, равновесие по Нэшу при отсутствии кооперации не будет Парето-оптимальным (см.: Sachs, 1983; Dominguez, 1993). Таким образом, попытка одной страны добиться конкурентного преимущества за счет ослабления своей валюты скорее всего приведет к циклу конкурентных девальваций, после чего общее благосостояние снизится. Как показал проведенный анализ, наиболее полное определение валютных резервов дает МВФ. Он подчеркивает ключевые характеристики валютных резервов: контроль со стороны монетарных властей, использование исключительно для целей валютной политики, а также ликвидность и конвертируемость. В состав резервных активов включают монетарное золото, права требования в МВФ, ценные бумаги, наличную валюту и депозиты, а также связанные с резервами производные финансовые инструменты и некоторые другие ликвидные внешние активы. Ключевыми функциями валютных резервов выступают поддержание ликвидности валютного рынка, противодействие шокам платежного баланса, стимулирование экспортоориентированного роста. 1 Золото не было валютным активом, так как в условиях золотого стандарта оно представляло собой деньги. 2 В соответствии со ст. 4 Соглашения о создании Международного валютного фонда (МВФ). 3 Одна тройская унция равна 31,103 г. 4 См.: Weeks, 2012. 5 Отказ от конвертации долларов в золото по фиксированному курсу стал причиной разрыва временнбго ряда золотовалютных резервов, приведенного на рисунке 1. После 1979 г. МВФ начал публиковать размер портфеля резервов, хранимого в золоте, используя цены Лондонского рынка драгоценных металлов. 6 Этот феномен в литературе часто называют «боязнью потери международных резервов» (см., например: Aizenman, Sun, 2012). Он означает нежелание стран с высоким уровнем накопленных валютных резервов расходовать их даже для целей денежно-кредитной и валютной политики. Такое название выбрано по аналогии с выражением «боязнь плавания» (fear of floating), то есть нежелание многих развивающихся стран переходить к режиму плавающего обменного курса (см.: Calvo, Reinhart, 2000). 7 МВФ понятие резидентной принадлежности определяет следующим образом: любой экономический агент выступает резидентом одной, и только одной, экономической территории, с которой он наиболее связан и которая служит центром его экономических интересов. В частности, экономический агент является резидентом в случае, если в пределах данной экономической территории расположено место его проживания, производства и т. п. Такое место не обязательно должно быть постоянным, но должно находиться в пределах данной экономической территории (МВФ, 2012). 8 Список публикуется ежеквартально на сайте МВФ (http://www.imf.org/cgi-shl/ create_x.pl?ftp). 9 Подробнее о типах СФНБ см., например: Золотарева и др., 2001; IMF, 2007. 10 См. ст. 96.09 и 96.10. 11 См. ст. 96.11. 12 В конце 2013 г. обсуждалась возможность создания Росфинагентства, которое должно было управлять средствами Фонда национального благосостояния. Однако Бюджетный комитет Государственной думы РФ отклонил соответствующий законопроект (см.: http:// www.vedomosti.ru/politics/news/18896501/byudzhetnyj-komitet-rekomendoval-gosdume-otklonit-zakon-o). 13 При передаче под управление Банком России средства фондов указываются в качестве пассивов по ст. «Средства на счетах Банка России*, при размещении средств фондов в финансовые активы они обособленно в активной части баланса Банка России не выделяются (см.: Банк России, 2014). 14 Статистическую информацию о золотовалютных резервах в МВФ Банк России предоставляет, руководствуясь широким определением резервов, то есть включая средства бюджетных фондов (см.: http://www.imf.org/external/np/sta/ir/IRProcessWeb/data/rus/eng/ currus.htm). 15 См.: http://www.imf.org/external/np/sta/ir/IRProcessWeb/data/nor/eng/curnor.htm. 16 МВФ определяет данную категорию термином «авуары», однако, по нашему мнению, он недостаточно точно передает смысл данного элемента резервов (МВФ, 2012). 17 Данная категория резервных активов отражается в учете по рыночной стоимости на чистой основе (активы за вычетом обязательств). 18 Кредиты и займы, предоставляемые банковским организациям, считаются депозитами и включаются в соответствующую статью (см. п. «наличная валюта и депозиты» на рисунке 4). 19 Монетарные власти многих стран, помимо стремления сгладить краткосрочные колебания курса, пытаются снизить долгосрочную волатильность. Подобная политика чаще всего проводится в рамках противодействия укреплению обменного курса для поддержания конкурентоспособности экономики и будет рассмотрена ниже. 20 В качестве варианта корректировки относительных цен принято рассматривать и так называемую внутреннюю девальвацию: ужесточение фискальной политики, снижение реальных зарплат и повышение производительности экономики с помощью структурных реформ (см.: Weisbrot, Ray, 2011). Список литературы Банк России (2014). Обзор деятельности Банка России по управлению валютными активами. Вып. 3 (31). [Bank of Russia (2014). Review of Bank of Russia's activities on foreign exchange assets management, Issue 3 (31). (In Russian).] Дробышевский С., Козловская А., Левченко Д., Пономаренко С., Трунин П., Четвериков С. (2003). Сравнительный анализ денежно-кредитной политики в переходных экономиках (Научные труды № 58). М.: Институт экономики переходного периода. [Drobyshevsky S., Kozlovskaya A., Levchenko D., Ponomarenko S., Trunin P., Chetverikov S. (2003). Comparative analysis of monetary policy in transition economies (Working Papers No. 58). Moscow: Institute for the Economy in Transition. (In Russian).] Евдокимова Т. В., Зубарев А. В., Трунин П. В. (2013). Влияние реального обменного курса рубля на экономическую активность в России (Научные труды N° 165Р). М.: Изд-во Института Гайдара. [Evdokimova Т. V., Zubarev А. V., Trunin P. V. (2013). The Impact of the real ruble exchange rate on the economic activity in Russia (Working Papers No. 165). Moscow: Gaidar Institute Publ. (In Russian).] Золотарева А., Дробышевский С., Синельников С., Кадочников П. (2001). Перспективы создания стабилизационного фонда в РФ (Научные труды № 27Р). М.: Институт экономики переходного периода. [Zolotareva A., Drobyshevsky S., Sinelnikov S., Kadochnikov P. The Prospects for Creating a Stabilization Fund in the Russian Federation (Working Papers No. 27P). Moscow: Institute for the Economy in Transition. (In Russian).] МВФ (2012). Руководство по платежному балансу и международной инвестиционной позиции. 6-е изд. Вашингтон, округ Колумбия. [IMF (2012). Balance of payments and international investment position manual. Washington, DC. (In Russian).] Aghion P., Bacchetta P., Ranciere R., Rogoff К. (2006). Exchange rate volatility and productivity growth: The role of financial development. NBER Working Paper, No. 12117. Aizenman J., Edwards S., Riera-Crichton D. (2011). Adjustment patterns to commodity terms of trade shocks: The role of exchange rate and international reserves policies. NBER Working Paper, No. 17692. Aizenman J., Glick R. (2008). Sovereign wealth funds: Stylized facts about their determinants and governance. NBER Working Paper; No. 14562. Aizenman J., Glick R. (2010). Asset class diversification and delegation of responsibilities between central banks and sovereign wealth funds. NBER Working Paper; No. 16392. Aizenman J., Jinjarak Y., Marion N. P. (2013). China's growth, stability, and use of international reserves. NBER Working Paper, No. 19739. Aizenman J., Lee J. (2006). Financial versus monetary mercantilism: Long-run view of large international reserves hoarding. IMF Working Paper; No. WP/06/280. Aizenman J., Sun Y. (2012). The financial crisis and sizable international reserves depletion: From 'fear of floating' to the 'fear of losing international reserves'? International Review of Economics and Finance, Vol. 24, pp. 250—269. Alfaro L., Kanczuk F. (2013). Carry trade, reserve accumulation, and exchange-rate regimes. NBER Working Paper, No. 19098. Balassa B. (1964). The purchasing power parity doctrine: A reappraisal. Journal of Political Economy, Vol. 72, No. 6, pp. 584—596. Black S. W. (1985). International money and international monetary arrangements. In: R. W. Jones, P. B. Kenen (eds.). Handbook of International Economics. Vol. 2. Amsterdam: North-Holland. Blackman C. (1982). Managing foreign exchange reserves in small developing countries. N.Y.: Group of Thirty. Bodenstein M., Erceg C., Guerrieri L. (2010). Oil shocks and external adjustment. Board of Governors of the Federal Reserve System International Finance Discussion Paper, No. 897R. Bordo М. D., MacDonald R., Oliver M. J. (2009). Sterling in crisis: 1964-1967. NBER Working Paper, No. 14657. Borio C., Ebbesen J., Galati G., Heath A. (2008a). FX reserve management: Elements of a framework. BIS Papers, No. 38. Borio C., Galati G., Heath A. (2008b). FX reserve management: Trends and challenges. BIS Papers, No. 40. Bruno M. (1981). Adjustment and structural change under supply shocks. NBER Working Paper, No. 814. Bussiäre M., Cheng G., Chinn M. D., Lisack N. (2014). For a few dollars more: Reserves and growth in times of crises. NBER Working Paper, No. 19791. Caballero R. J., Krishnamurthy A. (2009). Global imbalances and financial fragility. NBER Working Paper, No. 14688. Calvo G. A. (1998). Capital flows and capital-market crises: The simple economics of sudden stops. Journal of Applied Economics, Vol. 1, No. 1, November, pp. 35—54. Calvo G. A., Reinhart С. M. (2000). Fear of floating. NBER Working Paper, No. 7993. Cardon P., Coche J. (2004). Strategic asset allocation for foreign exchange reserves. In: C. Bernadell, P. Cardon, J. Coche, F. X. Diebold, S. Manganelli (eds.). Risk Management for Central Bank Foreign Reserves. Frankfurt am Main: European Central Bank, May. Carroll C. D., Jeanne O. (2009). A tractable model of precautionary reserves, net foreign assets, or sovereign wealth funds. NBER Working Paper, No. 15228. Dominguez К. M. (1993). Does central bank intervention increase the volatility of foreign exchange rates? NBER Working Paper; No. 4532. Dooley M., Folkerts-Landau D., Garber P. (2003). An essay on the revived Bretton-Woods system. NBER Working Paper, No. 9971. Fleming J. M. (1962). Domestic financial policies under fixed and floating exchange rates. IMF Staff Papers, No. 9 International Monetary Fund (2007). Global Financial Stability Report. Financial Market Turbulence: Causes, Consequences, and Policies. Washington, DC, October. International Monetary Fund (2013). International reserves and foreign currency liquidity: Guidelines for a data template. Washington, DC. Kraay A. (2001). Do high interest rates defend currencies during speculative attacks? Washington, DC: World Bank, December. Kwan Y. K., Lui F. T. (1996). Hong Kong's currency board and changing monetary regimes. NBER Working Paper; No. 5723. Mendoza E. G. (2001). Credit, prices, and crashes: Business cycles with a sudden stop. NBER Working Paper, No. 8338. Mundeil R. A. (1963). Capital mobility and stabilization policy under fixed and flexible exchange rates. Canadian Journal of Economic and Political Science, Vol. 29, No. 4, pp. 475-485. Obstfeld M. (1980). Macroeconomic policy, exchange-rate dynamics, and optimal asset accumulation. NBER Working Paper; No. 599. Obstfeld M., Shambaugh J. C., Taylor A. M. (2010). Financial stability, the trilemma, and international reserves. American Economic Journal: Macroeconomics, Vol. 2, No. 2, pp. 57-94. Rose A. K. (1991). The role of exchange rates in a popular model of international trade: Does the 'Marshall—Lerner' condition hold? Journal of International Economics, Vol. 30, No. 3-4, pp. 301-316. Sachs J. (1983). International policy coordination in a dynamic macroeconomic model. NBER Working Paper, No. 1166. Samuelson P. A. (1964). Theoretical notes on trade problems. Review of Economics and Statistics, Vol. 46, No. 2, pp. 145 — 154. Shapiro M. D. (1987). Supply shocks in macroeconomics. NBER Working Paper, No. 2146. Truman E. M., Wong A. (2006). The case for an international reserve diversification standard. Institute for International Economics Working Paper; No. WP 06-2. Ugolini S. (2011). Foreign exchange reserve management in the 19th century: The National Bank of Belgium in the 1850s. Norges Bank Working Paper, No. 2011/07. Ugolini S. (2012). The Bank of England as the world gold market-maker during the classical gold standard era, 1889-1910. Norges Bank Working Paper, No. 2012/15. Van Wijnbergen S. (1984). The 'Dutch disease': A disease after all? The Economic Journal, Vol. 94, No. 373, pp. 41-55. Varela G. (2007). Real exchange rate volatility and output: A sectorial analysis. Unpublished manuscript. United Nations Economic Commission for Latin America and the Caribbean. URL http://www.cepal.Org/redima/noticias/paginas/7/30197/ Rd2007_Sur_gonzalo_varelaPDF.pdf. Wang G., Zou H. (2012). Foreign asset accumulation, macroeconomic policies and mercantilism. MPRA Paper, No. 34519. Weeks J. (2012). A progressive international monetary system: Growth enhancing, speculation reducing and cross-country equity. Banco Central de la Republica Argentina. Weisbrot M., Ray R. (2011). Latvia's internal devaluation: A success story? Washington, DC: Center for Economic and Policy Research, December. Zou H. (1997). Dynamic analysis in the Viner model of mercantilism. Journal of International Money and Finance, Vol. 16, No. 4, pp. 637—651.

|

Популярные книги и учебники

- Экономикс - Макконнелл К.Р., Брю С.Л. - Учебник

- Бухгалтерский учет - Кондраков Н.П. - Учебник

- Капитал - Карл Маркс

- Курс микроэкономики - Нуреев Р. М. - Учебник

- Макроэкономика - Агапова Т.А. - Учебник

- Экономика предприятия - Горфинкель В.Я. - Учебник

- Финансовый менеджмент: теория и практика - Ковалев В.В. - Учебник

- Комплексный экономический анализ хозяйственной деятельности - Алексеева А.И. - Учебник

- Теория анализа хозяйственной деятельности - Савицкая Г.В. - Учебник

- Деньги, кредит, банки - Лаврушин О.И. - Экспресс-курс

Новые книги и журналы

Популярные лекции

- Шпаргалки по бухгалтерскому учету

- Шпаргалки по экономике предприятия

- Аудиолекции по экономике

- Шпаргалки по финансовому менеджменту

- Шпаргалки по мировой экономике

- Шпаргалки по аудиту

- Микроэкономика - Лекции - Тигова Т. Н.

- Шпаргалки: Финансы. Деньги. Кредит

- Шпаргалки по финансам

- Шпаргалки по анализу финансовой отчетности

- Шпаргалки по финансам и кредиту

- Шпаргалки по ценообразованию

- 50 лекций по микроэкономике - Тарасевич Л.С. - Учебное пособие

Популярные рефераты

- Коллективизация в СССР: причины, методы проведения, итоги

- Макроэкономическая политика: основные модели

- Краткосрочная финансовая политика предприятия

- Марксизм как научная теория. Условия возникновения марксизма. К. Маркс о судьбах капитализма

- История развития кредитной системы в России

- Коммерческие банки и их функции

- Лизинг

- Малые предприятия

- Классификация счетов по экономическому содержанию

- Кризис отечественной экономики

- История развития банковской системы в России

- Маржинализм и теория предельной полезности

- Кризис финансовой системы стран Азии и его влияние на Россию

- Иностранные инвестиции

- Безработица в России

- Источники формирования оборотных средств в условиях рынка