Популярные статьи

- Государственно-частное партнерство: теория и практика

- Международный форум по Партнерству Северного измерения в сфере культуры

- Мировой финансовый кризис и его влияние на Россию

- Совершенствование оценки эффективности инвестиций

- Качество и уровень жизни населения

- Фактор времени при оценке эффективности инвестиционных проектов

- Вопросы оценки видов социального эффекта при реализации инвестиционных проектов

- Государственная собственность в российской экономике - Масштаб и распределение по секторам

- Кластерный подход в стратегии инновационного развития зарубежных стран

- Перспективы социально-экономического развития России

- Теория экономических механизмов

- Особенности нового этапа инновационного развития России

- Экономический кризис в России: экспертный взгляд

- Налоговые риски

Популярные курсовые

- Учет нематериальных активов

- Потребительское кредитование

- Бухгалтерский учет - Курсовые работы

- Финансы, бухгалтерия, аудит - курсовые и дипломные работы

- Денежная система и денежный рынок

- Долгосрочное планирование на предприятии

- Диагностика кризисного состояния предприятия

- Интеграционные процессы в современном мире

- Доходы организации: их виды и классификация

- Кредитная система: место и роль в ней ЦБ и коммерческих банков

- Международные рынки капиталов

- Многофакторный анализ производительности труда

- Непрерывный трудовой стаж

- Виды и формы собственности и трансформация отношений собственности в России

- Анализ финансово-хозяйственной деятельности

Навигация по сайту

Некоторые результаты эмпирического анализа факторов глобального кризиса 2008—2009 годов |

|

М. Столбов

кандидат экономических наук доцент кафедры прикладной экономики МГИМО (У) МИД России Глобальный экономический кризис 2008-2009 гг. стал мощным импульсом для поиска новых теоретических подходов в экономической науке. Значительно возрос интерес к неортодоксальным школам и направлениям, ранее пребывавшим на периферии научного анализа. Повышение состязательности экономических теорий, связанное с осмыслением причин и последствий кризиса, следует рассматривать как долгосрочный позитивный тренд. Он должен обеспечить «благоприятный отбор» имеющихся достижений и развитие новых концепций. Но успешное усвоение уроков кризиса обеспечивается не только прогрессом теории, но и корректным анализом эмпирических данных, характеризующих динамику развития стран в 2008-2009 гг. Работа с эмпирикой может способствовать поиску «точек роста» теории и оценке результативности экономической политики по преодолению кризиса. Мы пытались обобщить имеющиеся эмпирические исследования факторов, определявших глубину экономического спада в различных странах в 2008—2009 гг., и предлагаем новые количественные подходы, которые позволят уточнить представление о роли некоторых из этих факторов. Краткий обзор эмпирических исследований факторов глобального кризисаЭмпирические работы, посвященные факторам, которые определяли глубину рецессии в отдельных странах, стали появляться «по горячим следам» кризиса. Тем не менее к настоящему времени опубликовано не так много исследований, основанных на анализе широких страновых выборок. Поиск по базам данных научных работ по экономике (RePEC, SSRN), находящихся в публичном доступе, выявил немногим более десятка таких исследований1. Недостаточное количество работ, в которых определяются факторы тяжести кризиса на межстра-новом уровне, не позволяет трактовать их обобщенные результаты как стилизованные факты. В частности, не применимы формальные методы мета-анализа литературы, обосновывающие значение того или иного фактора в исследованиях на основе статистических критериев2. Данное обстоятельство, впрочем, не препятствует выявлению результатов эмпирических исследований факторов спада в 2008-2009 гг., по поводу которых сложился определенный консенсус. К таковым в первую очередь можно отнести вывод о существовании двух путей разрастания кризисных явлений — финансового и торгового. Первый характеризуется набором показателей, раскрывающих степень насыщенности экономики кредитными ресурсами, зависимость развития банковской системы от средств нерезидентов и т. п. Второй связан с участием страны в международной торговле и соответственно с ее подверженностью кризису в результате сокращения внешнего спроса со стороны основных торговых партнеров. Среди индикаторов, характеризующих финансовый аспект усугубления кризиса, выделяется группа коэффициентов, которые широко используются в практике банковского регулирования и надзора. В исследовании Банка международных расчетов по 45 странам установлено, что менее глубоким кризис был в странах с высокими нормативами достаточности капитала банков и более низким отношением выданных кредитов к депозитам, аккумулированным в банковской системе3. Эксперты Банка международных расчетов также отмечают, что страны, испытавшие банковские кризисы в 1990-2007 гг., продемонстрировали большую устойчивость в ходе кризиса 2008-2009 гг. Таким образом, негативный предшествующий опыт способен дисциплинировать денежные власти, вынуждая укреплять банковский надзор. К перечню пруденциальных показателей следует добавить индикатор кредитной насыщенности национальных экономик — долю совокупного кредита экономике (или кредита частному сектору) в ВВП. На его значимость в объяснении спада 2008-2009 гг. указано в нескольких работах4. Кредитный «навес», сложившийся в развитых странах накануне кризиса, оценивается примерно в 25 п. п. ВВП, а в странах с формирующимся рынком — 8 п. п. Речь идет о превышении долговременного среднего значения доли совокупного кредита экономике в ВВП5. Помимо количественных характеристик банковской системы, исследователи обращают внимание на степень ее либерализации. Это качественный параметр, численно выражающийся через различные рейтинги (индекс экономической свободы, рассчитываемый Институтом Фрэзера, индекс Euromoney и т.п.). Эконометрический анализ показал, что степень либерализации положительно коррелировала с глубиной спада в 2008—2009 гг. Данный вывод устойчив при включении в регрессионный анализ контрольных переменных, характеризующих масштаб экономики и ее «финансовую глубину» (то есть насыщенность деньгами)6. Важную роль в оценке финансовых факторов кризиса играют и степень либерализации счета движения капитала, и величина внешнего долга (как совокупного, так и частного сектора). Эти меры финансовой открытости также носят проциклический характер, усугубляя спад за счет чистого оттока капитала7. Торговый аспект распространения кризиса моделируется через динамику роста стран — основных торговых партнеров и изменение условий торговли. Отмечается его особое значение в экономическом спаде стран — экспортеров сырья. В случае России сокращением внешнего спроса и ухудшением условий торговли можно объяснить примерно 2/3 глубины спада8. Сокращение внешнего спроса в силу эффекта домино, эпицентром которого стали США и страны ЕС, констатируется в глобальном масштабе. На этот механизм приходится до 70% сокращения объемов международной торговли9. По некоторым оценкам, соотношение вкладов финансового и торгового аспектов в объяснение глубины спада на широкой страновой выборке составило примерно 1:310. При этом сначала проявляет себя финансовый аспект, затем подключается торговый. Такая очередность подтверждается на микроуровне взаимосвязью устойчивости кредитных организаций, осуществляющих торговое финансирование, и объемов экспорта. В частности, неоднократно отмечавшееся в 1990-2009 гг. ухудшение финансового состояния японских банков, кредитующих экспортные операции, имело выраженное негативное влияние на объем экспорта фирм, получающих у них торговое финансирование11. Взаимосвязь финансового и торгового каналов, проявляющаяся в сокращении торгового финансирования, присуща не только японской экономике; схожие результаты получены в работах, где анализируется динамика экспортного кредитования в кризисный период на межстрановом уровне12. В целом конвенциональный характер имеет вывод о значении объемов международных резервов, сальдо счета текущих операций и режима валютного курса в предкризисные годы как факторов глубины кризиса. Эти индикаторы раскрывают особенности макроэкономической политики отдельных государств, ее ориентированность на достижение долгосрочной устойчивости к шокам.Большая величина международных резервов рассматривается как фактор, сглаживающий экономический спад в 2008-2009 гг. Государства, активно накапливавшие золотовалютные резервы накануне кризиса (и интенсивно их тратившие в 2008-2009 гг.!), в среднем испытали более «мягкую» рецессию. Эта зависимость становится более отчетливой, если исключить из рассмотрения развитые страны13. Аналогично, положительное сальдо счета текущих операций также выступало в качестве буфера спада. Этот индикатор по частоте упоминания, пожалуй, превосходит все факторы глубины кризиса, рассматриваемые вне рамок финансового и торгового аспектов14. Он ассоциируется с меньшей глубиной спада даже в исследованиях, которые постулируют отсутствие четкого перечня предикторов глубины рецессии15. Несколько менее устойчивым по сравнению с оценкой роли резервов и положительного сальдо текущего счета представляется вывод о большей предпочтительности плавающего валютного курса по сравнению с фиксированным. Данный вывод сделан применительно к группе стран с формирующимся рынком. Преимущество режима плавающего курса перед фиксированным в случае этих государств обнаруживается на этапе посткризисного восстановления, то есть в 2009-2010 гг.16 Для периода 2008-2009 гг. такое разграничение, по-видимому, не значимо. Вместе с тем в некоторых исследованиях в качестве фактора, усугубляющего кризис, называют чрезмерное укрепление реального курса национальной валюты, возможное главным образом при режиме фиксированного курса17. Еще одним важным пунктом, по поводу которого в целом сформировался исследовательский консенсус, следует считать сомнительный характер так называемой гипотезы «декаплинга» — нарушения синхронности в траекториях роста/спада развитых стран и развивающихся экономик (decoupling hypothesis). Накануне кризиса 2008-2009 гг. в экспертной среде возникло мнение, что с начала 2000-х годов зависимость развивающихся стран и государств с формирующимся рынком от состояния дел в развитых экономиках, прежде всего, американской, заметно ослабла. Возможно, до такой степени, что кризис в развитых странах не обязательно будет транслирован в эти государства или, по крайней мере, его глубина и охват будут не столь значительными, как это было ранее — в случае азиатского кризиса 1997-1998 гг., долговых кризисов начала 1980-х и 1990-х годов. Анализ факторов глубины кризиса 2008-2009 гг. во многих работах осуществлялся (имплицитно или в явном виде) с учетом необходимости проверки этой гипотезы. Несмотря на различия в методологии, общий вывод состоит в том, что кризис глубоко затронул развивающиеся экономики и страны с формирующимся рынком. При этом противники гипотезы декаплинга обращают особое внимание не на средние темпы прироста в 2008-2009 гг., которые ее не опровергают, а на перепады темпов прироста в этот период по сравнению с 2005-2007 гг.18 В некоторых исследованиях справедливость рассматриваемой гипотезы тестируется через наличие или отсутствие специфического странового фактора в динамике показателей подверженности кризису либо через отклонения от общей компоненты в факторном анализе бизнес-циклов19. Тем не менее убедительных свидетельств в пользу гипотезы декаплинга не обнаруживается даже в случае наиболее вероятных «кандидатов» — стран БРИК и государств Юго-Восточной Азии. Ввиду вариативности методологии тестирования данной гипотезы, а также объективно возросшей с момента проведенных ранее эмпирических исследований доступности данных за 2008-2009 гг., целесообразно провести ряд дополнительных тестов на состоятельность этой концепции. Затем будет построена регрессионная модель кумулятивных темпов прироста реального ВВП по широкому кругу стран за 2008-2009 гг., а также логистическая регрессионная модель вероятности экономического спада за аналогичный период. В обоих случаях в качестве предикторов отобраны наиболее значимые макропеременные в рамках финансового и торгового аспектов. А был ли декаплинг?Для проверки гипотезы декаплинга воспользуемся данными Всемирного банка World Development Indicators (WDI) по темпам прироста реального ВВП в 2008-2009 гг. Страны, по которым имелись пропуски данных, исключены из анализа. Итоговая выборка, таким образом, включала 187 стран. К развитым странам были отнесены все государства — члены ОЭСР по состоянию на начало 2008 г. (30 стран). Соответственно остальные 157 стран образовали группу развивающихся стран и стран с формирующимся рынком. Для всех 187 стран был рассчитан кумулятивный темп прироста реального ВВП за 2008-2009 гг.20 На его основе можно выделить государства, относительно успешно преодолевшие кризисный период, и страны, понесшие потери. К первой группе относятся страны с положительными значениями кумулятивного темпа прироста реального ВВП за 2008-2009 гг., ко второй — с отрицательными. Разумеется, такое разграничение довольно условно. Однако с учетом асинхронного воздействия кризиса на различные страны подобный подход к итоговой оценке их экономического развития за 2008-2009 гг. представляется вполне адекватным21.Среди развитых стран положительный кумулятивный темп прироста реального ВВП за 2008-2009 гг. продемонстрировали лишь Австралия, Южная Корея и Польша (10% от общего числа стран в группе развитых экономик). В группе развивающихся стран и стран с формирующимся рынком такой результат развития у 123 государств из 157 (78% от общего числа). При этом абсолютный «чемпион» экономического роста в условиях кризиса — Катар — почти в пять раз превысил показатель Польши, максимальный среди стран ОЭСР (табл. 1). Также обращает на себя внимание существенное различие средних кумулятивных темпов прироста реального ВВП в двух группах. Таблица 1 Описательные статистики кумулятивного темпа прироста реального ВВП за 2008—2009 гг.

Так, может быть, декаплинг все же имел место? Выясним, насколько статистически значимо различаются средние кумулятивные темпы прироста реального ВВП в обеих группах. Наличие нормального распределения в них позволяет применить для этой цели t-тест для независимых выборок. Нулевая гипотеза этого теста предполагает равенство групповых средних. Однако ее можно уверенно отвергнуть (табл. 2). Таблица 2Результаты t-теста на равенство средних кумулятивных темпов прироста реального ВВП

Таким образом, в среднем развивающиеся страны и страны с формирующимся рынком прошли кризисный период заметно лучше, чем развитые экономики. В группе развивающихся стран и стран с формирующимся рынком феноменальный результат Катара является единственным статистическим «выбросом»: при нормальности распределения кумулятивный темп прироста реального ВВП этой страны превышает среднее значение более чем на 3 стандартных отклонения. Исключение данной страны из анализа сокращает среднее значение кумулятивного темпа прироста реального ВВП за 2008-2009 гг. с 5,4 до 5,2%. Но это не сказывается на результатах t-теста на равенство средних кумулятивных темпов прироста реального ВВП в исследуемых группах стран: динамика развивающихся государств и стран с формирующимся рынком в среднем по-прежнему выглядит лучше, чем в странах ОЭСР. Полученные выкладки свидетельствуют в пользу справедливости гипотезы декаплинга. Однако, возможно, в развивающихся странах и странах с формирующимся рынком был более выраженный перепад темпов прироста реального ВВП в кризисные годы по сравнению с докризисным периодом? Чтобы проверить это предположение, был вычислен кумулятивный темп прироста реального ВВП за 2006-2007 гг. Затем была рассчитана абсолютная разность этих показателей за 2008-2009 гг. и 2006-2007 гг. Эта вели ч ина, согласно проведенном у тесту Колмогорова— Смирнова, подчиняется закону нормального распределения в случае развитых стран. Для группы развивающихся стран и стран с формирующимся рынком гипотеза о нормальности распределения абсолютной разности кумулятивного темпа прироста реального ВВП за 2008-2009 гг. и 2006-2007 гг. не подтверждается. В значительной мере это обусловлено присутствием в этой группе ряда стран, испытавших по-настоящему драматические изменения в динамике роста в годы кризиса. В частности, перепад темпов прироста реального ВВП в кризисные годы по сравнению с докризисным периодом в Азербайджане составил 47,1 п. п., Латвии — 44, Армении — 37, Эстонии — 36,5 п. п. Вместе с тем среди развивающихся стран и стран с формирующимся рынком для 28 государств (18% от общего числа стран в группе) кумулятивный темп прироста реального ВВП за 2008-2009 гг. оказался выше, чем за два предкризисных года. Следует заметить, что некоторые из этих стран, испытав значительный перепад темпов прироста реального ВВП, демонстрировали экономический рост и в кризисные годы. В них кризис 2008-2009 гг. привел не к спаду, а замедлению роста. Примерами являются Китай или тот же Азербайджан. Среди развитых экономик таких государств не оказалось. Таким образом, кризис, безусловно, серьезно затронул развивающиеся страны и страны с формирующимся рынком, но эта группа стран по своей реакции на него оказалась более гетерогенной, чем государства — члены ОЭСР. Вопреки интуитивным ожиданиям, перепад среднего кумулятивного темпа прироста реального ВВП в группе развитых стран оказался более существенным (табл. 3). Таблица 3

Чтобы корректно сравнить групповые средние, воспользуемся непараметрическим тестом Манна—Уитни, нулевая гипотеза которого также заключается в равенстве групповых средних (табл. 4). Ее следует отвергнуть. Таблица 4

Полученный результат контрастирует с приведенным выше мнением о заведомо более негативном воздействии кризиса на развивающиеся страны и страны с формирующимся рынком по сравнению с развитыми экономиками. Сокращение кумулятивного темпа прироста реального ВВП в среднем на 7,8 п. п. весьма чувствительно. Однако потери стран ОЭСР статистически значимо отличаются в большую сторону. Разумеется, декаплинг проявился бы в полной мере, если положительный средний кумулятивный темп прироста реального ВВП в группе развивающихся стран и стран с формирующимся рынком сочетался бы с положительным или нулевым абсолютным изменением этого показателя в 2008-2009 гг. по сравнению с 2006-2007 гг. Такой исход можно было бы расценить как сильную форму декаплинга. Фактически это означало бы, что такие страны не затронуты кризисом. Представленные выкладки позволяют говорить о наличии слабой формы декаплинга: кризис коснулся этой группы стран, но его воздействие оказалось мягче, чем в случае стран ОЭСР. Такая трактовка гипотезы декаплинга во многом объясняет ожидания, которые возлагаются именно на развивающиеся страны, по обеспечению роста мирового ВВП хотя бы на уровне 2,5 — 3% в среднесрочной перспективе. Кроме того, разделение эффекта декаплинга на сильную и слабую формы представляется удобным, чтобы избежать путаницы с интерпретацией количественных оценок данного явления22. Регрессионный анализ факторов кризисаТеперь обратимся к факторам, определявшим глубину кризиса 2008-2009 гг. Как и в случае с гипотезой декаплинга, кумулятивный темп прироста реального ВВП за этот период свидетельствует о подверженности кризису и его масштабах. С помощью регрессионного анализа попытаемся выявить факторы, воздействующие на этот показатель. Исходя из обзора литературы, представляется логичным на основе статистики WDI отобрать потенциально наиболее значимые факторы в рамках финансового и торгового аспектов распространения кризиса, а также группы макроэкономических детерминант. Наша главная предпосылка состоит в том, что количественные параметры этих факторов накануне кризиса (за 2007 г.) предопределили динамику развития стран мира в 2008-2009 гг. Финансовый аспект. В базе данных WDI насчитывается 59 показателей, характеризующих развитие финансового сектора стран. Исходя из общих рассуждений о взаимосвязях между этими индикаторами, корректно сократить размерность столь обширного перечня вряд ли возможно. Поэтому отбор наиболее важных финансовых причин кризиса был формализован с помощью факторного анализа23. В результате наиболее устойчивым и информативным индикатором оказалась доля кредитов частному сектору в ВВП. Торговый аспект. Отбор индикаторов проводился на базе факторного анализа среди индикаторов условий торговли (пять показателей). Наиболее перспективным индикатором оказались чистые бартерные условия торговли — отношение стоимостного индекса экспорта к стоимостному индексу импорта страны. Очевидно, что данный индикатор за 2007 г. не передает шоковых изменений внешнего спроса, с которым и столкнулись многие страны в 2008 г. Поэтому в качестве регрессора использовано относительное изменение чистых бартерных условий торговли в 2008 г. по сравнению с 2007 г. К этому блоку показателей была отнесена доля сальдо текущего счета платежного баланса в ВВП. Как отмечалось выше, это наиболее часто упоминаемый в литературе фактор динамики экономического развития в кризисный период для широкого круга стран. Макроэкономические факторы. В состав этого блока была включена абсолютная величина международных резервов страны (из 6 индикаторов по резервам в WDI), а также доля государственного долга (сумма внутреннего и внешнего) в ВВП. Привлечение последнего показателя связано с тем, что стабилизационная политика большинства государств в 2008-2009 гг. привела к росту государственного долга. Некоторые страны в результате оказались на грани суверенного дефолта. Соответственно можно сделать предположение, что величина госдолга накануне кризиса 2008-2009 гг. во многом определяла «свободу маневра» по проведению стабилизационной политики, а также вероятность возникновения проблем с долговой устойчивостью, как своего рода посткризисного синдрома. Для учета возможного разнонаправленного влияния перечисленных факторов на развитые и развивающиеся страны в анализ была включена фиктивная переменная членства в ОЭСР. Результаты регрессионного анализа в целом подтвердили значимость перечисленных факторов для объяснения глубины кризиса (или его отсутствия) по широкой выборке стран (табл. 5). О приемлемом интегральном качестве регрессий свидетельствуют значения F-статистики, а также результаты RESET-теста Рамсея. Тест кумулятивных сумм рекурсивных остатков (CUZUM test) подтвердил стабильность коэффициентов во всех уравнениях. В модели 1 была выявлена гетероскедастичность, которая скорректирована посредством стандартных ошибок в форме Уайта. Таблица 5 Результаты регрессионного анализа факторов, влиявших на глубину кризиса 2008—2009 гг.

Примечание. Значимо на уровне: *** 1%, ** 5%, * 10%. Знаки коэффициентов в приведенных моделях хорошо согласуются с теорией и интуитивными ожиданиями. Доля кредитов частному сектору в ВВП и удельный вес госдолга в ВВП в случае стран ОЭСР являются прокризисными факторами. Величина международных резервов, доля сальдо счета текущий операций в ВВП, положительное изменение чистых бартерных условий торговли, а также удельный вес госдолга в ВВП в случае развивающихся стран и стран с формирующимся рынком, напротив, оказывали позитивное воздействие на экономическое развитие в 2008-2009 гг. Поскольку кризис 2008—2009 гг. в развитых государствах, как теперь известно, перерос в кризис суверенной задолженности, отрицательное влияние госдолга в ВВП на результаты развития этих стран вполне объяснимо. Положительная взаимосвязь данного индикатора с кумулятивным темпом прироста реального ВВП в группе развивающихся стран и стран с формирующимся рынком, по-видимому, обусловлена его структурой. Прежде всего, это касается внешнего долга, где очень высокий удельный вес нерыночных инструментов — задолженности перед международными финансовыми организациями, грантов содействию развития. Стоимость обслуживания таких долгов (с учетом грант-элементов и прочих льгот), как правило, сопоставима или даже ниже облигационных займов государств с первоклассными инвестиционными рейтингами. Условия погашения этой задолженности практически не зависят от изменения общемировой конъюнктуры. Вместе с тем кредиты международных финансовых организаций и гранты содействию развития носят целевой, проектный характер, что могло обеспечить их положительное влияние на рост развивающихся стран и стран с формирующимся рынком в 2008-2009 гг. Был также проведен сравнительный анализ воздействия регрессо-ров на изменение зависимой переменной. Для этого были рассчитаны бета- и дельта-коэффициенты. На их основе было установлено, что доля госдолга в ВВП в случае стран ОЭСР является самой «мощной» независимой переменной. Ее вклад в суммарное воздействие всех факторов, включенных в приведенные регрессионные уравнения, составляет 43-48%24. Далее следует удельный вес кредитов частному сектору в ВВП (37%). Вклад изменения условий торговли равен 22%, доли сальдо счета текущих операций в ВВП — 7%, международных резервов и доли госдолга в развивающихся странах и странах с формирующимся рынком — около 2%. Таким образом, расчеты указывают на преобладающую роль сбалансированной политики по управлению госдолгом в успешном преодолении кризиса 2008-2009 гг., а также расходятся с выводом о существенно более высокой значимости торгового аспекта разрастания кризиса по сравнению с финансовым (к такому выводу приходят авторы ранее выполненных эмпирических исследований факторов глубины кризиса). Вывод о преобладающем влиянии госдолга и доли кредитов частного сектора в ВВП сохраняется и при использовании иной меры глубины кризиса — абсолютной разности кумулятивных темпов прироста реального ВВП за 2008-2009 гг. и 2006-2007 гг. Помимо множественных регрессий по пространственным данным, была оценена логистическая модель вероятности кризиса в 2008-2009 гг. Бинарная зависимая переменная кризиса вводилась исходя из кумулятивного темпа прироста реального ВВП за 2008-2009 гг. Если он был меньше нуля, то она принимала значение единицы, а в случае положительного значения принималась равной нулю. Начальный перечень факторов, влияющих на вероятность кризиса, соответствовал показателям, которые использованы при построении приведенных выше регрессий. В рамках логистической регрессии величина международных резервов, доля сальдо счета текущих операций, изменение условий торговли, а также доля госдолга в ВВП для развивающихся стран и стран с формирующимся рынком утратили свою статистическую значимость (табл. 6). Таким образом, одновременно на вероятность кризиса и его количественные параметры (кумулятивный темп прироста реального ВВП) оказывали влияние доля кредитов частному сектору в ВВП и удельный вес госдолга в ВВП (в случае развитых стран). Таблица 6

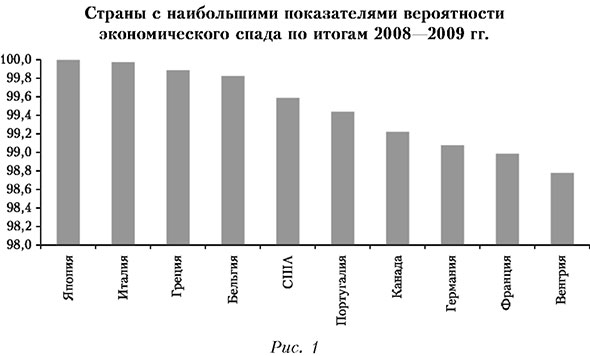

* Отношение шансов (натуральный логарифм коэффициентов регрессии) — мультипликатор, на который изменяется вероятность возникновения кризиса в 2008-2009 гг., когда независимая переменная увеличивается на 1. Отношение шансов выше 1 свидетельствует об увеличении вероятности. Качество построенной логистической регрессии весьма высоко. С ее помощью правильно классифицировано 86% случаев наличия кризиса либо его отсутствия. Интегральный тест Хесмера—Лемешоу на качество классификации с вероятностью 99% указывает на адекватность модели. На основе логистической регрессии сначала были оценены страновые вероятности экономического спада в 2008-2009 гг. Их среднее значение составило 33%. Первые десять государств с наибольшими показателями вероятности кризиса входят в ОЭСР (рис. 1).

Приведенные оценки носят апостериорный характер. С учетом имеющихся данных за 2010 г. попытаемся, используя построенную логистическую регрессию, оценить вероятность экономического спада по итогам 2011-2012 гг. Разумеется, прогнозировать будущие кризисы на базе прежних моделей довольно рискованно. В нашем случае, в частности, приходится абстрагироваться от возможного действия возникших в кризисный период различных стабилизационных инструментов и институтов (консолидированных мер налогово-бюджетной и монетарной политики ведущих экономик, функционирования Фонда финансовой стабильности ЕС и т. п.). Тем не менее подобный анализ не бесполезен: он позволяет оценить нынешние риски, что называется, при прочих равных условиях, а также напрямую сопоставить их с ситуацией накануне глобального кризиса 2008-2009 гг. Среднее значение вероятности экономического спада по итогам 2011-2012 гг. оказалось на уровне 36%. Для развитых стран вновь наибольшие показатели вероятности кризиса (рис. 2).

По сравнению с 2008—2009 гг. из первой десятки выбыли США. Однако снижение вероятности кризиса в крупнейшей экономике мира минимально — с 99,6 до 99,3%. В целом же индивидуальные вероятности экономического спада увеличились для 87 из 112 стран. В наибольшей степени возросли риски для Израиля (с 20,7 до 99,6%), Чехии (с 62,2 до 86,6%), Мексики (с 48 до 84%). В лидерах по сокращению вероятности экономического спада по сравнению с 2007—2008 гг. Канада (с 99,2 до 89,1%), Южная Корея (с 77,8 до 70,3%) и ЮАР (с 34,5 до 30,6%). ЮАР — единственная из стран БРИКС, демонстрирующая рост устойчивости по отношению к кризису. Увеличение вероятности кризиса, хотя и незначительное, характерно для остальных государств этой неформальной группировки, причем самое существенное — для Китая (с 22,6 до 27,1%). В целом из 25 стран, где вероятность кризиса снизилась, лишь 4 относятся к развитым. Таким образом, можно констатировать сохранение высокой вероятности глобального кризиса, который выразится в отрицательных кумулятивных темпах прироста реального ВВП за 2011-2012 гг. Потенциальный эпицентр этого кризиса, как и в 2008-2009 гг., сосредоточен в странах ОЭСР. Фактором, ограничивающим глубину спада, должен стать экономический рост в развивающихся странах и странах с формирующимся рынком.

Проведенный анализ демонстрирует, что для успешного прохождения кризисного периода критическое значение имело сочетание двух условий — недопущение кредитного «перегрева» экономики и умеренная величина государственного долга. В случае России первое из них не было выполнено. Более того, ускоренный рост кредитования накануне кризиса 2008-2009 гг. был во многом обеспечен за счет средств нерезидентов, поступавших в отечественную банковскую систему. Таким образом, косвенно было поставлено под сомнение выполнение и второго условия: сравнительно невысокий уровень госдолга был нивелирован обременительной величиной внешнего корпоративного долга. Из этого надо извлечь два основных урока для экономической политики на ближайшие годы: необходимо укреплять макропруденциальное регулирование банковской системы и поддерживать сбалансированный подход к внешним государственным заимствованиям. Перечисленные рекомендации формируют ядро так называемой хорошей политики (good policy), препятствующей кризисам. Их несоблюдение, как показали расчеты, вряд ли будет компенсировано удачным стечением обстоятельств (good luck) или пассивной подготовкой к кризису посредством накопления золотовалютных резервов. 1 Здесь не учитываются работы, в которых исследовались факторы глубины кризиса на уровне отдельных стран и регионов. 2 См., например: Roberts C., Stanley T. Meta-Regression Analysis: Issues of Publication Bias in Economics. Oxford: Blackwell, 2005. 3 Cecchetti S., King M., Yetman J. Weathering the Financial Crisis: Good Policy or Good Luck? // BIS Working Paper. 2011. No 351. P. 14 — 15. 4 См., например: Gourinchas P.-O., Obstfeld M. Stories of the Twentieth Century for the Twenty First //NBER Working Paper No 17252. July 2011; Гурвич Е. Т., Прилепский И. В. Чем определялась глубина спада в кризисный период? // Журнал Новой экономической ассоциации. 2010. № 8. 5 Gourinchas P.-O., Obstfeld M. Op. cit. P. 27. 6 Giannone D., Lenza M., Reichlin L. Market Freedom and the Global Recession // IMF Economic Review. 2011. Vol. 59, No 1. Р. 111 — 135. 7 Aizenman J., Pasricha G. Determinants of Financial Stress and Recovery // NBER Working Paper. 2010. No 16605. 8 Гурвич Е. Т., Прилепский И. В. Указ. соч. С. 76. 9 Bems R., Johnson R., Yi K. Demand Spillovers and the Collapse of Trade in the Global Recession // IMF Working Paper No 10/142. June 2010. 10 Гурвич Е. Т., Прилепский И. В. Указ. соч. С. 74. 11 Amiti M., Weinstein D. Exports and Financial Shocks // NBER Working Paper. 2009. No 15556. 12 См., например: Asmundson I. et al. Trade and Trade Finance in the 2008-09 Financial Crisis // IMF Working Paper. 2011. No 11/16; Chor D., Manova K. Off the Cliff and Back: Credit Conditions and International Trade during the Global Financial Crisis // NBER Working Paper. 2010. No 16174. 13 Dominguez K., Hashimoto Y., Ito T. International Reserves and the Global Financial Crisis // NBER Working Paper. 2011. No 17362. 14 С нашей точки зрения, отнесение сальдо счета текущих операций к группе макроэкономических детерминант глубины спада не вполне точно. Скорее, это фактор на стыке внешнеторговых и макроэкономических факторов. По сравнению с выбором режима валютного курса и даже политики управления международными резервами он более инерционен. Без наличия мощного шока вряд ли приходится ожидать одномоментного изменения соотношения экспорта и импорта страны. 15 Rose A., Spiegel M. Cross-Country Causes and Consequences of the Crisis: an Update // Federal Bank of San Francisco Working Paper. 2011. No 2011-02. 16 Tsangarides C. Crisis and Recovery: Role of Exchange Rate Regime in Emerging Market Economies // IMF Working Paper. 2010. No 10/242. 17 Gourinchas P.-O., Obstfeld M. Op. cit. 18 Didier Т., Hevia C., Schmukler S. How Resilient Were Emerging Economies to the Global Crisis // World Bank Policy Research Working Paper. 2011. No 5637. 19 Felices G., Wieladek T. Are EME Indicators of Vulnerability to Financial Crises Decoupling from Global Factors? // Bank of England Working Paper. 2011. No 140. 20 Вычисления производились по формуле: 21 Выборка в целом и составляющие ее две группы стран, согласно результатам теста Колмогорова—Смирнова, характеризуются нормальным распределением исследуемого показателя. 22 Реализованный подход к тестированию гипотезы декаплинга можно назвать статическим, так как он ориентирован на обнаружение возможных расхождений в траекториях развития стран ОЭСР и прочих стран непосредственно в период кризиса. В литературе описаны динамические тесты этой гипотезы, основанные на выделении так называемых стандартизованных деловых циклов (с помощью фильтров Ходрика—Прескотта, Бакстера—Кинга и т.п.) и анализе их синхронности. Вместе с тем, ввиду сглаживающего эффекта статистические фильтры могут недооценивать значение изменений, происходящих в начале и в конце анализируемого динамического ряда. Вследствие этого может быть пропущен момент перелома тенденции, приходящийся на конец периода. Есть основания полагать, что кризис 2008—2009 гг. способен знаменовать собой перелом тенденции тесной взаимосвязи развития стран ОЭСР и прочих государств. Таким образом, традиционный подход к анализу декаплинга не отменяет возможности применения статического метода, основанного на анализе дескриптивных статистик различных групп стран на коротком временном интервале. 23 Проведено пять последовательных стадий отбора финансовых показателей на основе критерия Кайзера. 24 Данный результат согласуется с выводами К. Райнхарт и К. Рогоффа о том, что банковские кризисы, как правило, предшествуют кризисам суверенного долга и даже могут рассматриваться как их предикторы. См.: Reinhart C., Rogoff K. From Financial Crash to Debt Crisis // American Economic Review. 2011. Vol. 101, No 5. P. 1676 — 1706.

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Популярные книги и учебники

- Экономикс - Макконнелл К.Р., Брю С.Л. - Учебник

- Бухгалтерский учет - Кондраков Н.П. - Учебник

- Капитал - Карл Маркс

- Курс микроэкономики - Нуреев Р. М. - Учебник

- Макроэкономика - Агапова Т.А. - Учебник

- Экономика предприятия - Горфинкель В.Я. - Учебник

- Финансовый менеджмент: теория и практика - Ковалев В.В. - Учебник

- Комплексный экономический анализ хозяйственной деятельности - Алексеева А.И. - Учебник

- Теория анализа хозяйственной деятельности - Савицкая Г.В. - Учебник

- Деньги, кредит, банки - Лаврушин О.И. - Экспресс-курс

Новые книги и журналы

Популярные лекции

- Шпаргалки по бухгалтерскому учету

- Шпаргалки по экономике предприятия

- Аудиолекции по экономике

- Шпаргалки по финансовому менеджменту

- Шпаргалки по мировой экономике

- Шпаргалки по аудиту

- Микроэкономика - Лекции - Тигова Т. Н.

- Шпаргалки: Финансы. Деньги. Кредит

- Шпаргалки по финансам

- Шпаргалки по анализу финансовой отчетности

- Шпаргалки по финансам и кредиту

- Шпаргалки по ценообразованию

- 50 лекций по микроэкономике - Тарасевич Л.С. - Учебное пособие

Популярные рефераты

- Коллективизация в СССР: причины, методы проведения, итоги

- Макроэкономическая политика: основные модели

- Краткосрочная финансовая политика предприятия

- Марксизм как научная теория. Условия возникновения марксизма. К. Маркс о судьбах капитализма

- История развития кредитной системы в России

- Коммерческие банки и их функции

- Лизинг

- Малые предприятия

- Классификация счетов по экономическому содержанию

- Кризис отечественной экономики

- История развития банковской системы в России

- Маржинализм и теория предельной полезности

- Кризис финансовой системы стран Азии и его влияние на Россию

- Иностранные инвестиции

- Безработица в России

- Источники формирования оборотных средств в условиях рынка