Популярные статьи

- Государственно-частное партнерство: теория и практика

- Международный форум по Партнерству Северного измерения в сфере культуры

- Мировой финансовый кризис и его влияние на Россию

- Совершенствование оценки эффективности инвестиций

- Качество и уровень жизни населения

- Фактор времени при оценке эффективности инвестиционных проектов

- Вопросы оценки видов социального эффекта при реализации инвестиционных проектов

- Государственная собственность в российской экономике - Масштаб и распределение по секторам

- Кластерный подход в стратегии инновационного развития зарубежных стран

- Перспективы социально-экономического развития России

- Теория экономических механизмов

- Особенности нового этапа инновационного развития России

- Экономический кризис в России: экспертный взгляд

- Налоговые риски

Популярные курсовые

- Учет нематериальных активов

- Потребительское кредитование

- Бухгалтерский учет - Курсовые работы

- Финансы, бухгалтерия, аудит - курсовые и дипломные работы

- Денежная система и денежный рынок

- Долгосрочное планирование на предприятии

- Диагностика кризисного состояния предприятия

- Интеграционные процессы в современном мире

- Доходы организации: их виды и классификация

- Кредитная система: место и роль в ней ЦБ и коммерческих банков

- Международные рынки капиталов

- Многофакторный анализ производительности труда

- Непрерывный трудовой стаж

- Виды и формы собственности и трансформация отношений собственности в России

- Анализ финансово-хозяйственной деятельности

Навигация по сайту

Современные тенденции стимулирования потребителей в местах продаж |

|

Климин А.И.

Маркетинговые коммуникации — комплекс средств и методов маркетинга, обеспечивающих установление связи с потребителем и способствующих в итоге совершению им покупки. По одной из классификаций средств и методов, применяемых в этой области, маркетинговые коммуникации делятся на ATL (Above The Line) и BTL (Below The Line) рекламу. ATL реклама включает в себя массовые коммуникации через медиаканалы без обратной связи (СМИ, наружная и транзитная реклама, часть коммуникаций через Интернет). BTL реклама в узком смысле является синонимом мероприятий по стимулированию потребителей (проведение рекламных акций или промо-мероприятий с предоставлением бесплатных образцов, подарков, скидок и т. п.), в широком — включает в себя всю коммуникацию с обратной связью, в том числе часть коммуникаций через Интернет. Главное отличие BTL от ATL рекламы — установление контакта с потребителем, получение его отклика, взаимодействие. Стимулирование потребителей (consumer promotion) является частью стимулирования сбыта (sales promotion), которое кроме этого включает стимулирование торговых посредников и собственного торгового персонала (trade promotion). Актуальность предлагаемой темы обусловлена тем, что стимулирование потребителей на рынках В2С в России и за рубежом постоянно усиливает свои позиции, а для отдельных рекламодателей занимает лидирующую роль в комплексе маркетинговых коммуникаций. По оценке Ассоциации коммуникационных агентств России (АКАР) в 2013 г. на BTL рекламу в России потрачено около 90,6 млрд р., темп прироста по сравнению с 2012 г. составил 13 %, что на 3 % больше темпа прироста рынка ATL рекламы. В 2013 г. доля BTL рекламы в общем объеме затрат на маркетинговые коммуникации в России составила 22 %, однако многие производители на В2С рынках и ритейлеры тратят на стимулирование сбыта до 75 % бюджета на маркетинговые коммуникации. Методы стимулирования для различных товаров и услуг постоянно совершенствуются, их арсенал регулярно анализируется в научной и деловой литературе. Стимулирование сбыта и BTL услуги наиболее активно применяются в торговле. Особое направление исследований стимулирования продаж в торговле связано с управлением мерчандайзингом. Среди методов мерчандайзинга наиболее современными и интересными, на наш взгляд, являются методы нейромаркетинга. Применение методов стимулирования в сфере услуг имеет свои специфические черты, о чем говорится в [5]. Использование методов стимулирования производителями товаров для активизации спроса рассматривается в [6]. Особую актуальность методы стимулирования приобретают в периоды спада спроса на определенные товары и услуги, в моменты кризисного состояния в отрасли [6]. Актуальным вопросом постоянно остается измерение эффективности методов стимулирования и BTL мероприятий [7]. В России действует ряд профессиональных объединений участников рынка BTL рекламы, среди которых следует отметить Российскую ассоциацию маркетинговых услуг (РАМУ) [11] и Международную ассоциацию маркетинга в ритейле (POPAI) [8]. РАМУ объединяет в основном агентства по оказанию BTL услуг, участниками POPAI являются в основном ритейлеры и производители POSM (Point of Sale Materials — средства и материалы для оформления мест продаж). Деятельностью этих организаций является в том числе изучение современных тенденций на рынке BTL рекламы. В данной статье представлены результаты двух исследований по определению современных направлений стимулирования потребителей на российском рынке по различным параметрам производителями товаров и торговыми организациями. Основной источник информации по первому исследованию — брифы (технические задания) на проведение промо-мероприятий клиентов агентства ООО «Ай ти эм» (Integrated Trade Marketing — ITM) [10], а также результаты проведения промо-акций, полученные в ходе исследования удовлетворенности клиентов ITM [14]. Всего было проанализировано 20 брифов и результатов рекламных акций производителей товаров и услуг (продукты питания, напитки, медицинские товары, автомобили, бытовая электроника, оптом калькуляторы в ЛюксОпт, интернет-услуги) за период 2013— 2014 г. Исследовались брифы следующих брендов: Philips, Pepsi, Unilever, Johnson&Johnson, Norge, Infinity, Ferrero, Total, Schwarskopf, Тех-протект Богатырь, Solomon, Coca-Cola, Campino, Diageo, Yota, Mars, Xbox, Fazer, Sony, Philip Morris. В качестве источника данных для второго исследования использованы данные анализа рынка POSM в России по итогам 2013 г., проведенного по заказу POPAI компанией Workline group [17]. Рассмотрим результаты проведения промо-мероприятий клиентов агентства ООО «Ай ти эм». Анализ брифов проводился по следующим параметрам классификации методов стимулирования потребителей:

Данная классификация разработана для целей исследования на основе предложенной нами в [3] изначальной классификации из 11 параметров. В табл. 1 представлены результаты анализа. Таблица 1 Распределение предпочтений рекламодателей по различным параметрам и направлениям классификации мероприятий по стимулированию

Следует отметить, что все промо-акции в брифах связаны с ценовыми методами стимулирования. По каждому из восьми параметров показано распределение по направлениям классификации по рассматриваемому параметру. В сумме распределение по направлениям параметра дает 100 %, т. е. каждый бриф классифицирован только по одному направлению по рассматриваемому параметру. Например, параметр классификации «1. Цели проведения промо-мероприятий» проанализирован по направлениям: реализация различных этапов пирамиды коммуникации — 35 % брифов; увеличение и сохранение доли рынка — 25 % брифов; увеличение объема продаж и прибыли — 20 % брифов; позиционирование бренда — 15 % брифов. Лидирующее направление по параметру классификации стоит в таблице на первом месте. Обобщим представленные результаты в табл. 1 и постараемся проследить взаимосвязи между различными параметрами и направлениями классификации мероприятий по стимулированию. Выдвинем гипотезы, объясняющие лидерство того или иного направления стимулирования. По данным о клиентах ITM видим, что цели реализации различных этапов пирамиды коммуникации занимают лидирующее место и представлены в 35 % брифов. На втором месте (25 %) идут цели увеличения и сохранения доли рынка, что важнее в современных условиях конкурентной борьбы, чем увеличение объема продаж и прибыли (20 %). Цели позиционирования бренда представлены в наименьшем количестве брифов. Лидирующая роль целей реализации различных этапов пирамиды коммуникации объясняется большим списком входящих в этот пункт целей. К ним относятся [3]:

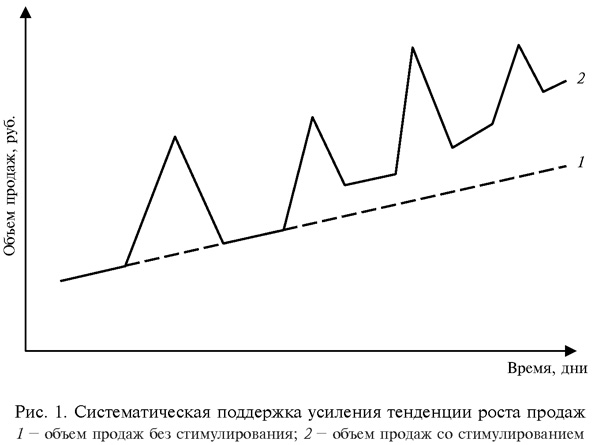

А также другие цели маркетинговых коммуникаций, не включающие прямое побуждение к покупке, увеличение доли рынка и позиционирование бренда. Безусловно, увеличение доли рынка невозможно без увеличения объемов продаж на растущем рынке, причем объем продаж должен расти более высокими темпами, чем емкость рынка. Однако прибыль компании при этом может и не расти. Прибыль от стимулирования, как краткосрочный результат деятельности организации, уступает место более долгосрочному показателю результативности — доле рынка, которая обеспечивает прибыль в перспективе не только за счет увеличения выручки, но и за счет снижения затрат при эффекте масштаба. Доля рынка является стратегическим параметром конкурентоспособности фирмы, показывающим ее лидирующее положение на рынке [12]. Денежная скидка на стандартный размер упаковки опережает скидку за увеличенную упаковку или размер покупки, вероятно, потому, что предполагает меньше транзакционных издержек, связанных с реализацией таких мероприятий. Производство, транспортировка, выкладка нестандартных упаковок большего размера связана с дополнительными расходами. Проще и дешевле предоставить скидку на стандартный товар. По регулярности проведения мероприятий лидируют регулярные мероприятия, не связанные с сезонностью или какими-то датами. Это говорит о постоянном характере проводимых мероприятий, их стратегическом планировании. Регулярное проведение рекламных акций позволяет постоянно стимулировать спрос и «поднимать» кривую объема продаж выше тренда объема продаж без стимулирования. Такая стратегия в [3] называется систематической поддержкой усиления тенденции роста продаж (см. рисунок).

При стратегии систематической поддержки усиления тенденции роста продаж продавец «подталкивает» тренд продаж без стимулирования вверх, придавая ему больший темп прироста или смещая на более высокий уровень. Таким образом, традиционная ориентация на сезон или дату, которую можно использовать как информационный повод для стимулирования, теряет ведущую роль при планировании мероприятий по стимулированию. При ответе на вопрос «кого стимулировать?» рекламодатели наибольшее внимание обращают на потенциальных покупателей, которые расширяют размер рынка. Это коррелирует с целями увеличения доли рынка, которые стоят на втором месте после реализации различных этапов пирамиды коммуникации. В данном случае имеется ввиду любой потенциальный покупатель, готовый в момент проведения акции к совершению покупки. Большинство фирм планируют и проводят местные мероприятия по стимулированию в пределах одного города и отдают предпочтение среднесрочным мероприятиям длительностью 1—3 мес. Это можно объяснить опять же экономией затрат при проведении более длинных мероприятий, чем краткосрочные, и снижением издержек на организацию общенациональных BTL кампаний. Коммуникации в табл. 1 разделены на массовые и персональные. Массовые коммуникации связаны в основном с применением средств ATL рекламы, персональные коммуникации — с работой на местах продаж промо-персонала (промоутеров, мерчандайзеров), продавцов. Направление «Реклама на месте продажи и POSM» в табл. 1 отнесено в данном исследовании к массовым коммуникациям, хотя это вопрос спорный. Традиционно POSM относится к BTL рекламе [3, 13]. В данном случае имеется в виду, что массовые коммуникации (в том числе и применение POSM) не связаны с личными контактами с потребителем со стороны персонала, участвующего в акции по стимулированию. 70 % рекламодателей в качестве инструмента коммуникаций используют рекламу на месте продажи и POSM, что является традиционной практикой при проведении мероприятий по стимулированию. Такая коммуникация направлена на то, чтобы мотивировать потенциального покупателя (являющегося, как было отмечено выше, основным объектом стимулирования) к немедленной покупке. Именно на месте продажи готового к покупке потребителя легче всего склонить к принятию решения в пользу вашей торговой марки. При персональных коммуникациях с потребителем большинство (55 % компаний) ориентируются в основном на раздачу бесплатных образцов (семплинг), дегустацию и раздачу рекламных материалов на месте продажи. Как видим, реклама на месте продажи и POSM как средство коммуникации с потребителем собрали наибольшее количество голосов рекламодателей (70 %). Приведем ряд данных из исследования Workline group, посвященного POSM и проведенного для POPAI при его активном участии в период апрель-май 2014 г. Общее число контактов в ходе опросов составило 52 производителя POSM и 98 заказчиков. Активное участие в исследовании приняли 21 производитель и 25 заказчиков, метод исследования — телефонное и онлайн-интервью. Вот некоторые результаты исследования. 1. Емкость рынка POSM в России в 2013 г. оценивается максимум в 21,5 млрд р. От общих затрат на BTL рекламу 90, 6 млрд р., по данным АКАР, это составляет 23,7 %. 2. Упорядочение по объемам затрат на POSM (по возрастанию) для разных секторов рынка следующее:

3. В табл. 2 приведено распределение POSM по видам продукции в объемах производства производителей и в затратах на POSM заказчиков. Таблица 2Распределение объема рынка POSM по видам продукции, %

Как видим, цифры в двух столбцах табл. 2 почти совпадают. 4. Объем импорта POSM оценивается примерно в одну треть емкости рынка. Заказ или закупка готовых POSM за рубежом составляет от 20 до 70 % бюджета большинства крупных рекламодателей, активно использующих POSM. Согласно исследованию, существует тенденция к увеличению доли импорта в емкости рынка. Причины этого, по опросу рекламодателей, приведены в табл. 3. Таблица 3Причины увеличения доли заказов POSM за рубежом, % от опрошенных

Как видим, основные причины выбора в пользу зарубежных изготовителей POSM — это интересные креативные решения и использование новых технологий при производстве POSM. Отсюда вывод: элементы новизны в области POSM приходят к нам из-за рубежа. Возрастание роли места продажи как элемента маркетинга способствует развитию покупательского маркетинга (shopper marketing), напрямую связанного с планированием мероприятий по стимулированию потребителей [13]. Он включает в себя:

В целом можно определить следующие современные тенденции в стимулировании потребителей на местах продаж.

СПИСОК ЛИТЕРАТУРЫ 1. Все о мерчандайзинге // Исследование трейд-маркетинговых агентств. URL: http://Merchan dising.ru 2. Захарова Ю.А. Торговый маркетинг. Эффективная организация продаж. М.: Дашков и К°, 2011. 136 c. 3. Климин А.И. Стимулирование продаж. СПб.: Вершина, 2007. 275 с. 4. Климин А.И., Захарова А. А. Анализ эффективности мероприятий по стимулированию в розничной торговле // Аудит и финансовый анализ. 2009. № 6. С. 327—336. 5. Крутик А.Б. Особенности конкурентной среды на рынке туристических услуг и конкурентоспособность туристических фирм // Научно-технические ведомости Санкт-Петербургского государственного политехнического университета. Экономические науки. 2014. № 1(187). С. 98—104. 5. Krutik A.B. Features of the competitive environment in the market of tourist services and competitiveness of travel companies. St. Petersburg State Polytechnical University Journal. Economics, 2014, no. 1(187), pp. 98—104. 6. Макаренко А.В. Состояние и направления развития рынка легковых автомобилей в России // Научно-технические ведомости Санкт-Петербургского государственного политехнического университета. Экономические науки. 2014. № 2(192). С. 31—37. 6. Makarenko A.V. Current state and development trends of russian automotive market. St. Petersburg State Polytechnical University Journal. Economics, 2014, no. 2(192), pp. 31—37. 7. Максимова И. Оценка эффективности акции стимулирования продаж // Маркетинг в России и за рубежом. 2010. № 1. С. 36—45. 8. Международная ассоциация маркетинга в ритейле POPAI: [сайт]. URL: http://www.popairussia.com 9. Объем рынка маркетинговых коммуникаций в России в 2013 году. АКАР. URL: http:// www.akarussia.ru/knowledge/market_size/id4044 10. ООО «Ай ти эм»: [сайт]. URL: http:// www.itm-gms.ru 11. Российская Ассоциация Маркетинговых услуг — РАМУ: [сайт]. URL: http://www.ramu.ru 12. Салкуцан С.В. Планирование маркетинговых мероприятий // Известия СПБГЭТУ «ЛЭТИ». 2013. № 1. С. 95—98. 13. Снегирева Н. Такой важный shopper marketing // Управление магазином. 2011. № 3. C. 30—33. 14. Тихонов Д.В., Минеева А.М. Брендинговое агентство в восприятии клиента // Бренд-менеджмент. 2013. № 5. С. 312—319. 15. Трайндл А. Нейромаркетинг: Визуализация эмоций. М.: Альпина Бизнес Букс, 2007. 114 с. 16. Царев А.В. Пехота маркетинговых войск. СПб.: Питер, 2006. 352 с. 17. Workline group [сайт]. URL: http://www. workline.ru

|

Популярные книги и учебники

- Экономикс - Макконнелл К.Р., Брю С.Л. - Учебник

- Бухгалтерский учет - Кондраков Н.П. - Учебник

- Капитал - Карл Маркс

- Курс микроэкономики - Нуреев Р. М. - Учебник

- Макроэкономика - Агапова Т.А. - Учебник

- Экономика предприятия - Горфинкель В.Я. - Учебник

- Финансовый менеджмент: теория и практика - Ковалев В.В. - Учебник

- Комплексный экономический анализ хозяйственной деятельности - Алексеева А.И. - Учебник

- Теория анализа хозяйственной деятельности - Савицкая Г.В. - Учебник

- Деньги, кредит, банки - Лаврушин О.И. - Экспресс-курс

Новые книги и журналы

Популярные лекции

- Шпаргалки по бухгалтерскому учету

- Шпаргалки по экономике предприятия

- Аудиолекции по экономике

- Шпаргалки по финансовому менеджменту

- Шпаргалки по мировой экономике

- Шпаргалки по аудиту

- Микроэкономика - Лекции - Тигова Т. Н.

- Шпаргалки: Финансы. Деньги. Кредит

- Шпаргалки по финансам

- Шпаргалки по анализу финансовой отчетности

- Шпаргалки по финансам и кредиту

- Шпаргалки по ценообразованию

- 50 лекций по микроэкономике - Тарасевич Л.С. - Учебное пособие

Популярные рефераты

- Коллективизация в СССР: причины, методы проведения, итоги

- Макроэкономическая политика: основные модели

- Краткосрочная финансовая политика предприятия

- Марксизм как научная теория. Условия возникновения марксизма. К. Маркс о судьбах капитализма

- История развития кредитной системы в России

- Коммерческие банки и их функции

- Лизинг

- Малые предприятия

- Классификация счетов по экономическому содержанию

- Кризис отечественной экономики

- История развития банковской системы в России

- Маржинализм и теория предельной полезности

- Кризис финансовой системы стран Азии и его влияние на Россию

- Иностранные инвестиции

- Безработица в России

- Источники формирования оборотных средств в условиях рынка