Популярные статьи

- Государственно-частное партнерство: теория и практика

- Международный форум по Партнерству Северного измерения в сфере культуры

- Мировой финансовый кризис и его влияние на Россию

- Совершенствование оценки эффективности инвестиций

- Качество и уровень жизни населения

- Фактор времени при оценке эффективности инвестиционных проектов

- Вопросы оценки видов социального эффекта при реализации инвестиционных проектов

- Государственная собственность в российской экономике - Масштаб и распределение по секторам

- Кластерный подход в стратегии инновационного развития зарубежных стран

- Перспективы социально-экономического развития России

- Теория экономических механизмов

- Особенности нового этапа инновационного развития России

- Экономический кризис в России: экспертный взгляд

- Налоговые риски

Популярные курсовые

- Учет нематериальных активов

- Потребительское кредитование

- Бухгалтерский учет - Курсовые работы

- Финансы, бухгалтерия, аудит - курсовые и дипломные работы

- Денежная система и денежный рынок

- Долгосрочное планирование на предприятии

- Диагностика кризисного состояния предприятия

- Интеграционные процессы в современном мире

- Доходы организации: их виды и классификация

- Кредитная система: место и роль в ней ЦБ и коммерческих банков

- Международные рынки капиталов

- Многофакторный анализ производительности труда

- Непрерывный трудовой стаж

- Виды и формы собственности и трансформация отношений собственности в России

- Анализ финансово-хозяйственной деятельности

Навигация по сайту

Возможности моделирования ценовых шоков на мировом рынке нефти в современных условиях |

|

Латыпова М.В.

Полтораднева Н.Л. Состояние вопросаЦена на нефть — один из важнейших макроэкономических факторов, поскольку третью часть потребляемой энергии человечество получает из нефти. Прогнозы нефтяных цен являются основой социально-экономических программ многих стран мира, определяя возможности и темпы роста экономик. Моделированию и прогнозированию цен на нефть посвящено множество работ, проводимых с использованием широкого спектра методик и на самых различных уровнях — от официальных научно-исследовательских центров при правительственных органах до независимых экспертов. Однако фактическая динамика цен за последнее время показывает, что в некоторые моменты происходят значительные и быстрые изменения цен (шоки), не вписывающиеся ни в какие модели или прогнозы. Таким образом, проблема моделирования и прогнозирования биржевых цен на нефть в настоящее время состоит в том, что не удается добиться приемлемой достоверности прогнозов в условиях ценовых шоков. Понятие «шок» является одной из главных категорий в исследованиях динамических процессов в макроэкономике. Его используют для характеристики резких и значительных отклонений, нарушающих равновесное состояние экономической системы, вплоть до перевода ее в другое состояние [1]. Шоки считаются одной из основных причин цикличности развития экономики. На отраслевом уровне, более чувствительном к нарушениям равновесия, хорошо известны ценовые шоки. Различают шоки спроса и шоки предложения [2]. Шоки спроса заключаются в резком изменении цен из-за резкого изменения спроса. Примерами таких ситуаций являются скачки цен в условиях высокого спроса на деривативы нефтяного рынка, как это было в начальный период финансово-экономического кризиса 2008-2009 гг. [3], когда инвесторы видели в них сравнительно надежное средство для сохранения активов в условиях начавшегося резкого падения на финансовых рынках. Шоки предложения заключаются в резком изменении цен на фоне изменения предложения. Так, после введения эмбарго на поставки нефти из-за политических событий на Ближнем Востоке, за период с 1979 по 1980 гг. цены на нефть выросли в 3 раза [4]. С лета 2014 г. наблюдается шок предложения, связанный со снижением цен в условиях сравнительно редкой ситуации существенного превышения предложения над спросом. Основные макроэкономические предпосылки подобного дисбаланса — успехи в развитии технологий добычи трудноизвлекаемой нефти (сланцевой и битуминозной) и замедление роста потребления ввиду обозначившейся рецессии в Евросоюзе и некоторого ослабления темпов роста экономики развивающихся стран [5]. Однако обвальный характер снижения цен в 2,4 раза за шесть месяцев позволяет сделать вывод, что существует дополнительный фактор, инициировавший превращение имевшихся тенденций в шоковый сценарий. Определить достоверно его природу, время и силу в настоящее время не представляется возможным, поскольку спектр вариантов широк и может включать в себя и внеэкономические факторы. Проблема ценовых шоков не нова и уже длительное время является объектом пристального внимания исследователей. Подходы к исследованию шоков менялись по мере развития экономических теорий, постепенно смещаясь от выяснения причин шоков до обеспечения устойчивости экономики в условиях шоков [6]. На ранних этапах развития предполагалось, что шоки происходят под воздействием внезапных внешних причин при внутренней стабильности состояния системы. В более поздних научных работах считалось, что предпосылки к изменениям накоплены в самой системе под воздействием внутренних причин. Внешняя причина играет роль неожиданного ключевого события, инициировавшего изменения. Современные теории базируются в основном на концепции динамического стохастического общего равновесия (DSGE, Dynamic Stochastic General Equilibrium), органично включающей в рассмотрение случайные шоковые воздействия [7]. В частности, в наиболее распространенной теории реального делового цикла (RBC, Real Business Cycle) предполагается, что шоки являются неотъемлемым элементом макроэкономических систем, обеспечивающим их развитие. В рамках модели RBC учитываются технологические шоки, которые считаются основными катализаторами колебаний, а также монетарные, фискальные и нефтяные шоки. Современный подход ориентирован в большей мере на разработку методов регулирования и управления экономической системой после начала воздействия шока, чем на анализ причин возникновения шока. Поэтому существующие макроэкономические модели изучают, в основном, влияние шоков на экономические показатели [8]. В гораздо большей степени шоки ограничивает возможности для отраслевого экономического моделирования и, тем более, для прогнозирования отдельных рынков. Причиной такого положения является, прежде всего, возрастающая в масштабе отрасли непредсказуемость шоков, поскольку они могут быть инициированы не только внеэкономическими факторами, но и привнесены из других отраслей экономики. В этой связи следует отметить значительно возросшую за последние 10-15 лет в условиях развития глобализационных процессов роль финансового капитала. Эксперты отмечают свободу действия капитала на мировых рынках, часто выражающуюся в спекулятивных операциях [9]. Такие операции способствуют усилению нестабильности на стадии зарождения шоков и тем самым способствуют их значительному углублению. В частности, глубина шоков стала в большей степени определяться динамикой притока и оттока спекулятивного капитала в отрасли, нежели результатами технологических революций [10] в рамках экономических циклов. Спекулятивный капитал, получивший высокую мобильность благодаря достижениям информационных технологий, стал способен в поисках краткосрочной выгоды быстро перетекать на отраслевые рынки и также быстро покидать их при снижении нормы прибыли, дестабилизируя эти рынки [11]. Традиционный механизм ценообразования на биржевых рынках на основе спроса и предложения на товары был дополнен конкуренцией товарных деривативов с инструментами финансового рынка. Таким образом, спекулятивный капитал приобрел влияние на экономику, не соответствующее его основному предназначению, заключающемуся в рациональном перераспределении ресурсов в экономике. Положение усугубилось господством неолиберальных воззрений, нацеленных на ограничение возможностей регулирующих государственных органов и на предоставление максимальной свободы капиталу. Размах и глубина финансово-экономического кризиса 2008-2009 гг. [12] показали, что в таких условиях ни одна из современных макроэкономических теорий не могла предвидеть всех последствий наступления шокового сценария и, тем более, дать рекомендации по их регулированию и сглаживанию. Следовательно, в настоящее время экономические теории не обеспечивают требуемой достоверности моделей в условиях шоков той или иной природы. Это обстоятельство требует поиска новых подходов, обеспечивающих возможность учета ценовых шоков на отдельных рынках. Значительный интерес в этой связи, с нашей точки зрения, представляет получение формализованного описания шока с перспективой его использования при прогнозировании динамики рынков. С этой целью исследованы возможности аналитического описания ценового шока на нефтяном рынке на основе ретроспективного анализа динамики цен для определения основных закономерностей ценовых шоков и построения на этой основе феноменологической модели шока. Визуальный анализ динамики биржевых цен Brent (среднесуточные данные по торговым дням) за период с 1994 г. по настоящее время (рис. 1) позволяет достаточно легко определить периоды ценовых шоков.

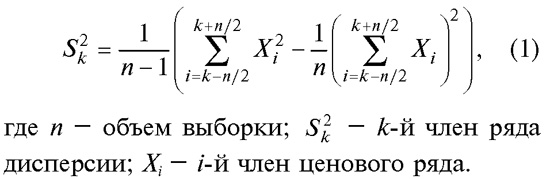

Ценовой шок в период кризиса 2008-2009 гг. характеризуется высокой амплитудой, когда цены, взлетевшие за 11 месяцев в 2 раза, за последующие 5 месяцев обрушились в 4 раза. Следующий ценовой шок визуально можно определить в 2011 г. с ростом цен в 1,5 раза за 7 месяцев и текущий шок, при котором цены упали почти в 2,5 раза за 6 месяцев. Методика и результаты исследованияДля формализованного выделения ценового шока нами использован анализ выборочной дисперсии. Выборочная дисперсия является стандартным инструментом для определения изменчивости временных рядов и позволяет аналитически выделить периоды ценовых шоков, как это также показано на рис. 1. Анализ дисперсии проводился на основе несмещенной центральной скользящей выборочной дисперсии:

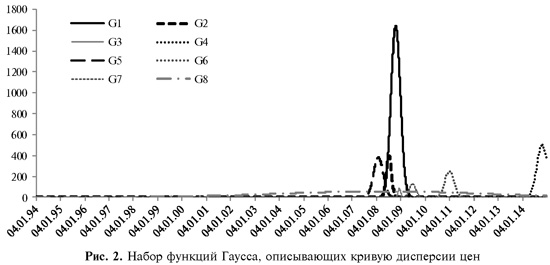

Объем выборки n является параметром расчета и может быть выбран, исходя из длительности и масштаба анализируемого ценового шока. Для шока нефтяных цен 2008-2009 гг. оптимальный объем выборки составил 1 год, или 260 торговых дней. Таким образом, дисперсия рассчитывается относительно текущей точки на половину объема выборки вперед и назад. При перемещении к следующему члену ценового ряда дисперсия пересчитывается и, таким образом, получается временной ряд значений выборочной дисперсии. Для определенности использован порог значения дисперсии, превышение которого означает состояние ценового шока, а снижение ниже порога — прекращение состояния шока. Уровень порога можно назначить из условия превышения им величины дисперсии на участке стабильных цен или по средней величине дисперсии за весь период, в нашем случае величина порога составила 111. Как отмечалось выше, несмотря на то, что шок 2007-2009 гг. был шоком спроса, а текущий шок 2014-2015 гг. является шоком предложения реальной нефти, тем не менее, они имеют общую природу: шоковое изменение цен происходит в результате стихийно коррелированных действий групп спекулянтов на биржах. На рис. 1 хорошо прослеживается зигзагообразный характер изменения цен в 2007-2009 гг., иллюстрирующий базовые стратегии биржевых спекулянтов: «дешево купить — дорого продать» в момент роста цен и «дорого продать — дешево купить» в момент снижения. Как известно, прибыль биржевых спекулянтов не зависит ни от уровня цен, ни от их направления, а определяется текущими изменениями цен. Спекулятивные тенденции, очевидно, задают крупные институциональные инвесторы (с широким горизонтом инвестирования), в соответствии с заданными ими тенденциями действуют более мелкие (с узким горизонтом инвестирования), что и вызывает стихийную корреляцию действий биржевых игроков после появления выраженного тренда цен. Появление устойчивого шокового тренда, по нашему мнению, свидетельствует о том, что инвесторы на бирже вне зависимости от своего горизонта инвестирования начинают использовать схожие стратегии. Другими словами, инвесторы, утрачивают, по крайней мере, частично свою индивидуальность и превращаются в некоего коллективного инвестора с единой стратегией, в результате использования которой и формируется достаточно однозначный тренд, характеризующий шоковую динамику цен. С целью аналитического описания дисперсии проведен анализ формы дисперсионной кривой в модуле аппроксимации данных временного ряда методом наименьших квадратов (Curve Fitting) пакета MATLAB. Результат подбора аналитических функций представлен в таблице и на рис. 2.

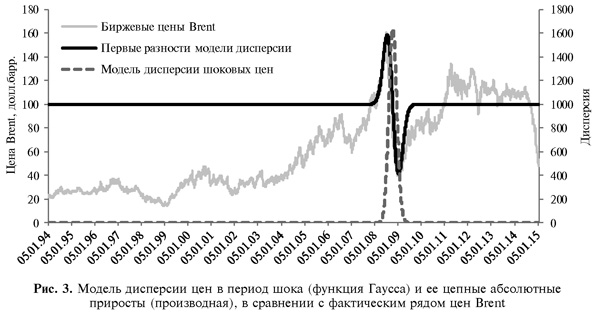

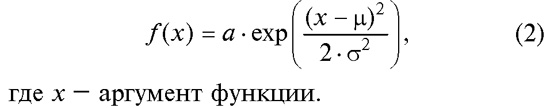

Анализ формы дисперсионной кривой позволил выявить, что дисперсия с высокой точностью описывается набором функций Гаусса, достоверность аппроксимации составила 0,995. Первая из них, с максимальной амплитудой (а1=1572), соответствует большому ценовому шоку, который далее использован в исследовании, остальные — малым шокам, часть из которых перекрывается между собой и большим шоком. Малые шоки нами не учитывались, поскольку рассматривалась принципиальная возможность использования формализованного описания ценового шока. Широко известная в статистике функция Гаусса (или функция нормального распределения) описывается тремя параметрами: амплитудой α, шириной σ и положением максимума μ [13]:

Параметры функций Гаусса, описывающих кривую дисперсии цен

Одним из основных свойств функции Гаусса является ее симметричность относительно положения максимума, а ее производная (цепные абсолютные приросты в случае временного ряда) имеет синусообразный характер, т. е. положительный и отрицательный полупериоды симметричны друг другу. В свою очередь, это означает, что таким же свойством обладает и аппроксимируемая функцией Гаусса кривая дисперсии цен в период шока. Возможно, это связано с тем, что основной движущейся силой шоковой динамики цен являются спекулянты, для которых текущий уровень цен не имеет существенного значения. Спекулянты получают прибыль из динамики цен, они могут играть как на повышение, так и на понижение цен. Результат проведенного расчета цепных абсолютных приростов аппроксимированной дисперсии на шоковом интервале приведен на рис. 3. Таким образом, использование функции Гаусса для описания дисперсии цен позволило с хорошей точностью описать динамику цен на нефть в шоковом периоде; достоверность аппроксимации тренда составила 0,85.

Полученную феноменологическую модель шоковой динамики нефтяных цен можно использовать для различных целей. В частности, в некоторых случаях представляет интерес ценовой ряд, очищенный от шоков. Например, при гармоническом анализе динамики цен для определения инвестиционных горизонтов групп инвесторов [14]. Используя полученные результаты, можно заменить шоковый тренд на равномерный. При этом сохранятся все естественные циклические составляющие динамики цен, как это показано на рис. 4, за счет добавления к равномерному тренду ценовых колебаний индивидуальных инвесторов, полученных вычитанием модели шоковой составляющей из первоначального ценового ряда.

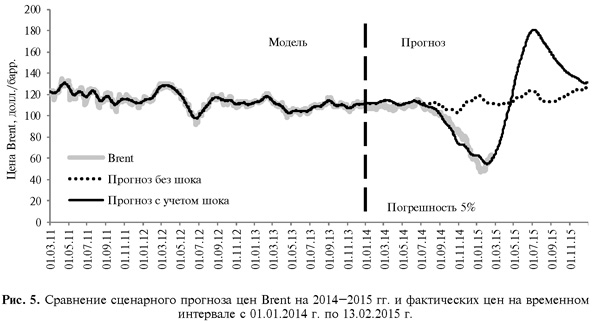

Из рис. 4 видим, что дисперсия, соответствовавшая большому шоковому тренду, исчезла. Таким образом, полученный ценовой ряд может считаться очищенным от шока. Значительно больший интерес представляет использование полученной модели в сценарных прогнозах или в сочетании другими методами прогнозирования. Экономическим обоснованием такого подхода является предположение о том, что поскольку финансовый капитал в значительной мере обеспечивает колебания цен на рынках, то и динамику шокового тренда цен в основном формирует он. Следовательно, шоковые тренды в различные периоды времени должны быть схожи в той мере, в какой схоже поведение финансовых спекулянтов при схожих ситуациях на биржах. Таким образом, в рамках этого предположения шоковые тренды должны быть подобны, отличаясь лишь масштабом, зависящим, в свою очередь, от состояния финансового рынка. Выбрав начало реализации шокового сценария, можно наложить шоковый тренд на прогнозный ряд и получить в результате сценарный вариант прогноза с учетом возможного шока нефтяных цен, как это показано на рис. 5. Выбор начала шокового сценария на данном этапе достаточно произвольный, однако в дальнейшем, по мере разработки опережающих индикаторов, может быть обоснован объективными данными.

Использованный шоковый сценарий представляет собой рассмотренную выше модель шокового тренда нефтяных цен в период 2008-2009 гг. Сценарий получен наложением с изменением знака (поскольку в отличие от шока спроса 2008-2009 гг. шок 2014 г. представляет собой шок предложения с падением цен) на прогноз цен на 2014-2015 гг., разработанный на основе модели, приведенной в исследованиях М.В. Латыповой [15]. Момент времени начала шока произвольно, в связи с указанными выше обстоятельствами, задан в середине 2014 г. Видим, что в этом простейшем случае модель хорошо соответствует динамике фактических цен при их падении во второй половине 2014 г.: величина отклонения прогнозного значения от фактического составила 5 % за весь прогнозируемый период. Кроме того, достаточно точно предсказана точка разворота цен в конце января 2015 г. Остается открытым вопрос о пороге величины дисперсии, пересечение которой будет сигнализировать о начале шокового сценария. Значительный интерес представляет также упоминавшийся выше вопрос об опережающем индикаторе — сигнальном экономическом показателе, который позволял бы обоснованно определять момент возможного начала шокового сценария. ВыводыТаким образом, представленный здесь подход к учету ценовых шоков на биржевом рынке нефти в виде феноменологической модели, построенной на основе анализе выборочной дисперсии цен в период прошлого шока (2007-2009 гг.), показал следующее:

СПИСОК ЛИТЕРАТУРЫ1. Агапова Т.А., Серегина С.Ф. Макроэкономика. М.: Дело и Сервис, 2007. 496 с. 2. Зикунова И. Механизм делового цикла: шоки предложения и спроса // Проблемы теории и практики управления. 2009. № 6. С. 102—107. 3. Полтораднева Н.Л., Латыпова М.В. Влияние проникновения финансового сектора на устойчивость мирового рынка нефти // Инновационная экономика и общество. 2014. № 3(5). С. 20—26. 4. Разумнова Л., Светлов Н. Мировой рынок нефти: механизм ценообразования в период «третьего нефтяного шока» // Мировая экономика и международные отношения. 2010. № 2. С. 3—13. 5. Мингулов Б. Новое качество рынка нефти // Эксперт. 2014. № 8. С. 30—33. 6. Григорьев Л., Иващенко А. Теория цикла под ударом кризиса // Вопросы экономики. 2010. № 10. С. 31—55. 7. Ребело С. Модели реальных деловых циклов: прошлое, настоящее и будущее // Вопросы экономики. 2010. № 10. С. 56—67. 8. Удалов В.В. Цены мирового рынка нефти и их влияние на российскую экономику: автореф. дис. ... канд. экон. наук. М., 2011. 23 с. 9. Конопляник А. А. О ценах на нефть и нефтяных деривативах // Экономические стратегии. 2009. № 2. С. 33—40. 10. Каменщик Д.В. Особенности вызревания ценовых шоков на глобальных рынках финансовых активов // Экономические науки. 2011. № 12(85). С. 41—45. 11. Миркин Я.М. Формирование мировых цен на сырье на финансовых рынках // Банковские услуги. 2014. № 9. С. 18—24. 12. Пилипенко О.И. Факторы вызревания глобального финансового шока на американском рынке структурированных кредитных ценных бумаг // Экономические науки. 2011. № 12(85). С. 358—362. 13. Ермаков В.И. Общий курс высшей математики для экономистов. М.: Инфра-М, 2004. 656 с. 14. Меркулова В.С. Модель прогнозирования финансовых временных рядов в условиях эффективного рынка // Экономика и управление. 2009. № 4. С. 208—210. 15. Латыпова М.В. Направления повышения точности прогнозирования биржевых цен на нефть в современных условиях // Траектория реформирования российской экономики: матер. Междунар. экон. симп. Томск: Изд. дом ТГУ, 2014. Т. 1. С. 309—319.

|

|||||||||||||||||||||||||||||||||

Популярные книги и учебники

- Экономикс - Макконнелл К.Р., Брю С.Л. - Учебник

- Бухгалтерский учет - Кондраков Н.П. - Учебник

- Капитал - Карл Маркс

- Курс микроэкономики - Нуреев Р. М. - Учебник

- Макроэкономика - Агапова Т.А. - Учебник

- Экономика предприятия - Горфинкель В.Я. - Учебник

- Финансовый менеджмент: теория и практика - Ковалев В.В. - Учебник

- Комплексный экономический анализ хозяйственной деятельности - Алексеева А.И. - Учебник

- Теория анализа хозяйственной деятельности - Савицкая Г.В. - Учебник

- Деньги, кредит, банки - Лаврушин О.И. - Экспресс-курс

Новые книги и журналы

Популярные лекции

- Шпаргалки по бухгалтерскому учету

- Шпаргалки по экономике предприятия

- Аудиолекции по экономике

- Шпаргалки по финансовому менеджменту

- Шпаргалки по мировой экономике

- Шпаргалки по аудиту

- Микроэкономика - Лекции - Тигова Т. Н.

- Шпаргалки: Финансы. Деньги. Кредит

- Шпаргалки по финансам

- Шпаргалки по анализу финансовой отчетности

- Шпаргалки по финансам и кредиту

- Шпаргалки по ценообразованию

- 50 лекций по микроэкономике - Тарасевич Л.С. - Учебное пособие

Популярные рефераты

- Коллективизация в СССР: причины, методы проведения, итоги

- Макроэкономическая политика: основные модели

- Краткосрочная финансовая политика предприятия

- Марксизм как научная теория. Условия возникновения марксизма. К. Маркс о судьбах капитализма

- История развития кредитной системы в России

- Коммерческие банки и их функции

- Лизинг

- Малые предприятия

- Классификация счетов по экономическому содержанию

- Кризис отечественной экономики

- История развития банковской системы в России

- Маржинализм и теория предельной полезности

- Кризис финансовой системы стран Азии и его влияние на Россию

- Иностранные инвестиции

- Безработица в России

- Источники формирования оборотных средств в условиях рынка