Популярные статьи

- Государственно-частное партнерство: теория и практика

- Международный форум по Партнерству Северного измерения в сфере культуры

- Мировой финансовый кризис и его влияние на Россию

- Совершенствование оценки эффективности инвестиций

- Теория экономических механизмов

- Кластерный подход в стратегии инновационного развития зарубежных стран

- Качество и уровень жизни населения

- Фактор времени при оценке эффективности инвестиционных проектов

- Государственная собственность в российской экономике - Масштаб и распределение по секторам

- Вопросы оценки видов социального эффекта при реализации инвестиционных проектов

- Особенности нового этапа инновационного развития России

- Перспективы социально-экономического развития России

- Экономический кризис в России: экспертный взгляд

- Налоговые риски

Популярные курсовые

- Учет нематериальных активов

- Потребительское кредитование

- Бухгалтерский учет - Курсовые работы

- Финансы, бухгалтерия, аудит - курсовые и дипломные работы

- Денежная система и денежный рынок

- Долгосрочное планирование на предприятии

- Диагностика кризисного состояния предприятия

- Интеграционные процессы в современном мире

- Доходы организации: их виды и классификация

- Кредитная система: место и роль в ней ЦБ и коммерческих банков

- Международные рынки капиталов

- Многофакторный анализ производительности труда

- Непрерывный трудовой стаж

- Виды и формы собственности и трансформация отношений собственности в России

- Анализ финансово-хозяйственной деятельности

Навигация по сайту

Причины повышенной инфляции в российской экономике |

| Статьи - Анализ | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

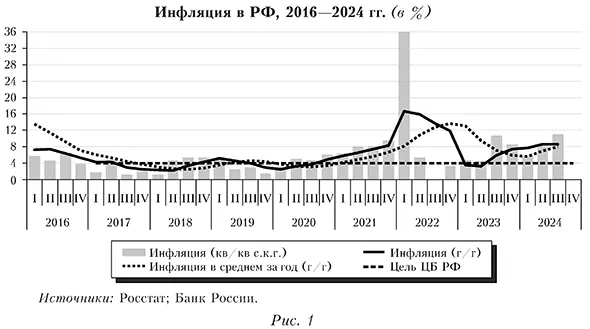

С. М. Дробышевский В настоящей статье инфляция рассматривается как денежный феномен (см.: Friedman, 1963). В то же время экономика России в последние годы подверглась воздействию значительных шоков предложения (см.: Mankiw, Reis, 2010). Серьезно повлияло на нее увеличение цен импортных товаров в результате санкций недружественных стран. Согласно модели взаимодействия совокупного спроса и совокупного предложения (AD—AS), это должно было привести к росту цен, снижению реальной заработной платы (см.: Barro, 1994), повышению естественного уровня безработицы и соответственно снижению естественного (потенциального) и фактического уровней ВВП (см.: Colander, 1995). Теоретически в такой ситуации может возникнуть стагфляция — сочетание стагнации и инфляции. В российской экономике этого не произошло (см.: Аникеев, Грищенко, 2023). Бюджетное стимулирование и процессы импортозамещения компенсировали негативное влияние на экономический рост экзогенного увеличения издержек производства из-за санкционных ограничений. В результате в России, несмотря на сильный шок предложения, совокупное воздействие всех факторов привело к одновременному росту цен и ВВП. В силу этого, а также отсутствия в настоящее время необходимой статистики для анализа влияния шоков предложения на инфляцию мы ограничиваемся анализом влияния факторов на стороне совокупного спроса. Конечно, шоки предложения внесли определенный вклад в развитие инфляционных процессов и в динамику ВВП, но мы оставляем изучение соответствующих факторов за рамками настоящего исследования. Инфляция в 2014—2024 гг. и шоки, повлиявшие на экономику РФПереход к инфляционному таргетированиюВ 2014 г. Банк России (ЦБ РФ) перешел к плавающему валютному курсу в рамках режима таргетирования инфляции (подробнее см.: Svensson, 2010; Walsh, 2009; Трунин и др., 2019). Количественная цель денежно-кредитной политики (ДКП) была определена как снижение годовой инфляции до 4% к концу 2017 г. и ее поддержание на этом уровне в дальнейшем (Банк России, 2014). По итогам 2014 г. инфляция в российской экономике существенно возросла (до 11,4%) из-за значительного ослабления рубля вследствие падения мировых цен на нефть и введения санкций в отношении российской экономики. В ответ на это Банк России в декабре 2014 г. повысил ключевую ставку до 17% и сохранял ее на высоком уровне на протяжении 2015—2016 гг. Жесткая ДКП способствовала снижению инфляции: в конце 2016 г. квартальный рост цен с сезонной корректировкой в годовом выражении (с.к.г.) опустился ниже 4%\ а инфляция за предыдущие 12 месяцев достигла целевого уровня к середине 2017 г. Период 2017—2020 гг. характеризовался низкой и стабильной инфляцией: годовая инфляция составляла в среднем 3,6%, а отклонения темпа роста потребительских цен вверх или вниз от целевого уровня были временными и незначительными (рис. 1).

Пандемия коронавирусаНачиная с 2020 г. российская экономика вновь столкнулась с рядом масштабных внешних шоков. Первым стала пандемия COVID-19. Во второй половине 2020 г. после отмены наиболее жестких карантинных мер инфляция в российской экономике стала расти. В ноябре целевой уровень 4% был превышен как в месячном, так и в годовом выражении. Ускорение инфляции в 2021—2022 гг. было характерно для многих развитых и развивающихся стран: средняя инфляция в странах ОЭСР в 2020 г. составляла 0,7%, в 2021 г. — 2,8, а в 2022 г. — 8,2%1 2. С марта 2021 г. Банк России одним из первых среди стран, использующих режим таргетирования инфляции, начал цикл повышения ключевой ставки3 (рис. 2). Однако, несмотря на все усилия, на протяжении 2021 г. инфляционное давление продолжало расти, и к концу 2021 — началу 2022 г. текущие темпы инфляции находились уже на уровне 8 — 10% с.к.г.

Антироссийские санкцииСледующим масштабным внешним шоком стало введение недружественными странами экономических санкций против России в связи с началом специальной военной операции (СВО) на Украине. После сильного роста цен в марте—апреле 2022 г. инфляция замедлилась, что было обусловлено в первую очередь укреплением российской валюты и сокращением потребительского спроса во II кв. 2022 г. В летние месяцы 2022 г. инфляция с.к.г. была отрицательной, а затем до мая 2023 г. колебалась в районе 4%. Однако с середины 2023 г. месячные темпы роста потребительских цен с.к.г. стали устойчиво превышать целевой уровень Банка России, а в отдельные месяцы — даже уровень 10%. ЦБ РФ вновь отреагировал на это ужесточением ДКП, которое продолжается и в настоящее время4. Монетарные факторы инфляцииСогласно базовым положениям экономической теории, при прочих равных условиях, увеличение темпов роста денежного предложения, обусловленного действиями монетарных властей, в долгосрочном периоде вызывает ускорение роста цен (см.: Hallman et al., 1991; Beyer, Reichlin, 2006; McCallum, Nelson, 2010; Ireland, 2025). Одновременное увеличение или снижение темпов роста выпуска, характеризующего количество сделок в экономике, приводит соответственно к уменьшению или увеличению темпов инфляции. Точно так же изменение скорости денежного обращения (величина реальных кассовых остатков экономических агентов) вносит корректировки в темпы роста цен. На темпы инфляции могут влиять и другие факторы — стадия экономического цикла, тарифная политика и проч. Денежное предложениеДинамика денежных агрегатов в 2019—2024 гг. В период 2019 — сентябрь 2024 г. денежная масса в национальном определении (М2) выросла на 128%. Рост широкой денежной массы (М2Х) за этот же период составил 98%, а потребительские цены увеличились на 49% (табл. 1). Таблица 1 Показатели монетарного сектора и инфляции

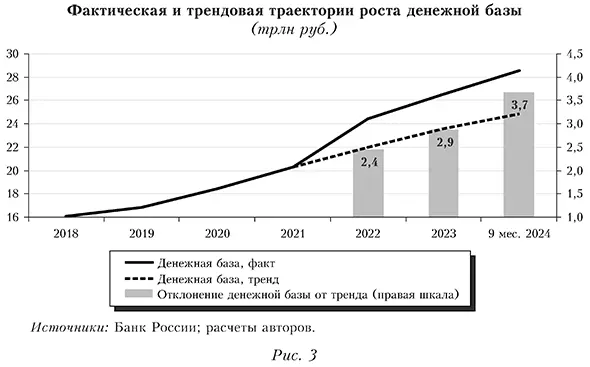

а В предположении, что остатки бюджета в ЦБ РФ на 01.10.2024 сохраняются на том же уровне, что и на 01.01.2022. б столбцах «2019—2021 гг.» и «2022 — 9 мес. 2024 г.» значение показателя на конец периода, в столбце «2019 — 9 мес. 2024 г.» — на начало. в Оценка. Источники: Банк России; Росстат; расчеты авторов. В первом подпериоде 2019—2021 гг. широкая денежная масса (М2Х) в РФ выросла на 36% (в среднем на 11,0% в год), а потребительские цены — на 17,2% (в среднем на 5,4% в год). Во втором подпериоде 2022 — сентябрь 2024 г. М2Х выросла на 45% (в среднем на 14,6% в год), а потребительские цены — на 27,2% (в среднем на 9,1% в год). Таким образом, вслед за ускорением роста предложения денег повысилась инфляция. Источники роста денежной базы. Ускорение роста предложения денег во втором рассматриваемом подпериоде (с 2022 г.) произошло в первую очередь за счет роста денежной базы (денег повышенной мощности), которая представляет собой обязательства Банка России и в широком определении включает наличные деньги, обязательные резервы, средства коммерческих банков на корреспондентских счетах в ЦБ РФ и их вложения в его облигации. Если бы темп роста денежной базы во втором подпериоде был таким же, как и в первом, то к концу III кв. 2024 г. денежная база составляла бы 24,8 трлн руб., а не 28,5 трлн (рис. 3). Таким образом, уровень денежной базы с 2022 г. отклонился вверх от трендового на 3,7 трлн руб. (разность между 28,5 трлн и 24,8 трлн руб., а из совокупного прироста денежной базы на 8,2 трлн руб. трендовая составляющая оценивается в 4,5 трлн).

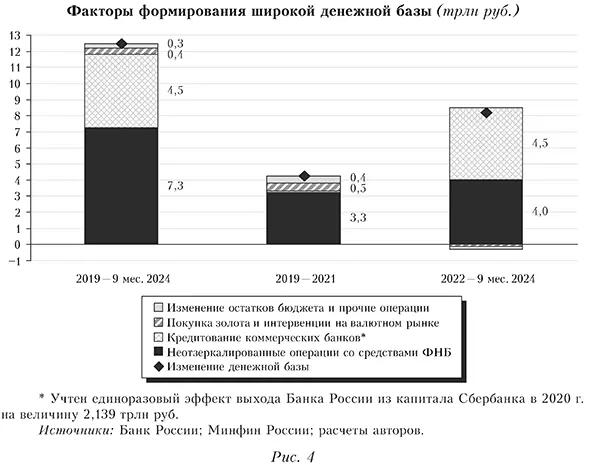

Денежная база формируется по трем каналам: операции ЦБ РФ с бюджетом, с кредитными организациями (КО), прочие операции ЦБ, включающие прежде всего наращивание международных резервов и операции с золотом (см.: Трунин, 2012). За 2019 — 9 мес. 2024 гг. широкая денежная база выросла на 78% (см. табл. 1), или на 12,5 трлн руб. За этот же период цены выросли на 49%, или в среднем на 7,2% в год. В первом подпериоде денежная база выросла на 26,6%, или на 4,3 трлн руб., во втором — на 40,3%, или на 8,2 трлн руб. Операции со средствами Фонда национального благосостояния (ФНБ). Основной вклад в рост денежной базы — 7,3 трлн руб., или 58% ее прироста за рассматриваемый период (в первом подпериоде — 3,3 трлн, во втором — 4,0 трлн) — внесли операции Минфина со средствами ФНБ (рис. 4).

Согласно механизму бюджетных правил, разработанному Минфином России в 2017 г.5, дополнительные нефтегазовые доходы (ДНГД) подлежат накоплению в ФНБ. Когда компании перечисляют нефтегазовые налоги на счета Минфина, из экономики изымается ликвидность и снижается денежная база (средства на счетах Минфина в ЦБ РФ не являются платежными средствами и не учитываются в составе денежной базы). Если Минфин в короткие сроки тратит полученные нефтегазовые доходы (НГД), то деньги возвращаются в экономику, и эти операции практически не влияют на денежную базу (см.: Синельников-Му рылев, Трунин, 2015). Если стоит задача сберечь часть НГД, то, чтобы величина денежной базы в экономике не менялась, Минфин поручает Банку России приобрести валюту на величину ДНГД. Это приводит к росту денежной базы на величину, на которую она сократилась при сбережении ДНГД (при перечислении средств на счета Минфина в ЦБ РФ). Также в результате этих операций увеличиваются международные резервы ЦБ РФ и его обязательства перед Минфином. Разработанный механизм предотвращает влияние операций Минфина по сбережению НГД на денежную базу и баланс Банка России. Однако на практике операции со средствами ФНБ не всегда соответствовали ему. Банк России приостанавливал покупки валюты в2018г.6в периоды повышенной волатильности на финансовых рынках (в апреле и августе—декабре) с целью ограничить курсовую волатильность и риски для финансовой стабильности. В марте 2020 г. Банк России начал проводить упреждающие продажи иностранной валюты7. Также в 2020 г. был проведен взаимозачет отложенных в 2018 г. покупок валюты с остатком суммы, на которую ЦБ РФ должен был продать валюту в результате сделки со Сбербанком8. В январе 2022 г. Банк России вновь приостановил покупку валюты9, а с конца февраля потерял возможность проводить операции с валютами недружественных стран. В марте 2022 г. действие бюджетного правила было приостановлено до конца года10 11. В январе 2023 г. операции на валютном рынке в рамках бюджетного правила были возобновлены11. В период с 2019 до августа 2024 г. в ФНБ было перечислено 9,3 трлн руб. (табл. 2), в том числе 6,0 трлн в первом подпериоде и 3,3 трлн — во втором, включая 1,0 трлн руб. ДНГД за 2023 г. и 0,8 трлн руб. ДНГД за 9 месяцев 2024 г. Эти средства находятся на спецсчете в ЦБ РФ и будут перечислены в ФНБ до конца 2024 и 2025 гг. соответственно. Таблица 2 Влияние операций со средствами ФНБ на денежную базу (трлн руб.)

Источники: Банк России; Минфин России; расчеты авторов. Если фактическая цена на нефть выше базовой, то Минфин России через Банк России должен покупать валюту. Одновременно с этим часть средств ФНБ может использоваться для финансирования дефицита бюджета или на инвестирование внутри страны, а на соответствующую сумму Банк России должен продать валюту. Тогда ЦБ определяет чистый объем продаж/ покупок валюты и выполняет эти операции равномерными объемами внутри месяца. Такой механизм12 использовался с 1 августа 2023 по 27 ноября 2024 г., когда Банк России с целью стабилизации курса рубля принял решение не осуществлять покупку иностранной валюты на внутреннем валютном рынке в рамках зеркалирования регулярных операций Минфина России13, но продолжил продажи иностранной валюты в рамках зеркалирования использованных средств ФНБ. Из ФНБ для финансирования дефицита федерального бюджета было потрачено 6,7 трлн руб. (в первом подпериоде — 0,3 трлн, во втором — 6,4 трлн). Согласно бюджетному правилу, за этот период чистые покупки (покупки за вычетом продаж) валюты Банком России по поручению Минфина должны были составить 2,5 трлн руб. (в первом подпериоде ЦБ РФ должен был купить валюты на 5,7 трлн руб., а во втором — продать на 3,2 трлн), а фактические покупки составили 4,0 трлн руб. (в первом под периоде они достигли 5,5 трлн, а во втором продажи составили 1,5 трлн). Следовательно, за счет отклонения объемов покупки валюты от механизма, установленного бюджетным правилом при накоплении ДНГД, денежная база выросла на 1,5 трлн руб. за весь период (в первом подпериоде она сократилась на 0,2 трлн, а во втором увеличилась на 1,7 трлн). Таким образом, в первый подпериод операции со средствами ФНБ не оказывали значительного влияния на денежную базу, так как Банку России удавалось их своевременно стерилизовать. Во втором подпериоде возможности регулятора по нейтрализации влияния операций со средствами ФНБ на денежную базу сократились, и они стали оказывать на нее существенное воздействие. Помимо финансирования дефицита бюджета, средства ФНБ инвестировались в разрешенные активы. На эти цели за весь период 2019 — 9 мес. 2024 г. было направлено 5,9 трлн руб. Согласно механизму бюджетных правил (о нейтральном влиянии операций со средствами ФНБ на денежную базу), Банк России должен был продать валюту на эту сумму, но в силу разных причин этого не происходило, что также привело к росту денежной базы на 5,9 трлн руб. (в первом подпериоде — на 3,5 трлн, во втором — на 2,4 трлн). В результате операции с ФНБ увеличили денежную базу за весь период на 7,3 трлн руб. и обеспечили 58% ее прироста (см. табл. 2). Операции с коммерческими банками. В период с 2019 по сентябрь 2024 г. вклад увеличения требований Банка России к КО в прирост денежной базы составил 4,5 трлн руб., или 36% всего объема увеличения денежной базы за рассматриваемый период. При кредитовании коммерческих банков объем выданных кредитов отражается в активах ЦБ, а соответствующее увеличение остатков на корреспондентских счетах коммерческих банков в ЦБ — в пассивах Банка России и входит в состав денежной базы. В указанном объеме учтен также единоразовый эффект выхода Банка России из капитала Сбербанка в 2020 г. на величину 2,139 трлн руб.14, что привело к техническому снижению прочих требований ЦБ РФ к коммерческим банкам, но не повлияло на величину денежной базы. В первом подпериоде требования ЦБ РФ к КО практически не менялись, а во втором выросли на 4,5 трлн руб. Операции на открытом рынке. За рассматриваемый период 0,4 трлн руб., или 3% прироста денежной базы составили покупки золота Банком России и его интервенции на валютном рынке (в первом подпериоде это увеличило денежную базу на 0,5 трлн руб., а во втором уменьшило ее на 0,1 трлн). Операции со счетами бюджета и проч. Оставшийся прирост денежной базы 0,3 трлн руб., или 2% общей величины ее прироста за рассматриваемый период связан с сокращением остатков бюджета на счетах в Банке России и с прочими операциями, влияющими на денежную базу (например, требованиями Банка России к другим финансовым организациям). Операции с остатками прошлых периодов на счетах бюджета, по существу, аналогичны операциям с ФНБ, за исключением требований бюджетного правила о стерилизации соответствующих операций за счет операций ЦБ с валютой на открытом рынке. Сокращение остатков на счетах бюджета увеличивает денежную базу, их увеличение — уменьшает. В первом подпериоде депозиты бюджетной системы в ЦБ РФ снизились на 1,6 трлн руб. (в том числе остатки средств федерального бюджета на 0,7 трлн, а региональных и муниципальных бюджетов — на 0,9 трлн). Их величина составляла всего 0,6 трлн руб. (из них федерального бюджета — 0,5 трлн). Причиной снижения остатков стало развитие инструментов Федерального казначейства (ФК), позволяющих размещать свободные средства в коммерческих банках, в частности, создание в 2021 г. Межрегионального управления ФК в сфере управления ликвидностью (см.: Минфин России, 2023). Для второго подпериода подобные расчеты провести не удалось из-за приостановки публикации расширенной версии обзора ЦБ. Но, по всей видимости, во втором подпериоде остатки бюджетной системы в ЦБ РФ выросли, что привело к соответствующему снижению денежной базы. Основной вклад в рост денежной базы в последние годы обеспечили операции со средствами ФНБ, которые не были стерилизованы (58% роста денежной базы), а также кредитование Банком России коммерческих банков (36%). Оставшаяся часть роста (6%) связана с сокращением остатков бюджетной системы на счетах в ЦБ РФ, с интервенциями Банка России на валютном рынке, покупкой золота и прочими операциями. В таблице 3 приведены показатели динамики денежной базы и факторов ее формирования в долях ВВП. Как можно видеть, в 2019—2021 гг. средний дефицит бюджетной системы составлял 0,4% ВВП, а в 2022—2023 гг. он увеличился до 1,8% ВВП. Если включить в рассмотрение 2018 г., то средний дефицит за шестилетний период составил всего 0,3% ВВП. Это говорит о том, что бюджетная политика была сбалансированной. Таблица 3 Денежная база и источники ее формирования (в % ВВП)

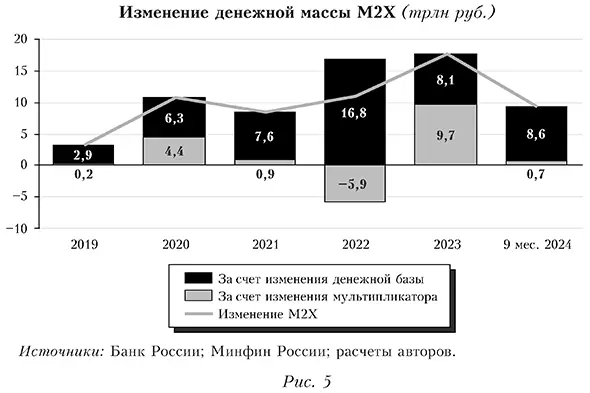

Источники: Банк России; Минфин России; Росстат; расчеты авторов. Однако в накоплении и расходовании ресурсных доходов наблюдалась неравномерность. Большая часть накопленных в ФНБ средств пришлась на 2018—2019 гг. (10,2 трлн руб.), а большая часть изъятий из него — на финансирование дефицита бюджета и инвестиционных проектов — происходила в 2022—2023 гг. (8,8 трлн руб.). В результате в период пополнения ФНБ и соответствующей стерилизации этих операций бюджетная политика была нейтральной или даже сдерживающей по отношению к денежному предложению, а в период расходования средств ФНБ без возможности соответствующего зеркалирования бюджетные расходы стали одной из причин ускорения роста денежной базы. В результате во втором под периоде средний темп роста денежной базы увеличился с 8 до 13%. Рост денежной массыЦБ РФ имеет возможность контролировать динамику денежной базы за счет кредитных/депозитных операций с банковской системой, обеспечивая близость процентных ставок на рынке межбанковского кредитования к ключевой ставке. При этом прямое влияние Банка России на денежную массу, с динамикой которой напрямую связаны темпы роста цен, ограничено (см.: Werner, 2014; Трунин, Ващелюк, 2015; Deutsche Bundesbank, 2017; Остапенко, Буглевский, 2022). Соответственно одна и та же ставка на денежном рынке может быть при различной структуре прироста денежной базы, причем его нужной величины Банк России достигает, изменяя объем операций по предоставлению/абсорбированию ликвидности коммерческим банкам. Динамика денежной массы. Изменение денежной базы в значительной степени определяет темпы изменения предложения денег в экономике. Если денежный мультипликатор стабильный (подробнее о нем и об эволюции взглядов на создание денег в экономике см. в: Carpenter, Demiralp, 2012; Грищенко, 2017, 2018; Deleidi, Levrero, 2019; Deleidi, Fontana, 2019), то изменение денежной базы трансформируется в изменение денежной массы в процентном соотношении 1:1. В российской экономике рост денежной массы, измеряемой денежным агрегатом М2Х, за период 2019 — 9 мес. 2024 г. составил 98%, или 60 трлн руб. (в том числе в первом подпериоде — 36%, или 22 трлн, а во втором — 45%, или 38 трлн). В первом подпериоде денежная масса выросла на 10 и. и. больше, чем денежная база, а во втором — на 5 и. и. больше. Следовательно, рост широкой денежной массы был обусловлен не только увеличением денежной базы, но и ростом денежного мультипликатора (в начале 2019 г. он составлял 3,8, а в сентябре 2024 г. — 4,3) за счет более активного кредитования экономических агентов коммерческими банками. Вклад роста денежной базы в увеличение предложения денег М2Х на всем рассматриваемом периоде составил 50,3 трлн руб., или 83%, а роста мультипликатора — 10,0 трлн руб., или 17% (рис. 5).

Мультиплицирование денежной массы. При увеличении денежной базы денежная масса растет за счет расширения кредитования экономики (см.: Nelson, 2013; McLeay et al., 2014; Goodhart, 2017). Как было показано, источником роста денежной базы служили в основном средства ФНБ, расходуемые бюджетом, которые не были стерилизованы путем продажи валюты. При расходовании ранее сбереженных средств ФНБ и остатков прошлых периодов их переводят со счетов Федерального казначейства в ЦБ бюджетополучателям. После этого распорядители бюджетных средств со своих счетов в Казначействе перечисляют их на счета работников и поставщиков бюджетной сферы в коммерческих банках. Увеличиваются средства клиентов на счетах в них (обязательства банков перед клиентами) и активы банков в виде остатков на корреспондентских счетах в ЦБ. В банковской системе растет объем ликвидности и увеличиваются остатки средств коммерческих банков на корреспондентских счетах в ЦБ РФ, которые являются одной из компонент денежной базы. Рост ликвидности позволяет коммерческим банкам наращивать кредитование предприятий и граждан на величину прироста средств на их корреспондентских счетах в ЦБ за вычетом средств на обязательное резервирование. В результате снова увеличиваются остатки на счетах предприятий и граждан в коммерческих банках, которые, в свою очередь, за вычетом средств, подлежащих обязательному резервированию, могут быть использованы для кредитования (см.: Bourva, 1992; Rochon, 1999; Gross, Siebenbrunner, 2019). Такое мультиплицирование кредитов приводит к росту денежной массы в экономике (рис. 6).

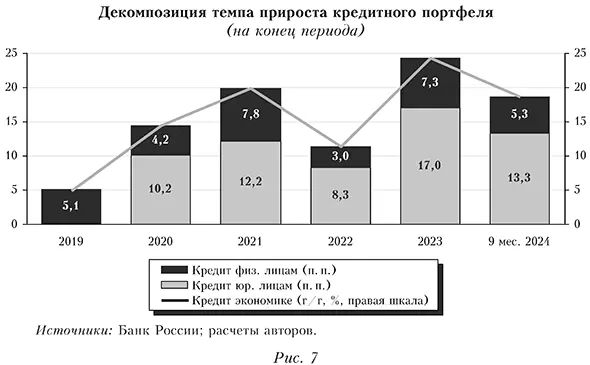

Процесс мультиплицирования денежной массы путем расширения кредитования экономики зависит от спроса экономических агентов на кредиты и их предложения банками. Величина спроса на кредиты связана с уровнем процентных ставок (см.: Howells, Hussein, 1999), с фазой экономического цикла (см.: Calza et al., 2003) и с ожиданиями относительно экономической динамики в будущем, а также со стимулами государственной политики — программами льготного ипотечного и корпоративного кредитования, образовательными кредитами и проч, (см.: Seghezza, Morelli, 2020). Со стороны спроса одной из причин увеличения кредитования стали льготные программы, запущенные в период пандемии коронавируса. Предложение кредитов определяется ДКП Банка России: нормативами обязательного резервирования (см.: Haslag, Young, 1998; Biondi, 2018), а также макро- и микропруденциальными мерами (см.: Jung, 2020). На стороне предложения причиной расширения кредитования в рассматриваемый период стало снижение нормативов обязательного резервирования Банком России для поддержки коммерческих банков в начальный период санкционного давления на РФ со стороны недружественных стран в 2022 г. Это увеличило денежный мультипликатор и позволило банкам нарастить кредитование экономики. Структура кредитования экономики. Темп кредитования начал ускоряться с 2020 г. (рис. 7), когда ключевая ставка находилась на самом низком уровне 4,25% и компаниям стали доступны льготные кредиты в рамках мер поддержки экономики в период пандемии. После замедления роста кредитования в 2022 г. из-за адаптации банковской системы к изменившимся после введения санкций условиям он вновь ускорился в 2023 г.

Несмотря на рост ключевой ставки, годовые темпы прироста кредитования экономики превышали 20% с мая 2023 по август 2024 г., замедлившись до 18,6% г/г в сентябре. Основной вклад в этот процесс внес рост кредитов юридическим лицам. На пике в июне 2023 г. он доходил до 20 п. п. и снизился до 13,3 п. п. в августе, что обеспечило 69% прироста общего портфеля кредитов. В 2024 г. темп роста корпоративного кредитования остался на повышенном уровне, в сентябре кредитный портфель вырос на 21,8% г/г, кредиты привлекали компании из широкого круга отраслей как на пополнение оборотных средств, так и на инвестиционные проекты. Рост кредитования физических лиц также значительный: его вклад в увеличение кредита экономике достигал 7,9 и. и. на пике в ноябре 2023 г., снизился до 5,3 и. и. в сентябре 2024 г., что дало 31% прироста общего портфеля кредитов. При этом ипотечное кредитование обеспечило 55% годового прироста кредитного портфеля населения, а потребительское — 31%. Годовой темп прироста кредита населению достиг пика в июне 2024 г. (27,1% г/г), а к сентябрю он замедлился до 20,9% г/г из-за охлаждения спроса на ипотечное и необеспеченное потребительское кредитование. Спрос на деньгиПри неизменной величине денежного предложения инфляция обусловлена спросом экономических агентов на деньги (реальные кассовые остатки). Спрос на них положительно зависит от количества сделок, для обслуживания которых они требуются, и отрицательно — от альтернативной стоимости их хранения (см.: Tobin, 1956; Cooley, LeRoy, 1981; Judd, Scadding, 1982; Ireland, 2009). Если экономические агенты ожидают ускорения инфляции, высоких процентных ставок и ослабления национальной валюты, то они стремятся сократить свои реальные кассовые остатки, что вызывает рост скорости обращения денег (см.: Benati et al., 2021) и увеличение инфляции (см.: Castaceda, Cendejas, 2024). Рост ВВП и трансакционный спрос на деньги. За рассматриваемый период ВВП в реальном выражении увеличился на 10,7%, что в пересчете на годовые темпы роста составляет 1,8%. Растущий объем сделок приводил к увеличению трансакционного спроса на деньги (см.: Meltzer, 1963; Ostroy, Starr, 1990; Goldfeld, Sichel, 1990). Если бы за рассматриваемый период реальный ВВП не увеличивался, то каждый год инфляция была бы выше на 1,8 п. п., а дополнительный накопленный рост ИПЦ на всем интервале составил бы 10,7%. В российской экономике, несмотря на ускорение инфляции, рост процентных ставок и инфляционных ожиданий, а также обесценение рубля в 2019 — первой половине 2024 г., продолжался устойчивый рост спроса на реальные кассовые остатки (рис. 8). Причем спрос рос как на деньги в наиболее ликвидной форме МО (наличные деньги) и M1 (наличные деньги и депозиты до востребования), так и на более широкий агрегат, дополнительно включающий срочные депозиты (агрегат М2Х).

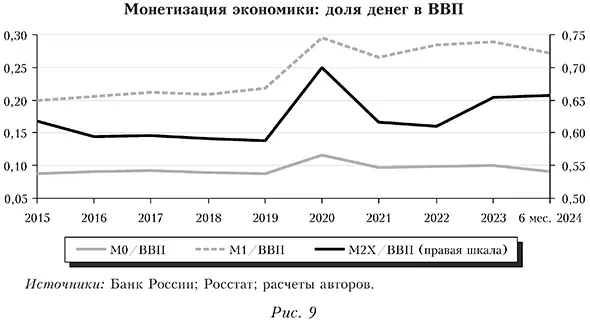

К причинам увеличения спроса на деньги относится наблюдающаяся с начала XXI в. тенденция к росту монетизации экономики из-за ее низкого начального уровня (см.: Дробышевский и др., 2010; Кудрин и др., 2017). К увеличению спроса на деньги привело также повышение доверия экономических агентов к политике Банка России (см.: Евстигнеева, 2023; Петрова, 2024). Рост реальных кассовых остатков в агрегате М2Х связан с быстрым развитием финансового сектора и финансовых услуг, усилением конкуренции среди финансовых институтов, появлением системы страхования вкладов и защиты инвесторов. Если спрос на деньги измерять как отношение денежного агрегата к номинальному ВВП (величина, обратная скорости обращения денег), то снова виден его рост, хотя и меньший (дефлятор ВВП в этот период рос быстрее ИПЦ из-за более быстрого роста цен на инвестиционные и экспортные товары), по всем агрегатам, кроме наличных (рис. 9).

Если бы доля денег (агрегат М2Х) в ВВП в 2020—2024 гг. сохранялась на уровне 2015—2019 гг. (примерно 60%), то к концу III кв. 2024 г. объем денег в экономике был бы на 6% меньше фактического значения. Другими словами, рост спроса на деньги уменьшал среднегодовую инфляцию в 2020—2024 гг. примерно на 1,2 п.п., не позволяя ускоренному росту предложения денег переноситься в инфляцию в соотношении 1 к 1.

Трендовый рост спроса на деньги уменьшил инфляцию на 1,2 п. п., а замедление инфляции из-за роста реального ВВП (трансакционного спроса на деньги) составило 1,8 п. п. В отсутствие экономического роста и при неизменном спросе на деньги среднегодовая инфляция в российской экономике в 2020—2024 гг. была бы на 3 п. п. выше фактического значения (7,6%). Перенос обменного курса в цены. В открытой экономике при обсуждении монетарных моделей инфляции большое внимание уделяют механизму переноса изменений обменного курса во внутренние цены. С одной стороны, в простых моделях без учета потоков капитала курсы валют определяются соотношением внутренних цен на торгуемые товары. Соответственно дифференциал инфляции в двух странах вызывает равное ему изменение соотношения курсов валют. С другой стороны, цены на товары изменяются вслед за экзогенными колебаниями курса (из-за капитальных операций, изменения условий торговли и проч.). В таких моделях обменный курс служит инструментом установления равновесия после экономических шоков. При ухудшении условий торговли ослабление национальной валюты обеспечивает восстановление торгового баланса. Одновременно рост цен на торгуемые товары (согласно закону единой цены) приводит к снижению реальной стоимости факторов производства, повышая его конкурентоспособность и ускоряя экономический рост (см.: Eichengreen, 2007; Rodrik, 2008; Пономарев и др., 2014). В краткосрочном периоде эффект переноса курса в цены, по разным оценкам, находится в диапазоне 0,05—0,115 (см.: Трунин, 2015): при ослаблении рубля на 10% инфляция ускоряется на 0,5 — 1 и. и. Таким образом, произошедшее в 2023 г. ослабление российской валюты на 25% (рис. 10) привело к ускорению инфляции в 2024 г. на 1,3—2,5 п.п. За девять месяцев 2024 г. номинальный эффективный валютный курс рубля практически не изменился по сравнению с уровнем конца 2023 г., поэтому значимого влияния на инфляцию в 2024 г. он не оказывал.

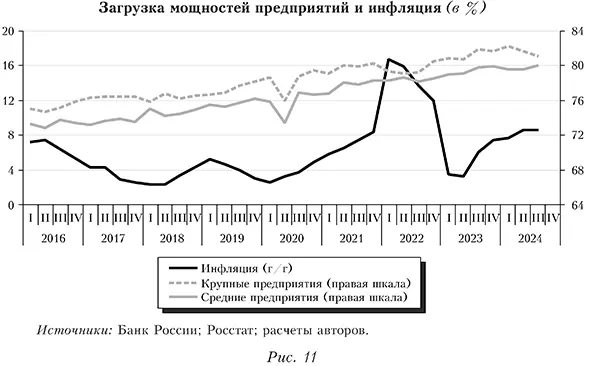

Инфляция и бизнес-циклКак было отмечено выше, помимо динамики денежного предложения, значительное влияние на инфляцию оказывает соотношение совокупного спроса и совокупного предложения в экономике. В разных фазах делового цикла изменения спроса и предложения могут существенно воздействовать на изменение цен (см.: Gali, 2015; Gilchrist et al., 2017; Stock, Watson, 2020). Российская экономика за последние четыре года пережила шок локдауна из-за пандемии COVID-19, а также структурную трансформацию после начала СВО и ужесточения финансовых и торговых санкций со стороны недружественных стран. Однако восстановление выпуска после этих двух шоков протекало в разных с точки зрения доступности ресурсов условиях. Во время локдауна 2020 г. большинство компаний продолжали выпуск продукции, а его объем сократился намного меньше, чем потребительский спрос, что привело к росту запасов готовой продукции, даже несмотря на возникшие вследствие ограничений логистические проблемы. В период коронавирусных ограничений повысился уровень безработицы (с 4,6% в марте до 6,4% в сентябре 2020 г., количество безработных за этот период выросло на 1,3 млн человек). После отмены наиболее жестких ограничений в период пандемии в распоряжении компаний во всем мире были свободные ресурсы на рынке труда и большие запасы готовой продукции, а уровень загрузки мощностей средних и крупных российских компаний составлял 77 и 79% соответственно, что создавало предпосылки для наращивания выпуска без существенного роста издержек (Кудрин и др., 2022). Однако в отдельных секторах проблемы все же возникли. В первую очередь это выпуск автомобилей, где производство комплектующих было сосредоточено в большом количестве стран. Для этой отрасли задержки с поставками комплектующих и рост логистических издержек оказались существенными. Это привело к росту цен на автомобили. Аналогичные процессы наблюдались на мировых рынках продовольствия, металлов и проч, (см.: Шохин и др., 2021. С. 15). Адаптация к изменениям в России после начала СВО с точки зрения доступности производственных ресурсов происходила в других условиях: уровень загрузки мощностей на крупных предприятиях к концу 2021 г. превысил 80%. Безработица в феврале—марте 2022 г. находилась на уровне 4,1%, к декабрю снизилась до 3,7, а к середине 2024 г. — до 2,4%. Перебои в поставках импортных комплектующих и проблемы с платежами вызвали сокращение запасов, а перестройка логистических цепочек привела к росту транспортных издержек. Таким образом, наращивание выпуска в 2023—2024 гг. было сопряжено с ростом издержек, которые компании смогли переложить в цены из-за высокого спроса на свою продукцию. Напряженная ситуация в экономике сохранялась и во второй половине 2024 г. На перегрев указывают высокая загрузка мощностей производителей (рис. 11), а также обостряющийся дефицит рабочей силы на рынке труда, где безработица находится на историческом минимуме (2,3% в октябре 2024 г.).

В результате темпы роста номинальной заработной платы близки к 20% г/г. В первом полугодии 2024 г. зарплата в среднем выросла на 18,1% г/г, а в августе — на 17,4% г/г (рис. 12). Конкуренция за трудовые ресурсы путем повышения заработной платы (в логике кривой Филлипса, отражающей отрицательную зависимость между инфляцией и безработицей; см.: Roberts, 1995; Зубарев, 2018; Hooper et al., 2020; Hazell et al., 2022) и повышенный потребительский спрос на продукцию предприятий позволяют компаниям переносить растущие издержки в цены, раскручивая спираль зарплаты—цены.

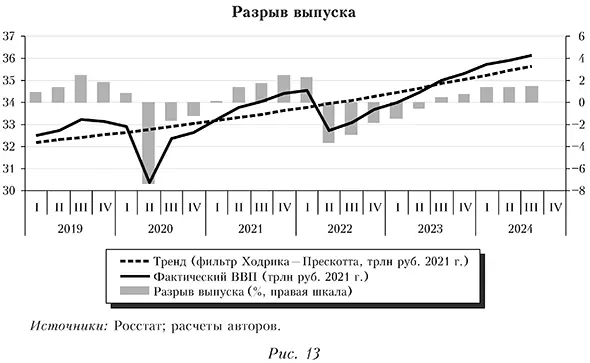

Для мягкой бюджетной политики характерны различные эффекты при наличии или отсутствии ограничений со стороны предложения. Бюджетное стимулирование в условиях избыточных ресурсов (выпуск в экономике ниже потенциального уровня) не приводит к ускорению инфляции, а помогает быстрее преодолеть отрицательный разрыв выпуска, что наблюдалось во второй половине 2020 г. В случае дефицита ресурсов и функционирования экономики при высоком уровне использования факторов производства бюджетные стимулы приводят к ускорению роста цен, что наблюдалось в 2023—2024 гг. (см.: Cevik, Miryugin, 2024). На рисунке 13 приведены динамика фактического ВВП в российской экономике, его трендовая составляющая и отклонение фактического ВВП от тренда (разрыв выпуска; подробнее см.: Полбин, Скроботов, 2016; Зубарев, Трунин, 2017; Шарафутдинов, 2023).

Как можно видеть на рисунке 13, начиная с III кв. 2023 г. в российской экономике наблюдается положительный разрыв выпуска, то есть фактический выпуск выше потенциального уровня (при полном использовании ресурсов: естественных уровнях безработицы и загрузки мощностей). В такой ситуации растет инфляция; следовательно, восходящая фаза экономического цикла в российской экономике стала оказывать проинфляционное влияние со второй половины 2023 г. В III кв. 2024 г. разрыв выпуска продолжил расширяться (по нашим оценкам, он был на 0,1 п. п. больше, чем во II кв. 2024 г.), а фактический ВВП превышал трендовую компоненту на 1,4%, что стало одной из причин ускорения инфляции в III кв. 2024 г. Наша оценка вклада разрыва выпуска в инфляцию в российской экономике, выполненная на основе кривой Филлипса, составляет примерно 0,6 и. и. в с.к.г. инфляцию на каждый п.п. разрыва выпуска. (В работе: Roberts, 1995, эта оценка для США составила 0,2 —0,4 п.п., близкие результаты (0,3 п.п.) получены в: Basistha, Nelson, 2007.) Таким образом, положительный разрыв выпуска с IV кв. 2023 по III к. 2024 г. увеличил годовую инфляцию примерно на 0,7 п.п. (инфляция за прошлые 12 месяцев по итогам сентября 2024 г. составляла 8,6%). Выводы и предложения по экономической политикеУвеличение инфляции в последние годы связано с ускорением роста денежного предложения. Средний годовой темп прироста широкой денежной массы в последние два года превышал 15%, а в 2019— 2021 гг. он составлял меньше 11%, денежная масса в национальном определении росла в последние два года темпом выше 20% в год. Одной из причин ускорения роста предложения денег стали неотзеркалированные операции правительства со средствами ФНБ, что объясняет 58% прироста денежной базы за последние шесть лет. Из-за увеличения кредитного мультипликатора вклад этих операций в рост предложения денег оказался несколько ниже — 48%16 (вклад денежной базы в рост предложения денег за рассматриваемый период составил 83%: 0,83*0,58=0,48, а увеличения мультипликатора в рост предложения денег — 17%). Следовательно, примерно половина роста предложения денег в рассматриваемый период объясняется использованием средств ФНБ без соответствующей продажи иностранной валюты. Важнейшим источником расширения предложения денег остается рост кредитования экономики, обеспечивающий мультиплицирование денежного предложения. Средний темп прироста кредитного портфеля за последний год составил 24%, а поддержку процессу кредитования оказали льготные программы и снижение нормы обязательного резервирования, в результате увеличился кредитный мультипликатор (с 3,8 до 4,3). Ускоренный рост предложения денег привел к увеличению темпов роста потребительских цен (средняя инфляция в 2019—2021 гг. составляла 5,4% в год, а в 2022 — августе 2024 г. — 9,2% в год). Текущая фаза экономического цикла (во II кв. 2024 г. фактический уровень выпуска превышал потенциальный на 1,8%) усиливает инфляционное давление. В настоящее время ЦБ РФ продолжает проводить жесткую ДКП, направленную на снижение инфляции до целевого уровня. Дополнительным фактором ускорения инфляции, на который приходится реагировать Банку России, выступает некоторое увеличение размера дефицита федерального бюджета (на 0,6% ВВП), анонсированное Минфином России в конце сентября 2024 г. С учетом сохранения сильных инфляционных ожиданий экономических агентов и высоких темпов роста потребительских цен повышение Банком России ключевой ставки направлено на ограничение спроса на кредиты и замедление процесса мультиплицирования денег в экономике. Вместе с тем на заседании Совета директоров Банка России 20 декабря 2024 г. было решено сохранить ключевую ставку на уровне 21% (большинство экспертов ожидали ее повышение до 23%), поскольку, по мнению ЦБ, достигнутая жесткость денежно-кредитных условий формирует предпосылки для снижения инфляции17. Банк России ожидает, что рост денежной базы в ближайшие годы замедлится до 5—6% в год. Это обусловлено в том числе намерением регулятора проводить стерилизацию (зеркалирование) операций со средствами ФНБ, а также желанием правительства формировать расходы федерального бюджета, начиная с 2025 г., в соответствии с параметрами бюджетного правила (средства ФНБ будут использоваться на инвестиционные цели в предположении, что фактические нефтегазовые доходы будут выше базовых). Регулятор ожидает, что в 2025—2027 гг. операции с бюджетом будут замедлять рост денежной базы, а основным источником ее роста станет расширение кредитования Банком России коммерческих банков. Произошедшее в конце 2024 г. ослабление рубля (суммарно за осенние месяцы номинальный эффективный курс рубля снизился более чем на 10%) также станет проинфляционным фактором в 2025 г., даже несмотря на некоторую стабилизацию национальной валюты в начале декабря. Ослабление рубля в IV кв. 2024 г. может добавить к инфляции в 2025 г. 0,5—1,0 п. п. Причиной стремительного падения курса национальной валюты во второй половине ноября стали санкции, введенные США в отношении российских банков, в том числе Газпромбанка, что усложнило процедуру продажи валютной выручки и увеличило интервал между фактическими экспортными поставками и получением оплаты за них. Стабилизации ситуации на валютном рынке способствовало решение Банка России о приостановке с 28 ноября регулярных покупок валюты в рамках бюджетного правила. В обновленном по итогам октябрьского заседания Совета директоров прогнозе Банк России предполагает замедление роста денежной массы в 2025 г. на 10 п. п. с 17—20% в 2024 г. до 6—11% и стабилизацию на этом уровне в последующие годы, что согласуется с ожидаемым замедлением увеличения денежной базы. Замедление темпов роста предложения денег, по мнению Банка России, приведет к снижению инфляции до 4,5—5,0% к концу 2025 г. Траектория замедления инфляции в прогнозе Банка России несколько ниже — примерно на 1,5 п. п. — нашего прогноза на 2025 г. Мы ожидаем годовую инфляцию в декабре 2025 г. на уровне 6,0 —6,5%. Это расхождение обусловлено тем, что, во-первых, в октябрьском прогнозе ЦБ РФ не учтена фактическая динамика курса рубля во второй половине октября — ноябре 2024 г.; во-вторых, в качестве предпосылки в прогнозе Банка России используется более высокое значение ключевой ставки на следующий год (середина прогнозного интервала составляет 18,5%) по сравнению с нашими оценками (середина интервала составляет 16,0%, что ближе к «дезинфляционному» сценарию Банка России, представленному в Основных направлениях единой государственной денежно-кредитной политики). Обе траектории процентной ставки предполагают продолжительный период жесткой ДКП, характеризуемой реальными ставками (даже по депозитам) в ближайший год выше 10%. Реальная величина ключевой ставки в 2024 г. была на уровне несколько выше 9% (средняя номинальная ключевая ставка 17,5%, средняя инфляция не превысит в 2024 г. 8,4%). Наш модельный прогноз исходит из того, что снижение ключевой ставки начнется уже в I кв. 2025 г. Однако в нем не учитывается информация о повышенной индексации регулируемых правительством тарифов и акцизов (предполагается стандартный 4-процентный рост цен на эту часть потребительской корзины, фактическая индексация будет существенно выше). Поэтому наиболее вероятным началом цикла смягчения монетарной политики станет заседание регулятора в сентябре 2025 г., когда появятся оценки влияния индексации тарифов коммунальных услуг на 11,9% на цены и инфляционные ожидания, прояснится уровень бюджетного дефицита в 2025 г. и начнется обсуждение ключевых параметров бюджетной политики на 2026 г. В качестве дополнительных мер по снижению инфляции можно назвать следующие.

1 https: www.cbr.ru Content Document File 108632 indicators_cpd.xlsx 2 https: data.worldbank.org indicator FP.CPI.TOTL.ZG?view=chart&locations=OE 3 https: www.cbr.ru press pr 2fileM9032021_133000key.htm 4 https: www.cbr.ru press pr ?file=25102024_133000Key.htm 5 Федеральный закон от 29.07.2017 № 262-ФЗ «О внесении изменений в Бюджетный кодекс Российской Федерации в части использования нефтегазовых доходов федерального бюджета». 6 https: www.cbr.ru press event ?id=2039 7 https: www.cbr.ru press event ?id=6483 8 https: cbr.ru press event ?id=7951 9 https: cbr.ru press event ?id=12632 10 https: www.pnp.ru politics minfin-priostanovit-deystvie-ryada-byudzhetnykh-pravil-na-2022-god.html 11 https: minfin.gov.ru ru press-center ?id_4=38331-o_provedenii_ operatsii_na_ vnutrennem _valyutnom_ rynke_v_svyazi_s_formirovaniem _dopolnitelnykhvypadayushchikh_ neftegazovykh_ dokhodov_ federalnogo_ byudzheta 12 https: www.cbr.ru press event ?id=l6938 13 https: cbr.ru press event ?id=23190 15 https: www.cbr.ru press event ?id= 17070 16 Данная оценка основана на предположении о том, что вклад различных источников в прирост денежной массы пропорционален их вкладу в прирост денежной базы. В действительности это может быть не так, потому что статистика не позволяет однозначно определить вклад различных факторов в изменение денежного мультипликатора. Однако в данном случае погрешность вряд ли значительная, поскольку вклад мультипликатора в рост денежной массы составляет лишь 17%. 17 https: www.rbc.ru economics 20 12 2024 676548cc9a794759c4babba3?from=from main_3 Список литературы / References

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Новые книги и журналы

Популярные книги и учебники

- Экономикс - Макконнелл К.Р., Брю С.Л. - Учебник

- Бухгалтерский учет - Кондраков Н.П. - Учебник

- Капитал - Карл Маркс

- Курс микроэкономики - Нуреев Р. М. - Учебник

- Макроэкономика - Агапова Т.А. - Учебник

- Экономика предприятия - Горфинкель В.Я. - Учебник

- Финансовый менеджмент: теория и практика - Ковалев В.В. - Учебник

- Комплексный экономический анализ хозяйственной деятельности - Алексеева А.И. - Учебник

- Теория анализа хозяйственной деятельности - Савицкая Г.В. - Учебник

- Деньги, кредит, банки - Лаврушин О.И. - Экспресс-курс

Популярные рефераты

- Коллективизация в СССР: причины, методы проведения, итоги

- Макроэкономическая политика: основные модели

- Краткосрочная финансовая политика предприятия

- История развития кредитной системы в России

- Марксизм как научная теория. Условия возникновения марксизма. К. Маркс о судьбах капитализма

- Коммерческие банки и их функции

- Лизинг

- Малые предприятия

- Классификация счетов по экономическому содержанию

- Кризис отечественной экономики

- История развития банковской системы в России

- Маржинализм и теория предельной полезности

- Иностранные инвестиции

- Безработица в России

- Кризис финансовой системы стран Азии и его влияние на Россию

- Источники формирования оборотных средств в условиях рынка

Популярные лекции

- Шпаргалки по бухгалтерскому учету

- Шпаргалки по экономике предприятия

- Аудиолекции по экономике

- Шпаргалки по финансовому менеджменту

- Шпаргалки по мировой экономике

- Шпаргалки по аудиту

- Микроэкономика - Лекции - Тигова Т. Н.

- Шпаргалки: Финансы. Деньги. Кредит

- Шпаргалки по финансам

- Шпаргалки по анализу финансовой отчетности

- Шпаргалки по финансам и кредиту

- Шпаргалки по ценообразованию