Популярные статьи

- Государственно-частное партнерство: теория и практика

- Международный форум по Партнерству Северного измерения в сфере культуры

- Мировой финансовый кризис и его влияние на Россию

- Совершенствование оценки эффективности инвестиций

- Качество и уровень жизни населения

- Фактор времени при оценке эффективности инвестиционных проектов

- Вопросы оценки видов социального эффекта при реализации инвестиционных проектов

- Государственная собственность в российской экономике - Масштаб и распределение по секторам

- Кластерный подход в стратегии инновационного развития зарубежных стран

- Перспективы социально-экономического развития России

- Теория экономических механизмов

- Особенности нового этапа инновационного развития России

- Экономический кризис в России: экспертный взгляд

- Налоговые риски

Популярные курсовые

- Учет нематериальных активов

- Потребительское кредитование

- Бухгалтерский учет - Курсовые работы

- Финансы, бухгалтерия, аудит - курсовые и дипломные работы

- Денежная система и денежный рынок

- Долгосрочное планирование на предприятии

- Диагностика кризисного состояния предприятия

- Интеграционные процессы в современном мире

- Доходы организации: их виды и классификация

- Кредитная система: место и роль в ней ЦБ и коммерческих банков

- Международные рынки капиталов

- Многофакторный анализ производительности труда

- Непрерывный трудовой стаж

- Виды и формы собственности и трансформация отношений собственности в России

- Анализ финансово-хозяйственной деятельности

Навигация по сайту

«Импортозамещение» денежно-кредитной политики |

|

Моисеев А.К. Россия «импортирует» денежно-кредитную и валютную политику. Отечественная денежно-кредитная политика также проводится, но в меньших масштабах. В соответствии с «монетарной трилеммой», сформулированной Обстфельдом, Шамбо и Тэйлором в 2004-м году ([1; 2]), в стране невозможно одновременное присутствие стабильного (фиксированного) курса национальной валюты, активной независимой денежно-кредитной политики и открытого рынка капитала. Любая страна или валютная зона вынуждена либо постоянно корректировать валютный курс, сводя платежный баланс, либо накладывать ограничения на капитальные трансферты, либо выстраивать собственную денежную политику, исходя из денежной политики других стран, если хочет сохранить относительно стабильный валютный курс. Таким образом, пока для России был важен стабильный валютный курс, необходимо было выстраивать денежную политику, исходя из денежной политики ФРС и ЕЦБ, т. е. фактически - «импортировать» ее. Альтернативой было закрытие рынка капитала, но это повлекло бы не столько отказ от иностранных инвестиций (исторически закрытие рынка от «горячего» краткосрочного капитала не останавливало прямые иностранные инвестиции, а наоборот, стимулировало их), сколько невозможность для российских предприятий вывозить капиталы за рубеж. Завоевание зарубежных рынков рассматривалось как естественный этап роста отечественных компаний. Но некоторые эксперты (напр., акад. С. Глазьев, [3]) считают, что закрытие рынка капитала - необходимый этап развития российской экономики: приходящий иностранный капитал большей частью составляют «спекулятивные» деньги, направленные на получение дохода от финансовых инвестиций, которые из-за короткого срока вложения не могут превратиться в реальные инвестиции в основной капитал. Кроме того, С. Глазьев в работе [4] вводит дополнительное измерение трилеммы, называя ее «квадрилеммой» и рассматривая в этом качестве возможность эмитировать резервную валюту, что сыграло особую роль в смягчении финансовых последствий мирового кризиса в 2008 г. Эту точку зрения дискутируют другие эксперты (см. напр., [5]), утверждающие, что законы трилеммы сохраняются и вводить дополнительное измерение трилеммы необязательно. В статьях О. Шибанова политика ЦБР рассматривается как верная в условиях существенных внешних потрясений, а отказ от контроля над движением капитала поддерживается ссылками на опыт таких стран, как Индия, Бразилия и ЮАР. Проблема волатильности валютного курса, по мнению О. Шибанова, во многом решена с помощью операций валютного РЕПО, т. е. предоставления банкам валютной ликвидности. Возможно, на мысль о «квадрилемме» С. Глазьева навели графики эмпирической проверки трилеммы в важной статье Айзенманна, Чинна и Ито [6], действительно вводящих четвертое измерение - наличие валютных резервов. Понятно, что имея валютные резервы, страна может некоторое время проводить независимую денежную политику без контроля за движением капитала и сохранять стабильный валютный курс. Но это стоит довольно дорого. Так, Россия пыталась сдерживать движение курса за счет резервов в 1998 и 2008 гг., что повлекло за собой более сильное падение курса национальной валюты в дальнейшем. Поэтому в 2014-м году при очередном падении цен на нефть российское руководство приняло решение «не палить резервы», в результате продажа золотовалютных резервов (ЗВР) Центральным банком ограничилась суммами, необходимыми для возврата внешних долгов банков и корпораций в условиях финансовых санкций и невозможности рефинансировать эти долги. За 2014-й год внешний долг банков и корпораций, по данным ЦБР, снизился на 105 млрд. долл., и практически на эту же сумму снизился объем ЗВР Российской Федерации. Страна, имеющая возможность эмитировать резервную валюту, имеет практически неограниченные валютные резервы. Разумные ограничения на использование такой возможности позволяют сохранить доверие к своей валюте, а значит, сохранить ее в числе резервных. Неразумное использование доверия к своей валюте приводит к его потере. В качестве примера можно рассмотреть историю британского фунта в межвоенный период: его падение, существенный рост волатильности курса и постепенную передачу резервных функций доллару [7]. Соответственно акад. С. Глазьев предлагает такой вариант формулировки «квадрилеммы»: «если национальный банк не имеет монополии на эмиссию мировой резервной валюты и держит открытым счет трансграничного движения капитала, то он не может контролировать ни курс, ни процентные ставки» (таблица). Таблица Цели и ориентиры денежно-кредитной политики ЦБ отдельных стран мира

Источники: Китай Закон о Народном банке Китая http://www.pbc.gov.cn/english/130733/2941519/2015082610501049304.pdf США Федеральная резервная система США. О целях денежно-кредитной политики. http://www.federalreserve.gov/faqs/money_12848.htm Япония Банк Японии. Отчет о собрании Совета по денежно-кредитной политике. http://www.boj.or.jp/en/announcements/release_2015/k151007a.pdf Еврозона Европейский Центральный банк. О целях денежно-кредитной политики. http://www.ecb.europa.eu/mopo/intro/objective/html/index.en.html Бразилия Центральный Банк Бразилии. О функциях Центрального банка Бразилии. http://www4.bcb.gov.br/pec/gci/ingl/focus/FAQ%2011- Central%20Bank%20of%20Brazil%20Functions.pdfИндия Отчет Центрального Собрания Директоров о работе Резервного банка Индии.https://rbidocs.rbi.org.in/rdocs/AnnualReport/PDFs/00A157C1B5ECBE6984F6EA8137C57AA EF493C.PDFЮАР Обращение председателя Южно-Африканского Резервного банка "О целях денежно-кредитной политики в контексте независимости Южно-Африканского Резервного банка" http://www.bis.org/review/r000417b.pdfТаргетирование инфляции сочетается в США и Еврозоне с учетом параметра безработицы и доходов населения в целях поддержки экономического роста при разработке и проведении денежно-кредитной политики. При этом открытость финансового счета платежного баланса совпадает с возможностью эмитировать резервную валюту. Контрпримером действительно может служить ЮАР, но в ней поддержка экономического роста фактически входит в число ориентиров для разработки денежно-кредитной политики. Среди рассмотренных нами стран, которые формально не учитывают конъюнктурных параметров экономического роста (безработицы, доходов населения, ВВП) - Япония, Бразилия и Индия. Сложно утверждать, что эти страны находятся на устойчивой траектории долгосрочного роста. Рост Бразилии ниже уровня ее потенциала. Япония с трудом выходит из затяжного многолетнего спада за счет существенного смягчения денежной политики (политика «трех стрел Абэ» или Абэномика). Индия имеет все возможности для роста, но значительно отстала от Китая, который использовал в том числе инструменты государственного стимулирования через денежную политику. К основным механизмам «импорта» денежной политики относятся:

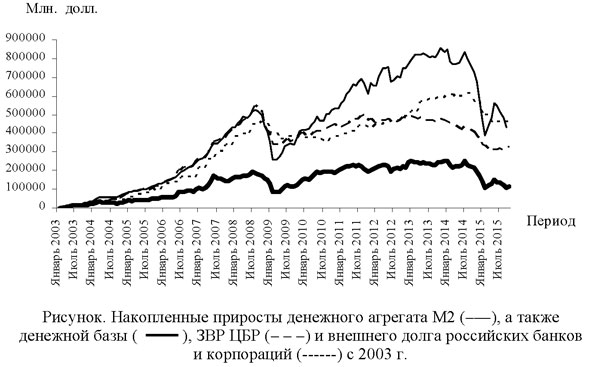

Отказ от привязки валютного курса в 2014-м году и сохранение открытого рынка капитала даже в условиях санкций (нередко удивляющее торговых партнеров) дают России теоретическую возможность проводить независимую денежно-кредитную политику. Текущие дискуссии больше касаются того, чем стоит жертвовать: стабильным курсом или открытостью финансового счета. Сохранение стабильного курса, например, с целью дать предприятиям возможность проводить модернизацию оборудования, требует ограничений на свободное перемещение капитала, а это создает риски обесценения капитала и прибыли для крупного бизнеса. В указанных выше классических работах (Тэйлор, Обстфельд и Шамбо (2004), а также Айзенманн, Чина и Ито (2008)) независимость денежной политики рассчитывается как величина, обратная корреляции дисконтной ставки ФРС и ставки дисконта рассматриваемой страны. Но опыт России показывает, что сама величина ставки не так важна, как объем денежных инструментов, предоставляемых по этой ставке. Поэтому объем денежной массы М2, выпущенный без соответствующего наращивания ЗВР, является для России хорошей иллюстрацией независимости денежной политики (рисунок; источник: ЦБ РФ). Политика Currency board, т. е. наращивания денежной массы исключительно за счет роста ЗВР, фактически велась до 2010 г. Падение денежной массы М2 в 2009-м году было скомпенсировано ускоренным ее ростом, и к 2010-му стоял выбор: как наращивать денежную массу - в соответствии с темпом прироста ЗВР или с запросами экономики. Был выбран второй вариант. Соответственно прирост М2, не обеспеченный приростом ЗВР, можно назвать независимым, или денежной политикой отечественного производства. С января 2010 по июль 2014 г. - 87% новой денежной массы возникло в результате независимой денежной политики. Правда, последующее падение рубля сжало эту массу в долларовом выражении и вернуло к прежним уровням соотношение между добавленной денежной массой и резервами.

Отметим, что прирост М2 в период с 2002 по 2010 г. практически совпадает с динамикой внешнего долга банков и корпораций (или внешнего долга России за вычетом долга правительства и ЦБ), а также с динамикой резервов. Положительное сальдо платежного баланса, как следует из этого графика, слабо конвертировалось в денежную массу (т. е. большей частью вывозилось за рубеж). Внешние займы конвертировались в рубли, увеличивая ЗВР, что полностью обеспечивало прирост денежной массы М2. Таким образом, внутренняя денежная политика полностью зависела от внешних условий финансирования. Вера иностранных инвесторов в поток будущих доходов российских корпораций позволяла им кредитовать Россию. То, что эти кредиты наращивали денежную массу, показывает, что вера в будущие доходы от этих инвестиций не покидала и российский бизнес. В блог-публикации [8] французский экономист Жак Сапир доказывает, что денежная масса М2 возникает не в результате эмиссии Центрального банка, а параллельно ей. По его мнению, основная часть обращающихся в современной экономике денег является частным долгом, который «валидизирован» или легитимизирован Центробанком. Вначале возникает частный долг, а затем Центральный банк признает его легитимным, т. е. подтверждает свою готовность рефинансировать банкам ликвидность под этот долг. Если ликвидности в банковской системе достаточно, чтобы обеспечивать существование частного долга, то этот долг создает денежную массу. В противном случае часть долга не признается легитимной, что ведет к дефолтам, банкротствам, и тем самым денежная масса сжимается до размеров легитимизированного долга. Обеспечение денежной массы России резервами есть легитимизация рубля как средства вложения на мировой арене. Необеспеченный рост денежной массы исключает долгосрочную возможность наращивать внешние заимствования. Другой вопрос - необходимы ли они в таком масштабе? Или это вынужденная мера, которую принял российский бизнес, чтобы зафиксировать рентабельность, обходя высокие ставки по рублевым кредитам? Высказывания глав крупных российских корпораций подчеркивают именно вторую версию - им не важен источник кредита, в первую очередь важна его ставка. Если бы Россия вела собственную денежную политику с 2002 г., то сейчас не возникло бы такой экспозиции по внешним займам, но была бы построена система внутреннего кредитования. Приращение за это время внешнего долга банков и корпораций в объеме около 500 млрд. долл. превратилось бы в 12-15 трлн. руб., выданных в качестве внутреннего кредита. Вопрос, конечно, состоит и в том, кому бы были выданы эти деньги. Финансирование нефтяной промышленности на этапе роста цен на углеводороды, очевидно, было оправданно и эффективно с экономической точки зрения. Эти кредиты с высокой вероятностью будут возвращены, поэтому кредитный риск в них невысокий. Однако это противоречит идее диверсификации производства и развития тех отраслей промышленности, в которых Россия существенно отстает (машиностроение, в том числе транспортное, химия и фармацевтика, электротехника). Если бы эти деньги были направлены на кредитование бизнеса в рамках государственных программ развития промышленности (по китайскому образцу), то кредитные риски в них были бы существенно выше, и таким образом, сохранность средств, полученных в профицитные годы, была бы поставлена под сомнение. Но инвестиции начали бы генерировать доходы, независимые от валютного курса и цен на нефть, поэтому падение внутреннего спроса в 2009 и 2015 гг. могло оказаться намного слабее - в рамках других сходных с нами по структуре экономики стран. Россия же в эти годы испытала наиболее масштабное из стран мира сокращение спроса, так как общая неуверенность распространялась как на население, так и на крупный бизнес, и на бюджет. История не знает сослагательного наклонения. Тем не менее для оценки последствий тех или иных решений экономистам нередко задают вопрос: «а если бы»? Оценка дополнительных доходов, созданных за счет дешевого кредита в российской экономике, дала бы возможность понять, насколько оправдана такая политика с точки зрения снижения эластичности внутреннего спроса от кризисных явлений на мировом рынке. Понятно, что изолированная экономика, совершенно неэластичная к внешним шокам, заметно проигрывает другим по параметрам конкурентоспособности. Но и высокая специализация экономики, интегрированной в мировые производственные цепочки, часто не помогает наращивать доходы, которые концентрируются в тех странах, где создается максимальная добавочная стоимость. Роль «мировой фабрики» не помогает Китаю получать доходы от, например, производства смартфонов iPhone, так как при себестоимости производства одного смартфона 4-й модели в 167 долл. доля Китая в этой сумме - около 7 долл.1 Развитие производства собственных моделей помогает собирать доходы за счет массового рынка, но при высокой конкуренции доля добавочной стоимости также остается невысокой, и в этом Китай проигрывает Южной Корее и Японии. «Импортозамещение» денежно-кредитной политики основывается на создании ДОВЕРИЯ к будущим доходам экономики, независимо от внешних условий. Отсутствие доверия между ЦБР, системой государственной власти и бизнесом выражается в следующем:

Современные деньги - это эссенция доверия экономических агентов эмитенту и друг другу [10]. Когда есть доверие, но нет денег, то используются заменители. В 1990-е годы в России в этом качестве выступали частные долги эмитентов с высокой степенью доверия: например, векселя Газпрома. Существовала система взаимозачетов, фактически, клиринг частных долгов. Обратная ситуация: когда деньги в системе есть, но доверие уменьшается, деньги становятся необеспеченными. Частные долги не обеспечены доверием агентов, не получают рефинансирования кредиторы в последней инстанции, и тогда в банковской системе образуются дефициты, которые разрешаются через дефолты по долговым инструментам, банкротства предприятий, а в случае системного накопления рисков - и инвесторов. Программы количественного смягчения в развитых финансовых системах состояли в выпуске большого количества денег в банковскую систему, чтобы заменить банковские активы, доверие к которым оказалось утерянным. В числе наиболее известных таких активов - упавшая в цене недвижимость в США, государственный долг Греции и Кипра в Европе и прочие «токсичные активы». Доверие в западных экономиках резко упало после банкротства Lehman Brothers, выявления крупнейших финансовых пирамид (Enron), что потребовало расширения регулирования ведущих финансовых систем нерыночными методами. В этом случае государство использовало свой кредит доверия, чтобы возместить утерянное доверие к частным и парагосударственным компаниям. Доверие в российской экономике выражается в уверенности бизнеса в будущем спросе и в конечном счете в рыночной капитализации этого бизнеса. Если госбюджет насыщает экономику деньгами через государственный спрос, то в дальнейшем эти деньги могут оставаться в обороте или могут выступать в качестве следующих утечек:

Если бизнес имеет гарантию, что деньги останутся во внутреннем обороте и будут поддерживать спрос, то эти деньги являются «полноценными», работают на инвестиции, на производство. Способов сделать деньги «полноценными» немного. В современных дискуссиях спектр этих инструментов обычно сводят к двум парадигмам. Парадигма 1. Контрольно-принудительная. В рамках этой парадигмы информация о движении средств по счетам собирается контролирующими органами, которые нацелены на сохранение средств во внутреннем экономическом обороте. Выстраиваются преграды на пути утечек за рубеж (контроль над движением капитала), ограничиваются покупки наличной валюты, подвергаются дополнительному контролю непрофильные финансовые операции экономических агентов. Но развитие такой системы приводит к мобилизационной экономике - как известно из истории, любая контролирующая система стремится поставлять под контроль все новые и новые пограничные сферы. В мирное время такой контроль может быть только неформальным и сводится к «ручному управлению» крупными проектами с участием государства и крупного бизнеса. Парадигма 2. Рыночно-либеральная. В рамках либеральной парадигмы следует закрыть неэффективные цепочки денежного оборота через механизмы банкротства и бороться только с коррупционными утечками. Валютные утечки - это временное явление в процессе адаптации к мировой конъюнктуре. Выстраивание хорошей судебной системы, борьба с коррупцией должны привлекать капиталы, и таким образом, валютные и непрофильные утечки прекратятся сами собой. В рамках этой парадигмы экономика должна автоматически сжаться до цепочек, в которых осталась критическая масса доверия. Из этих цепочек возникнет спрос на деньги в смежных отраслях, которые будут основаны на доверии к «базовым» цепочкам оборота. Так, например, строилась система корпоративных займов: вначале долги привлекали добывающие предприятия и связисты, затем обслуживающие их банки, затем на рынок выходили металлурги, крупные торговые сети, обрабатывающие предприятия и т.п. Можно ли совместить эти парадигмы? Видна ли перспектива одной из них? Обе несут вполне определенные риски для экономики. Первая, контрольно-принудительная, может формализоваться, расшириться, и поставить всю экономику под контроль «нового Госплана», сделав ее негибкой, неэффективной и неконкурентоспособной в сегодняшнем мире. Вторая несет риск того, что некоторые цепочки оборота денег, потеряв доверие государства и бизнеса, будут утрачены, и чтобы восстановить их, потребуются огромные вливания капитала (пример: судо- и авиастроение в России), в то время как их суммарный макроэффект положителен для экономики и бюджета. Этот риск реализовывался в российской экономике за последние годы не однажды и приводил к «вымыванию» лучших специалистов из развитых отраслей народного хозяйства либо в смежные отрасли, либо в другие страны. Использование рыночно-либеральной парадигмы крупными западноевропейскими промышленными и банковскими структурами для приобретения банковской системы Восточной Европы и закрытия выгодно купленных промышленных предприятий-конкурентов также заставляет оценивать ее риски как существенные. Главный вопрос «импортозамещения» денежной политики сегодня - выстроить стратегию финансового управления. Она должна включать в себя определенные рамки для государственного спроса: вплоть до процента затрат на закупки товаров и услуг внутреннего производства (по китайскому опыту), а также требования к финансовым менеджерам по регулированию утечек. Каким же образом «импортозаместить» денежно-кредитную политику? В первую очередь - отменить привязку предлагаемых бизнесу кредитных ставок от инфляции. Инфляция вообще - весьма условный параметр, не существующий в российской статистике. За «инфляцию» Правительство РФ и ЦБР принимают индекс потребительских цен. Снижение инфляции при сохранении динамики доходов населения действительно облегчает положение потребителей. Но привязка кредитов, выдаваемых бизнесу, к инфляции, не имеет смысла. У разных отраслей народного хозяйства России разная рентабельность. Сельское хозяйство в целом не может оплачивать банковские кредиты, инфляция для него - бессмысленный параметр. Для сельского хозяйства есть вполне определенные циклы цен на топливо, на продовольствие, есть сроки платежей (каждый год - примерно одни и те же). Поэтому для сельского хозяйства во многих странах развита система государственного субсидирования процентных платежей, и в России без этих субсидий (примерно 260 млрд. руб. из федерального бюджета, 600 млрд. руб. - вместе с региональными) оно было бы неплатежеспособным. Но то же касается и крупной промышленности, и транспортного машиностроения, и вообще отраслей, где рентабельность нельзя сравнивать с инфляцией. Есть дефляторы отрасли, есть дефляторы издержек, и в комбинации они и определяют динамику рентабельности данной отрасли. Процентные ставки должны структурироваться по отраслям, а не подчиняться единому параметру инфляции. Правило, которым руководствуется ЦБР, включая его в денежно-кредитную политику - процентные ставки в экономике должны быть не ниже ожидаемой инфляции и снижаться по мере ее сокращения. Но как риски и дюрация кредита существенно различны для разных отраслей, так и должна быть различна ставка кредитования. Здесь допустимы различные ограничения, чтобы исключить утечки из одной отрасли в другую, чтобы ограничить использование более дешевых денег приоритетными отраслями (а не банковской сферой, которая вдруг получит бесплатные пассивы). Среди таких ограничений могут быть спецсчета, прозрачная отчетность по коммерческим операциям, подробная статистика по использованию более дешевых кредитных средств. Контроль за использованием дешевых кредитных ресурсов может быть общественным, что подразумевает жесткие требования к прозрачности операций аналогично бюджетной системе. Подчеркнем, что для борьбы с утечками можно использовать именно прозрачность сделок. Формируется вроде бы «нерыночный» по формальным признакам сегмент денежного обращения. Очень велик соблазн использовать доступные дешевые ресурсы в высокорискованном высокодоходном обороте. Но чтобы этого не происходило, необходим в обязательном порядке максимум информации о сделках, в которых участвуют «дешевые» деньги. Прозрачность сделок обеспечит доверие:

Именно расширение кредита должно стать основным способом борьбы с инфляцией в современной России, например, расширение кредита в Китае предприятиям в отраслях электротехнического оборудования, машиностроения, современной электроники обеспечило очень низкую инфляцию (нередко и дефляцию) в этих отраслях в мировом масштабе, масштабный прирост экспорта из Китая и заполнение внутреннего рынка. Выравнивание кредитных ставок между отраслями должно происходить в направлении низких, а не высоких ставок, что возможно только при расширении количества проектов, пользующихся такими ставками. Довольно быстро это приведет к падению ставок и по кредитам другим отраслям экономики, в особенности малому бизнесу - так как крупный бизнес не будет «пылесосить» кредитные рынки под свои проекты. В то же время нельзя забывать про ответственность тех, кто получает такие кредиты, обещая использовать их на инвестиции. Проблема в том, что любая утечка разрушает цепочку оборота и доверие к будущему спросу в рамках этой цепочки. Утечка денег из бюджета региона, скажем, подрывает платежеспособный спрос бюджетников на товары и услуги, производимые обычно внутри страны (транспорт, ЖКХ, продовольствие). Снижение инвестиционных расходов крупной корпорацией действует также на всех ее поставщиков, а в результате и на доходы населения. Поэтому выход на траекторию роста невозможен без сознательной работы над предотвращением утечек как через финансовый менеджмент, так и стратегическое управление. * Данные из доклада проф.Ли Шантун на Конференции ИНП РАН 21-23 октября 2015 г., посвященной памяти акад. Ю.В. Яременко. Литература1. Тэйлор Алан М. Глобальные финансы — прошлое и настоящее. 2004. Электронный ресурс: https://www.imf.org/external/pubs/ft/fandd/rus/2004/03/pdf/taylor.pdf. 2. The Trilemma in History: Tradeoffs among Exchange Rates, Monetary Policies, and Capital Mobility // NBER Working Paper. No 10396, 2004. Электронный ресурс: http://www.nber.org/papers/w10396 3. Глазьев С. О таргетировании инфляции //Вопросы экономики. 2015. № 9. С. 1-12. Электронный ресурс: http://www.glazev.ru/upload/iblock/129/1299749d3f0be1fe108d80969d6e718f.pdf 4. Глазьев С. Эксперименты ценою в суверенитет // Эксперт. 2015. № 28 (951). Электронный ресурс: http://expert.ru/expert/2015/28/eksperimentyi-tsenoyu-v-suverenitet/?553311 5. Шибанов О.К. Сергей Глазьев и политика ЦБ РФ, ТрВ-Наука, 20-10-2015, № 190, c. 6-7. Электронный ресурс: http://trv-science.ru/2015/10/20/sergey-glazyev-i-politika-cb-rf/ 6. Joshua Aizenman, Menzie D. Chinn, Hiro Ito, Assessing the Emerging Global Financial Architecture: Measuring the Trilemma's Configurations over Time //NBER Working Paper. No.14533, 2008. Электронный ресурс: http://www.ssc.wisc.edu/~mchinn/w14533.pdf 7. Taking a Pounding // The Economist, 03-10-2015. Режим доступа: http://www.economist.com/node/21669969 8. Сапир Жак. Деньги, Евро и параллельные валюты. 2015. По: http://russeurope.hypotheses.org/4392 9. «О дополнительных мерах по реализации Федерального закона «О федеральном бюджете на 2015 год и на плановый период 2016 и 2017 годов». Постановление Правительства РФ от 10 сентября 2015 года № 956. 10. Панфилов В.С. Финансовое и экономическое прогнозирование. М.: МАКС Пресс, 2009.

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Популярные книги и учебники

- Экономикс - Макконнелл К.Р., Брю С.Л. - Учебник

- Бухгалтерский учет - Кондраков Н.П. - Учебник

- Капитал - Карл Маркс

- Курс микроэкономики - Нуреев Р. М. - Учебник

- Макроэкономика - Агапова Т.А. - Учебник

- Экономика предприятия - Горфинкель В.Я. - Учебник

- Финансовый менеджмент: теория и практика - Ковалев В.В. - Учебник

- Комплексный экономический анализ хозяйственной деятельности - Алексеева А.И. - Учебник

- Теория анализа хозяйственной деятельности - Савицкая Г.В. - Учебник

- Деньги, кредит, банки - Лаврушин О.И. - Экспресс-курс

Новые книги и журналы

Популярные лекции

- Шпаргалки по бухгалтерскому учету

- Шпаргалки по экономике предприятия

- Аудиолекции по экономике

- Шпаргалки по финансовому менеджменту

- Шпаргалки по мировой экономике

- Шпаргалки по аудиту

- Микроэкономика - Лекции - Тигова Т. Н.

- Шпаргалки: Финансы. Деньги. Кредит

- Шпаргалки по финансам

- Шпаргалки по анализу финансовой отчетности

- Шпаргалки по финансам и кредиту

- Шпаргалки по ценообразованию

- 50 лекций по микроэкономике - Тарасевич Л.С. - Учебное пособие

Популярные рефераты

- Коллективизация в СССР: причины, методы проведения, итоги

- Макроэкономическая политика: основные модели

- Краткосрочная финансовая политика предприятия

- Марксизм как научная теория. Условия возникновения марксизма. К. Маркс о судьбах капитализма

- История развития кредитной системы в России

- Коммерческие банки и их функции

- Лизинг

- Малые предприятия

- Классификация счетов по экономическому содержанию

- Кризис отечественной экономики

- История развития банковской системы в России

- Маржинализм и теория предельной полезности

- Кризис финансовой системы стран Азии и его влияние на Россию

- Иностранные инвестиции

- Безработица в России

- Источники формирования оборотных средств в условиях рынка