Популярные статьи

- Государственно-частное партнерство: теория и практика

- Международный форум по Партнерству Северного измерения в сфере культуры

- Мировой финансовый кризис и его влияние на Россию

- Совершенствование оценки эффективности инвестиций

- Качество и уровень жизни населения

- Фактор времени при оценке эффективности инвестиционных проектов

- Вопросы оценки видов социального эффекта при реализации инвестиционных проектов

- Государственная собственность в российской экономике - Масштаб и распределение по секторам

- Кластерный подход в стратегии инновационного развития зарубежных стран

- Перспективы социально-экономического развития России

- Теория экономических механизмов

- Особенности нового этапа инновационного развития России

- Экономический кризис в России: экспертный взгляд

- Налоговые риски

Популярные курсовые

- Учет нематериальных активов

- Потребительское кредитование

- Бухгалтерский учет - Курсовые работы

- Финансы, бухгалтерия, аудит - курсовые и дипломные работы

- Денежная система и денежный рынок

- Долгосрочное планирование на предприятии

- Диагностика кризисного состояния предприятия

- Интеграционные процессы в современном мире

- Доходы организации: их виды и классификация

- Кредитная система: место и роль в ней ЦБ и коммерческих банков

- Международные рынки капиталов

- Многофакторный анализ производительности труда

- Непрерывный трудовой стаж

- Виды и формы собственности и трансформация отношений собственности в России

- Анализ финансово-хозяйственной деятельности

Навигация по сайту

О необходимости реформы финансовых рынков и небанковского финансового сектора |

|

Данилов Ю.А. Большинство отечественных экономистов едины в том, что для преодоления стагнации и повышения темпов и качества экономического роста требуется повысить инвестиционную активность. Различные авторы оценивают необходимый в нынешних российских условиях объем инвестиций в 20-25% и даже 30% ВВП (Аксаков, 2015. С. 46, 64). Иными словами, ежегодная потребность в капиталовложениях в ценах 2015 г. составляет от 14 трлн до 22 трлн руб. Министерство экономического развития РФ связывает надежды на возобновление роста инвестиций, начиная с 2018 г., главным образом с увеличением прибыльности предприятий. Однако этот рост в любом случае будет достаточно слабым (примерно на 3%, согласно официальному прогнозу). Существеннее увеличить объем собственных ресурсов, направляемых предприятиями и их материнскими компаниями на финансирование инвестиций в основной капитал, будет сложно — доля собственных средств предприятий уже сейчас находится на рекордном уровне за последние 18 лет и лишь немного уступает максимальному результату за все время наблюдений в новейшей российской истории (60,8% в 1997 г.). Таким образом, даже по оптимистичным расчетам самого министерства потребуется, как минимум, несколько лет, чтобы достигнуть уровня инвестиционных вложений 2013 г. (в постоянных ценах и как доли ВВП). Подобная инвестиционная динамика будет определять хроническое отставание экономики России от темпов развития остального мира не только в кратко-, но и в среднесрочном периоде. Сокращение доли привлеченных инвестиций до уровня конца 1990-х годов, помимо прочего, означает, что за истекший период в России не был сформирован нормальный рынок капитала, который перераспределял бы финансовые ресурсы в направлении их наиболее эффективного использования. Преобладание «автаркической» инвестиционной модели обусловливает ряд серьезных недостатков, среди которых можно выделить следующие.

Особую остроту на нынешнем этапе приобретает проблема капиталообразования. В значительной мере это связано с сокращением по разным причинам источников инвестиций, которые играли доминирующую роль на протяжении предыдущего десятилетия, — рентных поступлений от продажи углеводородов, притока иностранного капитала и государственных капиталовложений (Буклемишев, 2016). К тому же, по мнению многих экспертов, а также Минфина России (2016), бюджетные инвестиции, игравшие значительную роль в межсекторальном финансовом перераспределении, характеризовались невысокой эффективностью, скомпрометировав стратегию экономического развития с преимущественной опорой на них, принятую в середине прошлого десятилетия. В свою очередь, важный источник финансирования долгосрочных инвестиционных проектов реального сектора — банковские кредиты — также практически исчерпан. Сколько-нибудь значимое увеличение доли банков в финансировании долгосрочной инвестиционной деятельности российских нефинансовых предприятий в условиях ограниченности ресурсной базы первых (особенно по срокам предоставления ресурсов) неизбежно приведет к снижению устойчивости финансовой системы. В настоящее время объема инвестиционных ресурсов, перераспределяемых финансовой системой, недостаточно для удовлетворения потребности в капитале, характерной для расширенного воспроизводства. В условиях частичного или полного закрытия зарубежных финансовых рынков для многих российских компаний, исчерпания бюджетных инвестиционных источников, невозможности наращивать кредитование капиталовложений банковской системой изменить ситуацию с долгосрочными инвестициями может только развитие национального небанковского финансового сектора. В настоящей статье мы рассматриваем проблемы финансовых рынков и небанковского финансового сектора, не затрагивая, как правило, тематику банковской системы. Отделение финансовых рынков от институциональных сегментов финансового сектора для целей анализа лежит в основе подхода Всемирного банка (Cihäk et al., 2012; 2013), реализованного при построении Глобальной базы данных финансового развития (GFDD), и подхода МВФ (Sahay et al., 2015), принятого при разработке Индекса финансового развития (FDI). При этом в совокупности финансовые рынки, банковский сектор и сектор небанковских финансовых организаций образуют национальный финансовый сектор, выполняющий важные социально-экономические функции как единый комплекс рынков и институтов. Функции финансового сектора в социально-экономическом развитииВопрос о функциях финансового сектора в социально-экономической системе, в том числе в развивающихся странах и в странах с формирующимися финансовыми рынками, стал актуальным в конце 1990-х годов. В основе сегодняшнего консенсуса о функциях финансовой системы применительно к условиям развитых рынков лежит подход Р. Левайна (Levine, 1997. Р. 691). Характерные особенности стран с формирующимся рынком нашли отражение в описаниях функций финансовой системы, предложенных Дж. Стиглицем (Stiglitz, 1993. Р. 9-10) и рядом других авторов. Интересную иерархическую систему функций развивающегося финансового рынка в экономике предложили авторы программы модернизации индийского финансового рынка, подготовленной под руководством Р. Раджана (Planning Commission, Government of India, 2009. P. 103). Опираясь на эти работы, можно констатировать, что в рамках социально-экономической системы финансовый сектор призван выполнять следующие важные функции:

Банковский сектор, несмотря на важность своей социально-экономической роли, не в состоянии выполнять указанные функции в полном объеме. Так, эффективное ценообразование в значительной степени формируется вне банковского сектора посредством механизмов открытых финансовых рынков, а перераспределение рисков во многом происходит в рамках страховой отрасли, рынка производных финансовых инструментов и путем диверсификации рыночных инвестиций. Наконец, именно небанковский финансовый сектор (прежде всего институциональные инвесторы) в развитых экономических системах направляет в экономику основной объем долгосрочных инвестиционных ресурсов. В результате невыполнения указанных функций финансового сектора в современной российской экономике финансовые ресурсы распределяются неэффективно, что препятствует сохранению и приумножению стоимости, а также запуску полноценного инвестиционного процесса. В настоящее время в стране наблюдается критический дефицит долгосрочных инвестиционных ресурсов, что дополняется слабыми стимулами реципиентов инвестиций к выходу на рынок из-за высоких рисков (вплоть до угроз силового отъема бизнеса), связанных с необходимостью повысить прозрачность компаний и качество корпоративного управления. Благодаря предпринятым в последние пять-семь лет усилиям но развитию инфраструктуры финансового рынка ее потенциальные возможности значительно превысили объем реально перераспределяемых небанковским финансовым сектором инвестиционных ресурсов. Таким образом, главные проблемы связаны в основном с поведением потенциальных инвесторов (держателей долгосрочных ресурсов) и реципиентов инвестиций. В последнее время к ним добавился уход с рынка небанковских финансовых посредников. Текущее состояние небанковского финансового сектораТекущее состояние российского небанковского финансового сектора можно охарактеризовать как глубокую депрессию, что, в свою очередь, ведет к постепенному умиранию части российских финансовых рынков. Его развитие значительно отстает от банковского сектора: если в 2005 г. суммарная стоимость активов страховых компаний, негосударственных пенсионных фондов и паевых инвестиционных фондов (трех крупнейших сегментов небанковских финансовых организаций) составляла 11,7% суммы банковских активов, то в 2016 г. этот показатель снизился до 9,8%. Размер активов небанковских финансовых организаций (относительно суммарных активов всех финансовых организаций) в России находится на самом низком уровне среди 50 крупнейших национальных финансовых рынков (менее 10%). Для сравнения: в Китае данное соотношение равно 15%, в Бразилии — 17, в Индии — 32, в Германии — 36, в Японии — 43, в Великобритании — 49, в США — 83%1. Размер сектора небанковских финансовых институтов, а также большинства его отдельных сегментов незначителен по отношению не только к банковскому сектору, но и к экономике в целом. Это не позволяет эффективно осуществлять соответствующие функции в национальной экономике (табл. 1). Таблица 1 Стоимость активов небанковских финансовых организаций (% ВВП)

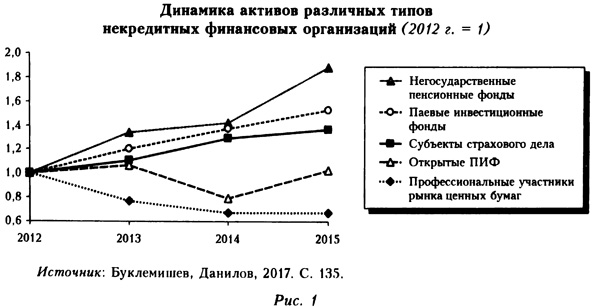

Примечание. НПФ — негосударственные пенсионные фонды; ПУ РЦБ — профессиональные участники рынка ценных бумаг; МФО — микрофинансовые организации; ГУК — государственная управляющая компания (ВЭБ); ЧУ К — частные управляющие компании. Источники: рассчитано по данным Банка России, Росстата, Investfunds.ru. Основную долю активов небанковских финансовых организаций формируют пенсионные средства (пенсионные накопления и пенсионные резервы), но значительная их часть не поступает на рынок и остается в распоряжении государства, препятствуя развитию индустрии частного управления активами в России. Пенсионный сектор долгое время демонстрировал наилучшие результаты среди всех сегментов небанковского финансового рынка, в том числе в плане международных сопоставлений, однако он серьезно пострадал в результате моратория на перечисление пенсионных накоплений в управляющие компании и негосударственные пенсионные фонды. В России соотношение совокупных чистых активов (СЧА) открытых ПИФов и ВВП по итогам 2015 г. составило 0,1% (в Индии — 8,2%, в Китае — 11,6, в Бразилии, с учетом фондов денежного рынка, — 64,0%); соотношение премий страхования жизни и ВВП — 0,16% (в Индии — 2,7%, в Китае — 1,9, в Бразилии — 2,1%). Низкая емкость институциональных инвесторов, формирующих основной объем внутренних долгосрочных инвестиционных ресурсов, стала важнейшим фактором, определяющим низкий уровень глобальной конкурентоспособности российского финансового рынка в целом (Данилов, 2016b. С. 112-113). Более того, в последние годы наблюдается тенденция к снижению числа небанковских финансовых организаций. Наиболее заметно за 2014-2016 гг. сократилось количество профессиональных участников рынка ценных бумаг (как некредитных, так и кредитных организаций) — до 681; а количество профессиональных участников рынка ценных бумаг, являющихся некредитными организациями, — до 375. Обращает на себя внимание резкое снижение отношения активов профессиональных участников рынка ценных бумаг к ВВП (с 1,8 до 0,9%). К данному сегменту в наименьшей степени применимы стандарты и технологии надзора, используемые в банковском секторе, поэтому он больше всего пострадал от передачи функций надзора Банку России, сократившись не только по отношению к ВВП, но и в абсолютном выражении (рис. 1).

Слабость российских институциональных инвесторов — пенсионных фондов, страховщиков и инвестиционных фондов — ключевая проблема, препятствующая полноценному функционированию финансового рынка. Низкий размер активов небанковского финансового сектора негативно влияет на параметры финансовых рынков: стабильно растут те, на которых доминирующую роль играют банки; емкость и ликвидность рынков, на которых формируются долгосрочные инвестиционные ресурсы, снижаются относительно ВВП, а по некоторым показателям — и в абсолютном выражении (табл. 2). Таблица 2 Основные характеристики финансовых рынков России: стоимость активов в обращении и объем торговли (% ВВП)

Примечание. Гос. — государственные облигации; сим. — облигации субъектов Федерации и муниципалитетов; корп. — корпоративные облигации; откр. поз. — открытые позиции на срочном рынке; фон. — фондовый рынок; ден. — денежный рынок; вал. — валютный рынок; сроч. — срочный рынок. Суммарный объем торговли четырех секторов рынка не равен сумме объема торговли на Московской бирже, так как на ней также функционируют кредитный рынок, рынок стандартизированных производных финансовых инструментов и товарный рынок. Источники: рассчитано по данным Московской биржи, Минфина, Росстата, Cbonds.ru. Сжатие финансовых рынков прежде всего касается фондового рынка как механизма аккумулирования и перераспределения долгосрочных инвестиционных ресурсов, альтернативного банковскому кредитованию и централизованному финансированию. За последние годы на бирже стали преобладать краткосрочные операции в области денежного и валютного рынков (доля сделок РЕПО в сегменте акций выросла до 95,4%, в сегменте корпоративных облигаций, облигаций субъектов Федерации и муниципалитетов — до 97,5%), в то время как доля рыночных сделок с капитальными активами неуклонно снижается (рис. 2). Таким образом, доля рыночных сделок на фондовом рынке уменьшилась до уровня, когда сложно определить адекватность таких оценок по большинству финансовых инструментов.

Нынешняя структура рыночного биржевого оборота, очевидно, субоптимальна. Ее основу составляют валютный и денежный рынки, при этом емкость срочного рынка в последние годы растет в значительной мере за счет увеличения объема производных сделок (фьючерсов и опционов), базисными активами которых выступают валютные инструменты. Таким образом, биржевой рынок в России становится все более спекулятивным. Сокращается ликвидность рынков акций, облигаций и срочного рынка, то есть сегментов, по которым ее можно корректно оценить (она понимается как соотношение объема сделок и стоимости обращающихся инструментов). Если в 2011 г. доля России в совокупном объеме биржевой торговли акциями на развивающихся рынках составляла 5,1%, то в 2015 г. — всего 0,3%. Российский рынок перестал быть значимым для глобальных инвесторов. Российскому рынку акций присущи серьезные структурные проблемы, в том числе высокая концентрация оборота и капитализации. В 2016 г. на 10 крупнейших компаний приходилось 60,7% совокупной капитализации рынка акций России, а доля 10 самых ликвидных акций составила 80,1% всего оборота рынка (НАУФОР, 2017. С. 14, 17). Также крайне высока отраслевая концентрация оборота и капитализации. Уровень капитализации корпоративного сектора России относительно ВВП значительно отстает как от показателей 2009-2010 гг., так и от аналогичных соотношений в большинстве стран с развитыми и крупными и средними развивающимися рынками. Дисконт российского показателя Р/Е в 2014 г. по отношению к среднему значению по развивающимся рынкам превысил 60% (Данилов, 2016а. С. 110), то есть оценка всего корпоративного сектора России со стороны инвесторов более чем в 2 раза ниже, чем могла быть, если бы российский фондовый рынок соответствовал среднему уровню качества для развивающихся рынков, как в 2005-2006 гг. Прямым следствием этого становятся, в частности, сокращение выручки от приватизации и снижение фискальных стимулов к ее проведению. Кроме того, одним из препятствий для расширения кредитования экономики служит недостаточность капитальной базы как заемщиков, так и самих кредиторов, но фондовый рынок не способен обеспечить привлечение капитала на приемлемых условиях. Из-за неудовлетворительного уровня развития небанковского финансового сектора значительно ухудшилась ситуация с предоставлением экономике долгосрочных инвестиционных ресурсов. Практически остановилась структурная трансформация, осуществлявшаяся благодаря привлечению инвестиций быстрорастущими компаниями на первичном рынке акций в 2000-2013 гг. (табл. 3). Таблица 3 Отношение долгосрочных инвестиций, привлеченных российскими предприятиями на внутреннем рынке ценных бумаг, к инвестициям в основной капитал (в %)

Источники: рассчитано по данным Росстата, ФСФР России, cbonds.ru, preqveca.ru. С 2012 г. количество компаний в листинге Московской биржи сократилось с 293 до 245. В котировальные листы Московской биржи за 2015-2016 гг. вошло всего 7 компаний, в то время как в Польше — 64, в Индии — 201, а в Китае — 459 компаний (Абрамов, 2017. С. 50, 59). Иными словами, финансовые рынки стали не интересны большинству российских предприятий. Также не интересен финансовый рынок и для посредников. Количество аннулированных лицензий профессиональных участников рынка ценных бумаг преобладает над количеством вновь выданных с 2009 г., но с 2014 г. этот разрыв стал катастрофическим: в 2016 г. было выдано всего 5 лицензий, а аннулировано 660 (Абрамов, 2017. С. 51). Как следствие, резко ухудшилось состояние конкуренции в секторе посреднических услуг. Согласно имеющимся расчетам (Абрамов, Радыгин, 2017. С. 55-56), доля 8 крупнейших брокеров в общем количестве клиентов выросла с 35,1% в 2006 г. до 92,8% в феврале 2017 г., а доля активных клиентов — с 56,1 до 75,4% соответственно. В феврале 2017 г. на 8 крупнейших брокеров приходилось 93,1% общего количества открытых индивидуальных инвестиционных счетов. Мировой опыт показывает, что страны с наибольшим разрывом в развитии банковского и небанковского финансового секторов оказываются наиболее уязвимыми в случае кризиса на мировом финансовом рынке. Это происходит потому, что банковский сектор выступает транслятором внешних шоков, в то время как институциональные инвесторы, образующие ядро небанковского финансового сектора, напротив, абсорбируют внешние шоки, снижая их воздействие на реальный сектор экономики. Соотношение между банковскими активами и активами небанковского финансового сектора играет значимую роль и в формировании модели финансирования инвестиций в основной капитал. Наши расчеты, проведенные по выборке из 47 стран, показали на уровне значимости 1%, что данное соотношение отрицательно влияет на общую долю финансового сектора в финансировании инвестиций в основной капитал (Данилов и др., 2017. С. 25). Другими словами, снижение небанковской доли в структуре финансового сектора приводит к сокращению ресурсов для инвестиций в основной капитал. Согласно нашим расчетам, неэффективная структура финансового сектора России негативно влияет на темпы экономического роста. Наблюдается устойчивая отрицательная зависимость между динамикой ВВП России на душу населения и коэффициентом финансовой структуры2 (Данилов и др., 2017. С. 35). Угнетенное состояние небанковского финансового сектора по сравнению с банковским во многом стало следствием неэффективной государственной политики. Неслучайно развитие небанковских финансовых организаций, в отличие от банков и финансового рынка, даже не входит в число целей регулятора, определенных ст. 3 Федерального закона о Банке России. Основные проблемы и препятствия для развития небанковского сектораНаш анализ показывает, что российский небанковский сектор играет в лучшем случае второстепенную роль и не выполняет должным образом своих функций в социально-экономической системе. Отчасти это результат внутренних недостатков финансового сектора, но, кроме того, необходимо подчеркнуть влияние проблем более высокого уровня (например, связанных с кризисом доверия, деформированной структурой российской экономики и доминирующей ролью в ней государства). Разноуровневые проблемы тесно переплетены между собой, и их нельзя преодолеть без комплексного системного решения (рис. 3).

Центральной для финансового сектора мы считаем проблему капиталообразования. Назовем ее проявления:

Дефицит «длинных» денег обусловен:

Под воздействием перечисленных факторов снижается уровень доверия потенциальных инвесторов к нефинансовым организациям и оказываемым ими услугам. У потенциальных реципиентов инвестиций, которые могли бы привлекать их на финансовом рынке, в настоящее время практически нет стимулов для этого. Первая группа причин связана с параметрами самого финансового рынка (качественные характеристики капитала не соответствуют потребностям предприятий реального сектора по объему, стоимости, дюрации и низкой доле долевых инвестиций). Однако вторая группа причин лежит скорее за пределами финансового рынка. Привлечение капитала российскими компаниями на небанковском рынке связано с определенными условиями (требования повышенной прозрачности, должный уровень корпоративного управления, снижение доли мажоритарного владельца и др.), которые сегодня ведут к существенному росту издержек и рисков. Это определяется не столько затратами на поддержание соответствующих стандартов, сколько повышенными нерыночными рисками: наиболее рентабельные, быстроразвивающиеся и прозрачные корпорации могут стать объектами рейдерских захватов. Проблемы небанковских посредников в значительной мере стали следствием регулятивного воздействия, связанного с изменением институционального дизайна финансового регулирования, передачей регуля-торных функций Банку России. Несмотря на постоянную унификацию принципов финансового регулирования, применяемых к разным секторам финансового рынка, различие подходов сохраняется. Банковский надзор нацелен прежде всего на обеспечение устойчивости отдельных коммерческих банков и банковских групп, а также на предотвращение системного риска, а при регулировании фондового и страхового рынков выделяют защиту инвесторов (клиентов) и их адекватное информирование. Эти две цели финансового регулирования (пруденциальная политика и защита инвесторов) опираются на различные функции финансового регулирования и надзора (Буклемишев и др., 2015). Как показывает мировая практика, в рамках одного органа обеспечить их непротиворечивую реализацию крайне сложно, и одна неизбежно будет приоритетной в ущерб другой. В нашем случае на второй план отходит функция защиты прав инвесторов, что негативно сказывается на развитии небанковских секторов рынка. Проблема управления рисками непосредственно отражает неудовлетворительное выполнение финансовым сектором макрофункции трансформации (распределение, перераспределение и диверсификация) рисков предпринимательской деятельности. Это связано со следующими факторами:

Низкая ценовая эффективность российского финансового рынка определяется рядом проблем качественного характера, в числе которых:

Концептуальные предложения по реформированию небанковского финансового сектора в РоссииПредлагаемые преобразования небанковского финансового сектора следует реализовывать на трех уровнях:

Макрореформы формулируются в виде «внешних условий», позитивные эффекты которых в настоящее время необходимы не только для финансового сектора, но и далеко за его пределами.

Реформы небанковского финансового сектора в целом (мезо реформы)У финансового сектора России много проблем, и мы не претендуем на составление исчерпывающего перечня мер по их решению. Но в такой перечень целесообразно включить следующие изменения.

Реформы отдельных сегментов небанковского финансового сектораРазличные сегменты небанковского финансового сектора имеют свои специфические проблемы. Их можно решать в рамках стратегических планов регулятора, для отдельных важных сегментов (рынок страховых услуг, сегмент небанковских кредитных организаций, регистраторы и депозитарии, рынок лизинговых услуг, развитие новых финансовых технологий), видимо, потребуются специальные программы. Дискуссионные вопросы, связанные с состоянием и реформой небанковского сектораПредварительные обсуждения нашего доклада (Данилов и др., 2017) проходили в атмосфере творческих дискуссий с представителями регулятора, органов исполнительной власти, рыночных институтов, СРО, экспертного сообщества. Остановимся на некоторых ключевых разногласиях и развилках таких обсуждений и сформулируем свою позицию по этим вопросам. По нашему мнению, есть несколько мифов, касающихся проблемы капиталообразования, которые существенно ограничивают возможности инвестиционного роста и несут риск дестабилизации финансовой системы и экономики в целом. В частности, ставятся под сомнение возможность и целесообразность развития институциональных инвесторов (и небанковского финансового сектора в целом), а также использования сбережений населения как важнейшего источника долгосрочных инвестиций. В качестве альтернативы предлагается развивать банковское кредитование и использовать государственные ресурсы, в том числе при посредничестве институтов развития. В дискуссии используются, например, следующие доводы, объединенные общей логикой:

Разберем эти аргументы по порядку. Во-первых, термин «континентальная модель финансового рынка» сегодня используется нечасто как по причине конвергенции национальных финансовых моделей в процессе глобализации, так и из-за возросшего понимания многофакторности развития финансового сектора. Тезис об определяющем влиянии системы права на формирование модели финансового сектора преобладал в научном сообществе до конца XX в., когда альтернативой концепции «право и финансы» (La Porta et al., 1998) стала концепция «политическая система и финансы», в которой главным фактором формирования модели финансового сектора была признана адекватность политической структуры общественным интересам (Rajan, Zingales, 1998). Через пять лет эти же авторы показали (Rajan, Zingales, 2003. P. 17-23), что такой постоянный фактор, как правовая система, не может объяснить динамичные изменения в финансовом развитии, поскольку, оказавшись у власти, разные группы частных интересов предъявляют спрос на разную конфигурацию институтов финансового рынка и соответственно на различные модели финансового развития. Впоследствии исследователи перестали искать единственный главный фактор формирования национальной модели финансового сектора, и в настоящее время подходы к его кластеризации опираются на большое количество факторов (в том числе последние российские исследования — см.: Банк России, 2017). Сегодня важность развития небанковских финансовых институтов считается непреложным фактом. Опираясь на данные GFDD Всемирного банка, мы рассчитали, что в 2014 г. отношение активов небанковских финансовых институтов к ВВП в мире в целом составляло 43%, а по группе стран с высокими доходами — 60%. В зоне евро, где преобладала так называемая «континентальная модель», данное соотношение равно 49%, и даже в группе стран со средним и низким уровнями доходов — 23% (заметно выше, чем в России). Таким образом, апеллирование к «континентальной модели» не обоснованно и не оправдывает нынешнюю политику в отношении небанковского финансового сектора. Во-вторых, «похожесть» России на Германию (и другие страны континентальной Европы) в плане развития финансового сектора и его роли в финансировании инвестиций мнимая. Совокупная доля финансового сектора как источника инвестиций в основной капитал в Германии и России различается кардинально: 32 против 9%3. Это прямо связано с гораздо более высоким уровнем развития небанковского финансового сектора в Германии (рис. 4), что определяет роль финансового сектора в целом в финансировании инвестиций в основной капитал. По нашим расчетам по выборке из 47 стран, чем выше отношение между активами банков и небанковского финансового сектора, тем меньше общая доля финансового сектора как источника инвестиций в основной капитал (на уровне значимости 1%). В России за счет банковских кредитов в настоящее время вообще невозможно масштабно и эффективно наращивать инвестиции — как с теоретической, так и с практической точек зрения.

С точки зрения теории расширение банковского сектора в России уже достигло уровня, который в современной науке считается «точкой перелома» в плане влияния на экономический рост. Другими словами, дальнейший рост банковского сектора может начать тормозить экономику — см. гипотезу «избыточных финансов» (Arcand et al., 2012), а также работы: Ahrend, Goujard, 2012; Courndde et al., 2015. Сегодня доля банков в финансировании инвестиций в основной капитал в России очень высокая, если принимать во внимание несоответствие показателей срочности инвестиционных кредитов и привлеченных средств. По нашим оценкам, основанным на данных Банка России, средневзвешенная дюрация выдаваемых предприятиям кредитов (2,6 года) в России существенно превосходит средневзвешенную дюрацию привлекаемых депозитов и вкладов (1,6 года). Дальнейшее увеличение объема долгосрочного кредитования и соответственно разрыва между срочностью пассивов и активов (maturity mismatch) может повысить риски дестабилизации банковской системы. Рост долгосрочных инвестиций можно обеспечить за счет небанковского финансового сектора, поэтому наряду с дальнейшим совершенствованием банковской системы необходимо опережающее развитие первого, что позволит оптимизировать функционирование второй. Бюджетные средства также не смогут дать нужного результата в качестве основного источника долгосрочных инвестиций. Этот источник не только недостаточен в условиях нынешней бюджетной консолидации и перехода государства к роли чистого заемщика, но и неэффективен. Государственные ресурсы могут быть вложены в ограниченное число проектов, препятствуя дисперсности инвестиций, что создает структурные диспропорции на иивестиционных рынках и обусловливает высокую концентрацию и низкий уровень конкуренции в экономике в будущем (Данилов, 2006). Кроме того, как свидетельствует мировой опыт, государственные инвестиции могут быть эффективными далеко не во всех отраслях и лишь при соблюдении определенных условий (Радыгин, 2014). Мы показали (см.: Данилов и др., 2017. С. 74-75), что единственный адекватный источник формирования крупных долгосрочных инвестиций в современной России — это средства населения (в распоряжении граждан находится не менее 40 трлн руб. сбережений, из них примерно 16,4 трлн размещены нерационально с точки зрения потребностей экономики — в иностранную валюту, недвижимость и пр.). Однако недопустимо стимулировать приток на рынок частных сбережений, не повысив безопасность вложений. Для снижения рисков этого класса инвесторов нужен комплекс мер, которые успешно используют конкуренты России на мировом финансовом рынке (Данилов, 2016а. С. 144-155; 2016b. С. 114-115). Составляя перечень мер по развитию небанковского финансового сектора, мы исходили из необходимости вовлечь сбережения домохозяйств в инвестиционный процесс. В нынешней инвестиционно-финансовой политике этот акцент отсутствует. Его появление означало бы возвращение к нормальной ситуации и создание национального финансового рынка по лучшим мировым образцам в интересах не только частных портфельных инвесторов, но и общества в целом4. Неработоспособность механизмов перераспределения капитала, приводящая к инвестиционному застою в российской экономике, в значительной мере связана с текущим состоянием отечественного финансового сектора, в первую очередь его небанковского сегмента, ответственного за формирование «длинных» денег. Так, в различных сегментах рынка (институты коллективных инвестиций, профессиональные участники рынка ценных бумаг, субъекты страхового дела, негосударственные пенсионные фонды) сокращается число операторов, снижается отношение объема их активов (средств в управлении) к ВВП. Соответственно финансовый сектор в его нынешнем состоянии не способен реализовать свои основные функции в рамках социально-экономической системы, в том числе трансформации сбережений в инвестиции, эффективного распределения ресурсов и рисков, а также обеспечения адекватной оценки финансовых и реальных активов. В значительной мере это связано с неверно выстроенными целями государственной политики. Устойчивое развитие накопительной пенсионной системы, становление институциональных инвесторов как потенциально наиболее крупных и эффективных «трансформаторов» долгосрочных инвестиционных ресурсов не входят в число приоритетов политики в финансово-инвестиционной сфере. Усиливающееся доминирование банковской системы определяет депрессию небанковских финансовых институтов, формирует диспропорции финансового сектора, а через них — и диспропорции финансирования реального сектора. По нашему убеждению, успешно разрешить инвестиционный кризис без предлагаемых преобразований невозможно. Они предполагают, во-первых, приоритетное (опережающее) развитие небанковского финансового сектора; во-вторых, возвращение к адекватным для рыночной экономики источникам долгосрочных инвестиций («возвращение к нормальности»); в-третьих, обеспечение не просто количественного увеличения инвестиций, но и существенного качественного улучшения инвестиционного процесса и структуры экономики (удлинение горизонта инвестирования, снижение финансового левериджа и повышение устойчивости корпоративного сектора, дисперсность инвестиций и диверсификацию структуры хозяйства). Системная реализация этих мер приведет к повышению объема инвестиций и опережающему росту доли долгосрочных инвестиций в экономике; к диверсификации структуры доходов населения, повышению в ней доли доходов от собственности и снижению потенциала социально-политической нестабильности; к ускорению экономического роста и снижению инфляции. В результате реформ повысится международная конкурентоспособность российского финансового рынка, что также будет оказывать благоприятное влияние на условия привлечения инвестиций российскими предприятиями (удлинение временного горизонта инвестиционных ресурсов, снижение стоимости заемных средств, повышение объема привлекаемых долевых инвестиций). Многообразие финансовых институтов — закономерность, присущая большинству современных экономик. В конечном счете это делает финансовую систему более устойчивой, конкурентоспособной и привлекательной для населения и бизнеса. Статья написана на основе доклада «Реформа финансовых рынков и небанковского финансового сектора», подготовленного в Центре стратегических разработок (ЦСР) (см.: http://csr.ru/news/perspektivy-razvitiya-finansovogo-sektora-rossii/), а также в ходе научно-исследовательских работ, выполненных в РАНХиГС в рамках государственного задания. Авторы благодарят участников Рабочей группы по финансовым рынкам и небанковскому финансовому сектору ЦСР за полезные комментарии, а также Д. А. Пивоварова за проведенные регрессионные исследования. 1 На основе последних доступных данных за 2012 г. 2 Коэффициент финансовой структуры (Financial Structure Ratio, FSR), предложенный в: DemirgÜ9-Kunt et al., 2011, показывает соотношение банковского сектора и финансового рынка, что позволяет оценить вклад банковского и рыночного каналов финансирования инвестиций в долгосрочный экономический рост. 3 Рассчитано по данным Enterprise Surveys Всемирного банка. 4 Обоснование тезиса о том, что интересы портфельного инвестора объективно совпадают с интересами общества, см. в: Евстигнеев, 2002. С. 12 16. Список литературы / ReferencesАбрамов А. Е. (2017). Российский финансовый рынок: факторы развития и барьеры роста (Научные труды № 172). М.: Изд-во Ин-та Гайдара. [Abramov А. Е. (2017). Russian financial market: Factors of development and barriers to growth (Working Paper No. 172P). Moscow: Gaidar Institute Publ. (In Russian).] Абрамов А., Радыгин A. (2017). Внутренняя конкуренция и иностранные инвесторы на российском фондовом рынке // Экономическое развитие России. Т. 24, № 5. С. 51-63. [Abramov A., Radygin А. (2017). Domestic competition and foreign investors in the Russian stock market. Ekonomicheskoe Razvitie Rossii, Vol. 24, No. 5, pp. 51 — 63. (In Russian).] Аксаков А. Г. (ред.) (2015). О мерах по преодолению кризисных процессов в экономике России. М.: Издание Государственной Думы. [Aksakov A. G. (ed.) (2015). On the measures of overcoming crisis processes in Russia's economy. Moscow: State Duma Publ. (In Russian).] Банк России. (2017). Сопоставление модели российского финансового сектора с моделями финансовых секторов других стран (Аналитическая записка Jsfc 7). Москва. [Bank of Russia (2017). Comparison of the model of the Russian financial sector with the models of financial sectors of different countries (Analytical Note No. 7). Moscow. (In Russian).] Буклемишев О. В. (2016). Инвестиционная пауза в российской экономике и ее преодоление // Журнал Новой экономической ассоциации. Mb 1. С. 160 — 167. [Buklemishev О. V. (2016). Investment pause in the Russian economy and its overcoming. Journal of the New Economic Association, No. 1, pp. 160 — 167. (In Russian).] Буклемишев О. В., Данилов Ю. А., Кокорев Р. А. (2015). Мегарегулятор как результат эволюции финансового регулирования // Вестник МГУ. Сер. 6: Экономика. М? 4. С. 52 — 74. [Buklemishev О. V., Danilov Yu. A., Kokorev R. А. (2015). Megaregulator as a result of evolution of financial regulation. Vestnik MGU, Series 6: Ekonomika, No. 4, pp. 52 — 74. (In Russian).] Буклемишев О. В., Данилов Ю. А. (2017). Современные тенденции институциональной структуры финансового регулирования. М.: Экономический факультет МГУ им. М. В. Ломоносова. [Buklemishev О. V., Danilov Yu. А. (2017). Current trends in the institutional structure of financial regulation. Moscow: Faculty of Economics, Lomonosov Moscow State University. (In Russian).] Данилов Ю. (2006). Госинвестиции тормозят дисперсный рост // Эксперт. Mb 13. С. 56 — 61. [Danilov Yu. (2006). Public investments limit disperse growth. Ekspert, No. 13, pp. 56 — 61. (In Russian).] Данилов Ю. A. (2016a). Опыт реформ финансовых рынков в странах — конкурентах России на глобальном рынке капитала (Научные труды Mb 171Р). М.: Изд-во Ин-та Гайдара. [Danilov Yu. А. (2016а). The experience of financial markets reforms in the countries — competitors of Russia in the global capital market (Working Paper No. 171P). Moscow: Gaidar Institute Publ. (In Russian).] Данилов Ю. (2016b). Оценка места Российской Федерации на глобальном финансовом рынке // Вопросы экономики. N° 11. С. 100 — 116. [Danilov Yu. (2016b). Assessment of the place of the Russian Federation in the global financial market. Voprosy Ekonomiki, No. 11, pp. 100 — 116. (In Russian).] Данилов Ю. А., Абрамов A. E., Буклемишев О. В. (2017). Реформа финансовых рынков и небанковского финансового сектора. М.: Центр стратегических разработок. [Danilov Yu. A., Abramov А. Е., Buklemishev О. V. (2017). Reform of financial markets and non-banking financial sector. Moscow: Center for Strategic Research. (In Russian).] Евстигнеев В. P. (2002). Портфельные инвестиции в мире и в России: выбор стратегии. М.: Эдиториал УРСС. [Evstigneev V. R. (2002). Portfolio investments in the world and Russia: The choice of strategy. Moscow: Editorial URSS. (In Russian).] Минфин России (2016). Основные направления бюджетной политики на 2017 год и плановый период 2018-2019 годов. [RF Ministry of Finance (2016). Main guidelines of fiscal policy in 2017 and planned period 2018—2019. Moscow. (In Russian).] НАУФОР (2017). Российский фондовый рынок: 2016 год. События и факты. М.: Национальная ассоциация участников фондового рынка. [NAUFOR (2017). Russian stock market: 2016. Events and facts: Moscow: National Association of Securities Market Participants. (In Russian).] Радыгин А. Д. (ред.) (2014). Приватизация в современном мире: теория, эмпирика, «новое измерение» для России: в 2-х т. М.: Дело. [Radygin A. D. (ed.) (2014). Privatization in the modern world: Theory, empirics, unew dimension" for Rus sia. In 2 vols. Moscow: Delo. (In Russian).] Ahrend R., Goujard A. (2012). International capital mobility and financial fragility — Part 3: How do structural policies affect financial crisis risk? Evidence from past crises across OECD and emerging economies. OECD Economics Department Working Papers, No. 966. P.: OECD Publishing. Arcand J. L., Berkes E., Panizza U. (2012). Too much finance? IMF Working Paper, No. 12/161. Cihäk M., Demirgüс-Kunt A., Feyen E., Levine R. (2012). Benchmarking financial systems around the world (Policy Research Working Paper No. 6175). Washington, DC: World Bank. Cihäk М., Demirgüс-Kunt А., Feyen Е., Levine R. (2013). Financial development in 205 economies, 1960 to 2010. NBER Working Paper, No. 18946. Cournäde В., Denk О., Hoeller P. (2015). Finance and inclusive growth. OECD Economic Policy Paper, No. 14. Demirgüс-Kunt A., Feyen E., Levine R. (2011). The evolving importance of banks and securities markets (Policy Research Working Paper No. 5805). Washington, DC: World Bank. La Porta R., Lopez-de-Silanes F., Shleifer A., Vishny R. W. (1998). Law and finance. Journal of Political Economy, Vol. 106, No. 6, pp. 1113-1155. Levine R. (1997). Financial development and economic growth: Views and agenda. Journal of Economic Literature, Vol. 35, No. 2, pp. 688—726. Planning Commission, Government of India (2009). A hundred small steps. Report of the Committee on financial sector reforms. New Delhi: Sage. Rajan R. G., Zingales L. (1998). Financial dependence and growth. American Economic Review, Vol. 88, No. 3, June, pp. 559 — 586. Rajan R. G., Zingales L. (2003). The great reversals: The politics of financial development in the twentieth century. Journal of Financial Economics, Vol. 69, No. 1, pp. 5—50. Sahay R., Cihäk M., N'Diaye P., Barajas A., Bi R., Ayala D., Gao Yu., Kyobe A., Nguyen L., Saborowski Ch., Svirydzenka K., Yousefi S. R. (2015). Rethinking financial deepening: Stability and growth in emerging markets (Staff Discussion Note No. 15/08). Washington, DC: International Monetary Fund. Stiglitz J. (1993). Financial systems for Eastern Europe's emerging democracies. San Francisco: ICS Press.

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Популярные книги и учебники

- Экономикс - Макконнелл К.Р., Брю С.Л. - Учебник

- Бухгалтерский учет - Кондраков Н.П. - Учебник

- Капитал - Карл Маркс

- Курс микроэкономики - Нуреев Р. М. - Учебник

- Макроэкономика - Агапова Т.А. - Учебник

- Экономика предприятия - Горфинкель В.Я. - Учебник

- Финансовый менеджмент: теория и практика - Ковалев В.В. - Учебник

- Комплексный экономический анализ хозяйственной деятельности - Алексеева А.И. - Учебник

- Теория анализа хозяйственной деятельности - Савицкая Г.В. - Учебник

- Деньги, кредит, банки - Лаврушин О.И. - Экспресс-курс

Новые книги и журналы

Популярные лекции

- Шпаргалки по бухгалтерскому учету

- Шпаргалки по экономике предприятия

- Аудиолекции по экономике

- Шпаргалки по финансовому менеджменту

- Шпаргалки по мировой экономике

- Шпаргалки по аудиту

- Микроэкономика - Лекции - Тигова Т. Н.

- Шпаргалки: Финансы. Деньги. Кредит

- Шпаргалки по финансам

- Шпаргалки по анализу финансовой отчетности

- Шпаргалки по финансам и кредиту

- Шпаргалки по ценообразованию

- 50 лекций по микроэкономике - Тарасевич Л.С. - Учебное пособие

Популярные рефераты

- Коллективизация в СССР: причины, методы проведения, итоги

- Макроэкономическая политика: основные модели

- Краткосрочная финансовая политика предприятия

- Марксизм как научная теория. Условия возникновения марксизма. К. Маркс о судьбах капитализма

- История развития кредитной системы в России

- Коммерческие банки и их функции

- Лизинг

- Малые предприятия

- Классификация счетов по экономическому содержанию

- Кризис отечественной экономики

- История развития банковской системы в России

- Маржинализм и теория предельной полезности

- Кризис финансовой системы стран Азии и его влияние на Россию

- Иностранные инвестиции

- Безработица в России

- Источники формирования оборотных средств в условиях рынка