Популярные статьи

- Государственно-частное партнерство: теория и практика

- Международный форум по Партнерству Северного измерения в сфере культуры

- Мировой финансовый кризис и его влияние на Россию

- Совершенствование оценки эффективности инвестиций

- Качество и уровень жизни населения

- Фактор времени при оценке эффективности инвестиционных проектов

- Вопросы оценки видов социального эффекта при реализации инвестиционных проектов

- Государственная собственность в российской экономике - Масштаб и распределение по секторам

- Кластерный подход в стратегии инновационного развития зарубежных стран

- Перспективы социально-экономического развития России

- Теория экономических механизмов

- Особенности нового этапа инновационного развития России

- Экономический кризис в России: экспертный взгляд

- Налоговые риски

Популярные курсовые

- Учет нематериальных активов

- Потребительское кредитование

- Бухгалтерский учет - Курсовые работы

- Финансы, бухгалтерия, аудит - курсовые и дипломные работы

- Денежная система и денежный рынок

- Долгосрочное планирование на предприятии

- Диагностика кризисного состояния предприятия

- Интеграционные процессы в современном мире

- Доходы организации: их виды и классификация

- Кредитная система: место и роль в ней ЦБ и коммерческих банков

- Международные рынки капиталов

- Многофакторный анализ производительности труда

- Непрерывный трудовой стаж

- Виды и формы собственности и трансформация отношений собственности в России

- Анализ финансово-хозяйственной деятельности

Навигация по сайту

Экономические итоги 2008 года |

|

Б. ЗАМАРАЕВ Еще недавно казалось, что экономическому благополучию России ничто не угрожает. Но мировой финансовый кризис, быстро переросший в экономический, в одночасье лишил надежды на сохранение высоких темпов роста и дальнейшее повышение уровня жизни населения на основе экспорта сырья. Расширяющееся глобальное производство, доступность кредитных ресурсов остались в прошлом или сжались, как шагреневая кожа. В полной мере ощутила на себе последствия этого и российская экономика. Полноводный поток растущей выручки от экспорта нефти и нефтепродуктов превратился в обмелевший ручеек, а насос, направлявший финансовые средства с мировых рынков в российскую экономику, заработал в обратном направлении. Получив такую пробоину, национальное хозяйство России резко сбавило обороты, а ее руководство должно срочно выработать новый курс, отличный от проводившегося в прежние «тучные» годы. Предвестие мирового кризисаНа всем протяжении 2000-х годов самочувствие национального хозяйства России, ее финансовой системы преимущественно определялось состоянием мировых рынков — расширением производства и потребления, ростом цен на энергоносители, прежде всего на нефть, и легким доступом к внешним финансовым ресурсам. Сочетание этих факторов обусловливало источники, масштабы и направления движения потоков валютно-финансовых средств между российской экономикой и остальным миром, а также динамику обменного курса национальной валюты. Переломной точкой стал август 2007 г., когда обострились проблемы на рынке субстандартной ипотеки в США, что оказалось предвестником разразившегося в последующем сначала американского финансового, а затем и глобального финансово-экономического кризиса. В 2000-е годы экономическое развитие России в значительной мере финансировалось за счет масштабного притока средств из-за рубежа, что стимулировало рост инвестиций и потребления. При этом большую часть привлеченных инвестиционных ресурсов оттягивали на себя финансовые рынки. Так, если в начале 2000-х годов в нефинансовые активы (преимущественно основные фонды) направлялось около 40% общего объема инвестиций, то к 2008 г. их доля сократилась более чем вдвое. Вложения в финансовые активы увеличились почти до 80% всех инвестиционных ресурсов, поступавших в экономику страны. Этот структурный сдвиг определялся сравнительной доходностью вложений. Рентабельность производственных активов1, которая в среднем по экономике не превышала 10 — 12%, была гораздо ниже доходности сопоставимых по срочности вложений в финансовые инструменты (доходность по ним в отдельные годы достигала 50 — 80%). Об этом свидетельствуют данные таблицы 1. Таблица 1 Инвестиционные вложения в экономику и сравнительная доходность инвестирования

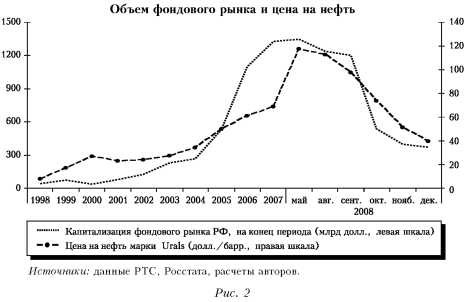

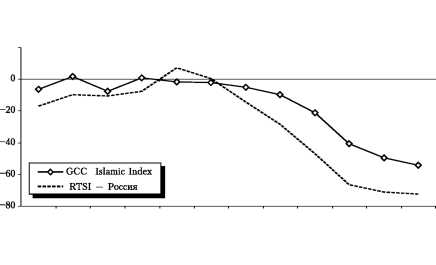

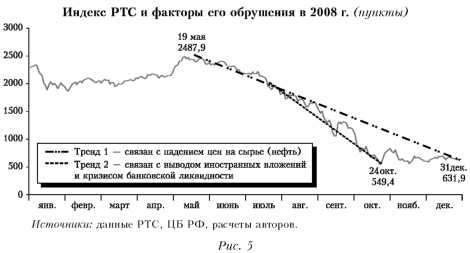

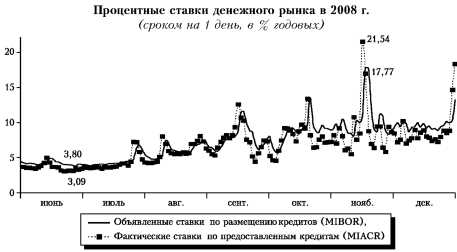

в Без субъектов малого предпринимательства и неформальной деятельности. В среднем по экономике. Январь — сентябрь. Источник: Россия в цифрах 2008 / ФСГС. М., 2008. Несомненно, модель воспроизводства, базирующаяся на масштабном внешнем финансировании, позволяет получать дополнительные ресурсы для экономического роста. Но она весьма неустойчива, поскольку направленность финансовых потоков между внешним миром и внутренней экономикой характеризуется высокой изменчивостью. Структурный перекос в распределении ресурсов потенциально означал риск быстрого оттока средств в случае падения доходности российского фондового рынка, так как более 80% финансовых инвестиций составляли краткосрочные вложения. С середины 2000-х годов среди стран с развивающейся экономикой российский фондовый рынок был одним из самых быстрорастущих. Исключительно благоприятная мировая ценовая и спросовая конъюнктура на основные товары российского экспорта, в первую очередь энергоносители, предопределила устойчивое наращивание доходов и прибыли российских предприятий и соответственно интерес к ним портфельных инвесторов. Одновременно поток экспортной выручки содействовал укреплению обменного курса рубля, что повышало страно-вую премию для иностранных инвесторов. Уязвимость российского фондового рынка к внешним шокам обусловлена его сильной зависимостью от иностранных инвесторов и высокой концентрацией бумаг из-за доминирования на рынке нескольких гигантских нефтегазовых компаний при сравнительно ограниченном числе представленных на нем эмитентов. Поэтому доходность и объем российского фондового рынка изменялись вслед за динамикой цен на нефть, при этом с середины 2006 г. на нем начал формироваться фондовый пузырь (см. рис. 1 и 2). Вслед за фондовым разрастался пузырь и на рынке недвижимости. Подъем котировок ценных бумаг позволял владельцам активов привлекать большой объем кредитов, финансируя за счет этих ресурсов все более затратные проекты, в том числе вложения в жилую недвижимость.   Результатом масштабного, во многом спекулятивного расширения вложений в так называемые «инвестиционные» квартиры стало стремительное повышение цен на первичном рынке жилья, которые в 2006—2007 гг. росли на 40 — 50% в годовом исчислении (см. рис. 3).  Бурный рост цен на первичном рынке жилья вызвал волну спекулятивного интереса к вложениям в этот сектор. Рынок недвижимости стал своеобразной «биржей», где можно было заработать до 100% прибыли. Таким образом, фондовый пузырь поддерживал другой — жилищный. Рано или поздно они должны были лопнуть, поскольку и фондовый рынок, и рынок жилья были переоценены. Это и произошло, после того как российская экономика испытала на себе внешние шоки — сначала в 2007 г., а затем — в 2008 г. На обострение кризиса на рынке недвижимости в США и на поток негативной информации с мировых финансовых рынков в августе 2007 г. банковская система России отреагировала резким ростом фактических процентных ставок на межбанковском кредитном рынке по предоставленным кредитам сроком на один день. В сентябре—октябре их средние фактические значения составили 6,2 и 5,7% годовых, в то время как в первой половине года диапазон их среднемесячных значений не превышал 3 — 5% годовых. Ликвидные активы кредитных организаций к концу октября сократились до минимального в 2007 г. значения — 632 млрд руб. Резко замедлился и темп роста российского фондового рынка. В таких условиях Банк России и правительство РФ приняли меры, направленные на обеспечение кредитных организаций необходимым объемом ликвидности. В этих целях Банк России существенно снизил нормативы обязательного резервирования по всем средствам, привлекаемым банками как в рублях, так и в иностранной валюте от физических и юридических лиц и банков-нерезидентов. Положительный эффект дало и увеличение расходов федерального бюджета — вложения в уставные капиталы государственных корпораций. В результате принятых мер банки получили финансовые средства в необходимых объемах и по приемлемым ценам. К концу 2007 г. уровень ликвидности кредитных организаций увеличился с 10,8 (минимального значения в конце октября) до 16,6%. Но эта стабилизация стала лишь временной передышкой и прелюдией к последовавшим через год потрясениям, которые едва не парализовали финансовую систему страны. Начало мирового финансового кризисаРоссийский фондовый рынок стал жертвой сильного внешнего шока — падения цен на нефть; кредитного кризиса на мировых финансовых рынках; начавшейся рецессии экономик США и Европы, которая вызвала сокращение внешнего спроса. Сжатие глобальных финансов привело к обвалу российского рынка и масштабному оттоку средств из отечественной финансовой системы. Главные причины этого — «перекапитализация» рынка и сильная зависимость от непредсказуемой мировой ценовой конъюнктуры. По мнению крупного американского инвестора У. Баффета, пере-гретость рынка очень хорошо отражает такой показатель, как отношение его капитализации к ВВП. Если оно превышает 100%, то рынок перегрет и инвестирование средств на нем — это игра с огнем. И наоборот, если оно ниже 100%, рынок недооценен2. Стремительный подъем российского фондового рынка начался с 2005 г. На конец года его капитализация составляла 69,5% ВВП, но к концу 2006 г. под влиянием растущих мировых цен на нефть и потока иностранных инвестиций в российскую экономику она достигла 111,1% ВВП. Когда в середине 2008 г. мировые цены на нефть опустились ниже 100 долл./барр., началось обвальное падение отечественного фондового рынка. Тем не менее внешний шок лишь запустил механизм обвала, фундаментальной основой которого были внутренние факторы3. Это косвенно подтверждается сравнением динамики фондовых индексов стран — крупнейших экспортеров нефти. Так, GCC Islamic Index (сводный индекс фондовых рынков членов Совета сотрудничества стран Персидского залива — Кувейта, Катара, Бахрейна) за 2008 г. снизился на 54%, в то время как индекс РТС — на 72,4% (см. рис. 4). Глубина спада на фондовых рынках стран — крупнейших экспортеров нефти в 2008 г.(динамика фондовых индексов, к декабрю 2007 г., в %)  янв. февр. март апр. май июнь июль авг. сент. окт. нояб. дек. Источники: данные РТС, Global Investment House, расчеты авторов. Рис. 4 Обвальное падение российского биржевого рынка объясняется сложившейся на нем пирамидой сделок РЕПО (аналогичной пирамиде ГКО — ОФЗ, оттянувшей на себя около 80% активов рынка и спровоцировавшей его крах в 1998 г.). Количество «плечей» сделки РЕПО (когда одна сделка «вкладывается» в другую) достигало нескольких десятков, а даты погашения по ним отстояли друг от друга на один день. На рынке акций доля сделок РЕПО в период с 2005 до середины 2008 г. выросла более чем в три раза. Если в 2005 г. доля сделок с этим инструментом, по оценкам, составляла 18,3% общего объема биржевых операций с акциями, то к середине 2008 г. — уже 62,4%. Еще выше был удельный вес сделок РЕПО на рынке корпоративных облигаций: к середине 2008 г. их доля увеличилась в 2,8 раза по сравнению с 2005 г. (с 28 до 77,9%). В объеме сделок с облигациями субъектов РФ и муниципальными облигациями доля сделок РЕПО за аналогичный период выросла соответственно в 3,1 и 2,4 раза (см. табл. 2). Таблица 2 Доля сделок РЕПО в общем объеме сделок на ММВБ(в % к итогу)

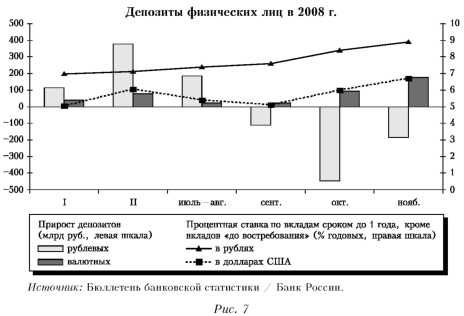

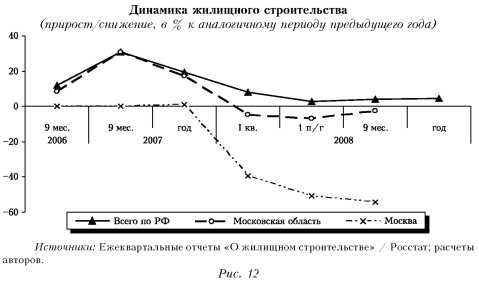

Источники: данные ММВБ; Вестник НАУФОР. 2007; 2008. № 1 — 6. В последние годы российский фондовый рынок функционировал преимущественно как кредитный, где корпорации привлекали средства под залог ценных бумаг, а инструментом дополнительного финансирования были сделки РЕПО. На стабильно растущем фондовом рынке, используя схему многократного РЕПО, можно было получить сверхдоходность: после продажи бумаг с достаточно низким дисконтом деньги пускались в оборот, и так повторялось множество раз. Покупались активы, потом они закладывались, на эти деньги покупались новые активы и снова закладывались (число «плечей» сделки росло). В результате строилась так называемая «пирамида-матрешка». По окончании срока последней, допустимой по времени сделки ценные бумаги выкупались, и цепочка начинала работать в обратном направлении. Одно РЕПО «вкладывалось» в другое с минимальной разницей во времени в один день. Такая схема хорошо работает, если котировки бумаг на рынке последовательно растут, причем темп роста превышает ставку кредита. В 2005—2007 гг. индекс РТС рос на десятки процентов, что позволяло инвестиционным спекулянтам получать доходность, не сопоставимую с вложениями в банковские депозиты или облигации, не говоря о государственных ценных бумагах. Большинство многослойных сделок РЕПО были чисто спекулятивными, а значит, высокорискованными. С каждым новым «плечом» риск умножался. Когда фондовый рынок начал резко падать, риск невозврата средств многократно возрос. В условиях падения рыночной стоимости ценных бумаг, под которые были привлечены денежные средства, их продавец был обязан внести средства для восстановления уровня дисконта, зафиксированного на момент заключения сделки РЕПО (механизм margin calls). Вертикальное обрушение российского фондового рынка произошло после объявления 15 сентября 2008 г. о банкротстве одного из крупнейших американских инвестиционных банков Lehman Brothers. Последовавшая за этим массовая паническая распродажа акций на мировых фондовых рынках стала точкой отсчета глобального финансового кризиса. Иностранные инвесторы стали выводить активы из развивающихся стран, в том числе из России. На торгах 15 сентября российские фондовые индексы опустились до двухгодичных минимумов, потеряв по итогам дня 4—6%. Индекс РТС упал на 4,8%, а индекс ММВБ — на 6,2%. Проблему нехватки ликвидности усугубили слухи о возможном банкротстве российского инвестиционного банка «КИТ Финанс» и неисполнении им сделок РЕПО. Эта информация привела к кризису доверия на межбанковском рынке и взаимному закрытию лимитов его участниками. На следующий день, 16 сентября, подтвердились сведения о том, что «КИТ Финанс» не исполняет операции РЕПО. По данным ММВБ, с 8 по 15 сентября объем неисполненных сделок РЕПО превысил 7,2 млрд руб., из них 7,1 млрд руб. пришлось на «КИТ Финанс», который не выполнил своих обязательств перед 15 контрагентами4. В результате была нарушена цепочка взаимного закрытия обязательств и рынок РЕПО стал рушиться. Фондовые индексы спикировали. Федеральная служба по финансовым рынкам (ФСФР) впервые в российской биржевой истории была вынуждена остановить торги. Если 15 сентября в результате резкого падения индексов на ММВБ были приостановлены торги всего по нескольким бумагам, то 16 сентября не торговались уже более десяти ликвидных бумаг, включая голубые фишки5. Объем сделок РЕПО с акциями на ММВБ 16 сентября сократился до 48,2 млрд руб., что вдвое меньше среднего показателя за предыдущие две недели6. За два дня (15 — 16 сентября) индекс ММВБ снизился на 23%, а индекс РТС — на 21,1%, и фондовый рынок потерял около 16% своей капитализации. На 18 сентября 2008 г. общая сумма обязательств к исполнению составляла 176 млрд руб., из которых объем просроченных (невыполненных) обязательств участников друг перед другом был равен примерно 60 млрд руб. (34% их общего объема). Рекордный обвал фондового рынка произошел 6 октября 2008 г. За один день индекс РТС потерял 19,1%, а 24 октября достиг годового минимума, упав до 549,4 пункта, что сопоставимо с уровнем 1997 г. В октябре—ноябре 2008 г. обороты на рынке РЕПО по количеству бумаг упали в 2,5 раза относительно соответствующих показателей 2007 г., а по стоимости — в 4 раза. За этот период рынок РТС рухнул на 53,2%, — с 1211,8 до 658,1 пункта. В качестве регулирующей меры ФСФР ввела запрет на маржинальную торговлю и «короткие» продажи, а затем ограничила их «плечом» 1:1. Кроме того, чтобы ликвидировать неплатежи по сделкам, правительство выделило для поддержки фондового рынка 175 млрд руб. из Фонда национального благосостояния, инвестировав значительные суммы в акции российских компаний. Несмотря на принятые меры, абсолютное значение индекса РТС снизилось с максимума 2478,9 пункта (на 19 мая) до 631,9 пункта на конец года, а суммарная капитализация всех российских компаний сократилась с 1328,8 млрд долл. на начало 2008 г. до 370,3 млрд долл. на его конец. Кроме панического вывода денег иностранными инвесторами, обрушение российского фондового рынка было обусловлено спецификой его участников и проводимых ими операций. На рынке присутствовало много спекулянтов и российских игроков, связанных с собственностью. Они закладывали свои пакеты акций, чтобы приобретать другие активы. При падении рынка возник сильный эффект домино: чем ниже падали цены, тем больше возникало margin calls и тем масштабнее были вынужденные продажи. Кроме того, неразвитую российскую финансовую систему подпитывали ликвидностью несколько крупных банков. Когда в условиях растущих рисков они ушли с фондового рынка и свернули межбанковское кредитование, все операции рефинансирования остановились. Таким образом, крах рынка был вызван целым комплексом одновременно действовавших факторов. Обрушение фондового рынка едва не парализовало банковскую систему. Часть банков, получая «короткие» деньги от фондовых операций, размещали их в «длинные» кредиты под различные долгосрочные проекты. Когда банки утратили уверенность в том, что заемщики смогут вернуть деньги, они остановили свои кредитные операции, закрыв лимиты и кредитные линии; в результате мгновенной цепной реакции рынок межбанковского кредитования оказался парализован. Реанимировать финансовые рынки смогли только активные действия регуляторов и представителей крупных рыночных игроков по «ручной» расшивке неплатежей и урегулированию взаимных претензий по цепочкам сделок РЕПО и кредитным операциям банков и других финансовых структур, что позволило избежать коллапса в расчетах. На рисунке 5 схематично показаны последовательность и временные границы влияния различных факторов на динамику фондового рынка. Разворот в движении индекса РТС начался под действием ценового фактора (падения мировых цен на нефть с их максимума в июне 2008 г.), который действует и в настоящее время (тренд 1). В сентябре—октябре 2008 г. падение ускорилось, составив соответственно 26,4 и 36,2% (тренд 2). Это стало результатом массового вывода иностранными инвесторами средств с российского фондового рынка под влиянием разразившегося мирового финансового кризиса, а также внутреннего кризиса ликвидности.  Мировой финансовый кризис, сломав старые и сформировав новые тренды, привел к изменению объемов и направления движения финансовых потоков между внутренней экономикой и внешним миром. С одной стороны, сократился объем инвестиций, привлекаемых от внешних инвесторов (из-за риска недооценки размещаемых ценных бумаг). Посредством первичного размещения акций (IPO) российским компаниям удалось привлечь в 2008 г. всего 1,7 млрд долл., в то время как в 2007 г. — 34,3 млрд долл. (то есть в 20 раз больше). С другой стороны, иностранные инвесторы досрочно изымали средства из высокорисковых российских активов для фиксации прибыли. По данным Росстата, их финансовые вложения за январь—сентябрь 2008 г. сократились на 13,8% к соответствующему периоду предыдущего года по сравнению с ростом в 2,2 раза за весь 2007 год. До 2008 г. растущий интерес зарубежных инвесторов к российским активам обеспечивал чистый приток капитала в страну (41,8 млрд долл. в 2006 г., 83,1 млрд — в 2007 г.). По итогам 2008 г. обвал фондового рынка и уход инвесторов в иностранные активы из-за обесценения рубля привели к беспрецедентному чистому оттоку капитала в размере 129,9 млрд долл. (во втором полугодии отток составил 147,9 млрд долл. против притока 18 млрд долл. в первом). Масштаб чистого вывода частного капитала превысил его приток в 2005—2007 гг.; в результате даже на фоне рекордного положительного счета текущих операций впервые после 1998 г. сократились международные резервы России. Банковская системаПереход глобального кризиса в острую фазу в конце 2008 г. и последовавшее за этим обрушение российского фондового рынка существенно ухудшили состояние российской банковской системы. Резко возрос спрос на ликвидные средства, в результате повысились процентные ставки на денежном рынке. Кризис межбанковского кредитования достиг своей кульминации в середине ноября, когда ставки по размещению кредитов превысили 17,8% годовых, а фактические по предоставленным кредитам — 21,5% против их минимального уровня в середине июля соответственно 3,8 и 3,1% годовых (см. рис. 6).  Источник: Объявленные ставки по привлечению кредитов (MIBID), объявленные ставки по предоставлению кредитов (MIBOR) и фактические ставки по предоставлению кредитов (MIACR) // Бюллетень банковской статистики / Банк России. Недостаток ликвидности и проблемы с кредитованием, парализовав кредитную систему, привели к росту неплатежей и банкротствам банков. В связи с резким ухудшением состояния банковской системы, наряду с расширением текущих оперативных мероприятий на валютном рынке, операциями по валютным свопам и РЕПО и кратным увеличением размещения остатков средств федерального бюджета на депозитах в банках, правительство РФ и Банк России разработали и приняли пакет антикризисных мер. Часть мер была направлена на преодоление дефицита доверия, другая — на решение ключевой проблемы российских банков — отсутствия внутренних ресурсов дешевого и «длинного» фондирования. К первой группе мер следует отнести: предоставление кредитов в иностранной валюте для обслуживания части внешнего долга российских банков и нефинансовых предприятий, сроки погашения по которым наступали в IV квартале 2008 г.; компенсацию коммерческим банкам части убытков на рынке межбанковского кредитования; увеличение страхового возмещения по вкладам в кредитных организациях; введение механизма беззалогового кредитования (кредитования без обеспечения) и увеличение до полугода срока предоставления ресурсов Банком России. Среди мер, относящихся ко второй группе, выделим предоставление долгосрочных субординированных кредитов ряду банков, что заменило внешнее финансирование. Так, ЦБ РФ выдал субординированный кредит Сбербанку России на срок до 31 декабря 2019 г. включительно по ставке 8% годовых путем приобретения выпущенных им ценных бумаг. Реализация антикризисных мер началась 20 октября 2008 г. За первую неделю проведения аукционов по кредитованию без обеспечения Банк России предоставил более 420 млрд руб., что сопоставимо с общим объемом задолженности кредитных организаций на начало октября (407,3 млрд руб.). Существенное расширение рефинансирования кредитных организаций Банком России за счет операций беззалогового кредитования позволило предоставить банкам средств на сумму свыше 2800 млрд руб. В результате в IV квартале 2008 г. объем требований к кредитным организациям увеличился более чем в восемь раз, а накопленная задолженность по беззалоговому кредитованию к концу года достигла 1769,6 млрд руб. Негативный новостной фон с мировых рынков, охваченных кризисом, в совокупности с возрастающим оттоком валютно-финан-совых средств из страны предопределили сильное девальвационное давление на национальную денежную единицу. Население запаниковало. Наряду с кризисом ликвидности начал формироваться и кризис доверия. Нестабильность в банковской системе спровоцировала бегство вкладчиков. В сентябре общий объем вкладов граждан в банках сократился на 1,5%, при том что оттока вкладов не было уже несколько лет. При росте валютных вкладов на 22 млрд руб. за сентябрь население изъяло с рублевых депозитов более 110 млрд руб. (уменьшение на 2,1%). Аналогичная ситуация наблюдалась только в период локального кризиса ликвидности в 2004 г., когда за июль рублевые депозиты сократились на 16,7 млрд руб. (на 1,3%). В октябре сокращение рублевых депозитов населения ускорилось более чем в четыре раза. Их изъятие достигло рекордного значения 440 млрд руб., а объем привлеченных кредитными организациями валютных вкладов физических лиц увеличился на 92 млрд руб. В ноябре изъятие рублевых вкладов замедлилось до 186,9 млрд руб. при ускорении процесса валютизации вкладов. В результате доля валютных вкладов возросла (см. рис. 7).  Таким образом, на внешний шок население ответило изменением структуры своих депозитов. Если с 2003 г. реальное и номинальное укрепление рубля способствовало росту привлекательности рублевых депозитов при сокращении валютных вкладов населения, то осенью 2008 г. ситуация изменилась. В целом за 11 месяцев 2008 г. валютные депозиты населения увеличились на 64,9%, а рублевые сократились на 1,5%. К концу года удельный вес валютных вкладов увеличился до 19,9% по сравнению с 12,9% в начале года (до сентября 2008 г. он составлял 13—13,5%). Стараясь расширить объем привлечения средств физических и юридических лиц, банки повышали доходность вкладов. Другой причиной роста доходности рублевых депозитов был переток рублевых вкладов в валютные. Средние ставки по рублевым депозитам сроком до 1 года (кроме вкладов «до востребования») выросли в сентябре—ноябре 2008 г. на 1,5 п. п. — до 8,9% годовых. (Последний раз аналогичные ставки (9,2 — 8,7%) были в марте—июне 2005 г.) До второй половины 2007 г. быстрое расширение ресурсной базы банковского сектора позволяло удовлетворять растущий спрос внутренней экономики на кредиты и даже снижать стоимость заемных средств. Зарождающийся кредитный кризис, снизив доступность внешних заимствований как основного источника фондирования ресурсной базы кредитных организаций, сформировал повышательный тренд процентных ставок по размещаемым средствам. Стоимость кредитов корпоративным клиентам и гражданам увеличилась также из-за повышения ставок по депозитам населения и нефинансовых организаций. Наиболее заметно выросли ставки по рублевым кредитам населению на срок до 1 года. Так, если в августе 2007 г. их среднее значение составляло 17,1% годовых, то в ноябре 2008 г. — 28,0% (см. рис. 8). Средневзвешенные ставки по рублевым кредитам банков нефинансовым организациям на срок свыше 1 года выросли с 10,8% годовых в сентябре 2007 г. до максимального значения 13,9% в октябре 2008 г. (Последний раз похожие ставки действовали в январе—феврале 2004 г.) Отметим, что наиболее быстро росли ставки по краткосрочным рублевым кредитам организациям на срок от 1 до 3 месяцев. Они увеличились на 6,9 п. п. — с 9,0% годовых в мае 2007 г. до 15,9% годовых в ноябре 2008 г. (см. рис. 8).  Снижение доступности заемных средств для населения и организаций привело к замедлению динамики их кредитования. Так, ноябрьское увеличение задолженности нефинансовых организаций перед банками (на 0,8%) оказалось минимальным с марта 2006 г. (на 0,6%), а среднемесячная динамика кредитов в сентябре—ноябре замедлилась в 2,4 раза — до 1,3% против 3,1% за первые восемь месяцев 2008 г. (см. рис. 9).  Сокращение кредитования предприятий впервые с начала кризиса было зафиксировано в ноябре, когда общий объем задолженности снизился на 28 млрд руб. Испытывая дефицит ликвидности, российские банки ограничили объем кредитования строительства, а кредитные линии для возведения новых объектов были практически закрыты. Сложности с кредитованием покупателей сказались на розничных продажах автомобилей, сложной бытовой и радиоэлектронной техники. При этом его условия ужесточились по всем параметрам. Впервые за последние годы объем выдачи кредитов населению в банковской системе в ноябре 2008 г. сократился на 0,7% — до 4,1 трлн руб., в том числе из-за уменьшения кредитования покупки жилья. Так, если в I квартале 2007 г. темпы роста задолженности физических лиц достигли 189,6% в годовом исчислении, то в III квартале 2008 г. они снизились до 84,6%. В структуре жилищного кредитования физических лиц устойчиво росла доля наиболее рискованных ипотечных кредитов. За январь—сентябрь она повысилась на 4 п. п. — до 84,7%. При этом только в III квартале 2008 г. просроченная задолженность по ипотечным кредитам увеличилась вдвое. К концу 2008 г. острая, финансово-спекулятивная фаза кризиса была преодолена. В декабре после трехмесячного сокращения (суммарный отток вкладов населения в сентябре—ноябре составил 454,2 млрд руб.) возобновился приток средств населения в банковскую систему. По предварительным данным, объем депозитов вырос более чем на 800 млрд руб.7 за счет сезонного предновогоднего роста доходов, а также переоценки валютных вкладов, отражаемых в российской отчетности в рублях. Подчеркнем, что декабрьский прирост депозитов был связан не столько с колебаниями курсов валют, сколько с возвращением средств населения в банковскую систему. Позитивные тенденции наметились и в области кредитования корпоративных клиентов: в декабре 2008 г. рост их задолженности составил 1,6% против 0,8% в ноябре. В то же время кредитование физических лиц сократилось на 1,5%. Настораживает дальнейшее увеличение просроченной задолженности по кредитам, выданным как физическим лицам, так и нефинансовым организациям. При этом величина созданных кредитными организациями резервов более чем вдвое превысила объем просрочки, что свидетельствует о сохранении негативных настроений в банковской среде и об ожиданиях дальнейшего ухудшения качества кредитных портфелей и закрытия банковских счетов. Остановка экономического ростаОсенью 2008 г. экономические власти в «ручном» режиме управления спасли финансовую систему страны от системного коллапса, чего нельзя сказать о производстве. Основным каналом передачи кризиса из финансовой сферы в производственную стало кредитное сжатие. Внешний шок от снижения глобального спроса и падения цен на мировых рынках сырья, металлов и других ключевых экспортных товаров России был усугублен сначала замедлением кредитования, а затем его сокращением. Кризис 1998 г. не сказался на экспортных поставках энергоносителей, металлов и других ключевых товаров; соответственно активно работал транспорт, обеспечивающий эти грузопотоки. Напротив, в 2008 г. первыми с ухудшением конъюнктуры столкнулись транспортники. Пик роста грузооборота транспорта (с поправкой на сезонность) был достигнут в марте 2008 г., а с апреля в его динамике сформировался нисходящий тренд. Вслед за транспортом в мае 2008 г. достигли пика и капитальные вложения, после чего (с учетом сезонной и календарной составляющих) началось их снижение, что повлекло за собой замедление роста строительства и связанных с ним отраслей. Наконец, с середины 2008 г. полномасштабная рецессия стала фиксироваться в промышленности. Объем промышленного производства8 (с учетом сезонно скорректированных данных) сокращался с июля и до конца 2008 г., то есть на протяжении шести месяцев, или двух кварталов подряд. В последние месяцы 2008 г. падение производства ускорилось. Так, если в октябре в промышленности (в годовой оценке) еще фиксировался рост на 0,6% к соответствующему периоду 2007 г., то в ноябре и декабре спад принял обвальный характер: выпуск промышленной продукции сократился соответственно на 8,7 и 10,3%, причем по всем видам экономической деятельности. В результате если в 2007 г. выпуск продукции промышленности увеличился на 6,3%, то в 2008 г. — лишь на 2,1%, или в три раза меньше. Пик роста обрабатывающих производств был достигнут (с поправкой на сезонность) в июне 2008 г. В конце года их динамика резко замедлилась: в октябре выпуск увеличился только на 0,3% (в годовой оценке), а в ноябре и декабре произошло сокращение соответственно на 10,3 и 13,2%. Основной причиной спада обрабатывающих производств стало сокращение выпуска в фондообразующих отраслях. В производстве машин и оборудования, транспортных средств вследствие резкого замедления инвестиций в основной капитал спад составил соответственно 12 и 8,7%. При этом наиболее резко упали химическое производство (на 21,5% в IV квартале 2008 г.), обработка древесины и производство изделий из дерева (на 16,4%), текстильное и швейное производство (на 16,2%). Отметим, что хотя в большинстве отраслей промышленности стагнация наблюдалась уже во II квартале 2008 г., в некоторых обрабатывающих отраслях, например в текстильном и швейном производстве, сокращение началось еще в 2007 г. В ноябре и декабре 2008 г. рост не фиксировался ни по одному из видов экономической деятельности (см. рис. 10).  Источник: Аналитический центр при Правительстве РФ, Институте экономики РАН и Институте информационного развития ГУ—ВШЭ (http://stat.hse.ru/hse/index.html). Резко снизилась и инвестиционная активность, в первую очередь в строительстве жилья. Главным ограничителем инвестиционного спроса и динамики строительства стали исключительно высокие цены на жилье. К середине 2007 г. рынок недвижимости достиг своего ценового предела, так как в течение ряда предыдущих лет цены на нем росли быстрее, чем реальные располагаемые денежные доходы населения (см. рис. 11). Как следствие, существующий уровень цен стал неприемлемым, и рост платежеспособного спроса на жилье, а затем и динамика жилищного строительства начали резко замедляться. По итогам 2008 г. объем ввода жилья увеличился только на 4,5% (против 20,6% в 2007 г.) и составил 63,8 млн кв. м (61 млн кв. м в 2007 г.).  В замедлении строительства жилья ярко проявилась неоднородность российского экономического пространства. Главная особенность строительного рынка России после формирования на нем пузыря — чрезвычайно высокая региональная неравномерность. По итогам 2007 г. свыше половины объема строительных работ приходилось на Москву и Московскую область (в 2006 г. — 15,5%). Поэтому резкое замедление ввода жилья в целом по стране в 2008 г. в основном стало результатом сокращения инвестиционного спроса в Москве и Подмосковье (см. рис. 12). Для национального хозяйства России конец прошлого года стал самым сложным периодом после кризиса 1998 г. Хотя ВВП вырос на 5,6%, но это было достигнуто только благодаря сохранению высокого уровня экономической динамики в течение девяти месяцев 2008 г. (7,3 против 7,6% за январь—сентябрь 2007 г.). В последнем квартале 2008 г. прирост ВВП составил лишь 1,2% (в годовом исчислении), при том что в IV квартале 2007 г. он увеличился на 9,5%. Почти вдвое замедлился прирост капитальных вложений: в 2008 г. валовое накопление основного капитала увеличилось только на 10,3% по сравнению с 21,1% в 2007 г. (см. табл. 3). Островком относительного благополучия осталось потребление, которое пока в незначительной степени ощутило на себе влияние кризисных процессов. В розничной торговле и оказании платных услуг населению рост сохранился и в острой фазе кризиса в конце 2008 г. В результате конечное потребление увеличилось на 9,0%, что близко к показателю 2007 г., когда оно выросло на 10,8% (см. табл. 3). Хотя показатели российской экономики по итогам 2008 г. на фоне общемировой рецессии выглядят вполне благополучными, тем не менее они скрывают зарождение негативных процессов. Макроэкономическое состояние отечественного хозяйства в конце года характеризовалось резким падением промышленного производства и замедлением инвестиций, повышением процентных ставок и кредитным сжатием, Таблица 3 Динамика физического объема элементов произведенного и использованного ВВП (темпы прироста, в %)

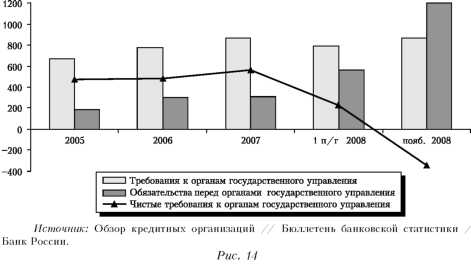

Источники: данные Росстата. ВВП 2007 г. — 2-я оценка, I — кв. и 2008 г. в целом — 1-я оценка; IV кв. 2008 г. и динамика с исключением сезонного фактора — оценка и расчеты авторов. существенным сокращением доходов федерального бюджета и размеров золотовалютных резервов, разворотом финансовых потоков и обесценением национальной валюты. Внешнее финансирование российской экономикиЗамедление производства, накопления и потребления сопровождалось существенным изменением макроэкономических параметров финансирования национального хозяйства. Ограничения при привлечении внешних заимствований и отток капитала из страны привели к увеличению иностранных активов и прекращению наращивания обязательств российских банков перед их иностранными партнерами. В результате рост иностранных пассивов банков с максимального значения во II квартале 2007 г. (плюс 16,8%) сменился сокращением на 3% в октябре—ноябре 2008 г. (см. рис. 13). Таким образом, мировой финансово-экономический кризис способствовал развороту финансовых потоков между российской банковской системой и нерезидентами. На фоне сокращения внешней задолженности банков в IV квартале 2008 г. более чем на 120 млрд руб. их иностранные активы увеличились более чем на 1300 млрд руб., то есть в 1,4 раза. К концу 2008 г. отрицательная позиция по чистым иностранным активам российских организаций сократилась до 300 млрд руб. против 2065,6 млрд руб. на конец первого полугодия. Чистые иностранные активы кредитных организаций (изменение за период)  Во второй половине 2008 г. существенно изменилось и распределение средств федерального бюджета между звеньями банковской системы. Так, в прошлом году средства органов государственного управления на счетах кредитных организаций увеличились более чем в четыре раза, при этом только за август—ноябрь они выросли более чем вдвое. В результате если до сентября 2008 г. органы государственного управления были чистыми кредиторами только Банка России, то затем государство стало чистым кредитором и кредитных организаций, то есть размещенные на их счетах средства расширенного правительства превысили объем его заимствований (см. рис. 14). Значение федерального бюджета в насыщении банковской системы ликвидностью проявляется в декабрьском сокращении размещенных им средств в 1,7 раза — с 1205,7 млрд до 690,1 млрд руб. соответственно в конце ноября и декабря 2008 г. Предшествовавшее этому размещение средств федерального бюджета на счетах в кредитных организациях позволило заместить обмелевший поток внешнего финансирования внутренним, пока Банк России нормативно и организационно готовил дополнительные меры и инструменты рефинансирования. Чистый объем финансирования государством банковской системы в целом за год увеличился более чем в 1,5 раза и на конец декабря 2008 г. превысил 7,2 трлн руб. Таким образом, сократившееся внешнее финансирование банковской системы в IV квартале 2008 г. было частично замещено централизованным внутренним — Банка России и федерального бюджета. Чистая позиция кредитных организаций перед бюджетной системой, на конец периода (млрд руб.)  Под влиянием мирового финансового кризиса кардинально изменилось направление движения финансовых потоков в российской экономике. Началось сокращение чистых иностранных активов органов денежно-кредитного регулирования. К уменьшению поступлений иностранной ликвидности в страну (наряду с продолжающимся снижением доступности внешних заимствований) привело укрепление доллара на мировых рынках. В результате растущего оттока капитала и увеличения размера рублевых интервенций в сентябре, впервые после III квартала 2003 г., чистые иностранные активы Банка России снизились на 233,6 млрд руб. Суммарно за IV квартал 2008 г. это снижение составило 1508 млрд руб. (см. табл. 4). Таким образом, под влиянием углубляющегося мирового финансового кризиса резко изменилась структура источников формирования денежного предложения. Таблица 4 Источники роста денежного предложения Банка России (млрд руб.)

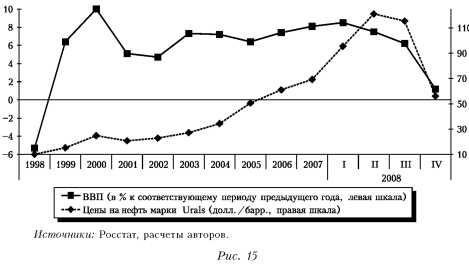

Источник: Обзор центрального банка // Бюллетень банковской статистики / Банк России. Начиная с 2000 г. основным инструментом стерилизации денежного предложения выступало аккумулирование средств федерального бюджета на счетах органов государственного управления в Банке России. Но если в 2007 г. за счет средств бюджета было абсорбировано около половины прироста чистых иностранных активов, то в 2008 г. в условиях их сокращения бюджетные средства на счетах в Центральном банке по сравнению с его чистыми иностранными активами выросли более чем в 2,7 раза. Таким образом, на фоне кардинального изменения направления финансовых потоков между внутренней экономикой и остальным миром, вызвавшего сокращение чистых иностранных активов органов денежно-кредитного регулирования, существенно усилился стерилизационный эффект Резервного фонда и Фонда национального благосостояния. Несмотря на масштабный чистый отток иностранной валюты из страны, объем средств в бюджетных резервных фондах в 2008 г. увеличился на 225,1 млрд руб. (68,3 млрд долл.) против 156,8 млрд руб. (67,7 млрд долл.) в 2007 г. В результате динамика денежного предложения органов денежно-кредитного регулирования оказалась минимальной с начала социально-экономических преобразований 1990-х годов. В условиях ухудшения внешнеэкономической ситуации и активных операций Банка России по поддержанию устойчивости национальной валюты предложение денег осуществлялось только за счет рефинансирования кредитных организаций. При этом ключевым фактором спроса на рубли стало обесценение российской валюты, вследствие чего банки и их клиенты массово переводили рублевую ликвидность в валютные активы. По оценкам Банка России, из проданной им банкам в сентябре—декабре валюты на 169 млрд долл. США 17% было вывезено из России, а 36% «осело в карманах физических лиц»9. Плавная девальвация национальной валюты, проводимая за счет сокращения золотовалютных резервов, позволила предприятиям и населению адаптироваться к курсовым изменениям, кредитные организации смогли погасить часть внешней задолженности и реструктурировать активы, изменив валютные позиции. При этом российские банки открывали валютные позиции корпоративным клиентам, которые хеджировали курсовые риски под выплату внешнего долга. Активные действия Банка России по поддержанию уровня ликвидности обеспечили расширение денежного предложения в 2008 г. на 1,2% против его увеличения на 33,7% в 2007 г. В результате темп роста денежной массы М2 в 2008 г. не превысил 1,7% против 47,5% в 2007 г. Во втором полугодии 2008 г. денежная масса сократилась на 5,3% по сравнению с ростом на 22,2% за аналогичный период 2007 г. и 7,3% в первом полугодии 2008 г. Вопреки устойчивой тенденции предыдущих лет, в 2008 г. в структуре денежной массы М2 опережающими темпами росла доля наличных денег при незначительном увеличении объема безналичных средств, что привело к сокращению финансирования текущей деятельности корпораций, а в дальнейшем будет ограничивать доступность долгосрочных источников финансирования их инвестиционных программ и соответственно темпы экономического роста. Российская экономика вступила в 2009 год на излете роста, продолжавшегося почти десятилетие, после кризиса августа 1998 г. В первую очередь это было предопределено окончанием периода исключительно благоприятной ценовой конъюнктуры на внешних рынках энергоносителей и других сырьевых товаров (см. рис. 15). За падением мировых цен последовало сокращение глобального спроса. Ситуация усугубилась сжатием западных кредитных рынков и уменьшением притока дешевых и «длинных» внешних финансовых ресурсов в российскую экономику. Динамика мировых цен на нефть и темпы роста российской экономики  Истории были известны лишь локальные и континентальные кризисы. Нынешний кризис стал глобальным. Ни его глубину, ни длительность, ни долгосрочные последствия пока предсказать невозможно, но в любом случае «тучные» годы для России, похоже, позади. В условиях стагнации внешнего спроса и снижения доступности иностранных финансовых ресурсов опереться можно и должно только на внутренний спрос. В связи с этим потребуется сформировать новую посткризисную модель воспроизводства, отличную от провальной 1990-х и от действовавшей в «тучные» 2000-е годы, хотя банки, фондовый рынок и другие финансовые структуры по своим размерам и качеству не соответствуют потребностям такого большого национального хозяйства, как российская экономика. 1 Рентабельность активов равна отношению сальдированного финансового результата к общему объему производственных активов и отражает среднюю доходность, полученную на все источники инвестиций (собственных и заемных). 2 Warren Buffett on the Stock Market // Fortune. 2001. Dec. 10. 3 См., в частности: Григорьев Л., Салихов М. Финансовый кризис-2008: вхождение в мировую рецессию // Вопросы экономики. 2008. № 12; Навой А. Российские кризисы образца 1998 и 2008 годов: найди 10 отличий // Вопросы экономики. 2009. № 2. 4 Российский фондовый рынок — локомотив роста и буревестник кризиса // Интерфакс. 2008. 29 дек. http://www.interfax.ru /print.asp?sec=1447&id=54611. 5 На рынке РЕПО тонет «КИТ» // Point: [Интернет-журнал]. 2008. 17 сент. http://www. point.ru/business-news/2008/09/17/17732. 6 Обвал российского рынка — причины и первые выводы // ZeFinance: [Интернет-ресурс]. 2008, 17 сент. http://zefinance.ru/Archive/0010.htm. 7 Банковская система в декабре: затишье... между бурями / Национальный банк «Траст». http://www.iguru.ru /Files/20090204/ {592FCBA2-0796-4CAD-A666-3FE488 1EB2AC|/0.pdf. 8 По видам деятельности «добыча полезных ископаемых», «обрабатывающие производства», «производство и распределение электроэнергии, газа и воды». 9 ЦБ в сентябре—декабре продал банкам валюты на $169 млрд // РБК. 2009. 27 янв. http://top.rbc.ru /economics/27/01/ 2009/276661.shtml.

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Популярные книги и учебники

- Экономикс - Макконнелл К.Р., Брю С.Л. - Учебник

- Бухгалтерский учет - Кондраков Н.П. - Учебник

- Капитал - Карл Маркс

- Курс микроэкономики - Нуреев Р. М. - Учебник

- Макроэкономика - Агапова Т.А. - Учебник

- Экономика предприятия - Горфинкель В.Я. - Учебник

- Финансовый менеджмент: теория и практика - Ковалев В.В. - Учебник

- Комплексный экономический анализ хозяйственной деятельности - Алексеева А.И. - Учебник

- Теория анализа хозяйственной деятельности - Савицкая Г.В. - Учебник

- Деньги, кредит, банки - Лаврушин О.И. - Экспресс-курс

Новые книги и журналы

Популярные лекции

- Шпаргалки по бухгалтерскому учету

- Шпаргалки по экономике предприятия

- Аудиолекции по экономике

- Шпаргалки по финансовому менеджменту

- Шпаргалки по мировой экономике

- Шпаргалки по аудиту

- Микроэкономика - Лекции - Тигова Т. Н.

- Шпаргалки: Финансы. Деньги. Кредит

- Шпаргалки по финансам

- Шпаргалки по анализу финансовой отчетности

- Шпаргалки по финансам и кредиту

- Шпаргалки по ценообразованию

- 50 лекций по микроэкономике - Тарасевич Л.С. - Учебное пособие

Популярные рефераты

- Коллективизация в СССР: причины, методы проведения, итоги

- Макроэкономическая политика: основные модели

- Краткосрочная финансовая политика предприятия

- Марксизм как научная теория. Условия возникновения марксизма. К. Маркс о судьбах капитализма

- История развития кредитной системы в России

- Коммерческие банки и их функции

- Лизинг

- Малые предприятия

- Классификация счетов по экономическому содержанию

- Кризис отечественной экономики

- История развития банковской системы в России

- Маржинализм и теория предельной полезности

- Кризис финансовой системы стран Азии и его влияние на Россию

- Иностранные инвестиции

- Безработица в России

- Источники формирования оборотных средств в условиях рынка