Популярные статьи

- Государственно-частное партнерство: теория и практика

- Международный форум по Партнерству Северного измерения в сфере культуры

- Мировой финансовый кризис и его влияние на Россию

- Совершенствование оценки эффективности инвестиций

- Качество и уровень жизни населения

- Фактор времени при оценке эффективности инвестиционных проектов

- Вопросы оценки видов социального эффекта при реализации инвестиционных проектов

- Государственная собственность в российской экономике - Масштаб и распределение по секторам

- Кластерный подход в стратегии инновационного развития зарубежных стран

- Перспективы социально-экономического развития России

- Теория экономических механизмов

- Особенности нового этапа инновационного развития России

- Экономический кризис в России: экспертный взгляд

- Налоговые риски

Популярные курсовые

- Учет нематериальных активов

- Потребительское кредитование

- Бухгалтерский учет - Курсовые работы

- Финансы, бухгалтерия, аудит - курсовые и дипломные работы

- Денежная система и денежный рынок

- Долгосрочное планирование на предприятии

- Диагностика кризисного состояния предприятия

- Интеграционные процессы в современном мире

- Доходы организации: их виды и классификация

- Кредитная система: место и роль в ней ЦБ и коммерческих банков

- Международные рынки капиталов

- Многофакторный анализ производительности труда

- Непрерывный трудовой стаж

- Виды и формы собственности и трансформация отношений собственности в России

- Анализ финансово-хозяйственной деятельности

Навигация по сайту

Прогноз макропоказателей экономики России на 2009-2012 гг. |

|

М.Н. Узяков (руководитель)

А.Р. Брусенцева, О.Дж. Говтвань, М.С. Гусев, С.В. Каминова Е.С. Миронова, К.Е. Савчишина, Р.М. Узяков, А.А. Широв

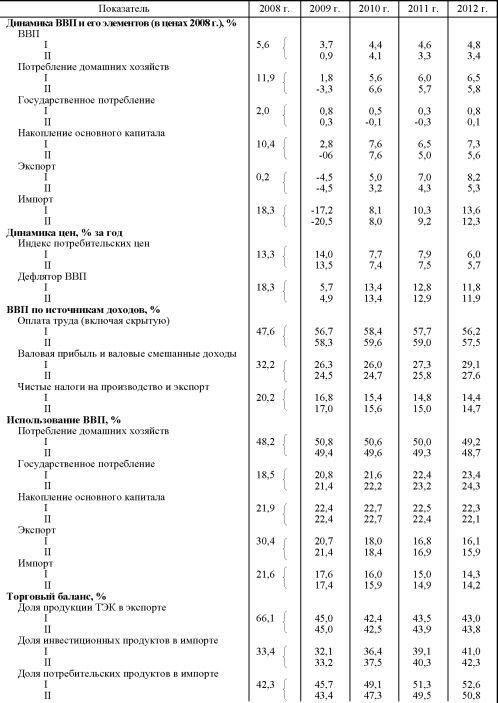

Общая характеристика прогнозных расчетовПредставленный ниже прогноз ключевых макропоказателей экономики России, с одной стороны, основывается на сложившихся в последние годы тенденциях динамики этих показателей, а с другой - учитывает характер взаимосвязей экономических переменных, используемых в модели QUMMIR1. Данная модель, отражающая взаимодействие производства, доходов и цен в экономике, в принципиальном плане строится как замкнутая система, в которой эндогенные переменные зависят друг от друга, а также от экзогенных переменных, являющихся, как правило, параметрами экономической политики или внешних (по отношению к российской экономике) условий. Границы прогноза определяются, во-первых, наличием квартальных данных системы национальных счетов, во-вторых, временным горизонтом среднесрочного трехлетнего прогноза, разработанного Минэкономразвития России (далее - МЭР). Структура и содержание прогнозно-аналитического материала обусловлены общим замыслом - дать оценку вероятного хода событий, исходя из сложившихся тенденций и направлений экономической политики. Результаты прогнозных расчетов (табл. 1) приведены в двух сценарных вариантах: 1-й - стимулирования конечного спроса - возможен при своевременной и эффективной реализации заявленных правительством мер; 2-й - низкой эффективности антикризисных мер - в случае запаздывания и непоследовательности в реализации намеченных задач по стимулированию конечного спроса. Прежде чем обсуждать результаты прогноза, имеет смысл коротко остановиться на итогах 2008 г. и на особенностях текущей экономической ситуации. Несмотря на относительно неплохие в целом в статистическом смысле результаты 2008 г., по его завершении экономика России погрузилась в полномасштабный экономический кризис. Таблица 1 Прогноз индикаторов экономики РФ на 2009-2012 гг. (по вариантам*) * I— вариант стимулирования конечного спроса; II — вариант низкой эффективности антикризисных мер. При попытке прогнозирования последствий кризиса применительно к российской экономике можно говорить о воздействии трех шоков, связанных:

В условиях дефицита денежных средств и недоступности кредитных ресурсов возникла необходимость тотальной экономии. При этом практически на всех производствах во всех отраслях сохранилась возможность значительной экономии материальных и финансовых ресурсов. Начало кризиса означало и начало работы всей экономики по ликвидации неэффективных и нерациональных направлений деятельности, оптимизации расходов, снижению издержек производства. В этой связи главный вопрос состоит в том, когда результаты этой, подчас невидимой, но масштабной работы проявятся в виде позитивной динамики экономического роста. Следует заметить, что естественная деятельность экономики по снижению всякого рода издержек может иметь неоднозначный результат с точки зрения экономической динамики. Так, например, временный отказ от закупок ресурсов и комплектующих, обусловленный, с одной стороны, резким ужесточением условий внутренних заимствований, а с другой - наличием производственных запасов, приводит к ситуации, когда финишные производства еще продолжают функционировать, а производители промежуточной продукции резко сокращают ее выпуск. Именно этот процесс наблюдался в ноябре-декабре 2008 г. В свою очередь следствием этого стало появление значимого промежуточного спроса в период, охарактеризовавшийся истощением запасов первичных ресурсов и комплектующих в экономике. Первые признаки этого процесса проявились в январе 2009 г., когда, например, на 13% по сравнению с декабрем 2008 г. возросло производство готового проката. Изменение режима сопряжения - потоков и запасов, промежуточного и конечного спроса, реального сектора и денежной сферы - это главное, что характеризует функционирование экономики в период кризиса. В этой связи важно отметить, что в то время, когда промежуточный спрос демонстрирует позитивную направленность динамики, конечный спрос сохраняет нисходящую тенденцию. Темпы роста потребления домашних хозяйств снизились с 12% (к соответствующему периоду 2008 г.) до 2%. Показатели роста инвестиций уже в декабре 2008 г. сместились в отрицательную область, в январе 2009 г. они составили -15,5%. Все это означает, что экономика России в настоящее время находится в переломной (критической) точке своего развития. Тенденция сжатия конечного спроса создает угрозу новой волны производственного спада и самовоспроизводящегося кризиса экономики. В то же время эффективное реагирование на возникающие угрозы, своевременная и полноценная реализация объявленных антикризисных мер, поддержка позитивных импульсов со стороны промежуточного спроса усилиями по активизации конечного спроса могут уже в ближайшие месяцы изменить внутриэкономическую ситуацию в направлении перехода на растущую траекторию развития. Прогноз даже на относительно близкую перспективу требует адекватной оценки текущей ситуации. Между тем в последнее время появились признаки существенного искажения характера и масштаба происходящих в экономике изменений. Так, МЭР опубликовало оценку динамики ВВП РФ в январе 2009 г., согласно которой ВВП сократился по сравнению с январем 2008 г. на 8,8%. Ошибочность этой оценки может быть доказана приведенным ниже расчетом динамики ВВП по методу использования (табл. 2). В любом случае, если отвлечься от возможных значимых флуктуации динамики запасов, можно утверждать, что в настоящее время внутренний потребительский и инвестиционный спрос в условиях вызванного девальвацией рубля снижения импорта генерирует динамику роста производства, близкую к 100%. Таблица 2 Результаты расчета темпа прироста ВВП РФ через вклады факторов в январе 2009 г., %*

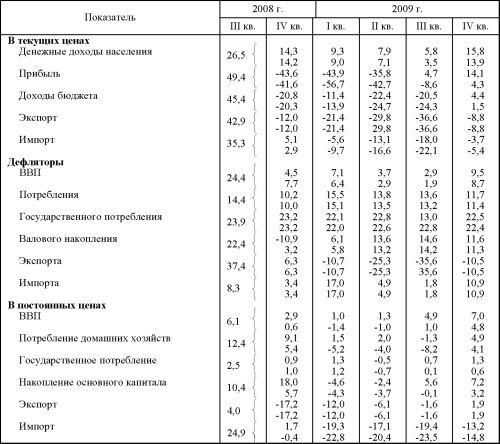

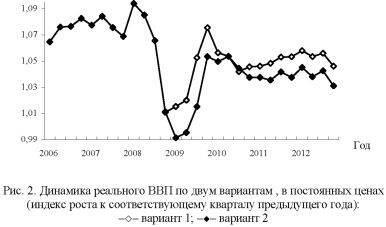

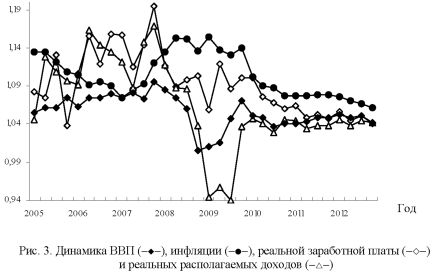

* Динамика потребления домашних хозяйств опирается на данные о росте товарооборота (102,3%) и росте объема платных услуг (100,9%). В качестве индикатора накопления основного капитала использован показатель динамики инвестиций в основной капитал (84,5%). Перечисленные индикаторы содержатся в сводке Росстата за январь. Динамика экспорта и импорта сформирована на основе предварительных данных Федеральной таможенной службы с учетом возможной дооценки Росстатом. Относительно государственного потребления и потребления некоммерческих организаций, обслуживающих домашние хозяйства, принята гипотеза о 15-процентном сокращении. Изменение запасов принято неизменным. Поскольку Росстат не делает месячных оценок ВВП и его компонентов, искомый результат можно получить только приблизительно на основе публикуемых Росстатом индикаторов, имеющих прямое отношение к рассматриваемым показателям. В качестве весов можно принять доли компонентов использования в годовом ВВП за 2008 г. Учитывая, что изменение тренда динамики конечного спроса сразу позитивно скажется и на приросте запасов, можно утверждать: ближайшее будущее российской экономики в решающей степени будет определяться эффективностью мер по поддержке внутреннего конечного спроса. Сценарные условия и ключевые гипотезыВ данном прогнозе рассматриваются два варианта развития экономики в среднесрочной перспективе. Основное их различие связано с гипотезами о масштабах и действенности мер поддержки и стимулирования внутреннего конечного спроса. При одинаковых объемах расходов консолидированного бюджета в варианте стимулирования конечного спроса ожидается увеличение и потребление домашних хозяйств, и накопление основного капитала, в то время как в варианте низкой эффективности антикризисных мер и инвестиционный, и потребительский спрос по сравнению с 2008 г. абсолютно сокращается (см. табл. 1). В частности, возможно при соответствующей государственной поддержке обеспечить в 2009 г. ввод жилья в 1-м варианте несколько выше уровня 2008 г. Во 2-м варианте годовой ввод жилья снижается до 55 млн. кв. м. В 1-м варианте предполагается также преимущественная поддержка экспорта, что выражается в более быстром росте несырьевого экспорта. Кроме того, в варианте стимулирования конечного спроса принято допущение о большей склонности населения к потреблению, что при абсолютном сокращении реальных располагаемых доходов обеспечивает рост потребления домашних хозяйств за счет значительного снижения нормы сбережения. Все остальные условия по вариантам идентичны. В частности, среднегодовая цена на нефть в 2009 г. принята равной 41,5 долл./барр. Оценка спада ВВП в экономике США по итогам 2009 г. предположительно составит -2,15%, для Еврозоны -0,75%. Экзогенное задание динамики валютного курса исходило из текущих проектировок МЭР, оценивающего среднегодовой курс рубля к доллару в 35,5 руб./долл., а курс рубля к евро в 44,8 руб./долл. Сохранение в 2009 г. планируемого объема бюджетных расходов предполагает финансирование части бюджетного дефицита за счет Резервного фонда. В результате, объем средств данного фонда в 2009 г. уменьшится до 4,2 трлн. долл., а к 2012 г. до 2,3 трлн. долл.. Внутренние цены на услуги естественных монополий до 2012 г. заданы с учетом текущих сценарных условий МЭР. Основные результаты прогнозаПри обсуждении результатов прогноза ключевым является вопрос об основных факторах экономической динамики. Этот вопрос тем более важен в современной кризисной ситуации. Среди экспертов и представителей исполнительной власти распространены пессимистические оценки перспектив развития отечественной экономики на ближайшие два-три года. Последний прогноз МЭР в лучшем своем сценарии исходит из неизбежности абсолютного снижения ВВП в 2009 г. В 1-м варианте прогноза уже в текущем, 2009 г. оказывается возможным рост ВВП в 3,7%. Во-первых, если исходить из того, что практически все негативные последствия мирового финансового и экономического кризиса получили адекватную реакцию в экономике России, можно утверждать, что российская экономика постепенно расходится в своем движении с тенденциями США и развитых стран Западной Европы. В определенной степени это подтверждается разнонаправленной динамикой фондовых индексов этих стран и России в январе-марте 2009 г. Во-вторых, как показано выше, нами значительно иначе по сравнению с МЭР оценивается ситуация начала 2009 г. И дело не только в том, что принципиально расходятся оценки динамики ВВП в январе 2009 г. На наш взгляд, «дно кризиса» уже пройдено российской экономикой в январе, и с февраля начался рост производства (по отношению к нижней точке спада), в первую очередь в промышленности. Косвенно это подтверждается динамикой грузооборота. В-третьих, ожидается, что, по крайней мере, до конца года удастся сохранить стабильность российской валюты. И самое главное - за исходное в прогнозе принято предположение, что все заявленные антикризисные меры будут реализованы эффективно и в срок. Это означает, что расходы бюджета не только не уменьшатся, но будут увеличены, что государственные инвестиции возрастут, что гособоронзаказ будет выполнен в полном объеме, и что социальные обязательства будут исполняться неукоснительно. В текущей макроэкономической ситуации этот набор условий является достаточным для того, чтобы в 2009 г. обеспечить значимые темпы роста ВВП. Более того, если цены на нефть к середине года возрастут до 55-60 долл./барр., по итогам года можно ожидать 5-процентный рост ВВП. Неполная или недостаточно эффективная реализация антикризисных мер может ухудшить итоги года. Оценка такого рода развития событий приводится во 2-м варианте прогноза. Однако и в этом случае рост ВВП прогнозируется на уровне 1%. В основе прогноза, реализованного с использованием макроэкономической квартальной модели QUMMIR, лежит моделирование и прогнозирование цен и доходов. Именно цены и доходы формируют реальную динамику компонентов конечного спроса, а специфическое для каждого периода сочетание цен и доходов определяет итоговую динамику ВВП. Ключевой особенностью развития российской экономики в 2008 г. было резкое снижение доходов населения, государства и бизнеса вследствие обвального падения мировых цен на нефть и другие сырьевые товары. Так, в IV кв. 2008 г. номинальный объем экспорта (в рублевом измерении) сократился по сравнению с соответствующим кварталом 2007 г. на 12%, в то время как еще в III кв. номинальный экспорт демонстрировал рост почти на 43% (табл. 3). Таблица 3 Внутригодовая динамика ВВП и его составляющих (темпы прироста к соответствующему кварталу предыдущего года) В результате произошло почти двукратное снижение в IV кв. 2008 г. темпов доходов населения по сравнению с аналогичным периодом прошлого года, что привело к 40-процентному сокращению прибыли и 20-процентному сокращению доходов бюджета. Расчеты показывают, что последствия снижения мировых цен на сырьевые ресурсы продолжают действовать вплоть до III кв. 2009 г. Темпы номинальных доходов населения снижаются до 5,8% в III кв. (по отношению к III кв. 2008 г.) и только в IV кв. прогнозируются на уровне 16%. Динамика доходов бюджета остается отрицательной вплоть до IV кв. Номинальные значения прибыли начинают расти начиная с III кв. 2009 г. При такой динамике доходов основных субъектов рынка и относительно инерционной динамике соответствующих дефляторов можно было бы ожидать обвального снижения производства. Однако этому противодействуют два фактора. Во-первых, доходы трансформируются в расходы не напрямую, а посредством изменений в накоплениях, причем не только у государства, но и у населения и бизнеса. Имеющиеся финансовые накопления позволили существенно демпфировать шок резкого уменьшения доходов. Во-вторых, в условиях резкого сокращения импорта, обусловленного девальвацией рубля, даже абсолютно сокращающийся (как во 2-м варианте прогноза) внутренний конечный спрос порождает растущую динамику производства, вынужденного замещать выпадающий импорт. Приведенные в нижней части табл. 3 квартальные темпы ВВП и составляющих его компонентов в постоянных ценах показывают результат, с одной стороны, взаимодействий целого ряда номинальных показателей: доходов, цен, накоплений, а с другой - процесса импортозамещения. Падение мировых цен на отечественные сырьевые товары, и прежде всего на нефть, в меньшей степени затронуло доходы населения, но кардинальным образом изменило финансовое положение бизнеса и государства. При этом существенна внутри-годовая (поквартальная) динамика. Так, снижение индекса доходов населения вплоть до III квартала, как показывают расчеты, не может быть полностью демпфировано сбережениями населения. В результате, даже в 1-м варианте прогноза, в III кв. 2009 г. можно ожидать абсолютного сокращения по сравнению с соответствующим периодом прошлого года объемов потребления домашних хозяйств (см. табл. 3). Основное снижение прибыли, по нашим оценкам, произошло в последнем квартале 2008 г. В результате, несмотря на 15-процентное падение инвестиций в январе 2009 г., уже в конце I кв. можно прогнозировать начало роста инвестиций (по отношению к нижней точке спада). В III и IV кв. 2009 г. рост инвестиций в основной капитал (по отношению к соответствующему периоду прошлого года) составит 5,6 и 7,2% соответственно. Таким образом, годовой рост инвестиций в основной капитал в 2009 г. оценивается в 2,8%, что принципиально отличается от оценок МЭР, которое прогнозирует абсолютное снижение инвестиций от 8 до 14%. Абсолютное 20-процентное снижение доходов консолидированного бюджета сохраняется вплоть до III кв. 2009 г. В IV кв. 2009 г. можно ожидать рост по сравнению с соответствующим периодом 2008 г. Однако следует помнить, что это -рост относительно «провального» IV кв. 2008 г. Тем не менее это естественное формирование положительной динамики роста доходов основных субъектов рынка во второй половине 2009 г. - чрезвычайно важно. При складывающейся динамике цен переход динамики доходов в положительную область является безусловным индикатором выхода из состояния кризисного спада. Для различных компонентов конечного спроса переход к траектории роста в течение 2009 г. будет происходить по-разному. Наибольшая устойчивость в течение года вследствие сохранения основных количественных параметров расходов бюджета будет характерна для государственного потребления. «Дно» для инвестиций в основной капитал будет пройдено в I кв. 2009 г. Потребление домашних хозяйств, по нашей оценке, сохранит положительную динамику в I-II кв., и, как уже отмечалось, может несколько снизиться в III кв. текущего года. Начиная с IV кв. 2009 г., потребление домашних хозяйств выйдет на достаточно высокий уровень динамики (5% прироста и выше в годовом измерении) (рис. 1).  В общем виде динамика ВВП по обоим вариантам прогноза показана на рис. 2. Как видно, и для 1-го, и для 2-го варианта траектория динамики ВВП - это классическая F-образная кривая.  Рисунок позволяет также описать различия по вариантам в терминах внутриго-довой динамики. В 1-м варианте за счет более эффективной антикризисной политики и поддержки конечного спроса уже в конце I кв. 2009 г. удастся «подхватить» импульсы роста, идущие со стороны промежуточного спроса и, начиная со II кв., устойчиво двигаться вверх относительно нижней точки спада. Во 2-м варианте спад также преодолевается к концу года. Однако движущей силой восстановления являются уже не столько созидательные усилия исполнительной власти, сколько естественное изменение динамики номинальных доходов. В результате, выход на траекторию подъема отодвигается на один-два квартала. Результаты прогнозов по основным блокам расчетовЦеновая динамикаИнфляция по итогам 2008 г. составила 113,3%, что соответствует ожиданиям большинства специалистов, и даже несколько ниже. Индекс потребительских цен в январе 2009 г. был равен 102,4%, превысив на 0,1 проц. п. аналогичный показатель предыдущего года. Лидерами роста цен среди продовольственных товаров стали сахар-песок - 111,5% (99,2% в декабре 2008 г.), плодоовощная продукция - 104,7% (101,7%), а также рыба и морепродукты - 101,7%. Из непродовольственных товаров более всего увеличились цены на медикаменты -103,1%. Однако наибольший вклад в январскую инфляцию традиционно внесли цены на платные услуги населению - 106,3%. Относительно низкая динамика инфляции в России в конце 2008 г. обусловлена в первую очередь последствиями финансового кризиса, важнейшими итогами которого является замедление динамики конечного спроса и абсолютное сокращение промежуточного спроса. В противовес спросу действует фактор обесценивания рубля. Так, в марте 2009 г. доллар стоил более 35 руб., в то время как самая низкая его стоимость в июле 2008 г. была чуть больше 23 руб. Такое изменение курса должно было только увеличить общую инфляцию, однако этого не произошло. Прежде всего темпы роста импорта существенно сократились: согласно февральским данным таможенной статистики, они составили 60% по сравнению с 2008 г. Но главной причиной относительно низкой инфляции является дефляция издержек, проявившаяся в снижении цен производителей. Она была вызвана упомянутым выше снижением промежуточного спроса. Его сокращение было настолько резким (это подтверждается динамикой большинства отраслей промышленного производства), что эффект этого оказался намного сильнее действующего в противовес эффекта девальвации рубля. Необходимо подчеркнуть, что дальнейшая динамика цен в России будет складываться, главным образом, из соотношения этих двух факторов - динамики курса рубля и изменения спроса как промежуточного, так и конечного. За первые два месяца 2009 г. инфляция выросла на 4,1% по сравнению с 3,5% в 2008 г. Помимо традиционной коррекции цен естественных монополий, это обусловлено, во-первых, завершением девальвации рубля, во-вторых, сравнительно высокой потребительской активностью населения. Рост потребления в условиях сокращения реальных доходов осуществлялся в конце 2008 г. и начале текущего года за счет накоплений населения, в том числе в валюте. Исходя из крайне высокой в течение всего предыдущего года динамики домашних хозяйств, можно считать, что уровень спроса в ближайшее время значительно сократится и замедлит динамику роста цен. Этому будет способствовать не только истощение накоплений населения, но и по-прежнему неблагоприятная ситуация в сфере потребительского кредитования. Согласно нашим расчетам, во II и III кв. 2009 г. инфляция будет снижаться и в целом за год составит около 13,9%, что сопоставимо с уровнем 2008 г. За пределами 2009 г. ожидается существенное замедление инфляции - примерно с 8% в 2010 г. до 6% в 2012 г. Необходимо отметить также значительное изменение динамики дефлятора ВВП, связанное, главным образом, с резким снижением экспортных цен и изменением пропорций экспорта и импорта. По нашим расчетам, дефлятор ВВП снизится с 18,7% в 2008 г. до 5,7% в 2009 г., а в 2010 г. - повысится до 13,4%. В дальнейшем ожидается плавное снижение дефлятора ВВП темпом около 1 проц. п. в год. Денежно-кредитная сфераСреди активов банков наиболее быстрыми темпами растут иностранные активы, достигшие 17% в общей структуре в декабре 2008 г. (на начало 2008 г. составляли 13%). С учетом замедления роста внешних займов соотношение иностранных активов и иностранных пассивов возросло с минимальных 0,51 до 0,81 за июль-ноябрь 2008 г. Для сравнения: в 1998 г. это соотношение не опустилось ниже 0,65 в марте и к октябрю восстановилось до 0,87. Таким образом, 2008 г. оказался более опасным для банков в плане реализации валютного риска, а возникший мировой кризис оказал «отрезвляющее» воздействие на банковскую систему. При этом благодаря поддержке со стороны органов власти посредством кредитования банков2, а также в результате стабилизации курса рубля негативные последствия для отечественной банковской системы оказались не столь значительными. В то же время цена поддержания курса рубля оказалась довольно высокой. Так, объем золотовалютных резервов на 23 января 2009 г. составил 387 млрд. долл., что эквивалентно показателю мая 2007 г. Пик был пройден в августе прошлого года -596 млрд. долл., т.е. менее чем за полгода были израсходованы резервы, накопленные за год и три месяца. На полученные от ЦБ и Минфина средства банки активно скупали валютные резервы и использовали их не только для оплаты внешних долгов (за август-ноябрь внешние займы банков сократились на 27 млрд. долл., часть из которых можно рассматривать как отток капитала, если принять во внимание оффшорные схемы кредитования), но в большей степени на накопление собственных резервов (за август-ноябрь иностранные активы банков возросли на 41 млрд. долл.). С учетом снижения роста привлеченных средств предприятий и населения именно на деньги ЦБ и Минфина банки скупали иностранную валюту в свои активы. Поскольку курс рубля существенно ослабел в начале года, вероятно, что в данном случае наблюдалась активная спекуляция на понижении курса - на номинированные в рублях кредиты ЦБ и средства Минфина банки приобретали иностранную валюту, предоставляемую на валютный рынок Центробанком. В итоге происходил процесс перетекания международных резервов ЦБ в валютные накопления коммерческих банков за счет государственных средств, непрерывно ослабевающий на этом фоне курс рубля, снижение суверенных рейтингов российских заемщиков и так и нерешенные проблемы с ликвидностью банковской системы в целом, а не отдельных банков. О проблемах с ликвидностью можно было судить по данным фактических ставок на межбанковском рынке, преодолевших 30-процентный рубеж в январе 2009 г. И на сегодняшний день уровень ставок на межбанке остается на высоком уровне (первой кризисной волны в октябре-ноябре 2008 г.). Согласно данным ЦБ, с мая 2008 г. годовые темпы роста активов кредитных организаций непрерывно ускорялись и в ноябре достигли 42% (по сравнению с 32% в мае 2008 г.). Стоит отметить, что подобная возрастающая динамика наблюдалась на фоне нисходящего тренда темпов роста промышленного производства: до 91,389,7% в ноябре-декабре 2008 г. Фактически разнонаправленное развитие банковской системы и реального сектора объясняется усиленной поддержкой банков со стороны Центробанка и правительства. Финансовая помощь органов денежно-кредитного регулирования позволила банковскому сектору полностью компенсировать снижение темпов роста внешних займов и вкладов населения и абсолютное сокращение расчетных счетов предприятий. Тем не менее банки оказались «близки» к реальному сектору в смысле определенного снижения темпов роста кредитования населения и бизнеса (с 56% в начале 2008 г. до 44% в октябре). За январь-октябрь 2008 г. темпы роста кредитов населению снизились с 58 до 47%, кредитов бизнесу - с 56 до 43% по сравнению с аналогичным периодом прошлого года. При этом рост валютных кредитов значительно ускорился на фоне резкого спада рублевых кредитов, что естественным образом связано с непрерывной девальвацией рубля3. Среди валютных кредитов бизнесу возрастающую динамику демонстрировали долгосрочные4. В результате, валовые кредиты бизнесу на срок от года до трех лет с июля даже набирали темпы роста - с 38 до 44%. В то же время валовые кредиты на срок свыше трех лет в 2008 г. замедляли динамику - с 96 до 68% за февраль-октябрь. Тем не менее в 2008 г. темпы роста долгосрочного кредитования предприятий сохранялись на высоком уровне, значительно опережали темп роста общих банковских активов и приобретали все больший вес в структуре финансирования инвестиций в основной капитал - с 10,4% по итогам 2007 г. до 11% по итогам трех кварталов 2008 г. Возможно, что сегодняшние темпы долгосрочного кредитования способны поддержать инвестиционный спрос в ближайшей перспективе и в некоторой степени стабилизировать резко замедлившуюся динамику инвестиций в основной капитал (по первым оценкам Госкомстата составившую 10,3% за 2008 г. по сравнению с 21,1% за 2007 г.). Хотя, судя по динамике банковских ставок, средне- и долгосрочные кредиты в иностранной валюте сейчас доступны лишь ограниченному числу экспортно-ориентированных компаний, и в скором времени объемы кредитования будут ограничены спросом на их инвестиционные программы. В текущих условиях прогноз на ближайшую перспективу характеризуется резким замедлением динамики роста практически всех денежных показателей. Снижение темпов экономического роста, наряду с относительным перераспределением рублевых сбережений населения в пользу валютных, может привести к снижению темпов роста денежной базы в широком ее определении до 10% среднегодовых в 2009-2012 гг., денежной массы - до в среднем 15% в том же периоде. Снижение роста платежного оборота на фоне общего ослабления экономической активности особенно повлияет на объем корсчетов банков в ЦБ - их доля в структуре денежной базы может снизиться до в среднем 15% в 2009-2012 гг. Согласно прогнозу показателей платежного баланса, объем международных резервных активов снизится в абсолютном выражении до 325 млрд. долл. к концу 2012 г. Тем не менее указанных объемов резервов с учетом принятого в сценарии курса рубля (корзина евро/доллар оценивается в 40-36 руб. в 2009-2012 гг.) будет достаточно для обеспечения спроса субъектов экономики на рублевые денежные ресурсы. В данном сценарии не возникает ситуации нехватки денежных ресурсов в банковской системе, и соответственно кредитование банков со стороны ЦБ остается на низком уровне. Несмотря на прогнозируемое замедление роста сбережений и расчетных счетов, внутренние резервы - счета населения и предприятий - станут играть основную роль в банковских ресурсах. Так, доля вкладов населения может возрасти до 37% к 2012 г. в общей структуре пассивов с учетом снижения нормы банковских сбережений населения с 6,3 до 3,3%. Доля счетов предприятий может возрасти с 33 до 40%. Подобное перераспределение в структуре привлеченных ресурсов происходит за счет рекордно низкой доли иностранных пассивов, которая по принятому сценарию снижается до 6% в 2012 г. (в 2008 г. составляла 19%). В этих условиях общий объем привлеченных средств банков сократится с нынешних 58% ВВП до 47 в 2012 г., что фактически характеризует возврат банковской системы к 2006 г. Если принять, что соотношение иностранных активов и пассивов банков постепенно изменится с текущего уровня 0,86 до предкризисного 0,65, то доля иностранных активов банков снизится до 4% в общей структуре. В таком случае объем кредитования населения и бизнеса возрастет с 70 до 86% в общей структуре активов, но тем не менее сократится с 41% до 37% ВВП в 2008-2012 гг. Таким образом, без целенаправленной государственной поддержки при гипотезе двукратного снижения нормы банковских сбережений населения, трехкратного снижения объемов иностранных привлекаемых за 2009-2012 гг. ресурсов банков и прогнозируемого замедления экономического роста банковский сектор по норме перераспределения ресурсов (доля в ВВП) к концу прогнозного периода возвращается на уровень развития двухлетней давности. Доходы населения и потреблениеДенежные доходы в среднем на душу населения составили в 2008 г. 15106 руб., в январе 2009 г. - 11430 руб. Индекс роста в 2008 г по сравнению с 2007 г. - 119,9%, что несколько ниже аналогичного показателя предыдущего года (123,6%), январь 2009 г. по отношению к январю 2008 г. - 107,3% (127,1%). Гораздо более удручающей выглядит ситуация, если рассматривать доходы в постоянных ценах. Так, темп роста реальных располагаемых доходов населения в конце 2008 г. составил - 102,7% по сравнению с 112,1% в 2007 г., в январе 2009 г. - 93,3% по сравнению с 110,1%. Аналогична ситуация и с заработной платой. По итогам 2008 г. темп роста заработной платы в номинальном выражении составил 125,2% (127,8% - в 2007 г.), в реальном - 109,7% (117,2% - в 2007 г.), по предварительным данным за январь 2008 г. соответственно в номинальном выражении 103% (127% - в январе 2007 г.), в реальном- 90,9% (113,3% - в январе 2008 г.). Потребительский спрос, как известно, один из основных драйверов экономического роста в России. Однако этот спрос во многом зависит от динамики производства и в конечном счете от заработной платы. Ситуация в промышленности следующая. В ноябре 2008 г. индекс промышленного производства впервые стал отрицательным по отношению к соответствующему периоду 2007 г. Это, по нашему мнению, было связано в первую очередь с естественным в условиях кризиса желанием производителей сэкономить за счет запасов. Иными словами в 2008 г. произошло значительное сокращение промежуточного спроса, что статистически выглядело как абсолютное сокращение производства. Первые признаки восстановления промежуточного спроса появились в декабре 2008 г. однако в январе 2009 г. промышленное производство сократилось на 16%, на что в большой степени повлиял спад в автомобильной промышленности, которая вынуждена была останавливать производство из-за скопившихся на складах, не распроданных автомобилей. Спрос на автомобили в свою очередь напрямую зависит от кредитных ставок. В этой связи уже с 10-го марта 2008 г. стали доступны автомобили в кредит на условиях субсидирования процентной ставки в размере двух третей ставки рефинансирования, что может серьезно активизировать спрос. Увеличение спроса на продукцию автомобилестроения вызовет увеличение промежуточного спроса на продукцию отраслей, обеспечивающих автомобильную промышленность. По нашим оценкам, это должно совпасть с ускорением промежуточного спроса в других отраслях промышленности: вследствие различных по длительности производственных циклов разные отрасли израсходуют запасы (за счет которых, на наш взгляд, во многом, промышленное производство функционирует уже сейчас) в разное время. Движение в этом направлении в первые месяцы 2009 г. наблюдалось применительно к продукции черной металлургии и химической промышленности. Таким образом, при условии совпадения ускорения промежуточного и конечного спроса создается возможность для восстановления положительной динамики промышленного производства, что может сохранить рабочие места и обеспечить значительную часть населения заработной платой. Необходимо отметить стабильный рост спроса населения на товары и услуги даже в условиях сокращения реальных доходов. Так, в январе 2009 г. оборот розничной торговли составил 102,4% по сравнению с январем 2008 г. Согласно прогнозным расчетам (рис. 3), темпы роста реальных располагаемых доходов населения в I кв. 2009 г. будут отрицательными. Замедление динамики реальной заработной платы сопровождается соответственно повышением цен. %  Рост инфляции в I кв. в свою очередь связан с удорожанием импорта и умеренно положительной потребительской активностью. Постепенное восстановление промышленности, о котором упоминалось выше (и которое имеется в виду в этом сценарии), позволит уже во II кв. увеличить темпы роста заработной платы, но из-за все еще высокой инфляции реальные доходы будут находиться в отрицательной области. Динамика спроса со стороны населения будет неизбежно замедляться, что приведет к снижению роста потребительских цен. Постепенное замедление инфляции к концу 2009 г. позволит динамике реальных располагаемых доходов стать положительной. В последующие годы динамика реальных располагаемых доходов поддержит годовой рост потребления домашних хозяйств на уровне 6%. Налоги и бюджетСнижение темпов экономического роста и мировых цен на энергоносители привело к абсолютному сокращению показателей доходной части бюджета с октября 2008 г. Если в течение кв. 2008 г. темп роста доходов консолидированного бюджета превышал аналогичный показатель 2007 г. на 28,3 проц. п., а «нефтегазовых» доходов - в 2 раза, то в последнем квартале 2008 г. динамика поступления всех налоговых доходов (за исключением вывозных пошлин) снизилась. Наиболее резкое падение наблюдалось в отношении налога на прибыль и внутреннего НДС. В этом, помимо фактора снижения налогооблагаемой базы, сыграли роль внеэкономические эффекты. Наиболее стойкими к ухудшению экономической конъюнктуры оказались налоги на заработную плату (НДФЛ и ЕСН). Динамика их поступления сократилась на 13-20 проц. п. Ослабление рубля и достаточно высокие ставки пошлин, которые, несмотря на «обвал» нефтяных цен, оказались в октябре-ноябре 2008 г. выше, чем в 2007 г., на 15-50%, способствовали сохранению положительной динамики поступлений вывозных пошлин в эти месяцы, хотя и сильно уменьшившейся (рост ноябрь к ноябрю составил чуть более 5%). Однако уже в декабре 2008 г. ставка была меньше прошлогодней на 30%, что привело к снижению поступлений экспортных пошлин на 12%. Таким образом, по итогам 2008 г. доходы консолидированного бюджета составили 15473,2 млрд. руб. (37,2% ВВП). При сужении доходной части финансирование расходов консолидированного бюджета несколько замедлилось в октябре-ноябре 2008 г., однако по итогам года темп роста расходов составил 128,1% по сравнению с 2007 г. На 1 января 2009 г. расходы консолидированного бюджета составили 13820,2 млрд. руб. (33,3% ВВП, в 2008 г. - 33,2% ВВП). Некоторое сокращение расходов в ноябре 2008 г. (по отношению к ноябрю 2007 г. на 5,5%) вызвано не ухудшением экономической ситуации, а резким всплеском расходов в 2007 г., ввиду единоразовых перечислений в институты развития. Поддержание запланированного уровня расходов при снижении доходов естественным образом привело к сокращению величины профицита. Если по итогам трех кварталов 2008 г. его величина составляла 10,4% ВВП, то к 1 января 2009 г. профицит сократился до 4% ВВП. «Ненефтегазовый» бюджет по итогам года, вообще, имел дефицит 6,8% ВВП в связи с абсолютным сокращением поступления основных «ненефтегазовых» доходов (внутреннего НДС и налога на прибыль). Совокупный объем средств Резервного фонда (без учета поступлений от размещения средств фонда) по итогам года составил 4027,6 млрд. руб., Фонда национального благосостояния (далее - ФНБ) - 2584,5 млрд. руб. Таким образом, за 2008 г. было накоплено 2763 млрд. руб. (6,7% ВВП) «нефтегазовых» доходов (не учитывая финансирование нефтегазового трансферта в размере 2135 млрд. руб.). Увеличение совокупного объема средств Резервного фонда, выраженного в рублях, обусловлено ослаблением рубля (курсовая разница по итогам года составила +509 млрд. руб.). Увеличение объема ФНБ происходило в основном за счет поступления «нефтегазовых» доходов, однако этот источник начал «сужаться»: в декабре в ФНБ поступило на 26% меньше этих доходов, чем в ноябре. Доходность размещения средств фондов по итогам года оказалась невысокой: в январе 2009 г. были зачислены доходы от размещения средств Резервного фонда в сумме 205 млрд. руб. и ФНБ в сумме 66,3 млрд. руб. Доходы внебюджетных фондовВ 2008 г. они составили 3624,7 млрд. руб. (8,7% ВВП, в 2007 г. - 8,3% ВВП). Динамика налоговых поступлений (ЕСН и страховых взносов) практически не замедлилась, составив в IV кв. 2008 г. 102% к уровню предыдущего года (в 2007 г. - 97%). Расходы внебюджетных фондов составили за 2008 г. 3263,6 млрд. руб. (7,9% ВВП), причем рост относительно предыдущего года - 121,8%. Поддержание динамики расходов на достаточно высоком уровне при низких темпах роста налоговых доходов внебюджетных фондов оказалось возможным в связи с интенсификацией безвозмездных перечислений из бюджетов других уровней (прежде всего федерального бюджета): их объем в последнем квартале 2008 г. увеличился практически вдвое относительно уровня 2007 г. В начале 2009 г. впервые за последнее десятилетие возник вопрос о сбалансированности консолидированного бюджета в условиях сужения его доходной части. Снижение доходов федерального бюджета в 2009 г. прогнозируется Минфином на уровне 30%. В разработанном нами сценарии падение доходов бюджета не так драматично: для консолидированного бюджета - 13,4% относительно уровня 2008 г., для федерального - 17,5%. Столь «оптимистичные» оценки порождаются прогнозируемой динамикой экономического развития на 2009 г. Так, рост фонда заработной платы составит 124%, снижение валовой прибыли экономики - менее 11%. В результате, основные «ненефтегазовые» доходы бюджета показывают более высокую динамику, чем наблюдалась в последние месяцы 2008 г.: поступления налога на прибыль сокращаются на 26,6%, акцизов - на 2,6%, по НДФЛ увеличиваются на 9,4%, по НДС - на 23,5% (здесь сыграют роль выплаты в январе НДС за IV кв. 2008 г.), по ввозным пошлинам - на 10,5%. Однако «обвальной» будет динамика «нефтегазовых» доходов: поступления НДПИ снизятся в 2,7 раза, вывозных пошлин на энергоресурсы - на треть по сравнению с 2008 г., что является естественным в условиях снижения мировых цен на нефть в 2,8 раза с июля 2008 г. к началу 2009 г. В 2010 г. динамика доходов будет уже положительной (113,2%). Это означает, что общая величина доходов консолидированного бюджета практически сможет вернуться на уровень 2008 г. Однако соотношение величины «ненефтегазовых» и «нефтегазовых» доходов изменится: доля последних уменьшится уже в 2010 г. в 1,8 раза по сравнению с уровнем 2008 г. Стабилизация макроэкономической ситуации приведет и к стабилизации показателей доходов консолидированного бюджета: в 2011-2012 гг. темпы их роста достигнут 116-117% в год, и во все большей мере будут определяться динамикой «ненефтегазовых» доходов. Однако сокращение объема «нефтегазовых» доходов приведет к уменьшению относительной величины доходов бюджета: с 36,6% ВВП в 2008 г. до 27,3% в 2012 г. В этих неблагоприятных условиях становится очевидной неизбежность сокращения заявленных в законе о бюджете на 2009-2011 гг. объемах финансирования расходов федерального бюджета. По всей видимости, общая величина расходов консолидированного бюджета будет снижена незначительно относительно запланированных ранее объемов (прогнозируемый рост составит 120% в 2009 г.), однако изменится структура расходов. Прогнозируется, что впервые с 2000 г. консолидированный бюджет в 2009 г. может быть исполнен с дефицитом 3 трлн. руб. (6,6% ВВП), а «ненефтегазовый» бюджет - с дефицитом 11,4% ВВП (5,2 трлн. руб.). На его покрытие будут использованы средства нефтегазового трансферта в размере 2,5 трлн. руб. на компенсацию выпадающих «нефтегазовых» доходов и дополнительные 2,1 трлн. руб. из накопленных ранее средств Резервного фонда. Оставшаяся часть дефицита будет компенсироваться за счет эмиссии государственных ценных бумаг и прочих источников финансирования в размере 1-1,5% ВВП. Динамика расходов бюджета в 2010-2012 гг. будет определяться не только его доходами, но и величиной средств Резервного фонда и объемом источников финансирования профицита (в том числе внутренними и внешними заимствованиями). Ожидается сокращение расходов бюджета в 2010-2011 гг. относительно показателей, предусмотренных в трехлетнем бюджете, так как прогнозируемая величина доходов не позволит поддерживать этот уровень даже при условии полного расходования средств Резервного фонда. Это приведет к сокращению величины расходов консолидированного бюджета с 35,5% ВВП в 2009 г. до 30,2% в 2012 г. (табл. 4). Таблица 4 Показатели исполнения консолидированного бюджета

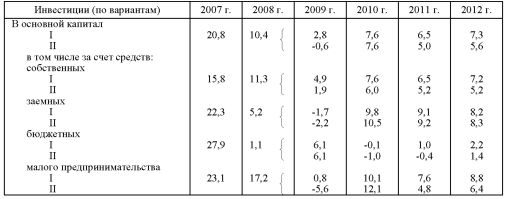

* Без учета курсовой разницы и доходов от размещения средств фондов. ИнвестицииИнвестиции в 2008 г. стали основным индикатором грядущего замедления экономической динамики. По итогам года темп роста инвестиций в основной капитал составил 110,4%. Норма накопления основного капитала по сравнению с 2007 г. повысилась и составила 22% ВВП. В то же время в 2008 г. темпы прироста инвестиций сократились практически в 2 раза. При этом значительно снизились темпы накопления основного капитала за счет всех источников инвестиций. Если в 2007 г. инвестиции за счет заемных средств росли наибольшими темпами (22,3%), то в 2008 г. прирост составил лишь 5,2%. Значительно снизились темпы инвестиций за счет бюджетных средств. В наименьшей степени замедление динамики коснулось инвестиций за счет средств малого бизнеса (темпы прироста 23,1% в 2007 г. и 17,2% в 2008 г.), что объясняется слабой связанностью этой части экономики с финансовым сектором и ориентированностью на потребительский спрос, который не так драматично реагировал на кризисные явления в конце 2008 г. Ключевой проблемой перспективной экономической динамики является возможность сохранения положительной динамики инвестиций в основной капитал. В связи с этим следует отметить, что высокая инвестиционная активность последних лет была связана с расширением жилищного строительства и началом реализации инфраструктурных проектов в области ТЭК, электроэнергетики, железнодорожного транспорта. Что касается жилищного строительства, то складывающаяся в отрасли ситуация позволяет рассчитывать на положительную динамику лишь в случае существенной государственной поддержки. Реализация инфраструктурных проектов также в решающей степени зависит от позиции государства. Очевидно, что сохранить 100-процентный объем запланированных инвестиций в инфраструктурные проекты не удастся, но в то же время отказ от инфраструктурных проектов может создать определенные трудности на траектории экономического роста после выхода из кризиса. Что касается инвестиций со стороны отраслей-экспортеров, то произошедшая девальвация рубля позволяет им профинансировать значительный объем инвестиций. Необходимой предпосылкой этого должна стать стабилизация ситуации на мировых товарных рынках. Судя по итогам 2009 г., возможен рост инвестиций в основной капитал на 2,8% (табл. 5). Такой результат может быть достигнут за счет активной инвестиционной политики государства (рост инвестиций за счет этого источника финансирования на 6,1%). При этом девальвация рубля и улучшение финансового состояния экспортеров позволят сохранить рост инвестиций за счет собственных средств на уровне 4,9%. Наименьшие темпы прироста инвестиций возможны в малом бизнесе. Динамика инвестиций за счет заемных средств будет отрицательной, что объясняется значительным ухудшением условий кредитования бизнеса. Таблица 5 Динамика инвестиций по источникам финансовых вложений, % Внешняя торговля и платежный балансВ целом за 2008 г. расширение внешней торговли было достаточно существенным и, как в предыдущие годы, происходило за счет высоких цен на основные товары российского экспорта и быстрорастущего внутреннего спроса. По данным ЦБ России, в 2008 г. по сравнению с предыдущим годом импорт увеличился на 31% и составил 292,5 млрд. долл. США. В 2008 г. российский экспорт увеличился до 469 млрд. долл., что на 32% превышает уровень 2007 г. Сальдо внешней торговли товарами в 2008 г. увеличилось на 35% по сравнению с 2007 г. -до 176,6 млрд. долл. Вместе с тем, несмотря на высокие темпы роста в 2008 г., в последнем квартале года по сравнению с аналогичным периодом 2007 г. наблюдалось сокращение в абсолютном выражении стоимостного объема экспорта и существенное замедление динамики импорта. В октябре-декабре 2008 г. российский экспорт сократился по сравнению с IV кв. 2007 г. на 12,9%, тогда как на протяжении кв. 2008 г. темпы роста экспорта превышали 50%. Замедление экспорта в IV кв. 2007 г. было связано со снижением мирового спроса на топливные и сырьевые товары, что повлекло за собой как сокращение экспортных цен, так и снижение экспорта отдельных товаров в натуральном выражении. Сокращение экспортных цен отразилось больше всего на стоимостном объеме экспорта нефти, нефтепродуктов, меди и никеля. Так, цена на нефть марки Urals в IV кв. 2008 г. сократилась до 53,5 долл./барр., тогда как в IV кв. 2007 г. она составляла 85,9 долл./барр. За рассматриваемый период экспортные цены на медь и никель снизились с 6949 до 4100 долл./т и с 27322 до 11046 долл./т соответственно. Самое существенное сокращение физического объема экспорта в IV кв. 2008 г. по отношению к IV кв. 2007 г. было характерно для черных металлов, лесоматериалов необработанных, алюминия и удобрений. В рассматриваемый период экспорт данных товаров в натуральном выражении снизился на 29,7%; 26,4; 25,7 и 15% соответственно. При этом экспортные цены на указанные товары были выше, чем в октябре-декабре 2007 г. Помимо сырьевых товаров сокращение физических объемов экспорта в IV кв. 2008 г. наблюдалось и по ряду товаров машиностроения. Например, экспорт грузовых автомобилей в натуральном выражении сократился на 46,5%, легковых автомобилей - на 33,5, автобусов - на 27,2, металлорежущих станков - на 19,1%. Сохранение высоких экспортных цен на газ в некоторой степени сгладило эффект сокращения экспорта других важнейших товаров. Однако в 2009 г. экспортная цена на российский газ уже начинает снижаться. В январе 2009 г. средняя цена на газ с учетом поставок в страны СНГ составила 319,6 долл./тыс. куб. м, что всего на 0,3% превышает уровень января прошлого года и на 23% ниже, чем в декабре. Во второй половине 2009 г. возможна некоторая стабилизация газовых цен (при условии, что цена на нефть к июню останется на уровне 40-45 долл./барр.). Кроме экспортных цен на газ, в начале 2009 г. резко упали цены на удобрения. В феврале 2009 г. по отношению к декабрю прошлого года средняя экспортная цена на удобрения снизилась с 515 долл./т до 300 долл./т. Вместе с тем падение цен на остальные важнейшие товары российского экспорта либо значительно замедлилось, либо вовсе прекратилось. Так, в феврале 2009 г. по отношению к предыдущему месяцу цены на нефтепродукты, никель, алюминий и черные металлы снизились только на 5,5%; 1,8; 2,0 и 5,5%, при этом цены на уголь, нефть, медь выросли на 6,5%, 3,0 и 4,9%. Кроме того, предварительные данные таможенной статистики за февраль 2009 г. позволяют говорить о стабилизации внешнего спроса на топливо и сырье, экспортируемые из России. Также приостановилось сокращение экспорта продукции машиностроения, за исключением грузовых автомобилей. Таким образом, на наш взгляд, вполне вероятно, что уже во II кв. 2009 г. произойдет стабилизация динамики стоимостного объема российского экспорта. Следует отметить, что определенную поддержку российским экспортерам оказывает девальвация национальной валюты, которая частично компенсирует снижение мировой конъюнктуры и повышает ценовую конкурентоспособность товаров отечественного производства. На фоне замедления внутреннего спроса рост российского импорта в IV кв. 2008 г. сократился до 5,2% по сравнению с соответствующим периодом годом ранее, тогда как в январе-сентябре 2008 г. темпы роста импорта превышали 40%. Сильнее всего в IV кв. 2008 г. замедлился рост импорта инвестиционных товаров -до 7,5%, по сравнению с 51,8% в III кв.. Рост импорта потребительских товаров и промежуточной продукции производственного назначения в IV кв. 2008 г. вплотную приблизился к нулевой отметке и составил 4,7 и 3,3% соответственно. Статистические данные за январь и февраль 2009 г. показывают, что можно ожидать значительного сокращения стоимостного объема импорта. По предварительным данным, в январе и феврале 2009 г. импорт товаров в стоимостном выражении по сравнению с январем и февралем прошлого года сократился на 37 и 40%. Более быстрое сокращение стоимостных объемов экспорта по сравнению с импортом в конце 2008 г. привело к ухудшению торгового баланса и сокращению счета текущих операций в IV кв. 2008 г. до 8,1 млрд. долл. по сравнению с 24 млрд. долл. в октябре-декабре годом ранее. На наш взгляд, сальдо счета текущих операций в 2009 г. вряд ли останется положительным, что связано, прежде всего, с предстоящими выплатами инвестиционных доходов, которые в 2009 г. могут превысить 100 млрд. долл. Предстоящие выплаты инвестиционных доходов будут отчасти компенсированы стремительным снижением импорта и сохранением положительного сальдо торгового баланса, укреплением баланса услуг в результате девальвации рубля, а также снижением переводов за рубеж заработных плат иностранных рабочих. Российские банки и нефинансовые организации практически перестали привлекать зарубежный капитал. В IV кв. 2008 г. обязательства российских банков перед нерезидентами снизились на 28,1 млрд. долл., а обязательства нефинансовых организаций уменьшились на 8,6 млрд. долл. При этом значительно увеличился вывоз капитала частным сектором. Так, зарубежные активы банков и нефинансовых организаций в IV кв. 2008 г. увеличились в 8 и 2 раза по сравнению с IV кв. годом ранее и составили 28 млрд. долл. и 56 млрд. долл. В итоге сальдо счета операций с капиталом и финансовыми инструментами сократилось в IV кв. до -129,7 млрд. долл., а по итогам года составило -128,4 млрд. долл. США. Отток капитала из российской экономики, достигший в 2008 г. рекордного уровня - 129,9 млрд. долл., привел к уменьшению золотовалютных резервов на 45,3 млрд. долл., причем в последнем квартале года снижение золотовалютных резервов составило 131 млрд. долл. В январе 2009 г. отток капитала наряду с интервенциями Банка России все еще продолжал оказывать давление на золотовалютные резервы, которые в течение января 2009 г. сократились на 40,2 (до 386,9) млрд. долл. По оценкам Минфина чистый вывоз капитала частным сектором в январе 2009 г. составил 40 млрд. долл., что немного меньше оттока капитала в предыдущие месяцы. При этом объем интервенций ЦБ в поддержку рубля в январе 2009 г. сократился почти вдвое по сравнению с декабрем 2008 г. и составил 40 млрд. долл. Судя по динамике золотовалютных резервов в феврале 2009 г., когда за три недели их величина уменьшилась всего на 5 млрд. долл., ЦБ России вполне удается удерживать курс рубля по отношению к бивалютной корзине на заявленном уровне, чему во многом способствует сохранение положительного сальдо торгового баланса. Можно отметить, что удержание курса рубля в границах заявленного валютного коридора уже принесло первые положительные результаты. Так, по предварительной оценке ЦБ России, отток капитала в феврале 2009 г. заметно снизился и составил 4 млрд. долл. Таким образом, состояние платежного баланса будет во многом зависеть от предстоящих выплат частного сектора по внешнему долгу. Принимая во внимание конъюнктуру на мировых товарных рынках, а также более глубокий по сравнению с ожиданиями экономический спад в развитых странах, цена на нефть марки Brent в 2009 г. была принята на уровне 41,5 долл./барр. Предполагается, что в 2010 г. рост цен на нефть возобновится, и к 2012 г. стоимость барреля нефти марки Brent составит 57 долл. Сокращение экспорта сырой нефти в 2008 г. оказалось более значительным по сравнению с нашими ожиданиями. В целом за 2008 г. было экспортировано 244 млн. т сырой нефти, что на 14 млн. т меньше, чем годом ранее. В соответствии с разработанным сценарием в 2009 г. ожидается дальнейшее сокращение экспорта нефти до 239 млн. т. Предполагается, что к 2012 г. экспорт сырой нефти увеличится незначительно -до 244 млн. т. Экономический спад в ведущих странах Западной Европы и в странах СНГ повлиял на снижение прогноза экспорта природного газа. По нашим оценкам, экспорт природного газа все же продолжит увеличиваться, хотя и меньшими темпами, чем предполагалось ранее, и к 2012 г. возрастет до 228 млрд. куб. м по сравнению с 203 млрд. куб. м в 2008 г. Согласно текущей версии прогноза, в 2009 г. экспорт товаров сократится по отношению к предыдущему году на 30% - до 323 млрд. долл. При этом на протяжении текущего года темпы роста экспорта будут отрицательными и достигнут наименьшего значения - (-48%) в III кв. 2009 г. И только со II кв. 2010 г. начнется устойчивый рост российского экспорта. Ожидаемое оживление мировой экономики после 2010 г. будет стимулировать спрос на основные товары российского экспорта, который к 2012 г. может увеличиться до 423 млрд. долл. В структуре стоимостного объема российского экспорта с 2008 по 2012 г. сократится удельный вес экспорта нефти с 34,4 до 20,1%, нефтепродуктов - с 17,1 до 9,1%, природного газа - с 14,6 до 13%. Ожидается, что экспорт неэнергетических товаров возрастет с 34% в 2008 г. до 57% в 2012 г. Согласно разработанному прогнозу, стоимостной объем импорта товаров в 2009 г. составит 222 млрд. долл., что на 21,3% меньше, чем в 2008 г. На протяжении всего 2009 г. темпы роста импорта, как и экспорта, будут отрицательными. Однако наибольшее падение импорта по отношению к соответствующему кварталу 2008 г., которое ожидается в III кв. 2009 г., будет не столь значительным и составит -23%. Изменения в структуре импорта будут связаны в основном с сокращением внутреннего спроса на промежуточную продукцию зарубежного производства, удельный вес которой в стоимостном объеме импорта уменьшится с 24,4% в 2008 г. до 6,5% в 2012 г. Таким образом, девальвация рубля, на наш взгляд, создаст благоприятные условия для внутренних производителей промежуточной продукции (материалов, деталей и комплектующих). Повышение темпов роста российской экономики в 2010 г. и расширение внутреннего спроса будут способствовать возобновлению роста импорта, который к 2012 г., по нашим оценкам, составит 313 млрд. долл. Ожидается, что из-за существенного сокращения импорта сальдо торгового баланса в 2009 г. может превысить 100 млрд. долл. Минимальный размер сальдо торгового баланса по всей вероятности будет наблюдаться в III кв. и составит 10 млрд. долл. В остальные кварталы текущего года сальдо торгового баланса не опустится ниже 25 млрд. долл. В 20102012 гг. российский экспорт будет увеличиваться более быстрыми темпами по сравнению с импортом, что приведет к укреплению сальдо торгового баланса до 110 млрд. долл. в 2012 г. Под влиянием ухудшения баланса инвестиционных доходов сальдо счета текущих операций в 2009 г. будет отрицательным и составит -4,9 млрд. долл. Вместе с тем ожидается, что после 2009 г. выплаты инвестиционных доходов будут значительно меньшими, что наряду с укреплением торгового баланса, обеспечит положительное сальдо счета текущих операций в размере около 4 млрд. долл. к 2012 г. Девальвация рубля и перевод денежных средств в иностранную валюту были основными причинами оттока капитала и роста зарубежных активов российской экономики в конце 2008 г. Так, по данным ЦБ в IV кв. 2007 г. зарубежные активы российской экономики увеличились на 35,4 млрд. долл. по сравнению с III кв. 2008 г., при этом приобретение иностранной валюты нефинансовым сектором возросло на 32,2 млрд. долл. Также в результате девальвации рубля российские банки и предприятия в октябре-декабре 2008 г. были лишены возможности привлечения иностранного капитала. Обязательства российской экономики в IV кв. 2008 г. сократились на 45 млрд. долл. При этом обязательства банков уменьшились на 28 млрд. долл., а обязательства нефинансового сектора - на 9 млрд. долл. Ожидается, что стабилизация валютного курса и повышение темпов экономического роста после 2010 г. будут способствовать уменьшению оттока капитала, который сократится с 50 млрд. долл. в 2009 г. практически до нуля к 2012 г. Труд и занятостьЧисленность безработного населения, рассчитанная по методологии МОТ, на конец января 2009 г., по предварительным данным, составила 6,1 млн. чел. (на 1,1 млн. чел. выше показателя аналогичного периода 2008 г.), или 8,1% экономически активного населения, по итогам года - 4,8 млн. чел. Однако по статистике официально зарегистрированных безработных большинство увольнений происходит в скрытой форме - увольнения в неоплачиваемые отпуска, сокращение рабочей недели и пр. В связи с неопределенностью экономической конъюнктуры на ближайший год работодатели предпочитают временное, а не постоянное сокращение работающего персонала. Так, по итогам декабря 2008 г. численность безработных, зарегистрированных в государственных учреждениях службы занятости, составила 1,5 млн. чел., за год - 1,4 млн. чел. В январе 2009 г. показатель вырос на 186 тыс. чел. (до 1,7 млн. чел.). Численность занятого населения на конец января 2009 г. (по предварительным данным) составила 69,6 млн. чел., что на 0,3 млн. чел. меньше, чем в соответствующем периоде 2008 г. Понижательная (начиная с августа) динамика показателя в значительной степени объясняется фактором сезонности, вследствие которого происходит уменьшение числа занятого населения преимущественно в сельском хозяйстве, оптовой и розничной торговле, в которых традиционно заняты трудовые мигранты. Постановлением Правительства РФ № 835 от 7 ноября 2008 г. была установлена квота на использование труда иностранных работников в 3,97 млн. чел. на 2009 г. Однако в связи с усугублением ситуации на рынке труда правительство скорректировало до 50% резерв изменения квоты5, назначив ответственными за итоговый ее размер Минздравсоцразвития и региональные власти (заявки работодателей, поступающие в структуры министерства, формируются на региональном уровне). Таким образом, миграционная квота в 3,97 млн. чел. может быть как снижена до 2 млн. чел., так и увеличена до 6 млн. чел. в зависимости от хода экономического развития. К тому времени существенные изменения на рынке труда, в первую очередь коснувшиеся квалифицированных специалистов и менеджеров высшего звена, привели к тому, что некогда имевшийся дефицит кадров соответствующих специальностей сменился на их избыток (при одновременном серьезном сокращении числа вакансий). Череда увольнений коснулась и самых социально незащищенных групп населения: занятых пенсионеров, разнорабочих, временно работающих (в том числе на стадии испытательного срока) и занятых неполный рабочий день. Дальнейший рост безработицы может повысить риски снижения потребления домашних хозяйств - основного стимулятора будущего экономического подъема. Усугубление ситуации побуждает занятое население, сохранившее рабочие места, повышать эффективность своей работы даже в условиях снижения роста оплаты труда (за год реальная заработная плата увеличилась всего на 9,7% (17,2% годом ранее)) и увеличения продолжительности рабочего дня. Стратегия работодателей все чаще базируется на оптимизации структуры персонала с одновременным повышением интенсивности использования труда имеющихся сотрудников. Таким образом, создается ситуация, в которой рост заработной платы в существенной степени будет определяться ростом производительности труда. В связи с замедлением темпов экономического роста и высвобождением больших масс занятого населения была принята гипотеза о сокращении численности трудовых мигрантов в 2009 г. до нижнего уровня правительственной квоты -1.9 млн. чел. В III кв. 2008 г. число трудовых мигрантов достигло, по нашим расчетам, 4,8 млн. чел. Согласно расчетам по модели, численность экономически активного населения в среднем за 2009 г. составит 74,7 млн. чел. В прогнозном периоде наблюдается снижение показателя - до 74,2 млн. чел. в 2012 г. Замедление экономической динамики в совокупности с сокращением количества привлеченных трудовых ресурсов спровоцировало снижение занятости до 70,0 млн. чел. в 2009 г. (при росте производительности труда - 105,5%). К 2012 г. значение переменной снижается до 69,9 млн. чел. при росте производительности труда на 104,4% (табл. 6) Таблица 6 Основные показатели блока труда и занятости, в среднем за год, млн. чел.

Численность безработного населения, рассчитанная в рамках оптимистического сценария развития, изменилась в сторону увеличения - до 4,8 млн. чел. в 2009 г. (6,4% экономически активного населения). При прогнозируемых темпах экономического роста такое значение показателя правомерно. Более того, согласно расчетам по модели, немаловажное значение при формировании результатов прогноза имеет факт перераспределения высвобождающейся рабочей силы под воздействием дефицита труда. В этих условиях существенное снижение занятости (за 2009 г. - на 0,9 млн. чел.), обусловленное, скорее, частичным отказом от услуг трудовых мигрантов, сопровождается незначительным ростом числа безработного населения (на 0,1 млн. чел.). Причем квартальная динамика безработицы, имеющая преимущественно сезонный характер, свидетельствует о том, что наибольшее значение показателя будет характерно для I кв. 2009 г. (5,6 млн. чел.), затем последует плавное снижение и уже в III кв. численность безработного населения достигнет 4,1 млн. чел. В перспективе под воздействием увеличивающегося дефицита трудовых ресурсов ожидается сокращение безработицы до 5,6% в 2012 г. Счет производства ВВППолученные расчетные данные6 по счету производства ВВП за IV кв. 2008 г. свидетельствуют о существенном замедлении, а в некоторых секторах - снижении динамики валовой добавленной стоимости в конце года. В наибольшей степени от ухудшения экономической конъюнктуры пострадали такие виды деятельности, как строительство, оптовая и розничная торговля (основные двигатели ВВП последних лет), обрабатывающие производства, финансовая деятельность. Такой результат во многом является следствием замедления роста инвестиционной активности (в экономике наблюдалось более чем двукратное сокращение роста инвестиций в основной капитал: со 121,1% в 2007 г. до 109,1% в 2008 г.), приходящегося преимущественно на вторую половину года. Так, если в III кв. 2008 г. в обрабатывающих производствах произведенный ВВП возрос на 4,9%, то уже в IV кв. наблюдалось существенное снижение показателя - на 12,5% (0,9%). Согласно годовым данным о промышленном производстве, хуже всего положение в металлургии, химическом производстве, машиностроении. Так, производство готового проката черных металлов в 2008 г. снизилось на 5,1%, стальных труб - на 10,7% (в 2007 г. - 102,4% и 110,2% роста соответственно), производство кокса - на 5,6% (103,5% в 2007 г.), грузовых автомобилей - на 10,5% (116,4%), производства автобусов - на 25,7%, однако рост производства легковых автомобилей оказался на 4,1 проц. п. выше показателя 2007 г. (113,6% по сравнению с 109,5%). В то же время в силу ряда преимуществ, появившихся у отечественных производителей за счет постепенной девальвации рубля, а также за счет устойчивого спроса населения на продукты питания, сохранился потенциал роста у некоторых отраслей пищевой промышленности - производство мяса увеличилось на 11,6%, производство молока - на 6,6%. Одновременно с этим в сельском хозяйстве в 2008 г. произошел рекордный за последние несколько лет рост произведенного ВВП: 108,4% по сравнению с 102,6% в 2007 г. В секторе добычи полезных ископаемых в III кв. 2008 г. продолжилось снижение: до 99,6%, IV кв. показал рост на 100,8% (по итогам года - 100,2%). Производство и распределение электроэнергии, газа и воды выросло на 1,2% в 2008 г., существенно снизившись (на 4,9%) в IV кв. Динамика произведенного ВВП в секторе строительства (104,3% в IV кв. 2008 г.) оказалась на 8,7 проц. п. ниже аналогичного показателя 2007 г. Такой результат является следствием существенного сокращения объемов жилищного строительства - со 120,6% роста в 2007 г. вводы в действие жилых домов сократились до 104,5%. В результате падения внутреннего спроса и снижения импорта прирост в сфере оптовой и розничной торговли составил всего 3% в IV кв. 2008 г., тогда как за аналогичный период 2007 г. он был равен 14% (по итогам 2008 г. -108,4%). Темпы роста произведенного ВВП в финансовой деятельности в IV кв. 2008 г. оказались на 11,6 проц. п. ниже аналогичного показателя за соответствующий период 2007 г. (106,6%). Низкие темпы произведенного ВВП за IV кв. 2008 г. традиционно наблюдались в образовании (101,4%), здравоохранении (98,6%) и ЖКХ (100,2%). Расчеты по модели свидетельствуют (табл. 7) о существенном замедлении динамики основных видов экономической деятельности в структуре счета производства ВВП в среднесрочной перспективе. Таблица 7 Динамика разделов счета производства ВВП, %

Так, согласно расчетам по модели, в секторе строительства в 2009 г. объем произведенного ВВП снижается на 1,5%. На этом фоне в 2009 г. на 0,6% снижается динамика произведенного ВВП в секторе операций с недвижимостью. Замедление темпов происходит в финансовой деятельности - до 4,9-4,4% в 2009-2012 гг., в том числе обусловленное снижением объемов кредитов, предоставляемых предприятиям и организациям в 2009-2010 гг. (98,8 и 101,4% соответственно), с дальнейшим медленным восстановлением темпов роста до 104,7% в 2012 г. Динамика обрабатывающих производств прогнозируется нами на уровне 0,9% в 2009 г. Сельское хозяйство в 2009 г. возрастет на 2,5%, а при условии увеличения темпов роста к 2012 г. - до 104,4%. В торговле темп прироста составит 0,8% в 2009 г., далее следует его относительная стабилизация на уровне -6,0-5,5% в 2010-2012 гг. В связи с сокращением расходов государственного бюджета, в том числе расходов на образование и здравоохранение, динамика соответствующих секторов стаг-нирует вплоть до 2012 г. Так, в 2009 г. рост ВВП в образовании будет составлять 100,2%, в здравоохранении - 101%. 1 Модель QUMMIR разработана и применяется в прикладных прогнозных расчетах в Институте народнохозяйственного прогнозирования РАН. С более подробным описанием модели можно ознакомиться на сайте www.macroforecast.ru. 2 На начало февраля 2009 г. обязательства банков перед ЦБ достигли 2,8 трлн. руб., а депозиты бюджета на счетах кредитных организаций на начало декабря прошлого года составляли 1,2 трлн. руб. 3 Так, с июля — локального минимума прошлого года — валютные кредиты бизнесу увеличили темп роста с 49 до 59% в октябре, кредиты населению — с 12 до 18%. 4 Для кредитов на срок от года до 3-х лет темпы роста за июль-октябрь возросли с 31 до 61%, на срок свыше 3-х лет — с 53 до 65% соответственно. 5 Согласно Приложению №1 к приказу Минздравсоцразвития от 26 декабря 2008 г. № 777 н. 6 На основе годовой статистики (предварительной оценки) и динамики основных видов экономической деятельности в структуре счета производства ВВП по итогам трех кварталов 2008 г.

|

Популярные книги и учебники

- Экономикс - Макконнелл К.Р., Брю С.Л. - Учебник

- Бухгалтерский учет - Кондраков Н.П. - Учебник

- Капитал - Карл Маркс

- Курс микроэкономики - Нуреев Р. М. - Учебник

- Макроэкономика - Агапова Т.А. - Учебник

- Экономика предприятия - Горфинкель В.Я. - Учебник

- Финансовый менеджмент: теория и практика - Ковалев В.В. - Учебник

- Комплексный экономический анализ хозяйственной деятельности - Алексеева А.И. - Учебник

- Теория анализа хозяйственной деятельности - Савицкая Г.В. - Учебник

- Деньги, кредит, банки - Лаврушин О.И. - Экспресс-курс

Новые книги и журналы

Популярные лекции

- Шпаргалки по бухгалтерскому учету

- Шпаргалки по экономике предприятия

- Аудиолекции по экономике

- Шпаргалки по финансовому менеджменту

- Шпаргалки по мировой экономике

- Шпаргалки по аудиту

- Микроэкономика - Лекции - Тигова Т. Н.

- Шпаргалки: Финансы. Деньги. Кредит

- Шпаргалки по финансам

- Шпаргалки по анализу финансовой отчетности

- Шпаргалки по финансам и кредиту

- Шпаргалки по ценообразованию

- 50 лекций по микроэкономике - Тарасевич Л.С. - Учебное пособие

Популярные рефераты

- Коллективизация в СССР: причины, методы проведения, итоги

- Макроэкономическая политика: основные модели

- Краткосрочная финансовая политика предприятия

- Марксизм как научная теория. Условия возникновения марксизма. К. Маркс о судьбах капитализма

- История развития кредитной системы в России

- Коммерческие банки и их функции

- Лизинг

- Малые предприятия

- Классификация счетов по экономическому содержанию

- Кризис отечественной экономики

- История развития банковской системы в России

- Маржинализм и теория предельной полезности

- Кризис финансовой системы стран Азии и его влияние на Россию

- Иностранные инвестиции

- Безработица в России

- Источники формирования оборотных средств в условиях рынка