Популярные статьи

- Государственно-частное партнерство: теория и практика

- Международный форум по Партнерству Северного измерения в сфере культуры

- Мировой финансовый кризис и его влияние на Россию

- Совершенствование оценки эффективности инвестиций

- Качество и уровень жизни населения

- Фактор времени при оценке эффективности инвестиционных проектов

- Вопросы оценки видов социального эффекта при реализации инвестиционных проектов

- Государственная собственность в российской экономике - Масштаб и распределение по секторам

- Кластерный подход в стратегии инновационного развития зарубежных стран

- Перспективы социально-экономического развития России

- Теория экономических механизмов

- Особенности нового этапа инновационного развития России

- Экономический кризис в России: экспертный взгляд

- Налоговые риски

Популярные курсовые

- Учет нематериальных активов

- Потребительское кредитование

- Бухгалтерский учет - Курсовые работы

- Финансы, бухгалтерия, аудит - курсовые и дипломные работы

- Денежная система и денежный рынок

- Долгосрочное планирование на предприятии

- Диагностика кризисного состояния предприятия

- Интеграционные процессы в современном мире

- Доходы организации: их виды и классификация

- Кредитная система: место и роль в ней ЦБ и коммерческих банков

- Международные рынки капиталов

- Многофакторный анализ производительности труда

- Непрерывный трудовой стаж

- Виды и формы собственности и трансформация отношений собственности в России

- Анализ финансово-хозяйственной деятельности

Навигация по сайту

Проблемы прогнозно-аналитического сопровождения взаимоотношений бизнеса и государственных структур |

|

А.А. Широв

Экономическое развитие страны в значительной степени зависит от качества экономической политики. Принятие важнейших стратегических решений практически всегда сопровождается соответствующими обсуждениями на уровне как правительственных структур, так и диалога бизнеса и власти. Как правило, такое обсуждение подкрепляется различными по своему характеру обосновывающими материалами, отражающими взгляды сторон на рассматриваемый вопрос. При этом принятие решений зачастую затягивается, поскольку, во-первых, у сторон существуют разные взгляды на суть вопроса, во-вторых, они формулируют свои позиции, базируясь на различных подходах к анализу экономической ситуации, следствием чего является возникновение «коммуникативного сбоя» - стороны не воспринимают аргументы друг друга. В частности, значительная часть критики «Концепции долгосрочного развития Российской Федерации» была связана с тем, что общественность не понимала целей и задач этого документа, а также его места в системе государственного управления экономикой. Если исходить из того, что все ресурсы в стране находятся в распоряжении государства, бизнеса и населения, а их наиболее оптимальное распределение обеспечивает устойчивое развитие народного хозяйства, то становится понятным, что принятие сбалансированных решений практически невозможно без взаимного учета интересов крупнейших экономических агентов. Очевидное противоречие между интересами предпринимателей и государства (как экономических агентов) состоит в различии стоящих перед ними тактических задач. Если государство принимает решение исходя из общих макроэкономических и бюджетных соображений, то предпринимателей, прежде всего, интересует экономическая эффективность принимаемых мер для конкретного бизнеса. Данное противоречие является фундаментальным, и его всегда следует иметь в виду. В то же время следует учитывать и тот факт, что если абстрагироваться от частностей, сама суть взаимоотношений бизнеса и государства в современной рыночной экономике состоит в нахождении разумного баланса между интересами контрагентов для повышения качества жизни в стране. Существующие проблемы с коммуникацией между бизнесом и властью можно отчасти объяснить пробелами в российской системе профессионального образования. Современные российские компании обладают развитыми управленческими структурами, достаточным квалифицированным персоналом в области корпоративной экономики и финансов. Анализ инвестиционных проектов и проведение квалифицированных экономических расчетов на уровне компании не представляют для них существенной проблемы. Сотрудники компаний имеют возможность повышать свой профессиональный уровень как внутри корпорации, так и с помощью соответствующей системы дополнительного образования (программы МВА, обучение и стажировки за рубежом). В то же время вопросы макроэкономического анализа остаются вне поле зрения таких программ, рассматриваются поверхностно, на основе изучения готовых западных курсов. В результате выпускники некоторых учебных заведений экономической направленности в гораздо большей степени разбираются в проблемах американской, чем российской, экономики. Возможно, это связано с тем, что востребованность знаний о механизмах формирования макроэкономической динамики у крупного бизнеса возникла лишь в последние годы, когда экономическое развитие России усилило влияние отдельных компаний и бизнес-сообщества в целом на принятие решений в области управления страной. Кроме того, инвестиционный и потребительский бум и расширение отечественных рынков естественным образом повысили интерес бизнеса к внутриэкономичекой ситуации. К сожалению, экономический кризис 2008-2009 гг. усилил недоверие между бизнесом, государством и экспертным сообществом. Представители бизнеса справедливо указывали на то, что эксперты и аналитики не смогли определить возможность наступления кризиса таких масштабов. Вместе с тем претензии к бизнесу состоят в отсутствии стратегического планирования надлежащего качества, в низкой эффективности производства, большом количестве неоправданно рискованных операций и т. д. Кризис показал наличие существенных проблем как при определении перспектив развития экономики и выработке общей стратегии развития, так и при принятии конкретных бизнес-решений на уровне отдельных компаний. Приходится признать, что как экспертное сообщество, так и бизнес пока плохо знают собственную экономику и не научились достаточно быстро оценивать макроэкономические риски и реагировать на нарастание внешних и внутренних угроз. Это ведет к отсутствию единых подходов к оценке экономической ситуации, трудностям принятия антикризисных решений, понятных всем заинтересованным сторонам. До недавнего времени даже крупные российские компании относились к макроэкономической статистике с известным предубеждением, считая, что агрегирование и анализ данных на уровне всей экономики страны не позволяют существенным образом улучшить качество принимаемых управленческих решений в рамках компании. Однако по мере усиления государственного регулирования в экономике и расширения масштабов российского бизнеса стало понятно, что без выстраивания четкой картины взаимодействия бизнеса и государства невозможно обосновывать различные меры поддержки экономики, изменять существующую систему налогообложения и т. д. Кризис 2008-2009 гг. в еще большей степени обострил эту проблему. Принятие управленческих решений и разработка перспективной бизнес-стратегии компаний предполагают использование в качестве входящих параметров ряда показателей, отражающих развитие макроэкономической ситуации. К числу ключевых показателей, использующихся, например, при разработке перспективных бизнес-планов, можно отнести: параметры валютного курса, показатели инфляции, тарифы естественных монополий, цены на мировых рынках и т.д. Как правило, в качестве ориентиров для составления соответствующих планов используются проектировки Министерства экономического развития РФ (МЭР). Однако, как показывает практика, прогнозные оценки МЭР подлежат частому пересмотру, ориентированы на консервативные сценарии изменения ситуации в российской и мировой экономике. Консерватизм сценариев МЭР объясняется, в частности, тем, что правительственный про- гноз непосредственным образом связан с бюджетным процессом и в последние годы (по факту) определяется бюджетной стратегией. В результате прогнозные показатели могут существенным образом занижаться. Возможно, с точки зрения формирования параметров бюджета это имеет определенный смысл, однако с точки зрения оценки реальных перспектив развития экономики создает дополнительные трудности для понимания текущей экономической ситуации. По сути прогноз МЭР перестает играть в полной мере роль ориентира развития экономики в среднесрочной перспективе как в части сценарных условий, так и в части итоговых показателей прогноза. Таким образом, между фактическими и прогнозными значениями ключевых макроэкономических показателей (особенно в кризисных экономических ситуациях) возникает значительный разрыв. В еще большей степени несовершенство подхода, опирающегося на прогноз МЭР, проявилось в период снижения цен на нефть и развитии кризисных явлений в реальном секторе российской экономики, когда правительство, по вполне понятным причинам, запаздывало с публикацией прогнозных оценок. Такая ситуация осенью 2008 г. существенным образом осложняла работу подразделений корпораций, отвечающих за стратегическое планирование и разработку бизнес-планов компаний на 2009 г. Конечно, существуют отдельные сегменты бизнеса, имеющие в своей структуре подразделения, занимающиеся макроэкономическими исследованиями (например, в банках или инвестиционных компаниях), но в их деятельности просматривается явный перекос в сторону анализа ситуации либо в мировой и американской экономике, либо в отдельных секторах российской экономики. В то же время в их материалах крайне редко можно встретить комплексный анализ перспектив развития российской экономики. Отчасти такое положение дел сложилось в связи с тем, что российский фондовый рынок все еще крайне незначительно зависит от внутриэко-номической динамики, а у большинства компаний просто отсутствуют ресурсы для проведения углубленных макроэкономических исследований. Использование аналитических материалов инвестиционных компаний и банков может оказать серьезную помощь компаниям реального сектора в выстраивании стратегии развития, однако не делает менее актуальной выработку собственных взглядов бизнеса на развитие экономики. В противном случае теряется возможность адекватного реагирования на нарастающие экономические риски, что особенно явно наблюдалось в период острой фазы экономического кризиса 2008-2009 гг. В то же время специалисты в области макроэкономики и государственных финансов, работающие в государственных структурах, поверхностно знакомы с проблемами управления бизнесом. В результате доводы компаний, основывающиеся на традиционных для бизнеса расчетах финансовых потоков и анализе возможных рисков, нередко не бывают услышаны. Кроме того, оперирование в прогнозно-аналитической деятельности такими агрегатами, как вид экономической деятельности, зачастую не позволяет взглянуть на проблему развития того или иного сектора экономики через призму конкретных производственных проблем, имеющих микроэкономический характер, но от этого не являющихся менее значимыми. Казалось бы, проблема может быть решена путем привлечения лиц, знакомых с механизмами современного бизнеса, в правительственные структуры, но это не снимает проблемы, так как их знания в области макроэкономических механизмов также имеют существенные пробелы. Конечно, решения могут достигаться на уровне обсуждения и анализа экономической и бюджетной эффективности принимаемых решений, но для принятия действительно обоснованных мероприятий в области управления экономикой этого абсолютно недостаточно. Следует разрабатывать современные методические подходы к анализу мероприятий экономической политики, отражающие взгляды на проблемы развития экономики как с точки зрения интересов государства, так и заинтересованности предпринимателей. Необходимо стремиться к тому, чтобы максимально сблизить подходы бизнеса и власти к оценке эффективности управленческих решений. В связи с этим важна разработка инструментария анализа и прогнозирования народнохозяйственных последствий принятия решений в области управления экономикой, позволяющего отследить всю цепочку взаимоотношений от конкретного предприятия (либо сектора) до макроэкономических индикаторов включительно. При этом такие модели должны порождать как прогнозные показатели, отражающие развитие ситуации в хозяйственной деятельности компаний, так и показатели на уровне крупных макроэкономических индикаторов, бюджета и т. д. Анализ существующей практики работы крупных российских корпораций показывает, что в настоящее время практически повсеместно используется моделирование бизнес-процессов, направленное на оптимизацию деятельности компаний. В этих моделях достаточно подробно разбирается хозяйственная деятельность компании, детально рассматриваются финансовые потоки. Это позволяет утверждать, что технология анализа и планирования в корпоративном секторе развита на вполне приемлемом уровне. Что касается моделирования экономической динамики на уровне макроэкономических и отраслевых индикаторов, то здесь возникают определенные проблемы. В то же время существуют исследовательские центры, которые занимаются вопросами разработки такого инструментария, и в настоящий момент в стране функционируют макроэкономические, межотраслевые и отраслевые модели. Такие модели используются при сопровождении текущей работы правительственных структур. Радикальное решение задачи по повышению уровня экспертной поддержки в принятии решений в области управления экономикой может быть достигнуто путем создания в стране развитой системы прогнозирования, анализа и экспертизы принимаемых решений. По-видимому, это дело будущего. Однако поиск механизмов согласования различных уровней расчетов и разработка соответствующего инструментария востребованы уже сегодня. Методологическая проблема состоит в необходимости интеграции подхода к моделированию, используемого на микроуровне, с макроэкономическим подходом. Здесь можно действовать в различных направлениях. В частности, одним из инструментов, позволяющих сочетать макро- и микроэкономический подходы, являются модели общего равновесия (CGE). Однако излишняя «склонность» таких моделей к жесткому следованию положениям теории, а также к описанию общего равновесия на всех рынках одновременно создает определенные сложности для использования такого инструментария в практической прогнозно-аналитической деятельности, тем более для расчетов, претендующих на высокую степень подробности описания процессов, происходящих в отдельных видах экономической деятельности. Наша позиция состоит в том, что одним из перспективных направлений в этой области является разработка многоуровневых модельных комплексов, включающих в свой состав взаимоувязанные модели различных уровней детализации. Преимущества данного подхода очевидны. Во-первых, он позволяет согласовать оценки перспектив развития экономики как на уровне корпораций, так и на макроэкономическом уровне. Во-вторых, в рамках замкнутого счета формируются взвимо-увязанные оценки влияния анализируемых параметров на широкий спектр макроэкономических и отраслевых показателей. Появляется возможность проследить всю цепочку взаимодействий, существующих в современной экономике. Необходимо добиться того, чтобы бизнес «увидел себя» в системе макроэкономического анализа и прогнозирования. Таким образом осуществимо включение реального бизнеса в разработку ключевых экономических программ развития, преодоление скепсиса предпринимателей по отношению к возможностям комплексной макроэкономической политики. Основой любого инструментария и модельного комплекса должна быть система анализа и мониторинга существующей информации. Представляется, что налаженная система мониторинга, анализа и прогнозирования в рамках осуществления финансово-экономической деятельности отрасли или компании должна основываться на структурированной системе работы с информацией, сопровождаться разработкой современного прогнозно-аналитического инструментария, интегрированного в механизмы принятия управленческих решений. Следует отметить, что анализ информации в предлагаемой системе проводится на всех уровнях ее формирования от финансово-экономических отчетов компаний до показателей системы национальных счетов. Кроме того, что такой подход к статистике обеспечивает прозрачность формирования показателей на всех уровнях, позволяет глубоко исследовать основные факторы, влияющие на развитие как компании, так и всего сектора экономики, а также оценивать его вклад в разработку ключевых макроэкономических показателей. Возможную организацию работы с макроэкономической и отраслевой статистикой на базе крупной корпорации отражает рис. 1. При этом возможности данной системы должны быть не только связаны с формированием предложений для принятия решений на уровне компании, но и использованы при взаимодействии с органами государственной власти по широкому спектру вопросов.

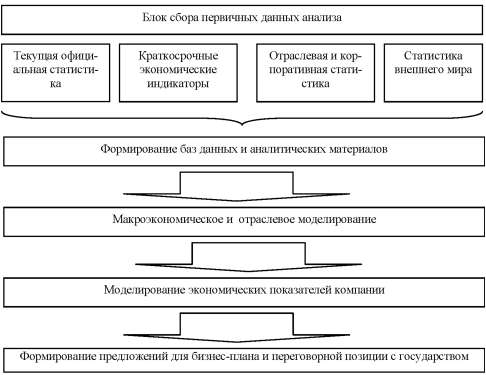

Рис. 1. Принципиальная схема организации сбора и анализа информации в рамках корпорации (аналитического центра) В частном случае это могут быть вопросы определения налоговой политики, предоставления государственной поддержки различным видам деятельности, определения политики в области использования недр, энергетической стратегии и т. д. Кроме того, переход в государственном масштабе к некоторому прообразу индикативного планирования позволяет крупным компаниям непосредственным образом встроиться в цепочку принятия практически всех управленческих решений на уровне государства. Необходимым условием этого должна стать взаимная сопоставимость показателей, представляемых государственными структурами и бизнесом. При этом требуется совершенствовать подход к анализу и прогнозированию, основывающийся на выстраивании информационных потоков с уровня отдельной компании на макроэкономический уровень. Регулярный анализ в практической деятельности компаний официальной статистики Росстата является необходимым условием для использования многоуровневого прогнозно-аналитического инструментария при организации диалога между бизнесом и властью. Поэтому описанная выше система анализа и обработки данных должна применяться не только в бизнесе, но, что более важно, в экспертном сообществе и органах исполнительной власти. Использование дополнительных источников информации позволит экспертам, занимающимся вопросами разработки и анализа экономической стратегии, заполнить многие пробелы, существующие в современной официальной статистике. Выстраивание системы анализа и прогнозирования на уровне отдельных видов экономической деятельности позволит также систематизировать имеющиеся официальные статистические потоки в рамках кон-кретньгх исследований. Несмотря на все сложности, Росстат производит большой объем текущей статистической информации и доводит его до экономистов в рамках Федерального плана статистических работ. Однако подавляющая часть этого информационного массива игнорируется большинством исследователей, ограничивающихся в своей деятельности обобщенными данными из справочников. В то же время при проведении макроэкономических исследований проблема взаимосвязи параметров развития экономики в целом и отдельных видов экономической деятельности является очень острой и актуальной. Характер развития российской экономики предполагает в средне- и долгосрочной перспективе существенные структурные изменения. В связи с этим анализ перспектив ее развития становится практически невозможным без использования структурно богатого инструментария, рассматривающего в едином комплексе динамические и структурные характеристики развития экономики. Традиционно структурный анализ связывается с использованием инструментария, основывающегося на межотраслевом балансе и являющегося одним из основных условий разработки комплексного непротиворечивого прогноза развития экономики на средне- и долгосрочную перспективу. Однако, как показывает практика, даже такого структурно богатого инструмента, как модель межотраслевого баланса, часто бывает недостаточно для проведения отдельных отраслевых исследований. В межотраслевом балансе отрасли (виды экономической деятельности) представлены довольно крупными агрегатами. При этом на его основе разработчики прогнозов сталкиваются с проблемами выстраивания отраслевых сюжетов и интерпретации полученных результатов. Даже в монопродуктовых отраслях (добыче нефти и газа, производстве металлов) существует целый ряд крупных производителей, имеющих различные стратегии развития бизнеса. Соответственно без учета реализации крупных инвестиционных планов таких компаний невозможно в достаточной мере точно описать перспективную динамику показателей развития отрасли. Например, не имея четкого представления об инвестиционных планах электрогенерирующих компаний трудно прогнозировать развитие энергетики, а следовательно, и потребности экономики в ключевых первичных ресурсах. Что представляет собой подход при разработке модельного комплекса, включающего в себя основные показатели функционирования крупных бизнес-единиц? Прежде всего, такой инструмент должен быть многоуровневым, при этом каждый из уровней расчетов должен соответствовать решению конкретных задач в рамках общей идеологии модельного комплекса. Если рассматривать некоторый экономический и производственный комплекс (компанию), то совокупность компаний формирует отрасль (вид экономической деятельности). Таким образом, рассмотрение отдельных компаний как основных элементов, формирующих отрасль, дает возможность формировать агрегаты, позволяющие переходить от расчетов на уровне отдельных холдингов к расчетам на макроэкономическом уровне. В общем виде схема расчетов в рамках данного комплекса может быть представлена в следующем виде: на верхнем уровне модельного комплекса формируется макроэкономический прогноз на основе сценарных условий (разработанных как в рамках определенного цикла расчетов или на основе текущей версии официального прогноза МЭР). На более низком уровне формируется агрегированный отраслевой прогноз, который в свою очередь основывается на результатах расчетов финансово-экономических показателей отдельных компаний отрасли. В случае необходимости высокой степени детализации, а также наличия в отрасли большого количества холдинговых компаний нижний уровень расчетов может дезагрегироваться до уровня отдельных бизнес-единиц. Общая схема модельного комплекса показана на рис. 2.

Рис. 2. Принципиальная схема прогнозно-аналитического комплекса Следует обратить внимание на то, что предлагаемая система расчетов является замкнутой. Макроэкономический сценарий и расчеты на верхнем уровне оказывают влияние на характеристики как развития отрасли, так и компаний и отдельных бизнес-единиц. При этом макроэкономические расчеты формируют показатели спроса на продукцию отрасли, ценовую динамику как выпускаемой продукции, так и потребляемых ресурсов. В свою очередь модели компаний образуют агрегированную модель отрасли, влияющую на расчет макроэкономических параметров. Принципиальным моментом предложенного комплексного подхода является необходимость использования для расчетов макроэкономических эффектов (верхнего уровня) модели МОБ1. Главное достоинство инструментария, описывающего ключевые взаимодействия между отдельными секторами экономики, состоит в том, что он позволяет провести согласование динамических и структурных характеристик развития экономики. Без него невозможен адекватный анализ воздействия различных видов экономической деятельности на развитие экономики страны, на бюджетную систему, занятость и т. д. Представленный модельный комплекс имеет как минимум четыре основных уровня, что обусловливает определенную сложность его разработки и необходимость погружения в особенности функционирования различных уровней экономики. В то же время такой подход позволяет составить более полное представление о функционировании отдельных отраслей российской экономики, исследовать ключевые взаимосвязи и факторы, оказывающие влияние на их развитие. При этом наша позиция состоит в том, что основное внимание должно уделяться моделированию прямых и обратных связей между отдельными уровнями расчетов. Попробуем разобрать логику расчетов на разных уровнях модельного комплекса функционирования отдельного вида экономической деятельности. Начнем с самого нижнего уровня, описывающего экономические показатели отдельных бизнес-единиц. Даже находясь в структуре вертикально интегрированных компаний (ВИНК) или холдингов, отдельные предприятия обладают определенной самостоятельностью при ведении бизнеса, им присущи ключевые количественные показатели эффективности бизнеса, а следовательно, их можно рассматривать в качестве базы для расчетов по модели отрасли. Конечно, все виды экономической деятельности в российской экономике обладают разной степенью концентрации бизнеса. В отдельных секторах (ТЭК, металлургия, химическая промышленность) число предприятий не слишком велико, в других (производство текстильных изделий, пищевых продуктов, торговле) - исчисляется сотнями и тысячами. Поэтому на начальном этапе построения модельного комплекса необходимо определить перечень единиц, подлежащих моделированию. В отдельных случаях, когда число бизнес-единиц слишком велико, нижним уровнем расчетов, по-видимому, можно пренебречь и базироваться на моделировании экономики отдельных крупных холдинговых компаний, либо отдельных видов экономической деятельности. Как может выглядеть система расчетов на уровне отдельных бизнес-единиц? По-видимому, она должна отражать ключевые экономические, производственные и технологические характеристики развития бизнеса. В связи с этим в модели бизнес-единицы должны формироваться выручка компании, основные характеристики затрат (как операционных, так и капитальных). На основании этих данных должна определяться прибыль (свободный денежный поток), которая в конечном счете должна обозначать ключевые параметры для формирования инвестиционной стратегии. В качестве критерия принятия инвестиционного решения может использоваться, например, уровень внутренней нормы рентабельности (internal rate of return -IRR). Для понимания важности данного параметра при определении необходимости вложения средств в развитие производства изложим некоторые положения теории и практики инвестиционного анализа2. Инвестиционный процесс рассматривается как одно из ключевых направлений бизнеса, решающих ряд важнейших задач воспроизводства, устранения имеющихся ограничений по труду и капиталу, формирования условий для максимизации прибыли. При принятии инвестиционного решения требуется оценивать эффективность вложений по сравнению с альтернативными направлениями инвестирования средств. Для этого при инвестиционном анализе используются общепринятые методики оценки эффективности проектов. Ключевыми параметрами этих методик могут рассматриваться:

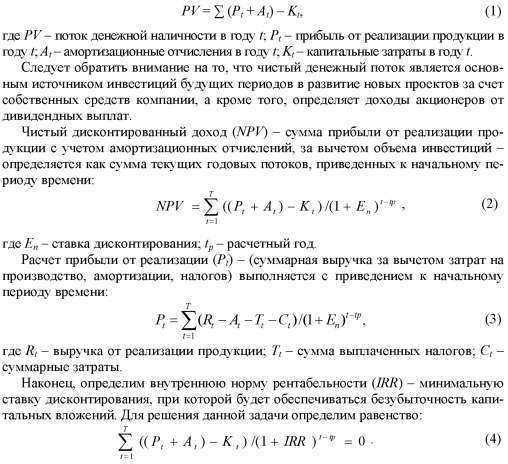

Чистый денежный поток (PV) - сумма прибыли с учетом амортизационных отчислений за вычетом объемов инвестиций. Данный показатель рассчитывается по формуле:

Полученная из соотношения (4) норма внутренней рентабельности, прежде всего, нужна для принятия инвестиционного решения, так как она сравнивается с вложением средств в другие направления бизнеса. В этой связи следует учитывать, что в рыночной экономике поведение экономических субъектов подчиняется определенным законам. Описанные выше методы инвестиционного анализа прочно вошли в хозяйственную практику российских компаний. Поэтому трудно ожидать от представителей бизнеса увеличения капитальных вложений в экономически непривлекательные проекты. Это крайне важно при оценке мотивов принятия бизнес-решений в кризисных ситуациях. В условиях ухудшения финансово-экономического состояния компаний поддержание экономически непривлекательных активов (например, морально устаревших предприятий в моногородах) крайне маловероятно без принятия дополнительных мер поддержки бизнеса со стороны государства в виде финансовой помощи либо налоговых и других преференций. В этих условиях действия государства по снижению процентных ставок являются вполне адекватными, так как это действие естественным образом увеличивает норму доходности и повышает склонность бизнеса к инвестированию. На желательность снижения процентньгх ставок в период кризиса обращал внимание еще Д. Кейнс [5]. Но даже в периоды относительной экономической стабильности принятие инвестиционного решения является ответственным шагом со стороны бизнеса, над которым в течение длительного периода времени работают структурные подразделения компаний. Внешне привлекательное направление бизнеса вполне может быть лишено инвестиционного ресурса вследствие непродуманных мер экономической политики в области налогообложения либо государственного регулирования. При этом не имеет значения, идет ли речь о добыче нефти, газа или выплавке металлов. Если бизнес негативно оценивает возможность получения прибыли от инвестиций в эти внешне привлекательные направления деятельности, то не следует рассчитывать на существенный рост инвестиционных вложений. Снижение инвестиционной активности, особенно в стратегически важных секторах экономики, ведет к нарастанию ограничений по экономическому развитию. Конечно, в некоторой степени снижение инвестиционной активности бизнеса может быть компенсировано за счет государственных ресурсов. Однако, во-первых, ресурсы государства могут быть использованы в более актуальных направлениях, чем финансирование коммерческой деятельности отдельных предприятий, а во-вторых, конечный объем государственных ресурсов делает невозможной массовую поддержку высококапиталоемких проектов. Таким образом, решения государства в области экономической политики могут напрямую воздействовать на создание инвестиционного климата. В связи с этим важно соблюдать определенный баланс при перераспределении средств, необходимо в постоянном режиме оценивать воздействие мер тарифного и нетарифного регулирования внешней торговли, действующей налоговой системы на различные секторы экономики и вовремя принимать соответствующие решения, корректирующие сложившуюся систему. Критерий принятия бизнесом инвестиционного решения является одним из ключевых моментов предлагаемой методики. В качестве инвестиционного ресурса компании могут использовать либо собственные средства, либо заемные ресурсы. В случае привлечения заемных средств требуется оценить эффективность их привлечения и возможность обслуживания возникающих обязательств. При этом, как показывает российская практика, решающее значение для объемов инвестиций в основной капитал имеют собственные средства предприятий либо ресурсы вышестоящих организаций. Таким образом, независимо от того, используются собственные или заемные средства, возникает необходимость проведения расчетов, направленных на определение чистых денежных потоков. Моделирование финансово-экономической деятельности на уровне холдинга либо компании предполагает определенного рода упрощения, позволяющие, с одной стороны, избежать излишнего уровня детализации, усложняющего модель, и во-вторых, сосредоточиться на наиболее важных связях и зависимостях, определяющих результаты финансово-экономического функционирования. Базой для определения денежного потока является выручка. Если рассматривать модель отдельных компаний, то, как правило, выручка может формироваться по двум основным направлениям: поставки на экспорт и на внутренний рынок. При определении распределения поставок продукции по двум основным направлениям может быть использовано несколько ключевых предположений. Во-первых, направления поставок могут задаваться в соответствии с оцениваемым сценарием. Во-вторых, можно моделировать внутренний спрос с учетом расчетов по межотраслевой и макроэкономической модели, а экспортные поставки определять на основе баланса по производству. И в-третьих, можно определять приоритетное направление поставок в зависимости от экономической эффективности с учетом внешнеторговой конъюнктуры и таможенного тарифа. Каждый из описанных подходов может быть применим в зависимости от особенностей объекта моделирования. В частности, первый способ в наибольшей степени подходит для расчетов на кратко- и среднесрочную перспективу, а также для тех секторов промышленности, где доля экспортных поставок является незначительной. Недостаток второго способа - автоматическое увеличение экспортного потока в условиях снижения внутреннего спроса при неизменном объеме выпуска. Такой механизм может использоваться для тех секторов, которые выпускают конкурентоспособную на внешних рынках продукцию в условиях стабильного внешнего спроса. Третий способ является наиболее сложным. Его применение целесообразно при разработке долгосрочных моделей в тех секторах экономики, где существует возможность маневра ресурсами между внешним и внутренним рынком. Для его реализации требуется разработка зависимостей, связывающих направление поставок продукции с динамикой таможенного тарифа, уровнем мировых цен и спросом на мировых рынках. При этом данный подход может использоваться в тех видах экономической деятельности, где уровень внутренних цен является сопоставимым с мировым за исключением затрат на экспортные пошлины и транспортировку (принцип netback). На данный момент такими секторами являются металлургия, нефтяная и газовая промышленность, химическая промышленность. Разумеется, предложенные подходы являются некоторым упрощением по сравнению с тем, как в оперативном режиме направления поставок продукции рассчитываются финансово-экономическими службами компаний, однако для решения задач в рамках модельного комплекса они вполне могут применяться. Определение выручки от реализации продукции создает базу для формирования итогового финансового результата. Как известно, финансовый результат формируется как разность между выручкой и затратами. Соответственно необходимо осуществить расчет основных статей затрат. При рассмотрении затрат их можно разделить на две основные оставляющие: операционные и капитальные. Остановимся подробнее на возможных методах их прогнозирования. Операционные затраты непосредственным образом влияют на показатели прибыли. К основным статьям операционных затрат следует отнести: затраты на закупку материалов, оплату труда, налоги, затраты на транспорт, электроэнергию. Как показывает опыт построения моделей отраслей и компаний, приведенный выше перечень является минимально необходимым для обоснованного описания динамики операционных затрат. Если речь идет о моделировании экономики корпорации или бизнес-единицы, то наиболее полное представление о динамике и структуре затрат можно получить из соответствующей отчетности компаний. При агрегировании этих данных в модель отрасли или построении модели на уровне отдельного вида экономической деятельности источниками информации могут служить соответствующие формы статистического наблюдения, отражающие структуру затрат (1-предприятие (годовая) и 5-z (квартальная)). При моделировании операционных затрат следует обращать внимание на то, что практически все они непосредственным образом связаны с объемами производства. Таким образом, производственная программа является основой для расчета практически всех элементов операционных затрат. При этом, как правило, операционные затраты разделяют на контролируемые и неконтролируемые. Под неконтролируемыми затратами традиционно понимают расходы, на которые не может влиять менеджмент компаний. К таким затратам относят налоги, транспортные издержки и другие условно-постоянные расходы. При моделировании затрат, как правило, используются методы корреляционно-регрессионного анализа, а также тщательный анализ статистики компаний и рассматриваемой отрасли в целом. Теперь рассмотрим подходы к моделированию основных элементов операционных затрат. Одну из наиболее значимых статей затрат составляют расходы на сырье и материалы (промежуточную продукцию). При анализе и моделировании этой статьи затрат необходимо рассматривать сложившийся уровень материалоемкости производства на уровне компании и вида экономической деятельности по ключевым направлениям использования промежуточной продукции. Основными факторами, влияющими на затраты, являются объем производимой продукции и изменение цен на ключевые виды сырья и материалов. При этом проблема состоит в получении прогнозной информации о динамике цен на промежуточную продукцию. Если имеется в виду переработка первичного сырья, то можно использовать индикаторы, отражающие динамику цен на нефть, газ, металлы и прочее, содержащиеся в прогнозных проектировках МЭР или в аналитических документах мировых агентств. Для прочих видов промежуточной продукции приходится использовать более общие дефляторы. В частности, прогнозные значения дефляторов по видам экономической деятельности содержатся в среднесрочном социально-экономическом прогнозе МЭР. Для моделирования затрат на электроэнергию можно использовать зависимости от объема производства и уровня тарифов. В настоящее время ценообразование в секторе электроэнергетики осуществляется как по регулируемым, так и по рыночным ценам. В дальнейшем, по-видимому, будут преобладать рыночные механизмы изменения цен на электроэнергию. Тем не менее в силу высокой значимости динамика тарифов останется предметом пристального внимания государства. В этой связи становится целесообразным при моделировании использовать прогнозные проектировки МЭР как в части регулируемых тарифов, так и в части динамики среднего тарифа по экономике. Кроме того, данный поток может корректироваться в зависимости от возможного снижения удельной электроемкости путем включения в расчет показателей инвестиционной активности. Что касается транспортных затрат, то величина их потока также может моделироваться в зависимости от среднего тарифа, прогнозируемого официальными структурами. В регулярных прогнозах МЭР присутствуют индексы цен на железнодорожные перевозки. В то же время транспортировка грузов в отдельных отраслях может осуществляться разными видами транспорта, что необходимо учитывать в моделировании. В общем случае затраты на перевозку грузов могут вычисляться как произведение объема перевозимой продукции на тариф и на дальность перевозок. При этом дальность перевозок в среднесрочной перспективе может задаваться на основе анализа текущей логистики компании. В частности, если речь идет о ВИНК, то, как правило, существует жесткая привязка предприятий, производящих сырье и готовую продукцию, что необходимо учитывать при расчетах транспортных затрат. В то же время в видах деятельности со значительной составляющей экспортных поставок требуется разделение транспортных затрат на внутреннюю и экспортную составляющие. Это позволит учитывать возможные изменения в направлениях поставок продукции. Важную часть затрат производителей составляют налоговые платежи. Здесь необходимо максимально подробно воспроизводить существующую налоговую систему. При этом требуется анализ ряда факторов, влияющих на налоговые изъятия. На уровень налоговой нагрузки может оказывать воздействие множество факторов. Например, если рассматриваются виды деятельности, занимающиеся добычей полезных ископаемых, то значительную долю налогов представляют платежи за пользование недрами. В экспортно-ориентированных секторах следует обращать внимание на механизмы формирования экспортных пошлин и возврата НДС. Расчет социальных налогов, как правило, ведется от величины фонда заработной платы. Рассчитывая величину налоговых платежей, следует учитывать тот факт, что при анализе секторов экономики, либо крупных корпораций практически не встречается случаев стопроцентной собираемости налогов. Для оценки «естественного» уровня собираемости проводится анализ ретроспективной статистики с целью получения усредненного уровня собираемости основных налогов за последние годы, либо более глубокое исследование факторов, влияющих на налоговые сборы (льготы и структура затрат и т. д.). Например, в случае с единым социальным налогом существенным является уровень заработной платы, так как он непосредственным образом влияет на ставку налогообложения. При моделировании фонда оплаты труда необходимо рассматривать масштабы производственной деятельности, ключевые показатели эффективности использования рабочей силы, возможность замещения труда капиталом и т. д. На основании этих оценок формируется потребность в персонале. При этом важное значение имеет оценка динамики среднемесячной начисленной заработной платы. При ее расчете необходимо ориентироваться как на общую динамику цен в экономике, изменение объемов производимой продукции и прибыли, так и на положение рассматриваемого сектора экономики на рынке труда. В общем случае для секторов, имеющих меньший стартовый уровень оплаты труда, могут применяться коэффициенты опережения роста заработной платы. Например, заработная плата в производстве текстильных и швейных изделий существенно ниже, чем в добыче сырой нефти. Поэтому на среднесрочную перспективу в текстильном производстве существует потенциал опережающего роста заработной платы. Это вовсе не означает возможности выравнивания уровней оплаты труда в двух названных секторах в обозримом будущем. В то же время при условии надлежащих финансовых результатов можно использовать гипотезу о «догоняющем» росте оплаты труда в текстильном производстве. Вся сумма операционных затрат (OPEX - operation expense) вычитается из величины выручки, формируя таким образом прибыль до налогообложения, затем за вычетом налога на прибыль образуется чистая прибыль. Следует иметь в виду, что при моделировании показателей для отрасли получают не прибыль непосредственно, а сальдированный финансовый результат, т. е. сумму прибыли прибыльных предприятий и убытков убыточных предприятий. Это необходимо учитывать при моделировании налога на прибыль. В противном случае результат может быть существенно занижен. Полученная чистая прибыль является источником инвестиций в основной капитал. Соответственно объем инвестиций (CAPEX - capital expenditure) в развитие производства должен определяться в соответствии с объемами производства, уровнем загрузки мощностей на основе выбранных критериев принятия инвестиционного решения. Существенным моментом является определение предельного объема инвестиций в основной капитал. Вполне может сложиться ситуация, при которой критерий принятия инвестиционного решения превышен, а ресурсы денежных средств позволяют значительно наращивать вложения в развитие предприятия. Для определения верхней границы инвестиций необходимо оценивать потенциал спроса на выпускаемую продукцию. Таким образом, получают «верхнюю» границу объема инвестиций в основной капитал. Что касается нижней границы, то она определяется параметрами имеющихся финансовых ресурсов и эффективностью вложений в основной капитал. При анализе необходимого объема инвестиций следует также оценивать возможную динамику капиталоемкости, уровень загрузки производственных мощностей. Например, в добывающих секторах уровень капиталоемкости может связываться с категориями запасов природных ресурсов, технологией их добычи. Имея данные об операционных и капитальных затратах, можно корректно оценить эффективность производства как за конкретный год, так и за определенные периоды времени, проанализировать основные факторы, повлиявшие на результаты расчетов. Более подробное описание производственных и финансовых вопросов функционирования отдельных видов экономической деятельности должно отразиться и на соответствующем качестве расчетов на макроэкономическом уровне. Детальное описание вида экономической деятельности позволит более взвешенно подходить к оценке производственных возможностей отдельных секторов и всей экономики в целом, определять ключевые ограничения долгосрочного развития. Разумеется, финасово-хозяйственная деятельность любой компании представляет собой взаимосвязь различных по своей значимости процессов, подробное описание которых представляет существенную проблему. В то же время представленный подход позволяет создать своего рода «производственную функцию» развития бизнеса, показывающую возможное воздействие макроэкономических индикаторов, параметров экономической политики на показатели функционирования вида экономической деятельности, холдинга или отдельной компании . Кроме того, описанная методика позволяет создать минимально необходимую базу для дальнейшего совершенствования расчетов, расширения перечня прогнозируемых показателей. Описанный в данной статье подход не может решить всех проблем отраслевого моделирования. По-видимому, выстраивание системы, в которой все секторы экономики будут моделироваться на основе анализа производственно-хозяйственной деятельности, невозможно. Возникнет масса проблем с согласованием системы расчетов, учетом видов экономической деятельности со значительной долей бюджетного сектора и т. д. В то же время создание отраслевых моделей, отражающих развитие наиболее важных видов экономической деятельности, позволит существенным образом расширить возможности традиционного макроэкономического и межотраслевого инструментария, получить развернутые оценки возможной динамики производства и инвестиций по отдельным видам экономической деятельности, а в конечном счете создать предпосылки улучшения качества разрабатываемых стратегий и программ как для отдельных секторов, так и для всей экономики страны.

1 Описание возможной структуры межотраслевой модели для современной российской экономики можно найти в публикациях сотрудников ИНП РАН [1, 2]. 2 Более подробно с принципами инвестиционного анализа можно познакомиться в соответствующей литературе [3, 4].

Литература

|

Популярные книги и учебники

- Экономикс - Макконнелл К.Р., Брю С.Л. - Учебник

- Бухгалтерский учет - Кондраков Н.П. - Учебник

- Капитал - Карл Маркс

- Курс микроэкономики - Нуреев Р. М. - Учебник

- Макроэкономика - Агапова Т.А. - Учебник

- Экономика предприятия - Горфинкель В.Я. - Учебник

- Финансовый менеджмент: теория и практика - Ковалев В.В. - Учебник

- Комплексный экономический анализ хозяйственной деятельности - Алексеева А.И. - Учебник

- Теория анализа хозяйственной деятельности - Савицкая Г.В. - Учебник

- Деньги, кредит, банки - Лаврушин О.И. - Экспресс-курс

Новые книги и журналы

Популярные лекции

- Шпаргалки по бухгалтерскому учету

- Шпаргалки по экономике предприятия

- Аудиолекции по экономике

- Шпаргалки по финансовому менеджменту

- Шпаргалки по мировой экономике

- Шпаргалки по аудиту

- Микроэкономика - Лекции - Тигова Т. Н.

- Шпаргалки: Финансы. Деньги. Кредит

- Шпаргалки по финансам

- Шпаргалки по анализу финансовой отчетности

- Шпаргалки по финансам и кредиту

- Шпаргалки по ценообразованию

- 50 лекций по микроэкономике - Тарасевич Л.С. - Учебное пособие

Популярные рефераты

- Коллективизация в СССР: причины, методы проведения, итоги

- Макроэкономическая политика: основные модели

- Краткосрочная финансовая политика предприятия

- Марксизм как научная теория. Условия возникновения марксизма. К. Маркс о судьбах капитализма

- История развития кредитной системы в России

- Коммерческие банки и их функции

- Лизинг

- Малые предприятия

- Классификация счетов по экономическому содержанию

- Кризис отечественной экономики

- История развития банковской системы в России

- Маржинализм и теория предельной полезности

- Кризис финансовой системы стран Азии и его влияние на Россию

- Иностранные инвестиции

- Безработица в России

- Источники формирования оборотных средств в условиях рынка