Популярные статьи

- Государственно-частное партнерство: теория и практика

- Международный форум по Партнерству Северного измерения в сфере культуры

- Мировой финансовый кризис и его влияние на Россию

- Совершенствование оценки эффективности инвестиций

- Качество и уровень жизни населения

- Фактор времени при оценке эффективности инвестиционных проектов

- Вопросы оценки видов социального эффекта при реализации инвестиционных проектов

- Государственная собственность в российской экономике - Масштаб и распределение по секторам

- Кластерный подход в стратегии инновационного развития зарубежных стран

- Перспективы социально-экономического развития России

- Теория экономических механизмов

- Особенности нового этапа инновационного развития России

- Экономический кризис в России: экспертный взгляд

- Налоговые риски

Популярные курсовые

- Учет нематериальных активов

- Потребительское кредитование

- Бухгалтерский учет - Курсовые работы

- Финансы, бухгалтерия, аудит - курсовые и дипломные работы

- Денежная система и денежный рынок

- Долгосрочное планирование на предприятии

- Диагностика кризисного состояния предприятия

- Интеграционные процессы в современном мире

- Доходы организации: их виды и классификация

- Кредитная система: место и роль в ней ЦБ и коммерческих банков

- Международные рынки капиталов

- Многофакторный анализ производительности труда

- Непрерывный трудовой стаж

- Виды и формы собственности и трансформация отношений собственности в России

- Анализ финансово-хозяйственной деятельности

Навигация по сайту

Влияние доходов от экспорта нефтегазовых ресурсов на денежно-кредитную политику России |

|

Кудрин А.Л.

к.э.н., проф. Санкт-Петербургского государственного университета (Санкт-Петербург) главный научный сотрудник Института Гайдара (Москва) При обсуждении перспектив российской экономики и возможностей снизить ее нефтегазовую зависимость необходимо поставить точный диагноз и выявить механизмы ее реализации. Как в зарубежной, так и в российской литературе немало работ посвящено анализу нефтегазовой зависимости стран — экспортеров нефти и других природных ресурсов (см., например: Хамфрис и др., 2011; Всемирный банк, 2006; Гайдар, 2006; Золотарева и др., 20011). Автор статьи также неоднократно обращался к этой теме2. Правительство России и ЦБ РФ выработали политику снижения зависимости экономики и бюджетной системы от нефтегазовых доходов, сформировали нормативную базу для сбережения их части в резервных фондах и, что очень важно, проверили эффективность этой политики в кризисный период. Теперь надо проанализировать ее результаты и подвести промежуточные итоги, чтобы определить пути снижения такой зависимости в ближайшие годы.Политика снижения зависимости экономики от нефтегазового сектора в конечном счете должна привести к диверсификации экономики. Однако для этого требуются комплексные усилия по ряду направлений: обеспечение макроэкономической стабильности, включая низкую инфляцию и понятные правила изменения курса национальной валюты; содействие конкуренции; развитие финансового рынка с «длинными» деньгами; создание государством необходимой инфраструктуры; стимулирование развития отраслей с высокой добавленной стоимостью; поддержка институтов инноваций; снижение административных барьеров. Такая политика приводит к изменению структуры экономики не в результате государственной экспансии в отдельных секторах, это — эволюционный процесс раскрытия рыночного потенциала новых отраслей. Нельзя и ослаблять усилия по развитию нефтегазового комплекса, но со временем доля ТЭК в структуре экономики будет уменьшаться. В данной статье мы рассмотрим влияние нефтегазовых доходов на основные параметры денежно-кредитной политики и бюджетной системы, обеспечивающих макроэкономическую стабильность, а также соответствующие действия Центрального банка и правительства. Очевидно, что влияние нефтегазового сектора и экспортных доходов на экономику России не ограничивается этими сферами. Влияние экспорта нефтегазовых ресурсов: основные итоги В 2000-е годы в мире сложились высокие цены на нефть и газ, и Россия стала получать огромные доходы от их экспорта. Удержаться от соблазна активно тратить эти доходы было трудно, ведь с 1992 по 1998 г. ВВП страны снизился на 39,5%. Финансирование всех секторов национального хозяйства, в том числе государственного, включающего здравоохранение, образование, науку, инфраструктуру, было недостаточным. Действия правительства после сложных 1990-х годов определялись необходимостью повысить жизненный уровень граждан, расширяя социальную поддержку, увеличить вложения в инфраструктуру и содействовать развитию бизнеса. Благодаря росту цен на нефтегазовые ресурсы на мировом рынке возникли условия для решения этих задач. ВВП на душу населения в России с 2000 по 2012 г. вырос с 1,8 тыс. до 14,0 тыс. долл., средняя заработная плата — с 79 долл. в 2000 г. до 835 долл. в 2012 г. Вместе с тем положительное влияние нефтегазового сектора на экономику к настоящему времени существенно снизилось, а на протяжении всего периода одновременно увеличивались риски зависимости российской экономики от ТЭК. Основным каналом влияния доходов от экспорта углеводородов на российскую экономику прежде всего выступает курс национальной денежной единицы — его движение в зависимости от предложения валюты на рынке. Соответственно на курс влияют и прогнозы конъюнктуры, и соотношение спроса на валюту или рублевую денежную массу и их предложения. Это соотношение наиболее полно характеризуется сальдо платежного баланса: при положительном платежном балансе национальная валюта укрепляется. Однако в странах — экспортерах природных ресурсов сальдо платежного баланса может меняться быстрее, чем в развитых странах, не зависящих от экспорта минерального сырья. Увеличение притока валюты от продажи сырья на мировых рынках по высоким ценам может сменяться его снижением, тогда предложение валюты на внутреннем рынке уменьшается, и курс может быстро падать. Поскольку доля нефтегазовых ресурсов в экспорте России составляет 65,5%, это движение курса особенно чувствительно, и хотя он также зависит от других факторов — динамики ВВП, роста инвестиционной привлекательности и др., — основной риск всегда представляла зависимость от цен на нефть и газ. Поэтому курс, как правило, двигался за ценой на нефть (см. рис. 1). Показатели быстрого роста ВВП на душу населения и средней заработной платы в долларовом выражении также отражают движение курса национальной валюты. Нужно учитывать, что в условиях сохраняющейся инфляции и укрепления рубля возникает спекулятивный приток иностранных «коротких» инвестиций на фондовом рынке. Временно это приводит к дополнительному укреплению валюты, но при снижении цен на нефть курс рубля падает сильнее. Приток валюты в виде доходов от нефтегазового экспорта в прошедшем десятилетии заметно превышал соответствующие доходы в 1990-е годы. Это существенно повлияло на динамику реального курса. Экспорт нефти, нефтепродуктов и газа в 1992 — 1999 гг. составлял в стоимостном выражении от 23 млрд до 31 млрд долл. в год, а всего за эти годы общие поступления от их экспорта равнялись 200,6 млрд долл. Уже с 2000 г. в условиях роста цен на указанные товары экспорт превышал 50 млрд долл. в год, затем он продолжал расти и достиг 218 млрд долл. в 2007 г. Суммарный объем их экспорта за 2000—2007 гг. составил 893,5 млрд долл. Если сравнивать два последовательных восьмилетних периода, то во втором в страну пришло в 4,5 раза больше валюты от экспорта этих товаров, чем в первом. После падения в 2009 г. до 190,7 млрд долл. в 2010 г. рост экспорта возобновился и в 2012 г. достиг рекордной отметки — 347,0 млрд долл. Суммарные поступления от нефтегазового экспорта в 2000—2012 гг. составили 2,3 трлн долл.

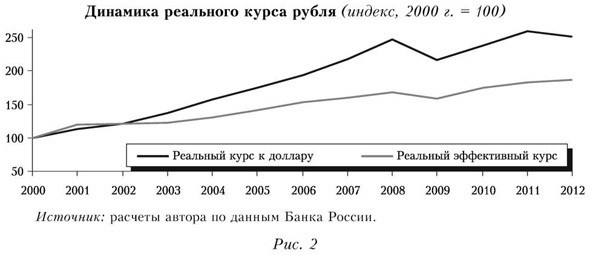

В этот период курс рубля стабильно укреплялся (см. рис. 2). Под напором огромного притока валюты на российский рынок Центральный банк РФ был вынужден уменьшать свое участие в формировании курса и смириться с реальным укреплением рубля на протяжении 2000-х годов. Средний эффективный курс в 2000—2007 гг. укрепился на 77,2%, среднегодовой курс рубля к доллару — на 123%. После девальвации в 2009 г. укрепление рубля возобновилось. В результате за 2000—2012 гг., несмотря на девальвацию 2009 г., средний эффективный курс укрепился на 90,1%, а среднегодовой курс рубля к доллару — на 142,6%.

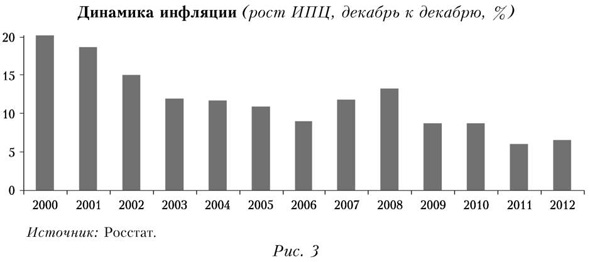

Но меры Центрального банка РФ и правительства по сдерживанию укрепления рубля через покупку валюты на рынке не позволяли снизить инфляцию. Она опустилась до 9% к 2006 г., но впоследствии снова выросла и оставалась достаточно волатильной и высокой в 2010-2012 гг. (см. рис. 3).

Политика центрального банка Из-за притока иностранной валюты по счетам текущих и капитальных операций платежного баланса, отражающих экспортные торговые операции, продажу услуг, приток инвестиций, росли валютные доходы хозяйствующих субъектов в России. За исключением платежей последних в валюте по внешним обязательствам, этот поток направлялся на рынок для покупки необходимых рублевых средств. Именно доходы от нефти и газа способствовали существенному росту предложения валюты на внутреннем рынке (см. табл. 1) Таблица 1 Динамика некоторых показателей текущего счета (млрд долл.)

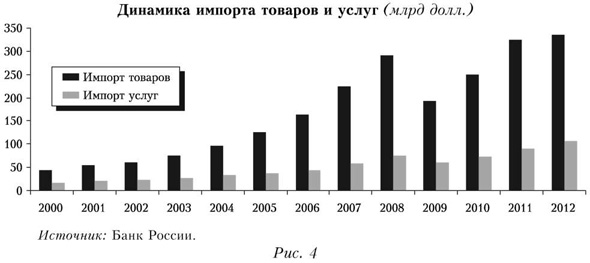

Источник: Банк России. В условиях сильного платежного баланса центральный банк может выбрать одну из трех стратегий: 1) невмешательство на рынке предложения валюты; 2) участие в интервенциях как по покупке иностранной валюты, так и по ее продаже; 3) валютное правление (currency board), практически сейчас не встречающееся, — эмиссия, ограниченная объемом покупки валюты. Центральный банк РФ должен был выбрать либо первую, либо вторую стратегию. Каждая из них имеет свои положительные и отрицательные стороны. В рамках первой стратегии курс полностью следует за соотношением спроса на валюту и рублевую денежную массу и их предложения. Увеличение притока валюты в условиях благоприятной внешней конъюнктуры в отсутствие вмешательства ЦБ РФ привело бы к еще большему укреплению рубля в 2000—2008 гг. В этом случае всю предложенную на рынке валюту приобретают хозяйствующие субъекты для осуществления внешних платежей. Тогда она ушла бы из страны в виде оплаты текущего импорта, услуг и оттока инвестиций, и все операции по притоку валюты в страну и оттоку из нее были бы полностью сбалансированными. Основное негативное последствие такой политики заключается в том, что импортные товары дешевеют и импорт растет3. Российскому потребителю становится все доступнее импортная продукция, которая начинает создавать серьезную конкуренцию отечественным товарам, поскольку внутренние производители не могут так быстро сокращать издержки и снижать цену вслед за импортными товарами. Экспортерам, наоборот, становится труднее продать свои товары. Проявляется так называемый эффект «голландской болезни». Это главная опасность данной стратегии. Положение некоторых отраслей обрабатывающего сектора или сельского хозяйства и раньше ухудшалось из-за наплыва импортных товаров. Снижение барьеров для импортных товаров примерно на 50% было обусловлено ростом реального эффективного курса, что существенно превышает соответствующий эффект в результате вступления России в ВТО. Поэтому манипулирование курсом в современной экономической политике различных стран считают более эффективным методом повышения конкурентоспособности отечественных товаров, чем установление протекционистских барьеров (это сейчас называют «валютными войнами»). В то же время у данной стратегии есть важное преимущество — Центральный банк РФ не эмитирует рублевую денежную массу в связи с покупкой валюты. Другими словами, основной источник монетарной инфляции при сильном платежном балансе отсутствует. Подобную стратегию рекомендовали России на протяжении 2000—2008 гг. эксперты МВФ. На встрече министров финансов и управляющих центральными банками стран «Группы 20» (G20) в Москве 16 февраля 2003 г. было заявлено: «Мы подтверждаем свою приверженность более быстрому движению в направлении рыночных систем обменных курсов и гибкому обменному курсу, которые отражали бы фундаментальные экономические показатели, позволяли избегать постоянной несбалансированности обменных курсов... Мы воздержимся от конкурентной девальвации валют...»4. Именно к такой стратегии переходит Центральный банк РФ5. Впоследствии он должен практически отказаться от покупки валюты и не наращивать ЗВР. В таком случае при невмешательстве ЦБ в процесс курсообразования для достижения целевых показателей инфляции правительству придется проводить более жесткую финансовую политику. Чтобы сдерживать укрепление валюты в условиях сильного платежного баланса, ЦБ должен придерживаться второй стратегии, что и наблюдалось в России в последние 12 лет. Тем самым допускалась значительная дополнительная денежная эмиссия на внутреннем рынке и не удавалось справиться с монетарной инфляцией (рис. 3). В результате покупки ЦБ валюты и сформировались нынешние ЗВР. Очевидно, что рубль укрепился в меньшей степени, чем в случае отказа Банка России от покупки валютных ресурсов на рынке. Так, на 1.01.2000 г. золотовалютные резервы РФ составляли всего 12,5 млрд долл. Но по мере роста нефтегазового экспорта к 1.01.2005 г. они возросли до 124,5 млрд, а к 1.01.2008 г. — до 478,8 млрд долл. Это означало, что ЦБ РФ пропорционально наращивал количество денег в экономике по текущему курсу соответствующего периода. Когда прирост денег в экономике становился избыточным и возникал риск роста инфляции, Банк России был вынужден укреплять рубль, что уменьшало эмиссию при покупке валюты. При такой политике ЦБ РФ не мог снизить инфляцию до целевых показателей, но ему удавалось обеспечить ее медленное снижение или сохранение на достигнутом уровне, за исключением 2007 г., когда под давлением монетарных и немонетарных факторов она снова существенно повысилась. Эксперты упрекали ЦБ РФ в том, что он не может выбрать целевой ориентир между инфляцией и курсом. Чтобы точнее оценить возможности реального участия Центробанка в покупке валюты и формировании ЗВР, необходимо отделить часть ЗВР, которая сформировалась за счет накопления резерва правительством и находится в управлении ЦБ РФ. Учитывая, что ЗВР Банка России на 1 февраля 2008 г. были равны 488,4 млрд долл., а средства Резервного фонда и Фонда национального благосостояния (ФНБ) на 31 января 2008 г. составляли суммарно 157,4 млрд долл., которые хранились на счетах ЦБ РФ, собственные золотовалютные резервы Банка России были равны 331,0 млрд долл. Именно эту сумму он выкупил на валютном рынке с начала 2000-х годов. Соответственно на 1 января 2013 г. ЗВР составляли 537,6 млрд долл., а фонды правительства — 150,7 млрд долл. Таким образом, собственные ЗВР ЦБ составили 386,9 млрд долл. Именно этот объем ЗВР служит инструментом политики ЦБ РФ. При возникновении потребности в дополнительных ресурсах для более активного участия в валютной политике ему придется покупать валютные резервы у правительства. При значительном росте экспортной выручки и поступлении на внутренний рынок крупных валютных ресурсов Банк России вынужден участвовать в покупке валюты и эмитировать рублевые средства. Это существенно активизирует канал предложения денег через валютные операции и ограничивает использование других каналов, в том числе механизмов рефинансирования банковской системы и учетной ставки. Предпринятые ЦБ РФ усилия лишь отчасти смягчили главный эффект от укрепления национальной валюты — опережающий рост импорта. В России импорт товаров и услуг увеличился с 61 млрд долл. в 2000 г. до 367 млрд в 2008 г., а в 2012 г., по предварительной оценке, составил 443 млрд долл. (см. рис. 4). Темпы прироста импорта существенно опережали динамику ВВП и отражали тенденцию к укреплению национальной валюты. Данные показывают, что использование нефтегазовых доходов для инвестирования в экономику облегчает импортерам покупку валюты и способствует увеличению импорта, одновременно растет число импортеров. В российской экономике имеются симптомы «голландской болезни», что в первую очередь проявляется в снижении конкурентоспособности отечественного бизнеса.

Политика правительства В условиях зависимости страны от нефти и сильного платежного баланса правительство должно учитывать связанные с ними риски и не провоцировать укрепление рубля и инфляцию. Здесь также возможны три стратегии: первая предполагает полное использование доходов от нефти и газа; вторая предусматривает некое «бюджетное правило», четко определяющее долю нефтегазовых доходов, которую бюджет сможет тратить; третья — полное сбережение текущих доходов от нефти6. В настоящее время в разных странах используют все три стратегии: первой придерживается Венесуэла, второй — Россия, третьей — Норвегия. Дефициты бюджетов этих стран в 2012 г. хорошо иллюстрируют различие в подходах: по данным МВФ, в Венесуэле ожидают дефицит бюджета в размере 7% ВВП, бюджет России практически сбалансирован, а в Норвегии предположительно будет профицит 13% ВВП. Большинство стран придерживаются второй стратегии, не всегда оформляя это строгим бюджетным правилом и вводя более гибкие текущие ограничения на использование доходов от сырьевых ресурсов. В России практика законодательного оформления бюджетного правила применяется с 2004 г. после закрепления в Бюджетном кодексе РФ цены отсечения как ориентира для направления доходов на расходы и сбережения в Стабилизационном фонде. Тогда ограничения касались только доходов от экспортных пошлин и НДПИ на нефть. Сначала цена отсечения составляла 20 долл./барр., с 2006 г. — 27 долл./барр. В 2008 г. было принято правило «нефтегазового трансферта» в размере 3,7% ВВП, которое вводилось с 2011 г. и в долгосрочной перспективе определяло ограничение на расходование средств, при этом был установлен переходный период. В 2008 г. сумма израсходованных доходов от нефти и газа составила 6,1% ВВП. К доходам бюджета от нефти и газа относились доходы от НДПИ в части нефти и газа, экспортные пошлины на нефть, газ и нефтепродукты. При введении нефтегазового трансферта расчетным ориентиром выступала цена на нефть 50 долл./барр. Это правило было отменено в 2009 г. из-за кризиса. Новое правило введено с 2013 г. Оно устанавливает «базовую цену на нефть», которая определяется как скользящая средняя за последние пять лет с ежегодным увеличением расчетного периода на 1 год до достижения 10-летнего периода. В отличие от предыдущих вариантов бюджетного правила, в новом варианте нормативная величина Резервного фонда уменьшается с 10 до 7% ВВП. При этом после его наполнения дополнительные нефтегазовые доходы не полностью направляются в ФНБ, а разделяются: 50% идет в ФНБ, 50% — в бюджет на развитие инфраструктуры. По прогнозу Минфина России, Резервный фонд в 2018 г. достигнет отметки / /о ВВП. В 2013 г. при планировании бюджета базовая цена на нефть составила 91 долл./барр. Если бы бюджетное правило предполагало переход к базовой цене на нефть с 2013 г. на основании скользящей средней за последние 10 лет, то ее значение составило бы в 2013 г. 70 долл./барр. Прогнозируемое значение базовой цены на нефть представлено в таблице 2. Таблица 2 Основные показатели прогноза социально-экономического развития, положенные в основу оценки параметров бюджетной системы Российской Федерации (долл./барр.)

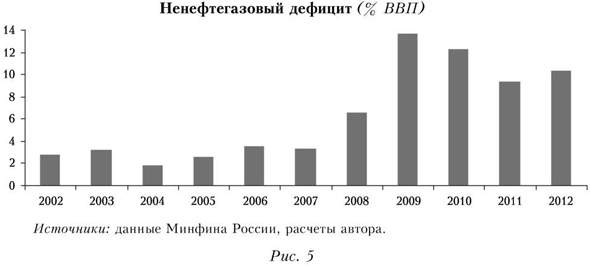

Источники: Минфин России, расчеты автора. При определении базовой цены необходимо также учитывать риски сбалансированности бюджета при снижении цен на нефть до 80 и 60 долл./барр. (в 2009 г. цена на нефть составила 61 долл./барр.). При снижении цены до 80 долл./барр. дефицит федерального бюджета увеличится более чем на 3% ВВП, и Россия будет вынуждена выйти на рынки заимствований. Поэтому для базовой цены уровень 80 долл./барр. должен быть целевым. Это обеспечит необходимый запас прочности при увеличении дефицита бюджета в случае ценовых шоков на мировых рынках нефти. Тогда базовая цена будет увеличиваться только на величину инфляции в США (см. табл. 2). Таким образом, в 2000-е годы быстрорастущие нефтегазовые доходы направлялись на расходы и накопление в резервных фондах по разным правилам и, несмотря на их совершенствование и более четкое формулирование, каждое новое правило оказывалось мягче и, по сути, означало отступление под напором растущих доходов и потребностей правительства финансировать бюджетные расходы. Хорошей иллюстрацией усиления зависимости бюджета от сырьевых доходов и смягчения бюджетных правил служит введенный в Бюджетном кодексе РФ показатель «ненефтегазового дефицита», то есть дефицита, покрываемого нефтегазовыми доходами и заимствованиями. Его величина выросла с 1,8% ВВП в 2004 г. до 13,7% ВВП в 2009 г. и сейчас составляет 10,4% ВВП (см. рис. 5).

Несмотря на попытки сдерживать экспансию государственных расходов в условиях роста нефтегазовых доходов, правительство наращивало расходы. По меркам развитых стран и даже стран БРИК, они росли беспрецедентными темпами: с 2000 по 2012 г. расходы федерального правительства выросли в 12,5 раза в номинальном выражении и в 3,6 раза — в реальном (см. рис. 6).

фляцию, но и становится самостоятельным фактором потенциальной нестабильности российской экономики при снижении цен на нефть. Тогда правительство не сможет обеспечить ранее достигнутый уровень социальной поддержки, финансирования основных секторов бюджетной сферы и субсидий экономике. Действия правительства станут носить проциклический характер, то есть оно будет увеличивать государственный спрос при росте цен на нефть и сокращать его при их снижении, когда государственная поддержка необходима более всего. Временно источником поддержки могут служить резервные фонды правительства. Но их средств может оказаться недостаточно, и они позволят бюджетной системе только адаптироваться к новым реалиям, однако не смогут существенно поддержать экономическую активность. Сохранение части полученных доходов в резервных фондах выполняет стабилизирующую роль как для макроэкономических показателей, так и для бюджетной системы. Формой сохранения этих средств определены три валюты на счетах ЦБ РФ с уплатой согласованного процента. Рублевые ресурсы, предназначенные для сохранения в фондах, обмениваются в Банке России на различные валюты по заданной структуре. В результате рублевая денежная масса, полученная налогоплательщиками в обмен на валюту от экспорта, возвращается в ЦБ РФ. Но даже после этого прирост денег в экономике был чрезмерным и служил дополнительным источником инфляции (см. рис. 7).

Рост количества денег в экономике намного превышал объем, который она могла освоить. За весь период 2000—2012 гг., несмотря на формирование резервных фондов, количество денег в экономике никогда не уменьшалось, то есть тезис об их изъятии из нее неверен. В 2000-е годы денежная масса росла ежегодно более чем на 30%, а в 2006—2007 гг. — более чем на 40%. После двух кризисных лет, когда ее рост составил 0,8 и 17,7% (то есть даже в эти годы количество денег в экономике не снизилось благодаря расходам из Резервного фонда), в 2010 г. он снова превысил 30%, а в 2011—2012 гг. находился в диапазоне 12—22%. Это существенно больше темпов прироста ВВП, и даже если бы российская экономика росла на 6—7% в год, то прирост денег все равно оставался бы избыточным. Один из главных выводов заключается в том, что в условиях сильного платежного баланса Центральный банк РФ должен или укреплять рубль, или смириться с инфляцией. Только у правительства РФ есть мощный инструмент, позволяющий не допустить укрепления национальной валюты и сдержать инфляцию: формирование резервных фондов становится основой сохранения стабильности макроэкономических показателей и обеспечения инвестиционной привлекательности российской экономики. Когда российское правительство меняло валюту из Стабфонда на рубли и увеличивало свои расходы, риски инфляции возрастали. В том числе поэтому целевые показатели по снижению инфляции из года в год не достигались. В современном мире государство может за три-пять лет справиться с инфляцией, поскольку она практически полностью зависит от мер регулирования, имеющихся в распоряжении центральных банков и правительств. В России, под напором политической целесообразности и потребности дофинансировать отдельные секторы экономики, правительство смягчало меры регулирования денежно-кредитной политики. Если в начале 2000-х годов цена отсечения, выше которой нельзя было тратить нефтяные деньги (точнее, рублевый эквивалент проданных ЦБ РФ долларов), составляла 20 долл./барр., потом — 27, то в 2008 г. — около 65, а в 2012 г. — около 110 долл./барр. Вместе с тем в резервных фондах сберегали незначительную часть доходов, полученных страной от экспорта нефти и газа. В 2008 г. бюджет потратил эквивалент 94,7 млрд долл., а сберег 82,2 млрд. В 2012 г. было израсходовано 184,4 млрд долл., сберечь удалось 22,8 млрд. Расходы из средств резервных фондов правительства в 2009—2010 гг. обеспечили стабильность как бюджетной, так и финансовой системы страны в целом (см. табл. 3). Таблица 3 Сбережение нефтегазовых доходов (млрд долл.)

Источник: расчеты автора по данным Минфина России. Политика правительств и центральных банков других стран в условиях сильных платежных балансов Проблемы сильного платежного баланса наблюдаются и в других странах БРИК. Быстрое наращивание экспорта и угроза укрепления национальной валюты особенно характерны для Китая. Вместе с тем КНР проводит более жесткую монетарную политику, направленную на сдерживание укрепления национальной валюты, чтобы сохранить конкурентоспособность своих экспортных товаров и ограничить импорт. Это, как известно, остается причиной длительного вялотекущего конфликта США и Китая. Для удержания курса юаня Народный банк Китая также скупает валюту и увеличивает тем самым свои золотовалютные резервы. С января 2008 по конец 2012 г. они выросли более чем вдвое — с 1,5 трлн до 3,3 трлн долл. В сентябре 2010 г. Китай впервые обнародовал структуру своих ЗВР: 65% было размещено в долларовых активах. Китайские экономисты не сомневаются, что для удержания курса требуется проводить агрессивную политику по изъятию значительной части экспортной выручки в резервы. Оборотной стороной такого накапливания резервов становится эмиссия ЦБ при покупке валюты. Чтобы предотвратить избыточный рост количества денег в экономике и сохранить низкую инфляцию, Народный банк Китая стерилизует денежную массу. Главным инструментом стерилизации служили займы Народного банка Китая под низкий процент. Таким образом, Китай контролировал предложение денежной массы в экономике. В странах БРИК — Китае, Индии, Бразилии — денежная масса растет ежегодно на 12 — 18%, но не более 20%. Например, в Китае при росте ВВП в 2000—2007 гг. в диапазоне от 8 до 14% ежегодный прирост денежной массы (М2) не превышал 20%, средняя инфляция составляла 2,0%. В Индии в эти же годы при среднем росте ВВП на 7,1% денежная масса увеличивалась в среднем на 16%, а среднегодовая инфляция равнялась 4,7%. В Бразилии средний рост ВВП составил в этот период 3,5%, рост денежной массы — около 14%, инфляция — 7,0%. Тот факт, что инфляция в странах БРИК в отдельные годы доходила до 7%, говорит о том, что их денежно-кредитная политика была недостаточно жесткой. Китаю лучше удавалось контролировать инфляцию, чем другим странам БРИК, несмотря на большие риски. С 2000 по 2012 г. Бразилия увеличила золотовалютные резервы с 33 млрд до 378 млрд долл., Индия — с 40 млрд до 297 млрд долл. Это означает, что они проводили схожую политику по уменьшению влияния положительного платежного баланса на курс путем покупки валютных ресурсов, одновременно смягчая денежно-кредитную политику. Сохранение золотовалютных резервов и резервов правительства Если ЦБ не участвует в интервенциях по покупке валюты, то при увеличении ее поступления на внутренний рынок рубль укрепляется, что облегчает предприятиям покупку валюты для внешних операций. Валюта не поступает в обращение внутри России, ее всегда используют только во внешних операциях. При участии ЦБ в интервенциях по покупке валюты на внутренний рынок поступает дополнительное количество рублевой массы, а полученная ЦБ валюта хранится в валютных активах на мировом рынке. Когда правительство размещает полученные в виде нефтегазовых доходов ресурсы (полученные в рублях налоги и экспортные пошлины) на валютных счетах ЦБ, оно осуществляет покупку валюты. Деньги, которые попали на рынок при продаже нефтегазовыми предприятиями своих экспортных доходов, перемещаются к одному из покупателей этих ресурсов, то есть к правительству, тем самым уменьшается давление валютных ресурсов на курс рубля. В прошлые годы приток валюты был настолько большим, что такие покупки лишь частично снижали это давление и одновременно уменьшали прирост рублевой денежной массы, но он все равно оставался чрезмерным. Центральный банк РФ или правительство в лице Минфина могут использовать валютные ресурсы только для внешних операций или сохранять их во внешних активах. Центральный банк размещает доллары за рубежом на валютных счетах. Долларовые счета открывают в ФРС исключительно банкам США и некоторым международным финансовым институтам. Чтобы предоставить российским предприятиям и гражданам возможность открыть валютные счета, скажем, в ВТБ или в Сбербанке, последние должны открыть корреспондентские счета в американских банках или в других, у которых есть счета в этих банках. (Упрощенно, доллары обращаются по валютным счетам в долларовой системе.) Аналогично, если предприятия, например стран СНГ, хотят проводить расчеты в рублях, они должны иметь рублевые счета в банках, у которых есть корреспондентские связи с российскими банками, в свою очередь имеющими счета в ЦБ РФ. Чтобы долларовые средства не лежали мертвым грузом, Банк России размещает их под проценты или покупает ликвидные и надежные ценные бумаги, номинированные в долларах или другой валюте. Если бы правительство решило средства резервных фондов не хранить в валюте на счетах в ЦБ, а поменять на рубли, то доллары все равно остались бы у ЦБ, а дополнительно у правительства появилась бы эквивалентная сумма в рублевом эквиваленте. Независимо от того, размещает Минфин свою валюту на валютных счетах в ЦБ или продает ему валюту, валютные средства размещаются на валютных рынках. При создании правительственного агентства по управлению резервами надо иметь в виду, что оно должно будет действовать по аналогии с ЦБ. Другими словами, вся заработанная отечественным бизнесом валюта, за вычетом того, что уходит в виде расчетов, погашения кредитов или инвестиций вне России, размещается предприятиями, Центральным банком РФ и правительством в зоне иностранных валют. Способность ЦБ сохранять часть пришедших в страну средств в виде золотовалютных резервов в иностранных активах обеспечивает функционирование всей финансовой системы и доступ к валюте любого предприятия и гражданина. Это позволяет приобретать иностранные технологии, импортные товары, привлекать зарубежные кредиты и инвестировать средства в проекты за границей. Правила размещения центробанками своих резервов и уровень надежности активов, в которые их размещают, согласованы всеми странами. Активы, в которые инвестируют средства ЗВР, должны быть очень надежными и ликвидными. Отступление от установленных жестких критериев приведет к тому, что часть валютных активов не будет засчитана в ЗВР, и инвесторы будут считать, что международные расчеты России менее обеспечены. Именно эти правила и правила формирования валютного курса определяют предсказуемость курсовой политики в стране и соответственно ее инвестиционную привлекательность. Аналогично действуют все страны. Например, Китай, получая огромные валютные доходы от экспорта, существенную их часть сберегает, размещая в иностранных активах. Поэтому расхожее мнение, что заработанную от экспорта нефти и газа валюту надо размещать на внутреннем рынке или полностью расходовать полученные государством средства от нефтегазового сектора, — это заблуждение и самый распространенный миф о российской экономике периода быстрого роста цен на углеводороды.

Сделаем краткие выводы из проведенного анализа. В 2000—2012 гг. в России наблюдалось резкое усиление платежного баланса за счет роста цен на нефтегазовые ресурсы (нефть, нефтепродукты и газ), что повлияло на основные тенденции в экономике. В результате реальный эффективный курс рубля вырос на 90,1%. Центральный банк РФ избрал политику частичного сдерживания укрепления национальной валюты, увеличивая золотовалютные резервы путем интервенций на валютном рынке и смягчая денежно-кредитную политику. Главным следствием данной политики стали опережающее нарастание импорта и снижение конкурентоспособности российской экономики. Основным инструментом сдерживания негативного влияния сильного платежного баланса выступает политика правительства по сбережению части нефтегазовых доходов в Резервном фонде и Фонде национального благосостояния, сохраняемой в иностранных активах. Уровень сбережений за прошедший период был недостаточным из-за постоянного пересмотра и смягчения критериев формирования резервных фондов. Дополнительным следствием политики ЦБ РФ и правительства по смягчению денежно-кредитной политики стал избыточный рост денежного предложения, что не позволило достичь целевых показателей инфляции и снизить кредитные ставки на рынке. Политика Центрального банка РФ оправданно переориентируется на достижение целевого показателя инфляции и уменьшение интервенций на валютном рынке. Правительство в условиях сильного платежного баланса должно обеспечивать необходимый объем сбережений нефтегазовых доходов для сохранения стабильности макроэкономических показателей. Базовую цену на нефть при формировании бюджетного правила целесообразно установить на уровне 80 долл./барр. в постоянных ценах. 1 См. также: siteresources.worldbank.org/INTOGMC/Resources/Vulnerability_to_higher_ oil_prices_for_web_posting.pdf; www-wds.worldbank.org/external/default/WDSContentServer/ WDSP/IB/2007/01/22/000020439_20070122164239/Rendered/PDF/ESM3210Experiencesl OillFund01PUBLICl.pdf. 2 www.akudrin.ru/science/stabilizatsionnyy-fond-zarubezhnyy-i-rossiyskiy-opyt-.html; www. akudrin.ru/science/mekhanizmy-formirovaniya-neneftegazovogo-balansa-byudzheta-rossii.html; www. akudrin. ru/science/realnyy-ef fektivnyy-kurs-rublya-problemy-rosta. html. 3 Например, продавец какого-либо изделия, желающий получить за него 100 долл. США при курсе 30 руб./долл., будет продавать это изделие в России за 3 тыс. руб. При укреплении рубля и курсе, например, 24 руб./долл. он станет продавать его за 2,4 тыс. руб. 4 Коммюнике. Встреча министров финансов и управляющих центральными банками стран «Группы 20» . Москва, 15 — 16 февраля 2013 г. wwwl.minfin.ru/common/img/uploaded/ library/2013/02/Kommunike_Vstrechi_Minstrov_finansov_i_Upravlyaushchikh_TSentralnykh_ bankov_l 5 -16fevralya2 013_(russ.versiya) 1 .pdf. 5 «Основными задачами курсовой политики на 2013 год и период 2014—2015 годов станут дальнейшее сокращение прямого вмешательства Банка России в механизм курсообразования и создание условий для перехода к режиму плавающего валютного курса к 2015 году» (Основные направления единой государственной денежно-кредитной политики на 2013 год и период 2014 и 2015 годов / Банк России. 2012). 6 См. подробнее: Кудрин, 2006. Список литературы Всемирный банк (2006). Доклад об экономике России № 12. Апрель. [The World Bank (2006). Russian Economic Report No 12. April.] Гайдар E. T. (2006). Гибель империи. Уроки для современной России. Гл. 3: Нефтяное проклятие. М.: Российская политическая энциклопедия (РОССПЭН). [Gaidar Е. Т. (2006). The Fall of the Empire. Lessons for Contemporary Russia. Ch. 3: Resource Curse. Moscow: ROSSPEN.] Золотарева А., Дробышевский С, Синельников С, Кадочников П. (2001). Перспективы создания стабилизационного фонда в РФ // Научные труды ИЭПП. № 27. [Zolotareva A., Drobyshevsky S., Sinelnikov S., Kadochnikov P. (2001). Prospects for Establishing a Stabilization Fund in RF // Nauchnye Trudy IEPP. No 27.] Кудрин A. (2006). Стабилизационный фонд: зарубежный и российский опыт // Вопросы экономики. № 2. С. 28 — 45. [Kudrin А. (2006). Stabilization Fund: Foreign and Russian Experience // Voprosy Ekonomiki. No 2. P. 28 — 45.] Хамфрис M., Сакс Дж., Стиглиц Дж. (ред.) (2011). Как избежать ресурсного проклятия. М.: Изд. Института Гайдара. [Humphreys М., Sachs J., Stiglitz J. (eds.) (2011). Escaping the Resource Curse. Moscow: Gaidar Institute Publ.]

|

Популярные книги и учебники

- Экономикс - Макконнелл К.Р., Брю С.Л. - Учебник

- Бухгалтерский учет - Кондраков Н.П. - Учебник

- Капитал - Карл Маркс

- Курс микроэкономики - Нуреев Р. М. - Учебник

- Макроэкономика - Агапова Т.А. - Учебник

- Экономика предприятия - Горфинкель В.Я. - Учебник

- Финансовый менеджмент: теория и практика - Ковалев В.В. - Учебник

- Комплексный экономический анализ хозяйственной деятельности - Алексеева А.И. - Учебник

- Теория анализа хозяйственной деятельности - Савицкая Г.В. - Учебник

- Деньги, кредит, банки - Лаврушин О.И. - Экспресс-курс

Новые книги и журналы

Популярные лекции

- Шпаргалки по бухгалтерскому учету

- Шпаргалки по экономике предприятия

- Аудиолекции по экономике

- Шпаргалки по финансовому менеджменту

- Шпаргалки по мировой экономике

- Шпаргалки по аудиту

- Микроэкономика - Лекции - Тигова Т. Н.

- Шпаргалки: Финансы. Деньги. Кредит

- Шпаргалки по финансам

- Шпаргалки по анализу финансовой отчетности

- Шпаргалки по финансам и кредиту

- Шпаргалки по ценообразованию

- 50 лекций по микроэкономике - Тарасевич Л.С. - Учебное пособие

Популярные рефераты

- Коллективизация в СССР: причины, методы проведения, итоги

- Макроэкономическая политика: основные модели

- Краткосрочная финансовая политика предприятия

- Марксизм как научная теория. Условия возникновения марксизма. К. Маркс о судьбах капитализма

- История развития кредитной системы в России

- Коммерческие банки и их функции

- Лизинг

- Малые предприятия

- Классификация счетов по экономическому содержанию

- Кризис отечественной экономики

- История развития банковской системы в России

- Маржинализм и теория предельной полезности

- Кризис финансовой системы стран Азии и его влияние на Россию

- Иностранные инвестиции

- Безработица в России

- Источники формирования оборотных средств в условиях рынка