Популярные статьи

- Государственно-частное партнерство: теория и практика

- Международный форум по Партнерству Северного измерения в сфере культуры

- Мировой финансовый кризис и его влияние на Россию

- Совершенствование оценки эффективности инвестиций

- Качество и уровень жизни населения

- Фактор времени при оценке эффективности инвестиционных проектов

- Вопросы оценки видов социального эффекта при реализации инвестиционных проектов

- Государственная собственность в российской экономике - Масштаб и распределение по секторам

- Кластерный подход в стратегии инновационного развития зарубежных стран

- Перспективы социально-экономического развития России

- Теория экономических механизмов

- Особенности нового этапа инновационного развития России

- Экономический кризис в России: экспертный взгляд

- Налоговые риски

Популярные курсовые

- Учет нематериальных активов

- Потребительское кредитование

- Бухгалтерский учет - Курсовые работы

- Финансы, бухгалтерия, аудит - курсовые и дипломные работы

- Денежная система и денежный рынок

- Долгосрочное планирование на предприятии

- Диагностика кризисного состояния предприятия

- Интеграционные процессы в современном мире

- Доходы организации: их виды и классификация

- Кредитная система: место и роль в ней ЦБ и коммерческих банков

- Международные рынки капиталов

- Многофакторный анализ производительности труда

- Непрерывный трудовой стаж

- Виды и формы собственности и трансформация отношений собственности в России

- Анализ финансово-хозяйственной деятельности

Навигация по сайту

British Petroleum: Прогноз развития мировой энергетики до 2030 года |

|

К. Рюль

главный экономист вице-президент Группы компаний BP (Лондон, Великобритания) Статья подготовлена при участии Л. Фрейнкмана (ведущего экономиста BP Россия)

и В. Дребенцова (главного экономиста по России и СНГ Группы компаний BP, вице-президента BP Россия) на основе обновленного прогноза, разработанного группой экономистов BP в январе 2013 г. Данный прогноз основан на собранных нами данных и принятых допущениях об изменении энергетической политики, о развитии технологий и росте населения и мировой экономики. Естественно, в подобной ситуации мы не можем претендовать на то, чтобы дать прогноз с точностью до второго знака после запятой. Причина, по которой такие прогнозы полезны, состоит в том, что они позволяют определить долгосрочные тенденции и увидеть, как принятые сегодня решения способны повлиять на будущие результаты, то есть где и как могут измениться тренды в развитии глобальной энергетической системы.

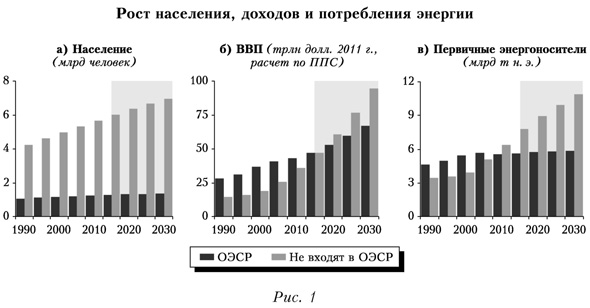

Тенденции развития мировой энергетики Ожидается, что в период с 2011 по 2030 г. население планеты увеличится на 1,3 млрд человек, ВВП вырастет вдвое, а спрос на энергоносители будет расти в среднем на 1,6% в год, или в целом на 36% до 2030 г. (см. рис. 1). Прирост всех этих показателей будет несколько меньше, чем в предыдущие 20 лет, но все равно очень значительным.

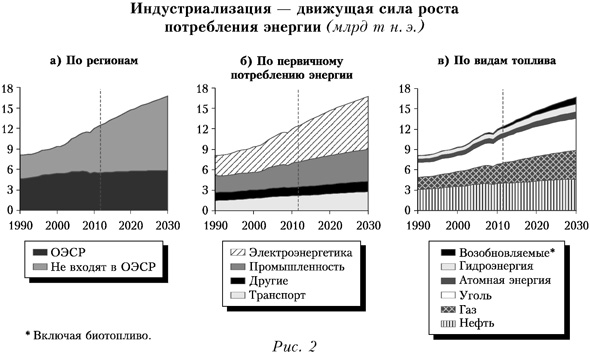

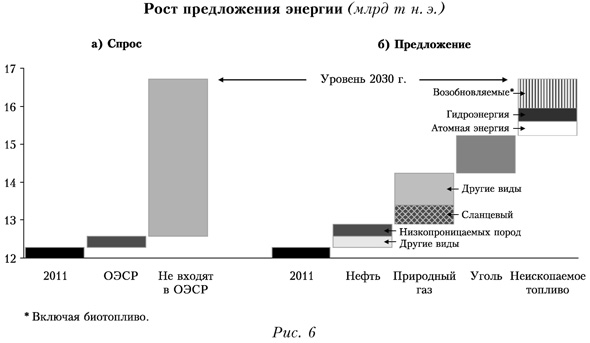

Почти весь прирост энергопотребления (93%) придется на страны, не входящие в ОЭСР, — так называемые экономики догоняющего типа (см. рис. 2). На обеспечение дополнительного производства электроэнергии будет направлено 57% прироста спроса на первичные энергоресурсы, в основном в странах, не входящих в ОЭСР. Затем идет промышленность (25% прироста спроса на первичные энергоресурсы). Следующий по значению — транспорт, увеличение энергопотребления в котором будет наблюдаться исключительно в странах, не входящих в ОЭСР. В этом секторе потребление первичных энергоресурсов вырастет на 17%. В 2030 г. почти 80% мирового потребления первичной энергии будет по-прежнему приходиться на ископаемые виды топлива, хотя наиболее быстро в прогнозный период будет расти потребление возобновляемых видов энергии — в среднем на 8% в год (если включать биотопливо). Однако в связи с тем, что в настоящее время объем использования возобновляемых видов энергии относительно невысокий, к 2030 г. их доля в общей структуре энергопотребления не превысит 6%. Несмотря на трудности последних лет, использование атомной энергии будет расти довольно высокими темпами — в среднем на 2,6% в год.

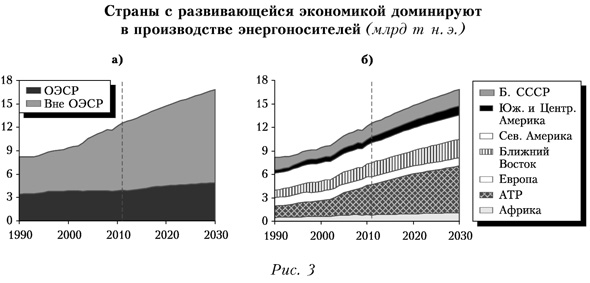

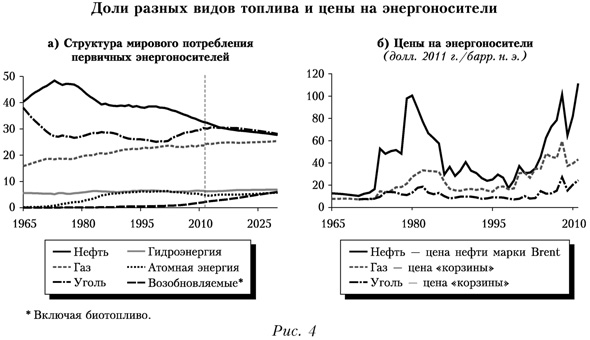

Среди ископаемых видов углеводородного топлива наиболее высокими темпами будет расти потребление природного газа (в среднем на 2% в год). Второе место по темпам роста займет уголь (1,2% в год в целом за период), однако после 2020 г. темпы его прироста существенно замедлятся. В основном это связано со сменой тренда в Китае (на который в 2030 г. будет приходиться 52% мирового потребления угля), где средние темпы прироста снизятся с 3,5% в 2012—2020 гг. до 0,4% в 2021—2030 гг. Наиболее медленно (около 0,8%) будет расти потребление нефти, его динамика будет практически целиком зависеть от развития транспортного сектора. Структура энергопотребления в электроэнергетике изменится: свыше 50% суммарного прироста в последующие 18 — 19 лет будет обеспечено за счет неископаемых видов топлива. Наибольший вклад в прирост производства электроэнергии внесут возобновляемые источники энергии. Таким образом, произойдет определенный прогресс в декарбонизации электроэнергетики. В производстве первичных ископаемых энергоресурсов основную роль будут играть страны, не входящие в ОЭСР. На их долю придется почти 80% прироста поставок (см. рис. 3). Следовательно, в этих странах значительно возрастет не только потребление, но и производство энергоресурсов. Может показаться странным, что наибольший прирост производства приходится на Азиатско-Тихоокеанский регион, но это во многом объясняется доступностью и активным использованием угля в этом регионе. В структуре энергопотребления будет наблюдаться конвергенция различных видов топлива в энергобалансе. Много лет в мировом потреблении энергоресурсов доминировала нефть. Однако к 2030 г. мы ожидаем, что доли основных ископаемых углеводородных ресурсов (нефти, газа и угля) сблизятся и составят 26—28% (см. рис. 4) каждая. Этот процесс не случайный, но он протекает по-разному для различных видов топлива.

Утрата нефтью лидирующих позиций во многом объясняется ростом цен на нее (перелом в тренде произошел после взлета цен в результате нефтяных кризисов 1970-х годов). Из-за высоких цен нефть используется практически в одном секторе экономики — на транспорте, где ее замещение другими видами моторного топлива еще не получило заметного распространения. Кроме того, высокие цены стимулируют дальнейшее повышение эффективности использования нефти и, следовательно, более низкие, чем в прошлом, темпы роста спроса на нее. Для выравнивания долей угля и газа в энергобалансе важны другие факторы — расширение сферы их применения и конкуренция между ними в электроэнергетике. Скорее всего будет наблюдаться конвергенция и долей неископаемых видов топлива в суммарном энергопотреблении. К 2030 г. их доли составят 6—7% каждая. Если процесс конвергенции пойдет так, как мы предполагаем, то впервые в истории человечества в потреблении энергии не будет доминировать какой-либо один вид топлива. В далеком прошлом преимущественным источником энергии была биомасса (древесина), затем долгое время преобладал уголь, после чего мир вступил в нефтяную эру. Если развитие пойдет по нашему сценарию, то в будущем предложение энергоресурсов станет более сбалансированным.

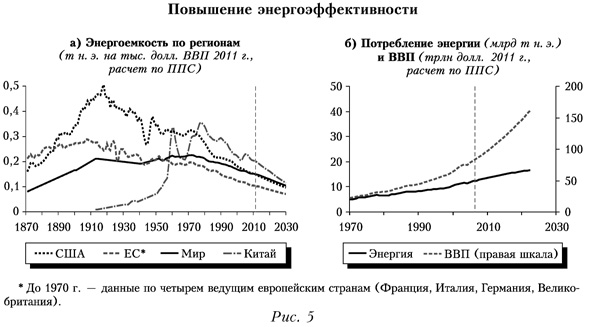

Важным фактором данного процесса выступает динамика относительных цен. По любым меркам, мы живем в период рекордных цен на все виды ископаемого топлива. Если сравнить пять лет — с 2007 по 2011 г. — с аналогичным периодом на 10 лет раньше — с 1997 по 2001 г., то можно видеть, что цены на нефть увеличились на 220%, на уголь — на 141, на газ — на 95%. Рекордные цены привели к усилению двух тенденций. Первая, на стороне спроса, состоит в росте эффективности использования энергоресурсов; вторая, на стороне предложения, заключается в вовлечении в хозяйственный оборот новых, нетрадиционных, источников энергоресурсов, ранее считавшихся нерентабельными. На левой части рисунка 5 представлена динамика энергоемкости — объема первичной энергии, необходимого для производства единицы ВВП. Видна тенденция, которая одинаково хорошо просматривается на уровне как отдельных стран, так и мира в целом. Энергоемкость сначала повышается, по мере того как страны проходят период индустриализации, когда основная часть рабочей силы и производства перемещается из менее энергоемкого сельского хозяйства в более энергоемкую промышленность. Затем наступает спад по мере перемещения основной части рабочей силы и производства из промышленности в сферу услуг и из тяжелой промышленности в легкую. Кроме того, различия в уровне энергоемкости между странами постепенно сокращаются. Эта тенденция значительно усилилась после окончания холодной войны. В результате глобализации в современном мире почти все виды топлива практически свободно перемещаются между странами. Более того, повышается уровень стандартизации как потребления, так и производства (в том числе энергии). Быстрое распространение новейших технологий по всему миру способствует конвергенции показателей энергоемкости; как следствие, модели использования энергии в разных странах все больше сближаются. В настоящее время энергоэффективность мировой экономики находится на самом высоком уровне за последние 130 лет — почти с самого начала индустриализации, а различия между странами по уровню энергоэффективности минимальные.

На правой части рисунка 5 представлена зависимость между экономическим ростом и энергопотреблением. Увеличение разрыва между динамикой ВВП и потреблением энергии свидетельствует о более экономном ее использовании. Это означает, что мы можем производить все больше экономических благ, наращивая потребление энергоресурсов в меньшей степени, чем в прошлом. Так, если энергоэффективность не повысится на 31% к 2030 г., что мы считаем реальным, а останется неизменной, то миру потребуется в два раза больше энергоресурсов, чем в 2011 г. Согласно нашему прогнозу, благодаря росту энергоэффективности потребность в них увеличится лишь на 36%. Вторая упомянутая выше тенденция представлена на правой части рисунка 6. Увеличение предложения энергоносителей происходит по двум направлениям: рост традиционной добычи угля, нефти и природного газа; развитие новых технологий, позволяющих получить доступ к новым ресурсам — как возобновляемым, так и нетрадиционным источникам нефти и газа.

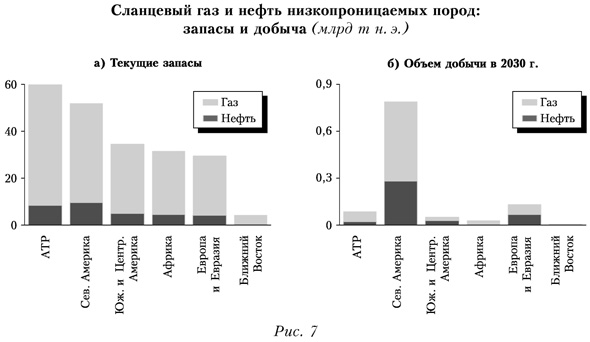

Второе направление наращивания предложения энергоресурсов представлено в основном «революцией сланцевого газа» в Северной Америке; вслед за ней стала развиваться и добыча нефти низкопроницаемых пород (именуемой многими в обиходе — по аналогии с газом — сланцевой нефтью, что представляется не совсем корректным). По нашей оценке, около 75 прироста суммарного производства энергоресурсов до 2030 г. будет обеспечено за счет добычи сланцевого газа и нефти низкопроницаемых пород, а на долю другого вида новых энергоресурсов — возобновляемых источников энергии — придется около 17% суммарного прироста. Трудно переоценить значение масштабной разработки сланцевого газа или нефти низкопроницаемых пород. В 2005 г., когда добыча нефти в США достигла минимума, стране пришлось импортировать 12,5 млн барр. сырой нефти в день. С тех пор импорт снизился до 7,5 млн барр. Примерно половина этого сокращения была обусловлена снижением потребления нефти в США, в основном в результате повышения эффективности ее использования, а другая — ростом производства жидкого топлива в стране. Это нефть низкопроницаемых пород, другие нетрадиционные источники, а также биотопливо. Что можно ожидать от сланцевого газа и нефти низкопроницаемых пород в будущем? На левой части рисунка 7 приведены текущие оценки географического распределения технически извлекаемых объемов этих ресурсов. На правой части рисунка представлен наш прогноз объемов добычи к 2030 г. Отметим, что ресурсы имеются и за пределами Северной Америки. На нее приходится лишь около 24% оцененных мировых запасов, но, по нашему прогнозу, доля региона в мировой добыче сланцевого газа и нефти низкопроницаемых пород составит в 2030 г. примерно 72%. Дело в том, что для добычи этих ресурсов недостаточно располагать их месторождениями.

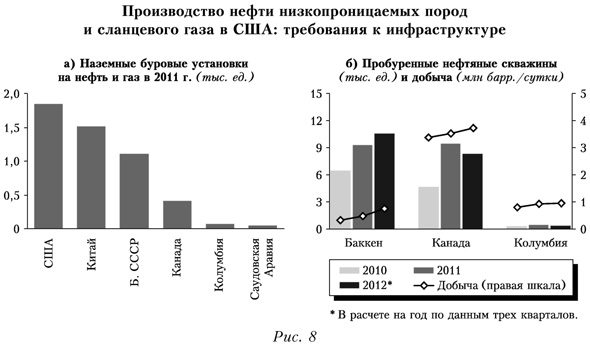

Существует ряд «наземных» факторов, не менее важных, чем наличие ископаемых под землей. Прежде всего это стабильный инвестиционный климат, в том числе свободный доступ к ресурсам. Не случайно «сланцевая революция» произошла именно в США. Сланцевые залежи газа в этой стране могли разрабатывать все желающие, что привело к жесточайшей конкуренции (как следствие, многие инвесторы потеряли свои деньги), но в результате были созданы технологии, позволившие эффективно добывать сланцевый газ, а позднее — и нефть низкопроницаемых пород. Кроме того, необходимы стабильное регулирование, наличие развитой финансовой системы, позволяющей инвесторам хеджировать свои риски, и, что еще важнее, разветвленная инфраструктура, в том числе значительный парк буровых установок. Приведем пример. Мы сравнили число буровых установок в разных странах (см. рис. 8). Самый значительный парк в США — около 1800 буровых установок, многие из них могут вести горизонтальное и вертикальное бурение. Важность этого фактора демонстрирует правая часть рисунка 8. Объем добычи на месторождении Баккен в штате Северная Дакота увеличился со 100 тыс. барр./сутки пять лет назад до более чем 1 млн барр./сутки в 2012 г., что приблизительно соответствует объему добычи нефти, например, в Колумбии. Однако для достижения таких результатов на Баккене пришлось пробурить столько скважин, что их число в 2012 г. превысило число скважин, пробуренных во всей Канаде, где объем добычи гораздо выше. Именно «наземные» факторы будут определять динамику добычи углеводородов из нетрадиционных источников в ближайшем будущем.

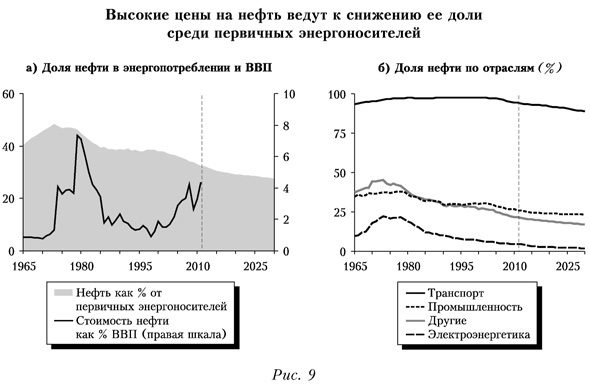

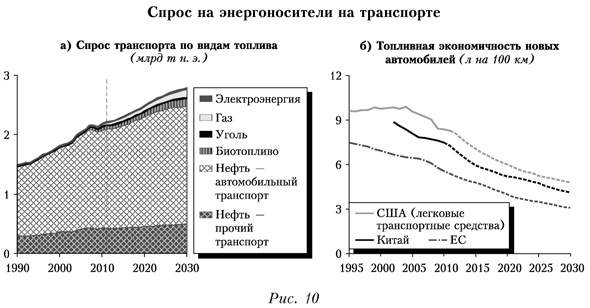

Прогноз по видам топлива Жидкое топливо Доля нефти в мировом энергопотреблении достигла максимума в 1973 г., а после первого нефтяного шока начала стремительно снижаться и в результате упала с 48% в 1973 г. до 33% сегодня (см. рис. 9). По нашей оценке, эта доля снизится до 28% к 2030 г. Во многом это обусловлено тем, что нефть была вытеснена из сфер применения, где ценовая конкуренция и топливозамещение были высокими (в частности, из электроэнергетики и в некоторой степени — из промышленности). Возрастает эффективность использования нефти в секторе, где она продолжает доминировать, — на транспорте (см. рис. 10). Рост спроса на энергию со стороны транспорта мы оцениваем на уровне 1,2% в год. Это значительно меньше, чем можно ожидать, учитывая прогнозы увеличения автомобильного парка в мире, и объясняется повышением эффективности использования топлива. Причем это связано не только с выбором потребителями более экономичных автомобилей, но и с государственным регулированием. При этом правительства, как правило, вмешиваются уже по окончании периодов высоких цен на нефть, поддерживая сложившуюся тенденцию более эффективного использования ресурсов.

Мы считаем, что к 2030 г. около 5% спроса на моторное топливо будет удовлетворяться за счет природного газа, еще 5% — биотоплива, доля электроэнергии составит 2%, но на долю нефти все еще будет приходиться 88%. Отметим, что в более долгосрочной перспективе ситуация может измениться, когда другие виды топлива станут конкурентоспособными на транспорте, как уже произошло в электроэнергетике.

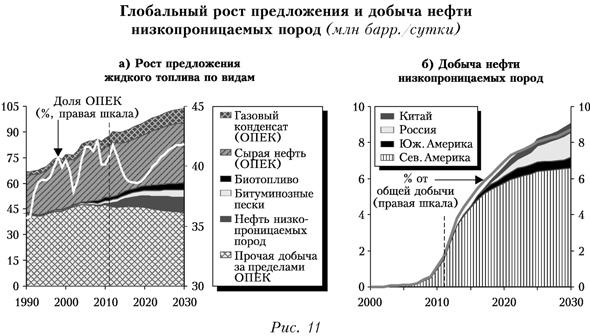

Объем мирового спроса на жидкое топливо составит к 2030 г. 104 млн барр./сутки (см. рис. 11), то есть его мировое производство должно увеличиться на 16 млн барр./сутки. Есть два основных источника этого прироста: во-первых, увеличение предложения со стороны стран ОПЕК, большинство из которых расположены на Ближнем Востоке (но это даст меньше половины общего прироста); во-вторых, расширение предложения из источников за пределами ОПЕК. При этом спад традиционной добычи вне ОПЕК (Северное море, Аляска) будет компенсирован за счет нетрадиционной нефти, включая нефтеносные пески Канады и биотопливо, но наибольший вклад обеспечит нефть низкопроницаемых пород, которую в основном будут добывать в Северной Америке.

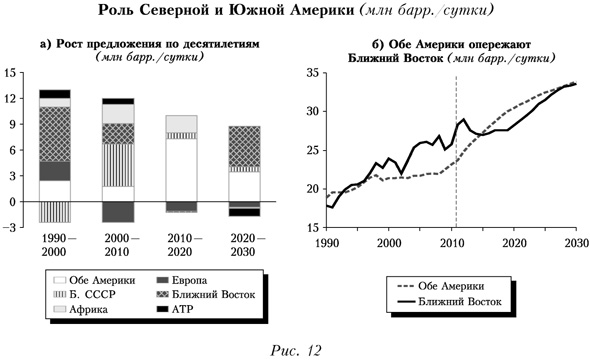

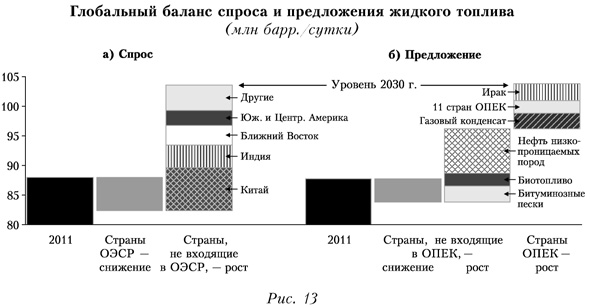

По нашим прогнозам, прирост добычи нефти низкопроницаемых пород в 2011—2030 гг. составит 10% в год, или суммарно 7,5 млн барр./ сутки (рис. 11). На США придется 75% этого прироста. Примечательно, что рост здесь составит более 4-х раз в текущем десятилетии и чуть менее 1% — в 2020—2030 гг. В определенной степени этот рост будет поддерживаться за счет увеличения добычи в других регионах, в частности в России, где за прогнозный период объем добычи нефти низкопроницаемых пород достигнет приблизительно 1,5 млн барр./ сутки, и в Китае (рост добычи до 0,5 млн барр./сутки). В течение прогнозного периода Северная Америка сменит Ближний Восток в качестве крупнейшего производителя жидкого топлива (см. рис. 12). Это окажет влияние на объемы добычи на Ближнем Востоке. К 2030 г. около 9% производства жидкого топлива будет обеспечивать нефть низкопроницаемых пород, и всего три страны — Россия, США и Саудовская Аравия — станут в совокупности производить более 73 мирового объема жидкого топлива. Это значительно отличается от сложившейся структуры мирового производства. На рисунке 13 представлен наш прогноз изменения рынка жидкого топлива. Мы предполагаем, что спрос вырастет на 16 млн барр./сутки, но очень неравномерно. Спрос со стороны стран — членов ОЭСР, где рост автопарка уже не сможет компенсировать повышение эффективности использования моторного топлива, будет по-прежнему снижаться (почти на б млн барр./сутки). Весь чистый прирост мирового спроса на жидкое топливо обеспечат развивающиеся страны, прежде всего Азии и Ближнего Востока.

На стороне предложения ситуация неоднозначная. Спад традиционной добычи в странах, не входящих в ОПЕК, будет полностью компенсирован масштабным ростом предложения нетрадиционных видов топлива. Биотопливо, нефтеносные пески и глубоководная добыча в Бразилии обеспечат прирост по 2 — 3 млн барр./сутки, еще 7,5 млн барр./сутки придется на нефть низкопроницаемых пород. Прирост добычи в странах ОПЕК будет достигнут в основном за счет Ирака, а также заметного увеличения объемов добычи газового конденсата, которую, как и добычу в Ираке, не ограничивают квоты ОПЕК.

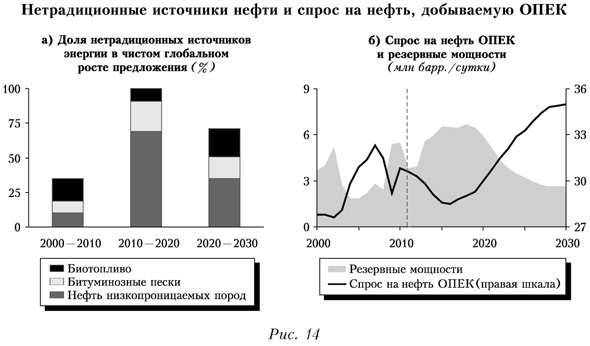

Однако в ближайшее десятилетие ситуация для ОПЕК может усложниться. Если учитывать не только нефть низкопроницаемых пород, но и прочие нетрадиционные источники жидкого топлива (биотопливо и нефтеносные пески), то 100% чистого прироста мировой добычи в текущем десятилетии будет обеспечено вне ОПЕК (во второй половине прогнозного периода — 75%). Это означает, что снизится потребность в нефти, производимой в ОПЕК (см. рис. 14). По нашему мнению, в ответ на увеличение поставок нетрадиционной нефти ОПЕК придется сократить добычу, но это приведет к росту резервных мощностей. По нашей оценке, страны ОПЕК в течение нескольких лет будут вынуждены поддерживать резервные мощности на уровне б млн барр./сутки — максимум с 1980-х годов (в настоящее время — около 2,5 млн барр./сутки).

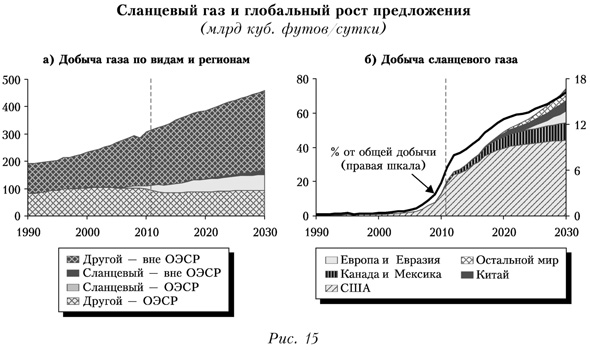

Природный газ Рост производства и потребления газа будет сконцентрирован в странах, не входящих в ОЭСР, при этом 37% прироста добычи придется на сланцевый газ (см. рис. 15). Мы предполагаем, что, как и в случае с нефтью низкопроницаемых пород, добычу сланцевого газа будут в основном наращивать в Северной Америке. Однако заметный вклад в ее увеличение внесет и Китай.

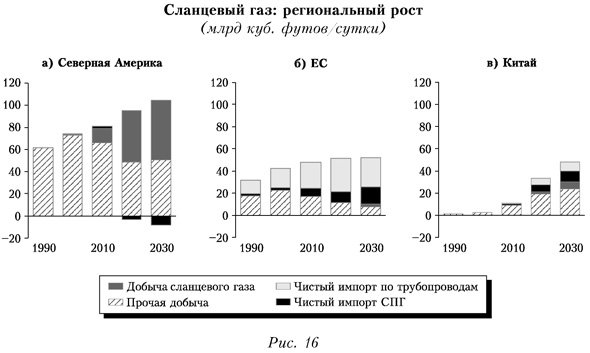

Исходя из совокупности знаний об имеющейся ресурсной базе, мы предполагаем, что (как и в случае нефти низкопроницаемых пород) добыча сланцевого газа в США в текущем десятилетии будет расти очень быстро, однако после 2020 г. рост замедлится. В отличие от нефти низкопроницаемых пород, рост добычи будет обеспечен за счет большего числа стран. К 2030 г. на сланцевый газ будет приходиться около половины объема добычи газа в Северной Америке. Примерно к 2017 г. Северная Америка станет нетто-экспортером газа (с объемом экспорта до 80 млрд куб. м в год). Из крупного импортера США превратятся в нетто-экспортера, и ситуация на мировых рынках значительно изменится. Мы не считаем, что до 2030 г. добыча сланцевого газа в Европе достигнет масштабов США (см. рис. 16). На этом пути много препятствий: отсутствие необходимой инфраструктуры, экологические ограничения, а также политические вопросы (технология гидроразрыва пласта признана незаконной в некоторых странах ЕС). Мы ожидаем, что добыча небольших объемов сланцевого газа в Европе начнется только к концу прогнозного периода. Это означает, что потребности Европы в импорте газа (как по трубопроводам, так и в виде СПГ) будут расти. Совершенно иная ситуация в Китае. Он начал концентрировать ресурсы на добыче сланцевого газа, однако в настоящее время газ в стране играет незначительную роль: в топливном балансе Китая на него приходится всего 4,5%. Однако у КНР весьма амбициозные планы по повышению этой доли. Мы считаем, что Китаю удастся существенно увеличить добычу сланцевого газа, намного превысив показатели Европы. Одновременно ему потребуется нарастить импорт газа как по трубопроводам, так и в виде СПГ, чтобы достичь отметки 9% в топливном балансе. Согласно нашему прогнозу, к 2030 г. Китай будет потреблять примерно столько же газа, сколько ЕС в настоящее время.

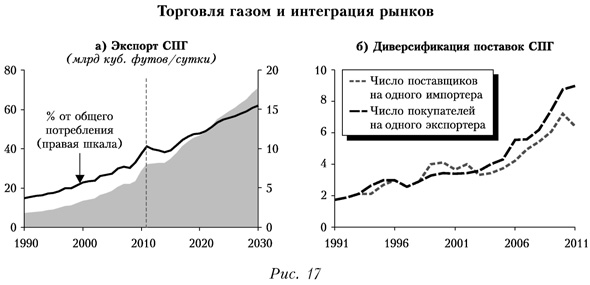

Кроме роста добычи сланцевого газа, нужно отметить усиление роли торговли и растущую интеграцию пока еще разобщенных региональных рынков газа. В последние годы объемы производства СПГ росли высокими темпами — вдвое быстрее, чем потребление газа, и эта тенденция в целом сохранится, несмотря на существенное замедление темпов роста предложения СПГ в ближайшие два—три года. Рост потребления газа составит около 2% в год, а производства СПГ — около 4,5%. По определению СПГ — предмет международной торговли, которая связывает сегментированные рынки. Огромные танкеры с замороженным газом могут пересекать океаны, соединяя континенты, что в большинстве случаев невозможно сделать с помощью трубопроводов. К 2030 г. доля СПГ в мировом потреблении газа превысит 15%, а в межрегиональной торговле газом будет больше 50% уже после 2020 г. Торговля СПГ становится все более интегрированной. Традиционно она осуществлялась на основе долгосрочных контрактов (25 — 30 лет) на поставку в определенную точку, то есть так же, как и торговля газом по трубопроводам. Однако за последние 30 лет число экспортеров и импортеров СПГ увеличилось более чем втрое. Среднее число поставщиков на каждого импортера возросло с 2 до б, а среднее число покупателей на каждого экспортера — с 2 до 8, что свидетельствует о росте интегрированности рынков (см. рис. 17). К 2030 г. рынок газа еще не станет глобально интегрированным, однако движение идет в этом направлении, поскольку и покупатели, и продавцы все больше осознают преимущества более свободной торговли.

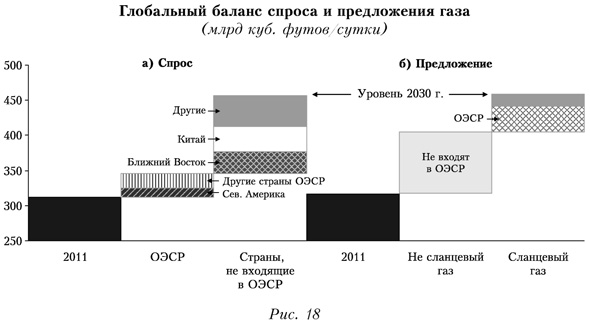

Заканчивая анализ газовых рынков, можно сделать три вывода. Во-первых, в увеличении поставок газа большую роль будут играть страны, не входящие в ОЭСР (см. рис. 18). При этом возросший спрос с их стороны будет удовлетворяться главным образом за счет расширения предложения в них же. Во-вторых, добыча сланцевого газа будет по-прежнему сконцентрирована в странах ОЭСР, в основном в Северной Америке. В-третьих, хотя освоение сланцевого газа — главная тенденция последних лет, увеличение объемов добычи традиционного газа в развивающихся странах значительно превысит глобальный прирост предложения сланцевого газа.

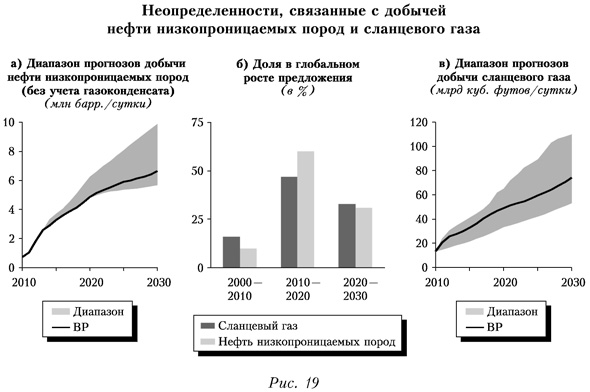

В завершение анализа рынков нефти и газа отметим высокую неопределенность текущих прогнозов добычи из нетрадиционных источников. На рисунке 19 наши оценки динамики добычи нефти низкопроницаемых пород и сланцевого газа сопоставляются с оценками из других прогнозов. Разница велика. Применительно к нефти наш прогноз находится в очень консервативной части диапазона. В той мере, в которой мы ошибаемся (то есть будет наблюдаться более быстрый рост добычи в Северной Америке или позднее в других странах), спрос на поставки нефти из стран ОПЕК еще больше снизится, и, следовательно, давление на резервные мощности ОПЕК и цены усилится.

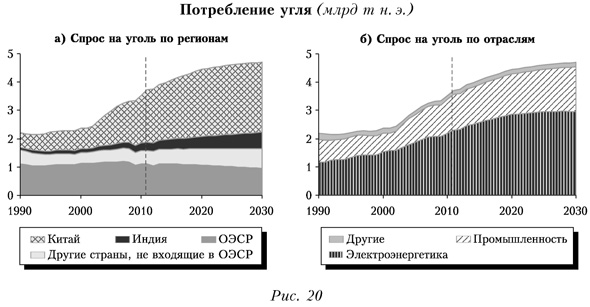

Уголь Значительный рост потребления угля (см. рис. 20) вызывает большую озабоченность не только у тех, кто обеспокоен состоянием окружающей среды, но и у тех, кто считает, что «у нас уже истощаются традиционные энергоресурсы». Но быстрый рост — недавнее явление. Повышение спроса на уголь совпало с индустриализацией в развивающихся странах, особенно в Китае. Мы думаем, что со временем указанная тенденция ослабеет.

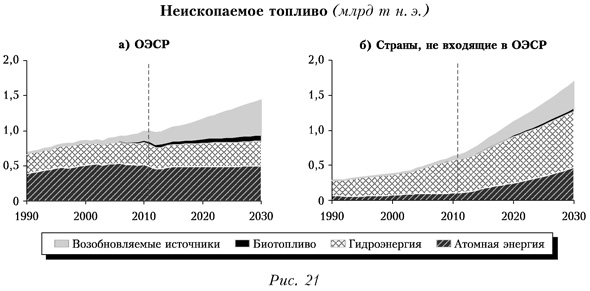

В 1990—2000 гг. потребление угля росло менее чем на 1% в год, и, по нашим оценкам, в 2020—2030 гг. рост вернется к этой отметке. Мы предполагаем, что развивающиеся страны смогут поддерживать высокие темпы роста, но ожидаем, что такие страны, как Китай, станут меньше инвестировать в развитие промышленности и инфраструктуры и больше производить в секторе услуг. Атомная энергия и неископаемые виды топлива Потребление атомной энергии будет расти (в среднем на 2,6% в год) за счет стран, не входящих в ОЭСР, а рост возобновляемых источников энергии сосредоточится в странах ОЭСР (см. рис. 21). Принимая во внимание последние события в Германии и Японии, мы не ожидаем, что до 2030 г. производство атомной энергии в странах ОЭСР сможет возвратиться на уровень, существовавший до аварии на АЭС «Фукусима-1» в Японии. Совершенно иная картина на развивающихся рынках, где спрос на атомную энергию растет в основном в трех странах, имеющих амбициозные ядерные программы: Китае, России и Индии. Производство гидроэлектроэнергии уже достигло максимума (с учетом имеющихся ресурсов) и больше не изменится, если не учитывать некоторый рост в Китае и Бразилии. Возобновляемые источники энергии будут расти наиболее быстро (почти на 8% в год). Но их доля повысится только до 6% к 2030 г., так как в настоящее время суммарная доля возобновляемых источников энергии и биотоплива в мировом энергобалансе составляет лишь 2%.

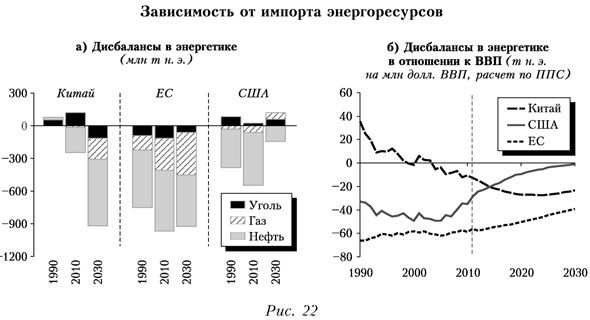

Влияние изменений на энергетических рынках На рисунке 22 представлено наше видение развития энергетических дисбалансов в мире: США становятся почти самодостаточными, в Китае и ЕС сильно растет потребность в импорте. К 2030 г. Китай будет вынужден импортировать около 76% потребляемой нефти, а ЕС — около 81% газа и более 90% нефти. Это может иметь огромные геополитические последствия. Источники поставок сосредоточены на Ближнем Востоке и, в некоторой степени, в Африке, и если один игрок исчезает (потому что ему больше не нужны эти ресурсы), а другие появляются в большом количестве (поскольку нуждаются в них гораздо больше), это может изменить основы энергетической геополитики, к которым мы успели привыкнуть за последние 20 — 30 лет.

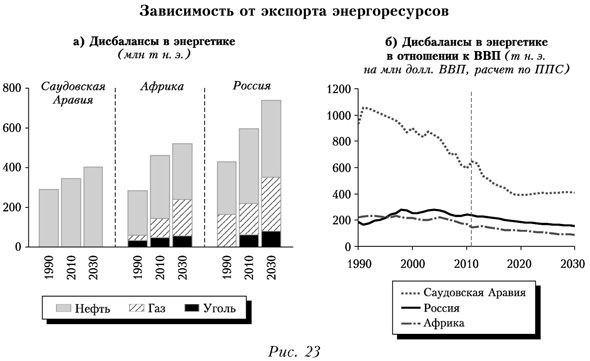

Эти изменения влияют и на экономику. Для иллюстрации мы сравнили энергетические дисбалансы с ожидаемым ростом экономик соответствующих стран. Если США перестанут быть нетто-импортером энергии, то дефицит в торговле ею относительно ВВП будет стремиться к нулю. Это, безусловно, хорошо для США, потому что им придется меньше расходовать на импорт. Более того, возникнет огромный внутренний спрос на рабочие места и может появиться доступ к более дешевой энергии. В Европе и Китае, хотя их потребности в импорте энергии к 2030 г. примерно одинаковы, эффект различный (с поправкой на ВВП). Китай — быстро растущая экономика, поэтому потребность в дополнительном импорте энергии будет меньше относительно ВВП, чем в Европе, экономика которой растет очень медленно. В целом это хорошо не только для США. Еще недавно многие боялись крупных торговых дисбалансов в мире: огромный дефицит в США, большой профицит в Китае и в некоторой степени в Европе и на Ближнем Востоке. Однако вследствие отмеченных тенденций дисбалансы будут корректироваться. Сегодня почти 60% дефицита торгового баланса США приходится на энергию, и этот дисбаланс может исчезнуть. А в некоторых странах с большим профицитом (как Китай) расходы на энергию вырастут относительно ВВП. Мы сделали аналогичные оценки для стран-экспортеров (см. рис. 23). Как можно видеть, повысится роль Африки как важного игрока на международном рынке, и экспорт нефти из Саудовской Аравии вырастет к 2030 г. Россия останется крупнейшим производителем газа и нефти и экспортером энергоносителей на всем протяжении прогнозного периода. Экономические последствия этого для экспортеров будут весьма различными. В Саудовской Аравии положительное сальдо торгового баланса относительно ВВП сначала снизится, а затем стабилизируется по мере возобновления роста экспорта нефти. Для России и Африки влияние увеличения экспорта энергоресурсов будет не столь велико, так как темпы роста их ВВП будут довольно высокими. Можно подумать, что они получат мало преимуществ от экспорта энергоносителей относительно их ВВП, но такой вывод неверен. Правильный вывод заключается в том, что они не станут более энергозависимыми. В странах, где имеется значительный промышленный сектор, он получит больше возможностей для развития. Это особенно важно для России, поскольку невозможно содержать страну с населением 140 млн человек только за счет экспорта энергоносителей.

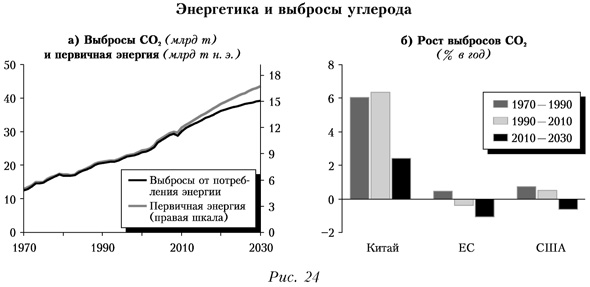

И наконец, о выбросах С02. В предыдущем прогнозе мы отмечали: «К сожалению, похоже, что мир не сможет достичь цели, рекомендованной учеными, и ограничить накопление С02 в атмосфере на уровне 450 частиц на миллион, что, по мнению ученых, необходимо, чтобы удержать климатические изменения на контролируемом уровне». Это утверждение все еще справедливо. Но, к счастью, есть свет в конце туннеля: выбросы С02 снижаются в Европе и в США. Мы предвидим продолжение и ускорение этого тренда на протяжении всего прогнозного периода. Выбросы продолжат расти в Китае, но затем их рост замедлится (см. рис. 24).

В Европе это, как правило, определяется снижением спроса на энергию, а также мерами, направленными на развитие возобновляемых источников энергии; в США — уменьшением спроса на нефть, использованием возобновляемых источников энергии при выработке электроэнергии и массовым переводом электроэнергетики на природный газ. В Китае замедление роста выбросов обусловлено снижением темпов роста потребления угля. Региональные изменения обеспечат некоторый прогресс с точки зрения уменьшения суммарных выбросов. Однако в долгосрочной перспективе он еще недостаточно значительный. Для либерального экономиста вывод очевиден: чтобы получить нужный результат, необходим рыночный механизм — цена С02. Это ускорит процесс перехода на более «чистые» энергоресурсы и стимулирует повышение эффективности использования энергии, а значит, и снижение выбросов.

В заключение отметим, что мы продолжим жить в мире, где в силу увеличения численности населения и доходов потребление энергии по-прежнему стабильно растет. Однако рост энергопотребления будет отставать от роста суммарных доходов из-за быстрого изменения эффективности под влиянием значительного повышения цен на энергоресурсы за последние 10 лет. Другой эффект более высоких цен выражается в наращивании предложения нетрадиционных энергоресурсов. Чем больше экономика сталкивается с ценовым давлением и чем шире возможности для конкуренции, тем более заметную роль играют технологические изменения в отрасли. В этом отношении энергетические рынки ничем не отличаются от любых других. Единственное важное отличие в том, что энергетика — достаточно инерционный сектор, в котором структурные изменения происходят медленно. Кроме того, люди не сразу замечают их, поскольку в мировой энергетике существуют значительные сегменты, в которых действие рыночных механизмов и конкуренции сильно ограничено.

|

Популярные книги и учебники

- Экономикс - Макконнелл К.Р., Брю С.Л. - Учебник

- Бухгалтерский учет - Кондраков Н.П. - Учебник

- Капитал - Карл Маркс

- Курс микроэкономики - Нуреев Р. М. - Учебник

- Макроэкономика - Агапова Т.А. - Учебник

- Экономика предприятия - Горфинкель В.Я. - Учебник

- Финансовый менеджмент: теория и практика - Ковалев В.В. - Учебник

- Комплексный экономический анализ хозяйственной деятельности - Алексеева А.И. - Учебник

- Теория анализа хозяйственной деятельности - Савицкая Г.В. - Учебник

- Деньги, кредит, банки - Лаврушин О.И. - Экспресс-курс

Новые книги и журналы

Популярные лекции

- Шпаргалки по бухгалтерскому учету

- Шпаргалки по экономике предприятия

- Аудиолекции по экономике

- Шпаргалки по финансовому менеджменту

- Шпаргалки по мировой экономике

- Шпаргалки по аудиту

- Микроэкономика - Лекции - Тигова Т. Н.

- Шпаргалки: Финансы. Деньги. Кредит

- Шпаргалки по финансам

- Шпаргалки по анализу финансовой отчетности

- Шпаргалки по финансам и кредиту

- Шпаргалки по ценообразованию

- 50 лекций по микроэкономике - Тарасевич Л.С. - Учебное пособие

Популярные рефераты

- Коллективизация в СССР: причины, методы проведения, итоги

- Макроэкономическая политика: основные модели

- Краткосрочная финансовая политика предприятия

- Марксизм как научная теория. Условия возникновения марксизма. К. Маркс о судьбах капитализма

- История развития кредитной системы в России

- Коммерческие банки и их функции

- Лизинг

- Малые предприятия

- Классификация счетов по экономическому содержанию

- Кризис отечественной экономики

- История развития банковской системы в России

- Маржинализм и теория предельной полезности

- Кризис финансовой системы стран Азии и его влияние на Россию

- Иностранные инвестиции

- Безработица в России

- Источники формирования оборотных средств в условиях рынка