Популярные статьи

- Государственно-частное партнерство: теория и практика

- Международный форум по Партнерству Северного измерения в сфере культуры

- Мировой финансовый кризис и его влияние на Россию

- Совершенствование оценки эффективности инвестиций

- Качество и уровень жизни населения

- Фактор времени при оценке эффективности инвестиционных проектов

- Вопросы оценки видов социального эффекта при реализации инвестиционных проектов

- Государственная собственность в российской экономике - Масштаб и распределение по секторам

- Кластерный подход в стратегии инновационного развития зарубежных стран

- Перспективы социально-экономического развития России

- Теория экономических механизмов

- Особенности нового этапа инновационного развития России

- Экономический кризис в России: экспертный взгляд

- Налоговые риски

Популярные курсовые

- Учет нематериальных активов

- Потребительское кредитование

- Бухгалтерский учет - Курсовые работы

- Финансы, бухгалтерия, аудит - курсовые и дипломные работы

- Денежная система и денежный рынок

- Долгосрочное планирование на предприятии

- Диагностика кризисного состояния предприятия

- Интеграционные процессы в современном мире

- Доходы организации: их виды и классификация

- Кредитная система: место и роль в ней ЦБ и коммерческих банков

- Международные рынки капиталов

- Многофакторный анализ производительности труда

- Непрерывный трудовой стаж

- Виды и формы собственности и трансформация отношений собственности в России

- Анализ финансово-хозяйственной деятельности

Навигация по сайту

Грозящая рецессия и как с ней бороться: эмпирический анализ российских реалий и мирового опыта |

|

Миронов В.В.

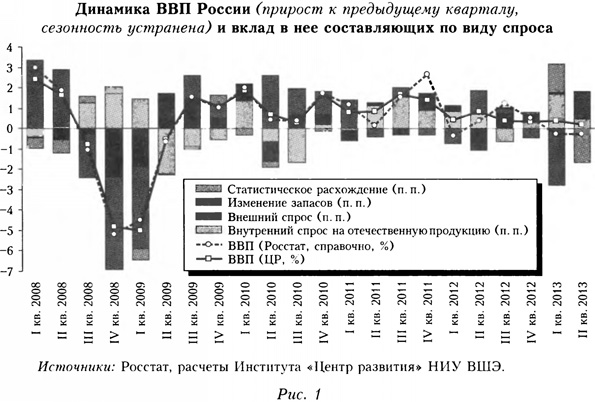

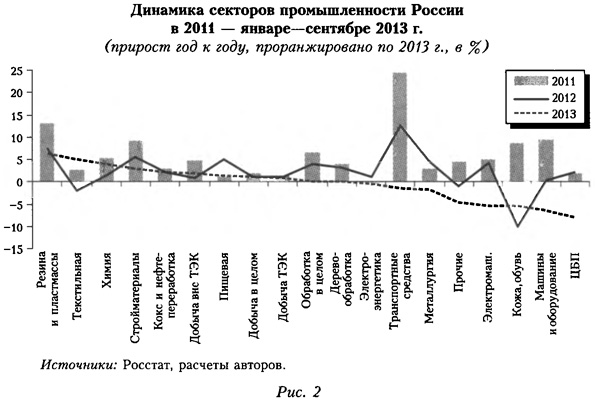

к. э. н., замдиректора Института «Центр развития» НИУ ВШЭ Канофьев В.А. стажер-исследователь Института «Центр развития» НИУ ВШЭ Проблема автономной рецессии в России как рецессии спроса или предложения (а не обычной для страны рецессии запасов)В 2013 г. в России, несмотря на стабилизацию экономической ситуации в мире, возникла дискуссия о возможности скорого вступления российской экономики в фазу рецессии. Причиной стало последовательное замедление темпов роста ВВП до 1,2% в III квартале 2013 г. по отношению к соответствующему периоду прошлого года (пик 5,1% зафиксирован в III квартале 2011 г.). При этом текущие данные (первая, предварительная, оценка Росстата) говорят об отставании в 2013 г. динамики производства от динамики спроса, то есть о частичном удовлетворении последнего за счет распродажи накопленных ранее запасов материальных оборотных средств1. В России такой сценарий нередко выступает предвестником кризиса (аналогичная ситуация была в III квартале 2008 г.), который, если ориентироваться на данные Росстата со снятой сезонностью2, уже наступил (рис. 1). На фоне замедления роста ВВП наиболее весомый вклад в последовательное снижение экономической активности в последние два года вносят промышленность в целом и обрабатывающие производства в ее составе3. Динамика выпуска секторов российской промышленности в 2013 г. продемонстрировала тотальное ухудшение вплоть до снижения почти в половине основных секторов, но наибольшее сокращение производства наблюдается именно в тех секторах обрабатывающей промышленности, которые, как показывает мировой опыт, наиболее синхронны с общеэкономической рецессией, в частности в металлургии и машиностроении4 (рис. 2).

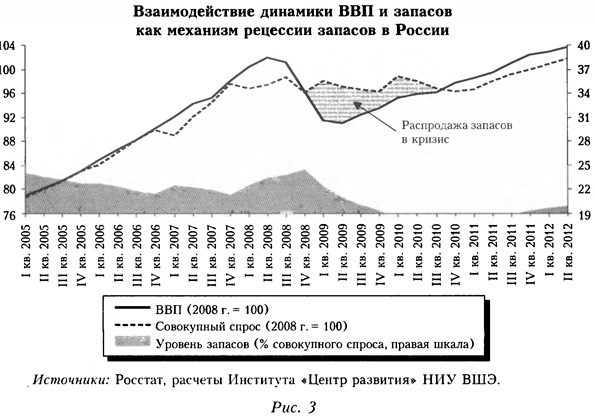

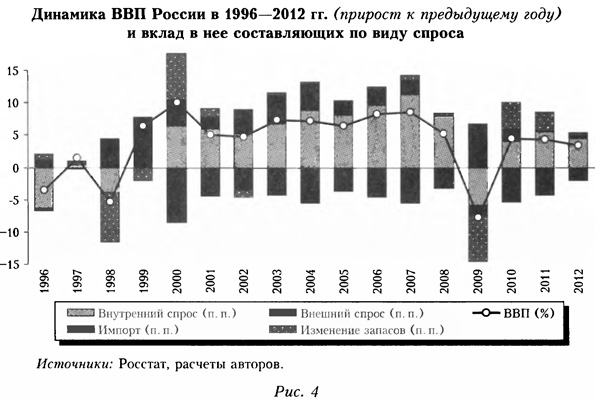

Впрочем, объективная оценка текущей ситуации затруднена из-за значительного статистического расхождения в официальных оценках динамики ВВП в первые два квартала 2013 г. по конечному спросу (см. рис. 1), что оставляет вопрос о факте рецессии открытым, как и вопрос о ее механизме. Говоря о последнем, отметим, что классическая кейнсианская концепция в той ее разновидности, которая объясняет циклические колебания экономики циклом запасов5, до сих пор хорошо подходила для объяснения двух главных российских рецессий (см. рис. 2)6, а другие потенциально плодотворные методологические подходы к анализу цикла и кризисной динамики в российской экономике пока активно не разрабатывают7. В целом доля кризисного падения российской экономики и в 1998, и в 2008-2009 гг., приходившаяся на фактор запасов, была больше, чем в ходе кризисов первой половины XX в. в США, которая там уменьшилась лишь с развитием логистики, технологий корпоративного управления и снижением инфляции.

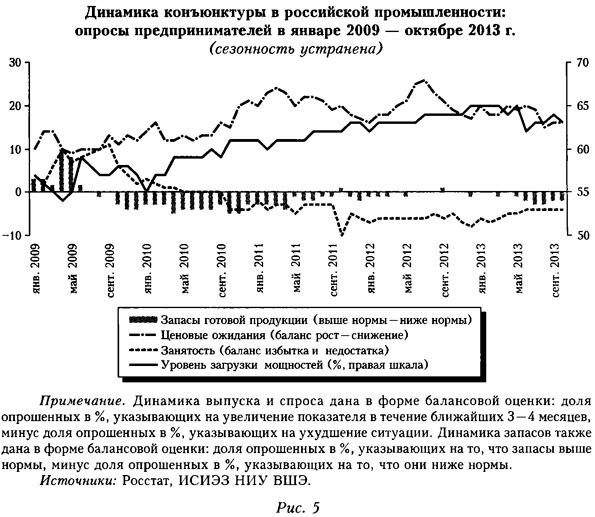

Сейчас кризис ликвидности, в отличие от 2008 г. (когда он случился на фоне резкого сжатия прироста денежной базы из-за негибкой модели формирования денежного предложения10), может быть связан с серьезным расслоением российской банковской системы по этому признаку. Говоря о кризисе неплатежеспособности, следует иметь в виду наличие определенных проблем в банковском секторе (о чем говорят специальные индикаторы11 и недавний отзыв ЦБ РФ лицензий у ряда российских банков), а также серьезное ухудшение в 2013 г. макроэкономической ситуации в странах БРИК. В целом все это свидетельствует о сохранении вероятности кризисного импульса на финансовом рынке, что может привести к включению отрицательного мультипликатора запасов и переходу стагнации в рецессию. Правда, к IV кварталу 2013 г. в промышленности России, если судить по опросам Росстата, вновь возник недостаток запасов готовой продукции (рис. 5).  Если при анализе возможности новой рецессии в России исходить из теоретической модели цикла запасов и проводить аналогии с предшествующими кризисами, то можно сказать, что в 2008—2009 гг. события развивались по следующему сценарию. В предкризисный период в условиях высокой инфляции предприятия создали значительные запасы сырья, материалов и готовой продукции. Затем после резкого ухудшения в конце 2008 г. ожиданий на фоне ситуации своего рода «идеального шторма» на финансовых рынках8 они начали резко сокращать запасы, стремясь удержать их в соответствии с известными предпосылками используемой модели на уровне нормы (в процентном отношении) относительно ожидаемого объема продаж. Спрос в понижательной фазе конъюнктуры в 2009 г. практически не изменился, а около 3/4 падения ВВП (-7,9%) объяснялось отрицательным вкладом кратного сокращения запасов (рис. 3—4)9. Сегодня в российской экономике, как и в 2008 г., сохраняются некоторые условия для включения такого триггера процесса резкого снижения запасов, как потенциальное обострение ситуации на финансовом рынке в виде кризиса либо ликвидности (как в конце 2008 г.), либо неплатежеспособности финансовых институтов.

Это могло бы стать предпосылкой не рецессии, а оживления, однако готовая продукция — лишь часть общей величины запасов материальных оборотных средств.

Данные Росстата о состоянии всех запасов поступают со значительным опозданием, поэтому нет оснований говорить об отсутствии угрозы рецессии в ближайшее время и тем более — в обозримой перспективе. Вопрос о наступлении в российской экономике не обычной для нее рецессии запасов (где преобладающий вклад в падение ВВП вносит их сокращение), а рецессии спроса или предложения, становится более актуальным с учетом двух факторов. Во-первых, это устойчивое торможение (или даже падение) темпов роста как внутреннего, так и внешнего спроса12. Во-вторых, «прокризисная» динамика рассчитываемого нами индекса конкурентоспособности российской экономики по уровню валютных издержек13, значение которого сейчас заметно ниже критического, при котором в России происходили кризисы 1998 и 2008-2009 гг. (рис. 6).

Здесь возникает ряд взаимосвязанных вопросов: в частности, насколько реальна угроза новой рецессии, ведь кризисное падение российского ВВП в 2009 г. произошло совсем недавно, а предыдущее было 11 лет назад? Может ли в России наступить не рецессия преимущественно запасов (таковыми были кризисы и 1998, и 2009 гг.), а полноценная рецессия спроса или предложения, причем не вызванная внешним кризисом (тогда она станет для России автономной)? Часто ли встречаются автономные рецессии? Что об этом говорит мировой опыт? Важен и другой, связанный с первым вопрос: если угроза автономной рецессии актуальна, то насколько обоснованы попытки бороться с ней мерами, нацеленными на краткосрочное стимулирование экономики — госзакупками, госинвестициями в инфраструктуру и пр.? Если «рецессионная» экономика находится в условиях полной загрузки мощностей, то попытки «разогреть» ее за счет искусственной «накачки» спроса могут лишь ускорить инфляцию и не увеличить в итоге реальный объем выпуска. Это объясняется тем, что краткосрочный положительный отклик со стороны производства может привести к его последующему снижению (на фоне удорожания ресурсов и закрепления инфляции на новом, более высоком уровне в силу неэластичности цен к понижению). Тогда для возобновления экономического роста придется прежде всего решать проблемы структурного плана (нехватки конкурентоспособных производственных мощностей, плохого инвестиционного климата, дефицита рабочей силы, высоких рисков и неопределенности и т. д.). В связи с этим мы рассмотрим, во-первых, вопрос о распространенности и глубине автономных рецессий на примере выборки стран ОЭСР в 2000—2012 гг. Под такими рецессиями мы понимаем падение ВВП со снятой сезонностью в течение двух кварталов подряд и более. Во-вторых, на основе эконометрических подходов изучим индикаторы фазы экономического цикла применительно к России с точки зрения выявления стадии перегрева экономики (overheatig) как перегрузки факторов производства (производственных мощностей и рабочей силы). Выявление подобной ситуации, на наш взгляд, крайне актуально для России как страны с экономикой ярко выраженного экспортно-сырьевого типа. Такие экономики перманентно испытывают проблемы со стороны не только мотивации и институтов (их искажает борьба за сырьевую ренту), а также производства (которое в периоды выхода сырьевых цен за границы долгосрочного тренда может быть дестимулировано из-за укрепления реального курса национальной валюты и/или высокой инфляции), но и со стороны спроса. Проблема здесь как в недостатке спроса в период кризиса, так и в его избыточности в период подъема, поскольку в любой сырьевой экономике на циклы колебаний сырьевых цен и мировые бизнес-циклы, как правило, накладывается процикличность кредита, бюджетных расходов и притока иностранного капитала. В-третьих, мы выскажем некоторые соображения относительно подходов к проведению текущей экономической политики в России. Автономные рецессии: мировой опыт и российские реалииВ связи со стабилизацией в первой половине 2013 г. положения в мировой экономике резонно задать вопрос: возможна ли в России автономная рецессия, не связанная с ситуацией в мире или в основных его регионах? Кроме того, насколько распространены в мире такие рецессии и какова их глубина? И, наконец, какие факторы преимущественно определяют наступление автономной рецессии: динамика запасов, конечного спроса или непосредственно предложения? Если спроса, то каких его элементов? Если предложения, то как вхождение в автономную рецессию связано с динамикой общепринятых индикаторов международной макроэкономической конкурентоспособности стран, то есть относительных цен и издержек? Положительный ответ на вопрос о теоретической возможности автономной рецессии в той или иной стране сомнений не вызывает, но проблема оценки их распространенности изучена хуже. С одной стороны, в современной экономической литературе выделяют тенденцию к конвергенции национальных бизнес-циклов внутри двух основных групп стран — развитых и развивающихся и к дивергенции (так называемому «декаплингу») между этими двумя группами14. С учетом этого автономные рецессии не должны быть распространенным явлением, по крайней мере, в развитых странах. С другой стороны, в литературе на основе анализа значимого массива эмпирических данных выделяют тенденцию к автономизации рецессий для стран СНГ, Азии, Африки и Среднего Востока при явно выраженной синхронизации роста в развитых странах15. Проведенные нами расчеты показывают, что в современном мире автономные рецессии встречаются не так уж редко. В 2000—2012 гг. (за исключением периода со II квартала 2008 по I квартал 2009 г., когда рецессия была в ОЭСР в целом) в странах ОЭСР (а также в БРИК и Индонезии) наблюдалось не менее 47 автономных рецессий, то есть наличие рецессии в той или иной стране при сохранении роста в странах ОЭСР в целом (табл. 1). При этом 23 рецессии произошли в докризисный период, а 24 — в период, начиная со второй половины 2009 по 2012 г., охватывающий последние 38 кварталов16. Два и три раза за это сравнительно короткое время рецессии наблюдались в Японии (в I—III кв. 2011 г. и I—III кв. 2012 г.) и Венгрии (в II— III кв. 2009 г., в IV кв. 2010 - II кв. 2011 г. и в II-III кв. 2012 г.). Таблица 1 Автономные рецессии в странах ОЭСР и БРИК в 2000—2012 гг. (без II кв. 2008 - II кв. 2009 г.)

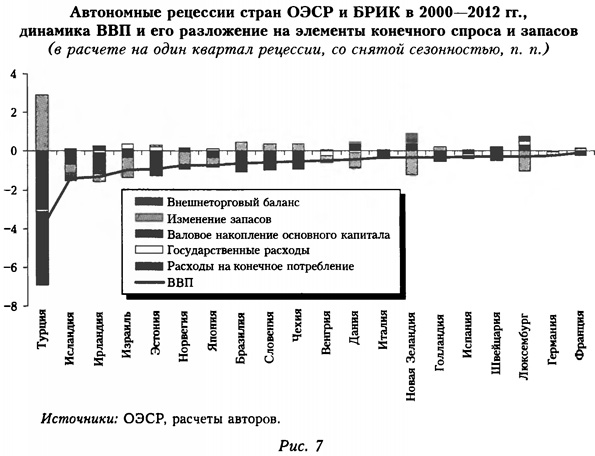

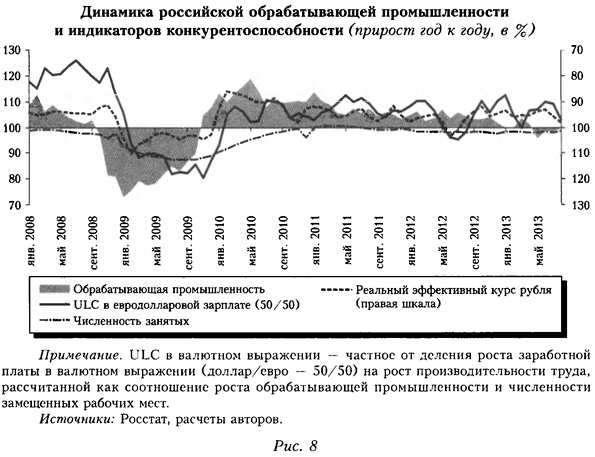

Примечание. Жирным шрифтом выделены важные торговые партнеры России — с долей во внешнеторговом обороте в 2012 г. более 4%. Источники: ОЭСР, расчеты авторов. Таким образом, с точки зрения мирового опыта наступление в той или иной экономике автономной рецессии не исключительное событие. При этом возникает вопрос о причинах этого явления. Анализ вклада факторов в динамику ВВП стран, где наблюдались автономные рецессии в 2000—2012 гг., показывает, что в странах ОЭСР и БРИК в целом подобная ситуация возникала при одновременном падении валового накопления и расходов на конечное потребление домашних хозяйств (рис. 7, табл. 2). Эти два фактора объясняли около 84% падения ВВП в ходе типичной автономной рецессии, из которых на фактор валового накопления приходится 51, а конечного потребления — 33%. Отрицательный вклад изменения запасов составлял около 14%, изменения внешнеторгового сальдо — 5, а вклад госрасходов был положительным — менее 3% падения ВВП, что неудивительно, учитывая их антициклический характер. Таким образом, опираясь на мировой опыт, можно сказать, что автономную рецессию в российской экономике следует ожидать при резком замедлении доходов домашних хозяйств, чего пока не наблюдается. Но этого нельзя исключать в силу длительного опережающего роста заработной платы (в валютном выражении) по сравнению с производительностью труда, что негативно влияет на конкурентоспособность производителей торгуемых товаров (конкурирующих с иностранными по критерию удельных издержек) и способствует формированию тенденции к сдерживанию роста заработной платы.

Таблица 2 Типичная (усредненная) автономная рецессия для стран ОЭСР и БРИК в 2000—2012 гг., динамика ВВП, элементов конечного спроса и запасов (в расчете на один квартал, прирост к предыдущему периоду со снятой сезонностью, п. п.)

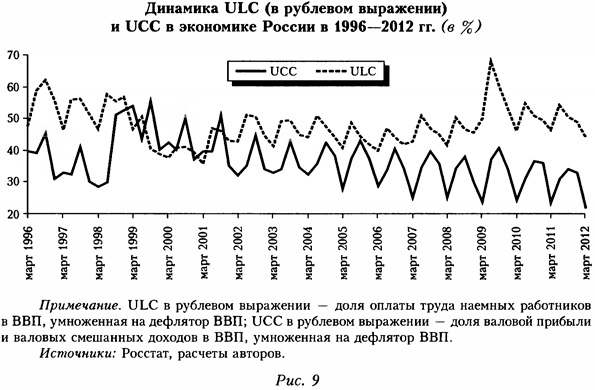

Источники: ОЭСР, расчеты авторов. В экономической дискуссии последних лет наблюдается тенденция к увязке факторов рецессий с динамикой международной конкурентоспособности стран, то есть с динамикой относительных цен и затрат17. В литературе отмечается, что страны юга Европы в результате «про-затратной» экономической политики потеряли конкурентоспособность, что резко усугубило внутристрановые негативные проявления мирового кризиса. В них, как писал А. Гринспен в статье в The Financial Times, «с 1990 вплоть до конца 1998 г. затраты труда на единицу продукции и соответственно цены на товары и услуги росли быстрее, чем на севере. После введения единой валюты ничего не изменилось. По сути, этот тренд остановился только в 2008 г., когда грянул кризис. Только тогда ценовая пропасть между этими регионами перестала расти» (Greenspan, 2011). Гринспен предлагает Европейскому Югу или «добровольно принять северное благоразумие и осмотрительность», или политически объединиться в рамках ЕС, чтобы не допустить впредь недобросовестное поведение отдельных стран в проведении макроэкономической политики, стимулирующей неосмотрительное проциклическое поведение предприятий и населения. Действительно, кризисные страны заметно проигрывали странам, избежавшим рецессии, в динамике основных индикаторов конкурентоспособности, прежде всего относительных (по сравнению с портфелем торговых партнеров) удельных трудовых издержек (RULC). Так, в 1999—2012 гг. средний прирост RULC в странах, где рецессия наступила в 2010—2012 гг., составил 11,3% (к базовому году), а в странах, избежавших ее, — лишь 6,8%18. Динамика второго общепринятого индикатора конкурентоспособности — относительных цен (Relative Consumer Price Index, RCPI) более ровная, за исключением двух стран — Венгрии и Чехии, где цены увеличились по отношению к 1996 г. на 45—55%. Это на фоне высокого роста RULC подрывает их конкурентные позиции по сравнению с другими странами, попадавшими в кризисное состояние в последние три года. Однако, на наш взгляд, связь роста удельных трудовых издержек и наступления автономной рецессии нельзя абсолютизировать. Согласно другому подходу, комплементарному вышеизложенному, при анализе факторов, влияющих на важнейшие макроэкономические показатели, нужно учитывать не только ценовую, но и технологическую конкурентоспособность (Fagerberg, 1988). Но из этого, в свою очередь, вытекает необходимость рассматривать в качестве факторов рецессии более широкий круг явлений, в частности еще один макроэкономический индикатор — удельные капитальные издержки (Unit Capital Costs, UCC)19. Как отмечают в литературе, в предкризисный период удельные капитальные издержки выросли во всех странах еврозоны вследствие более быстрого снижения производительности капитала по сравнению с нормой прибыли. Во всех странах, кроме Греции, за периоды 1980 — 2007 и 1995—2007 гг. UCC росли быстрее, чем ULC. «Результаты отражают тот факт, что потеря конкурентоспособности рядом стран еврозоны — вопрос не более быстрого роста номинальной заработной платы по сравнению с производительностью труда: во всех странах номинальная норма прибыли снижалась медленнее, чем производительность капитала» (Felipe, Kumar, 2011). Поэтому реальная проблема стран периферии заключается в том, что они застряли на среднем уровне технологического развития, а снижение выплат работникам не поможет решить проблему конкурентоспособности (Ibid). В целом, как показывает опыт кризисных стран ОЭСР, в России, к сожалению, есть совокупность внутренних причин (шоков спроса и предложения) для потенциального наступления автономной рецессии: это и значительно более высокий, чем в кризисных странах ОЭСР, рост удельных трудовых издержек20, и быстрый рост реального эффективного курса рубля (рис. 8). С точки зрения динамики всех некапитальных (включая трудовые) издержек российская экономика также находится в неблагоприятной ситуации.

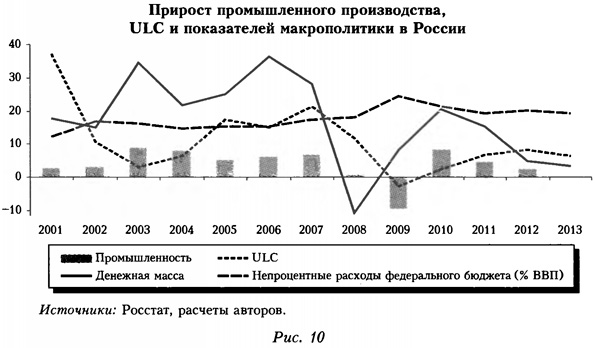

При этом, судя по ряду макроэкономических индикаторов, российская экономика, помимо монополизированных и неэффективных сырьевого и инфраструктурного секторов, имеет серьезные структурные проблемы на рынке труда и факторов производства, которые стимулируют «прозатратное» поведение экономических агентов. Об этом, в частности, говорит тот факт, что удельные трудовые издержки росли в ней даже в период, когда динамика других макроэкономических показателей позволяла этого избежать. Такая ситуация наблюдалась в предкризисный период (рис. 9), когда стимулирующая налогово-бюджетная и денежно-кредитная политика, если исходить из теоретических предпосылок, не должна была приводить к взрывному росту ULC, который фактически наблюдался в экономике России.  Стимулирующий характер макрополитики проявлялся в росте непроцентных расходов бюджета с 15 до 18 — 19% ВВП в 2003—2008 гг. и в росте М2 в среднем на 30% в номинальном, или около 20% в год в реальном, выражении (рис. 10). Однако, как известно, в рамках малой открытой экономики при фиксированном валютном курсе стимулирующая налогово-бюджетная политика способствует росту выпуска, что, при прочих равных условиях, должно вести к снижению ULC. Стимулирующая денежно-кредитная политика теоретически в этом случае нейтральна по отношению к выпуску, что позволяет ожидать ее нейтральности и по отношению к динамике ULC. Фактически взрывной рост ULC в таких условиях свидетельствует о структурных или институциональных недостатках экономики, провоцирующих экономических агентов на антирыночное поведение. Здесь требуются специальные исследования, однако уже сейчас можно предположить, что к этим недостаткам в условиях российской экономики относятся слабое развитие конкуренции, низкая мобильность труда и капитала, раздувание бюджетного сектора, что усугубляет дефицит кадров в частном секторе, и пр.

В связи с этим мы склонны согласиться с авторами (Gianella, Chanteloup, 2006), которые считают, что в России для борьбы с потенциальными рецессиями крайне важны структурные реформы на рынке труда с целью его демонополизации и более тесная связь динамики заработной платы в экономике с динамикой производительности труда. Последнее обусловит как антиинфляционный эффект, так и эффект поддержания ценовой конкурентоспособности российских товаров. Это особенно важно в условиях перехода к плавающему валютному курсу, когда именно стимулирующая денежно-кредитная политика может способствовать ускорению экономического роста. Такое положение существенно отличается от ситуации фактической фиксации валютного курса, как перед экономическим кризисом 2008—2009 гг., когда более эффективной в плане стимулирования совокупного выпуска была налогово-бюджетная политика. Но при возможном денежно-кредитном стимулировании в экономику надо встроить антиинфляционные «тормоза» и разработать систему индикаторов ее перегрева (см. ниже). В России рост удельных трудовых издержек вряд ли будет дальше компенсироваться параллельным снижением удельных капитальных издержек. По нашим оценкам, в отличие от европейских стран, в России рост UCC в 2000-е годы не наблюдался — они, наоборот, снижались (см. рис. 9). Но этот процесс не может длиться бесконечно, и его окончание, способствуя активизации инвестиционной активности, в то же время может стать новым затратным шоком для экономики21. В дополнение упомянем о таких внутренних для российской экономики шоках предложения, как мощный отток капитала из страны в 2011—2013 гг. и закрытие в 2012—2013 гг. значительного числа малых предприятий. Последнее может быть связано с возросшей налоговой и бюрократической нагрузкой, а также с общей проблемой стран с сырьевой экономикой — искажением конкуренции. Все названные факторы снижают конкурентоспособность и выступают внутренними шоками спроса и предложения, аккумуляция которых делает автономную рецессию в России на текущей стадии ее экономического развития весьма вероятной. К тому же в стране происходит смена модели экономического роста, что само по себе может вызывать его замедление22. Перегрета ли российская экономика, или О новом взгляде на проблему «разрыва выпуска»Из экономической теории известно, что если мощности загружены до предела или выше, то попытки стимулировать спрос, например, за счет ослабления денежно-кредитной политики, будут иметь чисто инфляционные последствия. В условиях российской экономики в такой ситуации инфляция издержек, генерируемая за счет роста удельных трудовых и капитальных затрат (последний связан с регулярной централизованной индексацией цен на продукцию естественных монополий), будет сопровождаться инфляцией спроса вне зависимости от того, насколько ожидаемы действия по смягчению денежно-кредитной политики. При обсуждении вопроса о возможном всплеске инфляции в российской экономике в случае, если правительство попытается стимулировать внутренний спрос, в 2013 г. не было единства. Сторонники стратегии стимулирования спроса говорили о том, что, по данным опросов предпринимателей, недостаток спроса находится на одном из первых мест среди факторов, ограничивающих экономический рост, и, значит, нехватки производственных мощностей нет. Однако апелляция к недостатку спроса по оценкам предпринимателей как к индикатору возможности «безынфляционного стимулирования спроса» недостаточно убедительна, в том числе в силу такого известного факта, как перманентная стабильность опросных оценок на фоне изменения темпов экономического роста23. При этом трендовые показатели так называемого «разрыва выпуска» (output gap), которые традиционно характеризуют наступление в экономике той или иной фазы экономического цикла (рис. 11-13), не позволяют однозначно говорить об отрицательном или положительном состоянии индикатора (последнее обычно называют перегревом), а скорее свидетельствуют о равновесной ситуации. Кроме того, практическую значимость индикаторов разрыва выпуска в условиях российской экономики некоторые авторы вообще (по крайней мере, несколько лет назад) подвергали сомнению из-за сильной изменчивости рядов экономических данных, характеризующих российскую экономику, и их недостаточной длины24. В связи с этим, на наш взгляд, при использовании данного подхода в анализе экономической конъюнктуры в России необходимо, во-первых, расширить спектр традиционных инструментов, а во-вторых, учесть выводы посткризисных дискуссий, основанные на новых концептуальных подходах.  Расширение спектра традиционных инструментов анализа экономической конъюнктуры в России может быть связано с известными процедурами расчета индикаторов устойчивости инфляции, то есть так называемых «не ускоряющих инфляцию уровней загрузки факторов производства». Для этого, опираясь на концепцию NAICU25, мы сопоставляем временные ряды, с одной стороны, уровня загрузки мощностей по данным Российского экономического барометра (РЭБ) и Росстата (рис. 14), а с другой — темпов базовой инфляции (точнее, их помесячной разницы для устранения нестационарности) при введении в уравнение лагового значения ускорения инфляции26.  Проведенные эконометрические расчеты27 позволяют сделать вывод, что не ускоряющим инфляцию уровнем загрузки мощностей можно считать интервал 75,4 — 81,4% (по данным опросов РЭБа) и 60,7— 63,2% (по данным опросов Росстата), что совпадает с фактической оценкой в августе 2013 г. — 76% и в октябре — 63%, по данным РЭБа и Росстата соответственно. Эти цифры свидетельствуют о достижении экономикой уровня так называемого «потенциального выпуска». При этом об отсутствии перегрева говорит и снижение потребительской инфляции с 7,4% год к году в мае 2013 г. до 6,1% в сентябре, а также уменьшение инфляционных ожиданий по данным опросов (см. рис. 5).  Аналогичная ситуация с загрузкой рабочей силы: стандартные эконометрические оценки взаимосвязи ускорения базовой инфляции и такого специфического индикатора, как уровень загрузки рабочей силы28 (по опросам РЭБа в месячном выражении с начала 2000 г.), показывают, что не ускоряющий инфляцию уровень загрузки рабочей силы (рассчитанный на основе концепции NAILU29) составляет 84,7—94,8%, а ее уровень в последней точке наблюдения — 87% в августе 2013 г. — попал в этот интервал (в кризисной первой половине 2009 г. он был гораздо ниже — около 75%). Эти расчеты хорошо корреспондируют с исторически минимальными официальными оценками безработицы в августе 2013 г. на уровне 5,2%.

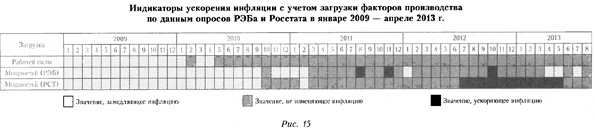

На основе полученных данных мы построили индикаторы, которые характеризуют состояние загрузки факторов производства в терминах поведения инфляции. На рисунке 15 видно, что экономика была недозагружена с начала исследуемого периода и до второй половины 2010 — начала 2011 г. Затем был период равновесного состояния, который, возможно (согласно лишь одному из трех опросов), в середине 2012 г. сменился вступлением экономики в стадию перегрева.

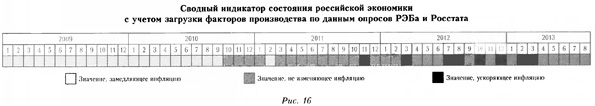

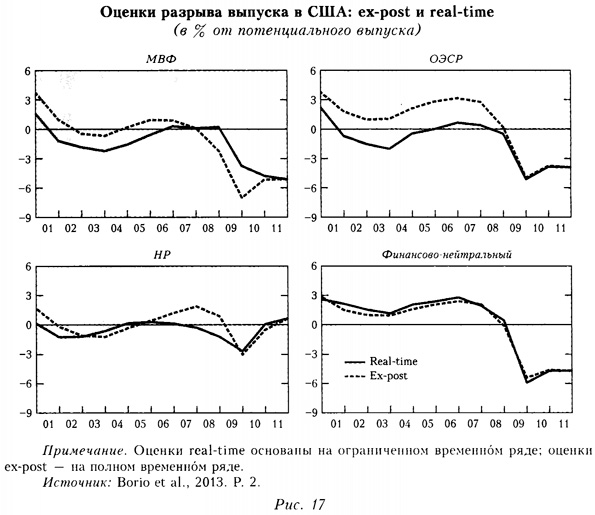

Поскольку результаты анализа опросов из разных источников отличаются, мы решили построить единый индикатор перегрева экономики. Методика его построения совпадает с описанной выше, за одним исключением: использована 90-процентная точность, а в случае расхождения данных из разных опросов окончательное значение индикатора мы брали по мажоритарному правилу30. Из данного индикатора (рис. 16) видно, что начиная с середины 2012 г. в течение большей части периода загрузка факторов производства либо превосходила равновесное значение (положительный разрыв выпуска), либо находилась на уровне равновесия (нулевой разрыв). Концепция выделения долгосрочной (устойчивой) и структурной составляющих ВВП (а также бюджета и безработицы), на основе которой и рассчитывается разрыв выпуска, после кризиса 2007—2009 гг., с одной стороны, подвергается критике в литературе, а с другой — продолжает использоваться на фоне попыток ее модернизации. Последняя нацелена на расширение спектра индикаторов разрыва выпуска для обеспечения либо их финансовой нейтральности (учета характеристик финансовых рынков наряду с традиционной увязкой показателей динамики выпуска и инфляции), либо нейтральности с учетом других особенностей национальной экономической модели (например, устойчивого перегрева на рынке труда и т. д.). Как отмечается в недавних работах, влияние финансов на цикл даже в США до сих пор фактически не учитывали ни в теории, ни на практике. Во-первых, финансовый сектор игнорировали, поскольку в своих решениях агенты финансового рынка опираются преимущественно не на открытую статистику, а на скрытую информацию (типа прогнозируемых выплат по активам или ожидаемых перспектив деятельности корпораций реального сектора экономики). Во-вторых, большую роль в таких важных для макроэкономики событиях, как банкротства банков, кредитные сжатия и образование пузырей на рынках активов, играют самосбывающиеся прогнозы, учитывать которые макроэкономисты пока полноценно не могут31. В-третьих, с середины 1980-х годов макроэкономисты на Западе делали акцент на новых моделях, основанных на структурных аспектах экономики, которые в определенной мере не были связаны с учетом действий фискальных и монетарных властей и с динамикой финансовых рынков32.  В связи с этим сейчас в ходе дискуссий предлагают учитывать как сам по себе эффект финансового богатства (что влияет на потребление индивида, который тратит больше, если стоимость его финансовых активов растет33), так и неравномерность распределения этого богатства в ходе экономического цикла (в этом случае потери экономики с развитым рынком акций в ходе кризисов не сводятся к потерям текущего ВВП, а существенно превышают их). Кроме того, как считают некоторые участники обсуждений, важно учитывать влияние постоянного массированного перераспределения богатства между финансовыми рынками, а также воздействие этих рынков на структуру финансирования корпораций реального сектора (разделение между банковскими займами, облигациями и акциями) и на их эффективность34. При этом в экономической литературе все чаще отмечают, что трактовка потенциального выпуска как неинфляционного (выпуска при стабильной инфляции) игнорирует исторически подтвержденный факт: динамика выпуска может быть нестабильной и неустойчивой при низкой и стабильной инфляции в силу финансовых дисбалансов, например на рынке кредитов и/или недвижимости (пример — последний мировой кризис). Кроме того, динамика финансового сектора содержит информацию и о циклической динамике выпуска. В связи с этим на эмпирическом уровне некоторые авторы уже предпринимают попытки разработать методику построения так называемых «финансово-нейтральных показателей разрыва выпуска», что приводит к большей устойчивости и позволяет преодолеть зависимость от конечной точки, что характерно для стандартных простых статистических фильтров, используемых для расчета потенциального выпуска. На рисунке 17 представлена оценка разрыва выпуска в экономике США специалистами МВФ, ОЭСР и Банка международных расчетов (БМР), которые использовали стандартный фильтр Ходрика—Прескотта — два верхних квадранта и нижний левый, а также финан-сово-нейтральный разрыв выпуска, рассчитанный авторами из БМР на основе модифицированной методики фильтра Ходрика—Прескотта и с учетом динамики кредитного рынка и рынка недвижимости — нижний правый квадрант. На рисунке видна серьезная разница в оценках ex-post и real-time (в реальном времени), а также кардинальное отличие в трактовке ситуации в экономике США в докризисный период (2002—2005 гг.): если стандартные оценки real-time говорили о недо-загрузке потенциала экономики, то финансово-нейтральные, наоборот, о состоянии перегрева уже с начала 2000-х годов.

Хотя финансовый сектор России по мировым меркам не очень велик (суммарная капитализация фондового рынка и банковские кредиты составляют менее 90% ВВП), с постепенным переходом к предоставлению ликвидности через каналы Банка России, а не через покупку валюты, поступающей от экспорта углеводородов, его размеры и роль могут возрасти. Через некоторое время в связи с этим (по мере создания новых модельно-теоретических подходов) возрастет актуальность разработки индикаторов разрыва выпуска нового поколения, особенно учитывая, что и в России инфляция может быть стабильной при наличии финансовых дисбалансов, а в такой ситуации использовать стандартные методы расчета разрыва выпуска затруднительно. Это связано с тем, что во-первых, в нашей стране финансовые бумы могут совпадать с позитивным шоком предложения, что в общем случае оказывает понижательное давление на инфляцию, создавая условия для бума на рынке активов и последующего кризиса (Drehmann et al., 2012). Во-вторых, финансовый бум и приток капитала на внутренние рынки финансовых активов, как правило, сопровождаются укреплением национальной валюты, что само по себе имеет антиинфляционные последствия. На таком фоне попытки использовать неформализованные процедуры введения в оценки разрыва выпуска тех или иных финансовых переменных (например, конъюнктуры кредитного рынка) связаны с риском чрезмерного субъективизма, что заметно в дискуссиях о перегреве кредитного рынка, идущих с 2012 г., и в попытках его охлаждения Банком России, предпринятых в прошлом году. Это привело к замедлению роста кредитования35, хотя суммарная доля кредитов предприятиям и домашним хозяйствам относительно ВВП по мировым меркам невелика — менее 50%. Кроме того, как подчеркивается в экономической литературе, далеко не все кредитные бумы «плохие», то есть неизбежно ведут к финансовому кризису, поскольку некоторые из них способствуют увеличению глубины финансового рынка и ускорению долгосрочного экономического роста; однако отличить «плохой» кредитный бум (треть которых ведет к финансовому кризису, а значительная часть — к замедлению долгосрочных темпов роста) от «хорошего» непросто. Отмечается, в частности, что «плохие» бумы больше по абсолютному размеру и продолжительнее: примерно половина бумов, длящихся более шести лет, приводят к финансовому кризису (DeH'Ariccia et al., 2012). В литературе предлагают различные способы выхода из этой непростой ситуации. Так, при использовании расширительного подхода традиционные, достаточно формальные индикаторы разрыва выпуска рассматривают не изолированно, а системно, то есть в составе определенной совокупности индикаторов состояния экономики, охватывающих производственные и финансовые показатели с учетом степени превышения ими уровней предыдущего полного цикла. При данном подходе делают попытки интегрировать индикаторы функционирования товарного и финансовых рынков, например в форме так называемых «тепловых диаграмм» в докладах МВФ (IMF, 2012), но при этом, однако, трактовка ситуации также в определенной мере субъективна. Здесь необходимы два уточнения. Во-первых, полным циклом для России точнее, на наш взгляд, считать не период 1997—2006 гг., как в докладе МВФ, выпущенном в октябре 2012 г. — в части, посвященной анализу перегрева основных экономик мира (IMF, 2012), а уточненные оценки, полученные Институтом «Центр развития» НИУ ВШЭ (2013), эксперты которого датировали период предыдущего бизнес-цикла российской экономики сентябрем 1997 — маем 2008 г.36 Во-вторых, в российских условиях также можно использовать финансово-нейтральные индикаторы перегрева. В этих целях мы модифицировали37фильтр Ходрика—Прескотта, добавив две новые переменные: реальную процентную ставку по кредитам нефинансовым организациям и реальный рост всех кредитов (реальному сектору и домашним хозяйствам)38 (см. динамику индикатора «фильтр Калмана» на рис. 12 — 13). Отметим любопытный факт: периоды перегрева и спада российской экономики, которые показывает финансово-нейтральный индикатор, практически полностью совпадают с теми, которые можно получить с использованием обычного фильтра Ходрика—Прескотта. Однако амплитуда колебаний заметно отличается: финансово-нейтральный индикатор дает значительно более глубокие спады выпуска. В целом все описанные выше методы определения разрыва выпуска дают схожие результаты, согласно которым на середину IV квартала 2013 г. российская экономика в течение 12 месяцев находилась примерно на уровне потенциала с неявно выраженной тенденцией последних месяцев к снижению. В то же время при расчете разрыва выпуска для России важно найти способ учета возможного перегрева не только на финансовом рынке, но и на рынке труда, имея в виду, что в 2012 г. она уже находилась среди 15 стран (с высоким и средним уровнем развития) с отрицательным приростом рабочей силы (наряду с рядом средних по размеру европейских экономик, а также Японией). Причем большинство развитых стран с этой проблемой не сталкиваются в силу значительного иммиграционного притока, а страны БРИК — из-за молодого населения. В связи с этим, на наш взгляд, нельзя упрощать причины превышения текущей инфляцией ее целевого уровня на 2013 г. 6 — 6,2%, сводя их к эффекту базы и засухи 2012 г. В формировании инфляционной динамики в российской экономике не следует недооценивать роль фактора постоянного многолетнего роста удельных трудовых издержек. Если их измерять в терминах реальной рублевой (а не валютной) зарплаты, то они выступают фактором инфляции издержек (а не столько индикатором внешней конкурентоспособности, как их обычно рассматривают). Говоря об инфляции издержек в России, обычно ссылаются лишь на регулярную индексацию правительством тарифов на газ и электроэнергию, сводя этот тип инфляции фактически только к динамике удельных капитальных издержек и не всегда рассматривая удельные трудовые издержки, что сказывается и на мерах экономической политики. Например, сейчас российское правительство решило начать тратить деньги резервных фондов, параллельно введя ограничения на рост цен на продукцию естественных монополий (путем их замораживания в 2014 г. и ограничения формулой «инфляция минус» в последующие годы). Однако о факторе опережающего роста удельных трудовых издержек в рублевом выражении, который ускорился в первой половине 2013 г., почти не говорят, как и о преодолении структурных ограничений на рынке труда39. Недостаточный учет фактора роста трудовых издержек и соответственно переоценка вклада фактора роста цен естественных монополий и чисто монетарных индикаторов в инфляционной функции затрудняют прогнозирование инфляции. Что касается разрыва выпуска с учетом ситуации на рынке труда и динамики ULC, то эмпирические подходы такого рода, как указано в экономической литературе, процедурно могут быть основаны на использовании многомерного фильтра Калмана. Он предполагает построение компактной системы уравнений, в которой оценки потенциального выпуска увязаны с некоторыми другими параметрами динамической модели экономики, в частности с характеристиками рынка труда в форме динамики ULC40. Критерии формирования системы мер антикризисной политики в России в условиях гипотетической автономной рецессииТребования к антикризисной политике в условиях потенциальной рецессии в сегодняшней российской экономике определяются, на наш взгляд, тремя критериями. Во-первых, это сам характер рецессии (рецессия спроса, предложения или запасов); во-вторых, состояние фазы конъюнктурного цикла (знак и абсолютный размер разрыва выпуска относительно ВВП); в-третьих, особенности автономной рецессии спроса или запасов в условиях ресурсно-ориентированной экономики, аномально зависящей от динамики и уровня цен на энергосырьевые товары. Говоря о первом критерии, важно учитывать, что гипотетическая автономная рецессия спроса или предложения в России сама по себе предъявляет к антикризисной политике специфические требования. Дело прежде всего в том, что бороться с рецессией спроса в отличие от рецессии запасов в ряде случаев можно именно за счет его «накачки». В условиях рецессии запасов, как в период кризиса 2008—2009 гг., антикризисная поддержка спроса не могла быть эффективной, поскольку промышленность сокращала выпуск фактически независимо от динамики потребления. В то же время паузу, связанную с неизбежным резким снижением производственной активности, можно было использовать для реструктуризации производства, в том числе при господдержке (например, для переселения избыточных занятых из моногородов, создания условий для развития малого бизнеса или рынка «длинных» облигаций при поддержке банков развития по образцу Бразилии). Применительно ко второму критерию, а также мониторингу состояния фазы цикла в целом, отметим, что наш анализ совокупности индикаторов разрыва выпуска не позволяет однозначно говорить сейчас (в IV квартале 2013 г.) о перегреве или, наоборот, о переохлаждении российской экономики. Скорее можно говорить о точке равновесия, что выдвигает на первый план меры структурной и институциональной политики, необходимые для стимулирования долгосрочного экономического роста. Что касается мер денежно-кредитной политики или бюджетной подпитки текущего спроса, то с теоретической точки зрения их применение при разрыве выпуска, близком к нулю, хотя и возможно, но будет иметь проинфляционное воздействие. Последнее в условиях российской экономики (сильно пострадавшей от инфляции в 2000-е годы и испытавшей в этот период значительное укрепление реального эффективного курса рубля именно за счет накопления относительной инфляции, а не роста номинального эффективного валютного курса) крайне нежелательно. «Накачка» спроса в условиях полной загрузки потенциала экономики вновь усилит инфляцию. Тогда столь необходимое доверие к Центральному банку как надежному борцу с инфляцией неизбежно упадет. Поэтому ослабление денежно-кредитной политики в ближайшее время представляется рискованным. Условием ее ослабления должно быть превентивное оживление инвестиционной активности, так как для создания новых мощностей в любых (даже не самых капиталоемких отраслях) нужно время — минимум год-полтора. Третий критерий отбора мер антикризисной политики, то есть сырьевая зависимость экономики, имеет значение и как фактор ухудшения ожиданий при рецессии запасов, и как фактор, лимитирующий применение мер антикризисной поддержки с учетом накопленных в Резервном фонде средств при рецессии спроса. Моделирование с использованием среднесрочной экономической модели внешнего шока при падении цен на нефть до 60 долл./барр. в условиях 2013 г.41 показало, что ВВП снижается на 5,9%, доходы федерального бюджета сокращаются на 3 трлн руб. (на 23%), а его дефицит возрастает до 3,5 трлн руб. и составляет 6,4% ВВП. Таким образом, при столь резком снижении цен на нефть «подушка безопасности» в виде Резервного фонда будет израсходована в течение одного года. Кроме того, потребуется профинансировать «остаточный» бюджетный дефицит в размере 1,1% ВВП. При снижении цен на нефть в течение трех лет к концу третьего года соотношение госдолга и ВВП составит 25%, то есть достигнет предельного значения в соответствии с Основными направлениями государственной долговой политики Российской Федерации на 2013—2015 гг., разработанными Минфином РФ. Стоимость обслуживания долга возрастет до 1,2 трлн руб., или до 8,3% от общей величины расходов федерального бюджета. Тем не менее предельная величина такого соотношения, равная 10% (Минфин России, 2012), при этом не будет достигнута. Однако если падение цен на нефть продолжится более трех лет, придется делать выбор между дальнейшим быстрым наращиванием госдолга и стабилизацией соотношения госдолга и ВВП. Для его устойчивого поддержания на уровне 25% дефицит федерального бюджета должен сократиться с 6,6% ВВП (в варианте с быстрым ростом госдолга) до 1,3% ВВП. В таких условиях экономическая политика должна быть достаточно консервативной и адаптивной. Важно, чтобы российская экономика имела гибкий рынок труда и минимум других жестких структур или обязательств и могла быстро скорректироваться с учетом дисбалансов, вызванных возможным падением доходов от экспорта ресурсов. Также целесообразна разработка стресс-сценариев при условии падения цен на нефть до 60—70 долл./барр., что следует из текущих значений их долгосрочного тренда, а не до 80 долл./барр., как предусмотрено, например, сценарием А> выполняющим функции стресс-сценария в официальном прогнозе социально-экономического развития Российской Федерации на 2014—2016 гг. (Минэкономразвития России, 2013). Кроме того, на наш взгляд, целесообразно обсудить опыт Чили по использованию при прогнозировании основных макропоказателей независимых экспертных групп с целью разработки и уточнения прогноза цен экспортных товаров (в Чили — медь, в России — нефть и газ), который имеет форму закона и применяется для прогнозирования структурного бюджета. Это позволит связать возможность смягчения бюджетной политики с двумя объективными условиями: выпуск отстает от тренда (рецессия) (что определяет та же или альтернативная группа экспертов) или цена на нефть ниже тренда. Таким образом, расширяется вовлеченность независимых экспертов в процесс принятия решений, повышается транспарентность обоснования официальных прогнозов. Представляется, что в условиях рецессии на фоне близкого к нулю разрыва выпуска и относительно стабильных в среднесрочной перспективе цен на нефть антикризисная политика должна иметь преимущественно структурный характер, но с максимально возможным краткосрочным эффектом. Это связано с тем, что превращение долговой проблемы развитых стран в долгосрочную заставляет развивающиеся страны (в том числе Россию) искать, с одной стороны, способы защиты своей экономики от внешних рисков, которые могут привести к новой волне кризиса, а с другой — новые факторы долгосрочного роста и перестройки структуры экономики. Формирование такой антикризисной политики в России должно опираться как на анализ мирового опыта, так и на учет российской специфики. К числу важных превентивных антикризисных мер структурного плана эксперты ОЭСР, в частности, относят шаги, направленные на стимулирование использования компаниями лучших практик управления товарно-материальными запасами (включая развитие транспортной инфраструктуры), что значительно снижает волатильность основных макроэкономических агрегатов. Указывается, что отрицательный вклад снижения запасов в кризисное снижение ВВП, доходивший, по оценкам Института «Центр развития» ГУ—ВШЭ (2009), до 70% в США в первой половине XX в., на фоне развития технологий управления запасами значительно сократился во всех развитых странах, но потенциал этого снижения для них исчерпан, так как в последние десятилетия поведение предприятий развитых стран относительно формирования запасов в целом стабилизировалось (OECD, 2010). Учитывая неразвитость технологий корпоративного управления в России (о чем говорят традиционно низкие места — на уровне 100-го — в рейтингах конкурентоспособности Всемирного экономического форума), данное направление и прежде всего вложения в транспортную инфраструктуру могут стать важным элементом антикризисной структурной политики в российской экономике. Анализ мирового опыта проведения структурной политики в ходе экономических кризисов (прежде всего последнего) позволяет отметить эволюцию взглядов экспертов от общих рекомендаций к оценке количественного воздействия мер структурной политики на длительность предкризисной экспансии, продолжительность и силу воздействия кризиса на экономику. Основным критерием выделения мер структурной политики с точки зрения краткосрочной эффективности может быть либо использование методологии межотраслевого баланса (МОБ) для определения круга отраслей, рост выпуска которых порождает максимальную цепочку межотраслевых взаимосвязей, либо ориентация на фискальные мультипликаторы. В России применять методологию межотраслевого баланса для выделения мер структурной политики принципиально возможно (имеем в виду политику по отношению к отраслям экономики), но это требует серьезной подготовительной работы. Иначе придется использовать устаревшие значения коэффициентов середины 2000-х годов, так как Росстат еще только разрабатывает МОБ в ОКВЭД за 2011 г. Кроме того, официальный МОБ существует лишь в классификации ОКОНХ, что также ограничивает его использование для выделения наиболее эффективных мер структурной политики с учетом их мультипликативного эффекта. Поэтому пока в качестве критерия выбора мер структурной политики можно применять только фискальные мультипликаторы. Для более точного выбора мер борьбы с потенциальной автономной рецессией важно, на наш взгляд, активизировать исследования общей природы циклических процессов и факторов рецессий в российской экономике на основе используемых в мировой экономической науке подходов. Среди них прежде всего классическая модель мультипли-катора-акселератора, которую можно пытаться адаптировать для анализа российской экономики в силу явной эмпирической связи темпов роста инвестиций текущего года с ростом выпуска предыдущих периодов. Актуальны и новокейнсианские подходы, важность которых для российской экономики связана с монополизацией рынка товаров и специфическими структурными особенностями рынка труда (в том числе из-за перехода России с 2012 г. в число стран с устойчивым абсолютным сокращением рабочей силы), что сделает поведение реальной заработной платы в условиях рецессии более жестким по сравнению с тем, что наблюдалось ранее42. Статья подготовлена на основе результатов, полученных авторами в ходе выполнения проекта «Краткосрочный и среднесрочный сценарный прогноз развития российской экономики в условиях стагнации ведущих экономик мира» в рамках Программы фундаментальных исследований Национального исследовательского университета «Высшая школа экономики» в 2013 г., а также реализации в 2012-2013 гг. НИР для Минэкономразвития России по теме «Разработка системы управления рисками, прогнозирования и предотвращения кризисных ситуаций» (шифр темы 0110-03-12). 1 В запасы включают готовую продукцию для перепродажи, сырье и материалы, незавершенное производство и полуфабрикаты. 2 Согласно данным Росстата на конец ноября 2013 г., ВВП при устранении сезонности снизился в I и II кварталах 2013 г. соответственно на 0,2 и 0,3V 3 Промышленность России в январе - сентябре 2013 г. выросла лишь на 0,1% против 2,9% прироста в январе— сентябре 2012 г., а в обрабатывающей промышленности выпуск снизился на 0,3% против роста на 4,5% в соответствующем периоде предыдущего года. 4 Эмпирические выводы о том, что в российской экономике существует «достаточно тесная связь между промышленным и общеэкономическим циклом», были сделаны ранее (см.: Центр развития, 2009. С. 141). Это коррелирует с данными по другим странам. В частности, проведенный нами анализ квартальных данных по экономике США показал, что в последней трети XX — начале XXI в. динамика промышленности в целом была синхронной относительно общеэкономического цикла в основном за счет обрабатывающих отраслей (Там же. С. 118 — 126). 5 В данном случае имеется ввиду экономическая модель рецессии запасов (см.: Metzler, 1941). 6 См. об этом, например: Миронов, 2009. 7 Среди них, если учитывать особенности российской рыночной системы, актуальны с точки зрения разработки прежде всего классическая модель мультипликатора-акселератора и новокейнсианские подходы (подробнее об этом см. ниже). Пока, на наш взгляд, менее перспективны для российских условий новоклассические теории цикла (в том числе теория реального делового цикла), а до недавнего времени — и новейшие, в основном эмпирические (атеоретические) исследования взаимосвязи циклической динамики реальных (со стороны реального сектора) и финансовых переменных (см.: Bussiere et al., 2013; Claessens et al., 2011; Lo, 2012). Последние в России становятся востребованными только сейчас (по мере развития финансового рынка). 8 К быстрому наступлению в российской экономике кризиса запасов в 2009 г., на наш взгляд, привело совпадение по крайней мере двух негативных факторов: необходимости постоянного перекредитования накопленной внешней корпоративной задолженности (в силу особенно сильной процикличности кредитных рынков в сырьевой экономике) и резкого роста девальвационных ожиданий, которые усилились в связи со снижением цен на нефть и массированным оттоком краткосрочного капитала. Эти два фактора сработали как своего рода триггер кризиса: они резко ухудшили ожидания роста выпуска и вынудили остановить производство на фоне наличия иных источников покрытия спроса, а именно накопленных запасов материальных оборотных средств. 9 Поскольку падение промышленности и ВВП не было связано с динамикой внутреннего спроса, который перестал расти, то сначала — даже в апреле 2009 г. — это объясняли (в том числе эксперты из международных организаций) либо ошибками Росстата, либо сокращением чистого экспорта, что в равной степени было неверным. 10 Эта модель была основана на монетизации притока чистых иностранных активов, объем которой часто не совпадал с реальной потребностью банков в ликвидных средствах (что проявлялось в нестабильности ставок межбанковского рынка). 11 Сводный опережающий индикатор возникновения системного кризиса в банковском секторе России, рассчитываемый ЦМАКП, с конца 2012 г. находится в зоне риска (см.: www.forecast.ru/SOI.aspx), а в сводном рейтинге конкурентоспособности стран Всемирного экономического форума (ВЭФ) за 2013 г. Россия, занимая общее 64-е место из 148 стран, по надежности банков находится лишь на 124-м месте. 12 Так, сокращение за девять месяцев 2013 г. объема российского экспорта на 1,3% сопровождалось более скромным, чем в прошлые годы, но все-таки ощутимым ростом импорта на 3,4%. Инвестиции в основной капитал сократились в январе—сентябре 2013 г. на 1,4% по отношению к соответствующему периоду прошлого года, когда они выросли на 9,6%. Экономический рост поддерживается в основном за счет инерционного увеличения конечного потребления домашних хозяйств. 13 Взвешенный рост удельных трудовых и энергетических издержек в валютном выражении. 14 В одной из работ данный тренд прослеживается на периоде 1985—2008 гг. (Kose et al., 2012). 15 Водной из работ (Matheson, 2013) автор исследует синхронизацию глобального роста в 185 странах в 1990 -2011 гг. и приходит к выводу как о наличии явно выраженной синхронизации среди развитых стран (для которых глобальные шоки объясняют около 80% вариации темпов роста), так и о значительном влиянии региональных и внутренних шоков на темпы экономического роста в странах СНГ, Азии, Африки и Среднего Востока. 16 Если брать последний период, то максимальный ущерб экономике рецессии наносили в Греции и Португалии — 7,4 и 5,3% падения ВВП кумулятивно, а минимальный - во Франции и Дании — соответственно 0,15 и 0,6% падения ВВП. Продолжительность рецессии колебалась от двух кварталов в большом числе стран до пяти кварталов в Словении, Испании и Италии и до восьми кварталов в Португалии. 17 Истоки данной тенденции в дискуссии, на наш взгляд, связаны с использованием известной экономической модели международной конкурентоспособности, предполагающей отрицательное влияние роста относительных удельных трудовых издержек (Relative Unit Labour Costs, RULC) на рыночные доли страны и ее экономический рост. Эта модель, исходящая из несовершенства конкуренции (в отличие от неоклассической теории равновесия) и введенная в оборот А. Тирволлом (Thirwall, 1979) в целях, не связанных напрямую с анализом влияния динамики RULC на рост выпуска и цикл, при альтернативном толковании позволяет сделать вывод, что при более высоком росте RULC по сравнению с другими странами снижается экспорт, растет импорт и замедляются темпы экономического роста (см.: Fagerberg, 1988). При этом, в частности, необходимо строгое выполнение условия Маршалла-Лернера, предполагающего, что сумма ценовых эластичностей спроса на экспорт и импорт больше 1. 18 Лишь Японии и Франции удалось в этот период снизить относительные удельные трудовые издержки, а многим, в частности Венгрии, Чехии, Дании, не говоря уже о Греции, Испании и Италии, пришлось делать это в ходе борьбы с кризисом в последние годы, когда они вступили в период экономии после периода бурного потребления. 19 Удельные капитальные издержки рассчитываются как отношение номинальной нормы прибыли к производительности капитала, или, что то же самое, как произведение доли продукта капитала в добавленной стоимости и ценового дефлятора. 20 В силу отставания роста производительности труда от роста заработной платы и быстрого укрепления рубля в посткризисный период. 21 Инвестиционная активность в России сдерживается из-за относительной дороговизны российских товаров в валютном выражении (об этом говорит лидерство России по росту реального эффективного курса в 2000-е годы среди стран ОЭСР и БРИК), что проявляется в более низкой, чем в 16 лидирующих странах-конкурентах, доходности проектов, связанных с притоком ПИИ. Например, «нефтяному» Казахстану Россия по этому показателю проигрывает в два раза — 13 против 26%, а Нигерии — почти в три (World Investment Report-2013 / UNCTAD). 22 Смена экономической модели связана, в частности, с быстро падающим, даже по оценкам Минэкономразвития России, отношением значения счета текущих операций к ВВП (с 3,5% в 2013 г. до —0,1% в 2016 г.), что, усиливая волатильность на валютном рынке, не позволяет рассчитывать на быстрое снижение оттока капитала. 23 С одной стороны, по данным опросов Росстата, публикуемых в бюллетене ИСИЭЗ НИУ ВШЭ, баланс оценок избытка и недостатка спроса в промышленности находится в диапазоне -20—27 п. п. с конца 2010 г., и рост промышленности начал замедляться именно с этого периода. С другой стороны, если посмотреть на более длинные ряды оценок спроса на внутреннем рынке как фактора, ограничивающего рост производства в обрабатывающей промышленности, то видно, что сейчас эти ограничения существенно менее значимы, чем в 2009—2010 гг., и находятся на уровне 2006—2007 гг., когда промышленность быстро росла.24 Как отмечают М. Казакова с соавторами, «в основе традиционных подходов к оценке структурной (тренда. — В. М., В. К.) и конъюнктурной компонент динамики макроэкономических показателей лежит тот факт, что медленная изменчивость является единственным признаком структурной составляющей макроэкономического показателя». Следовательно, ни один из обычных статистических фильтров «не сможет выделить структурную компоненту временного ряда, если эта компонента менялась достаточно сильно или исследуемый ряд достаточно мал» (Казакова и др., 2009. С. 47). 25 NAICU — Non-accelerating inflation rate of capital utilization. Ранее применительно к России концепция NAICU на основе статистических данных до 2004 г. включительно впервые была использована для эмпирических расчетов в работе: Oomes, Dynnikova, 2006, которые опирались на теоретический первоисточник: McElhattan, 1978. К настоящему времени подход к анализу потенциального ВВП и разрыва выпуска на основе NAICU апробирован на статистике ряда стран. Концепция NAICU, в свою очередь, аналогична концепции NAIRU, то есть Non-accelerating inflation rate of unemployment. 26 Это сделано, в частности, для учета инфляционных ожиданий. 27 Модель и расчеты описаны в статистическом приложении к статье (см.: http://dcenter.ru/ science/ Mironov_Kanofyev_Recession_Supple_l .pelf). 28 Этот индикатор, на наш взгляд, весьма важен для российской экономики, где, как известно из эмпирических данных, предприниматели в ходе рецессии предпочитают не увольнять работников, а переводить их на режим неполной занятости и оплаты. 29 При расчете NAILU (Non-accelerating inflation rate of labour utilization) концептуально мы используем работу: Oomes, Dynnikova, 2006. 30 Если, например, два индикатора показывали перегрев, а третий — равновесие, то окончательное решение принималось в пользу перегрева. 31 См., в частности: Kocherlakova, 2010. 32 Это так называемые динамические стохастические модели общего равновесия (Dynamic Stohastics General Equilibrium models, DSGE-models), которые пришли на смену моделям, основанным на учете динамики спроса и предложения в рамках стабильного режима экономической политики. 33 Это пытался использовать Б. Бернанке входе второго этапа количественного стимулирования экономики США (см.: http://top.rbc.ru/economics/19/ll/2010/501726.shtml). 34 См.: Kocherlakova, 2010. 35 Темпы прироста кредитов предприятиям в январе —июне 2013 г. составили 13% против 24% за аналогичный период 2012 г., а темпы прироста потребительских кредитов стабильно выше - около 38% в 2013 г. против 40% в предыдущем. 36 Для выделения поворотных точек цикла в данной работе использована процедура устранения сезонности (с помощью алгоритма X-11), реализованная в статистическом пакете Demetra. 37 Здесь мы следуем работе: Borio et al., 2013.38 Коэффициенты, с которыми взяты новые переменные, рассчитаны методом наибольшего правдоподобия с помощью одномерного фильтра Калмана. 39 В этих условиях установление ограничений для иностранных трудовых мигрантов (введение депозита в размере 30 тыс. руб. при въезде в Россию и пр.) при отсутствии мер по усилению мобильности семей работников внутри страны может усугубить ситуацию перегрева (при всей важности урегулирования проблемы миграции). 40 Такого рода модели разрабатывались в 2000-е годы экспертами МВФ применительно к экономикам Словакии, Чехии и Греции (например, см.: Komuki, 2008). 41 Оценки производились в конце 2012 г. Использована среднесрочная макроэкономическая модель российской экономики, разработанная в Институте «Центр развития» НИУ ВШЭ. 42 Именно монополизация рынка и жесткость цен и заработной платы выступают важнейшими предпосылками в новокейнсианских теориях цикла (описание одной из новокейнсианских моделей цикла, сохраняющих актуальность для российских условий, дано, например, в: Mankiw, 1985). Список литературы Институт «Центр развития» ГУ-ВШЭ (2009). Роль экономических циклов в развитии российской экономики. Отчет о НИР в рамках программы фундаментальных исследований (заключительный). Москва: Институт «Центр развития» ГУ-ВШЭ. [Institute "Center of Development", SU-HSE (2009). The Role of Economic Cycles in the Development of the Russian Economy. Research Report within the Program of Fundamental Research (Final). Moscow.] Институт «Центр развития» НИУ ВШЭ (соисполнитель темы) (2013). Разработка системы управления рисками, прогнозирования и предотвращения кризисных ситуаций. Отчет ЦМАКП о НИР для Минэкономразвития России (заключительный отчет), шифр темы 0110-03-12. Раздел 1.3. Москва. [Institute "Center of Development", NRU HSE (2013). Development of a Risk Management System of Predicting and Preventing Crises. CMASF Report on Research for the Ministry of Economic Development of the Russian Federation (The Final Report). Theme No 0110-03-12. Section 1.3. Moscow.] Казакова M. В., Синельников-Мурылев С. Г., Кадочников П. А. (2009). Анализ структурной и конъюнктурной составляющих налоговой нагрузки в российской экономике. М.: ИЭПП. [Kazakova М. V., Sinelnikov-Murylev S. G., Kadochnikov P. А. (2009). Analysis of Structural and Business Components of the Tax Burden in the Russian Economy. Moscow: IEP Publ.]

Минфин России (2012). Основные направления государственной долговой политики Российской Федерации на 2013—2015 гг. Москва. [The Ministry of Finance of the Russian Federation (2012). Main Variants of the Sovereign Debt.Policy of the Russian Federation for 2013—2015. Moscow.] Минэкономразвития России (2013). Прогноз социально-экономического развития Российской Федерации на 2014 год и на плановый период 2015 и 2016 годов. Москва, сентябрь. [The Ministry of Economic Development of the Russian Federation (2013). The Forecast of Social and Economic Development of the Russian Federation for 2014 and the Planning Period 2015—2016. Moscow.] Миронов В. (2009). Воздействие экономического кризиса на реальный сектор экономики России // Журнал Новой экономической ассоциации. № 3 — 4. С. 214—223. [Mironov V. (2009). Influence of the World Economic Crisis on the Real Sector of the Russian Economy // Journal of the New Economic Association. No 3-4. P. 214-223.] Центр развития (2009). Сценарный прогноз мирового цикла и оценка последствий мировой рецессии для российской экономики в среднесрочной перспективе. Отчет о НИР по госконтракту №. 0101-03-09 от 07.09.2009 г. для Минэкономразвития России (итоговый отчет). Москва. [Center of Development (2009). Scenario Forecast of the Global Cycle and the Effect of the Global Recession on the Russian Economy in the Medium Term. Research report on the state contract No 0101-03-09, 07.09.09 for the Ministry of Economic Development of the Russian Federation (The Final Report). Moscow.] Borio C., Disyatat P., Juselius M. (2013). Rethinking Potential Output: Embedding Information about the Financial Cycle // BIS Working Papers. No 404. Bussiere M., Imbs JKollmann R. (2013). The Financial Crisis: Lessons for International Macroeconomics // American Economic Journal: Macroeconomics. Vol. 5, No 3. P. 75-84. Claessens S., Kose A. M., Terrones M. E. (2011). How Do Business and Financial Cycles Interact? // IMF Working Paper. No 11/88. DelVAriccia G., Igan D., Laeven L., Tong H. (with Bakker В., Vandenbussche J.) (2012). Policies for Macrofinancial Stability: How to Deal with Credit Booms // IMF Staff Discussion Note. No SDN/12/06. Drehmann M., Borio C., Tsatsaronis K. (2012). Characterising the Financial Cycle: Don't Lose Sight of the Medium-term! // BIS Working Papers. No 380. Fagerberg J. (1988). International Competitiveness // The Economic Journal. Vol. 98, June. P. 355-374. Felipe J., Kumar U. (2011). Unit Labor Costs in the Eurozone: The Competitiveness Debate Again // Asian Development Bank Working Paper. No 651. Manila, Philippines. Gianella C., Chanteloup C. (2006). How Is Russian Trade Affected by Exchange Rate Developments? // OECD Working Paper. Greenspan A. (2011). Europe's Crisis Is All about the North-South Split // The Financial Times. October 6, IMF (2012). World Economic Outlook. Coping with High Debt and Sluggish Growth. Washington. October. Kocherlakova N. (2010). Modern Macroeconomic Models as Tools for Economic Policy / The Federal Reserve Bank of Minneapolis. May. Komuki T. (2008). Estimating Potential Output and the Output Gap in Slovakia // IMF Working Paper. No WP/08/274. Kose A. M., Otrok C., Prasad E. S. (2012). Global Business Cycles: Convergence or Decoupling? // International Economic Review. Vol. 53. P. 511 — 538. Lo A. W. (2012). Reading about the Financial Crisis: A Twenty-One-Book Review // Journal of Economic Literature. Vol. 50, No 1. P. 151 — 178. Mankiw G. N. (1985). Small Menu Costs and Large Business Cycles: A Macroeconomic Model of Monopoly // Quarterly Journal of Economics. Vol. 100, No 2. P. 529-539. Matheson Т. (2013). The Global Financial Crisis: An Anatomy of Global Growth // IMF Working Paper. No WP/13/76. May. McElhattan R. (1978). Estimating a Stable Inflation Rate of Capacity Utilization // Federal Reserve Bank of San Francisco Economic Review. Fall. P. 20 — 30. Metzler L. A. (1941). The Nature and Stability of Inventory Cycles // Review of Economics and Statistics. Vol. 23, No 3. P. 113 — 129. OECD (2010). Counter-Cyclical Economic Policy // OECD Economic Outlook Preliminary Edition. May. Ch. 6. Oomes N.f Dynnikova O. (2006). The Utilization-Adjusted Output Gap: Is the Russian Economy Overheating? // IMF Working Paper. No 06/68. Thirlwall A. P. (1979). The Balance of Payments Constraint as an Explanation of International Growth Rate Differences // Banca Nazionale del Lavoro Quarterly Review. Vol. 32, No 128. P. 45-53.

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Популярные книги и учебники

- Экономикс - Макконнелл К.Р., Брю С.Л. - Учебник

- Бухгалтерский учет - Кондраков Н.П. - Учебник

- Капитал - Карл Маркс

- Курс микроэкономики - Нуреев Р. М. - Учебник

- Макроэкономика - Агапова Т.А. - Учебник

- Экономика предприятия - Горфинкель В.Я. - Учебник

- Финансовый менеджмент: теория и практика - Ковалев В.В. - Учебник

- Комплексный экономический анализ хозяйственной деятельности - Алексеева А.И. - Учебник

- Теория анализа хозяйственной деятельности - Савицкая Г.В. - Учебник

- Деньги, кредит, банки - Лаврушин О.И. - Экспресс-курс

Новые книги и журналы

Популярные лекции

- Шпаргалки по бухгалтерскому учету

- Шпаргалки по экономике предприятия

- Аудиолекции по экономике

- Шпаргалки по финансовому менеджменту

- Шпаргалки по мировой экономике

- Шпаргалки по аудиту

- Микроэкономика - Лекции - Тигова Т. Н.

- Шпаргалки: Финансы. Деньги. Кредит

- Шпаргалки по финансам

- Шпаргалки по анализу финансовой отчетности

- Шпаргалки по финансам и кредиту

- Шпаргалки по ценообразованию

- 50 лекций по микроэкономике - Тарасевич Л.С. - Учебное пособие

Популярные рефераты

- Коллективизация в СССР: причины, методы проведения, итоги

- Макроэкономическая политика: основные модели

- Краткосрочная финансовая политика предприятия

- Марксизм как научная теория. Условия возникновения марксизма. К. Маркс о судьбах капитализма

- История развития кредитной системы в России

- Коммерческие банки и их функции

- Лизинг

- Малые предприятия

- Классификация счетов по экономическому содержанию

- Кризис отечественной экономики

- История развития банковской системы в России

- Маржинализм и теория предельной полезности

- Кризис финансовой системы стран Азии и его влияние на Россию

- Иностранные инвестиции

- Безработица в России

- Источники формирования оборотных средств в условиях рынка