Популярные статьи

- Государственно-частное партнерство: теория и практика

- Международный форум по Партнерству Северного измерения в сфере культуры

- Мировой финансовый кризис и его влияние на Россию

- Совершенствование оценки эффективности инвестиций

- Качество и уровень жизни населения

- Фактор времени при оценке эффективности инвестиционных проектов

- Вопросы оценки видов социального эффекта при реализации инвестиционных проектов

- Государственная собственность в российской экономике - Масштаб и распределение по секторам

- Кластерный подход в стратегии инновационного развития зарубежных стран

- Перспективы социально-экономического развития России

- Теория экономических механизмов

- Особенности нового этапа инновационного развития России

- Экономический кризис в России: экспертный взгляд

- Налоговые риски

Популярные курсовые

- Учет нематериальных активов

- Потребительское кредитование

- Бухгалтерский учет - Курсовые работы

- Финансы, бухгалтерия, аудит - курсовые и дипломные работы

- Денежная система и денежный рынок

- Долгосрочное планирование на предприятии

- Диагностика кризисного состояния предприятия

- Интеграционные процессы в современном мире

- Доходы организации: их виды и классификация

- Кредитная система: место и роль в ней ЦБ и коммерческих банков

- Международные рынки капиталов

- Многофакторный анализ производительности труда

- Непрерывный трудовой стаж

- Виды и формы собственности и трансформация отношений собственности в России

- Анализ финансово-хозяйственной деятельности

Навигация по сайту

Банковское потребительское кредитование в России через призму зарубежного опыта: конкуренция и пути развития |

|

Эзрох Ю.С.

Потребительское кредитование - важный сегмент ссудного рынка любой развитой или развивающейся страны. Этот инструмент финансирования позволяет временно увеличить платежеспособный спрос ссудополучателя, который может быть направлен на удовлетворение его текущих потребностей в жилье, автотранспорте, бытовой технике, иных неотложных нуждах. Потребительские кредиты могут быть предназначены также для целей демонстративного потребления, стремления подчеркнуть особый статус. По данным Росстата, среднедушевой доход в России в I кв. 2013 г. составил 21 тыс. руб., реальный доход, за исключением налоговых отчислений, - около 18,5 тыс. руб. [1]. При заработке на уровне среднего использование потребительских кредитов позволяет приобретать дорогие вещи не первой необходимости: компьютеры, сотовые телефоны стоимостью свыше 20-30 тыс. руб. и т.п. Рынок потребительского кредитования в России является практически конкурентным в крупных городах: большая часть банков предлагает свои варианты потребительского кредитования физических лиц. Данный рынок можно сегментировать на относительно прозрачный банковский и не совсем прозрачный небанковский. Последний включает в себя микрофинансовые организации, ломбарды, нелегальных ростовщиков и т.д. Макроэкономическая ситуация в сегменте отечественного банковского потребительского кредитованияБанки, равно как и другие профессиональные участники рынка потребительского кредитования1 - коммерческие организации, расходы которых финансируются доходами, соответственно при предоставлении ссуд важной характеристикой является уровень просроченной задолженности, часть которой в итоге будет уступлена за небольшую стоимость специальным коллекторским агентствам либо списана с балансов банка за счет созданного резерва. Если клиенты, за которых активно борются кредитные организации, в состоянии оплачивать свои кредиты, значит рынок потребительского кредитования насыщен не полностью. Общую макроэкономическую ситуацию по банковскому потребительскому кредитованию в России можно проанализировать на основе статистики Банка России в разрезе объемно -оборотных показателей данного сектора (табл. 1). Таблица 1 Количественные показатели банковского потребительского кредитования в России на 31 декабря каждого периода в 2008-2013 гг.

* За исключением жилищных кредитов, к которым согласно методологии Банка России, относятся следующие виды кредитов, предоставленных физическим лицам: а) на приобретение и обустройство земли под предстоящее жилищное строительство (земельный кредит); б) для финансирования строительных работ (строительный кредит); в) для приобретения жилья (кредит на приобретение жилья). На 01.05.2013 г. более 95°% жилищных кредитов представляют собой кредитыi, указанные в подпункте «в». Источник: статистика Банка России [2], расчеты автора. Фактически потребительское кредитование может быть сегментировано на различные по уровню кредитного риска основные составляющие:

К сожалению, статистика Банка России представлена лишь с учетом деления потребительского кредитования на жилищное (в том числе ипотечное) и на другие виды, информация по которым представлена совокупно. Как показывают данные табл. 1, уровень просроченной задолженности по жилищному кредитованию весьма невысок: более 3% он был лишь в кризисный период 2009-2010 гг. В настоящее время наблюдается тенденция к снижению данного показателя до 1,86%. Стоит отметить, что, согласно правилам бухгалтерского учета, в кредитных организациях на счета по учету просроченной задолженности переносится лишь та сумма платежа, которая не была оплачена вовремя. Например, если остаток основного долга по ипотечной ссуде составляет 2 000 тыс. руб., а ежемесячный платеж в погашение основного долга в размере 10 тыс. руб. не был внесен своевременно, то будет сформирована бухгалтерская проводка Д-т 45815 (просроченная задолженность по предоставленным кредитам и прочим размещенным средствам гражданам) К-т 455 (кредиты и прочие средства, предоставленные физическим лицам) на сумму 10 тыс. руб. Таким образом, в статистику просроченной задолженности реально попадает лишь ее небольшая часть. Понятно, что значительная часть кредитов с небольшой по длительности просрочкой не является проблемной: согласно пп. 3.7.2.3 и 3.7.3.1 Положения № 254-П «О порядке формирования кредитными организациями резервов на возможные потери по ссудам, по ссудной и приравненной к ней задолженности» от 26 марта 2004 г., качество обслуживания долга физических лиц признается не лучше, чем «среднее» или «плохое», при длительности просрочки свыше 30 и 60 дней за последние 180 дней соответственно. В таком случае возникает вопрос, насколько значительна доля длительной просроченной задолженности по жилищным кредитам в России (табл. 2). Таблица 2 Группировка задолженности по ипотечным жилищным кредитам по срокам задержки платежей, %

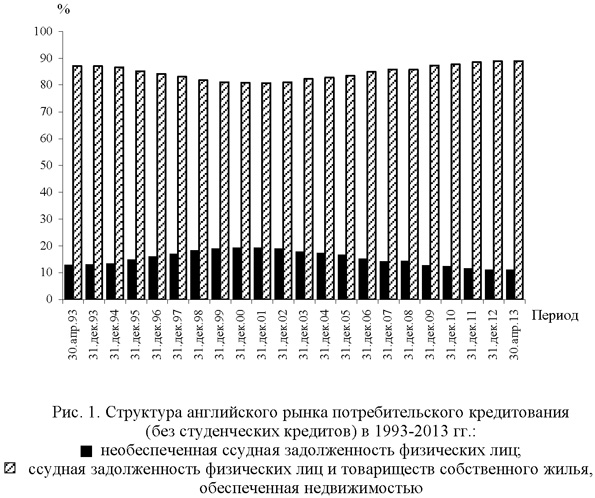

Источник: статистика Банка России [2]. Данные в табл. 2 сформированы с учетом того, что ссудная задолженность «при непогашении в срок части (доли) отражается в составе задолженности с просроченными платежами в полном объеме по максимальному сроку задержки платежей». В связи с этим доля «реальной» просрочки оказалась на 1 мая 2013 г. более чем в два раза (2,17) выше бухгалтерской (4,04 по сравнению с 1,86). Однако однозначно проблемной можно признать только ту просроченную задолженность, длительность которой составляет более 91 дня, т. е. 0,28 + 1,21 = 1,49%. При этом уровень просроченной задолженности с 2010 г. (данные на более ранние даты отсутствуют) неизменно сокращается, что говорит о стабилизации и уменьшении рисков жилищного кредитования. Риск финансирования по другим видам потребительского кредита существенно выше: уровень бухгалтерской просрочки нежилищных кредитов на 1 мая 2013 г. выше в 2,8 раза, чем жилищных (5,21% по сравнению с 1,86%). Статистика Банка России не дает информации о «реальной просрочке». Однако, не претендуя на абсолютную точность, можно попытаться исходить из разницы в 2,18 раза по оборачиваемости финансовых ресурсов в последнем завершенном периоде (2012 г.)2. Для этого необходимо средневзвешенную задолженность по нежилищным кредитам за 2012 г. разделить на общий объем выдач за этот же период. Аналогичный расчет проводится и по жилищным кредитам. В качестве исходных данных используем статистику Банка России: 5588 млрд. руб./6154 млрд. руб.=0,91 года и 2123 млрд. руб./1072 млрд. руб.=1,98 года. Фактически оборачиваемость нежилищных кредитов выше жилищных в 1,98/0,91=2,18. Иными словами, уровень реальной просроченной задолженности по нежилищным кредитам должен быть выше бухгалтерского в 2,17 (по аналогии с жилищным) и ниже в 2,18 (исходя из более быстрой оборачиваемости). Исходя из этого предположения, уровень «реальной» просрочки на 1 мая 2013 г. составит 5,21х(2,17/2,18)=5,18%. Насколько значительна данная величина? В практической банковской деятельности уровень просроченной задолженности (а нередко и невозвратных потерь) в 5% для розничных сегментов не является критичным. Необходимо подчеркнуть, что вопрос допустимости уровня просроченной задолженности является важным не только для кредитной организации, но и для Банка России как регулятора рынка. Последствием накопления значительной массы проблемных обязательств российскими коммерческими банками может быть повторение сценария ипотечного кризиса в США, дефолтных ситуаций в Греции и на Кипре и т. д. Потребительское кредитование: некоторые макроэкономические аспекты зарубежного опытаРоссийский рынок банковского кредитования прошел более чем двадцатилетний путь развития, приобретя в сравнении с девяностыми годами XX в. некоторую цивилизованность. Однако для развития банковской системы значительную роль играет ее возраст, обусловливающий традиции ведения предпринимательства, преемственность экономической политики. Например, в Англии уже в 1694 г. был учрежден Банк Англии, занимавшийся выдачей процентных кредитов [3]. Как справедливо отметил С. Ю. Глазьев, «способов развить банковскую систему много ... но совершенно ясно ... мы не можем ждать 300 лет» [4]. Для наиболее быстрого преодоления последствий объективного временного разрыва необходимо в полной мере учитывать банковский опыт развитых стран. Как показано на рис. 1 [5], рынок потребительского кредитования в Великобритании принципиально отличается от отечественного тем, что на нем преобладают обеспеченные ипотечные ссуды - на 30 апреля 2013 г. их доля составила 88,94%.

Понятно, что ссуды физических лиц, обеспечением по которым выступает недвижимое имущество, в большинстве своем носят долгосрочный характер. По нашим расчетам, оборачиваемость таких ссуд в Великобритании в 2010-2012 гг. составляла 97-109 мес., что существенно больше, чем отечественный показатель (см. табл. 1). Насколько велик уровень просроченной задолженности в Великобритании? Необходимо отметить, что банковская статистика там ведется в несколько иной форме, в частности, вместо уровня текущей просрочки приводятся данные по уровню списанных долгов, что не практикуется в России (табл. 3) ([5] расчеты автора). Таблица 3 Статистика списаний потребительских кредитов в английском банковском секторе

Как видно из данных табл. 3, уровень потерь финансового сектора от дефолт-ных обязательств по ссудам, обеспеченным недвижимым имуществом, составляет всего 0,03% в год, что, без сомнения, оказывает положительное влияние на уровень процентных ставок. При этом уровень безнадежной просроченной задолженности по другим видам кредитования существенно выше, причем в 2011 г. эти значения были еще выше: 6,36% по кредитным картам и 2,4% по другим кредитам, обеспечением которых не выступала недвижимость. Конечно, исходя из совокупной величины потерь банковской системы по потребительским кредитам (0,25% в 2012 г.), легче всего сделать вывод о практически безрисковом характере операций. Это довольно типичное заблуждение, так как уровень потерь по неипотечным ссудным операциям в Англии, особенно по банковским картам, значителен. Однако он существенно ниже российского уровня, о котором, ввиду отсутствия официальной статистики, можно судить по экспертным оценкам. Вторым, не менее распространенным заблуждением является уверенность в чрезвычайно низких процентных ставках за рубежом (рис. 2).

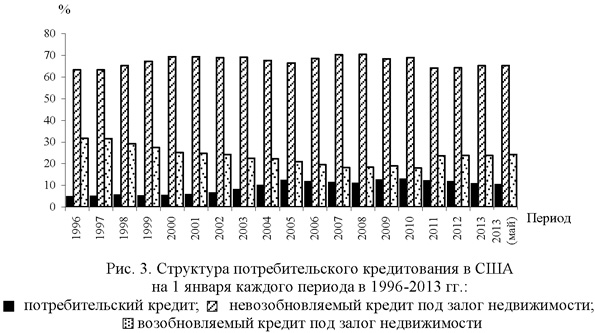

Как видно на рис. 2 [5], низкие ставки предлагаются в Великобритании по ипотечным продуктам, причем действующие ставки по плавающим и фиксированным схемам до 2008 г. были практически одинаковыми, однако в настоящий момент плавающая ставка по неипотечным кредитам даже меньше фиксированной ставки по ипотечным. В целом уровень ставок не превышает 3-5 проц. п. Фактически, он ниже аналогичного российского в 3-4 раза. При этом уровень фиксированных ставок по прочим кредитам и кредитным картам существенно выше - 10-17%. Исходя из того, что уровень просроченной задолженности по ипотечному кредитованию исчезающе мал, такие кредитные операции могут иметь характер чисто финансовых (безрисковых) сделок. В таком случае процентная ставка состоит из двух основных компонентов: платы за фондирование и маржи банка, из которой финансируются все расходы банка. Принимая во внимание, что на 7 июня 2013 г. годовая ставка Libor по фунту стерлинга составляла 0,8925%, можно предположить, что маржа английских банков должна составлять = 1-3% [5]. Это вполне сопоставимо с российским рынком ипотечного кредитования, где маржа в 3% считается вполне приемлемой3. Если у банков есть столь дешевое долгосрочное финансирование, можно сделать вывод о том, что стоимость для них краткосрочных заимствований еще ниже. В таком случае маржа и запланированные потери при «карточном» кредитовании составят 15-16%. С учетом риска этого сегмента (2,89% в 2012 г.) средняя неочищенная маржа в этом сегменте должна составлять 12-13%. Точная статистика по отечественному сектору отсутствует, однако из практического опыта известно, что коммерческие банки ориентируются на минимальную маржу в 8-12% годовых по «карточным» предложениям стандартным клиентам. По высокорискованным продуктам (так называемым subprime: англ. - субстандартный, т.е. выдаваемый непервоклассным клиентам) такая маржа может быть существенно выше.В США система потребительского кредитования до ипотечного кризиса считалась одной из наиболее развитых, позволяющих клиентам удовлетворять практически все их желания. Американская структура рынка кредитования физических лиц показана на рис. 3 [6]. Как и Банк Англии, ФРС не относит к сегменту потребительского кредитования ипотечные ссуды. В российской методологии нет отдельно выделенного сегмента «потребительский кредит», как в США и Великобритании «consumer credit», а рассматриваются ссуды, предоставленные физическим лицам4.

Как видно на рис. 3, доля потребительского (т. е. неипотечного) кредита в США выше, чем в Великобритании (см. рис. 1), однако существенно ниже, чем в России (см. табл. 1). При этом уровень потребительского кредитования после 2009 г. имеет в отличие от английского рынка тенденцию к увеличению. Одновременно с этим доля ипотечных ссуд в США и Великобритании показывает разнонаправленную динамику: первый показатель (равно как и в России) сокращается, а второй - увеличивается. Насколько высок уровень полного списания дефолтных долгов в США показано на рис. 4 [6].

Уровень списаний, т.е. полного дефолта обязательств, в США по всем видам кредитов, предоставленных физическим лицам, имеет очень тесную взаимосвязь. Если в период с 1995 по 2007 г. ипотечное кредитование было практически безрисковым (объем списаний был в интервале 0,06-0,23% в год), то в период ипотечного кризиса, данный показатель увеличился десятикратно. Сравнивая данный показатель с рынком Великобритании, необходимо отметить еще большую разницу (в 36 раз), сохраняющуюся и в настоящее время: 1 ,07% по сравнению с 0,03%. Ввиду того, что статистика Банка России не включает данные по показателю «списанные» ссуды, для проведения корректных сравнений сопоставим статистику США и России по величине текущих просроченных ссуд, т. е. той задолженности, которую банки не потеряли надежду взыскать с клиентов (рис. 5).

Как видно на рис. 5, в США доля текущей просроченной задолженности по ипотечным ссудам до 2006 г. имела тенденцию к уменьшению, затем последовал резкий (в 6,5 раза) рост. Фактически в США доля просроченной задолженности по ипотечным ссудам существенно (в 2-3 раза) выше, чем по иным потребительским кредитам. В России уровень текущей просроченной задолженности по ипотечным ссудам значительно (в 4 раза в 2012 г.) ниже, чем в США, однако доля проблемных кредитов в сегменте прочих несколько выше. Рассматривая неипотечный рынок потребительского кредитования в США, необходимо отметить достаточно высокий уровень риска кредитования по банковским картам, пик которого пришелся на кризисные 2009-2010 гг. При этом дефолтность по ипотечным ссудам в 2010-2013 гг. практически сравнялась с другими видами потребительского финансирования (без учета кредитных пластиковых карт). Такая ситуация нетипична ни для английской, ни для отечественной банковской системы. Из этого можно сделать вывод о том, что банки США накопили слишком большое количество потенциально «плохих» обязательств, дефолты по которым происходят с 2008 г. В связи с этим можно предположить, что данный процесс не закончится и в 2013 г. Предшествовали ли этому процессу какие-либо резкие изменения структуры и объема рынка? Как видно на рис. 3, доля, занимаемая невозобновляемыми ипотечными ссудами (т.е. взятыми на приобретение недвижимости), имела тенденцию к небольшому росту в период до 2000 г., затем в течение десяти лет она практически не менялась и составляла около 70% рынка ссуд физическим лицам. Мог ли кредитный рынок быть «перегрет» объемом выдач, чрезмерно увеличившим его? Для ответа на вопрос необходимо сравнить динамику темпов прироста ипотечной ссудной задолженности в США и Великобритании, где уровень дефолтов очень низкий (рис. 6) [2; 5-6]5. Как видно на рис. 6, темп годового прироста ипотечного портфеля в США до 2009 г. практически всегда был выше, чем в Великобритании, однако ни в одном периоде наблюдения рынок не показывал астрономических темпов роста, например, какие наблюдались в России в 2011-2012 гг.

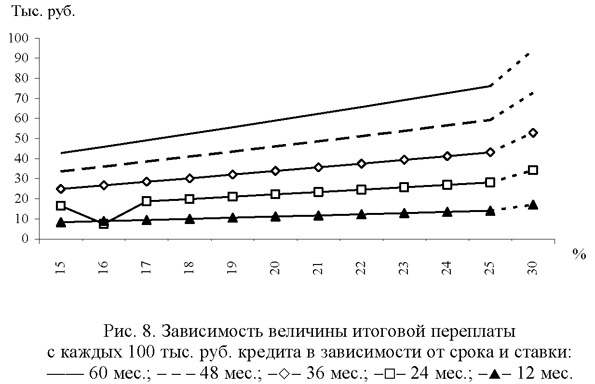

Следует признать, что причиной этого во многом является эффект «низкой базы» отечественной банковской системы. Таким образом, уровень риска банковского потребительского кредитования в США существенно выше, чем на консервативном рынке Великобритании, а в некоторых сегментах даже больше, чем в развивающейся банковской сфере России. Известно, что прогнозируемый кредитный риск включается в процентную ставку, оплачиваемую добросовестными клиентами. Рассмотрим, насколько различаются ставки банковского финансирования в России, США и Великобритании [6-7]. Как видно на рис. 7, уровень процентных ставок по всем типам кредитов, предоставляемых физическим лицам, имел тенденцию к снижению за последние 20 лет. Даже в самый разгар ипотечного кризиса ставки неуклонно снижались. С общеэкономической точки зрения при увеличении кредитного риска процентная ставка должна увеличиваться и(или) выдачи новых ссуд должны приостанавливаться. Фактически объем выдач снизился незначительно (см. рис. 6). При этом в США стоимость наиболее рискованных потребительских кредитов существенно ниже, чем в Великобритании и соответственно в России. Причиной данного парадокса является, скорее всего, так называемое количественное смягчение: значительная дополнительная эмиссия долларов, резко снижающая временную стоимость денег.

Эта система содержит в себе существенные диспропорции, устранение которых, по всей видимости, произойдет в очередном кризисе (т.е. при списании долгов). Российские банки в период нестабильности резко уменьшили объем новых выдач и увеличили процентные ставки, что свидетельствует о чисто рыночном подходе, в том числе в аспекте формирования источников фондирования операций. Как видно, отечественный рынок банковского потребительского кредитования имеет существенные отличия от рынка США и Великобритании и, в первую очередь это касается его структуры. В России доминирующую роль играет нежилищное кредитование, уровень риска, а соответственно и ставок, по которому существенно выше. При этом нельзя говорить о безрисковом характере жилищного кредитования - опыт Америки это убедительно доказывает. Однако в Великобритании уровень потерь при ипотечном кредитовании практически несуществен. Такое значительное различие не может быть объяснено американской практикой по секьюритизации ипотечных активов, когда под обеспечение кредитных соглашений выпускаются ипотечные ценные бумаги, свободно обращающиеся на рынке. Аналогичная система действует и в Великобритании. В РФ такие сделки единичны, их проводят крупнейшие участники, такие как АИЖК, ВЭБ. Почему в России секьюритизация ипотечных активов не имеет такого распространения? Причиной является необходимость формирования значительного ипотечного пула для коммерческой эффективности сделки, как отмечает заместитель председателя правления Абсолют-банка Анатолий Максаков, «минимально необходимый объем пула кредитов, пригодных для секьюритизации, составляет порядка 100 млн. долл., иначе проводить ее невыгодно из-за высоких накладных расходов на создание специализированной компании-эмитента, услуги инвестбанков, консультантов, юристов, комиссии рейтинговых агентств и т. п., которые все вместе могут достигать 1 млн. долл.» [8]. Конкурентная ситуация в сегменте отечественного банковского потребительского кредитованияПроблема ограниченного объема «длинных» денег у коммерческих банков (особенно небольших), необходимых для осуществления наименее рискованного в России (судя по доле просроченной задолженности) ипотечного кредитования обусловливает необходимость более активной конкурентной борьбы в других сегментах банковского рынка и в первую очередь в сегменте потребительского кредитования. Процесс рассмотрения и выдачи неипотечного кредита физическому лицу проще, чем заключение сделки с индивидуальным предпринимателем, малым предприятием или представителем крупного бизнеса. Это обусловлено существенно меньшим объемом информации, которую необходимо проанализировать кредитной организации. При традиционном кредитовании основными источниками информации помимо краткой анкеты являются справка о доходах и копия трудовой книжки. Банки, в отличие от технологии кредитования предприятий, проводят дистанционный (без выезда на место работы) анализ полученных сведений. В случае экспресс-кредитования обычно нужен только паспорт, иногда второй документ (например, водительские права), а решение принимается скоринговой программой. В теории рациональные клиенты должны брать кредит в том банке, где уровень процентных ставок ниже. Происходит ли это в банковском потребительском кредитовании? В России складывается парадоксальная ситуация, когда уровень процентных ставок не снижается, а конкурентная борьба ведется за счет нефинансовых показателей. К их числу относится скорость принятия решения, максимальная сумма кредита, возможность подачи кредитной заявки через интернет, уменьшение требований к предоставляемым документам (сокращение перечня, возможность рассмотрения неофициального дохода) и т. д. Иными словами, конкуренция вместе с отсутствием «длинных» пассивов заставляет банки выходить на рынок кратко- и среднесрочного потребительского кредитования. Для корпоративных клиентов «стоимость заимствований» является чрезвычайно важным фактором. Такие клиенты хорошо разбираются в конъюнктуре рынка, действующих кредитных предложениях и, если другой банк-конкурент предложит ставку на один процентный пункт ниже, то вполне возможно, что они перейдут на обслуживание к нему. Известно, что стоимость фондирования крупнейших банков (Сбербанк, ВТБ, Райффайзенбанк и т. д.) существенно (иногда в несколько раз) ниже, чем средних, а тем более небольших кредитных организаций. Соответственно на рынке, где эластичность спроса по цене очень высока, относительно небольшие банки не могут составить конкуренции крупнейшим, что вынуждает их смещать акцент в своей деятельности на классическое и высокорискованное (экспресс) потребительское кредитование. Насколько заметна финансовая разница между потребительскими кредитами, выданными под разную процентную ставку, показано на рис. 8. Как видно, итоговая сумма фактической переплаты между кредитами на равный срок при изменении ставки на 3-5 проц. п. сравнительно невелика. Например, при сумме 100 тыс. руб. и сроке финансирования в один год она составит 1,72,9 тыс. руб., т.е., переводя в месячную «прибавку» - всего 142-242 руб. Однако для банка, имеющего значительный пул ссудных договоров, разница средневзвешенной ставки по портфелю в 3-5 проц. п. играет значительную роль: изменение годового дохода от небольшого по российским меркам кредитного портфеля объемом 1 млрд. руб. в аналогичной ситуации составит 30-50 млн. руб.

Фактически ряд клиентов, нуждающихся в кредите, особенно на небольшой срок (год-два), готовы заключить ссудное соглашение по большей процентной ставке, однако или на более «льготных» нефинансовых условиях, или в банке, чей офис расположен «по пути домой». Однако исходя из расчетного уровня ставок в 15-25%, речь идет об обычных кредитах (т.е. не экспресс-кредитах). В России активно развивается рынок экспресс-кредитования. Такие кредиты стали предлагаться в начале 2000-х годов банком Русский стандарт, начавшим «веерные» рассылки пластиковых кредитных карт, активация которых не требовала верификации распоряжающегося лица. Модель экспресс-кредитования в России получила дальнейшее распространение в виде открытия новых узкоспециализированных банков: Хоум Кредит Банк (2002 г.), РусфинансБанк и ОТП банк (2006 г.). Важным элементом рынка экспресс-кредитов являются ссуды, предоставляемые непосредственно в магазинах на приобретение товара. В таком случае притягательность приобретаемой вещи (компьютера, телевизора, шубы и т. д.) может отодвигать рациональные соображения относительно высокой стоимости заимствования. Эти кредиты оформляются за короткий срок (15-30 мин.), т.е. пока потенциальный покупатель находится под впечатлением от самого товара. О привлекательности данного сегмента говорит постоянно расширяющийся перечень «точек» (магазины, медицинские центры, туристические бюро и т.д.), предлагающих свою продукцию в кредит, оформляемый одним из лидеров отрасли - банком Русский стандарт6. Насколько высок уровень процентных ставок по таким кредитам, можно проследить на примере выбранных федеральных магазинов бытовой техники (табл. 4). Таблица 4 Основные условия предоставления некоторых экспресс-кредитов в магазинах М.Видео

Источник: официальный сайт ОАО «Компания «М.Видео». Стоит отметить, что Ренессанс Кредит недавно начал предоставлять более рискованное заочное интернет-кредитование (программа «Доступный +»). Технология его предоставления заключается в том, что потенциальный клиент заполняет on-line заявку и прикладывает сканированную копию паспорта. В случае одобрения он должен предоставить для обозрения оригинал паспорта курьеру, осуществляющему доставку техники, и подписать передаваемое с товаром кредитное соглашение. Как видно из данных табл. 4, ставки по кредитам одного и того же банка могут значительно (в несколько раз) различаться в зависимости от программы. В чем же различия между ними? Любой здравомыслящий человек из предлагаемых программ «Кредит 32», «Кредит 36» и «Кредит 45», конечно, выберет «Кредит 32». Когда клиент подает заявку на кредит, скоринговая программа, в зависимости от кредитной истории и указанной в анкете информации, оценивает кредитный риск и принимает решение о той ставке, которую может предложить банк. Интересной особенностью некоторых банков является возможность «ручного» изменения программы кредитования на более дорогую. В такой ситуации банковский консультант может сообщить клиенту, что его заявка по минимальной ставке не утверждена, и предложить попробовать еще раз, но по более «дорогой» программе, которая, понятно, будет одобрена. На практике доход банковских консультантов напрямую зависит от программы, по которой предоставлен экспресс-кредит, таким образом банк «стимулирует» своих сотрудников продавать наиболее «дорогие» кредиты любыми способами. Особенно часто подобные ситуации возникают, когда на некоторые товары проводится акция по типу «0-0-24», т.е. «кредит без переплаты». В таком случае магазин делает единовременную скидку на товар, с учетом которой совокупная величина платежей не превысит первоначальную стоимость вещи. Уровень процентной ставки по таким предложениям обычно чрезвычайно низок, например, в Эльдорадо он составляет 8,22-10,63%, т.е. банк фактически работает если не в убыток, то явно без прибыли, причем в некоторых банках за оформление такого кредита предусмотрено депремирование сотрудников. Кроме таких «небольших хитростей» при экспресс-кредитовании активно применяются и другие способы увеличения доходов банка, например:

Можно ли из макроэкономической статистики развития банковского потребительского кредитования и особенностей проявления конкурентной борьбы сделать выводы о векторе развития данного сектора? Кроме абсолютных и относительных показателей необходимо понимание того, кого кредитуют банки, насколько велик уровень закредитованности (табл. 5) [9]. Таблица 5 Динамика доли заемщиков с кредитами в одном и пяти банках, %

О высоком уровне конкурентной борьбы свидетельствует мнение эксперта в данной области - генерального директора бюро кредитных историй «Эквифакс» О. Лагуткина: «все большее число людей начинает страдать кредитной неразборчивостью и кредитуется в любом банке, который может предложить лучшие условия или более простую схему получения кредита». В этом сегменте банковской деятельности существенной проблемой является то, что число кредитоспособных людей, которым требуются потребительские кредиты на существующих условиях, практически исчерпано, что подтверждается словами зампреда банка Хоум Кредит Ю. Андерсова: «в нашем банке доходит до четырех кредитов одному заемщику» [10].

Основное отличие рынка кредитования физических лиц в России от развитых стран, таких как США и Великобритания - в пропорции долгосрочного (жилищного) и относительно краткосрочного финансирования. Если в развитых странах большую часть ссудного портфеля занимают ипотечные кредиты, то в России их доля сравнительно невелика. Такое соотношение обусловлено структурой пассивов отечественных кредитных организаций. В настоящее время отечественный банковский рынок формально не перенасыщен проблемными ссудами, однако банковская бухгалтерская отчетность не отражает обеспеченности выданных ссуд в разрезе отдельных продуктов. Отсутствие возможности полноценной конкурентной борьбы за крупных корпоративных клиентов закономерно вынуждает небольшие банки заниматься более рискованным потребительским кредитованием, где эластичность спроса по цене кредита не настолько велика. При этом конкуренция носит как ценовой, так и неценовой характер, что выражается в снижении требований к заемщикам, к перечню предоставляемых ими документов, сокращению времени рассмотрения кредитных заявок и т.д. Это влечет за собой увеличение доли просроченной задолженности, компенсируемой повышенными процентными ставками. Проблема ограниченности количества кредитоспособных клиентов в ближайшее время должна вынудить банки ужесточить требования к своим клиентам и сократить темп прироста ссудного портфеля. Кроме того, для привлечения новых клиентов банки вынуждены будут сократить уровень процентных ставок, в первую очередь по традиционным кредитам, где фактор стоимости играет более важную роль, чем на рынке потребительского кредитования. Те банки, которые получат доступ к долгосрочным ресурсам (в том числе с использованием схемы секьюритизации), будут переориентировать свой розничный бизнес на ипотечные сделки, риск по которым в России в настоящее время гораздо ниже. В России банковский сектор является отражением диспропорций отечественной экономики, «бегства» капитала за рубеж. Во многом поэтому кредитные организации, занимая достаточно консервативную позицию при кредитовании юридических лиц, особенно малых и средних предприятий, столь активны в конкурентной борьбе в сегментах традиционного и высокорискованного потребительского кредитования. Скрытая в банковской бухгалтерской отчетности проблема накапливания необеспеченных долгов может быстро стать явной при очередном резком изменении мировой экономической ситуации. Это может иметь негативные последствия как для отдельных банков с недиверсифицированными ссудными портфелями, так и для банковской стабильности в целом. Решение Банка России об увеличении ставок резервирования по необеспеченным ссудам, которое снижает норматив достаточности капитала банка, ориентировано исключительно на поддержание банковской стабильности. Однако с учетом того, что затратный механизм по выдаче и сопровождению таких кредитов вряд ли возможно сократить, уровень процентных ставок по экспресс-кредитованию может иметь тенденцию к росту. Вследствие ограниченного числа кредитоспособных людей в России складывается парадоксальная ситуация, когда конкурентное развитие рынка потребительского кредитования будет стимулировать предоставление все более рискованных (т.е. со все более увеличивающейся процентной ставкой) кредитов тем клиентам, которым ранее банки отказали бы по причине плохой кредитной истории, отсутствию постоянной работы и т. д. Это - тупиковый путь, который может иметь сценарий массовых ипотечных дефолтов в США. Решение указанных проблем может лежать в области законодательных изменений в части установления максимальной процентной ставки по потребительскому кредиту. Это должно принести положительный эффект, так как неограниченная конкуренция все быстрее «раскручивает маховик» выдачи все более рискованных кредитов. Этим формируется потенциально опасный «пузырь» высокомаржинальных кредитов, который в условиях нестабильной мировой и внутренней экономической ситуации, может лопнуть при очередном витке мирового финансово-экономического кризиса. 1 За исключением микрофинансовых организаций, которые, согласно ст. 2 151-ФЗ «О микрофинансовой деятельности и микрофинансовых организациях» от 2 июля 2010 г., могут быть зарегистрированы в форме «фонда, автономной некоммерческой организации, учреждения (за исключением бюджетного учреждения), некоммерческого партнерства, хозяйственного общества или товарищества» 2 Применение поправочного коэффициента 2,17 = 4,04 / 1,86 (по аналогии с жилищным кредитованием) не совсем корректно, так как длина жилищных ссуд существенно выше, чем иных, т. е. величину бухгалтерской просрочки следует увеличивать на больший коэффициент. Например, клиентом допущено два просроченных платежа по 10 тыс. руб. по ипотечному и потребительскому кредиту с остатком ссудной задолженности 2 000 тыс. руб. и 200 тыс. руб. Соответственно, бухгалтерская просрочка по обеим ссудам одинакова — по 20 тыс. руб. Реальная же различается многократно — 2 020 тыс. руб. и 220 тыс. руб. 3 При этом маржа некоторых банков существенно выше, например, Сбербанка (в 2-2,5 раза) по причине предоставления кредитов по рыночным ставкам и более низкой, чем у других кредитных организаций, стоимости фондирования своих финансовых ресурсов. 4 В СССР в потребительское кредитование включался даже рынок проката вещей. 5 Данные по России до 2009 г. отсутствуют. 6 Так, на 26июня 2013 г. в Новосибирске насчитывается 928 ед. http://www.rsb.ru/novosibirsk/credits/credits_goods/magaziny Литература 1. СтатистикаРосстата. URL: http://www.gks.ru 2. Статистика Банка России. URL: http://cbr.ru/statistics. 3. Моисеев С.Р. Возникновение и становление центральных банков. М.: Кнорус. 2013. 4. Интервью с С. Ю. Глазьевым. URL: http://credit.maxpark.com/?id_news_interview=483098. 5. Статистика Банка Англии. URL: http://www.bankofengland.co.uk. 6. Статистика ФРС США. URL: http://www.federalreserve.gov. 7. Статистика Freddie Mac. URL: http://www.freddiemac.com. 8. Интервью с А. Максаковым. URL : http://www.irn.ru/articles/9263.html. 9. Материалы Российской газеты. URL : http://rg.ru/2013/06/25/kredit.html. 10. Материалы портала Banki.ru. URL : http://www.banki.ru/news/bankpress/?id=4970266

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Популярные книги и учебники

- Экономикс - Макконнелл К.Р., Брю С.Л. - Учебник

- Бухгалтерский учет - Кондраков Н.П. - Учебник

- Капитал - Карл Маркс

- Курс микроэкономики - Нуреев Р. М. - Учебник

- Макроэкономика - Агапова Т.А. - Учебник

- Экономика предприятия - Горфинкель В.Я. - Учебник

- Финансовый менеджмент: теория и практика - Ковалев В.В. - Учебник

- Комплексный экономический анализ хозяйственной деятельности - Алексеева А.И. - Учебник

- Теория анализа хозяйственной деятельности - Савицкая Г.В. - Учебник

- Деньги, кредит, банки - Лаврушин О.И. - Экспресс-курс

Новые книги и журналы

Популярные лекции

- Шпаргалки по бухгалтерскому учету

- Шпаргалки по экономике предприятия

- Аудиолекции по экономике

- Шпаргалки по финансовому менеджменту

- Шпаргалки по мировой экономике

- Шпаргалки по аудиту

- Микроэкономика - Лекции - Тигова Т. Н.

- Шпаргалки: Финансы. Деньги. Кредит

- Шпаргалки по финансам

- Шпаргалки по анализу финансовой отчетности

- Шпаргалки по финансам и кредиту

- Шпаргалки по ценообразованию

- 50 лекций по микроэкономике - Тарасевич Л.С. - Учебное пособие

Популярные рефераты

- Коллективизация в СССР: причины, методы проведения, итоги

- Макроэкономическая политика: основные модели

- Краткосрочная финансовая политика предприятия

- Марксизм как научная теория. Условия возникновения марксизма. К. Маркс о судьбах капитализма

- История развития кредитной системы в России

- Коммерческие банки и их функции

- Лизинг

- Малые предприятия

- Классификация счетов по экономическому содержанию

- Кризис отечественной экономики

- История развития банковской системы в России

- Маржинализм и теория предельной полезности

- Кризис финансовой системы стран Азии и его влияние на Россию

- Иностранные инвестиции

- Безработица в России

- Источники формирования оборотных средств в условиях рынка