Популярные статьи

- Государственно-частное партнерство: теория и практика

- Международный форум по Партнерству Северного измерения в сфере культуры

- Мировой финансовый кризис и его влияние на Россию

- Совершенствование оценки эффективности инвестиций

- Качество и уровень жизни населения

- Фактор времени при оценке эффективности инвестиционных проектов

- Вопросы оценки видов социального эффекта при реализации инвестиционных проектов

- Государственная собственность в российской экономике - Масштаб и распределение по секторам

- Кластерный подход в стратегии инновационного развития зарубежных стран

- Перспективы социально-экономического развития России

- Теория экономических механизмов

- Особенности нового этапа инновационного развития России

- Экономический кризис в России: экспертный взгляд

- Налоговые риски

Популярные курсовые

- Учет нематериальных активов

- Потребительское кредитование

- Бухгалтерский учет - Курсовые работы

- Финансы, бухгалтерия, аудит - курсовые и дипломные работы

- Денежная система и денежный рынок

- Долгосрочное планирование на предприятии

- Диагностика кризисного состояния предприятия

- Интеграционные процессы в современном мире

- Доходы организации: их виды и классификация

- Кредитная система: место и роль в ней ЦБ и коммерческих банков

- Международные рынки капиталов

- Многофакторный анализ производительности труда

- Непрерывный трудовой стаж

- Виды и формы собственности и трансформация отношений собственности в России

- Анализ финансово-хозяйственной деятельности

Навигация по сайту

Поглощение компании «Северная нефть»: ретроспективный анализ результативности трансакции |

|

Разманова С.В.

Опыт работы ведущих отечественных нефтегазовых компаний свидетельствует о целесообразности развития системы корпоративного управления в соответствии с международно признанными принципами. Вместе с тем общепринятые в странах с развитой рыночной экономикой методы управления требуют адаптации применительно к российским предприятиям. Развитие инструментов оценки сделок на рынке корпоративного контроля в период реформирования отечественной экономики способствовало появлению методов перспективной и ретроспективной оценки эффективности слияний и поглощений [1; 2]. Однако далеко не все инструменты оценки, перенесенные на российскую почву, позволяют получить представление, адекватное действительной стоимости предприятия. Существуют два методологических подхода к оценке слияний и поглощений. Первый из них (перспективная оценка) представляет собой построение прогнозов развития компании на будущее и оценку инвестиционной стоимости компании до осуществления сделки. Его суть состоит в сопоставлении инвестиционных, операционных и финансовых денежных потоков на основе метода дисконтированных денежных потоков. Перспективная оценка полностью вписывается в классические подходы к анализу эффективности инвестиционных проектов и активно используется на стадии принятия решений о процессе интеграции. Однако в связи с тем, что полученные результаты содержат существенный фактор неопределенности, данный метод не может рассматриваться в качестве единственного при анализе эффективности слияний и поглощений. Задачей второго подхода (ретроспективная оценка) является определение соответствия проведенного слияния критерию максимизации стоимости компании, иными словами, анализ фактических изменений ее стоимости после осуществления сделки, который подтверждает (или не подтверждает) целесообразность ее проведения. Исследование результатов слияний может осуществляться в рамках отдельной компании или определенной группы компаний для выявления закономерностей, характерных для эффективных слияний. Ретроспективная оценка позволяет сделать выводы о целесообразности сделки, о достижении запланированных синергетических эффектов, реализации новых стратегий компании, об успешности интеграции бизнес-структур, о повышении или снижении стоимости компании в результате сделки [3]. Исследования в области ретроспективного анализа эффективности слияний и поглощений в настоящее время представлены в работах целого ряда зарубежных авторов (Calomiris C., Karenski J., Pilloff S., Santomero A.M., Linder J.C., Dwight B.C. Clark J.A. Rhoades S.A. и др.), которые рассматривают три ключевых метода оценки эффективности: бухгалтерский, рыночный и комбинированный, сочетающий в себе элементы первых двух. Ретроспективная оценка эффективности слияний и поглощений нефтегазовых компаний Европейского Севера России, основанная на анализе динамики курсов акций компаний - участников сделки, была ранее подробно освещена нами в [4; 5]. Наиболее крупная сделка в регионе была связана с приобретением ОАО «Роснефть» активов компании ОАО «Северная нефть». Однако в выборку слияний, анализируемых рыночным методом, данная сделка не была включена в связи с тем, что единой акции ОАО «Роснефть», которая бы котировалась на российских или иностранных биржах, на тот период не существовало. На отечественном биржевом рынке в марте 2003 г. обращались акции дочерней компании ОАО «НК Роснефть-Пурнефтегаз», но прямого отношения эта компания к приобретенным запасам и ресурсам углеводородов в Тимано-Печорской провинции в результате данной сделки не имела. Переход на единую акцию ОАО «Роснефть» произошел только в октябре 2006 г. Особый интерес представляет проведение ретроспективного анализа данной сделки с позиций бухгалтерского метода. Следует отметить, что данный метод предусматривает предоставление информации о фактических значениях чистого дохода в рассматриваемом периоде, которые формируются на базе изучения финансовой и технико-экономической отчетности, отражающей реальные денежные потоки компании. Итак, данное исследование проводилось с целью выявления результативности сделки по приобретению ОАО НК «Роснефть» частной нефтяной компании ОАО «Северная нефть» и было направлено на решение следующих задач:

Основные сведения о целевой и приобретающей компанияхПриобретение ОАО НК «Роснефть» независимого предприятия ОАО «Северная нефть», активы которого ранее были очень привлекательны для ОАО НК «ЛУКОЙЛ», стало громким событием 2003 г. На тот момент это был первый случай в отечественной практике, когда полностью государственная компания выкупает частную. Цена приобретения на момент объявления о сделке составила 600 млн. долл. [6]; фактическая стоимость сделки составила 18990 млн. руб. или 622,6 млн. долл. на даты произведенных выплат [7]. Принимая решение о приобретении данного актива, специалисты ОАО «Роснефть» исходили из основного направления стратегии компании, ориентирующего на повышение эффективности добычи и сокращение издержек. Для определения цены приобретения в качестве финансового консультанта был привлечен ABN Amro Bank. Целевая компания - ОАО «Северная нефть» к моменту осуществления сделки имела лицензии на освоение 13 нефтяных месторождений в Тимано-Печорской нефтегазоносной провинции и вела добычу углеводородов на территориях Республики Коми и Ненецкого АО. Общий объем извлекаемых запасов компании по категориям C1 и C2 превышал 120 млн. т нефти. По состоянию на 01.01.2003 г., эта компания владела лицензиями на добычу по 12 месторождениям (Баганское, Верхнемакарихинское, Велкошорское, Восточно-Баганское, Восточно-Веякское, Салюкинское, Сандивейское, Северо-Баганское, Среднемакарихинское, Усинокумшорское, Южно-Баганское, Южно-Веякское), а также лицензией на геологическое изучение недр гряды Чернышева и юга Хорейверской впадины [8]. Пять лицензий были получены при создании предприятия в 1994 г., восемь - приобретены на конкурсах и аукционах. Начиная с 2001 г. ОАО «Северная нефть» напрямую поставляла товарную нефть в систему магистральных трубопроводов АК «Транснефть». Общая протяженность собственной трубопроводной системы ОАО «Северная нефть» превышала 300 км. Безусловным плюсом являлся тот факт, что месторождения компании связаны магистральным трубопроводом с центром европейской части России, а также северными и северо-западными экспортными направлениями. Ежегодно компания значительно наращивала объемы добычи. Так, по итогам 2002 г. рост добычи (относительно 2001 г.) составил 35%: было извлечено 1,5 млн. т нефти. В 2002 г. было пробурено 15 скважин, завершено строительство - 19. В 2002 г. были подготовлены и введены в пробную эксплуатацию два новых месторождения участка недр Вала Гамбурцева. В ходе реализации этого проекта были построены трубопровод длиной 102 км, три дожимных насосных станции, обустроены разведочные скважины. В 2003 г. нефтедобычу предполагалось увеличить в 1,5 раза по сравнению с 2002 г., а в 2005 г. - достичь 6 млн. т. Богатая лицензиями компания, имевшая значительные годовые объемы добычи нефти, привлекала ОАО НК «ЛУКОЙЛ». Главной проблемой ОАО «Северная нефть» на момент осуществления сделки была полуторагодовая судебная тяжба, берущая свое начало от итогов конкурса на разработку месторождений Вала Гамбурцева (2001 г.) [9; 10]. По результатам конкурса, компания приобрела 3 лицензии на разработку этих месторождений за 7 млн. долл. Другие участники конкурса (на тот момент крупнейшие нефтяные компании страны) предлагали по 100 млн. долл., что в дальнейшем привело к сомнениям в результатах проведения конкурса и подаче компанией «ЛУКОЙЛ» судебной жалобы. Министерство природных ресурсов РФ собиралось аннулировать данные конкурса, но судебное разбирательство надолго затянулось. Кроме того, в результате проведенной дополнительной эмиссии, доля дочерней компании ОАО НК «ЛУКОЙЛ» (бывшая ОАО «Коминефть») была «размыта» в 10 раз (по некоторым оценкам в 5 раз [11]), и под контролем ОАО НК «ЛУКОЙЛ» осталось только 2,5% акций ОАО «Северная нефть» вместо 25%. Впоследствии ОАО НК «ЛУКОЙЛ» была исключена из числа акционеров. Приобретающая компания - ОАО НК «Роснефть» на тот момент владела пакетами акций в ОАО «Архангельскгеолдобыча» (25,5%) и СП «Полярное сияние» (20%), а также на паритетных началах с ОАО «Газпром» участвовала в проектах освоения Приразломного и Штокмановского месторождений в Баренцевом море. Совместно с ОАО «Сургутнефтегаз» она реализовывала проект строительства нефтеперерабатывающего завода в г. Приморск Ленинградской области. Кроме того, ОАО НК «Роснефть» располагала крупной сетью автозаправочных станций в Мурманской и Архангельской областях и экспортным морским терминалом в Архангельске. Переход ОАО «Северная нефть» под ее контроль был еще одним шагом на пути создания единого производственного комплекса в Северо-Западном регионе. В качестве первоочередной задачи после завершения интеграционной сделки ОАО НК «Роснефть» намерена была провести доразведку всех месторождений приобретаемой компании в целях уточнения и вероятного увеличения запасов. Начало переговорного процесса между ОАО НК «ЛУКОЙЛ» и ОАО НК «Роснефть» по поводу обмена нефтяными активами в Тимано-Печорской НГП (имеются в виду активы ОАО «Северная нефть», ОАО «Архангельскгеолдобыча», а также участие в проектах «Полярное сияние» и «Северные территории») совпало с присоединением компанией ОАО НК «ЛУКОЙЛ» предприятий ОАО «Ухтанефть», ОАО «Тэбукнефть» и ЗАО «РКМ-Ойл», входящих в группу «Urals Energy» [11]. Финансовые консультанты сделки и процедура due diligence. Поскольку предполагаемая сделка может быть уязвима со стороны рынка, финансов, налогов, операций, недвижимости, технологий, своевременное выявление рисков повышает вероятность ее благополучного завершения. Именно для этой цели предназначена процедура due diligence. Каждый потенциальный покупатель должен был выполнить данную процедуру, т.е. расследовать все обстоятельства, которые могли оказаться существенными. Собственно due diligence представляет собой попытку проанализировать возможное приобретение, определить, насколько оно отвечает инвестиционным целям потенциального покупателя, и узнать о всех имеющихся недостатках. Во многих случаях для ее проведения прибегают к услугам профессионалов, имеющих опыт систематического изучения потенциала бизнеса, - обычно аудиторов, юристов либо инвестиционных банкиров. Сама по себе процедура имеет много общего с бизнес-планами, поскольку эксперты, выполняющие ее, анализируют те же самые параметры, что и инвесторы, решающие вопрос о финансовой поддержке начинающего или растущего бизнеса. Вместе с тем необходимо подчеркнуть, что в первую очередь данная процедура направлена на выявление рисков (например, бизнес-рисков, финансовых, операционных и трансакционных рисков) [12]. Чтобы обосновать выгодность сделки, ОАО НК «Роснефть» привлекла ABN Amro Bank, который выдал заключение о том, что приобретение было осуществлено по цене ниже объективной рыночной стоимости. По оценке ABN Amro Bank, стоимость ОАО «Северная нефть» на дату совершения трансакции, составляла 1,195 млрд. долл. Из этой стоимости были исключены кредиторская задолженность ОАО «Северная нефть» в размере 139 млн. долл. и ее обязательства по перечислению в бюджет Ненецкого АО -109 млн. долл. Таким образом, реальная стоимость компании составляла 947 млн. долл., в то время как сумма сделки была первоначально оценена в 600 млн. долл. [13]. Произведенный ранее аналитиками банка расчет также ставил акцент на том, что приобретение должно быть осуществлено по цене ниже объективной рыночной стоимости. Это позволило бы снизить риски, связанные с дальнейшей эксплуатацией актива, такие как понижение мировых цен на нефть, операционные риски и др.. Впрочем, умеренные рекомендации экспертов можно понять, если учесть тот факт, что, помимо участия в роли финансового консультанта, ABN Amro Bank, по существу, кредитовал данное приобретение. Ранее на собрании акционеров компании ОАО «НК Роснефть-Пурнефтегаз» («дочка» Роснефти), состоявшемся 27.01.2003 г., ее акционеры должны были одобрить договор поручительства по четырехлетнему кредиту банка ABN Amro для «Роснефти» на сумму 700 млн. долл. Эксперты ABN Amro Bank отметили, что ОАО «Северная нефть» разрабатывает 13 месторождений южной зоны (юг Тимано-Печорской нефтегазоносной провинции) и три месторождения Вала Гамбурцева, расположенных в северо-восточной части провинции, совокупные запасы которых оцениваются в 109 млн. т УВ1 (углеводородов). Имеющиеся запасы углеводородного сырья позволят компании к 2007 г. увеличить добычу до 7 млн. т (для сравнения: в 2002 г. было добыто 1,47 млн. т). Рассматривая сделку со стороны стратегических позиций ОАО НК «Роснефть», аналитики отметили, что с учетом приобретения ОАО «Северная нефть» прирост запасов в целом по ВИНК, по итогам 2003 г., составит 13,4%; прогнозные запасы возрастут на 6,3%, а перспективные ресурсы - на 4%. По их оценкам, включение ОАО «Северная нефть» в структуру ОАО НК «Роснефть» позволило бы обеспечить в 2003 г. объем добычи нефти на уровне 19,4 млн. т, что на 11 % выше ранее запланированного показателя добычи. С учетом деятельности интегрированной компании изменятся и другие технико-экономические показатели ОАО НК «Роснефть». Так, по сравнению с ранними вариантами развития госкомпании в результате совершения сделки ожидаемая выручка в 2003 г. возрастет на 8%, себестоимость добычи сократится на 1,8%, прибыль до налогообложения увеличится на 6%, а чистая прибыль - на 5% (до 15,1 млрд. руб.). Покупка данного актива связывалась c долгосрочными планами ОАО НК «Роснефть» по наращиванию нефтегазодобычи и укрупнению бизнеса. Тимано-Печорская нефтегазоносная провинция является одним из самых перспективных регионов РФ по запасам углеводородного сырья. Кроме того, стратегия развития ОАО НК «Роснефть, одобренная советом директоров, предусматривала комплексное развитие производственных мощностей в различных российских регионах, в том числе на севере и северо-западе России. Материалы, методы и результаты исследованияДля анализа были использованы материалы компании ООО «РН-Северная нефть» за период 2002-2011 гг. Исследование было проведено в формате case study. Для проведения ретроспективной оценки использовался метод, основанный на сопоставлении по данным бухгалтерской отчетности результатов деятельности компаний до и после слияния. Такой подход использовался в целом ряде исследований зарубежных ученых (см. [5]). Оценка эффективности в этом случае осуществляется посредством сравнения ряда производственных и финансовых показателей, к которым относятся: доля на рынке, операционные показатели (объем производства, уровень себестоимости) и финансовые показатели (прибыль, рентабельность собственного капитала, рентабельность активов, а также другие финансовые коэффициенты). Соотношение показателей до и после осуществления слияния дает возможность оценить потенциал компании и сделать заключение об экономической целесообразности сделки. К преимуществам данного подхода следует отнести его доступность и возможность интерпретации данных отчетности, а также достоверность используемых фактических данных. Согласно отчетам о производственной деятельности в 2002 г., ОАО «Северная нефть» добыла 1474,1 тыс. т нефти, а в 2003 г. - 2267,1 тыс. т [14-15]. Относительно объема российского рынка, приходящегося на прочих производителей нефти (т.е. компаний, не относящихся к ВИНК), обозначенные объемы добычи были достаточно весомыми и составляли порядка 5,8% в 2002 г. и 8,2% в 2003 г. На фоне ОАО НК «Роснефть», добывшей в 2002 г. 16112,2 тыс. т, а в 2003 г. 19568,5 тыс. т нефти, покупка компании оказалась хорошим приобретением, особенно, если принять во внимание, что в 2003 г. валовый объем добычи присоединенной компании составил 11,6% объема добычи ОАО НК «Роснефть». По оценкам руководства компании ОАО НК «Роснефть», в 2007 г. годовой объем добычи ОАО «Северная нефть» должен был достигнуть 46 млн. барр. нефти, т.е. 35% текущей добычи ОАО НК «Роснефть» на конец 2003 г.2 Доказанные и вероятные запасы нефти ОАО «Северная нефть» составляют 25 и 56 млн. т соответственно [7]. По данным табл. 1, до совершения сделки выручка компании ОАО «Северная нефть» составляла 4040,1 млн. руб. Значение чистой прибыли по всем направлениям деятельности компании в период до заключения сделки составило 4,5 млн. руб. На конец 2003 г. фактические показатели ОАО «Северная нефть» свидетельствуют о положительном эффекте проведенного слияния: валовая выручка составила 6070 млн. руб., чистая прибыль - 3,4 млн. руб. Таблица 1 Динамика основных технико-экономических показателей компании «Северная нефть» до и после осуществления интеграционной сделки

* В данном случае приводятся данные по прибыли (убытку) от одного из видов деятельности, а именно добыче нефти. Анализируя изменение ключевых экономических показателей деятельности ОАО «Северная нефть», следует отметить, что практически по всем обозначенным позициям динамика положительна. Так, по показателю прибыли до налогообложения наблюдаются до сделки - убытки, после нее - значительный рост. Однако показатель чистой прибыли, который по итогам 2002 г. сложился на уровне 4567 тыс. руб., в 2003 г. составил 3370 тыс. руб., что было обусловлено необходимостью ликвидации задолженности перед бюджетом (в том числе Ненецкого АО), превысившей выплаты 2002 г. почти в два раза. Как следствие снизился показатель рентабельности. Удельная себестоимость добычи нефти снизилась, хотя абсолютное значение себестоимости в связи со значительным приростом объемов добычи в 2003 г. возросло. За 2003 г. эксплуатационный фонд скважин ОАО «Северная нефть» увеличился на 11% и составил 101 скважину со среднесуточным дебитом более 5 тыс. т. В связи с возросшими объемами работ значительно повысилась (на 20,3%) среднесписочная численность, а в результате увеличения среднемесячного дебита скважин возросли показатели производительности труда и среднегодовой выработки. Обратимся к рыночной стоимости компании. Обыкновенные акции ОАО «Северная нефть» не были введены в оборот на вторичном рынке ценных бумаг, поскольку бумаги первого выпуска были приобретены учредителями общества, акции второго выпуска размещались по закрытой подписке, размещение третьего и четвертого выпуска проходило на условиях конвертации (табл. 2). Осуществив третью эмиссию, компания сохранила за собой контрольный пакет акций, «разводнив» капитал мажоритарных акционеров, привлеченный в двух первых эмиссиях. Таким образом, права на управление компанией и участие в ее доходах были сосредоточены в руках собственников/менеджеров ОАО «Северная нефть», что очень характерно для отечественной практики управления в данной отрасли. Фактически в обращении на ММВБ в период с 03.04.2002 г. по 05.03.2003 г. находились облигации компании, которые размещались на условиях открытой подписки. Вместе с тем покупательная стоимость обыкновенных акций на даты произведенных выплат значительно превышала их номинальную стоимость. Таблица 2 История эмиссии ценных бумаг компании

Источник: [14]. На основании данных годовых отчетов ОАО «Северная нефть» и ООО «РН-Северная нефть» [16] в табл. 3, приведены оценки финансовых коэффициентов для данной компании. При их расчете в качестве показателя рыночной стоимости компании использовались прогнозная (на момент объявления сделки в начале 2003 г., оценка ABN Amro Bank), фактическая стоимость покупки (на конец 2003 г., оценка DeGolyer & MacNaughton) и экспертная (на начало 2006 г., оценка De Lot&Touch), которые составили 30099,8, 18990,0 и 68357,0 млн. руб. соответственно [7; 13; 17]. Анализ оценок табл.3 показывает, что динамика показателя P/E снижается. Это свидетельствует о росте чистой прибыли компании (знаменатель), что является положительным моментом, хотя колебания рыночной стоимости компании были значительными (имеются в виду прогнозные оценки 2003 и 2006 г. и фактическая стоимость активов при их приобретении в 2003 г.). Позитивная тенденция к снижению просматривается для показателей P/EBITDA и P/S. Она свидетельствует о росте операционной прибыли и объема продаж (знаменатель показателя). Что касается показателей P/доказанные запасы и P/добыча, то их динамика также представляется позитивной, поскольку свидетельствует о росте объемов добычи и увеличении доказанных запасов компании. Таблица 3 Оценка финансовых коэффициентов ОАО «Северная нефть»

* В числителе по состоянию на 12. 2003 г., в знаменателе — на 12.2005 г.

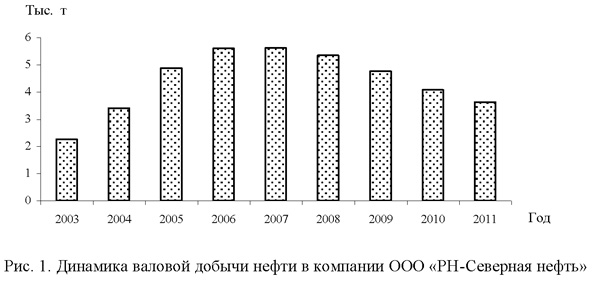

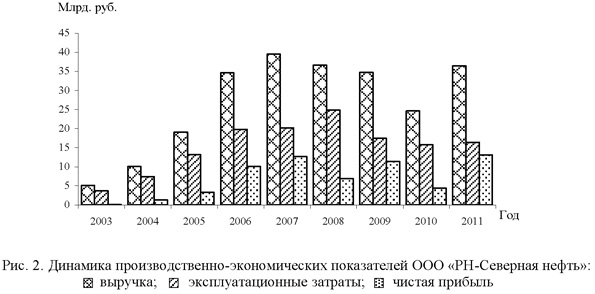

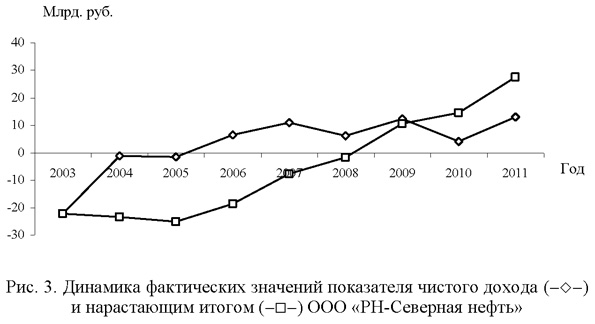

Часто при упоминании о сделке по покупке активов ОАО «Северная нефть» приводятся данные, что фактическая стоимость приобретаемых активов была завышена3. Исходя из цены сделки в 600 или 622,6 млн. долл. (см. выше - данные экспертов ABN Amro Bank о стоимости ОАО «Северная нефть» на дату совершения трансакции), стоимость приобретения барреля доказанных запасов УВ в нефтяном эквиваленте (boe) находится в диапазоне 0,59÷0,61 долл./boe. На фоне динамики средней мировой стоимости покупки барреля запасов в 2003 г. 3,83 долл./boe продажа данного объекта нефтегазового бизнеса в Тимано-Печорской НГП вместе с лицензиями на поиск, разведку и добычу выглядит явно недооцененной [5].  Основные показатели, характеризующие развитие компании ООО «РН-Северная нефть» в структуре ОАО «НК «Роснефть» представлены на рис. 1-3 [16]. В частности, на рис. 3, наглядно показано, что после 2008 г. первоначальные инвестиции ОАО НК «Роснефть» в приобретение компании ОАО «Северная нефть» полностью окупились, поскольку отрицательная величина чистого дохода нарастающим итогом, сформированная за счет затрат на покупку компании в 2003 г., после 2008 г. приобретает только положительные значения.  По оценке экспертов компании DeGolyer & MacNaughton, дисконтированная стоимость денежных потоков, которые потенциально способна генерировать ОАО «Северная нефть» составляет 1639 млн. долл.4 [7], или 48268,6 млн. руб.

Если принять во внимание, что минимальный горизонт оценочных расчетов стоимости компаний, специализирующихся по добыче углеводородов, должен охватить период действия лицензии (как правило, 25 лет), и учесть, что за 2003-2011 гг. совокупный чистый доход компании в структуре ВИНК составил 27478,6 млн. руб. (почти 57% ожидаемой величины ЧДД в ценах 2003 г.), то вероятность того, что в оставшийся временной период (как минимум 17 лет) денежные потоки ОАО «Северная нефть» достигнут оценочного значения экспертов DeGolyer & MacNaughton, очень высока. Тем более что компания одновременно ведет разработку многих месторождений, в связи с чем сроки ввода их в эксплуатацию и дальнейшая продолжительность разработки могут значительно превысить первоначальные экспертные оценки. На основании проведенного исследования можно сделать следующие выводы. Данные ретроспективной оценки сделки по приобретению государственной ОАО НК «Роснефть» частной нефтяной компании ОАО «Северная нефть» подтверждают тот факт, что данная трансакция является целесообразной (в первую очередь вследствие низкой стоимости приобретения барреля доказанных запасов УВ в нефтяном эквиваленте и величины генерируемых денежных потоков компании после ее приобретения). Развитие компании ООО «РН-Северная нефть» в период 2003-2011 гг. свидетельствует об успешности взаимной интеграции бизнес-структур объединенных компаний. Более детальный анализ сделки на основе бухгалтерской отчетности, а также оценка степени влияния интеграции на интеллектуальный капитал компании может привести к расширению и углублению полученных результатов. Однако выполненный в данной работе «срез» основных технико-экономических показателей и основных финансовых коэффициентов компании наглядно свидетельствует об эффективности сделки. 1 Расхождения в оценках доказанных запасов углеводородов обусловлены методологическими различиями в российском и зарубежных подходах к классификации запасов и ресурсов (к примеру, классификации SPE — US Society of Petroleum Engineers). 2 В 2007 г. фактическая добыча компании ООО «РН-Северная нефть» составила около 40,4 млн. барр. нефти, что составило 5% объема добычи ВИНК по итогам 2007 г. К 2007 г. ОАО НК «Роснефть» уже включила в себя основные активы «ЮКОС». 3 Стоимость чистых активов компании ОАО «Северная нефть» на дату покупки составляла 89 млн. долл. 4 Данные приведены на дату 31.12.2003 г. (курс доллара к российскому рублю составил 29,45 руб./долл.). Литература 1. Пирогов А.Н. Оценка слияний и поглощений российских компаний // Управление компанией. 2002. № 5. 2. Генске М.А. Оценки эффективности и неэффективности слияний и поглощений //Менеджмент в России и за рубежом. 2004. № 6. 5. Тихомиров Д. В. Оценка стоимости компаний при слияниях и поглощениях. Учеб. пос. СПб.: Изд-во СПбГУЭФ, 2009. 4. Разманова С.В. Ретроспективная оценка эффективности процессов слияний и поглощений (на примере нефтяных компаний Республики Коми) // Проблемы экономики и управления нефтегазовым комплексом. 2008. № 10. 5. Разманова С.В. Исследование эффективности интеграционных процессов в нефтегазовой отрасли // Финансы и кредит. 2010. № 25(407). 6. Совет директоров госкомпании «Роснефть» одобрил сделку по приобретению ОАО «Северная нефть» за 600млн. долл. http://www.rusbonds.ru/enwsinf.asp?emit=74271&nid=251405 (проверено 15.05.2013) 7. ОАО «Нефтяная компания «Роснефть». Консолидированная финансовая отчетность, подготовленная в соответствии с общепринятыми принципами бухгалтерского учета США, за годы, оканчивающиеся 31 декабря 2003 и 2002 и Отчет независимой аудиторской фирмы. 8. Разманова С.В. Интеграционные процессы в нефтяном комплексе Тимано-Печорской провинции // Нефть. Газ. Промышленность. 2006. № 4. 9. Ежеквартальный отчет эмитента эмиссионных ценных бумаг за 2 квартал 2003 г. ОАО «Северная нефть». http://www.lin.rU/db/emitent/66594418EBE74791C525700D005578BC/section/common/sectionJndex/1/discl_d oc.html (проверено 15.05.2013) 10. Трифонов А. Страсти по Валу Гамбурцева // Нефть России. 2001. № 4. 11. Время раздела: «ЛУКОЙЛ» не станет монополистом в Тимано — Печоре //Нефть и капитал. 2003. № 4. 12. Форд Б., Борнстайн Дж., Пруэтт П. Руководство Ernst&Young по составлению бизнес-планов. М.: ООО «Альпина Паблишерз», 2010. 15. ABN Amro Bank оценил «Северную нефть» в $1,195 млрд. Электронный ресурс. Режим доступа: http://www.cdu.ru/news/detail.php?ID=84668 (проверено 15.05.2013) 14. Добыча нефти по предприятиям России за январь-декабрь 2002 г. //Нефтяное хозяйство. 2003. № 2 15. Добыча нефти по предприятиям России за 2003 г. //Нефтяное хозяйство. 2004. № 3. 16. Отчеты о производственно-хозяйственной деятельности компании ОАО «Северная нефть (ООО «РН-Роснефть») за 2002-2011 гг. 17. «Северная нефть»: 15 лет достойного труда. Электронный ресурс. Режим доступа: http://nordoil.usinsk.ru/presscenter/news/news090520-04.html (проверено 15.05.2013) |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Популярные книги и учебники

- Экономикс - Макконнелл К.Р., Брю С.Л. - Учебник

- Бухгалтерский учет - Кондраков Н.П. - Учебник

- Капитал - Карл Маркс

- Курс микроэкономики - Нуреев Р. М. - Учебник

- Макроэкономика - Агапова Т.А. - Учебник

- Экономика предприятия - Горфинкель В.Я. - Учебник

- Финансовый менеджмент: теория и практика - Ковалев В.В. - Учебник

- Комплексный экономический анализ хозяйственной деятельности - Алексеева А.И. - Учебник

- Теория анализа хозяйственной деятельности - Савицкая Г.В. - Учебник

- Деньги, кредит, банки - Лаврушин О.И. - Экспресс-курс

Новые книги и журналы

Популярные лекции

- Шпаргалки по бухгалтерскому учету

- Шпаргалки по экономике предприятия

- Аудиолекции по экономике

- Шпаргалки по финансовому менеджменту

- Шпаргалки по мировой экономике

- Шпаргалки по аудиту

- Микроэкономика - Лекции - Тигова Т. Н.

- Шпаргалки: Финансы. Деньги. Кредит

- Шпаргалки по финансам

- Шпаргалки по анализу финансовой отчетности

- Шпаргалки по финансам и кредиту

- Шпаргалки по ценообразованию

- 50 лекций по микроэкономике - Тарасевич Л.С. - Учебное пособие

Популярные рефераты

- Коллективизация в СССР: причины, методы проведения, итоги

- Макроэкономическая политика: основные модели

- Краткосрочная финансовая политика предприятия

- Марксизм как научная теория. Условия возникновения марксизма. К. Маркс о судьбах капитализма

- История развития кредитной системы в России

- Коммерческие банки и их функции

- Лизинг

- Малые предприятия

- Классификация счетов по экономическому содержанию

- Кризис отечественной экономики

- История развития банковской системы в России

- Маржинализм и теория предельной полезности

- Кризис финансовой системы стран Азии и его влияние на Россию

- Иностранные инвестиции

- Безработица в России

- Источники формирования оборотных средств в условиях рынка