Популярные статьи

- Государственно-частное партнерство: теория и практика

- Международный форум по Партнерству Северного измерения в сфере культуры

- Мировой финансовый кризис и его влияние на Россию

- Совершенствование оценки эффективности инвестиций

- Качество и уровень жизни населения

- Фактор времени при оценке эффективности инвестиционных проектов

- Вопросы оценки видов социального эффекта при реализации инвестиционных проектов

- Государственная собственность в российской экономике - Масштаб и распределение по секторам

- Кластерный подход в стратегии инновационного развития зарубежных стран

- Перспективы социально-экономического развития России

- Теория экономических механизмов

- Особенности нового этапа инновационного развития России

- Экономический кризис в России: экспертный взгляд

- Налоговые риски

Популярные курсовые

- Учет нематериальных активов

- Потребительское кредитование

- Бухгалтерский учет - Курсовые работы

- Финансы, бухгалтерия, аудит - курсовые и дипломные работы

- Денежная система и денежный рынок

- Долгосрочное планирование на предприятии

- Диагностика кризисного состояния предприятия

- Интеграционные процессы в современном мире

- Доходы организации: их виды и классификация

- Кредитная система: место и роль в ней ЦБ и коммерческих банков

- Международные рынки капиталов

- Многофакторный анализ производительности труда

- Непрерывный трудовой стаж

- Виды и формы собственности и трансформация отношений собственности в России

- Анализ финансово-хозяйственной деятельности

Навигация по сайту

Эффект переноса динамики обменного курса на цены в России |

|

Пономарев Ю.Ю.

научный сотрудник Института прикладных экономических исследований РАНХиГС аспирант Института экономической политики имени Е.Т. Гайдара Трунин П.В. к. э. н. руководитель научного направления «Макроэкономика и финансы» Института экономической политики имени Е. Т. Гайдара замдиректора Центра изучения проблем центральных банков РАНХиГС Улюкаев А.В. д. э. н. министр экономического развития Российской Федерации В настоящее время в результате активной интеграции мировых рынков капитала и увеличения объемов международной торговли возросла актуальность изучения степени и характера влияния колебаний обменного курса национальной валюты на внутренние цены в экономике — так называемого эффекта переноса (ЭП). Он показывает, в какой степени изменение курса национальной валюты влияет (посредством различных механизмов) на внутренние цены в стране. Важность изучения ЭП обусловлена необходимостью учитывать его при формировании экономической политики, поскольку при значительном эффекте переноса усиливается зависимость открытой экономики от шоков на мировых рынках. Освещение эффекта переноса в литературеВ экономической литературе выделяют несколько базовых механизмов влияния колебаний обменного курса на внутренние цены: прямой, косвенный и прямые иностранные инвестиции (ПИИ). Прямой механизм связан с непосредственным изменением внутренних цен на импортные товары, выраженных в национальной валюте (см.: Obstfeld, Rogoff, 2001). Косвенный механизм опирается на возможность взаимного замещения импортных и национальных товаров как на внутреннем («внутреннее замещение»), так и на внешних («внешнее замещение») рынках торговых партнеров. Оно может происходить из-за изменения относительных цен на импортные и отечественные товары, вызванного колебаниями обменных курсов (см.: Obstfeld, 2001; Engel, 2002 и др.). Так, ослабление национальной валюты будет приводить, с одной стороны, к росту внутреннего спроса на отечественные товары («внутреннее замещение»), поскольку цены импортных товаров в национальной валюте повышаются, а с другой — к увеличению иностранного спроса на отечественные товары («внешнее замещение») из-за снижения их относительной стоимости. В результате возрастут отечественное производство, заработная плата и внутренние цены. Механизм влияния обменного курса на внутренние цены через прямые иностранные инвестиции основан на эффекте, связанном с переносом производства иностранных фирм и соответствующими изменениями направлений ПИИ. При продолжительном ослаблении национальной валюты какой-либо страны для иностранных фирм-экспортеров становится более выгодным перенести производство туда (или открыть новое), что приводит к росту внутреннего выпуска, увеличению спроса на труд, повышению заработной платы и, как следствие, уровня национальных цен. Согласно одной из базовых концепций соотношения цен в межстрановом разрезе — паритета покупательной способности (ППС)1, перенос колебаний обменного курса на внутренние цены должен быть полным, то есть эластичность внутренних цен по обменному курсу должна равняться 1 (или 100%). Однако во многих случаях предпосылки, лежащие в основе концепции ППС, в реальности не выполняются (например, из-за наличия трансакционных издержек и др.), что может приводить к неполному эффекту переноса, а также различиям в его величине и характеристиках, обусловленных спецификой национальных экономик. Объяснить это можно на основе микроэкономических эффектов, связанных со спецификой структуры товарных рынков разных стран и поведения фирм на них. Так, различия в ЭП в отдельных странах могут определяться:

Значимую роль в определении величины эффекта переноса может играть макроэкономическая ситуация в стране. Так, при высокой волатильности обменного курса импортерам становится невыгодным частое изменение цен (например, из-за издержек «меню»), что приводит к уменьшению ЭП (см.: Engel, Rogers, 1998). Общая стабильность спроса на товары также может влиять на величину этого эффекта: при частых изменениях совокупного спроса фирмам-импортерам невыгодно менять цены, что приведет к его уменьшению (см.: Mann, 1986). Согласно выводам Дж. Тейлора, чем выше уровень, продолжительность и волатильность инфляции, тем больше эффект переноса (Taylor, 2000). Авторы других работ эту взаимосвязь подтвердили, показав, что в странах с низким уровнем инфляции наблюдается незначительный ЭП, а в большинстве стран с традиционно высокой инфляцией он больше (Engel, 2002; Calvo, Reinhart, 2002). Выявлено, что по мере стабилизации экономической ситуации в стране уменьшается и эффект переноса (Gagnon, Ihrig, 2004; McCarthy, 2000). Кроме того, в ряде работ было выдвинуто предположение о том, что основным стабилизирующим фактором, уменьшающим его величину, выступает снижение инфляции (Takhtamanova, 2010). Дополнительной причиной неполного ЭП и различий в его величине может быть асимметричная жесткость цен (см.: Dolado et al., 2005): цены товаров по-разному реагируют на изменение издержек их производства — слабее на снижение и сильнее на повышение. Тогда изменения обменного курса, приводящие к росту или снижению стоимости промежуточных товаров, будут приводить к изменению издержек производства конечной продукции, что будет по-разному влиять на динамику конечных цен, то есть эффект переноса при укреплении или ослаблении валюты будет различаться (см.: Cozmanca, Manea, 2010). Кроме того, в некоторых работах было показано, что чем выше в стране инфляция, тем больше асимметрия ЭП (см.: Floden, Wilander, 2006). Большое число исследований посвящено эмпирическим оценкам эффекта переноса в различных странах. Согласно оценкам, полученным для развивающихся стран, величина ЭП может значительно варьировать — от 30-40% в месяц (Stavrev, 2003) до 30% за квартал и 50-70% за два-три квартала (Oomes, Ohnsorge, 2005). Другие авторы считают неполный эффект переноса макроэкономическим явлением (см.: Engel, 2002). Эффект переноса в России: методология оценкиПроведенный сравнительный анализ подходов к эмпирической оценке эффекта переноса позволяет сделать следующие выводы. Во-первых, можно выделить основные методы исследования:

Во-вторых, построенные в указанных работах модели дают возможность оценить величину и некоторые характерные особенности ЭП как по сравнению с другими странами, так и в каждой стране в отдельности. Однако среди этих моделей нельзя выделить наилучшие. В-третьих, результаты эмпирического анализа показывают, что величина ЭП может в значительной степени варьировать в зависимости от структурных особенностей рассматриваемой экономики, а также от других параметров. В-четвертых, можно сформулировать теоретические гипотезы о том, что основными факторами, определяющими величину ЭП в кратко- и среднесрочном периодах, выступают:

Для получения оценок величины ЭП целесообразно использовать модель векторной авторегрессии или — в случае наличия коинтеграции в используемых данных — векторной модели коррекции ошибок, которая анализирует динамику экономических показателей РФ и позволяет отслеживать характерные структурные изменения в ЭП. В рамках данной модели строится зависимость каждого из исследуемых показателей от общего набора всех используемых эндогенных и экзогенных переменных, а также их лагированных значений. При такой структуре модели можно решить проблему эндогенности (это одно из основных преимуществ данной модели по сравнению с другими в рамках настоящего исследования), поскольку в ней учитывается взаимное влияние всех эндогенных переменных, а также оценить величину рассматриваемых эффектов. Кроме того, в векторной модели коррекции ошибок благодаря учету коинтеграционных соотношений можно проследить долгосрочные взаимосвязи рассматриваемых переменных и сделать выводы об исследуемых взаимосвязях не только в кратко-, но и в долгосрочном периоде. Характеристики используемых при оценке переменных представлены в таблице 1. Таблица 1 Описание используемых данных

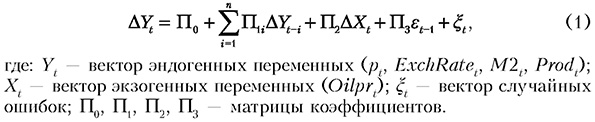

* Банк международных расчетов (Bank for International Settlements). ** Подробнее см.: www.platts.com/AboutPlattsHome. Источник: расчеты авторов. Для исследования рядов на стационарность и определения порядка интегрированности используемых рядов применяются тесты Дики-Фуллера и Филлипса-Перрона. В целом результаты тестов совпадают практически для всех исследуемых временных рядов. Исключение составляют показатели BCPIt и NGPIt, для которых результаты тестов расходятся: тест Дики-Фуллера в ряде случаев позволяет отвергнуть гипотезу о наличии единичного корня, а тест Филлипса-Перрона для ряда спецификаций показывает противоположные результаты. Для сохранения последовательности используемой в дальнейшем методологии оценивания мы считаем вышеуказанные временные ряды интегрированными первого порядка. Следовательно, возможно существование коинтеграционных соотношений с участием всех этих переменных. Для проверки наличия коинтеграционных соотношений используется тест Йохансена. Его результаты демонстрируют наличие в используемых данных нескольких (в зависимости от конкретной рассматриваемой спецификации теста) коинтеграционных соотношений. Векторная модель коррекции ошибок позволяет учесть такую коинтеграцию в данных. Спецификация векторной модели коррекции ошибок, которая будет использоваться для получения оценок, имеет вид:

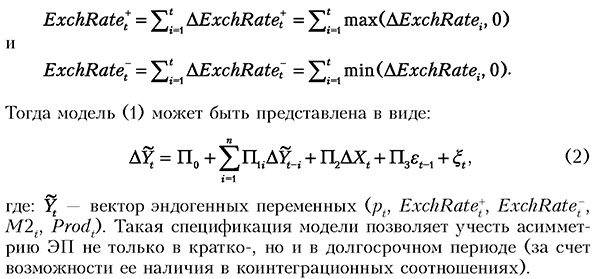

Все переменные представлены в логарифмах, а в качестве εt-1 обозначены лагированные остатки коинтеграционного соотношения. В случае наличия более одного коинтеграционного соотношения в оцениваемую спецификацию модели добавляются векторы остатков для обнаруженных дополнительных коинтеграционных соотношений. Таким образом, для каждой из пяти зависимых переменных, соответствующих разным индексам цен, проводится оценка модели с использованием каждой из трех переменных, отражающих обменный курс рубля. При оценке моделей переменная Oilprt рассматривалась как экзогенная, поскольку уровень цен на нефть определяется на мировом рынке и не может быть подвержен влиянию других используемых переменных. Остальные переменные рассматривались в качестве эндогенных, поскольку в той или иной степени влияют друг на друга. Для моделирования асимметрии эффекта переноса из общей выборки выделяются наблюдения, которые соответствуют повышению и снижению обменного курса. В качестве ExchRate+ обозначен ряд положительных частичных сумм, соответствующих периодам укрепления рубля, а в качестве ExchRate- — ряд отрицательных частичных сумм, соответствующих периодам его ослабления. Подробнее выражения для этих рядов могут быть записаны в виде:

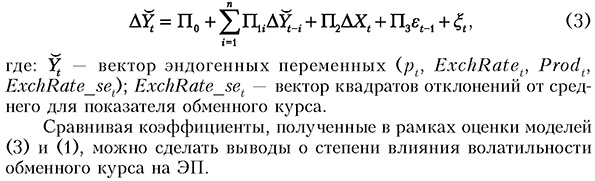

В силу особенностей российской экономики, а также изменений в политике ЦБ РФ величина ЭП может меняться. Так, изменения в политике Банка России, в частности уменьшение интервенций на валютном рынке, могут повлиять на структурные особенности ЭП. Чтобы выявить такие изменения, мы разбили используемую выборку на два подпериода. Первая подвыборка соответствует периоду с января 2000 по декабрь 2008 г. включительно, вторая — периоду с января 2009 по июль 2012 г. Отметим, что изменения в валютной политике ЦБ РФ практически совпали с влиянием мирового экономического кризиса на экономику России. Поэтому изменения величины ЭП в этот и последующие периоды могут быть связаны с его воздействием. Поскольку в условиях экономической нестабильности сложно говорить об одинаковом во времени влиянии кризиса на динамику разных показателей, отражающих уровень цен, для определения точного момента структурного сдвига в динамике каждого показателя проводились тесты Зивота-Эндрюса (см.: Zivot, Andrews, 2002). Данный тест позволяет определить дату структурного сдвига (считается эндогенной) в динамике той или иной переменной. Подход к оценке структурных изменений в ЭП заключается в проведении расчетов (оценка модели (1)) на каждом из указанных подпериодов и сравнении полученных оценок величины ЭП. Полученные результаты оценок для первого и второго подпериодов сравниваются между собой с целью определить наличие структурных изменений. Для выявления влияния волатильности обменного курса на величину ЭП оценивается спецификация модели (3), которую можно записать так:

Эмпирические оценки эффекта переноса колебаний обменного курса на ценыРезультаты теста Йохансена показывают наличие нескольких коинтеграционных соотношений в зависимости от используемой базовой статистики2, на основе которой делаются статистические выводы. В случае разного количества коинтеграционных соотношений выбор той или иной спецификации векторной модели коррекции ошибок опирался на информационные критерии, среди которых предпочтение отдавалось критерию Шварца. Для всех спецификаций модели максимальное количество коинтеграционных соотношений равно трем. Для обеспечения сопоставимости получаемых оценок практически во всех спецификациях модели использовались три коинтеграционных соотношения (в рамках предположений третьей спецификации теста Йохансена). Заметим, что для разных индексов цен и переменных обменного курса можно выбрать различное количество лагов переменных в представленной выше модели. Поэтому в целях сопоставимости получаемых оценок для ее различных спецификаций необходимо одинаковое количество лагов в модели. Для выбора оптимального количества лагов использовались разные критерии (в рамках теста на оптимальное количество лагов — Lag length criteria), среди которых предпочтение отдавалось информационному критерию Шварца. Результаты тестов показывают, что оптимальное количество лагов равно 1. В таблице 2 представлены результаты оценки величины ЭП в рамках модели (1). Приведенные оценки ЭП для одного месяца представляют собой краткосрочную эластичность уровня цен по обменному курсу. Приведенные оценки накопленного ЭП за три, шесть и двенадцать месяцев — это накопленные значения функций импульсного отклика за соответствующий период. Для статистически незначимых оценок ЭП за один месяц дальнейшие оценки накопленного ЭП не проводились. Таблица 2Результаты оценки базовой модели ЭПа и оценки асимметрии ЭПб

a Краткосрочная и накопленная эластичность уровня цен по обменному курсу. б Краткосрочная эластичность уровня цен по обменному курсу при укреплении и ослаблении национальной валюты. Примечание. Здесь и далее в таблицах оценки, кроме отмеченных * (статистически незначимы на уровне 10%), значимы на уровне 5%. Источник: расчеты авторов. Представленные в таблице 2 результаты показывают, что в краткосрочном периоде (один месяц) гипотеза об отсутствии эффекта переноса колебаний обменного курса на цены отвергается на уровне значимости 5% практически для всех комбинаций используемых ценовых индексов и переменных, отражающих обменный курс. Другими словами, в краткосрочном периоде наблюдается значимый эффект переноса. Анализ асимметрии ЭП проводился посредством оценки модели (2), в которой используются переменные, отражающие укрепление и ослабление национальной валюты. Гипотеза о равенстве ЭП для различных ценовых индексов отвергается. Гипотеза о наличии полного ЭП3 отвергается для всех комбинаций ценовых индексов и показателей обменного курса. Оценка ЭП для индекса потребительских цен (ИПЦ) составляет 4,6% в первый месяц. ИПЦ слабо реагирует на изменения обменного курса, изменения в первые три месяца составляют около 10,1%, за шесть месяцев — 28,1%. За год изменения ИПЦ, вызванные изменением номинального эффективного обменного курса рубля, достигают 47,7%. Полученные оценки ЭП для обменного курса рубля к доллару США и к евро практически одинаковы в краткосрочном периоде (составляют 2,8 и 2,9% соответственно). Однако со временем ЭП для обменного курса рубля к доллару накапливается быстрее, и в итоге накопленная величина ЭП за 12 месяцев для этого показателя составляет около 85,5%, а для обменного курса рубля к евро — 57%. Согласно результатам таблицы 2, гипотеза об отсутствии асимметрии ЭП отвергается практически для всех рассмотренных индексов цен. Другими словами, цены (различные индексы цен) реагируют на укрепление и ослабление национальной валюты по-разному. Можно видеть, что при ослаблении курса рубля ЭП выше (практически для всех спецификаций), чем на всем рассматриваемом периоде. При укреплении рубля оценки ЭП положительны практически для всех комбинаций ценовых индексов и переменных обменного курса. Следовательно, при укреплении рубля уровень цен растет, но медленнее, чем при его ослаблении. В таблице 3 наши оценки базовой модели ЭП сравниваются с полученными другими авторами. Можно видеть, что они не противоречат результатам работ, в которых исследован ЭП в странах с низким и средним уровнем инфляции (например, см.: Choudhri, Hakura, 2006; Ca'Zorzi et al., 2007). Согласно нашим оценкам, ЭП значительно снизился по сравнению с периодом до 2000 г. Отметим, что полученные нами оценки величины ЭП за 1 2 месяцев все же несколько превышают аналогичные оценки для развитых стран. Результаты проведенных тестов Зивота-Эндрюса на наличие структурных сдвигов говорят о том, что они происходили в августе — сентябре 2008 и январе-феврале 2009 г. (в целом совпадают с границами подвыборок, на которые были разделены все наблюдения). Таблица 3 Сравнение полученных результатов оценки ЭП с результатами, полученными в других работах

Источник: расчеты авторов. Представленные в таблице 4 результаты оценки всех спецификаций модели на подвыборках в большинстве случаев показывают наличие изменений величины ЭП, однако значительная часть его оценок на первой подвыборке (январь 2000 — декабрь 2008 г.) оказывается статистически незначимой. Оценки для второй подвыборки выше, чем оценки для всего периода, представленные в таблице 2 (а также в табл. 4). Таблица 4 Результаты оценки модели на подвыборках (краткосрочная эластичность уровня цен по обменному курсу для каждой подвыборки)

Источник: расчеты авторов. Влияние волатильности показателя обменного курса на величину ЭП исследуется посредством оценки модели (3). Отличие получаемых оценок от результатов модели (1) позволяет определить степень и характер влияния волатильности обменного курса на величину ЭП (табл. 5). Таблица 5 Результаты оценки влияния волатильности обменного курса на ЭП (краткосрочная эластичность уровня цен по обменному курсу)

Источник: расчеты авторов. Как можно видеть, некоторая часть оценок коэффициентов статистически незначима. Однако для основной части статистически значимых оценок абсолютная величина ЭП несколько увеличивается по сравнению с оценками, полученными для модели (1). Таким образом, волатильность обменного курса приводит к сокращению величины ЭП. По-видимому, это может отражать влияние ожиданий на его величину: из-за достаточно высокого уровня волатильности обменного курса экономические агенты реже пересматривают цены. Кроме того, влияние разнонаправленных шоков обменного курса может взаимно компенсироваться, поскольку при высокой волатильности за небольшой период может произойти значительное количество таких шоков. Чтобы центральный банк мог проводить эффективную денежно-кредитную и валютную политику, необходимо оценить влияние изменения обменного курса национальной валюты на внутренние цены. Проведенный анализ теоретической и эмпирической литературы, посвященной изучению эффекта переноса, позволил разработать методологию его оценки в России и проверить гипотезы относительно масштабов ЭП и его структурных характеристик. Полученные для периода с января 2000 по июль 2012 г. базовые оценки свидетельствуют о наличии статистически значимого ЭП в кратко- и среднесрочном периодах. При этом в обоих периодах эффект переноса неполный. Краткосрочный ЭП (на периоде один месяц) для всех рассматриваемых индексов цен статистически значимый и составляет в среднем 3 — 5% для ИПЦ, 3 — 12% — для ИЦП, 1—2% — для БИПЦ, 2 — 3% — для индекса цен непродовольственных товаров и около 5% — для индекса цен продовольственных товаров. Заметим, что эффект переноса обменного курса доллара США на потребительские цены оказывается, как правило, выше, чем евро. По всей видимости, это связано с тем, что доллар традиционно выступает основной иностранной валютой в РФ, хотя большая часть импортных потребительских товаров номинирована в евро. Полученные оценки показывают, что в первый месяц адаптация уровня цен к колебаниям обменного курса незначительная, основная часть изменений происходит в последующие 6 — 12 месяцев. Эти результаты несколько выше по абсолютной величине, чем для развитых стран с низким уровнем инфляции, где ЭП в среднем составляет 4—5% за квартал и 14 — 15% за год. Полученные оценки ЭП в России в большей степени соответствуют аналогам для развивающихся стран. Наши результаты в целом согласуются с выводами других авторов. Тенденция к снижению ЭП, выявленная в последних работах, сохраняется и для исследуемого нами временного периода (2000—2012 гг.). Результаты оценок показывают наличие асимметрии ЭП (различный характер влияния укрепления и ослабления национальной валюты на уровень цен) для всех ценовых индексов. Ослабление национальной валюты приводит к росту цен, при этом ее укрепление не вызывает их снижения. Этот факт необходимо учитывать при проведении монетарной политики, направленной на уменьшение волатильности обменного курса рубля. В других работах тоже продемонстрирована асимметрия ЭП в России. Оценка влияния волатильности обменного курса на величину ЭП показывает, что ее повышение приводит к некоторому снижению последней, что, по-видимому, объясняется влиянием ожиданий экономических агентов, а также взаимной компенсацией шоков. Анализ структурных изменений в ЭП демонстрирует значимые различия для двух рассматриваемых подпериодов (с января 2000 по декабрь 2008 г. и с января 2009 по июль 2012 г.). Согласно нашим оценкам, по абсолютной величине ЭП вырос во втором подпериоде по сравнению с первым. Тем не менее нельзя делать вывод о причинно-следственной связи между обнаруженными структурными изменениями в ЭП и изменениями монетарной политики ЦБ РФ, так как второй подпериод достаточно короткий; кроме того, мировой экономический кризис мог оказать существенное воздействие на оценки. Достоверно оценить влияние перехода к политике инфляционного таргетирования, которая имеет свои сильные и слабые стороны (см.: Улюкаев и др, 2008), на характеристики ЭП можно после окончательного затухания эффектов мирового кризиса и полного перехода ЦБ РФ к такой политике, который должен завершиться к 2015 г. 1 Подробнее см.: Дробышевский и др., 2011. 2 Статистика «trace» или статистика «maximum eigenvalue*. 3 ЭП полный, если шок обменного курса полностью переносится на цены. В рамках приведенных ранее гипотез полный ЭП соответствует сумме показателей эластичности уровня цен по обменному курсу, большей либо равной 1. Список литературы Дементьев А. В., Бессонов И. О. (2012). Построение индекса базовой инфляции для целей инфляционного таргетирования в России. Препринт НИУ ВШЭ. [Dementiev A., Bessonov I. (2012). Construction of Core Inflation Index for Inflation Targeting in Russia. Preprint HSE.] Добрынская В. В. (2007). Эффект переноса и монетарная политика в России: что изменилось после кризиса 1998 г.? // Экономический журнал ВШЭ. № 2. С. 213—233. [Dobrynskaya V. (2007). Exchange Rate Pass-through and Monetary Policy in Russia: What Changed after 1998 Crisis? // Ekonomicheskii Zhurnal VShE. No 2. P. 213—233.] Дробышевский С., Синельников С., Трунин П. (2011). Решения G20 о скоординированной антикризисной экономической политике и российский опыт // Экономическое развитие России. Т. 18, № 5. С. 29 — 44. [Drobyshevskiy S., Sinelnikov S., Trunin P. (2011). G20 Anti-crisis Economic Policy Coordination Decisions and Russia's Experience // Ekonomicheskoe Vozrozhdenie Rossii. Vol. 18, No 5. P. 29—44.] Салицкий И. (2010). Перенос обменного курса рубля в цены импорта Российской Федерации // Экономическая политика. № 6. С. 176 — 195. [Salitsky I. (2010). Exchange Rate Pass-through into Import Prices in Russian Federation // Ekonomicheskaya Politika. No 6. P. 176—195.] Улюкаев А., Дробышевский С., Трунин П. (2008). Перспективы перехода к режиму таргетирования инфляции в РФ // Вопросы экономики. № 1. С. 46 — 57. [Ulyukaev A., Drobyshevsky S., Trunin P. (2008). Prospects of the Initiation of Inflation Targeting in RF // Voprosy Ekonomiki. No 1. P. 46—57.] Bacchetta P., Wincoop E. (2003). Why Do Consumer Prices React Less than Import Prices to Exchange Rates? // Journal of the European Economic Association. Vol. 1, No 2—3. P. 662—670. Bailliu J., Fujii E. (2004). Exchange Rate Pass-through and the Inflation Environment in Industrialized Countries: An Empirical Investigation // Bank of Canada Working Paper. No 2004-21. Ball L., Mankiw G. N., Romer D. (1988). The New Keynesian Economics and the Output— Inflation Trade-off // Brookings Papers on Economic Activity. No 1. P. 1—65. Beirne J., Bijsterbosch M. (2011). Exchange Rate Pass-through in Central and Eastern European EU Member States // Journal of Policy Modeling. Vol. 33, No 2. P. 241—254. Bitans M. (2004). Pass-through of Exchange Rates to Domestic Prices in East European Countries and the Role of Economic Environment // Bank of Latvia Working Paper. No 4/2004. Calvo G. A., Reinhart C. M. (2002). Fear of Floating // The Quarterly Journal of Economics. Vol. 117, No 2. P. 379—408. Ca'Zorzi M., Hahn E., Sanchez M. (2007). Exchange Rate Pass-through in Emerging Markets // ECB Working Paper. No 739. Choudhri E. U., Hakura D. S. (2006). Exchange Rate Pass-through to Domestic Prices: Does the Inflationary Environment Matter? //Journal of International Money and Finance. Vol. 25, No 4. P. 614 — 639. Cozmanca B. O., Manea F. (2010). Asymmetries in the Exchange Rate Pass-through into Romanian Price Indices // Romanian Journal of Economic Forecasting. No 1. P. 21—44. Devereux M. B., Engel C., Storgaard P. E. (2004). Endogenous Exchange Rate Pass-through When Nominal Prices Are Set in Advance // Journal of International Economics. Vol. 63, No 2. P. 263—291. Dobrynskaya V. V., Levando D. V. (2005). A Study of Exchange Rate Pass-through Effect in Russia // SU—HSE. International College of Economics and Finance Working Paper. No WP9/2005/02. Dolado J. J., Maria-Dolores R., Naveira M. (2005). Are Monetary-Policy Reaction Functions Asymmetric? The Role of Nonlinearity in the Phillips Curve // European Economic Review. Vol. 49, No 2. P. 485 — 503. Engel C., Rogers J. (1998). Regional Patterns in the Law of One Price: The Roles of Geography versus Currencies // The Regionalization of the World Economy. University of Chicago Press. Engel C. (2002). The Responsiveness of Consumer Prices to Exchange Rates and the Implications for Exchange-Rate Policy: A Survey of a Few Recent New Open-Economy // NBER Working Paper. No w8725. Floden M., Wilander F. (2006). State Dependent Pricing, Invoicing Currency, and Exchange Rate Pass-through // Journal of International Economics. Vol. 70, No 1. P. 178 — 196. Froot K. A., Klemperer P. D. (1989). Exchange Rate Pass-through When Market Share Matters // The American Economic Review. Vol. 79, No 4. P. 637—654. Gagnon J. E., Ihrig J. (2004). Monetary Policy and Exchange Rate Pass-through // International Journal of Finance & Economics. Vol. 9, No 4. P. 315—338. Goldberg P. K., Knetter M. M. (1996). Goods Prices and Exchange Rates: What Have We Learned? // NBER Working Paper. No w5862. Gopinath G., Itskhoki O., Rigobon R. (2007). Currency Choice and Exchange Rate Pass-through // NBER Working Paper. No w13432. Knetter M. M. (1994). Is Export Price Adjustment Asymmetric? Evaluating the Market Share and Marketing Bottlenecks Hypotheses // Journal of International Money and Finance. Vol. 13, No 1. P. 55—70. Mann C. L. (1986). Prices, Profit Margins, and Exchange Rates // Federal Reserve Bulletin. Vol. 72. P. 366—379. McCallum B., Nelson E. (2000). Monetary Policy for an Open Economy: An Alternative Framework with Optimizing Agents and Sticky Prices // Oxford Review of Economic Policy. Vol. 16, No 4. P. 74 — 91. McCarthy J. (2000). Pass-through of Exchange Rates and Import Prices to Domestic Inflation in Some Industrialized Economies. FRB of New York Staff Report. Obstfeld M., Rogoff K. (2000). New Directions for Stochastic Open Economy Models // Journal of International Economics. Vol. 50, No 1. P. 117—153. Obstfeld M., Rogoff K. (2001). The Six Major Puzzles in International Macroeconomics: Is There a Common Cause? // NBER Macroeconomics Annual. Vol. 15. P. 339—412. Obstfeld M. (2001). International Macroeconomics: Beyond the Mundell—Fleming Model // NBER Working Paper. No w8369. Ohno K. (1990). Exchange Rate Fluctuations, Pass-through, and Market Share // IMF Staff Papers. Vol. 37, No 2. P. 294—310. Oomes N., Ohnsorge F. (2005). Money Demand and Inflation in Dollarized Economies: The Case of Russia // Journal of Comparative Economics. Vol. 33, No 3. P. 462—483. Phillips R. W. (1988). The Pass-through of Exchange Rate Changes to Prices of Imported Manufacturers // Discussion Paper No 197 / Centre for Economic Policy Research, Australian National University. Canberra. Stavrev E. (2003). The Pass-through from the Nominal Exchange Rate to Inflation // Russian Federation: Selected Issues. IMF Country Report. No 03/146. P. 17—28. Takhtamanova Y. F. (2010). Understanding Changes in Exchange Rate Pass-through // Journal of Macroeconomics. Vol. 32, No 4. P. 1118 — 1130. Taylor J. B. (2000). Low Inflation, Pass-through, and the Pricing Power of Firms // European Economic Review. Vol. 44, No 7. P. 1389 — 1408. Zivot E., Andrews D. W. K. (2002). Further Evidence on the Great Crash, the Oil-Price Shock, and the Unit-Root Hypothesis // Journal of Business & Economic Statistics. Vol. 20, No 1. P. 25 — 44.

|

Популярные книги и учебники

- Экономикс - Макконнелл К.Р., Брю С.Л. - Учебник

- Бухгалтерский учет - Кондраков Н.П. - Учебник

- Капитал - Карл Маркс

- Курс микроэкономики - Нуреев Р. М. - Учебник

- Макроэкономика - Агапова Т.А. - Учебник

- Экономика предприятия - Горфинкель В.Я. - Учебник

- Финансовый менеджмент: теория и практика - Ковалев В.В. - Учебник

- Комплексный экономический анализ хозяйственной деятельности - Алексеева А.И. - Учебник

- Теория анализа хозяйственной деятельности - Савицкая Г.В. - Учебник

- Деньги, кредит, банки - Лаврушин О.И. - Экспресс-курс

Новые книги и журналы

Популярные лекции

- Шпаргалки по бухгалтерскому учету

- Шпаргалки по экономике предприятия

- Аудиолекции по экономике

- Шпаргалки по финансовому менеджменту

- Шпаргалки по мировой экономике

- Шпаргалки по аудиту

- Микроэкономика - Лекции - Тигова Т. Н.

- Шпаргалки: Финансы. Деньги. Кредит

- Шпаргалки по финансам

- Шпаргалки по анализу финансовой отчетности

- Шпаргалки по финансам и кредиту

- Шпаргалки по ценообразованию

- 50 лекций по микроэкономике - Тарасевич Л.С. - Учебное пособие

Популярные рефераты

- Коллективизация в СССР: причины, методы проведения, итоги

- Макроэкономическая политика: основные модели

- Краткосрочная финансовая политика предприятия

- Марксизм как научная теория. Условия возникновения марксизма. К. Маркс о судьбах капитализма

- История развития кредитной системы в России

- Коммерческие банки и их функции

- Лизинг

- Малые предприятия

- Классификация счетов по экономическому содержанию

- Кризис отечественной экономики

- История развития банковской системы в России

- Маржинализм и теория предельной полезности

- Кризис финансовой системы стран Азии и его влияние на Россию

- Иностранные инвестиции

- Безработица в России

- Источники формирования оборотных средств в условиях рынка