Популярные статьи

- Государственно-частное партнерство: теория и практика

- Международный форум по Партнерству Северного измерения в сфере культуры

- Мировой финансовый кризис и его влияние на Россию

- Совершенствование оценки эффективности инвестиций

- Качество и уровень жизни населения

- Фактор времени при оценке эффективности инвестиционных проектов

- Вопросы оценки видов социального эффекта при реализации инвестиционных проектов

- Государственная собственность в российской экономике - Масштаб и распределение по секторам

- Кластерный подход в стратегии инновационного развития зарубежных стран

- Перспективы социально-экономического развития России

- Теория экономических механизмов

- Особенности нового этапа инновационного развития России

- Экономический кризис в России: экспертный взгляд

- Налоговые риски

Популярные курсовые

- Учет нематериальных активов

- Потребительское кредитование

- Бухгалтерский учет - Курсовые работы

- Финансы, бухгалтерия, аудит - курсовые и дипломные работы

- Денежная система и денежный рынок

- Долгосрочное планирование на предприятии

- Диагностика кризисного состояния предприятия

- Интеграционные процессы в современном мире

- Доходы организации: их виды и классификация

- Кредитная система: место и роль в ней ЦБ и коммерческих банков

- Международные рынки капиталов

- Многофакторный анализ производительности труда

- Непрерывный трудовой стаж

- Виды и формы собственности и трансформация отношений собственности в России

- Анализ финансово-хозяйственной деятельности

Навигация по сайту

Суверенные фонды благосостояния и денежная политика России |

|

Синельников-Мурылев С.Г.

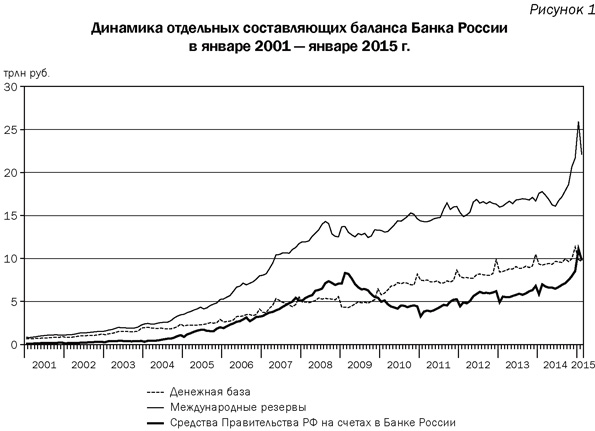

д. э. н. проф., ректор ВАВТ Минэкономразвития России Трунин П.В. к. э. н. вед. науч. сотр. Центра изучения проблем центральных банков РАНХиГС Экономическая теория и практика говорят о высокой степени взаимозависимости бюджетной и денежно-кредитной политики. Причем данная связь становится особенно очевидной в том случае, если правительство аккумулирует значительные средства на своих счетах в центральном банке. Создание в 2004 г. стабилизационного фонда, впоследствии преобразованного в Резервный фонд и Фонд национального благосостояния, стало важным этапом эволюции не только бюджетной, но и денежной политики российских властей. Напомним, что на протяжении большей части 2000-х гг. вплоть до кризиса 2008 г. Банк России (ЦБ РФ) придерживался режима фиксированного курса рубля и осуществлял значительные интервенции на валютном рынке, монетизируя положительное общее сальдо платежного баланса для предотвращения укрепления рубля в номинальном выражении. При этом в результате покупки валюты Банком России рублевая денежная база также стремительно росла. Для устранения монетарных предпосылок инфляции при отсутствии эффективных инструментов для операций на открытых рынках стали использоваться альтернативные инструменты стерилизации избыточного предложения денег1. Основным из них оказалось накопление профицита государственного бюджета на счетах Минфина России в Федеральном казначействе (средства Правительства РФ на счетах в Банке России), прежде всего в форме суверенных фондов благосостояния (рис. 1).

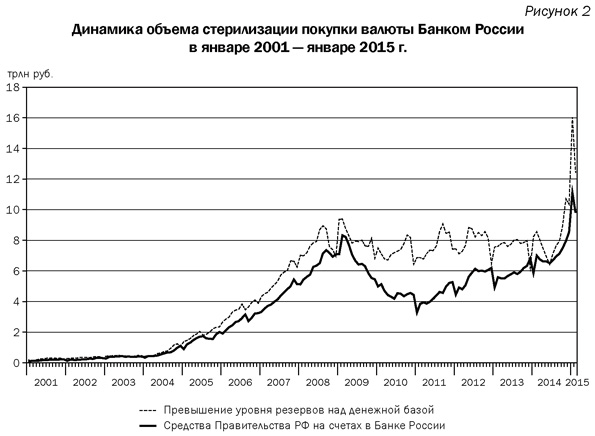

Источник: рассчитано авторами по данным Банка России: Денежная база в широком определении (http://www.cbr.ru/statistics/?PrtId=mb&pid=dkfs&sid=dbvo); Международные резервы Российской Федерации. Ежемесячные значения на начало отчетной даты (http://www.cbr.ru/hd_base/?PrtId=mrrf_m); Официальные курсы валют на заданную дату, устанавливаемые ежедневно (http://www.cbr.ru/currency_base/daily.aspx); Денежно-кредитная и финансовая статистика. Баланс Банка России (http://www.cbr.ru/statistics/?PrtId=dkfs). Динамика показателей, приведенных на рис. 2, показывает, что колебания той части интервенций, которая была стерилизована, т. е. не приводила к росту денежной базы (превышение прироста международных резервов в рублевом выражении над приростом денежной базы), до кризиса 2008 г. в значительной степени соответствовали колебаниям остатков на счетах бюджетной системы в органах денежно-кредитного регулирования. В условиях относительно стабильного номинального курса рубля это свидетельствует о том, что за счет накопления суверенных фондов благосостояния у органов государственного регулирования получалось сдержать увеличение денежного предложения и инфляции. Однако стерилизация была неполной: несмотря на быстрое накопление средств на счетах бюджета в ЦБ РФ, валютные интервенции Банка России были столь велики, что денежная база все равно достаточно быстро росла. Таким образом, валютные интервенции Банка России выступали в качестве основного канала роста денежной базы, что, в свою очередь, оказывало повышательное давление на инфляцию и при медленно меняющемся значении номинального обменного курса вело к увеличению реального обменного курса рубля2.

Источник: рассчитано авторами по данным Банка России: Международные резервы Российской Федерации. Ежемесячные значения на начало отчетной даты (http://www.cbr.ru/hd_base/?PrtId=mrrf_m); Официальные курсы валют на заданную дату, устанавливаемые ежедневно (http://www.cbr.ru/currency_base/ daily.aspx); Денежная база в широком определении (http://www.cbr.ru/statistics/?PrtId=mb&pid=dkfs&si d=dbvo); Денежно-кредитная и финансовая статистика. Баланс Банка России (http://www.cbr.ru/statistics/ ?PrtId=dkfs). В посткризисный период в результате снижения темпов роста денежного предложения, обусловленного в первую очередь существенным уменьшением объемов проводимых интервенций, значения приведенных на рис. 2 показателей стали значительно различаться. После начала кризиса 2008 г. валютные интервенции ЦБ РФ перестали быть ключевым фактором роста денежной базы. В конце 2008 — начале 2009 гг. и в 2014 г. Банк России проводил масштабные валютные интервенции, пытаясь предотвратить обесценение рубля в условиях быстрого снижения цен на нефть и оттока капитала из России. В результате объем международных резервов Российской Федерации сократился более чем на треть — с $598 млрд в августе 2008 г. до $380 млрд в феврале 2009 г., а также с $509,6 млрд до $385,5 млрд в течение 2014 г. Несмотря на такие объемы валютных интервенций, Банку России все-таки удалось избежать масштабного снижения денежной базы. При этом, хотя среди факторов изменения денежной базы на первый план вышло кредитование Банком России банковской системы, изменение остатков на счетах органов государственного управления в ЦБ РФ продолжило играть существенную роль в формировании денежного предложения вследствие расходования средств Резервного фонда в 2009-2010 и 2014 гг. и накопления ресурсов в 2011-2013 гг. (рис. 3).

Источник: рассчитано авторами по данным Банка России: Денежно-кредитная и финансовая статистика. Баланс Банка России (http://www.cbr.ru/statistics/?PrtId=dkfs); Обзор Центрального банка (http://www.cbr.ru/ statistics/print.aspx?file=credit_statistics/survey_cb_15.htm&pid=dkfs&sid=MN_62597); Факторы формирования ликвидности банковского сектора (по дням) (http://www.cbr.ru/statistics/?Prtid=flikvid). Заметим, что в 2009 г. произошло качественное изменение валютной политики ЦБ РФ, заключающееся в снижении объема интервенций на валютном рынке по сравнению с предыдущими годами3. Как следствие, процесс накопления международных резервов стал замедляться. Официальные данные свидетельствуют о том, что в основном ЦБ РФ прибегал к интервенциям в моменты наиболее серьезного укрепления номинального курса рубля к бивалютной корзине. В то же время он практически не вмешивался в функционирование валютного рынка в периоды ослабления рубля (рис. 4). Такая практика была нарушена в 2014 г., когда в течение всего года ЦБ РФ расходовал резервы, пока в конце года окончательно не отказался от интервенций. В результате за 2014 г. в целом валютные интервенции вызвали существенное сокращение денежного предложения, которое компенсировалось в том числе за счет расходования средств Резервного фонда. Однако, как видно из рис. 3, в 2011-2013 гг. происходило накопление средств на счетах Правительства в ЦБ РФ, которое не компенсировалось с точки зрения динамики денежного предложения интервенциями Банка России по покупке иностранной валюты. Более того, в 2013 г. ЦБ РФ продавал валюту из международных резервов, то есть и бюджетная политика в части формирования Резервного фонда и Фонда национального благосостояния, и интервенции ЦБ РФ вызывали сокращение денежной базы. Для компенсации данных факторов Банк России наращивал кредитование коммерческих банков как с помощью операций РЕПО под залог ценных бумаг, так и посредством кредитов под залог нерыночных активов4. В настоящий момент также именно операции рефинансирования ЦБ РФ являются основным фактором роста денежного предложения в нашей стране.

Источник: рассчитано авторами по данным Банка России: Данные по интервенциям Банка России на внутреннем валютном рынке (http://www.cbr.ru/hd_base/?PrtId=valint_day); Официальные курсы валют на заданную дату, устанавливаемые ежедневно (http://www.cbr.ru/currency_base/daily.aspx). Следует также отметить, что вне зависимости от наличия или отсутствия Резервного фонда или ФНБ (бюджетного правила) наличие международных резервов ЦБ РФ позволяет более свободно проводить бюджетную политику. Когда возникает профицит бюджета и, соответственно, наблюдается денежное сжатие, ЦБ РФ может покупать валюту в резервы, чтобы ослабить влияние жесткой бюджетной политики. Наоборот, в период ослабления бюджетной политики эмиссионное финансирование бюджета (прямое, если бюджет тратит деньги со счета в ЦБ РФ, или косвенное, если бюджет выпускает облигации, продаваемые на рынке, но потом принимаемые ЦБ РФ в качестве залога при кредитовании коммерческих банков), Банк России может продавать валюту, покупая рубли, выпущенные в результате осуществления бюджетных расходов. Таким образом, на протяжении последних 15 лет накопление средств бюджета на счетах в ЦБ РФ оказывало существенное влияние на денежно-кредитную политику, что обуславливает важность более глубокого анализа взаимосвязей между процессом аккумуляции либо расходования суверенных фондов и денежной политикой. Напомним, что с точки зрения нормативного регулирования, согласно Бюджетному кодексу РФ, Резервный фонд РФ пополняется за счет дополнительных нефтегазовых доходов федерального бюджета до того момента, пока накопленный объем средств Резервного фонда не достигает нормативной величины, установленной в размере 7% ВВП. Под дополнительными нефтегазовыми доходами федерального бюджета понимается разница между нефтегазовыми доходами, рассчитанными исходя из прогнозируемой цены на нефть либо поступившими в федеральный бюджет за отчетный финансовый год, и нефтегазовыми доходами, рассчитанными исходя из базовой цены на нефть. Кроме того, Резервный фонд РФ пополняется за счет доходов от управления его средствами. ФНБ формируется за счет доходов от управления средствами ФНБ, а также дополнительных нефтегазовых доходов федерального бюджета после достижения нормативной величины Резервного фонда РФ. После принятия 25 декабря 2012 г. поправок в Бюджетный кодекс РФ действие данных статей БК было приостановлено до 1 февраля 2016 г., и все дополнительные нефтегазовые доходы федерального бюджета и доходы от управления средствами Резервного фонда и ФНБ направляются на финансовое обеспечение расходов федерального бюджета. С точки зрения экономического содержания накопление средств бюджета в Резервном фонде (или ФНБ) в периоды высоких цен на энергоносители и расходование их в последующие годы в периоды низкой конъюнктуры по своей сути и воздействию на денежный рынок ничем не отличается от накопления налоговых и других доходов в течение одного бюджетного периода с последующим их расходованием в том же бюджетном периоде, т. е. в течение одного года. В качестве примера можно предположить, что период планирования и исполнения бюджета составляет два года или десять лет, тогда накопление средств в Резервном фонде (или ФНБ) и их использование совсем не отличается от обычной «внутригодовой» неравномерности исполнения бюджета по доходам и расходам. Важным моментом является влияние отмеченной неравномерности исполнения бюджета на денежное предложение. В том случае, если счет казначейства открыт в Центральном банке, зачисление средств (налогов и др. доходов) на этот счет уменьшает денежную базу и денежную массу, а осуществление расходов увеличивает денежные агрегаты5. Для предотвращения подобных колебаний денежных агрегатов в большинстве развитых стран органы власти стремятся сгладить влияние колебаний остатка на счете казначейства в ЦБ на денежное предложение. Это может осуществляться, например, с помощью операций по счетам казначейства в коммерческих банках или операций с краткосрочными ценными бумагами. Например, в случае если остаток на счете в ЦБ превышает некоторую минимальную величину, министерство финансов может разместить часть средств на депозитах в коммерческих банках или выкупить некоторый объем государственных краткосрочных облигаций. Величина таргетируемого минимального остатка средств бюджета на счете в центральном банке составляет, например, во Франции €100 млн, а в Швеции равна нулю6 и достигается за счет размещения временно свободных средств бюджета в банковской системе или на финансовых (как правило, облигационных) рынках. При этом в большинстве развивающихся стран задача сглаживания колебаний денежного предложения за счет операций казначейства возложена на ЦБ, который использует стандартные инструменты денежно-кредитной политики для стабилизации величины денежного предложения. Таким образом, накопление средств бюджета в Резервном фонде (ФНБ) или их расходование с точки зрения денежной политики является сокращением денежной базы (при накоплении средств) или просто денежной эмиссией (при расходовании средств). Наличие Резервного фонда в этом случае эквивалентно бюджетному правилу, стабилизирующему бюджетную политику. Согласно этому правилу профициты бюджета в условиях хорошей конъюнктуры накапливаются на счетах бюджета в ЦБ, а в условиях плохой конъюнктуры, согласно тому же правилу, происходит эмиссия денег, которая позволяет финансировать возникший бюджетный дефицит.В российских условиях накопление средств в Резервном фонде и ФНБ выглядит следующим образом: бюджет получает рублевые доходы и осуществляет расходы, меньшие по величине, чем доходы, что вызывает сокращение денежной базы. По бюджетному правилу при высоких ценах на нефть соответствующая часть доходов поступает в Резервный фонд, который также учитывается на счете казначейства в ЦБ РФ, но в валюте. Если бы средства резервных фондов учитывались в рублях, то их накопление ничем не отличалось бы от ситуации неравномерного исполнения бюджета и представляло собой уменьшение денежного предложения. Однако в России средства Резервного фонда и Фонда национального благосостояния на счетах казначейства в ЦБ учитываются не в рублях, а в валюте (на отдельных счетах в долларах США, евро и фунтах стерлингов), а управление средствами Резервного фонда ЦБ РФ осуществляет в составе своих международных резервов. Такой порядок накопления средств эквивалентен покупке Минфином России у ЦБ РФ валюты из внешних резервов. В этом случае Резервный фонд приобретает некоторые реальные черты и начинает отличаться от просто бюджетного правила. Гипотетически валютные ресурсы могут непосредственно использоваться для осуществления расходов бюджета, например, бюджет может выделять бюджетополучателям валютные средства. Это, разумеется, не предусмотрено Бюджетным кодексом, но такой пример показывает, что расходование бюджетных резервов, номинированных в иностранной валюте, напрямую не влияет на денежное предложение. Поскольку в действительности Резервный фонд используется для осуществления расходов в рублях, т. е. валютные средства Резервного фонда при финансировании расходов вновь становятся частью внешних резервов ЦБ РФ (Минфин России продает валюту ЦБ РФ и получает рубли), то существование Резервного фонда (или ФНБ) также аналогично бюджетному правилу, определяющему порядок сокращения расходов и денежной базы на этапе аккумулирования средств и роста расходов с соответствующей денежной эмиссией на этапе его расходования. Иными словами, при расходовании средств фондов в рублях трата международных резервов ЦБ РФ вовсе не обязательна. Поэтому наличие внешних резервов на этапе расходования (согласно бюджетному правилу) средств Резервного фонда (или ФНБ) лишь дает возможность ЦБ РФ стерилизовать возникающую эмиссию. В то же время ЦБ РФ не обязан это делать, если у него нет задачи противодействия возможному ускорению инфляции вследствие роста денежного предложения или задачи поддержания курса рубля. Тем не менее с 1 октября 2013 г., если Минфин России дает поручение ЦБ РФ купить или продать валюту со своих валютных счетов на валютном рынке, ЦБ РФ увеличивает/уменьшает свои валютные интервенции на внутреннем валютном рынке на величину, эквивалентную объему операций по покупке/продаже Федеральным казначейством иностранных валют у ЦБ РФ, связанных с пополнением/расходованием средств суверенных фондов. Соответственно, международные резервы ЦБ РФ изменяются на величину покупки или продажи валюты. Однако у Минфина России и ЦБ РФ по-прежнему остается возможность нерыночной конвертации валютных средств Резервного фонда и ФНБ в рубли, которая позволяет ЦБ РФ сохранить свои международные резервы при расходовании средств фондов. Заметим, что если бы Минфин России напрямую конвертировал в иностранную валюту накапливаемый Резервный фонд (или ФНБ) на валютном рынке на этапе его формирования (и валюты — в рубли на этапе расходования), то влияние на денежное обращение было бы краткосрочным, аналогичным любому расхождению во времени получения доходов и осуществления расходов. То есть прямая рыночная конвертация рублевых сбережений бюджета, хранящихся на счетах Федерального казначейства в ЦБ РФ, в валюту позволила бы предотвратить воздействие таких сбережений на денежное предложение. Исторически профицитный бюджет в РФ имел место при высоких мировых ценах на энергоресурсы7. При этом, как мы показали выше, ЦБ РФ для поддержания квазификсированного номинального курса рубля монетизировал положительное сальдо платежного баланса. В такой ситуации Резервный фонд (и ФНБ), которые конвертировались в валюту не на рынке, а за счет покупки валюты бюджетом у ЦБ РФ, не только выполняли функцию стабилизации бюджета, но и служили для частичной стерилизации рублевых интервенций ЦБ, осуществляемых при покупке валюты. Если бы в этот период валютный курс был плавающим, то при накоплении Минфином России Резервного фонда происходило бы денежное сжатие, и Резервный фонд имел бы еще более выраженную контрциклическую направленность. В современных условиях, когда Минфин России начинает финансировать дефицит бюджета за счет средств Резервного фонда или ФНБ, в той мере, в которой конвертация средств Резервного фонда или ФНБ в рубли осуществляется за счет средств ЦБ РФ, а не на валютном рынке, влияние расходования средств Резервного фонда или ФНБ не отличается от осуществления денежной эмиссии. В то же время в зависимости от задач, стоящих перед ЦБ РФ на этом этапе, и от проводимой курсовой политики ЦБ РФ может как осуществлять соответствующие стерилизационные операции за счет своих внешних резервов, так и воздерживаться от них. Таким образом, наличие внешних резервов на этапе расходования (согласно бюджетному правилу) средств Резервного фонда (или ФНБ) дает возможность Банку России стерилизовать возникающую эмиссию. В соответствии с принятыми в апреле 2015 г. поправками в Закон о федеральном бюджете на 2015 г.8 Минфин России планирует использовать в текущем году 3,1 трлн руб. средств Резервного фонда на покрытие бюджетного дефицита. Потенциально данная операция способна оказать значительное влияние на денежное предложение в РФ, вызвав ускорение инфляции, которая и так за последние 12 месяцев, с апреля прошлого года по март текущего, практически достигла 17%. По состоянию на 1 января 2015 г. денежная база в РФ составляла 11,3 трлн руб. В соответствии с «Основными направлениями единой государственной денежно-кредитной политики на 2015 год и период 2016 и 2017 годов» ЦБ РФ прогнозировал прирост денежной базы за 2015 г. примерно на 10 %, или на 1,1 трлн руб. Причем данный прогноз был сделан до принятия поправок в Закон о бюджете, когда расходование средств Резервного фонда в 2015 г. еще не планировалось. Это означает, что в случае нестерилизуемых операций по расходованию средств Резервного фонда прирост денежной базы за год мог бы оказаться почти в четыре раза больше прогнозного, что, безусловно, не может не сказаться на инфляции. Как мы указали ранее, Минфин России имеет возможность продавать валюту из своих фондов напрямую на рынке, избегая влияния данных операций на денежное предложение, однако такой объем продажи валюты ($50-60 млрд), безусловно, приведет к значительному укреплению рубля, курс которого, скорее всего, вновь снизится после завершения операций по продаже валюты. Кроме того, продажа валюты из международных резервов еще больше уменьшит их объем. На середину апреля текущего года резервы составляли чуть больше $350 млрд9, и их дальнейшее снижение при прямой рыночной конвертации средств фондов может негативно сказаться на макроэкономической стабильности РФ и уверенности международных инвесторов в способности российских компаний приобретать валюту без резкого ослабления рубля для обслуживания внешнего долга. Поэтому целесообразным представляется конвертация средств Резервного фонда внутри ЦБ РФ без расходования резервов. При этом необходимо понимать, что данные операции по расходованию средств фондов будут означать значительный рост денежного предложения. Однако мы полагаем, что ЦБ РФ может их стерилизовать за счет сокращения кредитования коммерческих банков. В начале апреля задолженность банков перед Банком России превышала 7 трлн руб.10 Следовательно, у него есть возможность компенсировать увеличение денежного предложения вследствие траты Резервного фонда, сократив предоставление средств банкам. В результате Минфин России и ЦБ РФ получат возможность осуществить расходование средств фондов таким образом, чтобы оно было нейтральным как для международных резервов, так и для инфляционных процессов.1 Подробнее см. Трунин П. Основные факторы формирования денежного предложения в РФ в 2007 — первой половине 2011 годов // Российский внешнеэкономический вестник. 2012. № 4. С. 111-121. 2 Подробнее см. Дробышевский С., Синельников-Мурылев С., Трунин П. Решения G20 о скоординированной антикризисной экономической политике и российский опыт // Российский внешнеэкономический вестник. 2011. № 5-6. 3 См. Киюцевская А. Плавающий курс российского рубля: миф или реальность? // Вопросы экономики. 2014. № 2. С. 50-67. 4 В качестве обеспечения по данным кредитам, предоставляемым ЦБ РФ в рамках Положения 312-П, в основном используются права требования по кредитным договорам. 5 Подробнее см.: Bell S. Do Taxes and Bonds Finance Government Spending?// Journal of Economic Issues. Vol. 34. No. 3, sep. 2000. P. 603-620; Dornbusch R., Fischer S. Macroeconomics: 6th edition. Mcgraw-Hill College, 1993. Ch. 14-3. 6 См. Pattanayak S., Fainboim I. Treasury Single Account Concept, Design and Implementation Issues // IMF Working Paper WP/10/143. May 2010. 7 См. Кнобель А. Риски бюджетной политики в странах, богатых природными ресурсами// Экономическая политика. 2013. № 5. С. 29-38. 8 Федеральный закон от 01.12.2014 № 384-Ф3 «О федеральном бюджете на 2015 год и на плановый период 2016 и 2017 годов»(ред. от 20.04.2015)/ КонсультантПлюс (http://www.consultant.ru/document/cons_doc_ LAW_178412/). 9 См. Международные резервы Российской Федерации. Еженедельные значения на конец отчетной даты/ ЦБ РФ (http://www.cbr.ru/hd_base/?PrtId=mrrf_7d). 10 См. Денежно-кредитная и финансовая статистика. Обзор кредитных организаций / ЦБ РФ (http://www. cbr.ru/statistics/print.aspx?file=credit_statistics/survey_ci_15.htm&pid=dkfs&sid=MN_53371) Библиография 1. Федеральный закон от 01.12.2014 № 384-Ф3 «О федеральном бюджете на 2015 год и на плановый период 2016 и 2017 годов» (ред. от 20.04.2015) [Электронный ресурс] / Официальный сайт «Консультант-Плюс». Режим доступа: http://www.consultant.ru/document/cons_doc_LAW_178412/. 2. Дробышевский С., Синельников-Мурылев С., Трунин П. Решения G20 о скоординированной антикризисной экономической политике и российский опыт // Российский внешнеэкономический вестник. 2011. №5-6. 3. Киюцевская А. Плавающий курс российского рубля: миф или реальность? // Вопросы экономики. 2014. № 2. 4. Кнобель А. Риски бюджетной политики в странах, богатых природными ресурсами // Экономическая политика. 2013. № 5. 5. Трунин П. Основные факторы формирования денежного предложения в РФ в 2007 — первой половине 2011 годов // Российский внешнеэкономический вестник. 2012. № 4. 6. Денежно-кредитная и финансовая статистика. Обзор кредитных организаций [Электронный ресурс] / Официальный сайт ЦБ РФ. Режим доступа: http://www.cbr.ru/statistics/print.aspx?file=credit_statistics/ survey_ci_15.htm&pid=dkfs&sid = MN_53371. 7. Международные резервы Российской Федерации. Еженедельные значения на конец отчетной даты [Электронный ресурс] / Официальный сайт ЦБ РФ. Режим доступа: http://www.cbr.ru/hd_base/?PrtId = mrrf_7d. 8. Bell S. Do Taxes and Bonds Finance Government Spending? // Journal of Economic Issues. 2000. Vol. 34. № 3. 9. Dornbusch R., Fischer S. Macroeconomics: 6th edition. Mcgraw-Hill College, 1993. Ch. 14-3. 10. Pattanayak S., Fainboim I. Treasury Single Account: Concept, Design, and Implementation Issues // IMF Working Paper WP/10/143. May 2010.

|

Популярные книги и учебники

- Экономикс - Макконнелл К.Р., Брю С.Л. - Учебник

- Бухгалтерский учет - Кондраков Н.П. - Учебник

- Капитал - Карл Маркс

- Курс микроэкономики - Нуреев Р. М. - Учебник

- Макроэкономика - Агапова Т.А. - Учебник

- Экономика предприятия - Горфинкель В.Я. - Учебник

- Финансовый менеджмент: теория и практика - Ковалев В.В. - Учебник

- Комплексный экономический анализ хозяйственной деятельности - Алексеева А.И. - Учебник

- Теория анализа хозяйственной деятельности - Савицкая Г.В. - Учебник

- Деньги, кредит, банки - Лаврушин О.И. - Экспресс-курс

Новые книги и журналы

Популярные лекции

- Шпаргалки по бухгалтерскому учету

- Шпаргалки по экономике предприятия

- Аудиолекции по экономике

- Шпаргалки по финансовому менеджменту

- Шпаргалки по мировой экономике

- Шпаргалки по аудиту

- Микроэкономика - Лекции - Тигова Т. Н.

- Шпаргалки: Финансы. Деньги. Кредит

- Шпаргалки по финансам

- Шпаргалки по анализу финансовой отчетности

- Шпаргалки по финансам и кредиту

- Шпаргалки по ценообразованию

- 50 лекций по микроэкономике - Тарасевич Л.С. - Учебное пособие

Популярные рефераты

- Коллективизация в СССР: причины, методы проведения, итоги

- Макроэкономическая политика: основные модели

- Краткосрочная финансовая политика предприятия

- Марксизм как научная теория. Условия возникновения марксизма. К. Маркс о судьбах капитализма

- История развития кредитной системы в России

- Коммерческие банки и их функции

- Лизинг

- Малые предприятия

- Классификация счетов по экономическому содержанию

- Кризис отечественной экономики

- История развития банковской системы в России

- Маржинализм и теория предельной полезности

- Кризис финансовой системы стран Азии и его влияние на Россию

- Иностранные инвестиции

- Безработица в России

- Источники формирования оборотных средств в условиях рынка