Популярные статьи

- Государственно-частное партнерство: теория и практика

- Международный форум по Партнерству Северного измерения в сфере культуры

- Мировой финансовый кризис и его влияние на Россию

- Совершенствование оценки эффективности инвестиций

- Качество и уровень жизни населения

- Фактор времени при оценке эффективности инвестиционных проектов

- Вопросы оценки видов социального эффекта при реализации инвестиционных проектов

- Государственная собственность в российской экономике - Масштаб и распределение по секторам

- Кластерный подход в стратегии инновационного развития зарубежных стран

- Перспективы социально-экономического развития России

- Теория экономических механизмов

- Особенности нового этапа инновационного развития России

- Экономический кризис в России: экспертный взгляд

- Налоговые риски

Популярные курсовые

- Учет нематериальных активов

- Потребительское кредитование

- Бухгалтерский учет - Курсовые работы

- Финансы, бухгалтерия, аудит - курсовые и дипломные работы

- Денежная система и денежный рынок

- Долгосрочное планирование на предприятии

- Диагностика кризисного состояния предприятия

- Интеграционные процессы в современном мире

- Доходы организации: их виды и классификация

- Кредитная система: место и роль в ней ЦБ и коммерческих банков

- Международные рынки капиталов

- Многофакторный анализ производительности труда

- Непрерывный трудовой стаж

- Виды и формы собственности и трансформация отношений собственности в России

- Анализ финансово-хозяйственной деятельности

Навигация по сайту

Евразийский экономический союз: перспективы развития и возможные препятствия |

|

Кнобель А.Ю.

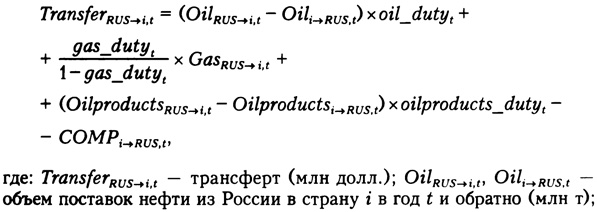

к. э. н., завлабораторией международной торговли Института экономической политики имени Е. Т. Гайдара директор Центра исследований международной торговли РАНХиГС С января 2015 г. интеграционные процессы между Белоруссией, Казахстаном, Россией и присоединившейся к ним Арменией регулируются договором о Евразийском экономическом союзе (ЕАЭС) (с 25 мая 2015 г. его членом станет Киргизия)1. Указанный документ имеет в основном политическое значение, поскольку, несмотря на декларирование углубления интеграции, содержит мало новых положений по сравнению с ранее подписанными соглашениями. Договор состоит из четырех частей, две из которых — вторая и третья (76 статей из 118) — дублируют соглашения 2009 г. о Таможенном союзе (ТС) и 2011 г. о Едином экономическом пространстве (ЕЭП). Первая часть, состоящая из 22 статей, помимо определения союза в качестве международной организации региональной экономической интеграции, обладающей международной правосубъектностью, посвящена созданию новых органов, по сути фиксации преемственности уже существующих: Высший Евразийский экономический совет на уровне президентов, Евразийский межправительственный совет на уровне премьеров, Суд Евразийского экономического союза. Евразийская экономическая комиссия остается исполнительным органом интеграционного объединения. Четвертая часть договора, посвященная переходному периоду, содержит новые интеграционные положения. Стороны декларируют необходимость достичь договоренности по самым чувствительным вопросам — нефти, газу и финансам — к 2025 г., по электроэнергетике — к июлю 2019 г., о снятии взаимных нетарифных ограничений в торговле лекарственными средствами, изделиями медицинского назначения и медицинской техникой — к 1 июля 2016 г.2 и др. Все переходные положения, за исключением планов создать к 2025 г. союзный финансовый мегарегулятор в Астане, касаются товаров, то есть фактически речь идет о завершении создания таможенного союза. В современных условиях для России и ее партнеров перспективы международной торгово-экономической интеграции заключаются в развитии сотрудничества по трем направлениям. Во-первых, это интеграция внутри ЕАЭС с возможным вовлечением новых участников. Во-вторых, интеграция стран ЕАЭС с третьими странами, не входящими в зону свободной торговли СНГ. В-третьих, выстраивание отношений со странами СНГ, по тем или иным причинам отказавшимися от перспективы членства в ЕАЭС. Изучению этих вопросов и посвящена данная работа. Интеграция внутри ЕАЭСПри обсуждении перспектив интеграции стран ЕАЭС следует выделить два основных экономических мотива участников любого преференциального торгового соглашения, которые можно условно назвать созидательным и перераспределительным. Созидательный мотив. Наличие барьеров в торговле между странами порождает неэффективность использования и воспроизводства ресурсов (Egger, Larch, 2008; Pahre, 2008; Gruber, 2000; Manger, 2009; Baldwin, Jaimovich, 2012; Fugazza, Robert-Nicoud, 2010). Это связано с тем, что торговые ограничения, как и любые экономические барьеры, порождают невосполнимые потери совокупного общественного благосостояния (Basevi, 1968; Baier, Bergstrand, 2004; Siriwardana, 2007). В отсутствие таких барьеров различные отрасли экономики той или иной группы стран могли бы произвести, продать друг другу и потребить большие объемы продукции. Снятие взаимных торговых барьеров высвобождает, то есть фактически создает, ресурсы, не производившиеся ранее, которые распределяются между участниками интеграционного объединения, увеличивая тем самым его конкурентоспособность (Baldwin, Wyplosz, 2003). Перераспределительный мотив. Один или несколько участников интеграционного объединения, заинтересованные по тем или иным соображениям (в том числе, возможно, и неэкономическим) в его расширении, привлекают новых членов за счет передачи части своих ресурсов партнерам по торговому соглашению. В этом случае остальные участники заинтересованы в интеграции по причине перераспределения ресурсов в их пользу (Baier, Bergstrand, 2004). Интеграционные объединения, основанные на мотивации второго типа, способны расширяться и вовлекать новых участников быстрее, чем основанные на мотивации первого типа, поскольку могут предлагать им конкретную финансовую выгоду уже в краткосрочной перспективе. Однако суммарная конкурентоспособность соглашений такого типа растет значительно медленнее (или вообще не растет), чем соглашений первого типа (Baier, Bergstrand, 2007). Создание дополнительного ресурса в рамках интеграционного объединения можно рассматривать в качестве дополнительного источника экономического роста, что особенно актуально в современных условиях. Так, высокие темпы роста в Азиатско-Тихоокеанском регионе в последние 15 лет во многом связывают с развитием интеграционных процессов (Calvo-Pardo et al., 2009). Отметим, что в соглашении ЕАЭС с прописанными в текущем виде обязательствами не полностью задействованы возможности для создания дополнительных ресурсов за счет повышения эффективности. В то же время перераспределение ресурсов внутри стран — участников ЕАЭС представлено широко3. При формировании в 2010 г. Таможенного союза России, Белоруссии и Казахстана была создана единая таможенная территория, а товары из третьих стран стали облагать таможенными пошлинами на границе ТС. Одновременно каждый участник оставил за собой право самостоятельно определять размер экспортных пошлин на нефть, газ и нефтепродукты, которые взимаются при экспорте в третьи страны и не уплачиваются при торговле между участниками интеграционного объединения. Эти обстоятельства во многом определяют перераспределение ресурсной ренты внутри стран «большой тройки». Экспортная пошлина наряду с НДПИ — способ изъятия государством ресурсной ренты у компаний, занимающихся добычей полезных ископаемых. Однако у экспортной пошлины есть и другая функция: поскольку это налог, уплачиваемый только при продаже за границу, цена ресурса внутри страны без НДС оказывается ниже мировой примерно на величину пошлины. Другими словами, происходит неявное субсидирование всей отечественной промышленности, использующей энергоресурсы: такая ситуация эквивалентна продаже ресурса внутри страны по мировой цене, сбору в виде налога (например, НДПИ) соответствующих доходов и выдаче субсидии потребителям ресурса в размере, равном разности в стоимости всей проданной в России нефти в мировых и отечественных ценах4. Длительное применение такого механизма субсидирования одновременно с меньшими в относительном выражении экспортными пошлинами на нефтепродукты приводит, например, к тому, что отечественная нефтепереработка, не имея существенных стимулов для модернизации, по-прежнему создает отрицательную добавленную стоимость в мировых ценах: с точки зрения технологического процесса выгоднее продавать на экспорт всю направляемую в российскую нефтепереработку нефть — на вырученные средства можно приобрести большее количество нефтепродуктов, а прямые потери составляют десятки миллиардов долларов в год (см.: Идрисов, Синельников-Мурылев, 2012). Страны ЕАЭС в ходе взаимной торговли нефтью, газом и нефтепродуктами без экспортных пошлин передают друг другу трансферты, размер которых определяется объемами поставок и значениями экспортных пошлин5. Поскольку нефтегазовая торговля между Белоруссией и Казахстаном практически отсутствует (по данным Белстата6, в 2014 г. товарооборот по нефтегазовым товарам между этими странами составил лишь 95 млн долл.), для оценки трансфертов внутри ЕАЭС достаточно рассматривать передачу ресурсов между Россией и Белоруссией, Россией и Казахстаном, а также между Россией и Арменией как новым участником ЕЭАС. Рассмотрим подробно каждый аспект нефтегазовой торговли. Нефтепродукты. Россия экспортирует нефтепродукты в Армению, Белоруссию и Казахстан, импортирует их из Белоруссии и Казахстана. В последние годы экспорт нефтепродуктов в Белоруссию упал (по данным ФТС7, с 9,6 млн т в 2012 г. до 0,314 млн т в 2014 г.), а импорт вырос (с 0,103 млн т в 2012 г. до 1,49 млн т в 2014 г.). В любом случае, поскольку торговля происходит беспошлинно (с Белоруссией и Казахстаном с 2011 г., а с Арменией — с 2014 г.), необходимо учитывать взаимные трансферты. Следует также иметь в виду, что по соглашению8 о порядке уплаты и зачисления вывозных пошлин при вывозе с территории Белоруссии за пределы таможенной территории ТС нефти и выработанных из нее товаров Белоруссия в 2011-2014 гг. компенсировала российскому бюджету экспортные пошлины за экспортируемые в третьи страны нефтепродукты. С 2015 г. в соответствии с достигнутыми договоренностями компенсация полностью отменяется. Газ. Россия продает газ в Белоруссию, причем с 2012 г. без экспортных пошлин, что обусловливает цену поставок для этой страны: в 2012 г. - 168 долл./1000 куб. м, в 2013 г. - 166 долл./1000 куб. м, в 2014 г. — 171 долл./1000 куб. м (в отличие от 2011 г., когда цена составляла 266 долл./1000 куб. м). Для «Газпрома» продажа газа по цене 171 долл./1000 куб. мпри условии освобождения от уплаты экспортной пошлины равносильна продаже по цене 244 долл./1000 куб. м с уплатой экспортной пошлины в размере 73 долл./1000 куб. м (30% от цены). Таким образом, можно считать, что с каждой 1000 куб. м газа российский бюджет недополучает 73 долл., передавая их в белорусскую экономику. Аналогичная ситуация с поставками газа в Армению: отмена экспортной пошлины в 2014 г. (до вступления в ЕАЭС) снизила цену поставок с 271 долл./1000 куб. мдо 189 долл./1000 тыс. куб. м, что равносильно трансферту в экономику Армении 82 долл. с каждой 1000 куб. м поставляемого газа. С Казахстаном фактически происходит обмен: газ из Казахстана в основном поступает на Оренбургский газоперерабатывающий завод, а Казахстан забирает газ обратно за счет своп-операций. Согласно данным ФТС, разница между поставками минимальная (так, в 2014 г. в Казахстан поставлено 8,600 млрд куб. м газа, а в Россию — 8,594 млрд куб. м), поэтому для оценок величины трансферта газовой торговлей с Казахстаном можно пренебречь. Нефть. Россия экспортирует нефть в Белоруссию и Казахстан и импортирует ее из Казахстана в небольших объемах. До 2014 г. поставки в Казахстан были весьма значительными (в 2013 г. экспорт составил 7,58 млн т, импорт — 0,86 млн т), но с 2014 г. поставки осуществляются по своповой схеме: в обмен на нефть из России Казахстан отдает свою нефть в том же объеме, а Россия направляет ее в Китай по цене, близкой к мировой, зачисляя экспортные пошлины в федеральный бюджет. Тем не менее небольшая торговля нефтью с Казахстаном происходит (в 2014 г. экспорт составил 0,501 млн т, импорт — 1,477 млн т), и это обстоятельство следует принимать во внимание. Чистый нефтегазовый трансферт из России в страну і в год t можно оценить по следующей формуле:

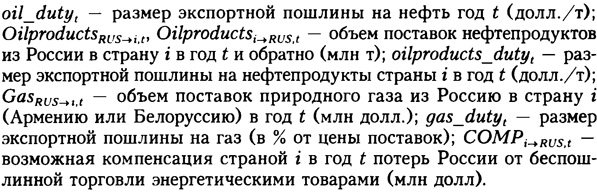

При расчете прогнозных значений нефтегазового трансферта на период 2015-2017 гг. необходимо учитывать параметры планируемого налогового маневра, существенно меняющего предельные ставки экспортных пошлин на нефть (42% в 2015 г., 36 в 2016 г. и 30% с 2017 г.) и расчетные коэффициенты экспортных пошлин на нефтепродукты как доли пошлин на нефть. Для легких и средних дистиллятов — 48% в 2015 г., 40 в 2016 г. и 30% с 2017 г.; для прямогонных бензинов — 85% в 2015 г., 71 в 2016 г. и 55% с 2017 г.; для товарных бензинов — 78% в 2015 г., 61 в 2016 г. и 30% с 2017 г.; для мазута — 76% в 2015 г., 82 в 2016 г. и 100% с 2017 г.9 Как видно из данных таблицы, российский нефтегазовый трансферт партнерам по ЕАЭС в 2012-2014 гг. снижался, что связано с падением поставок нефтепродуктов в Белоруссию, ростом закупок белорусского бензина, переходом на своповые поставки нефти с Казахстаном. В 2015 г., за счет падения мировых цен на нефть, исходя из значения среднегодовой цены 55 долл./барр., ожидается снижение трансферта, несмотря на отмену компенсации Белоруссией бюджету РФ экспортных пошлин за экспортируемые в третьи страны нефтепродукты, но как доля российского ВВП трансферт не снижается, поскольку обесценивание рубля уменьшает уровень номинального ВВП РФ в долларах США (см. подробнее в Приложении). ТаблицаРоссийские нефтегазовые трансферты партнерам по ЕАЭС

* Прогноз в предположении сохранения физического объема поставок 2014 г., среднегодовой цены на нефть Urals 400 долл./т и на основе параметров налогового маневра. ** Значения ВВП Белоруссии, Казахстана, Армении и России в 2011—2014 гг. и прогнозы ВВП на 2015-2017 гг. по данным МВФ (http://www.imf.org/external/pubs/ft/weo/2014/ update/01/). Источник: расчеты автора. В дальнейшем величина трансферта будет падать, что связано с планируемым налоговым маневром в нефтяной отрасли. Кроме того, размер трансферта может меняться в зависимости от колебаний мировых цен на нефть. Поскольку перераспределение ресурсов внутри ЕАЭС возникает в основном за счет существующей схемы налогообложения нефтегазового сектора, налоговый маневр в нефтегазовой отрасли может способствовать смещению акцентов интеграции с перераспределительных на созидательные. Получение ресурсной ренты при наличии экспортной пошлины будет означать потери для российского бюджета от функционирования ЕАЭС и вовлечения в него новых участников. Представляется целесообразным в срок до 2025 г. (когда, согласно договору о ЕАЭС, должен начать функционировать общий нефтегазовый рынок) полностью перейти к изъятию ренты из нефтегазового сектора через НДПИ, увеличив сборы от данного налога так, чтобы это изменение одновременно с обнулением экспортной пошлины было нейтральным для нефте- и газодобывающего сектора. Это может усилить мотивацию к снижению нетарифных барьеров в торговле товарами и услугами10, поскольку такое снижение станет основным источником повышения конкурентоспособности как интеграционного объединения в целом, так и отдельных его участников. Перспективная интеграционная повестка ЕАЭС со странами дальнего зарубежьяОбсуждение возможной интеграции России как участника ЕАЭС с третьими странами активизировалось в 2011—2012 гг., когда стали рассматривать перспективы подписания соглашений о зонах свободной торговли (ЗСТ) с Новой Зеландией, Вьетнамом и странами АСЕАН. Позднее начались переговоры о подписании торгового соглашения с Европейской ассоциацией свободной торговли (Норвегия, Швейцария, Исландия, Лихтенштейн), а в 2014 г. — и с Израилем. Обсуждались возможности создать зоны свободной торговли с Индией и США. Торгово-экономическая интеграция с ЕС обсуждается начиная с саммита РФ —ЕС в 2005 г. Пока ни одно из этих соглашений не подписано, а некоторые переговоры (с Норвегией, Швейцарией, Новой Зеландией, США, ЕС) либо приостановлены, либо даже не начались по политическим причинам. Если анализировать последствия тех или иных торговых соглашений стран ЕАЭС с различными партнерами, то, как и в случае других торговых соглашений, помимо общего положительного влияния на благосостояние за счет снижения неэффективности из-за взаимного ослабления торговых ограничений (Perali et al., 2012), следует учитывать отраслевые эффекты, которые, что очень важно, различаются в краткосрочной (2—3 года) и долгосрочной (4 — 6 лет) перспективе. Для определенности будем говорить о снижении импортных пошлин, однако представленная логика вполне применима для любого типа торговых ограничений, например для все более значимых в последнее время нетарифных барьеров (Fugazza, Maur, 2008). В краткосрочной перспективе снижение таможенных пошлин на импорт в рамках ЗСТ обусловливает четыре основных эффекта: а) рост реальных доходов экономики за счет снижения цен как на товары конечного пользования, так и на инвестиционные и промежуточные товары, используемые отечественной промышленностью в производстве; б) переключение потребления с товаров, производимых в ЕАЭС и других странах, на товары партнера по ЗСТ; в) рост импорта из страны — партнера по ЗСТ и вытеснение отечественного производства, что, в свою очередь, определяет перераспределение рабочей силы и капитала из менее эффективных отраслей в более эффективные; г) частичная компенсация снижения спроса на отечественную продукцию за счет роста доходов (Pereira et al., 2010; Perali et al., 2012). В долгосрочной перспективе снижение барьеров, увеличивающее доходы и благосостояние, обеспечивает рост сбережений и инвестиций, что приводит к дальнейшему наращиванию выпуска в секторах, который может компенсировать и перекрыть падение из-за возросшего импорта. Кроме того, усиление конкуренции стимулирует повышение эффективности, что вызывает рост производительности и выпуска (Nemeth et al., 2011; Lakatos, Walmsley, 2012). Количественные эффекты от той или иной ЗСТ для экономики и различных секторов каждого участника ЕАЭС будут зависеть от текущих значений обнуляемых пошлин, отраслевой структуры выпуска и потребления, отраслевой структуры торговли друг с другом и с партнером по ЗСТ. Важно, что передача на наднациональный уровень вопросов совместной торговой политики означает, в частности, что торговое соглашение может быть подписано только с ЕАЭС в целом, а его условия будут в равной степени распространяться на каждого участника союза. Это может привести к тому, что при определенных условиях, несмотря на положительный результат для всего ЕАЭС, кто-то из участников может столкнуться с потерями от такой интеграции. Дело в том, что торговые потоки внутри ЕАЭС для некоторых его членов могут быть переориентированы на страны — партнеры по торговому соглашению. Для регионов отдельной страны эти потери могут компенсироваться внутренними бюджетными трансфертами. В ЕАЭС на наднациональный уровень частично выведена торговая политика, но не бюджетная, поэтому для полноценного функционирования ЕАЭС и развития интеграции с другими странами необходим механизм перераспределения выигрыша, который не прописан в ЕАЭС, хотя перераспределение ресурсов внутри союза присутствует в больших масштабах (см. выше). В настоящее время одним из наиболее распространенных и востребованных инструментов оценки последствий заключения торговых соглашений выступает вычислительная модель общего равновесия (Computable General Equilibrium, CGE). Структурные уравнения этой модели отражают общее равновесие на всех рынках, что позволяет анализировать влияние различных внешнеэкономических изменений на национальную экономику (см.: Clausing, 2001; Trefler, 2004; Romalis, 2007; Chang, Winters, 2002; Egger, 2004; Magee, 2008; Carrere, 2006; Harris, 2006). Наиболее распространены модели, предполагающие совершенную конкуренцию и накопление капитала (Brown et al., 2001; Choi, Schott, 2001, 2004; Ghosh, Rao, 2005; Francois et al., 2005; Siriwardana, Yang, 2008; Georges, 2008). При моделировании предполагается, что импортные товары дифференцированные, разделяются по национальному происхождению и странам, а также вменяются элементы монопольной власти, которая реализуется через их тарифные ставки. В результате снижения тарифов могут возникать значительные эффекты от изменения условий торговли из-за ослабления монопольной власти. Дифференциация товаров одной отрасли в зависимости от страны происхождения (в том числе отечественных) моделируется при помощи функции с постоянной эластичностью замещения (CES). При такой форме агрегации композитного потребительского товара отечественный и импортный товары не будут полностью ни субститутами, ни комплиментами: в любом равновесии одновременно потребляются оба товара строго в положительном количестве. Такое свойство CES функции позволяет моделировать неравные цены на отечественный и импортный товары и согласуется с действительным положением, при котором практически во всех странах потребляются и отечественные, и импортные товары-субституты (подробное описание модели см. в: Кнобель, Чокаев, 2014)11. Наши расчеты на основе модели общего равновесия Globe vi (предложена в: McDonald et al., 2007) показывают следующее. Соглашения о ЗСТ, подразумевающие лишь взаимное обнуление импортных пошлин (первая стадия серьезной экономической интеграции), дают для ЕАЭС в целом и для России положительный экономический эффект как в краткосрочной, так и в долгосрочной перспективе. С точки зрения влияния на валовой продукт наибольший выигрыш для России, что вполне естественно, достигается в ЗСТ с наиболее значимым торговым партнером — Европейским союзом12 (около половины всего товарооборота) — от 15 млрд (-0,8% ВВП) в краткосрочной до 40 млрд долл. в долгосрочной перспективе (-2,0% ВВП). Другие возможные соглашения дают более скромные результаты: выигрыш экономики РФ от ЗСТ со странами Транстихоокеанского партнерства (ТТП)13 — от 6 млрд (-0,3% ВВП) в краткосрочной до 19 млрд долл. (-0,9% ВВП) в долгосрочной перспективе; от ЗСТ со странами блока АСЕАН — соответственно от 1,5 млрд (-0,08% ВВП) до 4,5 млрд долл. (-0,25% ВВП); от ЗСТ с Вьетнамом — соответственно от 0,3 млрд (-0,02% ВВП) до 0,9 млрд долл. (-0,05% ВВП). ЗСТ с другими странами приносят более скромный выигрыш вследствие небольшого товарооборота с ними: в долгосрочной перспективе ЗСТ с Израилем даст России до 250 млн, с Новой Зеландией — до 50 млн долл. Казахстан также может ожидать положительный эффект как в долгосрочной, так и в краткосрочной перспективе. Но этого нельзя сказать о Белоруссии. Если соглашения о свободной торговле с развивающими странами дают ей положительный результат, то ЗСТ с развитыми странами в основном негативно влияет на белорусскую экономику из-за структуры экспорта РБ в РФ, на которой сильно скажется либерализация торгового режима вследствие смещения спроса со стороны России с белорусских товаров на товары стран-партнеров. Наибольшие потери Белоруссия может понести от ЗСТ Таможенного союза с ЕС и странами ТТП — до 400 млн долл.; наименьшие — от ЗСТ с Новой Зеландией — до 4 млн долл. Видно, что потери Белоруссии значительно меньше выигрыша России, не говоря о совокупном выигрыше экономик РФ и PK, поэтому решение вопроса о перераспределении выигрыша внутри ЕАЭС — необходимое условие интеграции с развитыми странами. В то же время следует принимать во внимание недостаточность этого условия: для развития интеграции со странами дальнего зарубежья в инвестиционной сфере желательно создавать конкурентоспособные производства и улучшать инвестиционный климат внутри ЕАЭС. Можно компенсировать потенциальные потери Белоруссии от соглашений ЕАЭС с развитыми странами, например, временно изменив в ее пользу нормативы распределения доходов от ввозных пошлин. В то же время взаимные трансферты внутри ЕАЭС, несмотря на их масштабы, не учитываются при принятии решений о ЗСТ. Белоруссия наряду с РФ и PK — полноправный член ЕАЭС и имеет право вето по любому важному вопросу. Это приводило, например, к блокированию белорусской стороной в 2012 г. создания ЗСТ с Новой Зеландией, потери от которой возникали бы прежде всего в молочной промышленности, субсидируемой в том числе за счет ресурсов, полученных от российского нефтегазового трансферта. В начале 2014 г. стороны были близки к подписанию соглашения с Новой Зеландией именно за счет принятия Россией обязательства закупать белорусское масло в желательных для этой страны объемах. При обсуждении перспектив различных ЗСТ целесообразно, во-первых, учитывать существующие трансферты белорусской стороне; во-вторых, минимизировать их за счет налогового маневра в нефтегазовом секторе. Кроме того, необходимо разработать механизм перераспределения выигрыша и компенсации возможных потерь для участников ЕАЭС от тех или иных ЗСТ. В противном случае реализовать потенциальный положительный экономический эффект от интеграции ЕАЭС с другими странами не удастся.Проблемы функционирования ЕАЭС в условиях санкцийИдеология интеграционного объединения с глубиной интеграции не меньше таможенного союза (не говоря уже о декларируемом в рамках ЕАЭС экономическом союзе) базируется на двух основных принципах: 1) согласованная торговая политика по отношению к остальным странам; 2) образование и функционирование единой таможенной территории. Применение с августа 2014 г. Россией антисанкций к производителям продовольствия из США, ЕС, Австралии, Норвегии и Канады14 при отсутствии подобных решений в Белоруссии и Казахстане нарушает первый базовый принцип: торговая политика трех членов ЕАЭС становится менее согласованной. При этом возникают вопросы поставки продукции вышеперечисленных стран в Россию через территорию двух других участников союза. В общей конструкции ЕАЭС такая ситуация входит в противоречие с функционированием единой таможенной территории, поскольку при пересечении внешней таможенной границы товар должен свободно перемещаться внутри интеграционного объединения. В новых условиях из Белоруссии можно ввозить в Россию без ограничений белорусские товары, но нельзя продовольственные товары из стран санкционного списка. Определение для каждого товара, белорусский он или нет, в СНГ на практике регулируется правилами происхождения (rules of origin)15, согласно которым товар считается произведенным на территории страны СНГ или ТС, если он подвергнут достаточной переработке или стоимость материалов иностранного происхождения не превышает 5% цены конечного товара. Формально требование достаточной переработки означает, что должен поменяться хотя бы один из первых четырех знаков в коде товарной номенклатуры Таможенного союза. Так, изготавливаемая на белорусском предприятии колбаса (относится к группе 1601), в производстве которой использована польская свинина (относится к запрещенной к ввозу на территорию РФ группе 0203), будет во всех смыслах считаться белорусским товаром, который может свободно продаваться на территории России (по крайней мере, если предприятие не входит в список запрещенных производителей Россельхознадзора или Роспотребнадзора). Однако покупка итальянских креветок и их очистка на территории Белоруссии не сделают товар белорусским (и очищенные, и неочищенные креветки относятся к группе 0306), и по формальным признакам на него должно распространяться действие запрета ввоза на территорию РФ. Существенно, что на упаковке может быть вполне легально написано «сделано в Республике Беларусь», однако с точки зрения применения режима торговли товар должен считаться итальянским со всеми вытекающими последствиями. Прописанные в СНГ правила подразумевают предоставление документов о происхождении товара при пересечении таможенной границы (сертификат происхождения по форме СТ-1). В 2010 г. были ликвидированы таможенные границы между РФ, РБ и PK, поэтому дополнительные проверки происхождения товаров стали затруднительными. Вместе с тем такие проверки избыточны в полноценном таможенном союзе, в котором к третьим странам применяют единые правила налогообложения и ограничения импорта: внутри идеального таможенного союза перемещение товаров свободно, как и перемещение товаров внутри страны. Таможенный союз Армении, Белоруссии, Казахстана и России далеко не идеален — внутри него много нетарифных барьеров, экспортные пошлины определяются самостоятельно каждой страной, нет единого органа ветеринарного и фитосанитарного надзора и т. д. Решение об эмбарго на импорт продовольствия еще больше отдаляет его от идеала. В современных условиях неминуемо возникнут риски реэкспорта товаров через Белоруссию и (в меньшей степени) через Казахстан, особенно по позициям, аналоги которых производятся в Белоруссии. Следует учитывать, что российское эмбарго создает риски роста цен на продовольственные товары. При этом возможные потери российских потребителей можно частично смягчить за счет «серого» реэкспорта через партнеров по ЕАЭС, однако вероятен некоторый трансферт от российских потребителей к белорусским потребителям и производителям и (в меньшей степени) к российским производителям. Согласно нашим расчетам на основе представленной модели общего равновесия, российский запрет на импорт продовольствия (моделируется как установление запретительного тарифа для товаров из стран санкционного списка), если он будет действовать несколько лет, может привести к кумулятивным потерям для российской экономики до 1,8% ВВП. Эти потери также частично можно смягчить замещением поставок из стран Латинской Америки, но по масштабу они сопоставимы с положительным эффектом от зоны свободной торговли с ЕС. Положение, при котором в рамках ЕАЭС действует российский запрет на импорт продовольствия из некоторых стран, не может в долгосрочной перспективе соответствовать принципам общего рынка, декларированным в ЕАЭС. В дальнейшем возможны три варианта:

Взаимоотношения ЕАЭС и УкраиныКак и при обсуждении вопроса интеграции со странами Европы или Азиатско-Тихоокеанского региона, следует учитывать, что передача на наднациональный уровень вопросов совместной торговой политики в ЕАЭС (а ранее — в Таможенном союзе) означает необходимость проводить согласованную политику по отношению ко всем торговым партнерам, в том числе по СНГ. В конце 2014 г. в рамках взаимодействия стран ЕАЭС с другими странами СНГ широко обсуждалась возможность повысить ставки импортных ввозных пошлин для товаров из Украины и Молдавии с преференциального (нулевые ставки почти на все товары) до уровня режима наибольшего благоприятствования, то есть до уровня пошлин в торговле со странами дальнего зарубежья. Аналогичная ситуация может возникнуть при вовлечении других стран СНГ в интеграцию со странами остального мира. Для ответа на вопрос об оптимальной реакции стран ЕАЭС и России, в частности, на Соглашение об ассоциации между Украиной и ЕС целесообразно рассмотреть его основные аспекты и возможные последствия для торгово-экономических отношений внутри СНГ. Само соглашение16, помимо деклараций о политическом диалоге, экологии, свободе и безопасности, содержит три важные части. Часть первая: торговля и связанные с ней вопросы — фактически представляет полноценную зону свободной торговли, основная компонента которой — не только и не столько взаимное постепенное обнуление таможенных пошлин, сколько унификация правил торговли товарами и услугами. Так, в части внедрения технических стандартов (технические барьеры в торговле) Украина должна в срок от 2 лет для машиностроения, измерительного и подъемно-транспортного оборудования до 5 лет для высокоскоростных железных дорог постепенно достичь соответствия техническим регламентам ЕС и системам стандартизации, имплементировав в свое законодательство положения ЕС. Украина обязуется приблизить свое законодательство к законодательству ЕС в части санитарных и фитосанитарных мер, таможенных процедур (в течение 3 лет — принятие таможенного кодекса ЕС), торговли услугами (от 3 до 6 лет в зависимости от сектора), госзакупок (в течение 8 лет), регулирования конкуренции и контроля за концентрацией между предприятиями (в течение 3 лет). Часть вторая, экономическое и отраслевое сотрудничество, подразумевающее имплементацию норм ЕС в украинское законодательство по ряду направлений. В энергетике в срок от 3 до 8 лет Украине необходимо на законодательном уровне принять директивы ЕС по электричеству, газу, геологоразведке, мирному атому, энергоэффективности. В сфере налогообложения требуется постепенно приблизиться к структуре налогообложения, определенной в правилах ЕС, в части взимания НДС (в срок до 5 лет), акцизов на алкогольные напитки (3 года), налогообложения энергетических товаров, табака (2 года). По транспорту действующие стандарты и политика должны быть постепенно гармонизированы с существующими в ЕС (автомобильный транспорт — в течение 3-7 лет, ж/д — 8 лет, морской и внутренний водный — 5 лет). Имплементация может способствовать росту предоставляемых украинскими транспортными компаниями услуг на рынках ЕС, равно как и европейскими на рынке Украины. В сфере корпоративного управления Украина обязуется в течение 4 лет приблизиться к нормам ЕС по вопросам защиты прав акционеров, кредиторов и других заинтересованных сторон, по внедрению международных стандартов бухгалтерского учета. Часть третья: финансовое сотрудничество и борьба с мошенничеством — подразумевает обязательства в сфере противодействия коррупции. Украина должна в течение 5 лет присоединиться к конвенции «О защите финансовых интересов ЕС»17 и дополняющим протоколам «О коррупции в Сообществе»18 и «Об отмывании капиталов»19. Первая часть делает зону свободной торговли Украина—ЕС «глубокой и всеобъемлющей», а вторая и третья позволяют говорить об «ассоциации». В соглашении затрагиваются и другие вопросы, однако вышеперечисленные — не декларации общего характера, а обязательства принять вполне конкретные законодательные акты ЕС, что фактически задает последовательность необходимых институциональных преобразований. Соглашение об ассоциации между Украиной и ЕС по многим аспектам более глубокое, чем договор ЕАЭС20. Долгосрочные последствия для Украины зависят от того, как будет проходить имплементация соглашения в части торговых вопросов и секторальных обязательств21. Соглашение, по сути, означает заимствование («трансплантацию») институтов и переориентацию правил ведения торгово-экономической деятельности с (условно) постсоветских на европейские. Отметим, что ключевые слова соглашения — «должна» и «обязуется», что не равносильно «сделает». Украина ратифицировала соглашение, подразумевающее выполнение определенных требований, но это не означает, что она будет их выполнять. Имплементация упомянутых выше второй и третьей частей больше нужна самой Украине, чем ЕС: переориентация экономики на европейские стандарты может способствовать не только открытию рынка огромного по экономическим размерам торгового партнера, но и созданию предпосылок для собственного экономического роста вследствие улучшения базовых институциональных условий. Причем указанные реформы теоретически могли проводиться и без подписания соглашения22. Существуют риски негативного влияния соглашения Украина-ЕС на российскую экономику. Снижение барьеров в торгово-экономических отношениях между двумя значимыми для нас партнерами как минимум частично переориентирует спрос участников соглашения с российской продукции на продукцию друг друга, а в случае добросовестной имплементации ограничит доступ на украинский рынок российских производителей и поставщиков как не удовлетворяющих европейским техническим и прочим стандартам. Кроме того, высказываются опасения, что после снижения пошлин Украиной европейские товары под видом украинских будут поставляться на рынок РФ либо украинские товары, вытесненные со своего рынка европейскими конкурентами, поступят на российский рынок в объеме, наносящем ущерб отечественной промышленности. Проблема поставки одних товаров под видом других возникает во всех случаях, когда одна страна участвует более чем в одной ЗСТ (в данном случае с ЕС и Россией в рамках СНГ), и решается с помощью правил происхождения товара. Администрирование выполнения этих правил на практике зависит от качества работы таможни, однако в последние годы на Украине пошлины на европейские товары и так были значительно ниже пошлин ТС (например, европейские рыба, лекарства, ж/д вагоны ввозятся на Украину беспошлинно, а в ТС — по ставкам 10 — 15%), но проблем с реэкспортом не возникало. В случае с Белоруссией, например, контролировать реэкспорт запрещенных к ввозу из стран санкционного списка продовольственных товаров сложнее из-за отсутствия таможенной границы. Проблему появления вытесненных европейскими конкурентами украинских товаров на российском рынке можно обсуждать, однако в соответствии с приложением 6 Договора о зоне свободной торговли СНГ23 в случае, если участие Украины в соглашении с ЕС «ведет к росту импорта из Украины в таких объемах, которые наносят ущерб или угрожают нанести ущерб промышленности ТС, то государства — участники ТС ...после проведения соответствующих консультаций Сторонами оставляют за собой право ввести пошлины в отношении импорта соответствующих товаров из Украины в размере ставки режима наибольшего благоприятствования». Таким образом, поскольку импорт из Украины падает (по данным ФТС, в 2014 г. импорт упал на 31,9% по сравнению с 2013 г., а в IV квартале 2014 г. — на 50,2% по сравнению с аналогичным периодом 2013 г.), а угроза его роста не доказана, повышение пошлин означает действие «на опережение». Отметим, что Белоруссия и Казахстан не оценивают настолько высоко риски роста украинского импорта, чтобы ставить вопрос о повышении пошлин. Для Украины соглашение об ассоциации с ЕС — фактически готовый (хотя и неполный) список институциональных преобразований в экономике. То, как на самом деле соглашение будет имплементировано, зависит от политической воли руководства этой страны: возможны как добросовестное выполнение взятых на себя обязательств, так и их саботаж. Угрозы ответных ограничительных мер вряд ли повлияют на решения украинских властей относительно скорости и глубины имплементации соглашения, однако дополнительные торговые барьеры могут означать экономические потери для всех участников. С точки зрения развития интеграционных процессов внутри ЕАЭС важно, что если Россия в одностороннем порядке будет вводить пошлины на товары из Украины, то, как и в случае одностороннего запрета на импорт продовольствия из США, ЕС, Австралии, Норвегии и Канады, это не будет соответствовать базовому принципу Таможенного союза — единство торговой политики по отношению к третьим странам. Кроме того, это будет противоречить базовым принципам подписанного в мае 2014 г. соглашения о Евразийском экономическом союзе, в котором декларируется такая степень глубины интеграции, как общий рынок. Безусловно, риски потерь для российской экономики из-за интеграционных процессов стран СНГ с ЕС существуют, однако они возникают вследствие неучастия ЕАЭС в такой интеграции: отказываясь от нее, мы утрачиваем один из немногих доступных источников роста. Кроме того, отказ от интеграции с ЕС при одновременном ее развитии некоторыми странами СНГ еще больше увеличивает российские потери. В настоящее время основная проблема ЕАЭС заключается в том, что из двух основных мотивов развития интеграции — создания дополнительных ресурсов за счет снятия взаимных торговых ограничений и перераспределения ресурсов в пользу некоторых участников — доминирует второй мотив. В соглашении ЕАЭС возможности для движения в сторону создания дополнительных ресурсов за счет повышения эффективности задействованы далеко не в полном объеме. Из-за наличия экспортных пошлин на энергоресурсы имеет место трансферт от России к ее торговым партнерам по ЕАЭС. Как показывают расчеты, его величина составляла примерно 9,2 млрд долл. в 2011 г., 11,8 млрд в 2012 г., 9,4 млрд в 2013 г. и 6,4 млрд долл. в 2014 г. Снижение трансферта в последние годы связано с сокращением поставок нефтепродуктов в Белоруссию, с ростом закупок белорусского бензина и переходом на своповые поставки нефти в Китай через Казахстан. В 2015 г. прогнозируется снижение трансферта вследствие снижения мировых цен на нефть, несмотря на отмену необходимости для Белоруссии компенсировать российскому бюджету экспортные пошлины за экспортируемые в третьи страны нефтепродукты. В дальнейшем величина трансферта должна снижаться из-за налогового маневра в нефтяной отрасли, однако объем перераспределения ресурсов за счет российского бюджета останется на достаточно высоком уровне. В относительном выражении больше всего получает Белоруссия: исходя из расчета цены на нефть 55 долл./барр., в 2015 г. — 5,0% ВВП, в 2016 г. — 4,5, в 2017 г. — 4,0% ВВП. Для Армении выгода также весьма существенна: в 2015 г. — 1,6% ВВП, в 2016 г. — 1,5, в 2017 г. — 1,4% ВВП. Российский налоговый маневр в нефтегазовой отрасли может привести к смещению акцентов интеграции с перераспределительных на созидательные. В противном случае российский бюджет будет нести потери от функционирования ЕАЭС и вовлечения в него новых участников. Представляется целесообразным до 2025 г. полностью перейти к изъятию государством ренты из нефтегазового сектора через НДПИ, что может способствовать повышению мотивации к снижению нетарифных барьеров в торговле товарами и услугами, поскольку это станет основным источником повышения конкурентоспособности интеграционного объединения и отдельных его участников. Что касается перспектив интеграции ЕАЭС со странами дальнего зарубежья, необходимо принимать во внимание, что союз обладает международной правосубъектностью, а значит, возможное торговое соглашение может быть подписано только с ЕАЭС в целом. Как показывают наши расчеты, соглашения о свободной торговле способны создать для ЕАЭС в целом и для России и Казахстана в отдельности положительный экономический эффект как в краткосрочной, так и в долгосрочной перспективе, чего нельзя сказать о Белоруссии. Если соглашения о ЗСТ с развивающимися странами дают положительный результат для нее, то от ЗСТ с развитыми странами влияние будет в основном негативное из-за структуры экспорта РБ в РФ. При этом потери Белоруссии значительно меньше выигрыша остальных участников ЕАЭС, поэтому решение вопроса о перераспределении выигрыша внутри ЕАЭС станет необходимым условием интеграции с развитыми странами. При обсуждении перспектив различных ЗСТ предлагается учитывать существующие трансферты белорусской стороне, минимизировав их за счет налогового маневра в нефтегазовом секторе, а также разработать механизм компенсации возможных потерь для участников ЕАЭС от тех или иных ЗСТ. Сложная геополитическая ситуация накладывает свой отпечаток на экономические отношения с развитыми странами. Одностороннее эмбарго России на поставки продовольственных товаров из ряда стран нарушает принцип проведения согласованной торговой политики ЕАЭС по отношению к остальным странам, а также входит в противоречие с функционированием единой таможенной территории. Возникают риски реэкспорта товаров через Белоруссию и (в меньшей степени) через Казахстан. «Серый» реэкспорт через партнеров по ЕАЭС частично смягчает потери благосостояния российских потребителей, однако если эмбарго будет действовать несколько лет, эти потери по масштабам могут быть сопоставимы с потенциальным положительным эффектом от ЗСТ с ЕС. Такое положение не может сохраняться как равновесное в долгосрочной перспективе. Страны ЕАЭС должны проводить согласованную торговую политику по отношению к остальным странам СНГ\ в первую очередь Украине и Молдавии. Если Россия в одностороннем порядке будет применять пошлины на украинские товары, то это вступит в противоречие с базовыми принципами Таможенного союза и тем более ЕАЭС. Подписание Молдавией и Украиной соглашений об ассоциации с ЕС, безусловно, несет определенные риски для российской экономики, которые, однако, могут быть минимизированы соответствующей работой таможни. Упущенную выгоду России вследствие отсутствия интеграции между ЕАЭС и ЕС лишь увеличивает участие некоторых стран СНГ в европейской интеграции. Приложение Расчет российских нефтегазовых трансфертов партнерам по ЕАЭС

Примечания. ЭП — экспортная пошлина. а С 2011 по 2014 г. - данные ФТС (http://stat.customs.ru/); 2015-2017 гг. - значения 2014 г., за исключением импорта нефтепродуктов из Белоруссии, для которых планы Минэнерго по поставкам составляют 1,8 млн т в год, и экспорта нефти в РБ, для которой планируемые объемы поставок в 2015, 2016 и 2017 гг. составляют соответственно 23 млн т, 24 млн и 24 млн т. Под светлыми нефтепродуктами понимается товарная группа 271012 (прямогонные и промышленные бензины, прочие легкие дистилляты), под темными — товарные группы 271019 (мазут, масла, дизельное топливо), 271091 и 271099 (отработанные нефтепродукты).б 2011-2014 гг. - данные МВФ (http://www.imf.org/external/np/res/commod/index. aspx); 2015—2017 гг. — из расчета 55 долл./барр. в 2011-2014 гг. — на основе постановлений Правительства РФ от 27 декабря 2010 г. № 1155; от 28 апреля 2011 г. № 328; от 22 июня 2011 г. № 493; от 26 августа 2011 г. № 71; от 21 марта 2012 г. N? 204; от 15 декабря 2012 г. № 130; от 29 марта 2013 г. № 276. 2015-2017 гг. -на основе параметров налогового маневра (Збб-ФЗ. http://publication.pravo.gov.ru/Document/ View/0001201411250011). г Рассчитано на основе данных Федерального казначейства (http://www.roskazna.ru/ federal nogo-byudzheta-rf/yi/) и среднегодового значения курса рубля к доллару по данным Банка России (http://www.cbr.ru/currency_base/dynamics.aspx). д Значения ВВП стран в 2011-2014 гг. и прогнозы ВВП на 2015-2017 гг. по данным МВФ (http://www.imf.org/external/pubs/ft/weo/2014/update/01 /). Источник: расчеты автора. 1 http://www.consultant.ru/document/cons_doc_LAW_170264/. 2 Согласно Договору о присоединении Армении к ЕАЭС (http:, / www.consultant.ru, document consdocLAWI 69854), для некоторых товаров установлен переходный период, в течение которого страна обязуется поднять свой таможенный тариф до уровня единого таможенного тарифа (ETT). Переходный период варьирует в зависимости от товарных групп от двух лет для некоторых электропроводов (товарная группа 8544) до шести лет для автомобилей (товарная группа 8703, повышение пошлин с 10 до 25%) и восьми лет для мясной продукции (товарные группы 0202-0207, повышение пошлин с 10 до 15-65%), риса (товарная группа 1006 - повышение пошлин с нуля до 11,7%). 3 Некоторые неоптимальные с сугубо экономической точки зрения интеграционные решения на постсоветском пространстве обсуждаются в: Либман, 2005. 4 По данным Росстата, добыча нефти в России в 2014 г. составила 526,8 млн т, из которых на экспорт было направлено 223,4 млн, а на внутреннее потребление — 303,4 млн т. Среднегодовая цена на нефть Urals в 2014 г. - 690 долл./т, среднегодовая экспортная пошлина при такой цене - 329 долл./т. Учитывая, что на практике за счет различных льгот экспортных пошлин собирается -90% от максимально возможного уровня, ежегодный размер внутреннего субсидирования можно оценить на уровне 0,9 х 329 долл./т х 303,4 млн т » 90 млрд долл. (-5% ВВП). 5 Если первая страна ЕАЭС продает второй энергетический товар без экспортной пошлины, то вторая страна недоплачивает за каждую единицу товара сумму, равную действующей экспортной пошлине в первой стране, получая его по цене ниже мировой примерно на величину этой экспортной пошлины. Для газа мировой цены не существует, однако освобождение «Газпрома» от экспортной пошлины при продаже газа в Белоруссию или Армению снижает цену поставок на ее величину. 6 http: //www.belstat.gov.by/ofitsialnaya-statistika/otrasli-statistiki/torgovlya/vneshnyaya-torgovlya_2/. 7 http://stat.customs.ru/. 8http: ' www.consultant.ru/document/cons_doc_LAW_167910/. 9 Збб-ФЗ от 24.10.2014 г http: publication.pravo.gov.ru /Document/View/0001201411250011. 10 Результаты многих современных исследований показывают, что нетарифные барьеры существенно ограничивают торговлю, а в условиях нулевого таможенного тарифа во взаимной торговле именно их снижение становится основным источником роста внутреннего товарооборота (см.: Fugazza, Maur, 2008; Liu, Yue, 2009; Berden et al., 2009). 11 См. также: McDonald, Sonmez, 2004; McDonald et al., 2007. 12 Подробное описание результатов оценки последствий возможного торгового соглашения между ЕС и странами Таможенного союза см. в: Кнобель, Чокаев, 2014. Вопросы интеграции РФ в единое европейское экономическое пространство рассматриваются в: May, Новиков, 2002; May и др., 2004. Оценки влияния изменения тарифов на торговые потоки содержатся в: Идрисов, 2010; Кнобель, 2011. 13 В ТТП участвуют Австралия, Бруней, Вьетнам, Канада, Малайзия, Мексика, Новая Зеландия, Перу, Сингапур, США, Чили, Япония. 14 http://ips.pravo.gov.ru/?docbody=&prevDoc=102356935&backlink=l&&nd=102357513. 15 http://www.consultant.ru/document/cons_doc_LAW_l58l49/?framee1#p48. 16 http://eeas.europa.eu/ukraine/assoagreement/assoagreement-2013_en.htm. 17 http://eur-lex.europa.eu/ legal-content EN/TXT/ ?uri=CELEX:31995Fl 127(03). 18 http: eur-lex.europa.eu legal-content/EN/ALL/?uri=CELEX:31996F1023(01). 19 http://eur-lex.europa.eu/legal-content/EN/ALL/?uri=CELEX:31997F0719(02). 20 Можно отметить следующую деталь: если договор ЕАЭС содержит 118 статей и с приложениями занимает 361 стр., то Соглашение об ассоциации между Украиной и ЕС содержит 486 статей и с приложениями занимает более 2200 стр. 21 Оценку последствий соглашения для экономики Украины см. в: Movchan, Giucci, 2011. 22 Ответ на вопрос, что мешало Украине принимать европейские нормы, в том числе на законодательном уровне, без подписания каких-либо соглашений, лежит в плоскости политэкономии. Из-за несовершенства политического процесса каждая отдельная инициатива будет сталкиваться с противодействием групп с особыми интересами, процесс принятия решений затянется, а в условиях высокой коррупции есть возможность заблокировать ббльшую часть необходимых преобразований. В то же время ссылка на принятое внешнее обязательство позволяет эффективно обосновать невозможность удовлетворить запросы заинтересованных групп. Аналогично, например, присоединение России к ВТО и членство в ЕАЭС помогают противодействовать агрессивному отраслевому лоббированию, не позволяя ему выходить за рамки взятых обязательств (Ornelas, 2005). 23 http://www.consultant.ru/document/cons_doc_LAW_121497/?frame=12. Список литературы Идрисов Г. И. (2010). Чувствительность российского импорта оборудования к колебаниям обменного курса // Российский внешнеэкономический вестник. N? 2. С. 48 — 58. [Idrisov G. I. (2010). Sensitivity of Russian import of equipment to fluctuations of the exchange rate. Rossiyskiy Vneshneekonomicheskiy Vestnik, No. 2, pp. 48-58. (In Russian).] Идрисов Г. И., Синельников-Мурылев С. Г. (2012). Модернизация или консервация: роль экспортной пошлины на нефть и нефтепродукты // Экономическая политика. № 3. С. 5 — 19. [Idrisov G. I., Sinelnikov-Murylev S. G. (2012). Modernization or conservation: The role of export duties on oil and oil products. Economicheskaya Politika, No. 3, pp. 5 — 19. (In Russian).] Кнобель А. Ю. (2011). Оценка функции спроса на импорт в России // Прикладная эконометрика. № 4. С. 3—26. [Knobel A. Yu. (2011). Estimation of import demand function in Russia. Prikladnaya Ekonometrika, No. 4, pp. 3—26. (In Russian).] Кнобель А., Чокаев Б. (2014). Возможные экономические последствия торгового соглашения между Таможенным и Европейским союзами // Вопросы экономики. Me 2. С. 68-87. [Knobel A., Chokaev В. (2014). Possible economic effects of CU—EU trade agreement. Voprosy Ekonomiki, No. 2, pp. 68—87. (In Russian).] Либман A. (2005). Экономическая интеграция на постсоветском пространстве: институциональный аспект // Вопросы экономики. Jsfe 3. С. 142—156. [Libman А. (2005). Economic integration in the post-Soviet space: Institutional aspect. Voprosy Ekonomiki, No. 3, pp. 142—156. (In Russian).] May В., Новиков В. (2002). Отношения России и ЕС: пространство выбора или выбор пространства // Вопросы экономики. N? 6. С. 133 — 143. [Mau V., Novikov V. (2002). Relations between Russia and the EU: The space of choice or the choice of space. Voprosy Ekonomiki, No. 6, pp. 133 — 143. (In Russian).] May В. А., Ковалев Г. С., Новиков В. В., Яновский К. Э. (2004). Проблемы интеграции России в единое европейское пространство (Научные труды Jsfe 71Р). М.: Институт экономики переходного периода. [Mau V. A., Kovalev G. S., Novikov V. V., Yanovsky К. E. (2004). Problems of Russia's integration into the common European economic space (Scientific Works No. 71P). Moscow: Institute for the Economy in Transition. (In Russian).] Baier S. L., Bergstrand J. H. (2004). Economic determinants of free trade agreements. Journal of International Economics, Vol. 64, No. 1, pp. 29 — 63. Baier S. L., Bergstrand J. H. (2007). Do free trade agreements actually increase members' international trade? Journal of International Economics, Vol. 71, No. 1. pp. 72—95. Baldwin R., Wyplosz C. (2003). The economics of European integration. Maidenhead: McGraw-Hill Education. Baldwin R., Jaimovich D. (2012). Are free trade agreements contagious? Journal of International Economics, Vol. 88, No. 1, pp. 1 — 16. Basevi G. (1968). The restrictive effect of the U.S. tariff and its welfare value. American Economic Review, Vol. 58, No. 4, pp. 840 — 852. Berden K., Francois J. F., Tamminen S., Thelle M., Wymenga P. (2009). Non-tariff measures in EU— US trade and investment — An economic analysis (Reference OJ 2007/S180-219493). Rotterdam: ECORYS for the European Commission. Brown D. K., Deardorff A. V., Stern R. (2001). Impact on NAFTA members of multilateral and regional trading arrangements and tariff harmonization. Research Seminar in International Economics Discussion Paper, No. 471. Ann Arbor, MI: University of Michigan. Calvo-Pardo H., Freund С., Ornelas E. (2009). The ASEAN free trade agreement: Impact on trade flows and external trade barriers. In: R. Barro, J. Lee (eds.). Costs and benefits of regional economic integration in Asia. Oxford: Oxford University Press. Саггеге C. (2006). Revisiting the effects of regional trade agreements on trade flows with proper specification of the gravity model. European Economic Review, Vol. 50, No. 2, pp. 223-247. Chang W., Winters L. A. (2002). How regional blocs affect excluded countries: The price effects of MERCOSUR. American Economic Review, Vol. 92, No. 4, pp. 889-904. Choi I. В., Schott J. J. (2001). Free trade between Korea and the United States? Washington, DC: Institute for International Economics. Choi I., Schott J. J. (2004). Korea-US free trade revisited. In: J. J. Schott (ed.). Free trade agreements — US strategies and priorities. Washington, DC: Institute for International Economics. Clausing K. A. (2001). Trade creation and trade diversion in the Canada—United States free trade agreement. Canadian Journal of Economics, Vol. 34, No. 3, pp. 677—696. Egger P. (2004). Estimating regional trading bloc effects with panel data. Review of World Economics, Vol. 140, No. 1, pp. 151-166. Egger P., Larch M. (2008). Interdependent preferential trade agreement memberships: An empirical analysis. Journal of International Economics, Vol. 76, No. 2, pp. 384-399. Francois J. F., McQueen M., Wignaraja G. (2005). European Union—developing country FTAs: overview and analysis. World Development, Vol. 33, No. 10, pp. 1545 — 1565. Fugazza M., Maur J.-C. (2008). Non-tariff barriers in CGE models: How useful for policy? Journal of Policy Modeling, Vol. 30, No. 3, pp. 475-490. Fugazza M., Robert-Nicoud F. (2010). The emulator effect of the Uruguay round on US regionalism (Discussion Paper No. 7703). London: Centre for Economic Policy Research. Georges P. (2008). Liberalizing NAFTA rules of origin: A dynamic CGE analysis. Review of International Economics, Vol. 16, No. 4, pp. 672—691. Ghosh M., Rao S. (2005). A Canada—US customs union: Potential economic impacts in NAFTA countries. Journal of Policy Modeling, Vol. 27, No. 7, pp. 805 — 827. Gruber L. (2000). Ruling the world: Power politics and the rise of supranational institutions. Princeton, NJ: Princeton University Press. Harris R. (2006). The economic impact of the Canada-U.S. FTA and NAFTA agreements for Canada: A review of the evidence. In: J. Curtis, A. Sydor (eds.). NAFTA@10. Ottawa: Minister of Public Works and Government Services Canada. Lakatos C., Walmsley T. (2012). Investment creation and diversion effects of the ASEAN-China free trade agreement. Economic Modelling, Vol. 29, No. 3, pp. 766—779. Liu L., Yue C. (2009). Non-tariff barriers to trade caused by SPS measures and customs procedures with product quality changes. Journal of Agricultural and Resource Economics, Vol. 34, No. 1, pp. 196-212. Magee C. S. (2008). New measures of trade creation and trade diversion. Journal of International Economics, Vol. 75, No. 2, pp. 349—362. Manger M. S. (2009). Investing in protection: The politics of preferential trade agreements between North and South. Cambridge: Cambridge University Press. McDonald S., Sonmez Y. (2004). Augmenting the GTAP database with data on interregional transactions. Sheffield Economics Research Paper, No. 2004:009. The University of Sheffield. McDonald S., Thierfelder К., Robinson Sh. (2007). Globe: A SAM based global CGE model using GTAP data (Working Paper No. 2011-39). Annapolis, MD: US Naval Academy Department of Economics. Movchan V., Giucci R. (2011). Quantitative assessment of Ukraine's regional integration options: DCFTA with European Union vs. customs union with Russia, Belarus and Kazakhstan (Policy Paper No. PP/05/2001). Kiev: Institute for Economic Research and Policy Consulting. Nemeth G., Szaby L., Ciscar J. C. (2011). Estimation of Armington elasticities in a CGE economy-energy-environment model for Europe. Economic Modelling, Vol. 28, No. 4, pp. 1993-1999. Ornelas E. (2005). Rent destruction and the political viability of free trade agreements. The Quarterly Journal of Economics, Vol. 120, No. 4, pp. 1475 — 1506. Pahre R. (2008). Politics and trade cooperation in the nineteenth century. Cambridge: Cambridge University Press. Perali F., Pieroni L., Standardi G. (2012). World tariff liberalization in agriculture: An assessment using a global CGE trade model for EU15 regions. Journal of Policy Modeling, Vol. 34, No. 2, pp. 155-180. Pereira Gomes M. W., Teixeira E. C., Raszap-Skorbiansky S. (2010). Impacts of the Doha round on Brazilian, Chinese and Indian agribusiness. China Economic Review, Vol. 21, No. 2, pp. 256-271. Romalis J. (2007). NAFTA's and CUSFTA's impact on international trade. The Review of Economics and Statistics, Vol. 89, No. 3, pp. 416—435. Siriwardana M. (2007). The Australia—United States free trade agreement: An economic evaluation. The North American Journal of Economics and Finance, Vol. 18, No. 1, pp. 117-133. Siriwardana M., Yang J. (2008). GTAP model analysis of the economic effects of an Australia—China FTA: Welfare and sectoral aspects. Global Economic Review, Vol. 37, No. 3, pp. 341-362. Trefler D. (2004). The long and short of the Canada—U.S. free trade agreement. American Economic Review, Vol. 94, No. 4, pp. 870—895.

|

Популярные книги и учебники

- Экономикс - Макконнелл К.Р., Брю С.Л. - Учебник

- Бухгалтерский учет - Кондраков Н.П. - Учебник

- Капитал - Карл Маркс

- Курс микроэкономики - Нуреев Р. М. - Учебник

- Макроэкономика - Агапова Т.А. - Учебник

- Экономика предприятия - Горфинкель В.Я. - Учебник

- Финансовый менеджмент: теория и практика - Ковалев В.В. - Учебник

- Комплексный экономический анализ хозяйственной деятельности - Алексеева А.И. - Учебник

- Теория анализа хозяйственной деятельности - Савицкая Г.В. - Учебник

- Деньги, кредит, банки - Лаврушин О.И. - Экспресс-курс

Новые книги и журналы

Популярные лекции

- Шпаргалки по бухгалтерскому учету

- Шпаргалки по экономике предприятия

- Аудиолекции по экономике

- Шпаргалки по финансовому менеджменту

- Шпаргалки по мировой экономике

- Шпаргалки по аудиту

- Микроэкономика - Лекции - Тигова Т. Н.

- Шпаргалки: Финансы. Деньги. Кредит

- Шпаргалки по финансам

- Шпаргалки по анализу финансовой отчетности

- Шпаргалки по финансам и кредиту

- Шпаргалки по ценообразованию

- 50 лекций по микроэкономике - Тарасевич Л.С. - Учебное пособие

Популярные рефераты

- Коллективизация в СССР: причины, методы проведения, итоги

- Макроэкономическая политика: основные модели

- Краткосрочная финансовая политика предприятия

- Марксизм как научная теория. Условия возникновения марксизма. К. Маркс о судьбах капитализма

- История развития кредитной системы в России

- Коммерческие банки и их функции

- Лизинг

- Малые предприятия

- Классификация счетов по экономическому содержанию

- Кризис отечественной экономики

- История развития банковской системы в России

- Маржинализм и теория предельной полезности

- Кризис финансовой системы стран Азии и его влияние на Россию

- Иностранные инвестиции

- Безработица в России

- Источники формирования оборотных средств в условиях рынка