Популярные статьи

- Государственно-частное партнерство: теория и практика

- Международный форум по Партнерству Северного измерения в сфере культуры

- Мировой финансовый кризис и его влияние на Россию

- Совершенствование оценки эффективности инвестиций

- Качество и уровень жизни населения

- Фактор времени при оценке эффективности инвестиционных проектов

- Вопросы оценки видов социального эффекта при реализации инвестиционных проектов

- Государственная собственность в российской экономике - Масштаб и распределение по секторам

- Кластерный подход в стратегии инновационного развития зарубежных стран

- Перспективы социально-экономического развития России

- Теория экономических механизмов

- Особенности нового этапа инновационного развития России

- Экономический кризис в России: экспертный взгляд

- Налоговые риски

Популярные курсовые

- Учет нематериальных активов

- Потребительское кредитование

- Бухгалтерский учет - Курсовые работы

- Финансы, бухгалтерия, аудит - курсовые и дипломные работы

- Денежная система и денежный рынок

- Долгосрочное планирование на предприятии

- Диагностика кризисного состояния предприятия

- Интеграционные процессы в современном мире

- Доходы организации: их виды и классификация

- Кредитная система: место и роль в ней ЦБ и коммерческих банков

- Международные рынки капиталов

- Многофакторный анализ производительности труда

- Непрерывный трудовой стаж

- Виды и формы собственности и трансформация отношений собственности в России

- Анализ финансово-хозяйственной деятельности

Навигация по сайту

Современная денежно-кредитная политика: обоснованная критика или типичные заблуждения экспертного сообщества? |

|

Бадасен П.В.

экономический советник Департамент денежно-кредитной политики Банка России Исаков А.В. к.э. н. старший преподаватель НИУ ВШЭ экономист ВТБ Капитал по России и СНГ Хазанов А.А. экономист Департамент денежно-кредитной политики Банка России стажер-исследователь ЛИСОМО РЭШ аспирант экономического факультета МГУ имени М.В. Ломоносова В отечественных научных журналах активно идет полемика относительно денежно-кредитной политики (далее — ДКП), проводимой Банком России. Среди последних работ, относящихся к этой теме, следует отметить статьи К. Юдаевой (2014), С. Глазьева (2014), а также отклик на эти работы в статье Д. Тулина (2014). В настоящей работе мы обсуждаем укоренившиеся в экспертном сообществе взгляды на цели и фактическую реализацию денежно-кредитной политики, опираясь на критику Банка России, представленную в статье А. Апокина с соавторами (2014). В серии статей, опубликованных экспертами Центра макроэкономического анализа и краткосрочного прогнозирования (ЦМАКП), обсуждается ряд вопросов, относящихся к ДКП, в том числе к инфляционному таргетированию, по которым у независимых экспертов и представителей регулятора к настоящему времени не сложилось единой позиции. По этой причине представляет интерес последовательный анализ основных тезисов, представленный Апокиным и его соавторами. Основной задачей нашей статьи является, таким образом, разбор критики в адрес ДКП Банка России с точки зрения экономической теории и сложившейся в профессиональной среде практики. Более общая цель — поддержать научную дискуссию по затронутым вопросам с учетом современных подходов к экономическому анализу. Критика Банка России затрагивает три обширных направления: некорректность оценки текущей ситуации в экономике, отсутствие преемственности в подходе к проведению ДКП и отсутствие опубликованной формулы правила ДКП (Апокин и др., 2014). В соответствующих разделах нашей работы мы подробно анализируем каждое направление критики. Неверная оценка текущего состояния экономикиОтправным пунктом для критики ДКП Банка России стали предложенные альтернативные оценки текущей экономической ситуации. Критикуя оценку Банком России экономической конъюнктуры, эксперты затрагивают три основные темы: интерпретацию конъюнктуры рынка труда, анализ загрузки производственных мощностей и оценки разрыва выпуска. Позиция Банка России по этим вопросам в 2014 г. представлена в декабрьском Докладе о денежно-кредитной политике (Банк России, 2014b, далее — ДоДКП). Обратимся последовательно к каждой из этих тем. Достаточно спорным мы считаем утверждение экспертов о том, что «линия аргументации Банка России, связанная с внешним сектором, для целей данной работы не существенна» (Апокин и др., 2014. С. 83). Без дополнительных пояснений авторы выносят за пределы обсуждения динамику внешнего сектора (цены на товарных рынках, внешний спрос, геополитические тенденции). Такое упрощение в современных условиях представляется недопустимым: в декабрьском ДоДКП указывается, что основными драйверами снижения курса рубля выступают падение цен на нефть и ограничение доступа на международные рынки капитала для российских компаний и банков. Подобные внешние условия чаще всего — в силу нетривиальности моделирования — остаются за рамками базовых макроэкономических моделей, на логике которых основана критика действий центрального банка. Однако, на наш взгляд, их роль в обсуждаемой ситуации является определяющей и исключать их из анализа некорректно. Важной составной частью оценки Банком России текущей экономической ситуации, как верно отмечают Апокин и соавторы, является утверждение, что экономика во второй половине 2014 г. находилась на пределе производственных возможностей (ДоДКП; Юдаева, 2014). Авторы утверждают, что не видят «достаточных оснований для утверждения о выходе российской экономики на предел производственных возможностей» (Апокин и др., 2014. С. 83), несмотря на то что «наблюдается исторически минимальный уровень безработицы — порядка 5%» (там же), приводя в качестве подтверждения этого тезиса оценку естественного уровня безработицы 5-6% экспертами из НИУ ВШЭ. На наш взгляд, уровень фактической безработицы равный или ниже естественного свидетельствует о выходе экономики на границу производственных возможностей. Одновременно с рекордно низким уровнем безработицы наблюдается рост экономической активности населения, числа открытых вакансий, что свидетельствует о наличии дефицита трудовых ресурсов. Аналогичная позиция представлена в статье Юдаевой (2014), указывающей на то, что наблюдаемое замедление роста ВВП вызвано структурными факторами, что означает невозможность проводить монетарное стимулирование экономической активности. Согласно данным РЭБ, загрузка производственных мощностей в 2014 г. приблизилась к 85%, превысив докризисный уровень, когда этот показатель составлял свыше 80% (рис. 1). Позицию Банка относительно выхода экономики на предел производственных возможностей разделяют экономисты МВФ (IMF, 2014).

Согласно данным Росстата, на данный момент несколько снизилась загрузка мощностей в добывающем секторе. С этим связано на первый взгляд парадоксальное явление, когда, с одной стороны, оценки различными методами показывают негативный разрыв выпуска, а с другой — наблюдается почти полная загрузка мощностей на агрегированном уровне. Важно подчеркнуть, что недозагрузка мощностей в добывающей промышленности связана в первую очередь с внешней конъюнктурой, поэтому попытка стимулировать экономическую активность путем смягчения ДКП приведет к росту инфляции, но не к увеличению темпов экономического роста, что противоречит концепции инфляционного таргетирования. Важную роль при анализе текущей ситуации в экономике, в том числе в контексте утверждения о полной загрузке производственных мощностей, играет оценка разрывов выпуска, упомянутая выше. В качестве альтернативы методам оценки разрывов выпуска Банка России авторы выбрали несколько базовых подходов к оценке потенциального выпуска: одномерные модели (в том числе фильтр Ходрика—Прескотта) и неструктурные модели, включающие до трех наблюдаемых переменных. Следует особо подчеркнуть, что ни одна из выбранных авторами моделей не учитывает воздействие внешнего сектора ни на фактическую динамику выпуска у ни на потенциальный рост. Предсказуемы результаты применения базовых методов анализа: низкая устойчивость оценок, их значительный пересмотр с появлением новых данных и существенная вариация в зависимости от выбранного метода. Именно такой результат демонстрируют Апокин с соавторами, оценивая разрыв выпуска на конец 2014 г. в интервале от +0,4% до -7,5% потенциального выпуска. Общепринятые требования к идентификации потенциального выпуска следующие: несущественный пересмотр оценок с поступлением новых данных и согласованность с другими макроэкономическими переменными (Marcellino, Musso, 2010)1. Оценки при помощи базовых моделей, представленные в работе Апокина и соавторов, не удовлетворяют этим критериям, в том числе и потому, что не учитывают факторы, связанные с влиянием шоков внешней экономической конъюнктуры, особенно актуальные в 2014 г. Вместе с тем оценки, приведенные авторами, слабо согласуются как с оценками Банка России, так и с альтернативными оценками МВФ (IMF, 2014). В дополнение следует отметить, что ряд аргументов авторов, приведенных в контексте критики оценок выпуска Банком России, базируются на недостаточно обоснованной экстраполяции тенденций, которая слабо согласуется с поведением статистических индикаторов. Так, авторы утверждают, что «в секторе обрабатывающей промышленности... платежи по кредитам... в 2014 г. составят около 40% прибыли от продаж против 25% в 2011 г.» (Апокин и др., 2014. С. 81). Но авторам должны быть известны данные Росстата об отношении процентных расходов к прибыли в обрабатывающем производстве по меньшей мере за первый-второй кварталы 2014 г., которое составило соответственно 27,4 и 24,8%. На рисунке 2 видно, что данный показатель за наблюдаемый исторический период принимает стабильные значения в диапазоне 16-26% и не демонстрирует признаков роста. Следует отметить, что значения показателя в 2010 г., то есть непосредственно после активной фазы кризиса 2008-2009 гг., несущественно отличаются от более поздних. Кроме того, увеличение доли процентных расходов в общем объеме прибыли нельзя назвать индикатором, рост которого однозначно свидетельствует о замедлении деловой активности: рост процентных платежей может быть связан с ростом объема привлеченного заимствования, что характерно для периодов экономического роста. Более того, сокращение нормы прибыли характерно для зрелых рынков и может происходить и в отсутствие сжатия спроса.

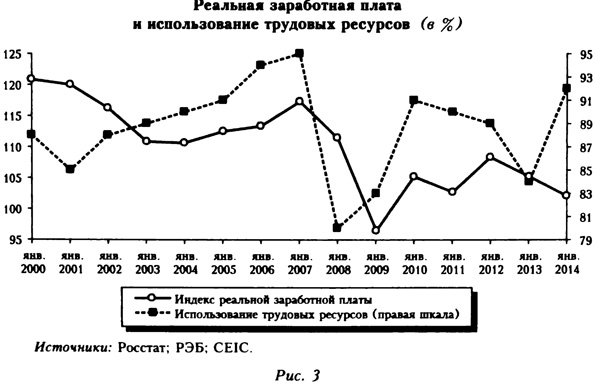

В дополнение к приведенным выше аргументам авторы указывают на то, что «в концепцию „полной загрузки мощностей" также не укладывается резкое замедление роста заработной платы» (Апокин и др., 2014. С. 83). Действительно, сокращение реальных заработных плат за 2014 г. составило 2%, что существенно ниже роста аналогичных показателей в 2013 и 2012 гг. — соответственно 5,3 и 8,4% (рис. 3). Однако выводы, которые делают на этом основании авторы, по ряду причин нам представляются спорными. В плане динамики разрыва выпуска и оценки границы производственных возможностей 2014 год во многом стал переломным для российской экономики. Большая часть года, по нашим оценкам, характеризовалась слабым отрицательным разрывом выпуска, единственным статистическим подтверждением которого была некоторая недозагрузка производственных мощностей в добывающей промышленности. При этом снижение загрузки в добывающей промышленности (по сравнению с 2013 г.) не только не сопровождалось повышением безработицы, но и сочеталось с положительными темпами роста реальных заработных плат, наблюдавшимися до октября 2014 г. На наш взгляд, положительные темпы роста реальных заработных плат свидетельствуют о том, что производители, во-первых, имели возможность не оптимизировать свои расходы и, во-вторых, предъявляли спрос на дополнительный труд.

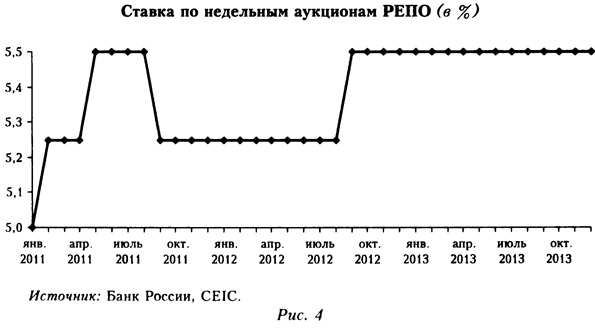

В IV квартале 2014 г. экономическая ситуация, бесспорно, ухудшилась. К негативному воздействию внешнеэкономической неопределенности и практически закрытым международным рынкам капитала добавилось резкое ухудшение условий торговли. В этой ситуации начались охлаждение экономической активности и, по нашим оценкам, усиление циклической составляющей в замедлении экономического роста (углубление отрицательного разрыва выпуска). Вследствие ухудшения своего финансового положения (по предварительным оценкам) компании не имеют возможности включать возрастающие издержки в цену своей продукции и корректировать зарплату на уровень выше инфляции. Негибкость (в плане возможных увольнений) и подстройка к меняющейся экономической активности через заработные платы являются особенностями российского рынка труда (Gimpelson, Kapeliushnikov, 2011). Некорректно сравнивать переменную запаса (уровень безработицы или использование трудовых ресурсов) с переменной потока (рост реальной заработной платы). Следует понимать, что рост реальной заработной платы непосредственно связан с динамикой производительности труда. В условиях, когда шок условий торговли приводит к сокращению выпуска на одного занятого, то есть к снижению производительности труда, можно ожидать некоторого сокращения реальной заработной платы, несмотря на высокий уровень использования трудовых ресурсов. По приведенным выше причинам мы считаем недостаточно обоснованным утверждение авторов о том, что сделанные Банком России оценки разрывов выпуска занижены. По нашему мнению, аргументы, представленные как свидетельства в пользу некорректности оценок Банком России текущей ситуации, только подтверждают позицию Банка, представленную в декабрьском ДоДКП. Одновременно с этим приведенные статистические оценки разрывов выпуска, на которых строятся многие аргументы критики Банка России, мы считаем слишком противоречивыми, чтобы делать какие-либо выводы. В то же время методы, используемые при оценке потенциального выпуска Банком России, дают достаточно согласованные оценки текущей макроэкономической ситуации. Обратимся к анализу критики непосредственно ДКП Банка России. Непоследовательность действий Банка РоссииВ условиях стремительных изменений экономической конъюнктуры, характерных для 2014 г., экспертное сообщество нередко критикует политику Банка России за ее непоследовательность. Апокин и соавторы начинают с того, что называют политику Банка России непредсказуемой, указывая, что, по их оценкам, реакция Центрального банка не соответствует требованиям экономики и действия Банка вызывают негативные краткосрочные колебания экономической динамики. Авторы считают действия Центрального банка непредсказуемыми, в частности утверждая, что «масштабное ужесточение процентной политики Банка России в 2014 г. стало большой неожиданностью для многих экономических агентов» (Апокин и др., 2014. С. 80). В начале 2014 г., действительно, мало кто из экономических агентов мог предвидеть масштаб ухудшения внешнеэкономической и внешнеполитической ситуации, но ужесточение ДКП сложно назвать полной неожиданностью для рынка. В разделе «Оценка рисков» февральского ДоДКП Банк России недвусмысленно указывает, что существует значительный риск превышения цели по инфляции в 2014 г. в связи с ослаблением рубля (в конце 2013 — начале 2014 г. вследствие сворачивания программы количественного смягчения ФРС США). Более того, в докладе прямо указано, что «в настоящий момент баланс рисков сместился в сторону превышения инфляцией своих целевых значений, прежде всего в 2014 г., в случае реализации указанных инфляционных рисков Банк России будет готов ужесточить денежно-кредитную политику» (Банк России, 2014а. С. 51). Аналогичные утверждения можно найти в пресс-релизах от 25 июля, 12 и 31 октября 2014 г. В этих материалах Банк России выражает готовность действовать, руководствуясь долгосрочной целью по достижению целевого уровня инфляции, реагируя на соответствующие изменения уровня и ожиданий инфляции ужесточением ДКП. Перейдем к рассмотрению тезиса о непоследовательности ДКП. Следует начать с краткого анализа изменений в системе инструментов Банка России, понимать которую принципиально важно при исследовании ДКП. Критики отмечают «периодическое изменение условий проведения денежно-кредитной политики» (Апокин и др., 2014. С. 87), тем самым смешивая понятия реформирования системы инструментов, используемых для реализации ДКП, и изменения подхода к ее проведению. Авторы пишут: «Период, используемый для моделирования ставки рефинансирования в настоящей работе, начался в 2009 г. (с наступлением мирового финансово-экономического кризиса) и продолжался до сентября 2013 г. В сентябре 2013 г. Банк России объявил об изменении всей системы процентных инструментов денежно-кредитной политики» (Апокин и др., 2014. С. 87-88). Как известно, в сентябре 2013 г. были приняты решения, призванные улучшить коммуникацию по поводу направленности ДКП, и введено понятие ключевой ставки. (До этого наиболее значимой ставкой с точки зрения ДКП была ставка по операциям РЕПО, по которым происходило и происходит предоставление основного объема ликвидности Банком России.) Ключевая ставка была установлена на уровне ставки по операциям РЕПО, которая занимает место основного индикатора ДКП в системе процентных ставок Банка России с сентября 2011 г., когда банковский сектор перешел в режим структурного дефицита ликвидности. Таким образом, однородный с точки зрения реализации ДКП период в работе экспертов идентифицирован не совсем корректно. Обратимся к оценке правила Тейлора, которую используют авторы для аргументации. К сожалению, в работе не приводятся численные результаты идентификации правил ДКП, а в качестве информации о методике исследования приведена только ссылка на статью И. Сухаревой (2012). Но некорректно использовать в качестве основной ставку рефинансирования, поскольку она не отражает реальную политику банка и ее изменения не влияют на уровень других ставок в экономике. Причина в том, что на данный момент эта ставка используется только в законодательных и нормативных актах, а до 2013 г. по ставке рефинансирования не проводилось никаких операций, кроме предоставления кредита «овернайт». Корректно в данном контексте оценивать реакцию ключевой ставки (ранее — ставки по аукционам РЕПО), по которой предоставляется ликвидность. Именно уровень этой ставки отражается в краткосрочных ставках межбанковского кредитования и далее по трансмиссионному механизму — в долгосрочных. Распространенным, но не вполне корректным, подходом в современной литературе также является оценка правила Тейлора, которая основана на ex post показателях. Как отмечает А. Орфанидес, центральный банк принимает решение в лучшем случае на основании предварительных оценок таких показателей, как ВВП, а более реалистична ситуация, когда решение принимается на основании прогноза (как и в ситуации с курсом) (Orphanides, 2003). Очевидно, что центральный банк реагирует именно на свои оценки отклонения ВВП от потенциального, которые, как показано выше, не совпадают с оценками ЦМАКП. Кроме этого, вопросы вызывает не только идентификация краткосрочной целевой инфляции и других ненаблюдаемых переменных в методике Сухаревой (2012), но и то, что Апокин и соавторы экстраполируют на 2014 год выводы, полученные для кризисного и посткризисного периодов. Таким образом, имеются основания сомневаться в том, что Апокину и соавторам удалось корректно оценить правило Тейлора для Банка России. Недостаточно обоснованным нам представляется утверждение об отсутствии преемственности ДКП Банка России. Более корректно, если исходить из оценки правила при помощи подхода Тейлора, оценивать модель с подходящим тестом на структурный сдвиг, то есть на изменение коэффициентов правила. Такой тест мог бы служить формальным доказательством или опровержением представленного утверждения. Оптимальная ключевая ставка и влияние ужесточения ДКП на экономическую активностьАвторы предлагают свою оценку оптимальной ставки, которая существенно ниже фактической ставки, установленной Банком России на рассматриваемый период. Так, они предлагают установить в декабре ставку не выше 6,25%. На наш взгляд, такая оценка существенно занижена. Если воспользоваться общеизвестным правилом Фишера, то можно прийти к выводу, что при предложенном уровне номинальной ставки реальная ставка была бы отрицательной2 в IV квартале 2014 г. Это означало бы, что Банк России проводит слишком мягкую ДКП в условиях растущих ожиданий и фактической инфляции. С одной стороны, подобный подход к проведению ДКП противоречит концепции инфляционного таргетирования. С другой — высокие значения инфляции и ее волатильности будут подрывать экономический рост, увеличивая неопределенность относительно будущего состояния экономики и создавая дополнительные трансакционные издержки3. Таким образом, на наш взгляд, представленные значения процентной ставки экономически не обоснованы. В этом контексте следует обратиться к методам вычисления оптимальной процентной ставки. Рекомендации по ее уровням в Банке России предоставляются на основании расчетов Квартальной прогнозной модели (КПМ), в которой для вычисления оптимальной ставки важны два принципа — использование модифицированного правила Тейлора и условие, что Банку России удастся достигнуть цели по инфляции в заявленные сроки (Бородин и др., 2008). Так как это модель общего равновесия, на оптимальную ставку воздействует множество шоков экономической конъюнктуры, что позволяет учесть многочисленные факторы, наличие которых препятствует вычислению оптимальной ставки механически как функции от разрыва выпуска и отклонения инфляции от целевой с заданными параметрами, как это предписывает первоначальная версия правила Тейлора. Недооценка оптимальной ставки, которая имеет место в работе Апокина и соавторов, может быть вызвана несколькими причинами. Во-первых, в модели не учтена необходимость достичь среднесрочной цели по инфляции. Во-вторых, если авторы следовали методике, описанной в статье Сухаревой (2012), то в качестве потенциальных уровней выпуска были использованы данные, отфильтрованные при помощи метода Ходрика—Прескотта по всему периоду наблюдений. Этот подход также может создать дополнительные проблемы. Обобщая вышесказанное, повторим, что считаем приведенную авторами оценку оптимальной ставки заниженной. Даже если не принимать во внимание технические недостатки оценки, данный уровень ставки противоречит декларируемым целям ДКП и не соответствует сложившейся экономической конъюнктуре. По мнению авторов, «рост ключевой ставки... представляется одним из основных внутренних факторов резкого замедления экономической динамики» (Апокин и др., 2014. С. 81). На наш взгляд, необходимо рассматривать решение о повышении процентной ставки в контексте сложившейся экономической конъюнктуры, чтобы выделить чистое влияние процентной политики на экономическую динамику. Повышение процентной ставки обосновано в ДоДКП и в пресс-релизах рядом взаимосвязанных факторов: ростом инфляции и инфляционных ожиданий, угрозами для финансовой стабильности в связи с резкими колебаниями валютного курса. Перечисленные факторы оказывают негативное влияние на экономическую динамику, поскольку увеличивают неопределенность относительно будущей экономической конъюнктуры и приводят к увеличению разного рода трансакционных издержек. Именно в соответствующей реакции на перечисленные выше шоки и состоит основной вклад ДКП в стабилизацию ситуации в экономике. В то же время на фоне удорожания импортной, в том числе промежуточной, продукции, снижения выручки нефтедобывающих компаний в связи с падением цен на сырье, а также ограничений по заимствованиям на международных финансовых рынках называть повышение ставки одной из основных, пусть и внутренних, причин замедления экономической динамики представляется некорректным. Во-первых, следует отметить, что нам не встречались опубликованные научные работы, в которых сделан вывод о наличии значимого негативного влияния изменений процентной ставки на агрегированный выпуск в России. Наши оценки, построенные на основании различных простых SVAR-X моделей, свидетельствуют об отсутствии статистически значимого влияния изменений ставки на агрегированные показатели экономической активности при наличии влияния на отдельные секторы экономики, в первую очередь на инвестиционно-ориентированные отрасли промышленности и розничную торговлю. Во-вторых, следует отметить, что традиционным для критики Банка России стал аргумент «сверхтрансмиссии» — феномена, при котором критики считают сверхэффективным воздействие инструментов реализации денежно-кредитной политики. Согласно этой теории, в ответ на повышение ключевой ставки мгновенно замедляется деловая активность и растут ставки по средне- и долгосрочному кредитованию. Эту позицию разделяют и авторы статьи: «На фоне существенного ужесточения условий банковского кредитования наблюдается реализация кредитного риска, наиболее значимого вида риска для банковского сектора» (Апокин и др., 2014. С. 81). Вместе с тем повышение процентных ставок приводит лишь к предельному увеличению стоимости обслуживания займов (увеличивается стоимость привлечения новых средств), а эффективная ставка по накопленной задолженности меняется в значительно меньшей степени. Полного и мгновенного переноса решения по ключевой ставке на динамику ставок по кредитам реальному сектору не наблюдается. По оценкам Банка России, в течение 2014 г. на ставки по краткосрочным кредитам нефинансовым организациям переносилось около 60-80% изменения ключевой ставки, причем около 50% — в текущем месяце. Для долгосрочных ставок перенос еще слабее — около 25% в текущем месяце и около 50% в течение года. Это означает, что ужесточение ДКП не сказывается моментально на условиях кредитования реального сектора, более того, даже постепенное повышение ставки на протяжении 2014 г. само по себе не вызвало серьезного ухудшения ситуации в кредитовании. График на рисунке 2 косвенно подтверждает отсутствие на микроуровне моментального и краткосрочного значимого влияния повышения ставки на выпуск: нет значительной вариации рассматриваемого показателя, хотя в представленном на графике периоде ставка существенно изменялась. Приведенные экспертами данные по просроченным кредитам нефинансовым предприятиям не только не подтверждают, но и опровергают критику в адрес Банка России: более высокие темпы роста задолженности наблюдались в 2012 г., когда ставка оставалась стабильной, а в 2013 г. при повышении ставки снижались темпы роста рассматриваемого показателя (Апокин и др., 2014. С. 92). В любом случае некорректно делать вывод о наличии причинно-следственной связи на основе корреляции показателей без учета других факторов на одном историческом промежутке. Мы допускаем, что тщательное исследование на микроэкономическом уровне может выявить существенное негативное влияние повышения процентной ставки на экономическую динамику, но остается открытым вопрос о том, будет оно краткосрочным или станет действительно превалирующим фактором в условиях негативной внешней конъюнктуры. Обобщая сказанное выше, отметим, что при анализе ДКП Банка России важно корректно специфицировать ее инструменты. Необходимо учитывать переход к инфляционному таргетированиЮу в условиях которого политика Банка России в первую очередь направлена на достижение средне- и долгосрочных целей, тогда как в краткосрочном периоде политика может оказывать негативное влияние на экономическую динамику. Информационная политика, открытость и публикация формулКонсенсус в научной и практической литературе состоит в том, что предсказуемость и открытость ДКП центральных банков, особенно в контексте политики инфляционного таргетирования, способствует более эффективному проведению ДКП (Blinder et al., 2008; Issing, 2005; Geraats, 2002). В этом контексте уместно привести точку зрения председателя Банка Израиля С. Фишера по поводу открытости центральных банков: «Прозрачность имеет свои границы... Ее можно... рассматривать как мультипликатор, благодаря которому успех становится еще успешнее, а ошибки наказываются еще быстрее; таким образом, это... создает важные стимулы для более эффективной работы» (Fischer, 2007. Р. 15-16). Коллеги призывают Банк России публиковать точную формулу правила, используемого для установления процентной ставки, упрекая Банк в расплывчатости формулировок относительно правила проведения ДКП. Публикация правила ДКППрактика публикации точной формулы для правила ДКП не является повсеместной среди банков развитых стран. Ни ФРС, ни Банк Англии, ни ЕЦБ подобную формулу не публикуют, нет примеров массового внедрения подобной практики в развивающихся странах. Вместе с тем утверждение о том, что подобная практика существует в Норвегии, также не корректно, поскольку подобная практика существовала, но с конца 2013 г. Norges Bank перестал публиковать формулу, причем эксперты (Mork et al., 2014) объясняют это невозможностью учесть в формуле финансовую стабильность. Кроме того, выбранный авторами период для сравнения прогнозов и фактического уровня процентной ставки для Норвегии, Швеции и Израиля не репрезентативен в смысле экономической конъюнктуры. В период посткризисного восстановления, при отсутствии крупномасштабных экономических шоков (по сравнению, например, с ситуацией, сложившейся в России в 2014 г.) процентная политика была достаточно предсказуемой не только в упомянутых выше странах, но и в России (рис. 4). Особенно важно следовать правилу в периоды серьезных негативных шоков экономической конъюнктуры, точность прогнозов для которых авторами не представлена.

Рассмотрим правило Тейлора и его роль в принятии решений центральными банками. Правило первоначально предложено на основании эмпирического исследования в работе Дж. Тейлора (Taylor, 1993), на которую ссылаются Апокин и соавторы, и уже впоследствии было показано, что при определенных предпосылках именно представленная политика будет наилучшей с точки зрения оптимизации одной из возможных функций потерь центральных банков и общего экономического благосостояния (Woodford, 2001; Giannoni, 2012). Тейлор утверждает — без формального доказательства, — что политика по правилу улучшает экономические показатели (Taylor, 1993. Р. 197), поэтому желание экспертов увидеть это «универсальное» правило в явном виде вполне объяснимо. В то же время Тейлор многократно подчеркивает, что эту закономерность не следует воспринимать как механическое правило, которому должны следовать центральные банки, поскольку существует ряд важных факторов, не включенных в правило (Taylor, 1993. Р. 198). В контексте данного обсуждения следует отметить полное отсутствие в уравнении правила показателей, отражающих финансовую стабильность. Вместе с тем незамедлительная реакция банка на сильные финансовые токи не может быть отражена в правиле для месячных или квартальных данных. Пример Банка Норвегии ярко иллюстрирует необходимость выбора: с одной стороны, публикация и безоговорочное следование правилу повышают доверие к ДКП, с другой — связывают руки монетарным властям, не позволяют принять необходимые меры в случае серьезных и персистентных шоков (таких, как шоки внешней конъюнктуры 2014 г.). По перечисленным выше причинам следует с большой осторожностью относиться к предложению публиковать правило, основывающееся на отклонении инфляции и выпуска от целевых долгосрочных уровней. Трудно заподозрить большинство центральных банков в слепом следовании правилу Тейлора, но оно в том или ином виде учитывается в макроэкономических моделях, на которых основаны рекомендации руководству банков для принятия решений по ДКП (например, в упомянутой выше КПМ). Подчеркнем, что в основных документах, публикуемых Банком России и относящихся к ДКП, предоставляется объем информации, позволяющий экспертному сообществу и широкой публике судить о текущей ДКП и наиболее вероятных сценариях ее проведения в будущем. Подробное изучение этих документов и понимание, что при существенном изменении экономической конъюнктуры центральный банк может быть вынужден отступать от объявленных правил проведения ДКП, будет способствовать возникновению более плодотворной дискуссии между Банком России и экспертным сообществом. В этой статье мы рассмотрели основные положения критики относительно денежно-кредитной политики Банка России с точки зрения современных теоретических и эмпирических подходов. В заключение скажем, что критический анализ деятельности центрального банка следует признать положительной тенденцией, свидетельствующей о росте интереса к государственной экономической и, в частности денежно-кредитной, политике. Однако экспертному сообществу следует более внимательно относиться к официальным публикациям Банка России, чтобы избегать таких недочетов в эмпирической работе, как использование ставок по практически незначимым для рынка операциям в качестве основных показателей ДКП. Одновременно с этим мы хотим призвать научное и экспертное сообщество смотреть на многие проблемы шире, чем это предполагают часто используемые теоретические модели, поскольку текущая экономическая ситуация, с одной стороны, предлагает множество интересных вопросов для теоретических исследований, а с другой — бросает вызов существующим практикам экономической политики. Точка зрения авторов может не совпадать с позицией Банка России 1 Очевидно, что корректная оценка разрыва выпуска должна учитывать влияние переменных (например, шоков условий торговли) на потенциальный уровень и согласовываться с наблюдаемыми переменными (например, разрыв выпуска должен быть согласован с темпом роста заработных плат, потребительских цен). 2 По нашим оценкам, в декабре ожидания населения составили 13,27% (см. Хазанов, 2015), а значит, реальная ставка при предложенном экспертами уровне номинальной составила бы 6,25% - 13,27% = -7,02°о. 3 Подтверждение негативной связи между инфляцией и экономическим ростом можно найти в: Bruno, Easterly, 1998; Fischer, 1993. Список литературы Апокин А., Белоусов Д., Голощапова И., Платова И., Солнцев О. (2014). О фундаментальных недостатках современной денежно-кредитной политики // Вопросы экономики. № 12. С. 80 — 100. [Apokin A., Belousov D., Goloshchapova I., Ipatova I., Solntsev O. (2014). On the fundamental deficiencies of current monetary policy. Voprosy Ekonomiki, No 12, pp. 80 — 100. (In Russian).] Банк России (2014a). Доклад о денежно-кредитной политике. № 1. Февраль. [Bank of Russia (2014а). The monetary policy report, No. 1, February. (In Russian).] Банк России (2014b). Доклад о денежно-кредитной политике. № 4. Декабрь. [Bank of Russia (2014b). The monetary policy report, No. 4, December. (In Russian).] Бородин А., Горбова E., Плотников С., Плущевская Ю. (2008). Оценка потенциального выпуска и других ненаблюдаемых переменных в рамках модели трансмиссионного механизма монетарной политики (на примере России) // Сборник докладов II международной научно-практической конференции, Минск, 19—20 мая. Минск: Национальный Банк Республики Беларусь. С. 119 — 143. [Borodin A., Gorbova Е., Plotnikov S., Plushchevskaya Y. (2008). Estimating potential output and other unobserved variables in a transmission mechanism model (The case of Russia). Proceedings of the II International scientific and practical conference, Minsk, May 19—20. Minsk: The National Bank of the Republic of Belarus, pp. 119—143 (In Russian).] Глазьев С. (2014). Санкции США и политика Банка России: двойной удар по национальной экономике // Вопросы экономики. № 9. С. 13—29. [Glazyev S. (2014). Sanctions of the USA and the policy of Bank of Russia: Double blow to the national economy. Voprosy Ekonomiki, No. 9, pp. 13—29 (In Russian).] Сухарева И. (2012). Процентные риски в 2012—2013 гг.: стабильность или предгрозовое затишье? // Банковское дело. № 8. С. 10 — 18. [Sukhareva I. (2012). Interest rate risks in 2012—2013: Stability or lull before the storm? Bankovskoe Delo, No. 8, pp. 10-18 (In Russian).] Тулин Д. (2014). В поисках сеньоража или легких путей к процветанию // Деньги и кредит. № 12. С. 6 — 16. [Tulin D. (2014). Searching for seigniorage or easy ways to prosperity. Derigi і Kredit, No. 12, pp. 6 — 16. (In Russian).] Хазанов A. (2015). О квантификации инфляционных ожиданий Банком России // Деньги и кредит. № 3. С. 59 — 63. [Khazanov А. (2015). On the quantification of inflation expectations at the Bank of Russia. Dengi і Kredit, No. 3, pp. 59 — 63 (In Russian).] Юдаева К. (2014). О возможностях, целях и механизмах денежно-кредитной политики в текущей ситуации // Вопросы экономики. № 9. С. 4 — 12. [Yudaeva К. (2014). On the opportunities, targets and mechanisms of monetary policy under the current conditions. Voprosy Ekonomiki, No 9, pp. 4 — 12 (In Russian).] Blinder A. S., Ehrmann M., Fratzscher M., De Haan J., Jansen D.-J. (2008). Central bank communication and monetary policy: A survey of theory and evidence. CEPS Working Paper, No. 161. Bruno M., Easterly W. (1998). Inflation crises and long-run growth. Journal of Monetary Economics, Vol. 41, No. 1, pp. 3—26. Fischer S. (1993). The role of macroeconomic factors in growth. Journal of Monetary Economics, Vol. 32, No. 3, pp. 485—512. Fischer S. (2007). Reflections on one year at the Bank of Israel. CAS Working Paper Series, No. WP13/2007/02. Geraats P. M. (2002). Central bank transparency. The Economic Journal, Vol. 112, No. 483, pp. F532-F565. Giannoni M. (2012). Optimal interest rate rules and inflation stabilizaton versus price-level stabilization. Federal Reserve Bank of New York Staff report, No. 546. Gimpelson V., Kapeliushnikov R. (2011). Labor market adjustment: is Russia different? IZA Discussian Parers, No. 5588. IMF (2014). IMF country report: Russian Federation. No. 14/176. Washington, DC: International Monetary Fund. Issing О. (2005). Communication, transparency, accountability: Monetary policy in the twenty-first century. Federal Reserve Bank of St. Louis Review, Vol. 87, No. 2 (Part 1), pp. 65-83. Marcel lino M. G., Musso A. (2010). Real time estimates of the euro area output gap. Centre for Economic Policy Research Discussion Paper, No. 7716. Mork K., Dargallo X. F., Aamdal K. (2014). Norges bank watch 2014. An Independent Review of Monetary Policy Making in Norway. Olso: Norwegian Business School's Centre for Monetary Economics. Orphanides A. (2003). Historical monetary policy analysis and the Taylor rule. Journal of Monetary Economics, Vol. 50, No. 5, pp. 983 — 1022. Taylor J. B. (1993). Discretion versus Policy Rules in Practice. Carnegie-Rochester Conference Series on Public Policy, Vol. 39, No. 1, pp. 195—214. Woodford M. (2001). The Taylor Rule and Optimal Monetary Policy. American Economic Review—AEA Papers and Proceedings, Vol. 91, No. 2, pp. 232—237.

|

Популярные книги и учебники

- Экономикс - Макконнелл К.Р., Брю С.Л. - Учебник

- Бухгалтерский учет - Кондраков Н.П. - Учебник

- Капитал - Карл Маркс

- Курс микроэкономики - Нуреев Р. М. - Учебник

- Макроэкономика - Агапова Т.А. - Учебник

- Экономика предприятия - Горфинкель В.Я. - Учебник

- Финансовый менеджмент: теория и практика - Ковалев В.В. - Учебник

- Комплексный экономический анализ хозяйственной деятельности - Алексеева А.И. - Учебник

- Теория анализа хозяйственной деятельности - Савицкая Г.В. - Учебник

- Деньги, кредит, банки - Лаврушин О.И. - Экспресс-курс

Новые книги и журналы

Популярные лекции

- Шпаргалки по бухгалтерскому учету

- Шпаргалки по экономике предприятия

- Аудиолекции по экономике

- Шпаргалки по финансовому менеджменту

- Шпаргалки по мировой экономике

- Шпаргалки по аудиту

- Микроэкономика - Лекции - Тигова Т. Н.

- Шпаргалки: Финансы. Деньги. Кредит

- Шпаргалки по финансам

- Шпаргалки по анализу финансовой отчетности

- Шпаргалки по финансам и кредиту

- Шпаргалки по ценообразованию

- 50 лекций по микроэкономике - Тарасевич Л.С. - Учебное пособие

Популярные рефераты

- Коллективизация в СССР: причины, методы проведения, итоги

- Макроэкономическая политика: основные модели

- Краткосрочная финансовая политика предприятия

- Марксизм как научная теория. Условия возникновения марксизма. К. Маркс о судьбах капитализма

- История развития кредитной системы в России

- Коммерческие банки и их функции

- Лизинг

- Малые предприятия

- Классификация счетов по экономическому содержанию

- Кризис отечественной экономики

- История развития банковской системы в России

- Маржинализм и теория предельной полезности

- Кризис финансовой системы стран Азии и его влияние на Россию

- Иностранные инвестиции

- Безработица в России

- Источники формирования оборотных средств в условиях рынка