Популярные статьи

- Государственно-частное партнерство: теория и практика

- Международный форум по Партнерству Северного измерения в сфере культуры

- Мировой финансовый кризис и его влияние на Россию

- Совершенствование оценки эффективности инвестиций

- Качество и уровень жизни населения

- Фактор времени при оценке эффективности инвестиционных проектов

- Вопросы оценки видов социального эффекта при реализации инвестиционных проектов

- Государственная собственность в российской экономике - Масштаб и распределение по секторам

- Кластерный подход в стратегии инновационного развития зарубежных стран

- Перспективы социально-экономического развития России

- Теория экономических механизмов

- Особенности нового этапа инновационного развития России

- Экономический кризис в России: экспертный взгляд

- Налоговые риски

Популярные курсовые

- Учет нематериальных активов

- Потребительское кредитование

- Бухгалтерский учет - Курсовые работы

- Финансы, бухгалтерия, аудит - курсовые и дипломные работы

- Денежная система и денежный рынок

- Долгосрочное планирование на предприятии

- Диагностика кризисного состояния предприятия

- Интеграционные процессы в современном мире

- Доходы организации: их виды и классификация

- Кредитная система: место и роль в ней ЦБ и коммерческих банков

- Международные рынки капиталов

- Многофакторный анализ производительности труда

- Непрерывный трудовой стаж

- Виды и формы собственности и трансформация отношений собственности в России

- Анализ финансово-хозяйственной деятельности

Навигация по сайту

Гипотеза финансовой нестабильности Хаймана Мински и долговой кризис в Греции |

|

Бешенов С.В.

магистр программы «Финансовые рынки и финансовые институты» НИУ ВШЭ Розмаинский И.В. к.э.н., доцент департамента экономики Санкт-Петербургская школа экономики и менеджмента НИУ ВШЭ Основная часть данной статьи была написана этим летом, когда госдолг Греции европейским банкам и МВФ составлял 185% ВВП, или более 300 млрд евро. Греция должна была 30 июня выплатить МВФ 1,55 млрд евро при катастрофической «нехватке ликвидности», но не смогла этого сделать. С 29 июня в стране был введен контроль за движением капитала. На три недели (до 20 июля) на всей территории Греции перестали работать банки, а «каникулы» афинской фондовой биржи продлились на две недели дольше — до 3 августа. 5 июля прошел референдум по вопросу о соглашении с международными кредиторами, и, как известно, население страны большинством голосов сказало кредиторам «нет». Такой отказ от предложенных мер означал, что с высокой вероятностью «технический дефолт» будет признан фактическим. Более двух недель вопрос о выходе страны из еврозоны был приоритетным для политиков и экономистов Старого света, и не только для них. Этот вопрос был снят с повестки дня 17 июля, когда страны еврозоны заключили предварительное соглашение о трехлетнем плане кредитования Греции на сумму 86 млрд долл., после чего обсуждения проблем «экономики эллинов» стали менее острыми. Однако нельзя гарантировать, что Греция в какой-то момент не выйдет из еврозоны. Вот уже многие годы проблемы греческой экономики не сходят с первых полос различных экономических и финансовых изданий, предлагается множество теоретических и практических объяснений этих проблем. Нам представляется, что посвященные кризису дискуссии могли быть гораздо плодотворнее, если бы научный кругозор участников подобных диспутов выходил за рамки экономической теории мейнстрима. Одной из альтернатив мейнстриму является гипотеза финансовой нестабильности, разработанная выдающимся американским экономистом Х. Ф. Мински (1919-1996). Согласно этой гипотезе, капиталистическая экономика эндогенно порождает такие финансовые отношения между хозяйствующими субъектами, что она становится подверженной долговым кризисам. В данной статье представлены обзор основных аспектов концепции Мински, ее сравнение с конкурирующими подходами и, главное, ее применение к современному долговому кризису в Греции. Мы попытаемся показать, что именно гипотеза финансовой нестабильности лучше всего объясняет, почему Греция пришла в состояние дефолта. О взгляде Мински на теоретическое наследие кейнса, а также на деньги, финансовые отношения и инвестицииМински был ведущим представителем посткейнсианства — одного из главных гетеродоксальных1 направлений в современной экономической мысли. При разработке основополагающих принципов посткейнсианского учения Мински показал, что главные идеи Дж. М. Кейнса были искажены, а многие просто не учтены Дж. Р. Хиксом, П. Самуэльсоном и другими представителями традиционного кейнсианства2. К потерянным в традиционном кейнсианстве элементам концепции Кейнса Мински отнес «принятие решений при неопределенности, циклический характер капиталистического процесса и финансовые отношения развитой капиталистической экономики» (Minsky, 1975. P. ix). Связь этих элементов можно описать следующим образом. Капиталистическая экономика как система, основанная на использовании в производстве и обращении активов длительного пользования, существует в историческом времени, в котором «прошлое дано и не может быть изменено, а будущее неопределенно и не может быть известно»3. Поэтому в таком времени, в отличие от логического времени, нельзя двигаться из будущего в прошлое. Для защиты от присущей историческому времени неопределенности будущего создается абсолютно ликвидный и надежный актив — деньги. Но «деньги нельзя производить по желанию» (Кейнс, 1978. С. 301)4. Поэтому увеличение (сокращение) спроса на них, происходящее за счет сокращения (увеличения) спроса на производственные активы, создающие национальный доход и занятость, приводит к спаду (оживлению) в экономике. Так закладываются основы циклического характера динамики капиталистической экономики. Эта цикличность усугубляется сложными финансовыми отношениями, позволяющими, с одной стороны, финансировать больший объем инвестиций в фазе оживления, а с другой — становящимися причиной тяжелого долгового бремени инвесторов в фазе спада. Таким образом, в теории Кейнса содержатся утверждения о внутренне присущей капиталистическому хозяйству циклической нестабильности. Вот эти аспекты и были потеряны в традиционной кейнсианской макроэкономической теории, а теория самого Кейнса5 оказалась просто особым случаем неоклассической теории. Эти обстоятельства побудили Мински заявить о внутреннем сродстве традиционного кейнсианства и неоклассической теории. По его мнению, оба подхода «основаны на бартерной парадигме — образе крестьянина или ремесленника, торгующих на деревенском рынке» (Minsky, 1975. P. 57). Его собственный подход «опирается на спекулятивно-финансовую парадигму — образ банкира, делающего свой бизнес на Уолл-стрит» (Minsky, 1975. P. 58)6. При этом Мински обратил внимание, что в некоторых своих статьях (Keynes, 1937; 1939), опубликованных уже после выхода в свет «Общей теории...», британский экономист описал процессы накопления основного капитала и его финансирования, заложив основы теории эндогенной денежной массы. Согласно Кейнсу, непосредственной закупке капитала предшествует получение предпринимателем денег («финансов» в его терминологии) у финансовых учреждений. Здесь создание последними денежных средств через кредитование фирм-инвесторов выступает необходимым условием инвестирования. Однако Кейнс в явном виде не формулировал данный тезис; он неявно вытекает из его теории. Мински сделал на этом акцент, отметив, что «в капиталистической экономике деньги связаны с процессом создания капитальных активов и контроля над ними» (Minsky, 1986. P. 223). По мнению Мински, «создание денег представляет собой часть механизма... выпуска конкретной инвестиционной продукции» (Minsky, 1986. P. 224). Итак, деньги — это актив, который создается внутри экономики, то есть эндогенно, для приобретения производственного имущества (в первую очередь основного капитала)7. В 1950-е годы Мински показал, что в случае нехватки резервов финансовые учреждения удовлетворяют «инвестиционный» спрос фирм на деньги путем финансовых инноваций (Minsky, 1957). Например, посредством сделок с соглашениями об обратном выкупе (продажа долгового обязательства с его последующей покупкой), в результате чего продавец в настоящий момент получает деньги, которые можно выдать в качестве кредита. Позднее Мински и другие посткейнсианцы указали на важные финансовые инновации: использование депозитных сертификатов и валютных займов, секьюритизацию (конвертацию банковских ссуд в ценные бумаги), «внебалансовую деятельность» (off-balance sheet activity). Последний вид инноваций может проявляться, например, в открытии для некоторых фирм «кредитных линий» в виде обязательства выдачи ссуд в определенном размере по их первому требованию и т. д. (Chick, 1992). Подобная финансовая эволюция снижает эффективность денежной политики центрального банка и усиливает эндогенность денежной массы. Мински опирался на идеи 17-й главы «Общей теории...», в которой показано, что ценность любого актива длительного пользования определяется его «собственной нормой (то есть ставкой) процента» (own rate of interest). Этот показатель, проще говоря, есть сумма всех выгод, получаемых от актива, за вычетом издержек на его содержание. К этим выгодам относятся не только денежные поступления, но и неявные преимущества обладания этим активом, например высокая степень ликвидности. Следует подчеркнуть, что все описанные выгоды и издержки являются ожидаемыми, а не фактическими величинами8. По мнению Мински, собственная норма процента актива не что иное, как цена спроса на этот актив, отражающая его привлекательность в глазах конкретного инвестора (или рынка в целом). Существует также цена предложения актива. Она представляет собой просто цену его производства и определяется средними издержками, а точнее, превышает их на величину «ценовой накидки», как это имеет место при несовершенной конкуренции, наличие которой обычно предполагали Мински и другие посткейнсианцы. Таким образом, капиталистическая экономика характеризуется наличием двух уровней цен; один из этих уровней зависит от условий производства активов, а другой — от капитализированной ценности ожидаемых доходов от их использования. Уровень инвестиций в тот или иной актив определяется соотношением цен спроса и предложения. Точнее говоря, инвестиции в актив будут осуществляться только в том случае, если цена спроса больше или равна цене предложения. Однако эти уровни цен не единственные факторы инвестиций. Если фирмы при финансировании капиталовложений не прибегают к помощи финансовых институтов или рынков, то существует серьезный ограничитель инвестиций — объем внутренних финансовых источников. Когда для обеспечения капиталовложений применяется внешнее финансирование, появляются дополнительные детерминанты инвестиций — «риск заимодавца» и «риск заемщика»9. Первый из этих рисков связан с опасениями банков или иных финансовых учреждений по поводу того, что должник не сможет вернуть долг. Второй риск связан с опасениями фирмы-дебитора, что она окажется не в состоянии возвратить кредит. Значения обоих рисков находятся в прямой зависимости от финансового левериджа — отношения долгов экономического субъекта (в данном случае фирмы-инвестора) к его собственному капиталу. Увеличение объема инвестиций, финансируемых через долги, рано или поздно влечет за собой рост рисков заимодавца и заемщика, а это ограничивает их величину. Таким образом, в функцию инвестиций включаются факторы, отражающие неопределенность будущего и степень пессимизма или оптимизма экономических субъектов. Именно эти факторы, а не детерминанты, связанные с текущей предельной производительностью капитала (как в неоклассической теории), играют основную роль при определении объема инвестиций. Не меньшее значение имеет существование в функции инвестиций переменных, отражающих финансовое состояние инвесторов. Таким образом, объем инвестиций фирмы зависит от структуры ее пассивов. Гипотеза финансовой нестабильности в объяснении долговых кризисовГипотеза финансовой нестабильности (далее мы будем называть ее ГФН)10 основана на разработанных Мински теориях денег, финансовой эволюции и инвестиций, а также на концепции долговой дефляции И. Фишера (Fisher, 1933)11. Согласно этой концепции, понижательные тенденции экономической динамики усугубляются снижением уровня цен («цен предложения» в терминологии Мински), поскольку такое снижение утяжеляет бремя «реальных» долгов, что ведет к неплатежеспособности и банкротству многих производственных единиц. На ГФН основана «теория о том, как капиталистическая экономика эндогенно порождает финансовую структуру, которая подвержена финансовым кризисам» (Minsky, 1983. P. 289-290). Под финансовой структурой здесь понимаются «рыночные взаимодействия между заемщиками и заимодавцами и отражающие эти взаимодействия балансы нефинансовых фирм, посредников и домохозяйств» (Pollin, 1994. P. 97). Согласно ГФН, экономическая динамика в значительной мере определяется тем, как фирмы финансируют свои инвестиции в основной капитал. В начале повышательной стадии делового цикла (в фазе оживления) преобладает обеспеченное (или хеджевое) финансирование (hedge finance), при котором текущие денежные поступления фирм достаточны для погашения долга, включая проценты по нему. Такой режим финансирования в значительной степени обусловлен большей опорой фирм на внутренние финансовые источники, чем на внешние средства. Это объясняется тем, что в фазе оживления в памяти экономических субъектов еще свежи воспоминания о недавней депрессии. Поэтому риски заимодавца и заемщика пока высокие. Однако постепенно эти воспоминания забываются, в частности, потому, что национальный доход, создающийся — благодаря инвестициям — в режиме обеспеченного финансирования, увеличивается. Происходит уменьшение значений рисков заимодавца и заемщика. Как писал Кейнс, «в период бума общераспространенная оценка степени риска со стороны как должника, так и кредитора имеет тенденцию становиться необычайно и неблагоразумно низкой» (Кейнс, 1978. С. 210). В результате фирмы активно переходят на внешнее финансирование капиталовложений. Через некоторое время возникает ситуация, при которой денежных поступлений многих фирм достаточно лишь для уплаты процентов по долгам, но их не хватает на амортизацию этих долгов (для погашения части основной суммы задолженности). Чтобы не стать банкротами, такие фирмы вынуждены брать новые кредиты для погашения старых. Этот режим финансирования Мински назвал спекулятивным финансированием (speculative finance). В случае роста процентных ставок или падения денежных поступлений фирм спекулятивное финансирование неизбежно трансформируется в Понци-финансирование (Ponzi finance)12, при котором этих поступлений не хватает даже на регулярную выплату процентов. В такой ситуации единственный выход — увеличение объема задолженности для погашения старых кредитов. Если спекулятивное финансирование характерно для фазы бума, то Понци-финансирование приводит к спаду. Это связано с тем, что рано или поздно фирмы, применяющие такой режим финансирования, окажутся не в состоянии получить новые кредиты либо из-за повышенного риска заимодавца (отражающего пессимизм финансовых учреждений), либо из-за общей нехватки финансовых ресурсов (денег и их заменителей) в экономике. Если для получения указанных ресурсов фирмы станут продавать свои производственные активы, то это приведет к снижению цены спроса на них, уровня инвестиций и, естественно, к экономическому кризису. Такой кризис может углубиться за счет слишком большого значения риска заемщика (в результате чего инвестиции фирм окажутся меньше суммы, которую можно было бы финансировать на основе использования их внутренних источников), и особенно в том случае, если цена спроса на производственные активы упадет ниже цены их предложения. Ведь в этом последнем случае произойдет не что иное, как полное прекращение инвестиционного процесса. Таким образом, важнейшей причиной периодических долговых кризисов оказывается систематически возникающая неспособность фирм погашать свои долги финансовому сектору. Это один из важных выводов из ГФН. Другой важный вывод состоит в том, что в ходе делового цикла финансовая система становится все более хрупкой, то есть происходит уменьшение ликвидности балансов хозяйствующих субъектов. Иными словами, деловой цикл можно воспринимать как феномен, связанный с «изменением степени хрупкости экономики» (Carvalho, 1992. P. 153). Мински обобщил основные положения ГФН следующим образом. «Первая теорема, следующая из гипотезы финансовой нестабильности, состоит в том, что экономика имеет режимы финансирования, при которых она стабильна, и режимы финансирования, при которых она нестабильна. Вторая теорема гласит, что в течение периодов длительного процветания экономика переходит от финансовых отношений, способствующих стабильности, к финансовым отношениям, способствующим нестабильной системе» (Minsky, 1992. P. 7-8). Таким образом, ГФН демонстрирует, что «стабильность, или спокойствие, в мире с циклическим прошлым и капиталистическими финансовыми учреждениями является фактором нестабильности» (Minsky, 1985. P. 37). Следствия из гипотезы финансовой нестабильности для экономической политикиМински выступал за активное макроэкономическое и институциональное вмешательство государства в экономику. Макроэкономическая роль государства виделась ему, прежде всего, в предотвращении финансового коллапса в периоды спадов и депрессий, то есть в поддержании денежных поступлений производственных и финансовых единиц. Для этих целей, по его мнению, в фазе спада нужно проводить стимулирую щую (экспансионистскую) фискальную и денежную политику. Первая, повышая уровень совокупного спроса, увеличивает доходы сектора фирм, что позволяет многим фирмам погасить долги и не обанкротиться. Вторая увеличивает объем ликвидности в финансовом секторе, а это позволяет «держаться на плаву» финансовым учреждениям, сталкивающимся с невозвращением долгов или массовым изъятием населением своих вкладов. Такое вмешательство государства, согласно Мински, уберегло западные страны в 1970-1990-е годы от второй Великой депрессии, так как предотвратило «долговую дефляцию»13. Правда, платой за это предотвращение стала стагфляция. Однако макроэкономическая политика не в состоянии изменить глубинные характеристики современного позднеиндустриального капиталистического хозяйства, из-за которых оно подвержено нестабильности. Дело в том, что повторяющаяся стимулирующая политика государства усыпляет бдительность и фирм, и банков. По мере накопления опыта удачной реализации инвестиционных проектов хозяйствующие субъекты будут все больше терять осторожность. Как отмечал Мински, «после того, как заемщики и заимодавцы признают факт уменьшения степени понижательной нестабильности прибыли, будет расти готовность и способность промышленников и банкиров к долговому финансированию. Если потоки наличности, погашающие долги, фактически гарантированы деятельностью Большого правительства14, то происходит поощрение долгового финансирования приобретения капитальных активов» (Minsky, 1986. P. 213). В посткейнсианской традиции описанный феномен принято называть парадоксом Мински. По мнению Мински, избавить капиталистическую экономику от нестабильности могла бы институциональная политика государства. Она должна состоять, во-первых, в стимулировании изменения структуры совокупного спроса и технологий производства: в совокупном спросе должна повыситься доля потребления, а технологии должны стать более трудоемкими. Он полагал, что «экономика, которая ориентирована на производство потребительских товаров менее капиталоемкими методами... будет в меньшей степени подвержена финансовой нестабильности и инфляции» (Minsky, 1985. P. 53). Во-вторых, такая политика должна заключаться в упрощении финансовой системы, которое выражается прежде всего в ограничении краткосрочного кредитования долгосрочных инвестиционных проектов, то есть в ограничении спекулятивного и Понци-финансирования. Как отмечал Мински, «финансирование собственности на капитальные активы и инвестиций представляет собой ключевой дестабилизирующий феномен» (Minsky, 1980. P. 520)15. Хотя все эти рекомендации были предложены еще в 1980-е годы, они не потеряли своей актуальности и сегодня. Мински умер в 1996 г., но выдвинутые им идеи стали разрабатывать его ученики по всему миру16, а случившийся через 12 лет глобальный кризис вызвал бурное развитие его концепции (Розмаинский, 2009; Wray, 2011; Wray, Tymoigne, 200817). С точки зрения теории Мински основные причины кризиса очевидны. Наблюдавшийся на рубеже веков длительный подъем, вызванный, в частности, специфическим сочетанием развития «новой экономики» (связанной с телекоммуникациями, Интернетом и т. д.), бурных финансовых инноваций и процессов глобализации, привел к росту степени финансовой хрупкости во всей мировой экономике. Такой подъем усыпил бдительность хозяйствующих субъектов во всем мире, субъектов, набравших много «сомнительных» долгов и ставших неликвидными и неплатежеспособными. Глобальный кризис оказался закономерной расплатой. Таким образом, текущий финансовый и экономический кризис, по Мински, следствие функционирования и эволюции институтов позднеиндустриальной денежной экономики. И полностью преодолеть этот кризис и предотвратить его рецидивы невозможно без коренной реформы данных институтов. Некоторые направления такой реформы, возможно, должны состоять во введении ограничений на секьюритизацию и развитие рынков производных финансовых инструментов, а также на краткосрочное кредитование долгосрочных инвестиционных проектов. Кроме того, не следует забывать о желательности ужесточить требования к ликвидности балансов финансовых учреждений. Анализ долгового кризиса в Греции и гипотеза финансовой нестабильности: публичный секторНекоторые страны до сих пор не оправились от глобального кризиса, и их положение продолжает усугубляться. К таким странам относится, в частности, Греция. Тотальная зависимость этой страны от внешних кредиторов и единая валютная зона с последними делают случай Греции уникальным. Под кредиторами мы понимаем, прежде всего, так называемую «тройку» — Международный валютный фонд (МВФ), Европейскую комиссию и ЕЦБ. На фоне общего спада в еврозоне в начале 2008 г. Греция, имеющая дефицит бюджетного баланса и государственный долг, превышающий собственный ВВП, столкнулась с затруднениями при дальнейшем выполнении финансовых обязательств. Стандартная макроэкономическая практика в условиях депрессивной экономики предполагает такие вдохновленные традиционным кейнсианством меры, как стимулирование путем увеличения расходов общественного сектора, снижение процентных ставок. Однако правительства большинства западных стран приняли за основу совершенно иную практику — инспирированную неоклассической доктриной программу строгой экономии (austerity measures), в основе которой лежит идея о сокращении государственных расходов на инфраструктурные и социальные проекты при параллельном повышении налоговых пошлин и различных сборов. Проведение подобных мер по «восстановлению» экономики с начала 2010 г. поддерживалось определенными кругами экономического сообщества, в том числе исследовательскими департаментами институтов «тройки». Пожалуй, одним из самых известных поборников строгой экономии современности стал А. Алесина. Он проводит анализ панельных данных, отражающих все случаи применения фискальной политики в развитых странах в период с 1970 по 2007 г., и приходит к выводу, что сокращение расходов в большинстве случаев приводит к росту экономики, а не к спаду (Alesina, Ardagna, 2009). Причина успеха сокращения расходов, по его мнению и мнению тех, кто взял на вооружение его выводы, заключается в повышении степени уверенности, связанной со стабильностью баланса госбюджета. Более высокий уровень уверенности, считает Алесина, порождает позитивные эффекты, нивелирующие негативные последствия сокращения расходов. В защиту мер строгой экономии высказывались Ж.-К. Трише (Trichet, 2010), бывший глава ЕЦБ, и бывший главный экономист МВФ О. Бланшар. Отметим, что, в отличие от Алесины, Бланшар не утверждал, что строгая экономия способна подтолкнуть экономику к росту, однако придерживался мнения, что фискальный мультипликатор для Греции значительно меньше 1 (Plumer, 2012). Иными словами, можно уменьшить бюджетный дефицит без катастрофического падения выпуска. Следующим аргументом в пользу кредиторов стала черта допустимого размера долга. Эта концепция была предложена К. Рейнхарт и К. Рогоффом. В книге 2009 г. «This time is different» авторы провели эмпирическое исследование на обширных макроэкономических данных, по результатам которого выдвинули утверждение, что рост экономики с долгом 90% ВВП и более невозможен (Reinhart, Rogoff, 2009). Нет ничего удивительного, что подобное заключение стало опорой приверженцев строгой экономии и особенно кредиторов, заинтересованных в скорейшем возвращении долга. Эмпирическая составляющая приведенных выше работ привлекла аналитиков, желающих подробно изучить техническую сторону вопроса. Так, исследование Рейнхарт и Рогоффа подверглось резкой критике со стороны группы ученых из Массачусетского университета в Амхерсте. Воссоздав базу данных, этим ученым удалось найти «избирательные исключения из имеющихся данных, ошибки кодирования и неуместное взвешивание сводной статистики, приведшие к просчетам и искажению взаимосвязей между ВВП и государственным долгом стран G20» (Herndon et al., 2014. P. 257). Неточности в работе Алесины и ошибки в подсчете финансовых мульпликаторов МВФ (IMF, 2012), как ни странно, выявил сам МВФ в 2012 г. При этом в первом случае косвенно: подробные исследования случаев введения строгой экономии в странах, где такие меры оказали минимальное влияние18, поставили под сомнение работу и выводы Алесины и Ардагны. Рассмотрение причин успеха или провала мер строгой экономии в каждой отдельной стране выходит за рамки данной работы. Наша задача — исследовать уместность введения строгой экономии для экономической ситуации в Греции и дальнейшие последствия этих мер. Вместо эмпирики, предложенной приверженцами сокращения расходов, мы проведем анализ греческой экономики через призму посткейнсианской теории деловых циклов — гипотезу финансовой нестабильности Мински. Как было показано выше, Мински обращает внимание на накопление хрупкости в частном секторе, где основную роль играют компании-заемщики и банки-кредиторы, мотивы которых со временем становятся губительными для экономики. Мы ставим задачу расширить традиционное ви дение гипотезы до межстранового масштаба: применить ГФН на уровне еврозоны — по сути, объединения нескольких экономик в единую экономическую систему19. Страны еврозоны, не имеющие территориальных границ и таможенных барьеров, но имеющие единую валюту и единого регулятора монетарной политики в лице ЕЦБ, образуют экономику, не отличающуюся по свойствам от экономики страны с федеративным устройством. Справедливости ради следует сказать, что основное различие кроется в отсутствии единого фискального института, а также в политической дифференциации. Применяя гипотезу Мински, можно заметить следующее: подобно компаниям-заемщикам, в еврозоне существуют страны-заемщики, в то время как функции кредиторов на межстрановом уровне выполняют страны-кредиторы. Если рассмотреть период времени, начавшийся с образования еврозоны, то становится ясно, что Германия и Франция, характеризующиеся более высоким уровнем развития финансового рынка и экономики в целом, активно кредитовали страны, в некотором смысле «догоняющие» их: Италию, Португалию, Испанию и, конечно, Грецию. Следуем гипотезе дальше: экономический бум еврозоны побуждал инвесторов увеличивать вложения в страны с нереализованным экономическим потенциалом, а значит, с высокой доходностью. Так, огромный приток капитала получила Греция, что вело ее, с одной стороны, к экономическому подъему, с другой — к увеличению финансового левериджа, рост которого, в рамках ГФН, напомним, отражает накопление финансовой хрупкости. При этом если до 2008 г. обильное кредитование Греции воспринималось как нормальное, то с приходом мирового кризиса отношение к греческому долгу резко изменилось. Возросшая неопределенность на европейском рынке побудила инвесторов пересмотреть рискованность своих вложений, что привело к катастрофическим последствиям для Греции. Далее рассмотрим изменения в экономике Греции в хронологическом порядке с целью обосновать ГФН. Будучи членом Евросоюза, Греция, как и другие страны союза, спешила интегрироваться в еврозону. Решение присоединиться к системе единой валюты на то время сулило немало преимуществ, например экономический рост вследствие снижения трансакционных издержек. Вступление Греции в еврозону сопровождалось выполнением так называемых Маастрихтских критериев, в число которых входили «контрольные» уровни инфляции, дефицита государственного бюджета, государственного долга, долгосрочных процентных ставок, обменного курса. Греции удалось соблюсти эти требования, и в июне 2000 г. Европейский совет одобрил вступление Греции; c 1 января 2001 г. страна стала официальным членом еврозоны. О том, какой ценой далось Греции соответствие Маастрихтским критериям, стало известно позже. После аудита в 2004 г. по запросу нового правительства Греции Евростат выявил случаи занижения показателей, в частности уровня государственного долга и бюджетного дефицита (Eurostat, 2004). Также необходимо упомянуть об участии Греции в сомнительных сделках с инвестиционным банком Goldman Sachs c целью скрыть свои долги (Wray, 2011). Ожидаемый экономический рост, как и планировали страны — участницы еврозоны, действительно случился: Греция стала одной из самых быстрорастущих экономик еврозоны, темп роста ее реального ВВП достигал 6,6% в 2003 и 5,8% в 2006 г. Но экономический рост сопровождался бюджетным дефицитом и накоплением государственного долга, с выплатой которого у Греции впоследствии начались проблемы. Динамика основных бюджетных параметров и макроэкономических показателей Греции представлена на рисунке 1.

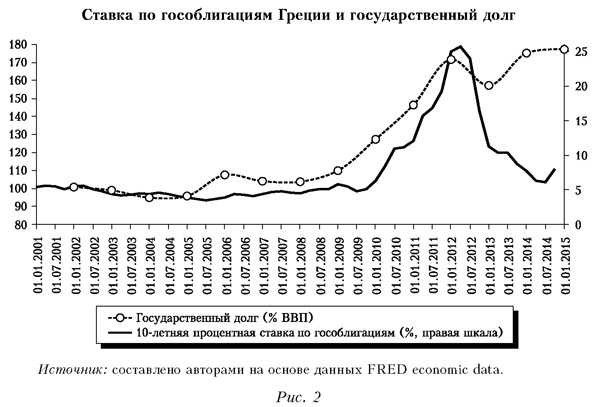

На протяжении 14 лет с момента вступления Греции в еврозону сохранялся большой дефицит государственного бюджета. С 2001 по 2007 г. размер дефицита в среднем был около 5%, при этом темп роста ВВП, хотя и высокий, не позволял этот дефицит сокращать — государственный долг увеличивался. Кроме того, нужно учитывать, что к моменту присоединения к единой валюте госдолг уже был фактически равен ВВП20; экономика Греции была изначально уязвима по отношению к шокам как внешним, так и внутренним. При всей перегруженности долгами инвестиции в экономику Греции продолжали поступать, рынки переживали бум потребления. В 2008 г. ситуация кардинально изменилась: на фоне снижения деловой активности еврозоны экономика Греции входит в стадию рецессии (ВВП сокращается на 0,4%), бюджетный дефицит увеличивается до 9,9%, что побуждает правительство страны увеличивать задолженность. В период с 2008 по 2014 г. отношение государственного долга к реальному ВВП Греции увеличивается на 62 п. п. при отрицательном темпе роста ВВП на протяжении всех лет (кроме 2014 г.) и двузначном дефиците государственного бюджета. Если рассматривать динамику показателей с такой точки зрения, то экономический кризис Греции становится классическим примером ГФН. Государство просто не получает достаточной «прибыли», чтобы финансировать свой долг, поэтому ему остается лишь занимать еще больше у стран-кредиторов. Таким образом, мы полагаем, что на момент вступления в еврозону Греция уже придерживалась «спекулятивного» типа финансирования, а с началом мирового кризиса 2008 г. страна была вынуждена прибегнуть к Понци-финансированию, что спровоцировало дальнейшую дефляцию долга. Причины столь затяжного кризиса и, в частности, долговой дефляции мы попытаемся объяснить далее. Глобальный кризис 2008 г., пожалуй, стал триггером для дальнейших событий в экономике на всей планете: начавшись в США, финансовый кризис захлестнул другие страны, в том числе еврозону. Результатом финансовой нестабильности, роста рисков, понижения спроса и инвестиций стала экономическая рецессия. Еврозона, пережив турбулентность 2008-2009 гг., столкнулась с долговым кризисом: страны-заемщики оказались в плачевном состоянии после мирового финансового кризиса, что также сказалось на странах-кредиторах — возрос риск неуплаты долга. С конца 2008 до начала 2013 г. можно говорить о сильной взаимосвязи процентной ставки по облигациям и уровня государственного долга Греции, при этом на графике видно, что изменение процентной ставки «опережает» рост долга (рис. 2). С одной стороны, инвесторы, обеспокоенные растущим долгом Греции, не готовы одалживать стране на прежних условиях, что ведет к росту процентной ставки и падению спроса на греческие суверенные облигации. С другой стороны, рост процентной ставки влечет за собой невозможность для страны «вырваться» из этого долга. Прогноз о росте долга Греции становится «самосбывающимся», наступает долговая дефляция, когда темп падения цен на активы опережает темп погашения долга. В нашем случае актив — это долговые обязательства Греции, цена которых непрерывно падает с октября 2009 г. Таким образом, Греция попадает в «долговую спираль»: пытаясь выплатить долги, она их в итоге только увеличивает, потому что стоимость заимствований не позволяет эффективно рефинансировать долг.

Вариантом выхода из спирали могла бы стать ощутимая помощь извне — в виде дешевой ликвидности, предоставленной институтами стабилизации еврозоны, однако для самих институтов такое решение не было очевидным. Конечно, определенные меры принимались: произведено несколько ассигнований, реструктурированы и списаны долги — общая сумма поддержки за 2010—2014 гг. составила более 200 млрд евро (Waterfield, 2014). Однако столь колоссальной по размерам помощи оказалось недостаточно для «спасения» Греции. По нашему мнению21, недостаточной она оказалась не столько из-за объема, сколько из-за растягивания этой помощи во времени и медленного реагирования, присущего европейской бюрократии. К концу 2011 г. отношение долга к ВВП находилось на уровне 171%, что представляло опасность для еврозоны: в случае дефолта Греции запускалась бы цепочка банкротств стран-заемщиков. Выделенные средства стабилизационных институтов и стран-кредитов позволили в 2012 г. сократить долг до 160% относительно ВВП, однако в дальнейшем ситуация вновь ухудшилась. Гарантом возврата помощи для греческой экономики стала уже упомянутая выше программа «строгой экономии». Идея была проста: за счет снижения государственных расходов и увеличения государственных доходов Греция сможет выплатить все кредиты и погасить свой непомерно высокий долг. На деле же «строгая экономия» не только не позволила Греции выполнять обязательства по платежам, но и привела к бедности населения и высокой безработице (Papadimitriou et al., 2013). Чтобы объяснить, в чем заключается основное заблуждение, ставшее причиной неэффективности установленной «тройкой» программы, рассмотрим график основных компонентов ВВП, если считать его по расходам (рис. 3).

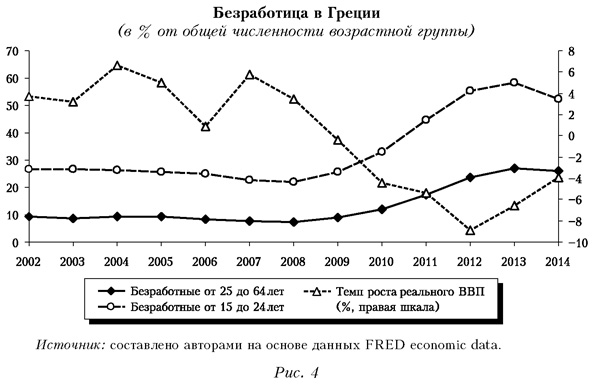

На рисунке 3 представлены показатели, сумма которых составляет внутренний валовой продукт, а поскольку, как правило, любое государство стремится его максимизировать, необходимо, чтобы все его компоненты имели положительную динамику или хотя бы темп роста одних показателей был выше, чем других. Если отталкиваться от тривиального правила «любые расходы — это чьи-то доходы», то ясно, что падение доходов частного сектора должно сопровождаться ростом расходов иного национального сектора, чтобы не допустить падения выпуска страны. До мирового кризиса рост ВВП сопровождался стабильным приростом частных и государственных расходов (до 10% ежегодно), приростом валовых инвестиций (около 20% в 2002, 2005, 2006 гг.) при дефиците торгового баланса, доходившем до 30% (в номинальном выражении). К концу 2009 г. все макропоказатели Греции имели понижательную динамику. Главный удар по экономике нанесло снижение частного потребления, доля которого в ВВП максимальна (на конец 2009 г. — около 70% ВВП). Иными словами, происходит резкое падение спроса со стороны частного сектора, которое тянет за собой вниз всю экономику. При этом инвестициям в стране взяться неоткуда, а ощутимого увеличения экспорта в краткосрочном периоде не добиться без девальвации валюты. (Как известно, на вопрос «что делать при падении спроса» ответил еще в первой половине ХХ в. Кейнс.) Однако вместо того чтобы повысить государственные расходы и понизить налоги, правительство Греции по принуждению «тройки» делает ровно наоборот (Papadimitriou et al., 2013). С другой стороны, проводить традиционную кейнсианскую политику без активного участия «тройки» страна не может: во-первых, огромный долг не получается успешно рефинансировать, поэтому самостоятельно повысить расходы государственный аппарат Греции не в состоянии; во-вторых, снижение налогов в краткосрочном периоде вызовет увеличение бюджетного дефицита, и без того огромного. Таким образом, будущее экономики Греции оказывается в руках «тройки» и стран-кредиторов, которые могут либо признать страну банкротом, либо продолжать выдавать кредиты под условия «строгой экономии». Остается надеяться на пересмотр политики кредиторов в сторону смягчения требований и активных мер по восстановлению рынка труда в Греции. Дополнительно ситуацию осложняет единая валюта в рамках еврозоны, не позволяющая Греции девальвировать валюту с целью облегчить долговое бремя. По рассмотренной ранее динамике макропоказателей можно заметить некоторое улучшение в последние годы, что при поверхностном анализе могло бы свидетельствовать о восстановлении экономики. Однако безработица в Греции составляет 26% среди взрослого населения (рис. 4)22. При этом доля безработной молодежи в настоящее время превышает 50%. Способны ли меры «строгой экономии» решить вопрос миллионов безработных, обеспечить рост ВВП, избавить экономику от гнета долга? Нет ничего удивительного в массовых протестах населения, в приходе к власти левой партии и в намерении покинуть еврозону.

Анализ динамики показателей государственного сектора и экономики в целом позволил выявить определенные параллели с гипотезой финансовой нестабильности. Применив гипотезу на уровне стран евро-зоны, можно сделать следующие выводы. С момента создания общий экономический подъем еврозоны сопровождался кредитованием одних стран другими. Греция, уже имевшая на момент вступления большой дефицит государственного бюджета при растущих государственных расходах, увеличивала свои заимствования, чтобы этот дефицит обеспечивать. Таким образом, можно говорить о спекулятивном типе финансирования деятельности государственного сектора Греции. Мировой кризис 2008-2009 гг., ставший началом кризиса доверия в еврозоне, заставил страны переоценить риски заимодавца и заемщика. В свою очередь, это сделало рефинансирование государственного долга дорогим ввиду возросшей процентной ставки для стран-заемщиков. Греция столкнулась с долговой дефляцией, увеличившей размер ее государственного долга до критического масштаба, что поставило страну перед угрозой дефолта. На данной стадии финансирование страны приобрело черты Понци-финансирования, характерного для компаний, вынужденных брать долги, чтобы просто остаться на плаву. Меры, принятые стабилизирующими институтами, либо оказались неэффективными, либо привели к обострению проблем. Принудительная политика «строгой экономии» не принесла ожидаемого улучшения ситуации. Анализ долгового кризиса в Греции в свете гипотезы финансовой нестабильности: частный секторПрименим гипотезу финансовой нестабильности в ее непосредственном виде — в исследовании динамики типов финансирования греческих компаний. Под типами финансирования мы понимаем обеспеченное, спекулятивное и Понци-финансирование. Если гипотеза верна, то причиной столь затяжного кризиса Греции стала перегруженность частного сектора долгами вследствие его обильного кредитования в годы экономического подъема. Для исследования мы использовали результаты финансовой отчетности 36 компаний в период с 2001 по 2014 г. Годовая отчетность греческих компаний взята на финансовом информационном терминале «Bloomberg». Выборка из 36 компаний получена на основе главного индекса греческой биржи ASE General Index. Состав индекса, использованный в работе, датирован 1 января 2005 г.23 В индекс входят 60 самых крупных компаний Греции, взвешенных по капитализации. По нашему мнению, использование подобного индекса позволит сделать выборку репрезентативной для частного сектора экономики. В состав конечной выборки попали 36 компаний, отобранных по следующим критериям:

Принадлежность компаний выборки к реальному сектору обусловлена как теоретической стороной вопроса, так и практической. В своих работах Мински разделяет частный сектор на заемщиков и кредиторов, где первые осуществляют инвестиции в основной капитал за счет операционной прибыли или заемных средств, а вторые предоставляют эти средства (Minsky, 1986; 1992). Поскольку в данном исследовании предпринимается попытка отследить изменение типа финансирования компаний во времени, нас интересуют скорее компании-заемщики, которые традиционно представляют реальный сектор, нежели кредитные институты. С практической стороны исследование долговой нагрузки компаний подразумевает прямое разграничение между кредитными институтами и производителями физических и нефизических благ в силу различия структуры их баланса, а точнее, различий в формировании их пассивов. Применение гипотезы финансовой нестабильности в «чистом» виде на практике может вызвать затруднения: из финансовой отчетности мы не можем сделать заключения о точном типе финансирования этой компании. По отчетности затруднительно точно определить, когда компания вынуждена действительно рефинансировать свои долги, а когда — нет (за исключением случаев отсутствия прибыли). Управление выплатами по кредитам и прочим обязательствам (а их обычно несколько), их рефинансирование, взятие новых кредитов под какие-либо проекты не отражается в обычной бухгалтерской отчетности. Поэтому для анализа типов финансирования были предложены следующие показатели, рассчитываемые по отчетности. Соотношение заемного и собственного капитала (Debt-to-Equity Ratio) — коэффициент финансового левериджа. Коэффициент раскрывает структуру фондирования компании: сколько заемных и сколько собственных средств использует компания для осуществления текущей деятельности. Нормативное значение финансового леверид-жа для разных компаний может различаться в зависимости от стоимости заемных средств, отрасли и даже страны, резидентом которой компания является. В данном исследовании важно не столько значение финансового левериджа, сколько его динамика во времени. Для выявления причин изменения коэффициента предполагается рассматривать его в паре со значением показателя прибыли компании EBIT (прибыль компании до уплаты налогов и процентов по кредитам). Коэффициент покрытия процентов (Interest Coverage Ratio): IRC = EBIT / Interest expence где Interest expense — проценты к уплате по заемным средствам компании. Данный коэффициент позволяет аналитику финансовой отчетности определить способность компании выполнять свои обязательства по кредитным выплатам. Компания, отличающаяся финансовой устойчивостью и «прочностью» относительно внешних шоков, по мнению практиков, имеет коэффициент покрытия процентов больше 3 (Damodaran, 2011; Теплова, 2011). Для разделения компаний на типы финансирования согласно ГФН в рамках данного исследования значение больше 3 будет использовано для компаний с обеспеченным финансированием; меньше 3, но больше 0 — для компаний со спекулятивным финансированием; менее 0 — для Понци-финансирования. Разделение относительно 0 обусловлено тем простым наблюдением, что компания, не получившая прибыли в отчетном периоде, не способна обслуживать ни проценты по кредиту, ни его тело. При этом компания, получившая прибыль, но не достаточную для полного покрытия, способна какую-то часть обязательств выплатить, а для остальной части взять новый долг. Рассчитав коэффициенты финансового левериджа для каждой компании в каждом отчетном периоде, мы нашли среднее значение по периоду. Далее нормировали прибыль каждой компании для всех периодов относительно среднего значения прибыли этой компании за все периоды и нашли среднее значение нормированной прибыли среди всех компаний для каждого финансового года. Нормирование прибыли позволило нивелировать различия в масштабе деятельности компаний и получить динамику усредненной прибыли (рис. 5). На рисунке 5 видно, что до 2008 г. в среднем прибыль компаний росла, что соответствует конъюнктуре экономики — высокому темпу роста реального ВВП. При этом усредненный коэффициент финансового левериджа компаний также увеличивается с 74,5% в 2001 г. до 90% к концу 2007 г. и 109,45% к концу 2008 г. Следуя ГФН, можно сделать вывод, что греческие компании действительно увеличивали свой заемный капитал на фоне устойчиво растущей прибыли.

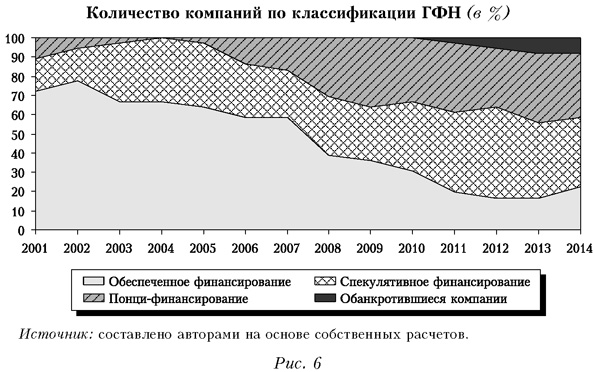

Ситуация резко меняется с 2008 г.: прибыли падают, а коэффициент финансового левериджа стремительно растет. Заметим, что ранее, при анализе отношения государственного долга к ВВП, мы наблюдали идентичную динамику: в обоих случаях показатели увеличиваются примерно в 1,5 раза. В 2012 г. снижается отношение заемного капитала к собственному, что может означать удешевление финансирования после паники на рынках еврозоны и возможность компаний выплатить часть долгов вследствие увеличения прибыли в том же году. Что касается нашей выборки, то определенный вклад в снижение, по-видимому, внесло банкротство трех компаний, которые имели высокий уровень финансового левериджа. Кроме того, не для всех компаний удалось найти данные о финансовом леверидже последних периодов, поэтому имеет место отклонение в последние годы. На рисунке 6 представлена динамика соотношения количества компаний в рамках классификации ГФН. Напомним, что разделение компаний проводилось по коэффициенту покрытия процентов. Доли компаний с разным типом финансирования выражены в процентном отношении от общей совокупности, что позволяет отчетливо видеть изменение типа финансирования компаний. С 2001 по 2008 г. увеличивается число компаний со спекулятивным и Понци-финансированием. Как мы уже показали на предыдущем графике, в этот период прибыль компаний росла и они увеличивали объем заемных средств; очевидно, что побуждением к этому стала не необходимость рефинансировать долг, а потребность в увеличении производственных мощностей и желание максимизировать получаемую прибыль. К концу 2008 г. доля компаний с «хрупкими» типами финансирования увеличивается до 61% от общего числа компаний (22 из 36). В дальнейшем, по мере падения совокупного спроса в экономике, компании стали получать меньшую прибыль; это привело к расширению Понци-финансирования, что видно на графике. Более того, общий спад отразился и на компаниях, до этого отличавшихся прочностью: к 2013 г. доля финансово устойчивых компаний составила 17% выборки, что свидетельствует о глубокой рецессии, с которой столкнулась страна. При этом три компании официально обанкротились.

Рассмотренную динамику по частному сектору можно разделить на две части: до и после кризиса. До кризиса увеличивается число компаний, практикующих спекулятивное и Понци-финансирование. Учитывая, что прибыль в этот период у компаний растет, логично предположить, что займы брались для расширения бизнеса ввиду продолжающейся благоприятной конъюнктуры в экономике. Проводя параллели с ГФН, можно говорить о снижении рисков заемщика и заимодавца в экономике для данного периода. Если период «до кризиса» описывается ГФН, то период «после кризиса» — логическое продолжение в виде долговой дефляции. Наличие больших долгов вынуждало фирмы меньше тратить, что приводило к сокращению совокупного спроса частного сектора, а поскольку, как мы уже выяснили, расходы государства ограничивались мерами «строгой экономии», вся экономика страдала от резкого снижения спроса. В свою очередь, возросшие риски заемщика и заимодавца стали причиной роста спроса на деньги, сжатия денежной массы и, как следствие, удорожания заемных средств. Существование бизнеса в таких условиях не гарантировано: даже если компания изначально не имела долговых обязательств, в отсутствие спроса на свою продукцию она вынуждена их на себя брать или сокращать расходы, продавая активы и увольняя работников. В очередной раз мы получаем долговую спираль, выбраться из которой, как уже говорилось, можно только при помощи государственного вмешательства. Однако государство оказалось в точно такой же ловушке: в итоге Греция вот уже семь лет пребывает в состоянии рецессии.

Мы проанализировали данные как по макроэкономическим показателям экономики Греции, так и по компаниям частного сектора, и интерпретировали их при помощи инструментария гипотезы финансовой нестабильности Мински. Исследование динамики финансового состояния реального сектора показало, что с момента вступления в еврозону компании активно расширяли свою деятельность, привлекая заемный капитал. В свою очередь, банки охотно кредитовали эти компании, ожидая стабильного денежного потока от их операционной деятельности. Таким образом, значительная часть греческих компаний в течение 2000-х годов перешли в режим спекулятивного и Понци-финансирования. Тем самым, по терминологии Мински, эти фирмы оказались финансово хрупкими. Глобальный кризис 2008 г. стал причиной переоценки рисков рынка капитала, что негативно отразилось на таких компаниях. Падение прибылей компаний и высокая стоимость рефинансирования привели к угрозе банкротства финансово хрупких организаций. Исследование ГФН применительно к межстрановому уровню — еврозоны — позволило переосмыслить события, результатом которых стал долговой кризис ряда европейских стран. Германия, Франция и некоторые другие страны Европы участвовали в бурном экономическом росте Греции, не учитывая уже на тот момент высокий уровень долга страны. Рост неопределенности и экономический спад в экономике еврозоны спровоцировали долговой кризис стран южной Европы и, в частности, глубокую рецессию в Греции. В свою очередь, меры «строгой экономии», призванные решить экономические проблемы Греции и других южных стран, оказались если не губительными, то неэффективными, что доказывает анализ, проведенный в рамках посткейнсианского подхода24. Независимо от того, покинет когда-нибудь в будущем Греция евро-зону или останется в ней, необходимо пересмотреть существующие положения: нужна новая экономическая политика, способная остановить рецессию, прекратить банкротства и снизить уровень безработицы. Принципы такой политики должны быть разработаны на теоретической основе, альтернативной мейнстриму (в частности, нужно гораздо критичнее относиться к программе строгой экономии). На наш взгляд, одной из таких основ может быть гипотеза финансовой нестабильности.

1 Другое название — «неортодоксальный». О различиях между «мейнстримом» и «гетеродоксией» см.: Розмаинский, 2008. 2 Именно модели традиционных кейнсианцев составляют основу вводного курса макроэкономики, и именно по этим моделям судят о том, что такое кейнсианство. При этом следует учитывать, что такие модели довольно плохо вписываются в современный мейнстрим — хотя несколько лучше, чем теория самого Кейнса или разработки посткейнсианцев (Розмаинский, 2008), — прежде всего потому, что многие из них не базируются на микроэкономических основаниях. 3 Эта цитата принадлежит Б. Муру и заимствована из работы: Arestis, 1988. P. 42. 4 Данный тезис верен применительно к товарным деньгам. Кредитные деньги часто характеризуются эндогенностью (см. ниже), и поэтому к ним данное утверждение не относится. Но они, как и товарные деньги, отличаются нулевой трудоемкостью. Поэтому дальнейший ход рассуждений правильно отражает реальность хозяйства с кредитными деньгами (Розмаинский, 2006. С. 21). 5 С точки зрения Мински и других ведущих посткейнсианцев (П. Дэвидсона, Ф. Карвальо, Л. Р. Рэя и др.), самыми важными — и недооцененными в традиционном кейнсианстве — элементами учения Кейнса являются главы 12 и 17 его «Общей теории занятости, процента и денег». См., в частности: Davidson, 1972; Carvalho, 1992. 6 Впервые Мински обобщил свои идеи по поводу правильной трактовки Кейнса в книге «Джон Мейнард Кейнс» (Minsky, 1975), затем дополнив их в своем главном труде «Стабилизируя нестабильную экономику» (Minsky, 1986). До него, пожалуй, лишь Д. Диллард (Dillard, 1948) и П. Дэвидсон (Davidson, 1972) отважились дать целостное «неортодоксальное» изложение теории Кейнса. 7 Отметим, что сама по себе концепция эндогенной денежной массы не является изобретением Мински; о том, что деньги в современной капиталистической экономике формируются эндогенно, писали многие посткейнсианцы (Arestis, 1988; Chick, 1992; Davidson, 1972; Wray, 1992). Однако часто при анализе факторов эндогенности денег указывалось лишь на необходимость формирования оборотных фондов (затрат на зарплату, сырье, налоги) или на самостоятельное установление фирмами цен при олигополистической структуре производства. Вклад Мински заключается в выделении связи между динамикой предложения денег в сочетании с изменением их структуры за счет появления и распространения менее ликвидных денежных агрегатов, с одной стороны, и процессом накопления основного капитала через промышленные инвестиции — с другой. 8 Хотя сам Кейнс не делал особого акцента на различиях между величинами этих двух типов. 9 Впервые эти термины (borrower risk и lender risk) были предложены Кейнсом в главе 11 «Общей теории.» (Кейнс, 1978. С. 108 — 110). При этом они остались не замеченными его ближайшими последователями. 10 Другое часто встречающееся название — гипотеза финансовой хрупкости. 11 Сам Мински полагал, что его «гипотеза финансовой нестабильности» была создана под влиянием идей Кейнса, Фишера, а также Г. Саймонса (Simons, 1936. P. 130), впервые указавшего на опасности, связанные с эндогенным созданием денег в ходе краткосрочного финансирования долгосрочных инвестиционных проектов. О ранних исследованиях самого Мински см.: Toporowski, 2008. 12 Этот режим финансирования назван «в честь» бостонского банкира Ч. Понци, который сразу после Первой мировой войны практиковал в Бостоне финансовые спекуляции, подобные тем, что много десятилетий спустя стали осуществлять в постсоветской России финансовые компании, например «МММ». 13 Как будет показано ниже, популярная сейчас и вдохновляемая неоклассической ортодоксией программа строгой экономии может спровоцировать что-то похожее на Великую депрессию, о чем говорит пример греческой экономики в 2010-е годы. 14 Под «Большим правительством» (Big Government) Мински понимал правительство с большой долей участия в ВВП, которое систематически проводит антициклическую фискальную политику. Аналогично центральный банк, систематически проводящий антициклическую денежную политику и выполняющий функцию «кредитора последней инстанции», Мински назвал «Большим банком» (Big Bank). 15 Здесь необходимо сказать, что идея финансовой хрупкости заинтересовала экономистов мейнстрима в лице таких известных представителей нового кейнсианства, как Дж. Стиглиц, Б. Бернанке и др. В результате были опубликованы знаменитые статьи (Bernanke, Gertler, 1990; Greenwald, Stiglitz, 1993), которые почему-то считаются пионерными, хотя на самом деле понятие и роль финансовой хрупкости были исследованы впервые именно Мински. Кроме того, новые кейнсианцы трактовали финансовую хрупкость в традиционном для себя духе, как следствие асимметричной информации. Никаких апелляций к неопределенности, особой роли денег, финансовой эволюции и инвестиций эти авторы не делали (Wray, Tymoigne, 2008. P. 3). 16 Авторы многих работ применили ГФН к анализу финансовых кризисов в Юго-Восточной Азии (Arestis, Glickman, 2002; Kregel, 1998; Shroeder, 2002), странах Латинской Америки (Cruz, Amann, Walters, 2006; De Paula, Alves Jr., 2000), Ближнего Востока (Dufour, 2006) и Восточной Европы (Bezemer, 2001). 17 Л. Р. Рэй и его коллеги ассоциируются в первую очередь с современной теорией денег (MMT или Modern Money Theory), но это совершенно не противоречит их принадлежности к посткейнсианству, поскольку эта теория — одна из попыток развить концепцию эндогенных денег, а сам Рэй обнаруживает глубокое сродство между MMT и подходом Мински. Подробнее см.: Wray, 2014. 18 Например, резкий рост индикаторов фондового рынка в Финляндии с начала 2000-х годов стал определяющим в увеличении ВВП (см.: IMF, 2010. P. 119). 19 Подобная методология использовалась в работе: Argitis, Nikolaidi, 2014. 20 По методологии ESA95, см.: Eurostat, 2004. 21 Подобного мнения придерживается, например, П. Кругман, который писал, что, «к сожалению, „тройка" систематически... сильно запаздывала [с денежной помощью]» (Krugman, 2012. P. 96). 22 О том, что думают о конкретных мерах по борьбе с безработицей в Греции современные последователи Мински, см.: Antonopoulos et al., 2011.23 Дата, выбранная для загрузки состава индекса, в целом не имеет особого значения. 24 Здесь наш вывод согласуется с результатами исследований Д. Пападимитриу, известного последователя Мински, сотрудника Института экономики имени Леви; см.: Papadimitriou et al., 2013. Список литературы/ReferencesКейнс Дж. М. (1978). Общая теория занятости, процента и денег. М.: Прогресс. [Keynes J. M. (1978). The general theory of employment, interest and money. Moscow: Progress. (In Russian).]. Розмаинский И. В. (2006). Посткейнсианская макроэкономика: основные аспекты // Вопросы экономики. № 5. С. 19—31. [Rozmainsky I. V. (2006). Post-Keynesian macroeconomics: Basic perspectives. Voprosy Ekonomiki, No. 5, pp. 19—31. (In Russian).] Розмаинский И. В. (2008). О методологических основаниях мейнстрима и гетеро-доксии в экономической теории конца XIX — начала XXI века // Вопросы экономики. № 7. С. 89 — 99. [Rozmainsky I. V. (2008). On the methodological foundations of mainstream and heterodoxy in economic theory in the end of the XIX — the beginning of the XXI centuries. Voprosy Ekonomiki, No. 7, pp. 89 — 99. (In Russian).] Розмаинский И. В. (2009). Вклад Х. Ф. Мински в экономическую теорию и основные причины кризисов в позднеиндустриальной денежной экономике // Terra Economicus. Т. 7. № 1. С. 31—42. [Rozmainsky I. V. (2009). Minsky's contribution to the economic theory and major causes of crises in late industrial monetary economy. Terra Economicus, Vol. 7, No. 1, pp. 31 — 42 (In Russian).] Теплова Т. В. (2011). Инвестиции. М.: Юрайт. [Teplova T. V. (2011). Investment. Moscow: Urait. (In Russian).] Alesina A., Ardagna S. (2009). Large changes in fiscal policy: taxes versus spending. NBER Working Paper, No. 15438. Antonopoulos R., Papadimitriou D. B., Toay T. (2011). Direct job creation for turbulent times in Greece. Annandale-on-Hudson, NY: Levy Economics Institute of Bard College. Arestis P. (1988). Post-Keynesian theory of money, credit and finance. In: P. Arestis (ed.). Post-Keynesian monetary economics: New approaches to financial modelling. Aldershot: Edward Elgar, pp. 41—71. Arestis P., Glickman M. (2002). Financial crisis in Southeast Asia: Dispelling illusion the Minskyan way. Cambridge Journal of Economics, Vol. 26, No. 2, pp. 237—260. Argitis G., Nikolaidi M. (2014). The financial fragility and the crisis of the Greek government sector. International Review of Applied Economics, Vol. 28, No. 3, pp. 274—292. Bernanke B. S., Gertler M. (1990). Financial fragility and economic performance. Quarterly Journal of Economics, Vol. 105, No. 1, pp. 87—114. Bezemer D. J. (2001). Post-socialist financial fragility: The case of Albania. Cambridge Journal of Economics, Vol. 25. No. 1, pp. 1—23. Carvalho F. J. C. (1992). Mr. Keynes and post Keynesians. Principles of macroeconomics for a monetary production economy. Aldershot: Edward Elgar. Chick V. (1992). On money, method and Keynes. Selected essays. London: Macmillan. Cruz M., Amann E., Walters B. (2006). Expectations, the business cycle and the Mexican peso crisis. Cambridge Journal of Economics, Vol. 30, No. 5, рр. 701—722. Damodaran A. (2011). Applied corporate finance. Hoboken, NJ: John Wiley & Sons. Davidson P. (1972). Money and the real world. London: Macmillan. De Paula L. F., Alves Jr. A. J. (2000). External financial fragility and the 1998 — 1999 Brazilian currency crisis. Journal of Post Keynesian Economics, Vol. 22. No. 4, pp. 589 — 617. Dillard D. (1948). The economics of John Maynard Keynes. The theory of a monetary economy. N. Y.: Prentice-Hall. Dufour M. (2006). Behavioural explorations in a realm of fundamental uncertainty: A reappraisal of the 2000—2001 financial crisis in Turkey. Paper presented at the 35th Annual Conference of the Atlantic Canada Economics Association, Antigonish, Nova Scotia, October 12 — 14. Eurostat (2004). Report on the revision of the Greek government deficit and debt figures. Luxembourg: Eurostat. Fisher I. (1933). The debt deflation theory of great depressions. Econometrica, Vol. 1, No. 4, pp. 337—357. Greenwald B. C., Stiglitz J. E. (1993). Financial market imperfections and business cycles. Quarterly Journal of Economics, Vol. 108, No. 1, pp. 77—114. Herndon T., Ash M., Pollin R. (2014). Does high public debt consistently stifle economic growth? A critique of Reinhart and Rogoff. Cambridge Journal of Economics, Vol. 38, No. 2, pp. 257—279. IMF (2010). World economic outlook: Recovery, risk, and rebalancing. Washington, DC: International Monetary Fund. IMF (2012). World Economic Outlook: Coping with high debt and sluggish growth. Washington, DC: International Monetary Fund. Keynes J. M. (1937). The "ex ante" theory of the rate of interest. Economic Journal, Vol. 46, No. 186, pp. 663 — 669. Keynes J. M. (1939). The process of capital formation. Economic Journal. Vol. 49, No. 195, pp. 569 — 574. Kregel J. (1998). Yes, it did happen again — A Minsky crisis happened in Asia. Jerome Levy Economics Institute Working Papers, No. 234. Krugman P. (2012). End this depression now! N. Y.; London: W. W. Norton. Minsky H. P. (1957). Central banking and money market changes. Quarterly Journal of Economics, Vol. 71, No. 2. pp. 171 — 187. Minsky H. P. (1975). John Maynard Keynes. N. Y.: Columbia University Press. Minsky H. P. (1980). Capitalist financial processes and the instability of capitalism. Journal of Economic Issues, Vol. 14, No. 2, pp. 505 — 524. Minsky H. P. (1983). The financial instability hypothesis: An interpretation of Keynes and an alternative to "standard" theory. In: J. C. Wood (ed.). John Maynard Keynes. Critical assessments. London: Macmillan, pp. 282—292. Minsky H. P. (1985). The financial instability hypothesis: A restatement. In: P. Arestis, T. Skouras (eds.). Post-Keynesian economic theory: A challenge to neoclassical economics. Brighton: Wheatsheaf, pp. 24—55. Minsky H. P. (1986). Stabilizing an unstable economy. New Haven: Yale University Press. Minsky H. P. (1992). The Financial instability hypothesis. Jerome Levy Economics Institute Working Papers, No. 74. Papadimitriou D. B., Nikiforos M., Zezza G. (2013). The Greek economic crisis and the experience of austerity. Annandale-on-Hudson, NY: Levy Economics Institute of Bard College. Plumer B. (2012). IMF: Austerity is much worse for the economy than we thought. The Washington Post. October 12. Pollin R. (1994). Marxian and Post-Keynesian developments in the sphere of money, credit and finance: Building alternative perspectives in monetary macroeconomics. In: M. A. Glick (ed.). Competition, technology and money. Classical and Post-Keynesian perspectives. Aldershot: Edward Elgar, pp. 97—117. Reinhart C. M., Rogoff K. (2009). This time is different: eight centuries of financial folly. Princeton: Princeton University Press. Schroeder S. K. (2002). A Minskian analysis of financial crisis in developing countries. CEPA Working Paper 2002-09. Simons H. (1936). Rules versus authorities in monetary policy. Journal of Political Economy, Vol. 44, No. 1, pp. 1—36. Toporowski J. (2008). Minsky's 'Induced investment and business cycles'. Cambridge Journal of Economics, Vol. 32, No. 5, pp. 725—737. Trichet J.-C. (2010). Interview with La Repubblica. URL: http://www.ecb.europa.eu/press/key/date/2010/html/sp100624.en.html. Waterfield B. (2014). Eurozone paves way for third Greek bail-out. The Telegraph. February 3. Wray L. R. (1992). Alternative approaches to money and interest rates. Journal of Economic Issues, Vol. 26, No. 4, pp. 1145 — 1178. Wray L. R. (2011). Minsky's money manager capitalism and the global financial crisis. International Journal of Political Economy, Vol. 40, No. 2, pp. 5—20. Wray L. R. (2014). From the state theory of money to modern money theory: An alternative to economic orthodoxy. The Jerome Levy Economics Institute Working Papers, No. 792. Wray L. R., Tymoigne E. (2008). Macroeconomics meets Hyman P. Minsky: The financial theory of investment. The Jerome Levy Economics Institute Working Papers, No. 543.

|

Популярные книги и учебники

- Экономикс - Макконнелл К.Р., Брю С.Л. - Учебник

- Бухгалтерский учет - Кондраков Н.П. - Учебник

- Капитал - Карл Маркс

- Курс микроэкономики - Нуреев Р. М. - Учебник

- Макроэкономика - Агапова Т.А. - Учебник

- Экономика предприятия - Горфинкель В.Я. - Учебник

- Финансовый менеджмент: теория и практика - Ковалев В.В. - Учебник

- Комплексный экономический анализ хозяйственной деятельности - Алексеева А.И. - Учебник

- Теория анализа хозяйственной деятельности - Савицкая Г.В. - Учебник

- Деньги, кредит, банки - Лаврушин О.И. - Экспресс-курс

Новые книги и журналы

Популярные лекции

- Шпаргалки по бухгалтерскому учету

- Шпаргалки по экономике предприятия

- Аудиолекции по экономике

- Шпаргалки по финансовому менеджменту

- Шпаргалки по мировой экономике

- Шпаргалки по аудиту

- Микроэкономика - Лекции - Тигова Т. Н.

- Шпаргалки: Финансы. Деньги. Кредит

- Шпаргалки по финансам

- Шпаргалки по анализу финансовой отчетности

- Шпаргалки по финансам и кредиту

- Шпаргалки по ценообразованию

- 50 лекций по микроэкономике - Тарасевич Л.С. - Учебное пособие

Популярные рефераты

- Коллективизация в СССР: причины, методы проведения, итоги

- Макроэкономическая политика: основные модели

- Краткосрочная финансовая политика предприятия

- Марксизм как научная теория. Условия возникновения марксизма. К. Маркс о судьбах капитализма

- История развития кредитной системы в России

- Коммерческие банки и их функции

- Лизинг

- Малые предприятия

- Классификация счетов по экономическому содержанию

- Кризис отечественной экономики

- История развития банковской системы в России

- Маржинализм и теория предельной полезности

- Кризис финансовой системы стран Азии и его влияние на Россию

- Иностранные инвестиции

- Безработица в России

- Источники формирования оборотных средств в условиях рынка