Популярные статьи

- Государственно-частное партнерство: теория и практика

- Международный форум по Партнерству Северного измерения в сфере культуры

- Мировой финансовый кризис и его влияние на Россию

- Совершенствование оценки эффективности инвестиций

- Качество и уровень жизни населения

- Фактор времени при оценке эффективности инвестиционных проектов

- Вопросы оценки видов социального эффекта при реализации инвестиционных проектов

- Государственная собственность в российской экономике - Масштаб и распределение по секторам

- Кластерный подход в стратегии инновационного развития зарубежных стран

- Перспективы социально-экономического развития России

- Теория экономических механизмов

- Особенности нового этапа инновационного развития России

- Экономический кризис в России: экспертный взгляд

- Налоговые риски

Популярные курсовые

- Учет нематериальных активов

- Потребительское кредитование

- Бухгалтерский учет - Курсовые работы

- Финансы, бухгалтерия, аудит - курсовые и дипломные работы

- Денежная система и денежный рынок

- Долгосрочное планирование на предприятии

- Диагностика кризисного состояния предприятия

- Интеграционные процессы в современном мире

- Доходы организации: их виды и классификация

- Кредитная система: место и роль в ней ЦБ и коммерческих банков

- Международные рынки капиталов

- Многофакторный анализ производительности труда

- Непрерывный трудовой стаж

- Виды и формы собственности и трансформация отношений собственности в России

- Анализ финансово-хозяйственной деятельности

Навигация по сайту

Экономическая власть крупных корпораций и развитие регионов |

|

Нефедкин В.И. Особенностью российской экономики, унаследованной с советских времен, остается высокая концентрация управления. Если в СССР практически все значимые предприятия входили в состав жесткой управленческой вертикали (предприятие — производственное объединение — министерство), то в настоящее время значительная часть производственных активов интегрированы в крупные структуры, для которых характерны разветвленная пространственная организация и доминирование в отдельных сферах деятельности и регионах. Есть явные признаки того, что влияние подобных структур в экономике России возрастает, а вертикальная (иерархическая) координация все в большей степени вытесняет горизонтальную, основанную на взаимодействии равноправных субъектов рынка. Национализация важных с точки зрения власти активов в сочетании с ростом крупнейших корпораций за счет присоединения и поглощения региональных компаний существенным образом меняют структуру и отдельных отраслей, и экономики в целом, а также сказываются на развитии регионов. Причины этого выходят далеко за рамки собственно экономических отношений. Иерархия экономической власти в современной России стала неотъемлемой частью более сложной конструкции, которую принято называть «вертикалью власти». По мнению авторов, развивающих теоретическую концепцию «власть-собственность», в современной российской иерархии параллельно с основной пирамидой власти сложилась иерархия крупного бизнеса. В рамках этой конструкции экономическая деятельность управляется «вертикалью» прежде всего через господство в экономике госкорпораций, а также ведущих монополий, формально частных, но реально зависимых в своей политике от тех, кто находится в центре данной конструкции (Плискевич, 2015). Крупные бизнес-структуры в России: зло или благо?В 1990-е годы отечественные авторы провели ряд исследований, в которых изучались этапы становления и особенности организационных форм крупного бизнеса в России, а также оценивалась эффективность разных форм интеграции производственных активов. В частности, отмечалось, что предприятия, входящие в финансово-промышленные группы (ФПГ), показывали лучшие результаты, чем промышленность в целом (Дементьев, 2000). Центр макроэкономического анализа и прогнозирования с 2004 по 2010 г. регулярно публиковал обзоры, в которых освещались наиболее заметные события и тенденции в сфере корпоративных слияний и поглощений. Аналитическое обобщение этих своеобразных «корпоративных хроник», включая развернутую классификацию интегрированных бизнес-групп, представлено в монографии, вышедшей в 2009 г. (Паппэ, Галухина, 2009). Ее авторы отмечали, что, несмотря на наблюдаемое увеличение государственного присутствия в экономике за последние пять лет, никакого перехода к новой государственно-капиталистической модели не просматривается. События последующих шести лет, на наш взгляд, уже не дают оснований для такого вывода. После кризиса 2008-2009 гг. сдержанно-позитивные оценки роли крупного бизнеса в российской экономике постепенно замещаются критически-негативными. Поводом для критики чаще всего становились отдельные истории, связанные с проявлением монопольного положения корпораций с государственным участием, сомнительные схемы перевода ранее принадлежавших государству активов под контроль частных лиц, прецеденты масштабной государственной поддержки крупных компаний, в том числе контролируемых частным капиталом. Объектом критики становились и модели функционирования частных бизнес-групп. Отмечалось, что преобладающей формой крупного российского бизнеса стали конгломераты, зарегистрированные в офшорах, принадлежащие одному лицу или узкой группе лиц и работающие, по сути, как инвестиционные фонды, занятые скупкой недооцененных активов с целью их последующей перепродажи. При этом в кризисные периоды они получают господдержку, которую направляют не на модернизацию производства и инновации, а на погашение корпоративных долгов и приобретение подешевевших активов и недвижимости, в том числе за рубежом (Бляхман, Зябриков, 2015). Попытка более глубокого анализа изменений в сфере крупного бизнеса и оценка их воздействия на организацию и результативность российской экономики неизбежно приводят к постановке взаимосвязанных исследовательских вопросов:

От рыночной власти к власти экономическойВ исследованиях монополистической конкуренции рыночная власть связывается с возможностью извлекать дополнительную прибыль за счет нарушающего условия совершенной конкуренции влияния на рынок. В современной теории организации рынков фирма из субъекта рынка превращается в субъект отрасли. За этим стоит важное и вполне реалистичное положение: субъектами конкурентной борьбы выступают не товары разных производителей, а непосредственно производители этих товаров. Вместе с тем упрощающая теоретический анализ предпосылка о закреплении производителя за определенной отраслью плохо сочетается с реалиями современной экономики, в которой существуют крупные многопрофильные корпорации, способные конкурировать между собой, в том числе и за счет приобретения активов в разных отраслях. На первый взгляд стремление крупного бизнеса к приобретению непрофильных активов положительно влияет на рынок, повышая уровень конкуренции в отраслях и сферах деятельности с высокой концентрацией. Однако на практике при осуществлении таких сделок преобладают не столько соображения развития основного бизнеса за счет, например, достраивания схем вертикальной интеграции, сколько стремление к «неорганическому» росту и спекулятивная мотивация. Можно привести множество примеров, когда профильные активы приобретались исключительно для экстенсивного роста бизнеса и устранения прямых конкурентов, а непрофильные — с целью перепродажи в период благоприятной экономической конъюнктуры. Такими приобретениями «грешат» не только частные корпорации, но и корпорации с государственным участием. В экономике «корпоративных конгломератов» целью конкурентной борьбы становится не получение максимальной рыночной власти в отдельных отраслях, а максимизация суммарной власти во всех отраслях и сферах деятельности, в которых есть активы, контролируемые корпорацией. Эту власть будем называть «экономической» в том смысле, что она позволяет извлекать дополнительные выгоды из всего комплекса возможностей, которыми обладает крупный бизнес, но которых нет у других экономических агентов. Термин «экономическая власть» давно используется в работах экономистов и социологов. В. Ойкен в работе, вышедшей еще в 1940 г., отмечал, что «первой задачей национальной экономии является открытие конкретных фактов, обосновывающих экономическую власть, и исследование действительного влияния экономической власти» (Ойкен, 1996. С. 337). Ф. Перру описал «эффект доминирования», связанный с наличием властных отношений в экономике (Реггоих, 1950). В работах К. Ротшильда (Rothschild, 1971), У. Сэмюэльса (Samuels, 1979) и ряда других исследователей экономическая власть представлена как важнейший фактор, последовательно игнорируемый в рамкаЯ мейнстрима экономической теории (см. также: Young, 1995). Термин «экономическая власть» многозначен и до сих пор не вошел в мейнстрим. Вместе с тем предлагаемая нами интерпретация позволяет расширить возможности исследования влияния крупного бизнеса на экономику за рамки традиционного анализа отраслевых рынков, а «корпоративную власть» можно рассматривать как одно из проявлений экономической власти. Если потенциал рыночной власти моноотраслевой фирмы можно оценить как ее долю в отраслевом выпуске, то потенциал экономической власти диверсифицированной корпорации можно оценить, измерив степень ее присутствия во всех отраслях и регионах. Приобретая новые активы, корпорация увеличивает свою экономическую власть и получает возможность извлекать дополнительные выгоды. С точки зрения новой институциональной теории включение властных отношений в предмет экономического анализа означает расширение модели рационального выбора за счет введения в нее предпосылки неравенства (асимметрии) агентов трансакций (Williamson, 1981). В нашем случае такими агентами будут крупные корпорации, которые в силу своих размеров, положения на рынке, близости к властным структурам и других обстоятельств обладают возможностями, отсутствующими у других хозяйствующих субъектов. Асимметрия проявляется как в отношении трансакций, осуществляемых с независимыми агентами, так и во внутренних (внутригруппо-вых) трансакциях с агентами, включенными в схемы корпоративного контроля — дочерними и зависимыми компаниями, структурными подразделениями. Чем больше совокупный объем трансакций, осуществляемых с участием корпорации, тем больше потенциальных выгод могут извлечь собственники и топ-менеджеры корпораций из описанной выше асимметрии. Увеличить объем трансакций для каждой отдельно взятой корпорации можно двумя принципиально разными способами. Первый — за счет создания новых и развития действующих направлений бизнеса (компаний), то есть органического роста. Второй — за счет присоединения и поглощения других компаний, то есть неорганического роста, который, в отличие от первого, не увеличивает, а перераспределяет добавленную стоимость, созданную в экономике. Если корпорация приобретает контроль над независимой компанией или компанией, ранее контролируемой другой корпорацией, то это увеличивает ее экономическую власть. Аналогичный результат дает и органический рост корпорации при условии, что она растет быстрее конкурентов. Это означает, что последствия однонаправленных изменений концентрации экономической власти могут быть диаметрально противоположными даже в одной стране в разные периоды. Так, ставка на государственную поддержку развития крупного многопрофильного бизнеса в Южной Корее и Японии позволила добиться впечатляющих экономических результатов. В то же время после длительного периода экономического роста такая модель развития стала давать сбои и вынудила, в частности, правительство Южной Кореи серьезно переформатировать отношения с крупным бизнесом, ввести дополнительные ограничения и сократить преференции для деятельности чеболей. Оценка концентрации корпоративной властиМетодические поясненияСтрого говоря, непосредственно «измерить» власть невозможно. Более корректно говорить об измерении потенциала власти. Власть связана с отношениями господства и подчинения, которые могут быть представлены в виде иерархического «дерева», где нижестоящие субъекты подчиняются вышестоящим. Такое представление власти уже допускает количественные оценки1. Потенциал власти корпорации обусловлен экономическими и административными ресурсами, которые она контролирует, и может быть основан не только на монопольном положении, но и на стоимости активов, рыночной капитализации, численности занятых, объеме контролируемых денежных ресурсов, функциональной, технологической или юридической зависимости от нее других экономических агентов. В качестве метрики можно использовать совокупный объем трансакций, в которых участвует корпорация. Поскольку непосредственному измерению поддаются только регистрируемые трансакции, наиболее адекватным показателем будет выручка от продаж, отражаемая в финансовой отчетности юридических лиц. Этот показатель, в отличие от активов или прибыли, не имеет отраслевой специфики. Если отдельные отрасли могут быть в силу объективных причин более фондоемкими или, скажем, менее прибыльными, чем остальные, то с точки зрения выручки от продаж все отрасли и компании равны2. В контексте внутригрупповой иерархии будем различать компании (юридические лица) и группы компаний. Предположим, что в отношении любой компании можно точно указать вышестоящую в иерархии компанию, которая ее контролирует. Критерием контроля (полной власти) в данном случае будем считать обладание большей частью голосующих акций (долей собственности). Если компания не контролируется полностью другой компанией, то она может считаться самостоятельной. Группу компаний, связанных такого рода иерархическими отношениями контроля/подчинения, будем далее называть корпорацией. Каждая компания может быть локализована, то есть соотнесена с определенным регионом в зависимости от места ее регистрации в налоговых органах или фактического местонахождения. Таким образом, «привязав» каждую компанию к определенным корпорации и региону, можно оценить корпоративную и территориальную структуру трансакций. Механизм концентрации корпоративной власти можно проиллюстрировать на следующем условном примере. Представим, что в экономике существует пять независимых компаний, приобретающих в равных (единичных) объемах по схеме «каждый у каждого» товары и услуги, то есть осуществляющие между собой свободные (добровольные) трансакции. Для упрощения предположим, что интенсивность трансакций постоянна во времени. Общее количество рыночных трансакций (Q) в этом случае, очевидно, будет равно Q = N2 - N, где N — количество компаний. При N = 5 Q будет равно 20. После объединения двух компаний в группу (корпорацию) трансакции между ними станут контролируемыми (ограниченно добровольными), и Q уменьшится до 18. Присоединение еще одной компании уменьшит число рыночных трансакций до 14 и т. д. Если рассчитать значение индекса Херфиндаля—Хиршмана (HHI)3 для всех трех случаев, то оно составит 2000, 2800 и 4200 соответственно. Объединению всех компаний в одну корпорацию (Q = 0) будет соответствовать максимально возможное значение HHI = 10000. Таким образом, увеличение HHI, при прочих равных условиях, будет означать рост концентрации корпоративной власти и доли внутри-групповых (ограниченно добровольных) трансакций. Для практического применения данного подхода важно, какая информация использована для оценки трансакций. В финансовой отчетности компаний (юридических лиц) регистрируются данные, характеризующие число трансакций — продаж (для данной компании) и покупок (для компаний-поставщиков). Если, например, выручка консолидируется по правилам международных стандартов финансовой отчетности (МСФО) с исключением внутригрупповых (межсегментных) потоков, то расчет будет неизбежно искажаться в сторону занижения. Редукция будет тем больше, чем выше степень вертикальной интеграции в группе компаний. Наибольшую точность обеспечивают первичные неконсолидированные данные, содержащие наиболее полную информации об объеме трансакций4. Эти данные содержатся в финансовой отчетности юридических лиц по российским стандартам бухгалтерского учета (РСБУ). Использование таких данных позволяет применять единую методику расчета консолидированной выручки для всех корпораций и, следовательно, обеспечивает сопоставимость при динамическом анализе. Расчет на основе данных корпоративных рейтинговДанные об объемах продаж крупных корпораций можно найти в разных источниках. Например, РА «Эксперт» с 1994 г. составляет рейтинги крупнейших отечественных компаний. На основе приведенных в рейтингах за 1994-2014 гг. данных о выручке 200 крупнейших российских компаний (в нашей терминологии — «корпораций») мы рассчитали значения HHI, которые в данном случае можно интерпретировать и как характеристику степени иерархического (корпоративного) контроля в экономике, и как обобщенный показатель концентрации потенциала экономической власти. Динамика HHI позволяет выделить два принципиально разных по основной тенденции периода (рис. 1).

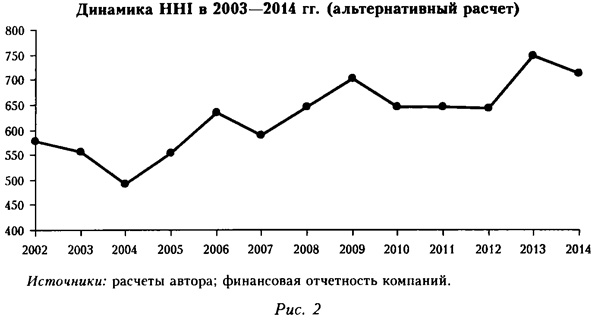

В первом периоде (1994-2004 гг.) наблюдалось быстрое снижение концентрации. За десять лет значение индекса снизилось почти в 3 раза. Это неудивительно, так как это был период массовой приватизации и последующего разукрупнения «гигантов советской индустрии». Выручка крупных промышленных предприятий в этот период либо сокращалась в номинальном измерении, либо росла медленнее, чем совокупная выручка остальных компаний. В течение второго периода (2004-2013 гг.) значение HHI стабилизировалось — оно достигло максимума в 2008 г., а в 2009-2013 гг. вернулось к показателям 2005-2007 гг. Долгосрочный тренд снижения концентрации сменился стабилизацией. Насколько высока концентрация в российской экономике? Значение HHI в последние четыре года составляло 330-360 пунктов. Для сравнения: аналогичный показатель для 200 крупнейших компаний США за тот же период находился в интервале 115-118 пунктов5. Таким образом, российские показатели концентрации, при всей условности данного сравнения, более чем в 3 раза выше американских. К выводам, полученным на основе анализа данных ежегодных рейтингов, следует относиться критически. Главная проблема состоит в том, что при составлении корпоративных рейтингов за основу берутся данные консолидированной отчетности по МСФО, а при их отсутствии — данные управленческой или финансовой отчетности, составленной по российским стандартам (РСБУ). Смешение в одном рейтинге показателей, полученных по трем разным методикам, неизбежно искажает расчет концентрации. Следует также учитывать, что отчетность российских компаний по МСФО включает консолидированные данные по их зарубежным активам. Если измерять потенциал экономической власти в России, то выручка зарубежных активов будет искажать расчеты. Кроме того, в течение анализируемого периода методика составления рейтинга РА «Эксперт» менялась: если первоначально в рейтинг включались только промышленные компании, то начиная с 2003 г. круг участников был расширен за счет других отраслей реального сектора, коммерческих банков и страховых компаний. Альтернативный расчетЧтобы обеспечить сопоставимость показателей разных корпораций, мы провели альтернативный расчет с использованием первичных данных финансовой отчетности (РСБУ) и информации о корпоративном контроле 500 крупнейших по объему выручки российских компаний (Топ-500)6 нефинансового сектора. Соответственно в качестве отдельных корпораций не рассматривались существующие банковские группы. Консолидированная выручка каждой корпорации определялась как сумма выручки всех контролируемых ею компаний. Показатели компании включались в показатели корпорации только при наличии полного контроля (более 50% голосующих акций или уставного капитала). Компании, не попавшие в схемы корпоративного контроля, включая совместные предприятия с паритетом собственников, рассматривались как отдельные корпорации. По показателям консолидированной выручки для каждого года были определены 200 крупнейших корпораций7 и рассчитаны значения HHI, показывающие концентрацию выручки (см. рис. 1). Сравнение результатов расчетов по корпоративным рейтингам (см. рис. 1) и по альтернативной методике (рис. 2) выявляет существенные различия. Если в 2004 г. расхождение HHI составляло 173 пункта, то в 2013 г. — уже 390 пунктов. Расхождение объясняется и разным составом компаний, и фактором «редукции» выручки по МСФО, относительно занижающим число внутренних трансакций в крупных корпорациях8. Кроме того, принципиально изменилась динамика индекса концентрации. Точка минимальной концентрации в обоих расчетах совпадает (2004 г.), но далее динамика HHI сильно различается: если в первом расчете его значение практически стабилизируется после 2004 г., то в альтернативном наблюдается выраженный повышательный тренд.

Колебания концентрации в отдельные годы связаны с крупными корпоративными событиями: принудительное банкротство НК «ЮКОС», приобретение Газпромом активов «Сибнефти», реформа РАО ЕЭС, поглощение ТНК-BP «Роснефтью». Не все эти события имели следствием увеличение индекса концентрации. Тем не менее наличие долгосрочной тенденции к росту очевидно. За десять лет индекс концентрации вырос с 491 (2004 г.) до 746 (2013 г.), или в 1,5 раза. Анализ изменения показателей корпоративной концентрации показывает, что их главными драйверами стали крупнейшие корпорации. Из таблицы 1 видно, что концентрация корпоративной власти в реальном секторе возрастает во времени. За десять лет (2004-2013 гг.) доля крупнейших (Топ-5) корпораций в выручке Топ-500 компаний выросла на 8,2 п. п. Доля крупнейших корпораций, контролируемых государством, в суммарной выручке Топ-5 за этот же период выросла с 69,5 до 85%. Таблица 1 Распределение выручки Топ-500 между пятью крупнейшими корпорациями в 2004-2014 гг. (в %)

Источник: расчеты автора. Изменения в пространственном распределении экономической властиРост концентрации экономической власти имеет вполне определенные последствия как для экономики в целом, так и для отдельных регионов, на территории которых действуют подразделения (региональные активы) крупных корпораций. Вертикальная интеграция активов приводит к искажению статистики валового регионального продукта9, а использование различных корпоративных схем непосредственно влияет на доходы региональных бюджетов, на приток и отток финансовых ресурсов, на производство и распределение добавленной стоимости и в конечном счете на уровень жизни населения регионов. Как уже отмечалось выше, выручка компаний может быть распределена (локализована) в зависимости от места их налоговой регистрации. Изменения в территориальной концентрации выручки от продаж, произошедшие за последние 11 лет, очевидны. Из таблицы 2 видно, что в наибольшей степени увеличилась доля компаний, зарегистрированных в Центральном и Северо-Западном федеральных округах, — на 9,4 и 3,7 п. п. соответственно. При этом 90% роста доли Центрального федерального округа было обеспечено Москвой. А рост доли Санкт-Петербурга происходил на фоне снижения доли остальной части Северо-Западного округа. Увеличение доли Южного округа после 2010 г., по-видимому, связано с ростом деловой активности, инициированным проведением зимних Олимпийских игр 2014 г. в Сочи.

Таблица 2 Распределение выручки Топ-500 между федеральными округами в 2004-2014 гг. (в %)

* В современных административных границах. Источники: расчеты автора. Наибольшие «потери» в рассматриваемый период понесли федеральные округа, где добывают углеводородное сырье, экспорт которого составляет основу экономического потенциала современной России. Закономерность очевидна: чем больше добыча нефти и газа, тем больше снижение. Наибольшее снижение в Уральском (6,7 п. п.) и Приволжском (3,3 п. п.) федеральном округах, обеспечивших в 2014 г. 79% всей нефтедобычи10. Примерно в 1,5 раза сократилась доля Сибирского федерального округа, обеспечивающего в последние годы весь прирост нефтедобычи. Возрастает доля выручки компаний, зарегистрированных в Москве и Санкт-Петербурге, уменьшается доля компаний периферии и особенно восточных регионов, традиционно имеющих устойчивую сырьевую специализацию. Предположение о том, что рост удельного веса экономических столиц в выручке крупнейших компаний России объясняется более высоким ростом деловой активности в сравнении с другими регионами, легко опровергается данными статистики. С 2004 по 2013 г. доля Москвы в совокупном ВРП всех субъектов РФ увеличилась всего на 1 п. п., а Санкт-Петербурга — на 0,8 п. п.11 Наблюдаемые изменения в корпоративной и территориальной структуре выручки связаны с тем, что корпорации увеличивают свою власть в основном за счет присоединения и поглощения действующих компаний. Показательны последствия самой крупной в российской истории сделки на рынке корпоративных слияний и поглощений. Выручка зарегистрированной в Тюменской области корпорации ТНК-ВР (ныне PH-Холдинг) после приобретения «Роснефтью» уменьшилась с 1279 млрд руб. в 2012 г. до 688 млрд в 2013 г. и до 10 млрд руб. в 2014 г. Как отмечается в пояснениях к финансовой отчетности PH-Холдинга, снижение выручки обусловлено в основном уменьшением объема реализации в связи с переводом торговых потоков на другие предприятия Группы НК «Роснефть»12. Корпоративная рентаОбщим следствием экономической власти выступает известное из экономической теории несовпадение частных и социальных издержек. В отличие от моделей, основанных на предпосылках равного и добровольного обмена, в нашем контексте расхождение частных и социальных издержек и выгод представляет собой не экстерналию (непреднамеренный побочный результат трансакции), а сознательный результат максимизации полезности в условиях неравенства агентов (Дементьев, 2004). Можно предположить, что рост концентрации экономической власти будет означать, что все большая часть трансакций будет осуществляться в неравных для участников условиях. Причем это относится как ко внутренним, так и к внешним для корпорации трансакциям. Если, скажем, мелкий поставщик крупной торговой сети вынужден поставлять свою продукцию по заниженным ценам, то не имеет значения, находится он внутри корпорации или в силу своей невысокой экономической власти вынужден подчиняться условиям агента, заведомо обладающего большей экономической властью. Последствия для зависимого поставщика и торговой сети в любом случае будут диаметрально противоположны. Рост потенциала экономической власти определенной корпорации расширяет возможности получения ею дополнительных выгод, которые не ограничиваются традиционной монопольной рентой и не исчерпываются неэквивалентными, но формально рыночными трансакциями. Их следует дополнить выгодами повышенной лояльности государственной власти по отношению к крупным корпорациям. Разумеется, возможности получения этих выгод не сводятся исключительно к масштабам бизнеса потенциальных бенефициаров. Однако крупные корпорации имеют больше шансов получить разного рода преференции. Примером служит антикризисная программа Правительства РФ 2008-2009 гг., в соответствии с которой основную часть финансовой помощи получили «системообразующие», то есть крупные корпорации. Получение разнообразных преференций дает дополнительные возможности для повышения объема продаж и улучшения финансовых показателей. Поскольку одни корпорации получают преимущества потому, что их не получают другие, это означает, что такие выгоды имеют рентную природу. Поэтому для обобщенной характеристики этих выгод мы введем понятие «корпоративная рента». Такая рента может существовать в разных формах. Крупная корпорация в силу своего особого (не обязательно монопольного) положения может получать:

Возможны ситуации, когда государство в силу ожидаемых негативных эффектов и социального резонанса вынужденно берет на себя обязательства крупных корпораций — потенциальных банкротов. В этом случае происходит своеобразная «национализация» обязательств крупных корпораций. Возможные эффекты для экономики и отдельных регионовРыночная власть позволяет компании извлекать дополнительную прибыль, связанную с доминированием на рынке. В этом случае увеличение «излишка производителя» не симметрично снижению «излишка потребителя», что приводит к возникновению так называемых «безвозвратных потерь для общества» (Тироль, 1996). Усиление экономической (корпоративной) власти одной компании может приводить к асимметричному ухудшению положения других компаний и конечных потребителей. Иными словами, совокупный эффект для общества, как и в случае с рыночной властью, может быть отрицательным. Потенциально негативный эффект может проявляться по разным направлениям:

Следует подчеркнуть, что действие отмеченных эффектов не предопределено, то есть они не всегда сопутствуют росту концентрации. Более того, возможны симметричные эффекты, которые могут действовать в противоположном направлении. Так, получение корпоративной ренты в виде дополнительной прибыли — в случае ее использования для модернизации и расширения бизнеса — может обеспечивать положительный эффект для экономики. В то же время практика крупных корпораций13 показывает, что дополнительная прибыль в дальнейшем трансформируется в увеличение издержек. Рост концентрации может сопровождаться относительной экономией издержек (положительный эффект масштаба), а замена рынка внутренней координацией — способствовать снижению трансакцион-ных издержек. Однако преобладание неорганического роста может существенно ограничивать возможные позитивные эффекты и в то же время провоцирует развитие негативных явлений, сопутствующих увеличению масштабов бизнеса. Последствия для регионов, на территории которых осуществляется производственная деятельность крупных корпораций, будут зависеть от уровня контроля (власти) корпорации по отношению к консолидируемым региональным компаниям. Региональный актив, приобретенный крупной корпорацией, как правило, последовательно претерпевает организационные метаморфозы, сопровождающиеся уменьшением его вклада в экономику и бюджет региона. При этом основной производственный процесс может не меняться. Предприятие может продолжать выпускать ту же самую продукцию в тех же физических объемах. Однако изменение механизмов корпоративного контроля будет иметь кардинальные и, как правило, неблагоприятные последствия для местных бюджетов и в конечном счете для экономического и социального развития региона. Эти последствия, усугубляемые однонаправленными изменениями в налоговом законодательстве, становятся одним из факторов роста несбалансированности бюджетов отдельных субъектов РФ (Нефедкин, 2015). Компания, попавшая в орбиту корпоративной власти, как правило, включается в схему производственной и финансовой интеграции. Происходит «реорганизация» контролируемой компании, в результате которой она может быть поделена на несколько компаний, утратить статус юридического лица, превратиться в филиал или представительство материнской компании, лишенные всякой самостоятельности и управляемые из корпоративного центра. Такая «консолидация» региональных активов в первую очередь характерна для вертикально-интегрированных корпораций, в которых широко практикуются трансфертные цены и другие схемы организации бизнеса (процессинг, толлинг и т. п.), снижающие выручку операционных компаний и налоговую базу региона. Концентрация корпоративной власти во многих случаях приводит к снижению локального контента14, производимого региональными активами крупных корпораций, и к сокращению региональной компоненты в произведенной добавленной стоимости. Наше исследование прежде всего подтвердило возможность использовать предлагаемый подход для объяснения механизма влияния крупного бизнеса на экономику. Вместе с тем качественный и количественный анализ наблюдаемых тенденций позволяет предложить ряд содержательных выводов и гипотез, которые могут быть проверены в последующих исследованиях. Их можно сформулировать в виде ответов на вопросы, поставленные во введении. В последнее десятилетие в экономике России наблюдались заметные изменения, обусловленные ростом влияния крупного бизнеса и в первую очередь корпораций, прямо или косвенно связанных с государством. Эти изменения можно интерпретировать как устойчивое движение в сторону государственно-корпоративного капитализма, ближайшие и отдаленные последствия которого еще предстоит оценить. Происходящие изменения не могут быть исчерпывающе объяснены в рамках традиционных подходов, связанных с исследованием монополистической конкуренции и отраслевых рынков. Описание этих изменений и оценка степени их влияния на экономику могут базироваться на концепции экономической власти, предполагающей расширение предпосылок «новой институциональной теории» за счет гипотезы ограниченной добровольности трансакций в условиях доминирования одних экономических агентов над другими. Количественно оценить степень влияния крупного бизнеса можно при помощи предлагаемого метода, основанного на оценке структуры и концентрации показателей, характеризующих объемы трансакций и степень корпоративного контроля над ними. Результаты расчетов с использованием разных массивов данных позволяют говорить о наличии долгосрочной тенденции к росту концентрации экономической власти в 2005-2013 гг. В условиях, когда внешние шоки выступают главным фактором темпов экономического роста страны, крайне сложно выделить специфическое воздействие роста концентрации корпоративной власти на развитие экономики в целом. По-видимому, это предмет специального исследования, выходящего за рамки данной публикации. Однако есть основания полагать, что неорганическая модель роста, характерная прежде всего для крупнейших российских корпораций с государственным участием, не способствует увеличению добавленной стоимости для экономики в целом и негативно влияет на темпы экономического роста. Дальнейший рост концентрации экономической власти и сопутствующее ему увеличение корпоративной ренты, на наш взгляд, будут отрицательно воздействовать на возможности экономического роста в средне- и долгосрочной перспективе. Противодействие этой тенденции с помощью традиционных инструментов антимонопольного регулирования имеет мало шансов на успех. Переориентация российского крупного бизнеса на модель органического роста представляется крайне сложной задачей, но без ее решения всерьез рассчитывать на устойчивый рост экономики в целом и решение накопившихся проблем развития ресурсных регионов, на наш взгляд, не приходится. Применение известных практик взаимодействия транснациональных корпораций с развивающимися странами, предполагающих реализацию программ развития локального контента, способствующих увеличению добавленной стоимости, остающейся в стране (регионе), на территории которой (которого) осуществляются крупномасштабные проекты освоения природных ресурсов, могло бы, на наш взгляд, способствовать устранению нарастающей асимметрии в экономических отношениях между экономическими центрами и регионами — главными поставщиками экспортного сырья и кардинально изменить подходы к освоению ресурсного потенциала восточных регионов России. 1 Например, в корпоративной иерархии потенциал власти определенного менеджера определяется количеством и рангом сотрудников и подразделений, подчиненных ему, величиной бюджета, которым он распоряжается. 2 Этот принцип, строго говоря, не распространяется на компании финансового сектора. Выручка (оборот) финансовых посредников, определяемая суммами сделок, может достигать астрономических значений. Сравнивать ее с выручкой компаний реального сектора не вполне корректно 3 Индекс Херфиндаля-Хиршмана рассчитывается как сумма квадратов долей компаний, измеренных в процентах, в суммарном значении показателя. Для пяти равных по величине трансакций компаний он будет равен 5x20x20 = 2000. 4 Следует учитывать, что в результате слияния двух компаний водну трансакции между ними перестанут отражаться в финансовой отчетности объединенной компании, что также может повлиять на результаты расчетов. 5 Расчет автора по данным рейтинга Fortune 500 US. Исходные данные для расчета см.: http://topforeignstocks.com/downloads/. 6 Данные no 500 крупнейшим компаниям дают хорошую аппроксимацию всего реального сектора, так как включают большинство привлекательных для корпоративного контроля активов. В 2005-2014 гг., по нашим оценкам, на долю этих компаний приходилось 50-56% выручки нефинансового сектора. 7 По нашим расчетам, 200 крупнейших корпораций в 2002-2014 гг. контролировали 95-970/о выручки Топ-500 компаний нефинансового сектора. Исходные данные для расчетов и итоговые рейтинги топ-200 см.: https: yadi.sk d Lndd01RNkvh5D. 8 В 2013 г. выручка группы Газпром по МСФО составила 5145 млрд руб., суммарная выручка компаний, контролируемых Газпромом и вошедших в Топ-500, составила 10 205 млрд руб., то есть выручка группы в сравнении с корпорациями, не перешедшими на МСФО, занижалась в два раза. 9 В методических разъяснениях Росстата к статистике валового регионального продукта отмечается: «Широкое распространение получило создание корпораций, функционирующих на основе интегрированно-вертикальных и горизонтальных схем... Поэтому оценка добавленной стоимости по таким подразделениям носит относительно условный характер. В результате этого в регионах, где располагаются головные компании, добавленная стоимость несколько завышается и, напротив, по регионам, где располагаются подразделения этих компаний, добавленная стоимость занижается» (цит. по: http://www.gks.ru/free_doc/new_site/vvp/ met-r.htm). 10 По данным Аналитического центра при Правительстве РФ. ТЭК России-2014. 2014. Июнь, http://www.ac.gov.ru/files/publication/a/ /5451.pdf. 11 Расчет автора на основе данных Росстата. 12 Пояснения к бухгалтерскому балансу и отчету о финансовых результатах ОАО «РН Холдинг» за 2013 год. http://rnholding.org/. 13 В данном случае это относится не только к российским, но и к зарубежным компаниям. 14 Под локальным контентом обычно понимается увеличение добавленной стоимости в стране (регионе) прямо или косвенно, через мультипликативные эффекты, обусловленное реализацией проектов добычи и переработки природных ресурсов транснациональными корпорациями. Список литературы / ReferencesБляхман Л. С., Зябриков В. В. (2015). Стратегия горизонтальной интеграции фирм: мировые и российские тенденции // Проблемы современной экономики. Jsfe 2. С. 27-37. [Bliakhman L. S., Ziabrikov V. V. (2015). Strategy of horizontal integration among firms: global and Russian tendencies. Problems of Modern Economics, No. 2, pp. 27—37 (In Russian).] Дементьев В. E. (2000). Финансово-промышленные группы в стратегии реформирования российской экономики // Российский экономический журнал. Jsfc 11 — 12. С. 3 — 9. [Dementiev V. Ye. (2000). Financial-industrial groups in the strategy of reforming the Russian economy. Rossiyskiy Ekonomicheskiy Zhurnal, No. 11 — 12, pp. 3-9. (In Russian).] Дементьев В. В. (2004). Экономическая власть и институциональная теория // Вопросы экономики. № 3. С. 50 — 64. [Dementiev V. V. (2004). Economic power and institutional theory. Voprosy Ekonomiki, No. 3, pp. 50 — 64. (In Russian).] Нефедкин В. И. (2015). «Бюджетное проклятие» ресурсных регионов // ЭКО. Jsfe 6. С. 5—24. [Nefedkin V. I. (2015). Budgetary curse of the resource regions. EKO, No. 6, pp. 5—24. (In Russian).] Ойкен В. (1996). Основы национальной экономии. М.: Экономика. [Eucken W. (1996). The foundations of economics. Moscow: Ekonomika. (In Russian).] Паппэ Я. Ш., Галухина Я. С. (2009). Российский крупный бизнес: первые 15 лет. Экономические хроники 1993—2008 гг. М.: Изд. дом ГУ ВШЭ. [Pappe Ya. Sh., Galukhina Y. S. (2009). Russian big business: the first 15 years. Economic chronicle of 1993-2008. Moscow: HSE Publ. (In Russian).] Плискевич H. M. (2015). Трансформация системы власти-собственности в России: региональный аспект. Реформы и качество государства // Мир России. JM? 1. С. 8 — 34. [Pliskevich N. (2015). The transformation of 'power-ownership' relations in Russia: a regional perspective on the reforms and the quality of the state. Mir Rossii, No. 1, pp. 8 — 34. (in Russian).] Тироль Ж. (1996). Рынки и рыночная власть: теория организации промышленности. СПб.: Экономическая школа. [Tirole J. (1996). The theory of industrial organization. St. Petersburg: Ekonomicheskaya Shkola. (In Russian).] Perroux F. (1950). The domination effect and modern economic theory. Social Research, Vol. 17, No. 2, pp. 188-206. Rothschild K. (1971). Power in economics. Harmondsworth: Penguin. Samuels W. (ed.) (1979). The economy as a system of power. New Jersey: Transaction Books. Williamson O. (1981). The economics of organization: Transaction cost approach. American Journal of Sociology, Vol. 87, No. 3, pp. 548—577. Young D. (1995). The meaning and role of power in economic theories. In: J. Groenewegen, Ch. Pitelis, S.-E. Sjöstrand (eds.). On economic institutions: Theory and applications. Aldershot: Edward Elgar, pp. 85 — 100.

|

Популярные книги и учебники

- Экономикс - Макконнелл К.Р., Брю С.Л. - Учебник

- Бухгалтерский учет - Кондраков Н.П. - Учебник

- Капитал - Карл Маркс

- Курс микроэкономики - Нуреев Р. М. - Учебник

- Макроэкономика - Агапова Т.А. - Учебник

- Экономика предприятия - Горфинкель В.Я. - Учебник

- Финансовый менеджмент: теория и практика - Ковалев В.В. - Учебник

- Комплексный экономический анализ хозяйственной деятельности - Алексеева А.И. - Учебник

- Теория анализа хозяйственной деятельности - Савицкая Г.В. - Учебник

- Деньги, кредит, банки - Лаврушин О.И. - Экспресс-курс

Новые книги и журналы

Популярные лекции

- Шпаргалки по бухгалтерскому учету

- Шпаргалки по экономике предприятия

- Аудиолекции по экономике

- Шпаргалки по финансовому менеджменту

- Шпаргалки по мировой экономике

- Шпаргалки по аудиту

- Микроэкономика - Лекции - Тигова Т. Н.

- Шпаргалки: Финансы. Деньги. Кредит

- Шпаргалки по финансам

- Шпаргалки по анализу финансовой отчетности

- Шпаргалки по финансам и кредиту

- Шпаргалки по ценообразованию

- 50 лекций по микроэкономике - Тарасевич Л.С. - Учебное пособие

Популярные рефераты

- Коллективизация в СССР: причины, методы проведения, итоги

- Макроэкономическая политика: основные модели

- Краткосрочная финансовая политика предприятия

- Марксизм как научная теория. Условия возникновения марксизма. К. Маркс о судьбах капитализма

- История развития кредитной системы в России

- Коммерческие банки и их функции

- Лизинг

- Малые предприятия

- Классификация счетов по экономическому содержанию

- Кризис отечественной экономики

- История развития банковской системы в России

- Маржинализм и теория предельной полезности

- Кризис финансовой системы стран Азии и его влияние на Россию

- Иностранные инвестиции

- Безработица в России

- Источники формирования оборотных средств в условиях рынка