Популярные статьи

- Государственно-частное партнерство: теория и практика

- Международный форум по Партнерству Северного измерения в сфере культуры

- Мировой финансовый кризис и его влияние на Россию

- Совершенствование оценки эффективности инвестиций

- Качество и уровень жизни населения

- Фактор времени при оценке эффективности инвестиционных проектов

- Вопросы оценки видов социального эффекта при реализации инвестиционных проектов

- Государственная собственность в российской экономике - Масштаб и распределение по секторам

- Кластерный подход в стратегии инновационного развития зарубежных стран

- Перспективы социально-экономического развития России

- Теория экономических механизмов

- Особенности нового этапа инновационного развития России

- Экономический кризис в России: экспертный взгляд

- Налоговые риски

Популярные курсовые

- Учет нематериальных активов

- Потребительское кредитование

- Бухгалтерский учет - Курсовые работы

- Финансы, бухгалтерия, аудит - курсовые и дипломные работы

- Денежная система и денежный рынок

- Долгосрочное планирование на предприятии

- Диагностика кризисного состояния предприятия

- Интеграционные процессы в современном мире

- Доходы организации: их виды и классификация

- Кредитная система: место и роль в ней ЦБ и коммерческих банков

- Международные рынки капиталов

- Многофакторный анализ производительности труда

- Непрерывный трудовой стаж

- Виды и формы собственности и трансформация отношений собственности в России

- Анализ финансово-хозяйственной деятельности

Навигация по сайту

Кредитование нефинансового сектора российской экономики: возможности и ограничения |

|

Березинская О.Б. Вступление российской экономики в фазу жестких ограничений роста актуализирует вопрос о ресурсах оживления инвестиционной и производственной активности нефинансового сектора (Улюкаев, May, 2015). «Окно возможностей», открывшееся в связи с ослаблением национальной валюты, удорожанием и/или сокращением импорта, определяет рост спроса предприятий на кредитные ресурсы как для оперативной модернизации производства, так и для пополнения оборотных средств. На протяжении последнего десятилетия кредитные заимствования нефинансового сектора российской экономики последовательно увеличивались, повышались его долговая нагрузка и нагрузка по обслуживанию привлеченных кредитов и займов. Дальнейшее расширение кредитования может быть сопряжено с повышенными рисками, масштабы и отраслевую структуру которых необходимо оценить. Введение санкций и снижение доступности ресурсов на мировых финансовых рынках для российских предприятий повышают значимость российской банковской системы в кредитовании отечественной экономики. Важно понять, какую роль играли нерезиденты и российские банки в формировании кредитных заимствований отраслей нефинансового сектора. Это позволит оценить изменение структуры спроса на кредитные ресурсы от российских банков в сложившихся условиях, а также его возможные последствия. В целом анализ концентрируется на выявлении направлений, потенциала и ограничений роста кредитной поддержки российской экономики отечественной банковской системой. Кредитные заимствования нефинансового сектора экономики: взгляд с точки зрения заемщиковКредиты и займы предприятий нефинансового сектора экономики России составили на конец 2014 г. 40,6 трлн руб., увеличившись за 10 лет в 9,1 раза. Среднегодовая задолженность по кредитам и займам этих предприятий за 2006-2014 гг. выросла в 6,5 раза, достигнув 33 трлн руб. (рис. 1). Кредитные заимствования нефинансового сектора1 в 2014 г. составили 47% произведенного ВВП — в 2 раза больше, чем в 2005 г. (23%). На первой волне роста в 2006-2009 гг. они увеличились до 42% ВВП. Далее в период коррекционного роста экономики наблюдалось их снижение до 36-39% ВВП, но уже в начале торможения российской экономики кредитные заимствования вышли на уровень кризисного 2009 г., а в 2014 г. заметно превысили его. Важная характеристика эволюции кредитных заимствований нефинансового сектора — их опережающий рост по сравнению с расширением бизнеса: за 2006-2014 гг. кредитные заимствования, как отмечалось выше, увеличились в 6,5 раза, при этом оборот предприятий вырос в 3,5 раза. В результате долговая нагрузка2 нефинансового сектора экономики повысилась с 50 дней оборота в 2005 г. до 92 дней в 2014 г. (см. рис. 1).

В период роста экономики в условиях растущего спроса увеличение долговой нагрузки было умеренным: с 50 до 61 дня оборота; нефинансовый сектор активно наращивал кредитные заимствования, но и темпы роста оборота предприятий были высокими. Локальный максимум кредитов и займов в масштабах деятельности предприятий нефинансового сектора пришелся на 2009 г. (85 дней оборота), что связано как с ослаблением курса национальной валюты и повышением рублевой оценки валютных кредитов, так и с кризисным падением экономической активности. Период коррекционного роста экономики в 2010-2012 гг. характеризовался быстрым наращиванием выпуска товаров и услуг и более медленным увеличением кредитных заимствований предприятий; на протяжении трех лет долговая нагрузка нефинансового сектора составляла в среднем 76 дней оборота. В 2013-2014 гг. торможение роста российской экономики при увеличении ее кредитования и начавшемся ослаблении национальной валюты сначала обусловило восстановление долговой нагрузки нефинансового сектора до кризисного уровня (84 дня оборота в 2013 г.), а затем вывело ее на новый максимум (92 дня оборота в 2014 г.). Увеличение долговой нагрузки нефинансового сектора экономики сопровождалось повышением нагрузки по обслуживанию кредитных заимствований3. В 2010-2012 гг. проценты по кредиту составляли порядка 16% прибыли от продаж. Однако в 2013-2014 гг. нагрузка по обслуживанию кредитных заимствований вернулась на уровень 2009 г.: проценты по кредиту приблизились к 22% прибыли от продаж (23% в 2009 г.) (рис. 2).

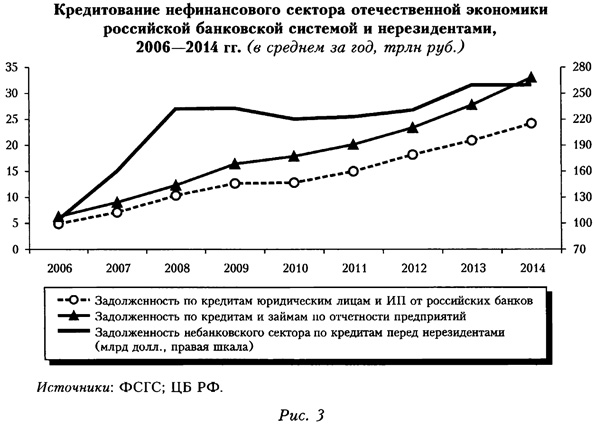

В 2013-2014 гг. наблюдались восстановление долговой нагрузки нефинансового сектора российской экономики до кризисного уровня и ее дальнейшее повышение до нового максимума, а нагрузка по обслуживанию кредитных заимствований поднялась практически до уровня кризисного 2009 г. Кредитование нефинансового сектора расширялось гораздо активнее, чем увеличивались масштабы деятельности предприятий, а платежи за кредитные ресурсы росли быстрее, чем финансовые показатели. В 2014 г. нагрузка на нефинансовый сектор в результате его кредитных заимствований оказалась исключительно высокой как с точки зрения масштабов бизнеса, так и исходя из его финансовых результатов. Она была как минимум не ниже, чем в 2009 г. Однако если за кризисными максимумами 2009 г. последовал период коррекции благодаря росту экономики России, то в 2014 г. ситуация была более сложной. Сохраняющийся негативный тренд развития российской экономики требует учитывать актуальную нагрузку на отрасли нефинансового сектора экономики и осмотрительно подходить к масштабному предоставлению им кредитных ресурсов. По отраслям нефинансового сектора актуальная величина долговой нагрузки и нагрузки по обслуживанию кредитных заимствований, а также динамика этих показателей существенно различаются, что определяет различные оценки возможности и рисков увеличения кредитования. Исходя из динамики и уровней долговой нагрузки и нагрузки отраслей по обслуживанию их кредитных заимствований, можно сделать следующие выводы. С относительно низкими рисками связано расширение кредитования предприятий торговли и ремонта, производства пищевых продуктов, включая напитки, и табака, нефтегазового сектора, текстильного и швейного производства, производства электрооборудования, электронного и оптического оборудования, целлюлозно-бумажного производства, издательской и полиграфической деятельности. В 2014 г перечисленные отрасли характеризовались низким уровнем долговой нагрузки и нагрузки по обслуживанию кредитных заимствований. Всего на долю отраслей с относительно низкими рисками расширения кредитования приходилось 42% всех кредитных заимствований нефинансового сектора экономики. Несколько выше долговая нагрузка и/или нагрузка по обслуживанию кредитных заимствований в рыболовстве и рыбоводстве, производстве машин и оборудования, металлургическом производстве и производстве готовых металлических изделий, обработке древесины и производстве изделий из дерева, производстве резиновых и пластмассовых изделий, химическом производстве, на транспорте, в производстве и распределении электроэнергии, газа и воды. В 2014 г. на указанные отрасли приходилось почти 27% кредитных заимствований нефинансового сектора, потенциал роста их кредитования значителен, однако формально он может сопровождаться несколько более высокими рисками. Наиболее сложно увеличить кредитование добычи полезных ископаемых, кроме топливно-энергетических, связи, производства прочих неметаллических минеральных продуктов, транспортных средств и оборудования, кожи, изделий из кожи и обуви, сельского хозяйства, охоты и лесного хозяйства, строительного комплекса. На перечисленные отрасли в 2014 г. приходилось порядка 30% всех кредитных заимствований нефинансового сектора экономики, они характеризуются высокой долговой нагрузкой и большой нагрузкой по обслуживанию кредитных заимствований или исключительно высокой долговой нагрузкой при приемлемом уровне нагрузки по их обслуживанию. Предложенная оценка рисков расширения кредитования исходит из фактической долговой нагрузки и нагрузки по обслуживанию кредитных заимствований отраслей и базируется на данных официальной статистики ФСГС, то есть отчетности предприятий. Но при предоставлении им кредитов кредитные организации оперируют значительно более широким набором показателей (Костюченко, 2010), а также руководствуются принципом осмотрительности, что существенно влияет на динамику кредитования нефинансового сектора. Полученные оценки следует дополнить информацией о кредитах, предоставленных предприятиям российскими кредитными организациями (данные ЦБ РФ). Это позволит прояснить природу кредитных заимствований нефинансового сектора и определить роль российской банковской системы в их формировании. Природа кредитных заимствований нефинансового сектораКредитование нефинансового сектора российской банковской системой4 выросло за восемь лет в 4,9 раза — до 24,2 трлн руб. в 2014 г. (рис. 3). Наиболее активно оно расширялось в 2007-2009 гг., когда кредиты российских банков предприятиям увеличились в 2,6 раза. Далее, после стагнации в 2010 г., рост кредитования возобновился, и за 2011-2014 гг. кредиты нефинансовому сектору со стороны российской банковской системы возросли в 1,9 раза (Банк России, 2015).

Помимо этого, за 2007-2008 гг. удвоились кредиты нефинансовому сектору со стороны нерезидентов5 (со 105 млрд долл. в 2006 г. до 232 млрд в 2008 г.). В 2009 г. они не изменились, а в 2010-2011 гг. снизились до 220-223 млрд долл. После восстановления в 2012 г. до докризисных значений объем таких кредитов в 2013 2014 гг. вышел на устойчивый уровень 260 млрд долл. (Хромов, 2015). В 2006-2009 гг. сумма кредитов российских банков и нерезидентов (по отчетности и оценке ЦБ РФ соответственно) превышала задолженность предприятий нефинансового сектора по кредитам и займам (по отчетности ФСГС) на 21-31% (рис. 4). Затем разрыв стал сокращаться, и в 2014 г. показатели практически сравнялись: кредиты российских банков и нерезидентов превысили кредитные заимствования нефинансового сектора экономики лишь на 3%. Частично указанный дисбаланс связан с более широким набором субъектов кредитования, по которым составляется отчетность ЦБ РФ6, однако с учетом его масштабов этот аргумент не решающий.

Можно предположить, что феномен 2006-2009 гг. и его последующее исчезновение связаны с изменением характера использования кредитных ресурсов, привлекаемых на внешних финансовых рынках посредством сделок РЕПО. Кредитные ресурсы, полученные под залог собственных акций, не отражаются на балансах предприятий как кредиты; эти операции учитываются как продажа и выкуп акций. Вплоть до 2010 г. ресурсы, привлеченные посредством сделок РЕПО, использовались преимущественно для финансирования операций, осуществляемых непосредственно заемщиками ресурсов. Начиная с 2010 г. изменился целевой характер привлечения кредитных ресурсов: после получения кредитов от нерезидентов головные структуры более активно направляли ресурсы в производственные единицы холдингов для финансирования их инвестиционных проектов. Таким образом, кредитные ресурсы учитывались как кредиты и займы не у непосредственного заемщика кредитов от нерезидентов, а у предприятия, получившего финансирование от вышестоящей организации. В результате наблюдалось формальное выравнивание кредитных заимствований нефинансового сектора по отчетности ФСГС и отчетности и оценкам ЦБ РФ: разрыв между фактически выданными предприятиям и формально учтенными ими кредитами сократился с 31% в 2008 г. до 8-9 в 2010-2012 гг. и 3% в 2014 г. Проведенное сопоставление позволяет сделать два вывода. Во-первых, кредитные заимствования нефинансового сектора отечественной экономики прежде всего — изначально кредиты российских банков и нерезидентов, а масштабы предоставления предприятиями собственных ресурсов в качестве займов другим предприятиям незначительны. Во-вторых, в 2011-2014 гг. кредиты российских банков в кредитных заимствованиях нефинансового сектора экономики составляли порядка 75%. В последние годы снизилась доступность ресурсов на мировых финансовых рынках и усилилась роль российской банковской системы в кредитовании экономики. В связи с этим важно определить, в какой мере российские банки формировали кредитные заимствования по отраслям и какие последствия для последних могут иметь возникшие ресурсные ограничения. Кредитные заимствования нефинансового сектора экономики: взгляд с точки зрения кредиторовСопоставление данных заемщиков и кредиторов (данные ФСГС и ЦБ РФ соответственно) позволяет выделить две группы: отрасли, для которых российская банковская система выступала основным источником кредитных ресурсов, и отрасли, кредитные ресурсы которых формировались российской банковской системой в ограниченной степени (см. табл.)7. В первую группу входят сельское хозяйство, охота и лесное хозяйство, торговля и ремонт, производство машин и оборудования, производство пищевых продуктов, включая напитки, и табака, обработка древесины и производство изделий из дерева, производство транспортных средств и оборудования, строительный комплекс. Кредиты российских банков составляли доминирующую долю кредитных заимствований перечисленных отраслей (в 2011-2014 гг. в среднем 96%). Их долговая нагрузка достаточно низкая (58 — 68 дней оборота) и почти полностью формировалась за счет кредитов российских банков (52 — 66 дней оборота в 2011-2014 гг.). Таблица Отрасли нефинансового сектора экономики как группы заемщиков российских банков

Источники: ФСГС; ЦБ РФ; расчеты автора. Ко второй группе относятся производство и распределение электроэнергии, газа и воды, химическое производство, добыча полезных ископаемых, кроме топливно-энергетических, производство прочих неметаллических минеральных продуктов, металлургическое производство и производство готовых металлических изделий, целлюлозно-бумажное производство, издательская и полиграфическая деятельность, транспорт и связь, нефтегазовый сектор. Долговая нагрузка этих отраслей весьма высокая и продолжает расти (100-136 дней оборота в 2011-2014 г.), однако в части кредитов российских банков она составляла всего 33-45 дней оборота. Перечисленные отрасли предъявляли высокий спрос на кредитные ресурсы, который в значительной степени удовлетворялся на внешних финансовых рынках, а кредиты российских банков в 2011-2014 гг. формировали их кредитные заимствования лишь на 1/3. В связи с ростом спроса нефинансового сектора на кредитные ресурсы и снижением доступности ресурсов на мировых финансовых рынках повышается роль российской банковской системы в кредитовании отечественных предприятий. Поэтому актуальны вопросы, во-первых, о перспективах расширения кредитования российскими банками традиционных заемщиков — отраслей, для которых российская банковская система выступает основным источником кредитных ресурсов, и, во-вторых, о возможных изменениях кредитной политики российских банков по мере роста спроса на их кредиты со стороны отраслей, кредитные ресурсы которых формировались российской банковской системой в ограниченной степени. В первом случае перспективы расширения кредитования таких отраслей российскими банками можно охарактеризовать следующим образом.

В целом среди отраслей, для которых российская банковская система выступает основным источником кредитных ресурсов, на отрасли с высокими рисками кредитования в 2014 г. приходилось почти 1/3 портфеля кредитов российских банков нефинансовому сектору экономики. С учетом принципа осмотрительности при предоставлении кредитных ресурсов кредитование российскими банками таких отраслей будет расти медленно. Однако в их числе есть отрасли с умеренными и низкими рисками кредитования и, следовательно, с несомненным потенциалом его увеличения. Сдерживать рост их кредитования может увеличение спроса на кредиты российских банков со стороны отраслей, кредитные ресурсы которых ранее формировались российской банковской системой в ограниченной степени. Большинство из них — очень интересные заемщики с низкой или умеренной нагрузкой по обслуживанию кредитных заимствований и хорошими производственно-финансовыми показателями, что определяет возможность расширить их кредитование с низким или умеренным уровнем рисков. До недавнего времени эти отрасли имели возможность привлекать ресурсы на внешних финансовых рынках. В условиях внешних ресурсных ограничений объем их кредитования российской банковской системой может потенциально вырасти в три раза. Несмотря на высокую долговую нагрузку и нагрузку по обслуживанию кредитных заимствований нефинансового сектора экономики в целом, существует значительный потенциал роста кредитования российскими банками целого ряда отраслей. Сдерживают рост кредитования дисбалансы и ограничения — как существовавшие на протяжении длительного периода, так и возникшие в связи с изменением экономической ситуации. Рост кредитования нефинансового сектора экономики: дисбалансы и ограниченияБазовыми факторами ограничения роста кредитования российскими банками нефинансового сектора отечественной экономики выступают нестабильность макроэкономических показателей, ограниченность ресурсной базы и высокая стоимость кредитных ресурсов. Отметим также необходимость проведения банками осмотрительной политики при предоставлении кредитов предприятиям. Важнейшей проблемой остается недостаточное кредитование банками инвестиционных проектов предприятий (Березинская, Ведев, 2014). В 2005-2014 гг. инвестиции в основной капитал в нефинансовом секторе финансировались за счет кредитов российских банков всего на 6,7-9,0%. Банки увеличивают инвестиционное кредитование очень медленно, высоко оценивая риски долгосрочных вложений в модернизацию нефинансового сектора и системно не удовлетворяя его спрос на такие ресурсы. Системный характер носит и существующий на протяжении многих лет дисбаланс качества заемщиков и кредитных институтов. В условиях доступности финансирования на внешних рынках российские банки проигрывали иностранным в конкуренции за качественных российских заемщиков. При этом качество заемщиков, для которых российская банковская система выступает основным источником кредитных ресурсов, недостаточное для активизации их кредитования. В соответствии с принципом осмотрительности при предоставлении кредитов этот дисбаланс на протяжении многих лет существенно ограничивал кредитование предприятий российскими банками. В последние годы усиление нагрузки ряда отраслей в связи с кредитными заимствованиями делает рост их кредитования весьма рискованным. При снижении доступности ресурсов на мировых финансовых рынках растет спрос на кредиты российской банковской системы со стороны крупных и надежных заемщиков, ранее активно привлекавших иностранные кредитные ресурсы. Для российских банков такие заемщики могут быть приоритетными в силу их качества, что приведет к снижению доступности банковского кредитования для отраслей, менее привлекательных как заемщиков с точки зрения российских банков, или к ухудшению условий их кредитования. Возникшее в связи с ослаблением национальной валюты и санкционными ограничениями «окно возможностей» формирует значительный потенциал роста российских предприятий. Однако его реализация часто затруднена или невозможна без кредитной поддержки оперативной модернизации производства и/или текущей производственной деятельности. Специфика текущего периода в том, что в российской экономике стимулами выступают не только и не столько потребительский и инвестиционный спрос на внутреннем рынке, сколько промежуточный спрос, или импортозамещение на всех уровнях и во всех видах экономической деятельности (Березинская, Ведев, 2015). В такой ситуации для активизации экономического роста требуется расширить кредитование предприятий, однако многие отрасли нефинансового сектора могут столкнуться с заметным снижением доступности кредитов. В условиях жестких ресурсных ограничений, значительной долговой нагрузки нефинансового сектора и необходимости проведения банками осмотрительной кредитной политики нужны новые подходы к формированию кредитной поддержки российских предприятий. Она может выражаться в реструктуризации долгового бремени посредством облигационных займов, в предоставлении менее дорогих целевых кредитных ресурсов в рамках государственных программ или предусматривать иной инструментарий. Не обсуждая конкретные меры кредитной поддержки, важно констатировать, что при их отсутствии и сохранении инерционного сценария кредитования нефинансового сектора российской банковской системой шанс, предоставляемый отечественной экономике «окном возможностей», может быть упущен. 1 Здесь и далее кредитные заимствования предприятий - их среднегодовая задолженность по кредитам и займам, рассчитанная по квартальным значениям (отчетность ФСГС). 2 Здесь и далее долговая нагрузка отношение кредитных заимствований к оборогу предприятий отрасли (сектора), умноженное на 360, в днях оборота (отчетность ФСГС). 3 Здесь и далее нагрузка по обслуживанию кредитных заимствований — отношение процентов по кредиту к прибыли от продаж предприятий отрасли или нефинансового сектора в целом, в % (отчетность ФСГС, доступна с 2009 г.). 4 Здесь и далее кредиты российских банков предприятиям нефинансового сектора экономики средняя по квартальным данным задолженность по кредитам, предоставленным кредитными организациями юридическим лицам-резидентам, на основании отчетности кредитных организаций по форме 0409302 «Сведения о размещенных и привлеченных средствах» (данные ЦБ РФ, доступны с 2006 г.). 5 Здесь и далее кредиты нерезидентов предприятиям нефинансового сектора экономики -средняя по квартальным данным оценка ЦБ РФ задолженности «прочих секторов» российской экономики по кредитам перед нерезидентами, рассчитываемая в соответствии с методологией шестого издания «Руководства МВФ по платежному балансу и международной инвестиционной позиции» (РПБ6). 6 Федеральная служба государственной статистики учитывает все предприятия с численностью сотрудников от 15 человек, то есть за исключением микропредприятий и частично индивидуальных предпринимателей. ЦБ РФ учитывает все юридические лица-резиденты без ограничений. Таким образом, круг предприятий, учтенных как заемщики российской банковской системы, несколько шире. 7 В связи с отсутствием данных о кредитовании российскими банками ряда производств они не рассматриваются в дальнейшем анализе. В части производства электрооборудования, электронного и оптического оборудования, текстильного и швейного производства, производства кожи, изделий из кожи и обуви, резиновых и пластмассовых изделий невозможно дать количественные оценки их кредитования российскими банками. Список литературы / ReferencesБанк России (2015). Обзор банковского сектора Российской Федерации. Аналитические показатели. № 146. [Bank of Russia (2015). Review of the banking sector of the Russian Federation. Analytical data. No 146. (In Russian).] Березинская О., Ведев A. (2014). Инвестиционный процесс в российской экономике: потенциал и направления активизации // Вопросы экономики. № 4. С. 4 — 16. [Berezinskaya О., Vedev А. (2014). Investments in the Russian economy: Their potential and activation directions. Voprosy Ekonomiki, No. 4, pp. 4 — 16. (In Russian).] Березинская О., Ведев A. (2015). Производственная зависимость российской промышленности от импорта и механизм стратегического импортозамещения // Вопросы экономики. Ms 1. С. 103 — 115. [Berezinskaya О., Vedev А. (2015). Dependency of the Russian industry on imports and the strategy of import substitution industrialization. Voprosy Ekonomiki, No. 1, pp. 103 — 115. (In Russian).] Костюченко H. C. (2010). Анализ кредитных рисков. СПб.: Скифия. [Kostyuchenko N. S. (2010). Analysis of credit risks. St. Petersburg: Skifiya. (In Russian).] Хромов M. Ю. (2015) Основные тенденции банковского сектора // Российская экономика в 2014 году. Тенденции и перспективы. Вып. 36 / Под ред. С. Синельникова-Мурылева. М.: Институт Гайдара. С. 174 — 184. [Khromov М. Yu. (2015). Key trends of the Russian banking sector. In: S. Sinelnikov-Mourylev (ed.). Russian economy in 2014. Trends and outlooks. Iss. 36. Moscow: Gaidar Institute Publ., pp. 174-184. (In Russian).] Улюкаев A., May B. (2015). От экономического кризиса к экономическому росту, или Как не дать кризису превратиться в стагнацию // Вопросы экономики. № 4. С. 5 — 19. [Ulyukaev А., Mau V. (2015). From economic crisis to economic growth, or How to prevent the crisis from turning into stagnation. Voprosy Ekonomiki, No. 4, pp. 5 — 19. (In Russian).]

|

||||||||||||||||||||||||||||||||||||||||||||||||

Популярные книги и учебники

- Экономикс - Макконнелл К.Р., Брю С.Л. - Учебник

- Бухгалтерский учет - Кондраков Н.П. - Учебник

- Капитал - Карл Маркс

- Курс микроэкономики - Нуреев Р. М. - Учебник

- Макроэкономика - Агапова Т.А. - Учебник

- Экономика предприятия - Горфинкель В.Я. - Учебник

- Финансовый менеджмент: теория и практика - Ковалев В.В. - Учебник

- Комплексный экономический анализ хозяйственной деятельности - Алексеева А.И. - Учебник

- Теория анализа хозяйственной деятельности - Савицкая Г.В. - Учебник

- Деньги, кредит, банки - Лаврушин О.И. - Экспресс-курс

Новые книги и журналы

Популярные лекции

- Шпаргалки по бухгалтерскому учету

- Шпаргалки по экономике предприятия

- Аудиолекции по экономике

- Шпаргалки по финансовому менеджменту

- Шпаргалки по мировой экономике

- Шпаргалки по аудиту

- Микроэкономика - Лекции - Тигова Т. Н.

- Шпаргалки: Финансы. Деньги. Кредит

- Шпаргалки по финансам

- Шпаргалки по анализу финансовой отчетности

- Шпаргалки по финансам и кредиту

- Шпаргалки по ценообразованию

- 50 лекций по микроэкономике - Тарасевич Л.С. - Учебное пособие

Популярные рефераты

- Коллективизация в СССР: причины, методы проведения, итоги

- Макроэкономическая политика: основные модели

- Краткосрочная финансовая политика предприятия

- Марксизм как научная теория. Условия возникновения марксизма. К. Маркс о судьбах капитализма

- История развития кредитной системы в России

- Коммерческие банки и их функции

- Лизинг

- Малые предприятия

- Классификация счетов по экономическому содержанию

- Кризис отечественной экономики

- История развития банковской системы в России

- Маржинализм и теория предельной полезности

- Кризис финансовой системы стран Азии и его влияние на Россию

- Иностранные инвестиции

- Безработица в России

- Источники формирования оборотных средств в условиях рынка