Популярные статьи

- Государственно-частное партнерство: теория и практика

- Международный форум по Партнерству Северного измерения в сфере культуры

- Мировой финансовый кризис и его влияние на Россию

- Совершенствование оценки эффективности инвестиций

- Качество и уровень жизни населения

- Фактор времени при оценке эффективности инвестиционных проектов

- Вопросы оценки видов социального эффекта при реализации инвестиционных проектов

- Государственная собственность в российской экономике - Масштаб и распределение по секторам

- Кластерный подход в стратегии инновационного развития зарубежных стран

- Перспективы социально-экономического развития России

- Теория экономических механизмов

- Особенности нового этапа инновационного развития России

- Экономический кризис в России: экспертный взгляд

- Налоговые риски

Популярные курсовые

- Учет нематериальных активов

- Потребительское кредитование

- Бухгалтерский учет - Курсовые работы

- Финансы, бухгалтерия, аудит - курсовые и дипломные работы

- Денежная система и денежный рынок

- Долгосрочное планирование на предприятии

- Диагностика кризисного состояния предприятия

- Интеграционные процессы в современном мире

- Доходы организации: их виды и классификация

- Кредитная система: место и роль в ней ЦБ и коммерческих банков

- Международные рынки капиталов

- Многофакторный анализ производительности труда

- Непрерывный трудовой стаж

- Виды и формы собственности и трансформация отношений собственности в России

- Анализ финансово-хозяйственной деятельности

Навигация по сайту

О государственном регулировании нефтегазового комплекса |

|

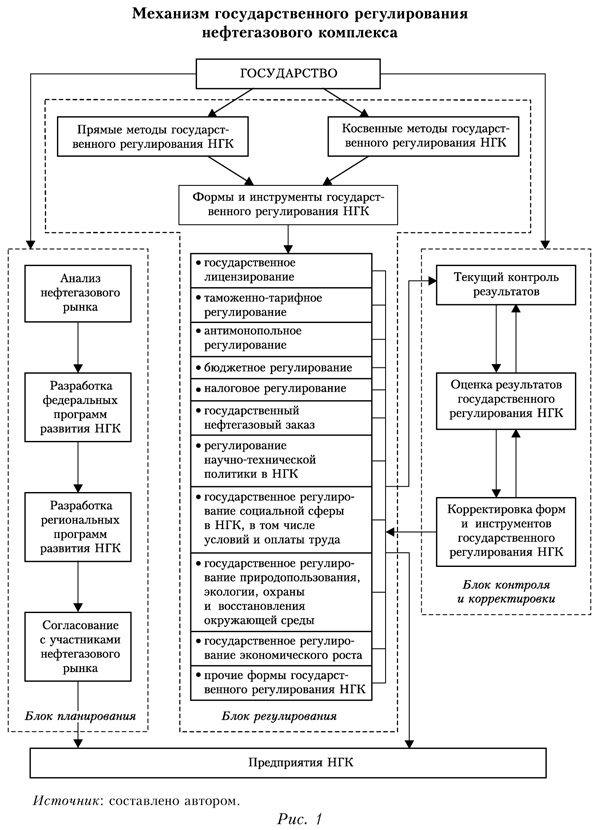

Трофимов С.Е. Для повышения качества государственного регулирования нефтегазового комплекса (НГК) необходимо разработать научно обоснованные национальные программы, согласовать действия отдельных ведомств, демонстрировать прагматизм при заключении международных нефтегазовых контрактов, отстаивать национальные энергетические интересы на международной арене и др. По мнению А. Л. Кудрина и Е. Т. Гурвича, «нельзя сказать, что значительные ресурсы, направленные на модернизацию экономики (в виде госинвестиций, расходов на создание институтов развития, предоставления различных субсидий и т. п.), дали осязаемые результаты, поскольку характеристики международной конкурентоспособности не улучшились. Это ставит под сомнение возможности „ресурсного подхода" создавать условия для долгосрочного роста экономики» (Кудрин, Гурвич, 2014. С. 16—17). Сложившаяся в России до кризиса 2014—2016 гг. хозяйственная практика привела к высокой ресурсной зависимости отечественной экономики, жесткой привязке национальной валюты к мировым ценам на нефть, что дает основания говорить о «ресурсном проклятии» страны (см., например: Хамфрис и др., 2011; Кудрин, 2013; Фетисов, 2006). В результате любые кризисные явления на мировом энергетическом рынке сказывались на экономическом состоянии России. Внешнеполитические вызовы и угрозы делают объективно необходимой структурную перестройку отечественного производства. Ключевую роль в этом может сыграть государственное регулирование, в том числе за счет использования нового инструментария или новых экономических доктрин. Отметим, что среди ученых нет единства мнений относительно сущности государственного регулирования экономики. Такое регулирование должно рассматриваться в качестве институционального средства, дополняющего действие рыночного механизма, который в чистом виде уже не может решить всех производственных задач, стоящих перед национальной экономикой. Исходя из этого, государственное регулирование экономики представляет собой деятельность государственных институтов, направленную на принятие, реализацию и контроль за выполнением нормативных актов с применением специфических методов, форм и инструментов воздействия на структуру производства. Цель этой деятельности — устранить или смягчить недостатки рыночного механизма (market failures) и найти источники устойчивого развития экономики. Государственное регулирование экономики, в том числе НГК, с позиций системно-функционального подхода осуществляется посредством методов, форм и инструментов воздействия на хозяйствующие субъекты. Под методами государственного регулирования мы понимаем способы прямого (административного) или косвенного (экономического) воздействия на предприятия с целью создать условия для устойчивого развития национального производства, повысить эффективность его функционирования и уровень жизни населения. Однако данная классификация содержит определенную долю условности, так как многие элементы регулирования в той или иной степени относятся как к прямым (административным), так и к косвенным (экономическим) методам, например налоговая политика. В отличие от методов государственного регулирования, разграничение по формам носит менее условный характер и представляет ключевые направления централизованной экономической политики в различных сферах воздействия на хозяйствующие субъекты на микро-, мезо- и макроуровне. Все формы государственного регулирования тесно взаимосвязаны. Однако значение каждой из них может существенно меняться в зависимости от конкретных макроэкономических целей. Инструменты государственного регулирования содержатся в норма-тивно-правовой базе. Она предоставляет конкретные административные и экономические рычаги, с помощью которых можно непосредственно или опосредованно централизованно воздействовать на хозяйствующие субъекты, чтобы они в принудительном порядке или добровольно функционировали в соответствии с общенациональными интересами. Так, в качестве инструментов денежно-кредитной политики выступают не только ключевая ставка Банка России или объем денежной массы, но и в определенной степени привязка российского рубля к мировым ценам на нефть, а таможенно-тарифное регулирование связано со специфическими инструментами, к числу которых относятся квоты и таможенные пошлины, в том числе на вывозимое углеводородное сырье. Государственное регулирование нефтегазового комплексаЭффективное государственное регулирование нефтегазового комплекса должно способствовать росту социально-экономических показателей страны, повышению уровня и качества жизни населения, улучшению инвестиционной привлекательности России. Однако его масштабы не могут быть одинаковыми на различных этапах социально-экономического развития страны и зависят от конкретных обстоятельств, в том числе геополитического характера. Государственное регулирование НГК РФ направлено на решение следующих задач:

В целом механизм государственного регулирования НГК, на наш взгляд, можно представить в виде взаимодействия трех блоков (рис. 1):

Механизм государственного регулирования НГК после распада СССР претерпел значительные изменения: произошел переход от полной государственной монополии в рамках всего энергетического комплекса к созданию государственной монополии в газовом секторе в виде ОАО «Газпром» и к передаче значительной части активов нефтяной отрасли в руки частного капитала. На современном этапе механизм государственного регулирования отечественного НГК, на наш взгляд, имеет ряд недостатков:

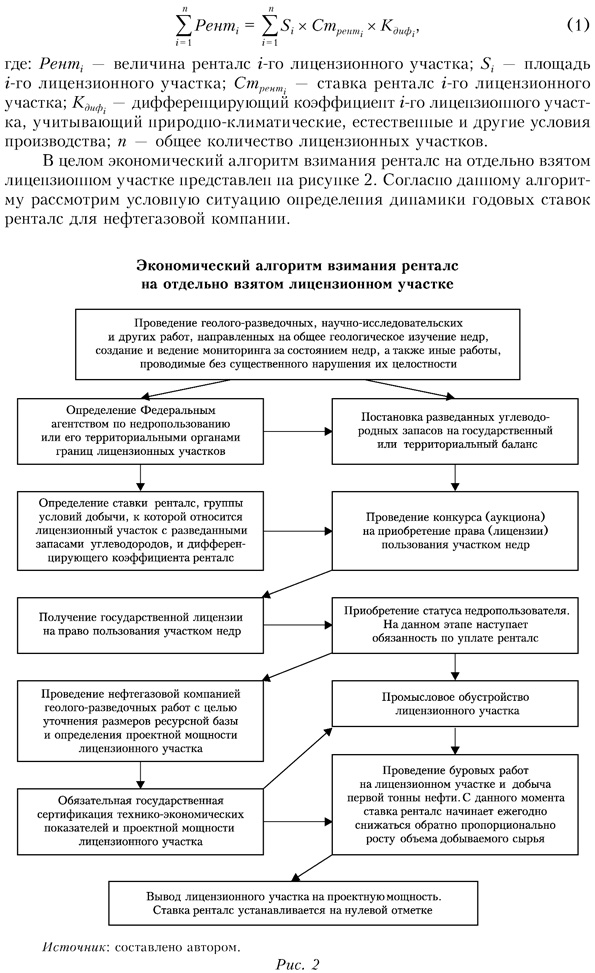

Одной из основных проблем функционирования российского НГК выступает более низкая, чем в развитых нефтедобывающих странах, нефтеотдача пластов. В настоящее время отечественные компании практически незаинтересованы в добыче углеводородов на этапе истощения месторождений, то есть для бизнеса намного выгоднее «снимать сливки» с действующих месторождений, при этом постоянно разрабатывая новые перспективные участки. В частности, Ю. А. Станкевич отмечает: «Сегодня мы наблюдаем отставание России от таких лидеров нефтяной отрасли, как США и Норвегия, по коэффициенту извлечения нефти. В США этот показатель составляет 43%, в Норвегии — свыше 50%, а в России — около 20%. Только увеличение коэффициента до уровня 43% могло бы дать российским нефтяникам около 4 млрд т извлекаемых запасов традиционной нефти»1. Методика расчета ренталсДля повышения эффективности разработки месторождений полезных ископаемых в механизм государственного регулирования НГК России, на наш взгляд, следует включить такой инструмент, как ренталс, который успешно используют в развитых нефтедобывающих странах, в частности в Норвегии, США и др. Ренталс — это ежегодный платеж инвестора за пользование единицей площади участка недр, выплачиваемый на определенных условиях собственнику участка, в качестве которого обычно выступает государство, получающее в течение срока действия контракта или договора доход, как правило не зависящий от объема добытого сырья и рентабельности производства. В США действует дифференцированная система ставок ренталс в зависимости от природно-климатических и естественных условий извлечения углеводородов: чем сложнее условия добычи, тем ниже ставки ренталс, и наоборот. При этом средний размер ставок составляет около 10 долл./акр. Данный инструмент государственного регулирования сохраняет за собственником право пользования участком недр и обеспечивает дополнительные поступления в федеральный бюджет (Панчева, 2015. С. 29). Аналогичная дифференцированная система ставок ренталс существует в Великобритании. В России ренталс не применяется, и его значение с точки зрения повышения эффективности производства в нефтегазовом секторе экономики недооценивается. Это связано, на наш взгляд, с несовершенством механизма государственного регулирования отечественного НГК, а также с игнорированием передовых зарубежных методов управления производством, доказавших свою эффективность в течение длительного времени. Мы предлагаем перейти к использованию ренталс на практике и представляем методику его расчета для нефтегазовых предприятий, занятых разведкой и разработкой углеводородных запасов. Для этого следует применять регрессивную ставку ренталс до полного промышленного освоения месторождения, которое предполагает вывод нефтегазового предприятия на проектную мощность2. По расчетам специалистов, геолого-разведочные работы в Арктике занимают в среднем два года, промысловое обустройство месторождения длится около пяти лет, то есть промышленная добыча углеводородного сырья возможна только спустя примерно семь лет и достигает пика еще через четыре года (Базалева, Казначеев, 2015. С. 117). Следовательно, полное освоение нефтегазового месторождения на арктическом шельфе происходит в среднем за 10—11 лет. Для расчета ренталс мы предлагаем использовать максимальную 100-процентную ставку с момента получения лицензии нефтегазовым предприятием на разработку углеводородного месторождения и до конца его промыслового обустройства. В дальнейшем ставка жестко привязывается к объему извлекаемых углеводородов: с начала промышленной добычи должно происходить ее ежегодное регрессивное снижение обратно пропорционально росту объема извлекаемого сырья. На этапе полного промышленного освоения месторождения ставка ренталс устанавливается на нулевой отметке. Если руководство нефтегазовых корпораций поймет, что разработка каждого нового лицензионного участка автоматически приводит к необходимости уплачивать дополнительные платежи в течение длительного периода, то возникнет мощный стимул для повышения нефтеотдачи на уже используемых углеводородных участках. Кроме того, вывод нефтегазовых месторождений на проектную мощность будет происходить быстрее. При этом обратно пропорциональная зависимость между объемом добываемого углеводородного сырья и размером ставки ренталс, на наш взгляд, оптимальна, так как она не только стимулирует рост эффективности производства в НГК, но и существенно упрощает экономические расчеты. Кроме того, следует учитывать, что добыча углеводородов ведется на обширных территориях и акваториях, в различных природно-климатических и естественных условиях, на неодинаковой глубине залегания, а в отношении шельфовых месторождений должны приниматься во внимание также расстояние до береговой линии, ледовая обстановка и другие факторы. Поэтому относительное равенство возможностей функционирования достигается только за счет дифференцированного подхода к добывающим предприятиям. В связи с этим в зависимости от условий добычи углеводородного сырья мы предлагаем все предприятия НГК разделить на три группы:

Нефтегазовые предприятия, желающие добывать углеводородное сырье, в том числе в экстремальных условиях, нельзя полностью освобождать от уплаты ренталс до вывода месторождений на проектную мощность. В противном случае они будут стремиться «захватить» как можно больше лицензионных участков, разработка которых может быть отложена на длительный срок. Поскольку отечественные предприятия НГК добывают углеводороды на территории от Каспийского моря до Арктики и от Балтики до Охотского моря, введем в методику расчета ренталс дифференцирующий коэффициент (Кдиф), который будет носить не фиксированный характер, а иметь определенный вариационный размах в пределах вышеуказанных групп3. Мы предлагаем устанавливать максимальное значение Кдиф для нефтегазовых предприятий, осуществляющих свою деятельность в относительно благоприятных условиях добычи, а по мере их усложнения данный коэффициент должен снижаться. Общий размер ренталс для п лицензионных участков составит:

Предприятие по итогам аукциона получило в долгосрочную аренду лицензионный участок. Проведенные ранее в его пределах геолого-разведочные и научно-исследовательские работы привели к открытию нефтяного месторождения, которое можно осваивать в промышленных масштабах. С момента получения государственной лицензии на право пользования участком недр и приобретения статуса недропользователя нефтегазовая компания обязана уплачивать ренталс по 100-процентной ставке (Стрент). После проведения предприятием дополнительных геолого-разведочных работ и уточнения разведанных запасов углеводородов на данном месторождении проектная мощность, в обязательном порядке сертифицируемая государством, составила: ПМi тыс. т/год. Во время проведения геолого-разведочных и буровых работ, а также промыслового обустройства месторождений предприятие продолжает уплачивать ренталс по 100-процентной ставке. Учитывая стимулирующий характер ренталс и регрессивный характер снижения с момента начала добычи нефти до полного промышленного освоения месторождения, годовые ставки ренталс будут изменяться по формуле: Стрентi,j = Стрент х Кдифi х (ПМi - ФДi,j)/ПМi, (2) где: Стрентi,j — ставка ренталс i-го нефтегазового месторождения в j-ом году освоения; ПМi — среднегодовая проектная мощность добычи нефти на i-ом месторождении; ФДi,j — фактическая добыча нефти на i-ом месторождении в j-ом году освоения. Следовательно, при выходе предприятия на проектную мощность, то есть когда ФДi,j = ПМi ставка ренталс устанавливается на нулевой отметке. Ренталс дает дополнительную налоговую нагрузку для нефтегазовых предприятий, на балансе которых стоят значительные по площади неразрабатываемые или освоенные в неполном объеме лицензионные участки, что стимулирует их скорейший вывод на проектную мощность. Принципиальные отличия нашей методики расчета ренталс от налога на дополнительный доход (НДД) заключаются в следующем:

Внедрение регрессивной ставки ренталс в механизм государственного регулирования НГК в России, на наш взгляд, позволит:

На современном этапе развития рыночных отношений в России требуются новые подходы к государственному регулированию экономики. Внедрение ренталс в механизм государственного регулирования НГК не только будет способствовать повышению эффективности энергетического сектора страны, но и станет существенным источником дополнительных бюджетных поступлений. 1 www.burneft.ru/main/news/9284 2 Под проектной мощностью месторождения мы понимаем определенную проектом максимально возможную добычу полезных ископаемых установленного качества в единицу времени. Для ее определения требуется независимая внешняя экспертиза. 3 В данной статье мы не ставим задачу рассчитать дифференцированные коэффициенты ренталс в зависимости от условий добычи углеводородного сырья, так как это тема отдельного исследования, которое предполагает не только экономические, но и природно-климатические, геологические и технические обоснования. 4 Доклад министра А. Новака по вопросу введения НДД на совещании «О развитии нефтяной отрасли в Российской Федерации» под руководством Председателя Правительства РФ Д. А. Медведева, www.minenergo.gov.ru/node/9897 Список литературы / ReferencesБазалева Р. В., Казначеев П. Ф. (2015). Освоение арктического шельфа (Регулирование и налогообложение нефтяных компаний в США, России и Норвегии) // Экономическая политика. Т. 10, № 2. С. 110 — 132. [Bazaleva R. V., Kaznacheev Р. F. (2015). Arctic offshore exploitation (Regulatory and tax regimes for oil companies in the USA, Russia and Norway). Ekonomicheskaya Politika, Vol. 10, No. 2, pp. 110-132. (In Russian).] Кудрин A. (2013). Влияние доходов от экспорта нефтегазовых ресурсов на денежно-кредитную политику России // Вопросы экономики. № 3. С. 4 — 19. [Kudrin А. (2013). The influence of oil and gas exports on Russia's monetary policy. Voprosy Ekonomiki, No. 3, pp. 4 — 19. (In Russian).] Кудрин А., Гурвич E. (2014). Новая модель роста для российской экономики // Вопросы экономики. № 12. С. 4 — 36. [Kudrin A., Gurvich Е. (2014). A new growth model for the Russian economy. Voprosy Ekonomiki, No. 12, pp. 4 — 36. (In Russian).] Панчева В. С. (2015). Совершенствование налогообложения добычи нефти и газа в России: дис. ... канд. экон. наук: 08.00.10. Москва. [Pancheva V. S. (2015). The enhancement of the taxation of oil and gas extraction in Russia: Cand. Sei. (Econ.) dissertation: 08.00.10. Moscow. (In Russian).] Фетисов Г. (2006). «Голландская болезнь» в России: макроэкономические и структурные аспекты // Вопросы экономики. № 12. С. 38 — 53. [Fetisov G. (2006). The Dutch disease in Russia: Macroeconomic and structural aspects. Voprosy Ekonomiki, No. 12, pp. 38 — 53. (In Russian).] Хамфрис M., Сакс Дж., Стиглиц Дж. (ред.) (2011). Как избежать ресурсного проклятия. М.: Изд-во Института Гайдара. [Humphreys М., Sachs J., Stiglitz J. (eds.) (2011). Escaping the resource curse. Moscow: Gaidar Institute Publ. (In Russian).]

|

Популярные книги и учебники

- Экономикс - Макконнелл К.Р., Брю С.Л. - Учебник

- Бухгалтерский учет - Кондраков Н.П. - Учебник

- Капитал - Карл Маркс

- Курс микроэкономики - Нуреев Р. М. - Учебник

- Макроэкономика - Агапова Т.А. - Учебник

- Экономика предприятия - Горфинкель В.Я. - Учебник

- Финансовый менеджмент: теория и практика - Ковалев В.В. - Учебник

- Комплексный экономический анализ хозяйственной деятельности - Алексеева А.И. - Учебник

- Теория анализа хозяйственной деятельности - Савицкая Г.В. - Учебник

- Деньги, кредит, банки - Лаврушин О.И. - Экспресс-курс

Новые книги и журналы

Популярные лекции

- Шпаргалки по бухгалтерскому учету

- Шпаргалки по экономике предприятия

- Аудиолекции по экономике

- Шпаргалки по финансовому менеджменту

- Шпаргалки по мировой экономике

- Шпаргалки по аудиту

- Микроэкономика - Лекции - Тигова Т. Н.

- Шпаргалки: Финансы. Деньги. Кредит

- Шпаргалки по финансам

- Шпаргалки по анализу финансовой отчетности

- Шпаргалки по финансам и кредиту

- Шпаргалки по ценообразованию

- 50 лекций по микроэкономике - Тарасевич Л.С. - Учебное пособие

Популярные рефераты

- Коллективизация в СССР: причины, методы проведения, итоги

- Макроэкономическая политика: основные модели

- Краткосрочная финансовая политика предприятия

- Марксизм как научная теория. Условия возникновения марксизма. К. Маркс о судьбах капитализма

- История развития кредитной системы в России

- Коммерческие банки и их функции

- Лизинг

- Малые предприятия

- Классификация счетов по экономическому содержанию

- Кризис отечественной экономики

- История развития банковской системы в России

- Маржинализм и теория предельной полезности

- Кризис финансовой системы стран Азии и его влияние на Россию

- Иностранные инвестиции

- Безработица в России

- Источники формирования оборотных средств в условиях рынка