Популярные статьи

- Государственно-частное партнерство: теория и практика

- Международный форум по Партнерству Северного измерения в сфере культуры

- Мировой финансовый кризис и его влияние на Россию

- Совершенствование оценки эффективности инвестиций

- Качество и уровень жизни населения

- Фактор времени при оценке эффективности инвестиционных проектов

- Вопросы оценки видов социального эффекта при реализации инвестиционных проектов

- Государственная собственность в российской экономике - Масштаб и распределение по секторам

- Кластерный подход в стратегии инновационного развития зарубежных стран

- Перспективы социально-экономического развития России

- Теория экономических механизмов

- Особенности нового этапа инновационного развития России

- Экономический кризис в России: экспертный взгляд

- Налоговые риски

Популярные курсовые

- Учет нематериальных активов

- Потребительское кредитование

- Бухгалтерский учет - Курсовые работы

- Финансы, бухгалтерия, аудит - курсовые и дипломные работы

- Денежная система и денежный рынок

- Долгосрочное планирование на предприятии

- Диагностика кризисного состояния предприятия

- Интеграционные процессы в современном мире

- Доходы организации: их виды и классификация

- Кредитная система: место и роль в ней ЦБ и коммерческих банков

- Международные рынки капиталов

- Многофакторный анализ производительности труда

- Непрерывный трудовой стаж

- Виды и формы собственности и трансформация отношений собственности в России

- Анализ финансово-хозяйственной деятельности

Навигация по сайту

Финансовые технологии в сфере розничных платежей: тенденции развития и перспективы в ЕС и России |

|

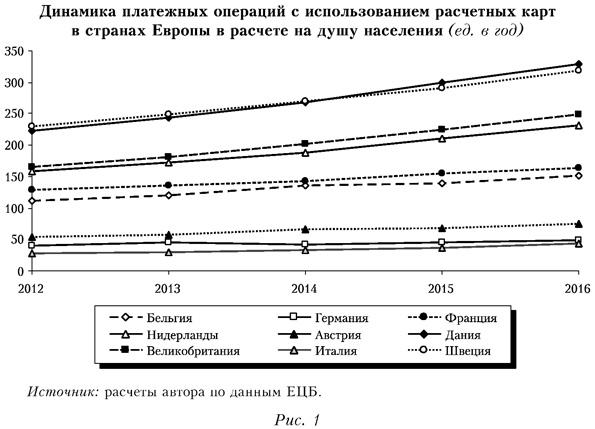

Трофимов Д.В. По мере развития финансовых технологий стали появляться прогнозы относительно перспектив наличных денег, расширения использования новых финансовых технологий и электронных денежных средств в розничных платежах, а также будущего различных платежных систем и способов платежей. Результаты развития сферы розничных платежей за прошедшее десятилетие показывают, что наличные деньги остаются основным средством проведения расчетов населением: в развитых странах Европейского Союза в среднем около 50%, а в странах Восточной Европы — более 70% розничных платежей осуществляется наличными деньгами (G4S, 2016. Р. 12). Прогнозы стремительного развития электронных денег не оправдались, при этом лидирующие позиции в качестве инструмента в сфере розничных платежей и основного направления развития финансовых технологий в странах заняли дебетовые и кредитные карты национальных платежных систем: в 2016 г. платежные системы стран Евросоюза (ЕС) провели 74% платежных трансакций (ECB, 2017). Опыт розничных платежных систем в странах ЕС представляет большой интерес для дальнейшего развития национальной платежной системы в Российской Федерации, в первую очередь в плане финансовых технологий в сфере платежей населения и государственного регулирования этого рынка. Кроме того, в связи с развитием безналичных розничных платежей стоимость данных трансакций в России выступает фактором, поддерживающим инфляцию, а также снижающим конкурентоспособность мелких и средних предприятий торговли. Финансовые технологии и национальные платежные системы в ЕвропеНа протяжении длительного периода, начиная с 2000 г., в разных странах государственные органы стремятся снизить зависимость от международных платежных систем Visa и MasterCard. Основным предметом расследований (Hayashi, 2010) выступают межбанковские комиссии по взаимообмену (interchange fee), доля которых в общей комиссии за проведение платежей в пользу продавцов товаров и услуг составляет 70% и более1, и сервисному сбору (merchant service fee). Они оказывают существенное влияние на стоимость проведения платежей с использованием платежных карт, которую продавцы включают в стоимость товаров и услуг и оплачивают в конечном счете потребители. Кроме того, Европейский центральный банк (ЕЦБ) и Еврокомиссия (ЕК) проводят постоянный мониторинг и расчет стоимости различных платежных трансакций для предприятий торговли, чтобы определить возможности и необходимые меры для снижения стоимости трансакций, осуществляемых с использованием платежных карт (Schmiedel et al., 2012; European Commission, 2015). Под воздействием указанных мер со стороны ЕК международные платежные системы были вынуждены снизить межбанковские комиссии за проведение платежей, но этого оказалось недостаточно. В результате в 2015 г. Европейский парламент и совет приняли Директиву о межбанковских комиссиях по взаимообмену2, в которой соответствующие предельные межбанковские комиссии установлены в размере 0,2% для дебетовых и 0,3 /о для кредитных карт3. Создание конкурентной, надежной и экономически выгодной среды для развития платежного рынка в зоне евро, направленного не только на сокращение затрат на проведение платежей, но и на защиту интересов населения и предприятий торговли, стало ориентиром, который ЕЦБ обозначил в 2006 г. (ECB, 2006. Р. 1) в рамках проекта развития Единой зоны платежей в евро (Single Euro Payments Area — SEPA) в сфере использования платежных карт. Основу для реализации данного проекта составляли национальные платежные системы с различными бизнес-моделями, ориентированными в первую очередь на спрос со стороны продавцов товаров и услуг. В каждой стране формируется уникальная платежная система, соответствующая уровню развития технологий, модели экономики, а также экономическому менталитету населения. Тем не менее за последние пять лет политика ЕЦБ привела к тому, что во всех европейских странах возросло количество розничных платежей, проведенных с использованием расчетных карт (рис. 1). Во многих странах за рассматриваемый период количество данных платежей увеличилось в 1,5 раза и более. Отметим, что этот рост был во многом обусловлен реализацией проекта SEPA, который оказал значительное влияние на индустрию карточных платежей в плане развития конкуренции и внедрения новых финансовых технологий для повышения привлекательности и экономической выгоды розничных платежей как для физических, так и для юридических лиц.

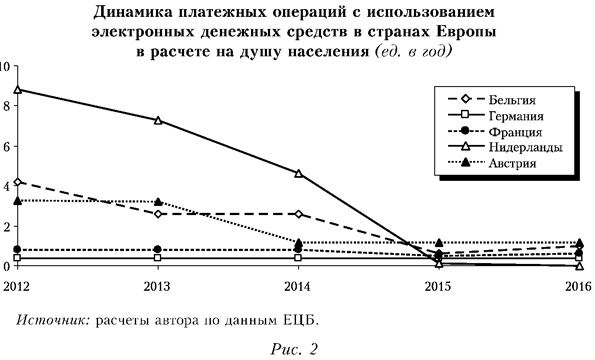

По мере развития платежного сервиса на основе использования расчетных карт и повышения экономической эффективности безналичных розничных платежей электронные деньги, использовавшиеся, как правило, для мелких платежей, стали стремительно терять популярность (рис. 2). Дело в том, что затраты даже на мелкие розничные платежи оказались экономически выгодны для продавцов товаров и услуг, что было невозможно при проведении данных трансакций через международные платежные системы Visa и MasterCard.

ЕС давно работает над совершенствованием общеевропейской платежной системы и рынка платежных услуг. Кроме проекта SEPA, выделим принятую в 2007 г. «Директиву о платежных сервисах» (Payment Services Directive — PSD), а также ее дальнейшее развитие и новую редакцию (PSD2). Основные изменения состоят в следующем:

Проводимая политика повышения конкуренции на рынке платежных услуг и внедрения новых финансовых технологий привела к интенсивному развитию национальных систем платежных карт. Моментальные трансакции становятся фактическим стандартом в сфере розничных платежей (PaymentsCM, 2017. Р. 4). В каждой стране развивается собственная уникальная платежная система. Bancontact (Бельгия), Girocard (Германия), Dankort (Дания), Cartes Bancaires (Франция) и другие занимают лидирующее положение на локальных рынках. Например, во Франции объем эмиссии карт Cartes Bancaires в 2016 г. был равен численности населения страны, за указанный год проведено 12,1 млрд трансакций на сумму 592,5 млрд евро (465,6 млрд — платежи и 126,9 млрд — снятие наличных), а платежная система в среднем в секунду обрабатывала около 400 трансакций4. В Германии эмитировано более 100 млн карт Girocard5 (около 1,4 карты в расчете на одного жителя). В Дании за 2016 г. количество платежей по самой распространенной карте Dankort выросло на 5,2% по сравнению с 2015 г. — до 1,2 млрд6, при этом всего за 2016 г. количество бесконтактных платежей по картам Dankort составило 85,4 млн7, что вывело Данию в число стран с их наибольшим распространением. Направления развития национальных платежных систем в отдельности и на уровне ЕС в целом определяются тремя основными критериями: скорость проведения платежей, низкий уровень комиссий (равный или ниже стоимости обслуживания платежей наличными) и безопасность (как для плательщиков, так и для получателей платежей). Достижению поставленных целей развития национальных платежных систем способствовали:

Массовое распространение моментальных платежей — вопрос ближайшего будущего. В настоящее время следует выделить два основных факта, связанных с ценовой конкуренцией национальных и международных платежных систем и оказавших существенное влияние на распространение безналичных розничных платежей в Европе:

Отметим, что административные методы регулирования рынка розничных платежей в Европе — установление предельных размеров комиссий, мониторинг расчетов стоимости услуг и др. — не привели к повышению стоимости обслуживания большинства расчетных карт для физических лиц или к отказу от предоставления услуг эквайринга торговым предприятиям. Национальные платежные карты во многих странах стали более популярны, чем продукты международных платежных систем, благодаря более низким комиссиям, более коротким срокам проведения платежей при высоком уровне безопасности: в Бельгии, Германии, Голландии, Дании и других странах лучшие дебетовые карты с кэшбэком национальных платежных систем выпускаются бесплатно как средство доступа к счету и проведения безналичных операций8. В большинстве стран с развитой национальной системой розничных платежей оплата за выпуск дебетовой карты к текущему счету и годовое обслуживание не производится, также не взимается комиссия за снятие наличных при проведении операции в банкоматах крупнейших банков, которые объединены в сети, созданные и/или управляемые как самими банками, так и независимыми операторами (Oliver Wyman, 2016. P. 16). Это стало возможно благодаря экономии на масштабах уже существующей инфраструктуры и отсутствию необходимости самостоятельно увеличивать количество банкоматов и повышать эффективность их функционирования. В Швеции консорциум крупных банков учредил компанию Bankomat для управления сетью банкоматов. В Великобритании банкоматы принадлежат отдельным банкам, но широкой сетью устройств с отсутствием комиссии за снятие наличных управляет независимый оператор LINK. При этом крупные сети банкоматов предоставляют возможность пользователям карт найти ближайший банкомат и бесплатно снять наличные при помощи мобильного приложения. Развитие конкуренции на рынке розничных платежей в Европе на фоне проникновения новых финансовых технологий на традиционно банковский рынок, а также ограничение комиссий, взимаемых платежными системами за проведение платежей, открыли новые перспективы как для национальных платежных систем, так и для других участников платежной сферы: различных платежных систем, поставщиков платежных услуг, операторов платежных систем и платежной инфраструктуры и др. Наряду с новыми финансовыми технологиями активно развиваются новые способы совершения платежей, которые уже занимают около 10% количества всех платежных трансакций (Ovum, 2017. Р. 5) и в значительной степени способствуют пересмотру традиционных платежных технологий, используемых банками по всему миру. Изменения коснутся не только внутристрановых, но и трансграничных переводов, которые составляют 20% общего объема платежей, но при этом приносят банкам 50% комиссионных трансакционных доходов (McKinsey & Company, 2016. P. 5). Появление новых участников платежной индустрии и финансовых технологий, фактически ликвидирующих границы для платежных трансакций, вынуждает банки пересматривать традиционные трансакционные схемы, стандарты и модели бизнеса, чтобы соответствовать современным требованиям. В Европе процессы объединения различных участников платежных трансакций происходят и на трансграничном уровне. Например, некоммерческая Ассоциация поставщиков платежных услуг для предприятий торговли (European Payment Service Providers for Merchants — EPSM) объединяет 68 участников с подразделениями в 16 странах. Среди них ведущие международные и локальные платежные системы, поставщики платежных услуг, эквайеры, производители терминалов и другие организации. Цели Ассоциации — организация информационного обмена и представление интересов участников в органах, регулирующих данную деятельность в Европе. Другая ассоциация — Европейская банковская ассоциация клиринга (ЕВА Clearing) выступает поставщиком общеевропейских решений в области платежной инфраструктуры. Она была учреждена Европейской банковской ассоциацией в 1998 г. В состав учредителей ЕВА Clearing входит 51 ведущий банк в сфере проведения платежей в Европе. В настоящее время ЕВА Clearing реализует общеевропейскую платформу платежной инфраструктуры для проведения в режиме реального времени операций в евро между участниками платежей в странах зоны евро — RT1, что предельно сократит не только сроки проведения трансакций, но и их стоимость. Запуск первого этапа данной программы с участием 17 банков из 8 стран состоялся 21 ноября 2017 г., что сделало возможным участие более 500 поставщиков платежных услуг (PSP) в системе мгновенных кредитовых переводов (SEPA SCT Inst.) Европейского платежного совета (European Payments Council)9. Современные финансовые технологии меняют существующие модели проведения платежных трансакций не только на внутристрановом, но и на трансграничном уровне. Этот процесс сопровождается появлением новых участников платежной индустрии и изменением бизнес-процессов традиционных поставщиков платежных услуг — банков и платежных систем. В результате платежные трансакции все больше соответствуют требованиям пользователей: скорость проведения и стоимость платежей значительно уменьшились при максимальном уровне безопасности. Такие изменения происходят при непосредственном участии ЕЦБ, Европейского платежного совета, европейских органов законодательной и исполнительной власти. Проблемы и перспективы развития финансовых технологий в РоссииСобытия 2014-2015 гг. продемонстрировали зависимость платежных систем Visa, MasterCard и Общества всемирных межбанковских финансовых каналов связи (Society for Worldwide Interbank Financial Telecommunications — SWIFT) от политических решений отдельных стран, что выявило серьезную угрозу для стабильности национальной платежной системы России, ее возможности взаимодействовать с зарубежными контрагентами, а также проводить внутрироссийские розничные платежи. Одним из ответных шагов стало создание в России Национальной системы платежных карт «Мир» (НСПК). В «Стратегии развития национальной системы платежных карт», утвержденной Решением Наблюдательного совета АО «НСПК» от 6 февраля 2015 г. (протокол № 7 от 09.02.2015)10, обозначены цели развития НСПК: «Обеспечение эффективного, бесперебойного и доступного оказания услуг по переводу денежных средств в Российской Федерации с использованием национальных и международных платежных инструментов в условиях конкуренции с существующими платежными системами, повышение доверия пользователей к безналичным расчетам». При этом предполагается продвигать услуги НСПК на международном рынке, а также соблюдать принципы предоставления услуг с учетом международных стандартов, развития и продвижения инновационных технологий. НСПК «Мир» создана в соответствии с Федеральным законом от 27.06.2011 № 161-ФЗ (ред. от 18.07.2017) «О национальной платежной системе», учредитель АО «НСПК» — Центральный банк РФ. Эмиссия карт НСПК в 2016 г. только начала расти по мере готовности российских банков и развития платежной инфраструктуры. За 2016 г. НСПК продемонстрировала впечатляющие результаты работы, несмотря на незначительный объем эмиссии карт банками (на конец 2016 г. они эмитировали 1,8 млн карт — 0,7% общего объема карт в обращении) и проведенных трансакций, получив выручку 6,2 млрд руб. и чистую прибыль по РСБУ 2,6 млрд руб., увеличив рентабельность капитала до 39,7% по сравнению с 29,8% в 2015 г.11 Значительную роль в достижении таких результатов сыграли тарифы НСПК (табл. 1), сопоставимые с тарифами международных платежных систем Visa и MasterCard в России12, а также административные методы продвижения услуг. Таблица 1 Межбанковские комиссии НСПК «Мир»

Источник: составлено автором по данным НСПК «Мир» (http: w w w.їїspk.ru cards-mi г term s-and-ta riffs). В ноябре 2017 г. российские банки эмитировали 26 млн карт «Мир», или около 10% общего количества карт в обращении13. Росту объемов эмиссии способствуют в первую очередь положения Федерального закона «О национальной платежной системе». В соответствии со ст. 30.5 данного закона банки обязаны использовать только национальные платежные инструменты при осуществлении операций клиентами, получающими средства из бюджета и внебюджетных фондов России: с 1 июля 2017 г. российские банки обязаны выпускать карты «Мир» физическим лицам, занятым в бюджетной сфере, а также выходящим на пенсию. Услуги НСПК «Мир». На основе анализа тарифов и услуг, предоставляемых в России НСПК «Мир», можно сделать вывод, что межбанковские комиссии этой платежной системы по взаимообмену сопоставимы (как уже упоминалось) с соответствующими тарифами международных платежных систем Visa и MasterCard в России, но значительно выше предельного уровня комиссий, установленных для стран еврозоны. Это в первую очередь сказывается на стоимости услуг по эквайрингу, уплачиваемой предприятиями торговли их поставщикам, и не делает национальные платежные карты «Мир» в экономическом плане более привлекательными для розничных продавцов товаров и услуг. При этом результаты деятельности НСПК свидетельствуют о том, что есть техническая и технологическая возможность сделать тарифы на услуги значительно более выгодными для участников платежей по сравнению с международными платежными системами, повысив конкурентоспособность карт «Мир» без использования административных методов. В настоящее время бесплатный выпуск карт, их обслуживание и снятие наличных в банкоматах в соответствии со ст. 30.5 Федерального закона «О национальной платежной системе» предполагаются только для физических лиц, получающих пенсии и иные социальные выплаты, «осуществление которых в соответствии с законодательством Российской Федерации отнесено к компетенции Пенсионного фонда Российской Федерации». Поскольку предприятия торговли и услуг, как правило, включают в цену реализуемых товаров и услуг размер комиссии по операциям с платежными картами, которую они уплачивают банкам-эквайерам, указанная выше прибыль НСПК полностью сформирована за счет физических лиц — держателей карт «Мир», в том числе получателей бюджетных средств в качестве заработной платы (большинство из них относится к низкодоходной категории населения). Кроме того, анализ тарифов ведущих банков по операциям с картами «Мир» показывает отсутствие финансовой мотивации для физических лиц предпочитать их в качестве средства доступа к счету (приведенные тарифы не распространяются на держателей зарплатных карт и пенсионеров — для них банки устанавливают более низкие тарифы на выпуск и обслуживание карт). Отметим, что у большинства банков объем эмиссии карт по зарплатным проектам составляет от 90 до 100%, у Сбербанка России — около 89%14. Таким образом, для большинства держателей дебетовых карт в первую очередь важен размер комиссии за снятие наличных в банкоматах как банка-эмитента, так и сторонних банков. Сбербанк России, занимающий значительную долю рынка платежных карт, установил единые и высокие тарифы за обслуживание карт и снятие наличных по картам «Мир», Visa и MasterCard (табл. 2). Таблица 2 Основные тарифы Сбербанка России по обслуживанию дебетовых карт различных платежных систем

Источник: составлено автором по данным Сбербанка России (http: www.sberbank.ru common img up loaded deb et _ 1 ist). Другой банк с государственным участием — Россельхозбанк — также установил единые тарифы на основные услуги по дебетовым картам различных платежных систем, но тариф на выпуск дебетовых карт ниже, чем в Сбербанке России. Но он взимается ежегодно, в результате за три года действия карты ее обслуживание у Россельхозбанка будет стоить дороже, тарифы на снятие наличных у данных банков одинаковые (табл. 3). Таблица З Основные тарифы АО «Россельхозбанк» по обслуживанию дебетовых карт различных платежных систем

* Альфа-банк, Промсвязьбанк, Райффайзенбанк, Росбанк. Источник: составлено автором по данным АО «Россельхозбанк» (https://rshb.ru/natural/ cards). Банк ВТБ (до 1 января 2018 г. — ВТБ24) также установил для карт «Мир», Visa и MasterCard одинаковые тарифы: комиссия за годовое обслуживание карты не взимается, если держатель карты осуществляет ежемесячные покупки по карте на сумму не менее 15 тыс. руб., или поддерживает остаток на счете не менее 15 тыс. руб., или получает на счет заработную плату не менее 15 тыс. руб. в месяц. В противном случае стоимость годового обслуживания дебетовой карты составит 249 руб. Комиссия ВТБ за снятие наличных по дебетовым картам в банкоматах других банков также зависит от объема ежемесячных платежных трансакций, но минимальное значение выше, чем у других банков с государственным участием (табл. 4). Таблица 4 Комиссия ВТБ за снятие наличных по картам в банкоматах других банков (руб.)

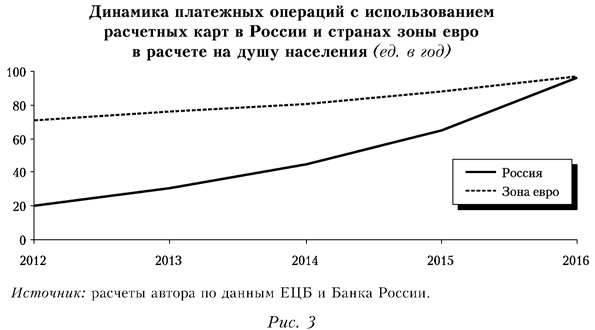

Источник: составлено автором по данным ВТБ (https: www.vtb24.ru cards multicard ?debit). С учетом невысокого уровня доходов физических лиц в России для большинства населения страны карты «Мир» не представляют практического интереса. Тем не менее во многом благодаря административным методам продвижения карт НСПК розничные платежи с использованием расчетных карт в стране растут высокими темпами (рис. 3). По количеству данных операций в год в расчете на душу населения по итогам 2016 г. Россия вышла на общеевропейский уровень, опередив некоторые развитые страны (Австрию, Германию, Италию).

Росту безналичных розничных платежей в России способствует развитие платежной инфраструктуры — в первую очередь платежных терминалов, расположенных в торговых предприятиях (рис. 4): с 2012 г. количество таких терминалов каждые два года увеличивается более чем в два раза. По этому показателю Россия, по данным на 1 ноября 2017 г., находится на уровне Германии (около 13 тыс. терминалов в расчете на 1 млн населения), но обеспеченность платежными терминалами в РФ значительно уступает многим странам.

Развитие безналичных розничных платежей приводит к росту не только комиссионных доходов кредитных организаций и платежных систем (в том числе НСПК), но и цен на розничные товары и услуги, особенно это касается мелких и средних торговых организаций. Тарифы на эквайринг (в том числе при интернет-торговле), установленные банками и поставщиками данных услуг в России, единые для всех платежных систем и составляют 2—3% суммы трансакций. Создание в России НСПК не привело к формированию конкурентной среды и, как следствие, экономической мотивации предприятий торговли использовать безналичные формы платежей как альтернативу наличным деньгам. Снятие наличных по картам. В России есть многолетний опыт объединения банков для совместного использования своих сетей банкоматов, чтобы клиенты могли снимать наличные со своих карт бесплатно в банкоматах банков-партнеров. Как правило, в объединении сетей банкоматов участвовали крупные и средние банки, за исключением большинства банков с государственным участием, в первую очередь Сбербанка России. Данная ситуация, с учетом доли рынка платежных карт последнего и размера его сети банкоматов, оказывает существенное влияние как на частоту и объем снятия наличных владельцами карт, так и на объем остатков на счетах до востребования физических лиц. Большинство держателей карт, особенно с низким доходом, стараются снять наличные бесплатно в полном объеме при первой возможности, чтобы не искать в дальнейшем нужный банкомат. Значительное влияние доступности банкоматов с возможностью бесплатного снятия наличных на финансовое поведение различных категорий населения показано в исследованиях, проведенных компанией LINK — оператором сети банкоматов с бесплатным снятием наличных в Великобритании (LINK, 2017; Toynbee Hall, 2014). Для большинства населения (в первую очередь с низким и средним уровнем доходов) комиссии за обслуживание карт и снятие наличных чувствительны в плане бюджета и вынуждают оптимизировать финансовые потоки и инструменты, чтобы максимально сократить расходы. В России политика Сбербанка, ориентированная на обособленное по отношению к другим банкам поведение на рынке банковских услуг населению, не соответствует интересам государства и эффективному развитию данного сегмента банковских услуг, а также повышению вовлеченности населения страны в банковскую сферу. Банк России может использовать свои возможности для создания объединенной сети банкоматов крупнейших банков страны, в первую очередь Сбербанка, ВТБ и других, за счет привлечения к обслуживанию данной сети подконтрольного Банку России Российского объединения инкассации (РОСИНКАС), а также службы инкассации Сбербанка или ФГУП «ГЦСС» для осуществления инкассации по низким тарифам за счет больших объемов и максимального территориального покрытия. В сети банкоматов целесообразно обеспечить бесплатное снятие наличных по картам «Мир» вне зависимости от банка-эмитента. Переводы между держателями карт. Еще одно направление развития финансовых технологий в России, популярное у населения других стран, — безналичные переводы между физическими лицами. В разных странах через платежные системы, предоставляющие подобные услуги, проходит большой объем платежей, при этом списание средств со счетов плательщиков и их зачисление на счета получателей происходят в режиме реального времени, а сами платежи бесплатные для пользователей. В России такие платежи можно проводить пока только между клиентами одного банка. Предоставлять подобные услуги на базе мобильного и интернет-приложений реально в рамках НСПК на всей территории России вне зависимости от банка отправителя и получателя платежа, как в других странах, но комиссия, установленная на переводы между держателями карт «Мир» в размере 0,2% суммы, заранее делает такую услугу невостребованной населением. Кредитные риски. Еще одно обстоятельство, которое значительно влияет на деятельность отдельных банков и банковского сектора страны в целом в сфере розничных банковских услуг, связано с определением рисков при расчете кредитных лимитов на заемщиков. Банк России периодически выражает озабоченность по поводу величины просроченной задолженности по кредитам, предоставленным физическим лицам, предъявляя кредитным организациям соответствующие требования. При этом основания для возникновения подобных ситуаций заложены в действующем законодательстве, в соответствии с которым большинство кредитных организаций не могут получить полную информацию о текущей долговой нагрузке клиентов и их кредитной истории. Основные розничные платежи в России, как и в других странах, приходятся на дебетовые карты. Тем не менее за 10 месяцев 2017 г. объем эмиссии кредитных карт в России вырос на 45,б%15 по сравнению с аналогичным периодом 2016 г., что говорит об актуальности определения лимитов кредитования по данным картам. Существенную роль здесь играет информация о долговой нагрузке и качестве исполнения населением своих кредитных обязательств, получаемая банками из бюро кредитных историй. Представление банками информации о заемщиках в бюро кредитных историй регламентируется Федеральным законом от 30.12.2004 № 218-ФЗ (ред. от 03.07.2016) «О кредитных историях», в ст. 5.3.1 которого говорится, что источники формирования кредитных историй обязаны предоставлять всю имеющуюся информацию в отношении заемщиков, поручителей, принципалов хотя бы в одно бюро кредитных историй. Положения данной статьи закона позволяют банкам учредить зависимое бюро кредитных историй, как сделали Сбербанк России (учредитель «Объединенного кредитного бюро») и банк «Русский Стандарт» (учредитель Кредитного бюро «Русский Стандарт»), и передавать в них информацию о своих заемщиках, формально соблюдая требования закона. Положение ст. 5.6.2 указанного закона, в соответствии с которым «бюро кредитных историй представляет кредитный отчет пользователю кредитной истории на основании договора об оказании информационных услуг», позволяет кредитным бюро самостоятельно решать, будут они предоставлять информацию о заемщиках другим участникам рынка или нет. Таким образом, указанные бюро кредитных историй на основании положений действующего закона не передают информацию о заемщиках Сбербанка России и банка «Русский Стандарт» другим участникам рынка, какие-либо санкции за подобные действия законом не предусмотрены, как и за непредставление банками информации о заемщиках в соответствии со ст. 5.3.1 данного закона в том числе. Для формирования конкурентной среды, которая будет способствовать повышению эффективности работы кредитных организаций, использованию современных технологий, разработке и реализации привлекательных для клиентов услуг, необходимо внести в Федеральный закон «О кредитных историях» ряд изменений:

Розничные цены. Увеличение объема безналичных розничных платежей в среднесрочной перспективе создает угрозу повышения цен на розничные товары и услуги. Это связано с тем, что средние комиссии за услуги эквайринга (во многом из-за действующей ставки межбанковских комиссий платежных систем по взаимообмену) выше размера комиссии за инкассацию, пересчет и зачисление торговой выручки в виде наличных денег: стоимость инкассации и зачисления выручки на счета в банках составляет в среднем 0,1—2% от суммы при комиссии за эквайринг от 1,8 до 3% от суммы платежей. Чтобы сохранить рентабельность, розничные продавцы будут вынуждены повышать цены на свои товары и услуги на 1—2% по мере роста объема безналичных платежей. Кроме того, неизбежное повышение цен может не только негативно сказаться на инфляции, но и привести к исчезновению многих мелких и средних предприятий торговли, поскольку они не выдержат ценовую конкуренцию с федеральными и крупными региональными сетевыми ритейлерами. В развитии розничных платежей Россия существенно отстает от европейских стран как в плане финансовых технологий, так и в организации функционирования данной сферы в целом. Современные финансовые технологии, связанные с депозитными деньгами, не только в состоянии ответить на вызовы, которые раньше исходили от электронных денег, а в настоящее время — от различных криптовалют, основанных на технологии распределенного реестра (blockchain), обеспечивая высокую скорость и низкую стоимость проведения платежей, но и выступают востребованными способами платежей со стороны и населения, и предприятий и организаций. В России необходимо оперативно разработать и реализовать целевую операционную модель национальной платежной системы, соответствующую интересам населения и бизнеса. При этом опыт как отдельных стран, так и ЕС (программа SEPA) наглядно демонстрирует эффективность различных решений в этой сфере и дает возможность создать в России собственную уникальную платежную систему с учетом экономических, географических, социальных и других особенностей страны, в том числе экономического менталитета населения. Ключевую роль в создании конкурентной среды на рынке платежных услуг должны играть правительство и Банк России. Современные тенденции развития информационных технологий в платежной сфере отражают возрастающую роль платежных систем в плане обеспечения безопасности государства, так как возможность вмешательства в платежную систему страны извне может привести к негативным экономическим, социальным и политическим последствиям. При создании операционной модели как системы розничных платежей в России необходимо проанализировать потенциальные риски для безопасного функционирования данной сферы, в том числе с учетом производителей и поставщиков оборудования и программного обеспечения, а также контроля над корневыми DNS серверами и различными каналами информационного обмена. Тенденции развития платежных систем в развитых странах, платежных инструментов и инфраструктуры на протяжении последних лет отражают комплексное использование финансовых технологий и организационных методов, направленных на создание конкурентной среды и удовлетворение актуальных потребностей как плательщиков — физических лиц, так и получателей платежей — продавцов товаров и услуг: максимальная скорость проведения платежей, их низкая стоимость и высокий уровень безопасности. В России с учетом сложившейся структуры в банковской и платежной сферах роль государства, в том числе в лице Банка России (банки с государственным участием, НСПК, РОСИНКАС), становится решающей в формировании и развитии данных сфер в стране. Целесообразно изучить опыт европейских стран по созданию конкурентной среды на данном рынке и стимулированию использования современных финансовых технологий. НСПК «Мир» имеет достаточно ресурсов для эффективного развития розничных платежей в стране за счет:

Банк России должен содействовать созданию объединенной сети банкоматов крупнейших банков, включая Сбербанк России, для предоставления держателям карт «Мир» услуг по снятию и моментальному зачислению наличных без комиссий и существенных ограничений. Это положительно скажется на совокупном увеличении остатков на депозитах до востребования физических лиц, в первую очередь категорий населения с низкими и средними доходами. Реализация указанных мер приведет к формированию в России эффективной и востребованной национальной платежной системы высокого технологического уровня, отвечающей интересам как государства, так и населения и бизнеса. Она станет основой гармоничного развития сферы розничных платежей, финансовых технологий, а также значительно повысит уровень конкурентоспособности и безопасности страны в данной области. 1 http://europa.eu/rapid/press-release_IP-15-4585_en.htm 2 Regulation (EU) 2015/751 of the European Parliament and of the Council of 29 April 2015 on interchange fees for card-based payment transactions. 3 http://eur-lex.europa.eu/eli/reg/2015/751/oj 4 http://www.cartes-bancaires.com 5 https://www.girocard.eu 6 http: //dankort. dk/ Pages/ Dankort-tal-december-2 016. aspx 7 http://dankort.dk/Pages/Udvikling-af-kontaktl%C3%B8st-Dankort-i-2016.aspx 8 https://www.pymnts.com/business-wire/2010/payment-card-interchange-fees-and-merchant-service-charges-an-international-comparison/ 9 https://www.ebaclearing.eu/news-and-events/media/press-releases/21-november-2017-successful-go-live-for-eba-clearings-instant-payment-system-rtl/ 10 http://www.nspk.ru/about/investor-relations/strategy/ 11 http: www.nspk.ru about press press_releases chistaya-prihvl-ao-iispk-po-rsbu-v-201()-g-sostavila-2-6-mlrd-rub 12 https: lloydsbankcardnet.com content pdf Lloyds_InterchangeRatesMC4.pdf 13 http: news.mironline.ru news release 2017 1192 14 http://www.banki.ru/news/daytheme/?id=9708659 15 https://www.nbki.ru/company/news/?id=21602 Список литературы / ReferencesECB (2006). The Eurosystem's view of a "SEPA for cards". Frankfurt am Main: European Central Bank. ECB (2017). Press release. Payments statistics for 2016. Frankfurt am Main: European Central Bank. European Commission (2015). Survey on merchants' costs of processing cash and card payments. Luxembourg: Publications Office of the European Union. G4S (2016). Cash report 2016: Europe. Utrecht: G4S Cash Solutions. Hayashi F. (2010). Public authority involvement in credit and debit card markets: Various countries. Kansas City, MO: Federal Reserve Bank of Kansas City. LINK (2017). Annual report 2016. Harrogate: LINK Consumer Council. McKinsey & Company (2016). McKinsey on payments. June. Oliver Wyman (2016). European retail and SME payments. State of the industry. New York. Ovum (2017). 2017 Global payments insight survey: Merchants and retailers. London etc. PaymentsCM (2017). National payment systems in the open era. Whitepaper. October. Schmiedel H., Kostova G., Ruttenberg W. (2012). The social and private costs of retail payment instruments — A European perspective. ECB Occasional Paper, No. 137. Toynbee Hall (2014). How far is too far? Is there low income consumer detriment from gaps in free-to-use ATM provision? London.

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Популярные книги и учебники

- Экономикс - Макконнелл К.Р., Брю С.Л. - Учебник

- Бухгалтерский учет - Кондраков Н.П. - Учебник

- Капитал - Карл Маркс

- Курс микроэкономики - Нуреев Р. М. - Учебник

- Макроэкономика - Агапова Т.А. - Учебник

- Экономика предприятия - Горфинкель В.Я. - Учебник

- Финансовый менеджмент: теория и практика - Ковалев В.В. - Учебник

- Комплексный экономический анализ хозяйственной деятельности - Алексеева А.И. - Учебник

- Теория анализа хозяйственной деятельности - Савицкая Г.В. - Учебник

- Деньги, кредит, банки - Лаврушин О.И. - Экспресс-курс

Новые книги и журналы

Популярные лекции

- Шпаргалки по бухгалтерскому учету

- Шпаргалки по экономике предприятия

- Аудиолекции по экономике

- Шпаргалки по финансовому менеджменту

- Шпаргалки по мировой экономике

- Шпаргалки по аудиту

- Микроэкономика - Лекции - Тигова Т. Н.

- Шпаргалки: Финансы. Деньги. Кредит

- Шпаргалки по финансам

- Шпаргалки по анализу финансовой отчетности

- Шпаргалки по финансам и кредиту

- Шпаргалки по ценообразованию

- 50 лекций по микроэкономике - Тарасевич Л.С. - Учебное пособие

Популярные рефераты

- Коллективизация в СССР: причины, методы проведения, итоги

- Макроэкономическая политика: основные модели

- Краткосрочная финансовая политика предприятия

- Марксизм как научная теория. Условия возникновения марксизма. К. Маркс о судьбах капитализма

- История развития кредитной системы в России

- Коммерческие банки и их функции

- Лизинг

- Малые предприятия

- Классификация счетов по экономическому содержанию

- Кризис отечественной экономики

- История развития банковской системы в России

- Маржинализм и теория предельной полезности

- Кризис финансовой системы стран Азии и его влияние на Россию

- Иностранные инвестиции

- Безработица в России

- Источники формирования оборотных средств в условиях рынка