Популярные статьи

- Государственно-частное партнерство: теория и практика

- Международный форум по Партнерству Северного измерения в сфере культуры

- Мировой финансовый кризис и его влияние на Россию

- Совершенствование оценки эффективности инвестиций

- Качество и уровень жизни населения

- Фактор времени при оценке эффективности инвестиционных проектов

- Вопросы оценки видов социального эффекта при реализации инвестиционных проектов

- Государственная собственность в российской экономике - Масштаб и распределение по секторам

- Кластерный подход в стратегии инновационного развития зарубежных стран

- Перспективы социально-экономического развития России

- Теория экономических механизмов

- Особенности нового этапа инновационного развития России

- Экономический кризис в России: экспертный взгляд

- Налоговые риски

Популярные курсовые

- Учет нематериальных активов

- Потребительское кредитование

- Бухгалтерский учет - Курсовые работы

- Финансы, бухгалтерия, аудит - курсовые и дипломные работы

- Денежная система и денежный рынок

- Долгосрочное планирование на предприятии

- Диагностика кризисного состояния предприятия

- Интеграционные процессы в современном мире

- Доходы организации: их виды и классификация

- Кредитная система: место и роль в ней ЦБ и коммерческих банков

- Международные рынки капиталов

- Многофакторный анализ производительности труда

- Непрерывный трудовой стаж

- Виды и формы собственности и трансформация отношений собственности в России

- Анализ финансово-хозяйственной деятельности

Навигация по сайту

Российские предприятия в конце 2018 г.: взгляд на глобальные цели устойчивого развития и трудности с получением банковских кредитов |

|

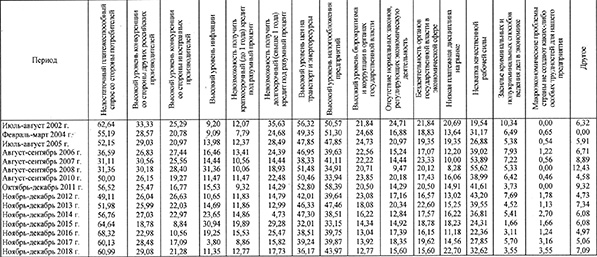

Д.Б. Кувалин Во второй половине 2018 г. российская экономика продолжила свой рост. При этом динамика основных макроэкономических показателей оставалась очень умеренной. По оценкам Росстата, валовой внутренний продукт за первые три квартала 2018 г. вырос на 1,6%, объем инвестиций в основной капитал -на 4,1%. При этом индекс прироста промышленного производства за 11 мес. 2018 г. составил 2,9%, грузооборота транспорта - 2,7%, а прирост аграрного производства оказался отрицательным (-0,2%) [1]. Несмотря на относительно низкие темпы экономической динамики, тенденцию к росту производства в России можно считать устойчивой, поскольку практически все ключевые индикаторы развития страны находятся в зоне положительных значений второй год подряд. В то же время, как показывают данные очередного опроса отечественных предприятий, проведенного Институтом народнохозяйственного прогнозирования РАН2 2, улучшение ситуации в российской экономике нельзя назвать фронтальным. Положительные сдвиги в одних случаях сочетаются с сохранением неблагоприятных тенденций в других. В частности, оценивая макроэкономические проблемы, российские предприятия в качестве наиболее сложной для себя по-прежнему чаще всего называют недостаток платежеспособного спроса - 60,99% ответов. Это несколько ниже, чем в 2015-2016 гг., но примерно на том же уровне, что в 2017 г., и заметно выше, чем в 2010-2014 гг. Иными словами, положение дел с платежеспособным спросом в российской экономике улучшается крайне медленно. Второй по частоте упоминаний стала проблема высокой налоговой нагрузки - 43,97% ответов. Это на 4 проц. п. больше, чем в 2016-2017 гг. Таким образом, спорные решения финансовых властей по явному и скрытому увеличению налогов уже начали сказываться на деятельности предприятий. Кроме того, снова стали чаще упоминаться такие проблемы, как невозможность взять кратко- или долгосрочный кредит, высокая инфляция, высокий уровень конкуренции со стороны иностранных производителей и, довольно неожиданно, низкая платежная дисциплина на рынке. В то же время в 2018 г. немного реже упоминались такие проблемы, как высокий уровень цен на энергоресурсы и транспорт, бездеятельность органов государственной власти, а частота упоминаний бюрократизма и коррупции достигла минимального уровня за весь период проведения опросов - 12,77%. Увеличение числа жалоб на нехватку качественной рабочей силы до 32,62% также можно считать косвенным признаком улучшения производственной ситуации, так как при прочих равных условиях это свидетельствует о намерениях предприятий увеличивать объем выпуска (табл. 1). Таблица 1 Ответы на вопрос: «Какие проблемы макроэкономического характера создают в настоящее время наибольшие трудности для Вашего предприятия?» (сумма ответов>100%)

Проблемы с доступностью кредитов подтверждаются и динамикой ответов на вопрос о характере сотрудничества предприятий и банков. К концу 2018 г. суммарная доля опрошенных предприятий, получавших кратко- и долгосрочные кредиты для финансирования инвестиционных проектов, сократилась до 13,48%. На более низком уровне эта доля находилась только в 1999-2002 гг. (табл. 2). По всей видимости, политика высокой ключевой процентной ставки, которую проводит российский Центральный Банк, в 2018 г. стала еще больше расходиться с возможностями предприятий реального сектора брать и отдавать кредиты. Безусловно, в целом это оказывает угнетающее воздействие на динамику инвестиций и динамику производства в России [2]. Таблица 2 Ответы на вопрос: «В чем заключается сотрудничество Вашего предприятия с российскими банками в настоящее время?», % (сумма ответов =100%)

При этом ситуацию с другими аспектами сотрудничества между российскими предприятиями и банками можно считать вполне нормальной. Например, удельный вес ответов о том, что выполнение банками своих обязательств ухудшилось, в 2018 г. снизился до 7,80%, вернувшись к уровням, которые отмечались до кризиса 2014-2016 гг. (табл. 3). Кроме того, в 2018 г. максимального за весь период проведения наших опросов уровня - 79,58% - достигла доля сообщений об отсутствии умышленных задержек банками платежей (табл. 4). Таблица 3 Ответы на вопрос: «Как, на Ваш взгляд, изменилось выполнение банками своих обязательств перед предприятиями за последний год?», % (сумма ответов = 100%)

Таблица 4 Ответы на вопрос: «Сталкивалось ли Ваше предприятие с умышленной задержкой прохождения платежей банками за последний год?» (сумма ответов = 100%)

Что касается реальной налоговой нагрузки, то суммарная доля сообщений о ее увеличении в 2018 г. оказалась несколько выше, чем в 2015 г., но ниже, чем в 2012 г. Однако в 2018 г. до нуля упал удельный вес сообщений об уменьшении налоговой нагрузки (табл. 5). Таким образом, в целом баланс мнений по-прежнему сильно смещен в сторону оценок об увеличении нагрузок - в 2018 г. лишь 30,50% респондентов полагали, что налоговая нагрузка за последние 2-3 года не изменилась, тогда как около 70% респондентов считали, что она так или иначе возросла. При этом ярко выраженных признаков того, что российские предприятия пытаются компенсировать рост налоговой нагрузки уклонением от налогообложения, не просматривается. Во всяком случае, доля респондентов, считавших в 2018 г., что уклоняться от налогов стали меньше, на 9 проц. п. (20,71% по сравнению с 11,43%) превышала долю полагавших, что от налогов стали уклоняться больше (табл. 6). Таблица 5 Ответы на вопрос: «Как Вы оцениваете изменения в реальной налоговой нагрузке на Ваше предприятие в течение 2-3 последних лет?», % (сумма ответов=100%)

Таблица 6 Ответы на вопрос: «Как, на Ваш взгляд, в российской экономике в последние 2-3 года складывается ситуация с уклонением предприятий от налогов?», % (сумма ответов = 100%)

Даже если сделать поправку на субъективность предприятий, все равно не возникает особых сомнений о том, что увеличение налогового бремени в российской экономике действительно имеет место. Разумеется, этот фактор также оказывает сдерживающие воздействие на динамику производства, что вряд ли можно считать приемлемым для экономики, которая пытается выйти из многолетней депрессии. Еще одним фактором, сдерживающим рост производства в России, достаточно часто называют экономические санкции со стороны ряда западных стран. Однако данные опроса показывают, что отрицательное влияние этого фактора весьма ограничено. В 2018 г. почти половина - 48,23% опрошенных предприятий - указали, что никаких особых последствий западных санкций они не ощутили. Это самая высокая доля нейтральных от ветов с момента введения санкций. При этом с отрицательными последствиями сталкивалось только 18,44% респондентов, а положительные последствия отметило 4,26% опрошенных предприятий (табл. 7). Таблица 7 Ответы на вопрос: «С какими последствиями столкнулось Ваше предприятие вследствие экономических санкций против России?», % (сумма ответов = 100%)

Еще меньшее воздействие на деятельность отечественных предприятий оказали встречные санкции России против западных стран. В 2018 г. 67,14% респондентов указали на полное отсутствие последствий от этих санкций, о положительных последствиях сообщили 3,57%, а об отрицательных - 5,00% (табл. 8). Таблица 8 Ответы на вопрос: «С какими последствиями столкнулось Ваше предприятие вследствие встречных экономических санкций России против ряда зарубежных стран?», % (сумма ответов = 100%)

Один из хорошо известных способов решения экономических проблем предприятий - это модернизация производства и внедрение технологических новшеств [3]. Однако, как показывают данные опроса, в вопросах модернизации российские предприятия ведут себя достаточно сдержанно. В частности, в 2018 г. мнение о необходимости коренной модернизации своего производства высказали только 16,20% респондентов, и эта доля ответов заметно ниже той, что наблюдалась в 2006-2014 гг. (табл. 9). По всей видимости, в условиях затяжной депрессии, когда на протяжении ряда лет в стране отмечаются серьезные проблемы с платежеспособным спросом, многие предприятия не видят большого смысла в запуске масштабных модернизационных процессов. Поскольку далеко не всегда понятно, кому можно будет продать обновленную продукцию. Таблица 9 Ответы на вопрос: «Насколько в настоящий момент велика потребность Вашего предприятия в модернизации производства и технологических новшествах?», % (сумма ответов = 100%)

В то же время возможности предприятий изыскать ресурсы для финансирования модернизации также ограничены, тем более что доступность инвестиционных кредитов, как указывалось выше, в современной российской экономике низка. Поэтому лишь около половины респондентов - 49,63% - считают, что объем их производственных инвестиций способен в той или иной степени обеспечить технологические улучшения (табл. 10). Таблица 10 Ответы на вопрос: «Обеспечивает ли сегодняшний уровень производственных инвестиций Вашего предприятия решение проблемы полноценной модернизации производства?», % (сумма ответов = 100%)

По-прежнему непростым выглядит положение дел на рынке труда. Несмотря на низкие темпы экономического роста в стране, доля предприятий, сообщающих о нехватке трудовых ресурсов, в конце 2018 г. закрепилась на весьма высоком уровне - 22,54%, тогда как удельный вес предприятий, где имеется избыток работников, оставался минимальным - 4,93% (табл. 11). Таблица 11 Ответы на вопрос: «Как Ваше предприятие в настоящее время обеспечено трудовыми ресурсами?», % (сумма ответов = 100%)

При этом, как и раньше, очень высокой продолжает оставаться доля сообщений о нехватке высококвалифицированных рабочих, высокой - доля сообщений о нехватке инженерно-технического персонала (табл. 12). Таблица 12 Ответы на вопрос: «Дефицит каких работников Ваше предприятие ощущает в настоящее время?», % (сумма ответов >100%)

Вполне вероятно, что в настоящий момент на отечественный рынок труда влияют уже не только общеэкономические факторы, но и общее ухудшение демографической ситуации в России. Косвенно об этом свидетельствуют ответы на вопросы, посвященные притоку молодежи и удельному весу пенсионеров на предприятиях. Так, в 2018 г. суммарная доля ответов об увеличении притока молодежи была равна 45,12%, и это заметно более низкий уровень, чем в 2002-2012 гг. и 2016 г. (табл. 13). Динамика ответов об удельном весе пенсионеров на предприятиях также не свидетельствует об омоложении персонала. Суммарная доля ответов об увеличении удельного веса пенсионеров в 2018 г. по-прежнему значительно превышала суммарную долю ответов об уменьшении их численности (табл. 14). Таблица 13 Ответы на вопрос: «Увеличился ли приток молодежи на Ваше предприятие за последние 2-3 года?», % (сумма ответов=100%)

Таблица 14 Ответы на вопрос: «Увеличился ли удельный вес пенсионеров на Вашем предприятии за последние 2-3 года?», % (сумма ответов=100%)

Еще одной темой текущего опроса стала деятельность российских предприятий в области устойчивого развития и связанные с ней вопросы - экологизация производства, ресурсо- и энергосбережение, проблемы глобального потепления и учет глобальных целей устойчивого развития (ЦУР) в производственном процессе [4-6]. В 2018 г. почти половина, т.е. 46,10% респондентов указали, что ресурсо- и энергосбережение имеют для них большое значение. Это несколько ниже, чем в 2012 г., когда таких ответов было 54,73%, но все равно это самая большая группа предприятий. При этом увеличилась доля предприятий, для которых указанный фактор имеет среднее значение (32,62% в 2018 г. по сравнению с 27,03% в 2012 г.). Таким образом, ресурсо- и энергосбережение продолжает быть весьма значимым направлением деятельности российских предприятий (рис. 1).

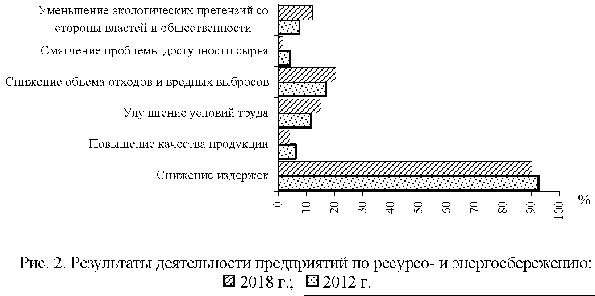

Главный результат ресурсо- и энергосбережения для российских предприятий -снижение издержек производства (92,57% ответов в 2012 г. и 90,15% в 2018 г.). Второй по частоте упоминаний ответ - снижение объемов отходов и вредных выбросов (16,89% в 2012 г. и 20,45% в 2018 г.). Еще реже упоминались улучшение условий труда, уменьшение экологических претензий со стороны властей и общественности, повышение качества продукции (рис. 2). Подобное распределение ответов свидетельствует о том, что собственно экономические мотивы ресурсо- и энергосбережения пока продолжают доминировать, а экологические и социальные мотивы в целом остаются для российских предприятий второстепенными.

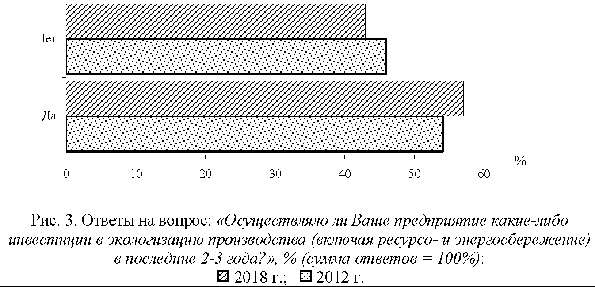

Тем не менее, более частое указание на экологические и социальные результаты ре-сурсо- и энергосбережения в 2018 г. по сравнению с 2012 г. подтверждает постепенное увеличение внимания российских предприятий к вопросам «зеленой» экономики и устойчивого развития. В пользу этого предположения говорит и тот факт, что в 2018 г. по сравнению с 2012 г. доля предприятий, осуществлявших инвестиции в экологизацию производства, несколько возросла, достигнув 57,04% (рис. 3).

Решение задач, связанных с проблемой глобального потепления - сокращение выбросов парниковых газов, учет климатических изменений и т.д. - оказалось значимым лишь примерно для 11% опрошенных предприятий (табл. 15). Таблица 15 Ответы на вопрос: «Какое значение для Вашего предприятия имеет решение заДач, связанных с проблемой глобального потепления - сокращение выбросов парниковых газов, учет климатических изменений и т.д.», % (сумма ответов =100%)

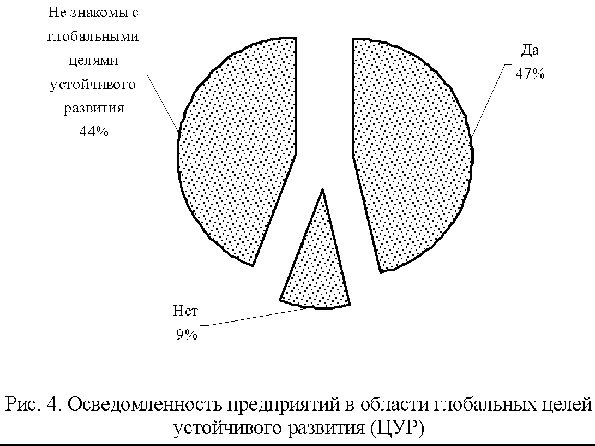

Такое соотношение ответов, во-первых, свидетельствует о том, что в настоящее время климатический фактор значим лишь для отдельных отраслей: в большей степени его влияние заметно в сельском хозяйстве (60% опрошенных аграрных предприятий указали, что этот фактор имеет для них большое значение), в электроэнергетике (25%) и легкой промышленности (17%). Во-вторых, из ответов следует, что даже если климатический фактор и оказывает заметное воздействие на производственные процессы, предприятия пока не ощущают необходимости решения вопросов, связанных с глобальным потеплением. Тем не менее, рыночные тенденции в мире таковы, что со временем поставщики продукции с высоким углеродным следом будут все больше подвергаться ограничениям и дискриминации, и следовательно, целесообразность сохранения производства в виде «бизнес как обычно» (business as usual) в дальнейшем будет уменьшаться. Вместе с тем важно отметить, что на сегодняшний день доля отечественного бизнеса, знакомого с вопросами устойчивого развития, уже достаточно высока. Почти половина опрошенных предприятий - 46,38% - считает важным учитывать ЦУР в своих стратегиях развития. При этом лишь 9,42% респондентов не считает их важными для своей деятельности (рис. 4).

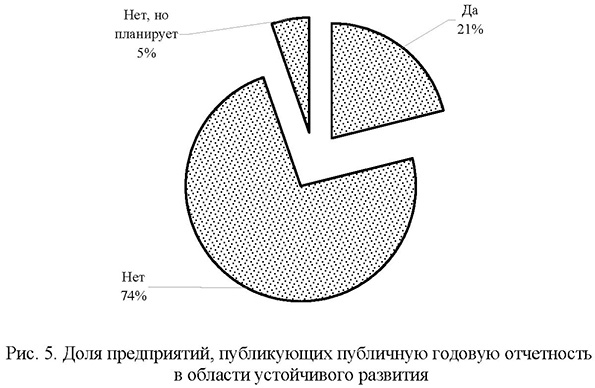

В некоторых случаях общее внимание к ЦУР сочетается с практическими действиями предприятий. В частности, в настоящее время уже 21,05% опрошенных предприятий представили публичную годовую отчетность в области устойчивого развития (рис. 5). Однако при этом 11% респондентов публикуют годовую отчетность и считают важным учитывать ЦУР в своих стратегиях развития, а 10% опрошенных предприятий публикуют годовую отчетность, но не считают важным учитывать в своих стратегиях развития глобальные ЦУР.

Те предприятия, которые считают важным учитывать в стратегии своего развития глобальные ЦУР, но не представляют публичную годовую отчетность, могут не делать этого по разным причинам. Некоторые предприятия ведут внутреннюю (закрытую) отчетность и не имеют необходимости ее раскрывать; подготовка отчетности в области устойчивого развития находится в процессе разработки; профиль их деятельности таков, что ведение отчетности нецелесообразно. Те предприятия, которые представляют публичную годовую отчетность, но не считают важным учитывать глобальные ЦУР в своих стратегиях развития, возможно, разрабатывают эту отчетность из-за необходимости, вызванной внешними причинами [7]. Что касается тех респондентов, которые публикуют годовую отчетность и считают важным учитывать ЦУР в своих стратегиях развития (11%), то более половины из них - 53% - относятся к крупным предприятиям с численностью работников свыше 1000 чел. То, что именно крупные предприятия реально стремятся в процессе своей деятельности соответствовать глобальным целям устойчивого развития, вполне логично. Такие предприятия чаще экспортируют продукцию и посредством публичной отчетности демонстрируют готовность учитывать новые тенденции и новые правила игры на зарубежных рынках. Ответы на вопросы, посвященные текущим аспектам работы предприятий, в целом подтверждают некоторое улучшение ситуации в российской экономике. Так, в лучшую сторону изменилась динамика ответов о сбыте продукции за последние 6 мес. В конце 2018 г. суммарная доля ответов об уменьшении сбыта по-прежнему превышала суммарную долю ответов об увеличении сбыта - соответственно 30,93% и 22,31% (табл. 16). Но эта разница была уже заметно меньше, чем весной 2018 г. (34,64% по сравнению с 18,12%) и в конце 2017 г. (32,89% и 16,46%). Таблица 16 Ответы на вопрос: «Как изменилась сбытовая ситуация на Вашем предприятии за последние 6 мес.?», % (сумма ответов = 100%)

Также следует отметить, что удельный вес предприятий, которые не практикуют бартер и взаимозачеты, в очередной раз достиг максимального уровня за весь период проведения наших опросов - 77,14% (табл. 17). Таблица 17 Ответы на вопрос: «Как за последние 6 мес. изменилась доля бартерных сделок и взаимозачетов у Вашего предприятия по сравнению с предшествующим периодом времени?», % (сумма ответов=100%)

Основные выводы опроса:

1 Статья подготовлена в рамках Программы фундаментальных исследований РАН 1.20 «Многофакторные вызовы и риски перехода к новому этапу научно-технологического и экономического развития России: фундаментальные и прикладные проблемы» (тема «Структурно-инвестиционная политика как ответ на вызовы и риски перехода к новому этапу научно-технологического и экономического развития России»). В подготовке статьи участвовали также Г.П. Белякова, Л.И. Писарева, Р.А. Галецкая, О.Ю. Галецкая. 2 Опрос был проведен в ноябре-декабре 2018 г. Всего в опросе участвовали 142 предприятия (электроэнергетика; черная и цветная металлургия; химия, машиностроение; промышленность стройматериалов, лесная, деревообрабатывающая и целлюлозно-бумажная промышленность; легкая, пищевая, медицинская, фармацевтическая, парфюмерная и полиграфическая промышленность; сельское хозяйство; строительство; транспорт; санаторно-курортная сфера) из 52-х регионов России. 3 Юридическу помощь любезно предоставил информационный проект https://walaw.ru Литература

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Популярные книги и учебники

- Экономикс - Макконнелл К.Р., Брю С.Л. - Учебник

- Бухгалтерский учет - Кондраков Н.П. - Учебник

- Капитал - Карл Маркс

- Курс микроэкономики - Нуреев Р. М. - Учебник

- Макроэкономика - Агапова Т.А. - Учебник

- Экономика предприятия - Горфинкель В.Я. - Учебник

- Финансовый менеджмент: теория и практика - Ковалев В.В. - Учебник

- Комплексный экономический анализ хозяйственной деятельности - Алексеева А.И. - Учебник

- Теория анализа хозяйственной деятельности - Савицкая Г.В. - Учебник

- Деньги, кредит, банки - Лаврушин О.И. - Экспресс-курс

Новые книги и журналы

Популярные лекции

- Шпаргалки по бухгалтерскому учету

- Шпаргалки по экономике предприятия

- Аудиолекции по экономике

- Шпаргалки по финансовому менеджменту

- Шпаргалки по мировой экономике

- Шпаргалки по аудиту

- Микроэкономика - Лекции - Тигова Т. Н.

- Шпаргалки: Финансы. Деньги. Кредит

- Шпаргалки по финансам

- Шпаргалки по анализу финансовой отчетности

- Шпаргалки по финансам и кредиту

- Шпаргалки по ценообразованию

- 50 лекций по микроэкономике - Тарасевич Л.С. - Учебное пособие

Популярные рефераты

- Коллективизация в СССР: причины, методы проведения, итоги

- Макроэкономическая политика: основные модели

- Краткосрочная финансовая политика предприятия

- Марксизм как научная теория. Условия возникновения марксизма. К. Маркс о судьбах капитализма

- История развития кредитной системы в России

- Коммерческие банки и их функции

- Лизинг

- Малые предприятия

- Классификация счетов по экономическому содержанию

- Кризис отечественной экономики

- История развития банковской системы в России

- Маржинализм и теория предельной полезности

- Кризис финансовой системы стран Азии и его влияние на Россию

- Иностранные инвестиции

- Безработица в России

- Источники формирования оборотных средств в условиях рынка