Популярные статьи

- Государственно-частное партнерство: теория и практика

- Международный форум по Партнерству Северного измерения в сфере культуры

- Мировой финансовый кризис и его влияние на Россию

- Совершенствование оценки эффективности инвестиций

- Качество и уровень жизни населения

- Фактор времени при оценке эффективности инвестиционных проектов

- Вопросы оценки видов социального эффекта при реализации инвестиционных проектов

- Государственная собственность в российской экономике - Масштаб и распределение по секторам

- Кластерный подход в стратегии инновационного развития зарубежных стран

- Перспективы социально-экономического развития России

- Теория экономических механизмов

- Особенности нового этапа инновационного развития России

- Экономический кризис в России: экспертный взгляд

- Налоговые риски

Популярные курсовые

- Учет нематериальных активов

- Потребительское кредитование

- Бухгалтерский учет - Курсовые работы

- Финансы, бухгалтерия, аудит - курсовые и дипломные работы

- Денежная система и денежный рынок

- Долгосрочное планирование на предприятии

- Диагностика кризисного состояния предприятия

- Интеграционные процессы в современном мире

- Доходы организации: их виды и классификация

- Кредитная система: место и роль в ней ЦБ и коммерческих банков

- Международные рынки капиталов

- Многофакторный анализ производительности труда

- Непрерывный трудовой стаж

- Виды и формы собственности и трансформация отношений собственности в России

- Анализ финансово-хозяйственной деятельности

Навигация по сайту

Волатильность российского фондового индекса: нефть и санкции |

|

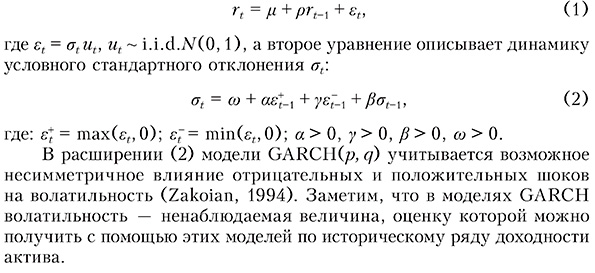

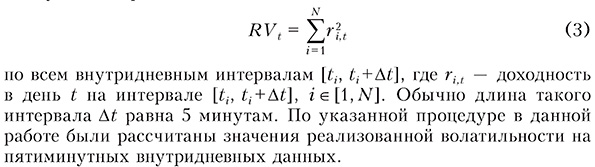

А. Д. Аганин Популярными объектами анализа в литературе являются фондовые индексы. С одной стороны, они выступают индикаторами динамики рыночной капитализации наиболее крупных компаний страны и общего состояния фондового рынка. С другой стороны, фондовые индексы представляют интерес для инвесторов с точки зрения возможности торговать производными инструментами на эти индексы. В частности, в литературе известен вопрос о влиянии цены нефти на фондовые индексы нефтеэкспортирующих и нефтеимпортирующих стран и аналогичный, по сути, вопрос о влиянии волатильности нефтяных цен на волатильность фондовых индексов этих стран. Так, обнаружено значимое влияние шоков спроса/предложения нефти на фондовые рынки нефтеэкспортирующих стран, хотя влияние и различается по странам (Basher et al., 2018). Волатильность нефти может использоваться для краткосрочного прогноза волатильности доходности фондового индекса США S&P500 (Wang et al., 2018). При помощи модели BEKK-GARCH был обнаружен эффект трансмиссии волатильности нефтяных цен между фондовыми рынками некоторых из 23 развивающихся стран (Gomes, Chaibi, 2014). Анализ эффекта перетока волатильности (spillover effect) для трех азиатских стран при помощи моделей DCC не обнаружил этот эффект для Китая, и был сделан вывод о слабой чувствительности азиатских рынков к нефтяным шокам (Sarwar et al., 2019). Стоит выделить работу (Degiannakis et al., 2018), в которой обобщены результаты многих исследований, посвященных двум упомянутым вопросам, на данных развивающихся и развитых стран. На основании анализа этих результатов авторы приходят к выводу о влиянии нефтяных цен на фондовые индексы нефтеэкспортирующих стран и аналогичном влиянии для волатильности этих показателей, а также об обратном влиянии на американском рынке. При этом положительное изменение цен на нефть приводит к отрицательной доходности индексов стран-импортеров, а отрицательное изменение этих цен — к положительной доходности индексов стран-экспортеров. Аналогичные выводы были сделаны при анализе некоторых нефтеимпортирующих и нефтеэскпортирующих стран, среди которых была и Россия (Boldanov et al., 2016; Bein, Aga, 2016). Для России чаще всего анализируют влияние различных факторов на индекс РТС или индекс Московской биржи МОЕХ. Например, анализ эффекта перетока волатильности между рынком товаров (в том числе нефти) и индексом РТС за 2001—2016 гг. также привел к выводу об усилении этого эффекта в кризисные периоды и ослаблении в спокойные (Zivkov et al., 2018). Вскоре после введения санкций со стороны США и Европы против РФ в 2014 г. начали появляться работы, где на примере РФ исследуется влияние санкций на те или иные сегменты экономики страны, а также на ее макроэкономические показатели. В частности, анализ влияния нефтяных цен и санкций на экономики РФ и Европы на квартальных данных за 1997—2015 гг. обнаружил значимое негативное влияние санкций на темпы роста ВВП России (Kholodilin, Netsunajev, 2019). Было также показано, что резкое снижение цен на нефть в 2014 г. стало главной причиной падения макроэкономических индикаторов РФ (Tuzova, Qayum, 2016). Поскольку введение санкций привело к оттоку иностранных инвестиций из России, это должно было оказать воздействие на весь фондовый рынок. И действительно, исследование факторов, влияющих на российский фондовый рынок в 2000—2017 гг., показало, что наибольшее влияние в 2014—2017 гг. исходило от санкций (Rubtsov, Annenskaya, 2018). Исследование влияния индивидуальных санкций, направленных на конкретные компании, на примере РФ за 2012—2016 гг. продемонстрировало, что такие санкции оказались эффективными только относительно компаний, против которых они были введены (Ahn, Ludema, 2019). При этом в 2014—2016 гг. эффект от индивидуальных санкций США для российских компаний, торгуемых на фондовом рынке РФ, оказался сильнее соответствующих европейских санкций (Naidenova, Novikova, 2018). Долгосрочный негативный эффект от санкций, направленных на большие международные российские компании, не был обнаружен, а реакция инвесторов на продление санкций в 2016 г. оказалась значительно слабее реакции на введение санкций в 2014—2015 гг. Связь фондового рынка РФ с мировыми фондовыми рынками значительно ослабела вследствие введенных санкций, следовательно, санкции привели к изоляции российского фондового рынка (Nivorozhkin, Castagneto-Gissey, 2016; Castagneto-Gissey, Nivorozhkin, 2016). Такое изменение степени интегрированности России в мировую экономику привело к увеличению влияния идиосинкратических шоков на динамику фондового рынка. Важно учитывать, что одновременно с введением санкций в 2014 — 2015 гг. наблюдалось резкое падение цен на нефть, поэтому их влияние на российскую экономику стало вновь актуальной темой исследований, в том числе из-за одновременного изменения наблюдаемых макроэкономических показателей РФ, таких как обменный курс рубля, уровень инфляции, значения фондовых индексов и волатильность этих показателей. Как следствие, в некоторых работах внимание начали уделять влиянию и санкций, и цен на нефть одновременно. Так, было показано, что почти для всех отраслевых российских индексов в постсанкционный период наблюдается статистически значимое повышение волатильности (Анкудинов, Лебедев, 2017; Ankudinov et al., 2017). Авторы указывают, что чистый эффект от санкций оценить сложно, так как на данный период пришлось значительное снижение цен на нефть, с динамикой которых российский рынок тесно коррелирован. На доходность российского и украинского фондовых индексов за 2013—2014 гг. отрицательно воздействуют как санкции и интенсивность конфликта на востоке Украины, так и увеличение цен на нефть и рост индекса VIX (СВОЕ Volatility Index), также называемого «индексом страха» (Hoffmann, Neuenkirch, 2017). Впрочем, хотя падение ВВП России вследствие введения санкций фиксировалось, более сильное воздействие оказало падение цен на нефть (Gurvich, Prilepskiy, 2015). К аналогичным выводам привело исследование того, как падением цен на нефть и введением санкций и контрсанкций можно объяснить колебания курса рубля (Dreger et al., 2016). Чтобы изучить влияние политического фактора, авторы построили интегральный индекс санкций. Применяя модели VAR, они пришли к выводу, что падение рубля в значительной степени было обусловлено резким снижением цен на нефть и в существенно меньшей степени — санкциями, что, по их мнению, ставит под вопрос эффективность санкций. Санкции, однако, влияют на волатильность макропоказателей (процентные ставки, валютный курс). Интерес к волатильности российского фондового рынка обусловлен тем, что она функционирует как индикатор состояния национального финансового рынка в кризисные периоды и представляет ценную информацию для инвесторов как показатель странового риска. Помимо этого, обнаруживается влияние волатильности фондового рынка на такие макроэкономические показатели, как инфляция, ВВП, счет движения капиталов (Bhowmik, 2013). В целом оцениванию влияния санкций на волатильность российского фондового рынка в литературе уделяется мало внимания. Отметим, что в случае России важно моделировать эффекты санкций и волатильности цен на нефть совместно, что не делают при поиске связей между волатильностью с использованием общепринятого подхода в многомерных моделях волатильности ВЕКК и DCC. Важный недостаток этих моделей — отсутствие возможности получить интерпретируемую количественную оценку эффекта перетока волатильности, поэтому такие модели представляют интерес лишь для того, чтобы определить наличие или отсутствие значимого эффекта перетока на больших временных интервалах. Наша статья посвящена анализу влияния санкций и волатильности цен на нефть Brent на волатильность фондового индекса РТС за 2007— 2018 гг. Главное отличие используемого здесь подхода от традиционно применяемых — оценивается зависимость между показателями волатильности в движущемся окне при помощи регрессий, что позволяет численно оценить эту зависимость и проанализировать, как она изменялась во времени. Дополнительно в работе оценен долгосрочный эффект от санкций для волатильности российского фондового рынка, включая не связанные с Украиной санкции 2016и2018гг. Для моделирования волатильности используется как одномерная модель волатильности TGARCH, так и реализованная волатильность — непараметрическая оценка волатильности. Это позволяет убедиться в робастности результатов, полученных на основании разных методов оценивания волатильности. Результаты свидетельствуют о сильном влиянии волатильности цен на нефть и слабом долгосрочном влиянии санкций на волатильность индекса РТС, что согласуется с другими аналогичными исследованиями. Методика оцениванияДля оценки волатильности цен на нефть и индекса РТС использовались два подхода: параметрический с использованием моделей GARCH и непараметрический подход оценивания реализованной волатильности. Рассмотрим эти подходы подробнее. Одномерная модель TGARCHВ работе применяется наиболее часто используемая в финансовых приложениях модель TGARCH(1,1) с AR(1) процессом для доходности актива. Она состоит из двух уравнений. Первое описывает динамику доходности:

Реализованная волатильностьДополнительно использовалась непараметрическая наблюдаемая оценка волатильности, так называемая реализованная волатильность (realized volatility, RV). Она считается одним из наиболее точных наблюдаемых приближений ненаблюдаемой волатильности и поэтому получила широкое распространение с доступностью внутридневных данных. Для ее вычисления взяты внутридневные данные за период 11.10.2007— 28.12.2018. Обычно реализованная волатильность в день t оценивается как сумма квадратов доходностей

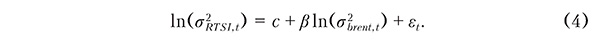

Модели зависимости волатильностиЭмпирическая часть исследования в данной работе состоит из двух этапов. На первом этапе с использованием одномерных моделей GARCH оцениваются волатильность и реализованная волатильность. Затем, имея модельные оценки дневной волатильности фондового индекса РТС и цены нефти, оцениваются регрессии логарифма волатильности индекса РТС на логарифм волатильности цены нефти:

Оценивание производится в скользящем окне шириной 252 наблюдения, что примерно соответствует периоду в один год. Динамика оценок коэффициента ft из таких регрессий позволяет судить о динамике влияния волатильности цены нефти на волатильность индекса РТС.

Для анализа влияния санкций был составлен список дат введения наиболее значимых санкций против РФ, краткое описание которых и даты представлены в таблице 1. Таблица 1 Список санкций

Источник: составлено автором. Выделено шесть дат введения санкций, поэтому период после введения санкций делится на шесть интервалов, для каждого из которых создана фиктивная переменная — индикатор периода. Особенности оценивания регрессийВ результате оценивания моделей волатильности получаются ряды оценок дневной волатильности. Имея ряды оценок волатильности для РТС и нефти, логично построить регрессию одного ряда на другой. Однако ряды волатильности нестационарны. Это означает, что регрессию одного ряда на другой можно строить, если ряды коинтегри-рованы, с использованием коинтеграционных регрессий, таких как динамический МНК (DOLS) и FM-OLS, поскольку обычный МНК неправильно оценивает стандартные ошибки.

Таблица 2 Результаты тестов на стационарность

Примечание. Критическое значение статистики KPSS теста на 1% равно 0,73. Источник: рассчитано автором. Таблица 3 Результаты теста на коинтеграцию на всем интервале по DOLS регрессиям

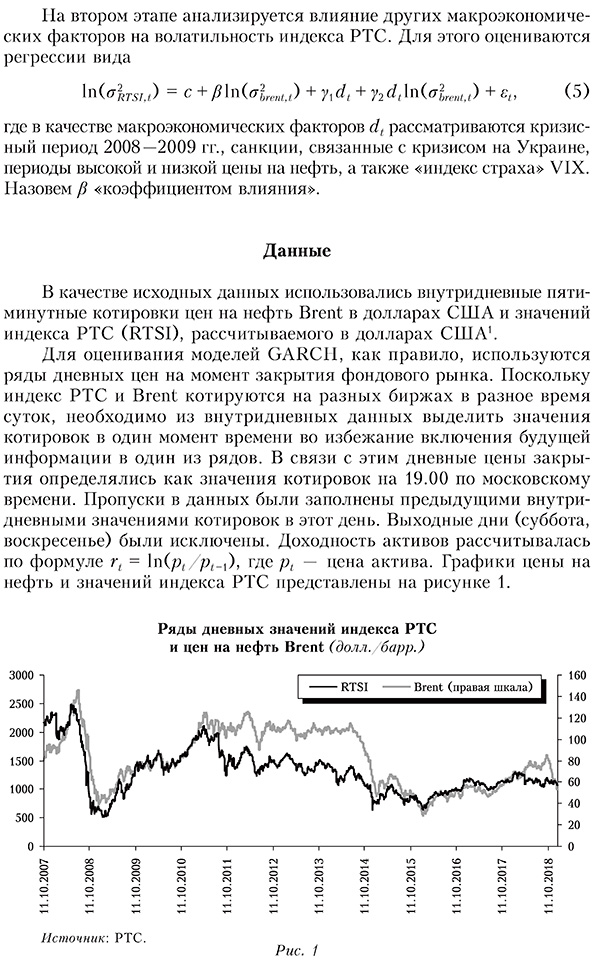

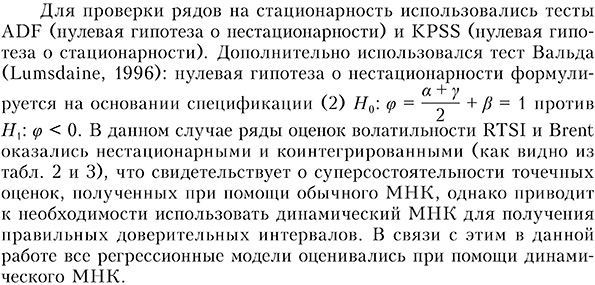

Примечание. аPhillips, Ouliaris, 1990; бHansen, 2002. Источник: рассчитано автором. Оценки волатильностиВ результате оценивания модели TGARCH на данных о доходности цен, рассчитанных по цене Brent и RTSI, можно получить ряды оценок волатильности Brent и RTSI. Также можно получить оценки рядов волатильности, используя непараметрический подход реализованной волатильности. Насколько похожи оценки волатильности, полученные при помощи этих двух методов? Для сравнения можно привести график полученных оценок волатильности для ряда RTSI (рис. 2). По графику можно сделать вывод о похожей в целом динамике, что свидетельствует о робастности получаемых результатов к выбранному методу. Отдельно стоит выделить рост волатильности в кризисный период 2008—2009 гг.,

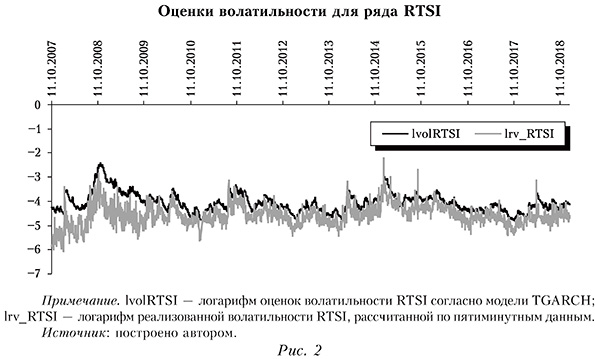

а также в период 2014—2015 гг., соответствующий мировому падению цен на нефть и кризису на Украине, оказавшим влияние на Россию. Также можно отметить, что динамика зависимости между рядами не выглядит постоянной, что можно подробнее проанализировать, оценив регрессии вида (4) волатильности цены Brent на волатильность RTSI в движущихся окнах из 252 наблюдений, что соответствует одному торговому году с шагом один день. Ряды оценок коэффициента β, полученного из таких регрессий по оценкам волатильности и реализованной волатильности, а также доверительные интервалы для них приведены на рис. 3.

При интерпретации графиков на рисунке 3 следует учитывать, что точка на графике соответствует предшествующему периоду один год. До января 2014 г. коэффициент влияния был положительным, значимо отличался от 0 и принимал значения от 0,5 до 1 на большей части интервала. В ноябре—декабре 2011 г. наблюдалась сверхреакция, когда его значение превосходило 1. С января по октябрь 2014 г. оценка коэффициента незначимо отличается от нуля, а в середине этого периода (в июне — августе 2014 г.) даже становится отрицательной. Также сверхреакция со значительным выходом оценки за 1 наблюдается с декабря 2015 г. по январь 2016 г. Начиная с января 2014 г. оценка коэффициента изменяется в большем диапазоне, чем ранее. Вероятно, такая неустойчивость связи волатильности цены нефти и индекса RTSI сопряжена как с резким падением цен на нефть, так и с введением санкций. В целом зависимость между волатильностью цены на нефть и индекса RTSI непостоянна во времени. Анализ влияния макроэкономических факторовПроанализируем влияние макроэкономических факторов на волатильность фондового индекса. Нефть составляет значительную часть экспорта РФ. В 2018 г. экспорт нефти и нефтепродуктов составил 45,8% общего экспорта РФ (Мау и др., 2019). Поэтому волатильность цены на нефть может оказывать и оказывает значительное влияние на волатильность фондового рынка РФ. На нее также могут оказывать влияние и другие макроэкономические факторы, среди которых можно выделить экономические и политические санкции, введенные в несколько этапов против РФ в 2014 г. в связи с кризисом на Украине, а также волатильность на фондовых рынках других стран. Дополнительно в регрессионную модель включался индекс VIX как показатель текущих ожиданий инвесторов относительно будущей волатильности на американском фондовом рынке. Считается, что VIX отражает ожидания инвесторов относительно изменения цен акций на американском фондовом рынке и соответствующих рисков инвестирования. Это, в свою очередь, может приводить к движению фондовых индексов других стран, в том числе России. К примеру, было обнаружено влияние VIX на доходность фондовых индексов стран БРИКС при «медвежьем» состоянии фондовых рынков этих стран, в том числе России (Mensi et al., 2014). Поскольку, как было сказано ранее, показатели волатильности RTSI и цены Brent нестационарны и коинтегрированы, важно протестировать VIX на стационарность. Как показали тесты на стационарность и анализ литературы, посвященной этому вопросу (см., например: Saha et al., 2019), ряд VIX стационарен, поэтому не должен входить в коинтеграционное соотношение DOLS регрессии, а должен включаться как обычный регрессор. Для изучения влияния этих факторов были оценены регрессионные модели вида (5) при помощи динамического МНК, результаты представлены в таблице 4. Зависимая переменная в спецификациях (a) — (f) модели (5) — волатильность фондового индекса RTSI, а именно — логарифм оценки условной дисперсии RTSI, log(σRTSI), полученной по модели TGARCH (1) — (2), оцененной на всем интервале наблюдений 11.10.2007—28.12.2018. В спецификации (g) вместо оценок условной дисперсии использовались оценки реализованной волатильности RTSI, рассчитанные по формуле (3). Это сделано для проверки робастности результатов. Таблица 4 Результаты оценивания моделей волатильности

Примечание. В скобках приведены стандартные ошибки в форме Ньюи—Веста, поскольку имеется автокорреляция ошибок регрессий. * р < 0,1, ** р < 0,05, *** р < 0,01. Источник: расчеты автора. В качестве регрессоров в спецификациях модели (5) используются следующие переменные: lvoloil — логарифм оценки условной дисперсии цены на нефть, ln(σ2brent), полученный по модели TGARCH (1) — (2), оцененной на всем интервале наблюдений 11.10.2007—28.12.2018. В спецификации (g) использовалась реализованная волатильность; lowoil, highoil — фиктивные переменные соответственно низкой (менее 45 долл./барр.) и высокой (более 110 долл./барр.) цены на нефть; lVIX-1 — логарифм первого лага ряда VIX; crisis — фиктивная переменная для обозначения периода мирового экономического кризиса 01.09.2008 — 31.10.2009. Сентябрь 2008 г. соответствует началу острой фазы кризиса во всем мире; sanctions — фиктивная переменная периода действия санкций, начавшегося 17.03.2014; sanc1, sanc6 — шесть фиктивных переменных периодов действия санкций, соответствующих таблице 1. Например, san1 — индикатор периода 17.03.2014 — 11.09.2014, sanc6 — индикатор периода 06.04.2018—28.12.2018. Кроме того, в модели включались и перекрестные члены фиктивных переменных с переменной lvoloil, которые позволяют проанализировать предположения об усилении/ослаблении зависимости волатильности RTSI от волатильности цены нефти в кризисные периоды. По данным таблицы 4 можно сделать вывод о значимом влиянии волатильности цены нефти на волатильность индекса RTSI. Также для проверки влияния волатильности на мировых рынках был включен логарифм лага индекса VIX, который также оказался значимым. В модели включалось именно лагированное значение VIX, чтобы избежать возможного включения информации из «будущего», связанного с расположением российского и американского фондовых рынков в разных часовых поясах. Влияние волатильности цены нефти на волатильность индекса RTSI в периоды, когда цена нефти высока, должно быть ниже по сравнению с влиянием колебаний цены нефти при обычном уровне цен, поскольку рынок склонен игнорировать небольшие изменения цен в спокойной ситуации, так как при этом доходы нефтеэкспортирующих предприятий и бюджета страны не зависят от небольших изменений цены на нефть. И наоборот, рынок склонен резко реагировать на изменения цены нефти, когда уровень цен ниже заложенного в бюджет или необходимого по мнению экспертов для достаточного наполнения бюджета. Для проверки этой гипотезы в регрессии (b) и (с) были включены режимы высоких и низких цен (переменные lowoil, highoil). Как видно из таблицы 4 с результатами оценивания, при режиме высоких цен на нефть действительно снижается волатильность индекса RTSI. Однако эффект от режима низких цен на нефть оказался незначимым. Рассмотрим результаты оценивания эффекта от санкций. Можно заметить, что эффект от переменной sanctions оказался незначимым в регрессии (а). Это значит, что средняя волатильность после введения санкций незначимо отличается от средней волатильности на интервале до 2014 г. (за исключением периода мирового экономического кризиса). Это следствие того, что введения фиктивной переменной на всем временном интервале, начиная с 2014 г., недостаточно для анализа влияния санкций. Обратим внимание на спецификации (d) и (f). В них представлена интегральная структура санкций, где каждое следующее значение переменной sane соответствует накопленному эффекту от всех ранее введенных санкций на соответствующем интервале. Судя по этим регрессиям, можно отметить значительное повышение волатильности фондового индекса RTSI, определяемое фиктивными переменными sanc1 и sanc2 которые соответствуют временному интервалу 17.03.2014 — 16.02.2015. Стоит отметить, что коэффициент у переменной sanc\ во всех моделях оказался слабозначимым/ незначимым из-за наличия высокой мультиколлинеарности между переменными sanc1 и lvoloil х sanc1. Если убрать вторую переменную из модели, то эффект от sanc\ становится значимым на уровне 1%. Начиная с февраля 2015 г. агрегированный эффект от санкций для волатильности RTSI оказывается незначимым или отрицательным по сравнению с периодом до марта 2014 г. (за исключением кризисного периода 2008—2009 гг.). Это можно интерпретировать как адаптацию фондового рынка к функционированию в условиях введенных санкций против РФ. В спецификации (g) показатели волатильности индекса РТС и цены нефти были заменены на показатели их реализованной волатильности, оцененные по формуле (3). Как видно, качественно результаты оценивания регрессии (g) слабо отличаются от результатов для спецификации (f), что показывает робастность результатов к методу оценивания волатильности. Сравнивая воздействие санкций на фондовый рынок с эффектом от санкций для курса USD/ RUB, можно сделать вывод о более быстрой адаптации фондового рынка, поскольку уже в 2015 г. волатильность фондового рынка вернулась на докризисный уровень, а обменный курс еще долгое время демонстрировал повышенную волатильность (Аганин, Пересецкий, 2018). В целом полученные результаты согласуются с предыдущими исследованиями и ставят под сомнение долгосрочное воздействие санкций на экономику РФ. В работе проанализирована зависимость волатильности российского фондового индекса РТС от волатильности цены нефти и международных санкций. Для проверки робастности результатов использованы параметрический и непараметрический методы оценивания волатильности. Оба подхода привели к качественно одинаковым результатам. Влияние волатильности цены нефти оказалось значимым практически на всем интервале и при этом непостоянным по величине во времени. В целом показана существующая связь волатильности нефтяных цен и российского фондового индекса. В частности, это выражается в наличии коинтеграции между рядами волатильности, что подтверждает долгосрочную зависимость. Показано, что волатильность РТС снижается при высоких ценах на нефть (более 110 долл, за баррель). Также показана положительная зависимость волатильности РТС от «индекса страха» VIX как ожиданий инвесторов относительно будущей неопределенности на мировых рынках. Резкое падение цен на нефть в 2014 г. и введение наиболее жестких санкций против нефтедобывающих компаний осенью 2014 г. оказались главными причинами повышенной волатильности на российском фондовом рынке. На интервале 17.03.2014 — 16.02.2015 санкции значимо увеличивали волатильность индекса РТС. Однако в дальнейшем эффект от санкций оказался либо незначимым, либо отрицательным по сравнению с докризисным уровнем. Это свидетельствует об адаптации российского фондового рынка к санкциям. Начиная с 2015 г. отсутствует значимое влияние санкций на фондовый рынок. Полученные результаты дополняют имеющиеся исследования по влиянию санкций на экономику России и согласуются с ними. 1 Данные за период 11.10.2007—28.12.2018 были получены на сайте https: www.finam.ru, на котором они предоставлены Московской биржей. Список литературы / ReferencesАганин А. Д., Пересецкий А. А. (2018). Волатильность курса рубля: нефть и санкции. Прикладная эконометрика. № 4 (52). С. 5—21. [Aganin A. D., Peresetsky А. А. (2018). Volatility of ruble exchange rate: Oil and sanctions. Applied Econometrics, No. 4 (52), pp. 5—21. (In Russian).] Анкудинов А. Б., Лебедев О. В. (2017). Санкции и волатильность финансовых индикаторов Евразийское пространство: добрососедство и стратегическое партнерство. Екатеринбург: Уральский государственный экономический университет. С. 42 — 48. [Ankudinov А. В., Lebedev О. V. (2017). Sanctions and volatility of financial indicators. In: Eurasian space: Good neighborhood and strategic partnership. Ekaterinburg: Ural State University of Economics, pp. 42 — 48. (In Russian).] May В. и др. (2019). Российская экономика в 2018 году. Тенденции и перспективы. (Вып. 40). М.: Изд-во Института Гайдара. [Mau V. et al. (2019). Russian economy in 2018. Trend and outlooks (Issue 40). Moscow: Gaidar Institute Publ.] Ahn D. P., Ludema R. D. (2019). The sword and the shield: The economics of targeted sanctions. CESifo Working Paper, No. 7620. Ankudinov A., Ibragimov R., Lebedev O. (2017). Sanctions and the Russian stock market. Research in International Business and Finance, Vol. 40, pp. 150 — 162. https: doi.org 10.1016 j.ribaf.2017.01.005 Basher S., Haug A., Sadorsky P. (2018). The impact of oil-market shocks on stock returns in major oil-exporting countries. Journal of International Money and Finance, Vol. 86, pp. 264—280. https: doi.org 10.1016 j.jimonfin.2018.05.003 Bein M., Aga M. (2016). On the linkage between the international crude oil price and stock markets: Evidence from the Nordic and other European oil importing and oil exporting countries. Journal for Economic Forecasting, No. 4, pp. 115 — 134. Bhowmik D. (2013). Stock market volatility: An evaluation. International Journal of Scientific and Research Publications, Vol. 3, No. 10, pp. 1 — 18. Boldanov R., Degiannakis S., Filix G. (2016). Time-varying correlation between oil and stock market volatilities: Evidence from oil-importing and oil-exporting countries. International Review of Financial Analysis, Vol. 48, pp. 209—220. https: doi.org 10.1016 j.irfa.2016.10.002 Degiannakis S., Filis G., Arora V. (2018). Oil prices and stock markets: A review of the theory and empirical evidence. Energy Journal, Vol. 39, No. 5, pp. 85 — 130. https: doi.org 10.5547 01956574.39.5.sdeg Dreger C., ICholodilin K. A., Ulbricht D., Fidrmuc J. (2016). Between the hammer and the anvil: The impact of economic sanctions and oil prices on Russia’s ruble. Journal of Comparative Economics, Vol. 44, No. 2, pp. 295 — 308. https: doi.org 10.1016 j.jce.2015.12.010 Castagneto-Gissey G., Nivorozhkin E. (2016). No contagion from Russia toward global equity markets after the 2014 international sanctions. Economic Analysis and Policy, Vol. 52, pp. 79 — 98. https: doi.org 10.1016 j.eap.2016.08.006 Gomes M., Chaibi A. (2014). Volatility spillovers between oil prices and stock returns: a focus on frontier markets. Journal of Applied Business Research, Vol. 30, No. 2, pp. 509 — 525. https: doi.org 10.19030 jabr.v30i2.8421 Gurvich E., Prilepskiy I. (2015). The impact of financial sanctions on the Russian economy. Russian Journal of Economics, Vol. 1, No. 4, pp. 359 — 385. https: doi.org 10.1016 j.ruje.2016.02.002 Hansen B. (2002). Tests for parameter instability in regressions with 1(1) processes. Journal of Business & Economic Statistics, Vol. 20, No. 1, pp. 45 — 59. https: doi.org 10.1198 073500102753410381 Hoffmann M., Neuenkirch M. (2017). The pro-Russian conflict and its impact on stock returns in Russia and the Ukraine. International Economics and Economic Policy, Vol. 14, No. 1, pp. 61-73. https: doi.org 10.1007 S10368-015-0321-3 Kholodilin K., Netsunajev A. (2019). Crimea and punishment: The impact of sanctions on Russian economy and economies of the euro area. Baltic Journal of Economics, Vol. 19, No. 1, pp. 39-51. https: doi.org 10.1080 1406099X.2018.1547566 Lumsdaine L. (1996). Consistency and asymptotic normality of the quasi-maximum likelihood estimator in IGARCH(1,1) and covariance stationary GARCH(1,1) models. Econometrica, Vol. 64, No. 3, pp. 575—596. https: doi.org 10.2307 2171862 Mensi W., Hammoudeh S., Reboredo J., Nguyen D. (2014). Do global factors impact BRICS stock markets? A quantile regression approach. Emerging Markets Review, Vol. 19, pp. 1 — 17. https: doi.org 10.1016 j.ememar.2014.04.002 Naidenova J., Novikova А. (2018). The reaction of Russian public companies’ stock prices to sanctions against Russia. Journal of Corporate Finance Research, Vol. 12, No. 3, pp. 27-38. https: doi.org 10.17323 j.jcfr.2073-0438.12.3.2018.27-38 Nivorozhkin E., Castagneto-Gissey G. (2016). Russian stock market in the aftermath of the Ukrainian crisis. Russian Journal of Economics, Vol. 2, No. 1, pp. 23 — 40. https: doi.org 10.1016 j.ruje.2016.04.002 Phillips P., Ouliaris S. (1990). Asymptotic properties of residual based tests for cointegration. Econometrica, Vol. 58, pp. 165 — 193. https: doi.org 10.2307 2938339 Rubtsov B., Annenskaya N. (2018). Factor analysis of the Russian stock market. Journal of Reviews on Global Economics, Vol. 7, pp. 417—425. https: doi.org 10.6000 1929-7092.2018.07.35 Saha A., Malkiel B., Rinaudo A. (2019). Has the VIX index been manipulated? Journal of Asset Management, Vol. 20, No. 1, pp. 1—14. https: doi.org 10.1057 s41260-018-00102-4 Sarwar S., Khalfaoui R., Waheed R., Dastgerdi H. (2019). Volatility spillovers and hedging: Evidence from Asian oil-importing countries. Resources Policy, Vol. 61, pp. 479 — 488. https: doi.org 10.1016 j.resourpol.2018.04.010 Tuzova Y., Qayum F. (2016). Global oil glut and sanctions: The impact on Putin’s Russia. Energy Policy, Vol. 90, pp. 140 —151. https: doi.org 10.1016 j.enpol.2015.12.008 Wang Y., Wei Y., Wuc C., Yin L. (2018). Oil and the short-term predictability of stock return volatility. Journal of Empirical Finance, Vol. 47, pp. 90 — 104. https: doi.org 10.1016 j.jempfin.2018.03.002 Zakoian J.-M. (1994). Threshold heteroskedastic models. Journal of Economic Dynamics and Control, Vol. 18, No. 5, pp. 931-955. https: doi.org 10.1016 0165-1889(94)90039-6 Zivkov D., Njegic J., Momcilovic M. (2018). Bidirectional spillover effect between Russian stock index and the selected commodities. Proceedings of Rijeka Faculty of Economics: Journal of Economics and Business, Vol. 36, No. 1, pp. 29 — 53. https: doi.org 10.18045 zbefri.2018.1.29

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Популярные книги и учебники

- Экономикс - Макконнелл К.Р., Брю С.Л. - Учебник

- Бухгалтерский учет - Кондраков Н.П. - Учебник

- Капитал - Карл Маркс

- Курс микроэкономики - Нуреев Р. М. - Учебник

- Макроэкономика - Агапова Т.А. - Учебник

- Экономика предприятия - Горфинкель В.Я. - Учебник

- Финансовый менеджмент: теория и практика - Ковалев В.В. - Учебник

- Комплексный экономический анализ хозяйственной деятельности - Алексеева А.И. - Учебник

- Теория анализа хозяйственной деятельности - Савицкая Г.В. - Учебник

- Деньги, кредит, банки - Лаврушин О.И. - Экспресс-курс

Новые книги и журналы

Популярные лекции

- Шпаргалки по бухгалтерскому учету

- Шпаргалки по экономике предприятия

- Аудиолекции по экономике

- Шпаргалки по финансовому менеджменту

- Шпаргалки по мировой экономике

- Шпаргалки по аудиту

- Микроэкономика - Лекции - Тигова Т. Н.

- Шпаргалки: Финансы. Деньги. Кредит

- Шпаргалки по финансам

- Шпаргалки по анализу финансовой отчетности

- Шпаргалки по финансам и кредиту

- Шпаргалки по ценообразованию

- 50 лекций по микроэкономике - Тарасевич Л.С. - Учебное пособие

Популярные рефераты

- Коллективизация в СССР: причины, методы проведения, итоги

- Макроэкономическая политика: основные модели

- Краткосрочная финансовая политика предприятия

- Марксизм как научная теория. Условия возникновения марксизма. К. Маркс о судьбах капитализма

- История развития кредитной системы в России

- Коммерческие банки и их функции

- Лизинг

- Малые предприятия

- Классификация счетов по экономическому содержанию

- Кризис отечественной экономики

- История развития банковской системы в России

- Маржинализм и теория предельной полезности

- Кризис финансовой системы стран Азии и его влияние на Россию

- Иностранные инвестиции

- Безработица в России

- Источники формирования оборотных средств в условиях рынка