Популярные статьи

- Государственно-частное партнерство: теория и практика

- Международный форум по Партнерству Северного измерения в сфере культуры

- Мировой финансовый кризис и его влияние на Россию

- Совершенствование оценки эффективности инвестиций

- Качество и уровень жизни населения

- Фактор времени при оценке эффективности инвестиционных проектов

- Вопросы оценки видов социального эффекта при реализации инвестиционных проектов

- Государственная собственность в российской экономике - Масштаб и распределение по секторам

- Кластерный подход в стратегии инновационного развития зарубежных стран

- Перспективы социально-экономического развития России

- Теория экономических механизмов

- Особенности нового этапа инновационного развития России

- Экономический кризис в России: экспертный взгляд

- Налоговые риски

Популярные курсовые

- Учет нематериальных активов

- Потребительское кредитование

- Бухгалтерский учет - Курсовые работы

- Финансы, бухгалтерия, аудит - курсовые и дипломные работы

- Денежная система и денежный рынок

- Долгосрочное планирование на предприятии

- Диагностика кризисного состояния предприятия

- Интеграционные процессы в современном мире

- Доходы организации: их виды и классификация

- Кредитная система: место и роль в ней ЦБ и коммерческих банков

- Международные рынки капиталов

- Многофакторный анализ производительности труда

- Непрерывный трудовой стаж

- Виды и формы собственности и трансформация отношений собственности в России

- Анализ финансово-хозяйственной деятельности

Навигация по сайту

Структурные изменения в банковской системе России: направления и оценка |

|

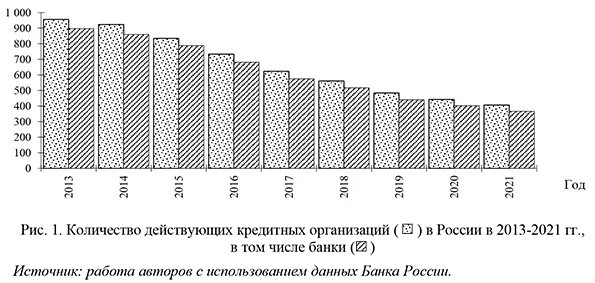

Крылова Л.В. Масштабы и скорость изменений в банковских системах таковы, что требуют пристального изучения, учитывая то влияние, которое эти системы оказывают на состояние экономик соответствующих стран. Устойчивые современные и динамичные банковские системы обеспечивают социально-экономическое развитие, формирование современной прогрессивной структуры и инновационную модернизацию экономических систем. Слабые банковские системы, ведущие к консервации экономической отсталости, не способные финансировать внедрение инноваций, создают угрозу финансовых кризисов. Структурные изменения, наблюдаемые в банковской системе России в течение двух последних десятилетий, могут иметь объективный характер и определяться общемировыми тенденциями развития банковского сектора, а также быть субъективно заданными, например, политикой государственного регулятора. Однако они имеют устойчивый характер и ведут к закреплению как исторически обусловленных, так и вновь формирующихся диспропорций. Задача данной работы состоит в определении степени адекватности структурных изменений. Глобальные тенденции развития банковской деятельностиВ течение последних 10 лет в большинстве стран наблюдались снижение темпов роста банковских активов, объемов банковских секторов по отношению к ВВП соответствующих стран, уменьшение общего количества банков, размеров филиальных сетей и численности банковских служащих. Среднегодовые темпы роста активов депозитных институтов в глобальной экономике за 2013-2018 гг. составляли 3,8%, тогда как в секторе небанковских финансовых институтов (НБФИ) - 5,9%. В результате, к концу 2019 г. на долю банков приходились лишь 38,5% глобальных финансовых активов, а на долю НБФИ - 49,5 % [1]. Тренд на сокращение удельного веса банковского сектора в мировой финансовой системе обусловлен многими факторами. Помимо общего ухудшения макроэкономических условий реализации банковской деятельности и ужесточения регуляторных требований международных стандартов, это связано, в частности, с развитием процессов цифровизации финансовых услуг, расширением сферы их предоставления за пределы банковского сектора, обострением конкуренции на финансовых рынках. Встреча на одном конкурентном поле регулируемых депозитных и нерегулируемых прочих финансовых посредников оказалась не в пользу банков. Стремление повысить устойчивость кредитных организаций к финансовым шокам и сгладить процикличность кредитной активности банков сформировало тренд на ужесточение пруденциальных требований на микроуровне и развитие макропруденциального регулирования в национальных банковских системах. Применение норм Базеля III имело следствием изменение конфигурации банковского сектора за счет сокращения количества малых банков, не способных выполнить новые требования. БКБН скорректировал свои рекомендации и разработал модель пропорционального регулирования, в соответствии с которой к малым банкам с несложной организационной структурой и стандартной номенклатурой массовых банковских продуктов применялись упрощенные требования пруденциального регулирования и надзора. Одновременно предусматривались особые требования для национальных системно значимых банков (domestic systemically important banks - D-SIB) [2], утрата устойчивости которых опасна для локальной финансовой системы. Имплементация новых требований имела следствием не только замедление темпов роста банковской деятельности, но и ослабление конкурентных позиций банков, активизацию процессов дезинтермедиации и параллельного банкинга. Направления структурных изменений в банковской системе РоссииСледует отметить, что указанные тенденции были характерны и для российского банковского сектора, свидетельствуя о его включенности в процессы финансовой глобализации. Однако в настоящем исследовании остановимся на проблемах структурной трансформации банковской системы. Имплементация Базельских требований и рекомендаций в национальной банковской системе обусловила кардинальные структурные изменения, вследствие которых к началу 2019 г. в ней сформировались четыре группы или подсистемы кредитных организаций: национальные системно значимые банки (D-SIB), банки с универсальной лицензией, банки с базовой лицензией и небанковские кредитные организации. В результате на 1.03.2021. в банковской системе России имелись 405 кредитных организации, в том числе 364 банка (235 банков с универсальной лицензией, включая 12 системно значимых, и 117 банков с базовой лицензией) и 41 небанковская кредитная организация [3]. При этом в банковском секторе сформировались серьезные диспропорции с тенденцией к усугублению. На фоне быстрого сокращения общего количества кредитных организаций (рис. 1) растут пространственные различия в размещении банковских подразделений: если в ЦФО сосредоточено 78,3% всех активов банковской системы, то в СКФО - 0,01%, СФО - 0,2%, ДВФО - 0,5% [3].

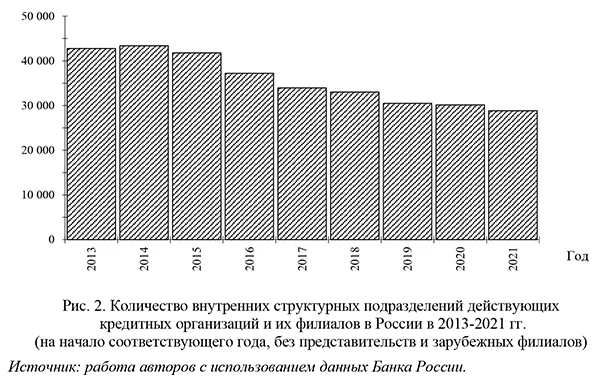

Достаточно ли для такой обширной страны, как Российская Федерация, 366 банков, даже если они имеют 28843 внутренних структурных подразделений (рис. 2)? В научной литературе отсутствуют исследования, которые с достоверностью определили бы необходимое количество банков для той или иной экономической системы. Фактические же данные по странам различаются кардинально. К примеру, в США на начало 2020 г. имелся 4261 банк, в том числе 1996 крупных коммерческих банков (с активами 300 млн. долл. США и более) [4]. И это при том, что в США финансирование экономической деятельности осуществляется преимущественно с рынка ценных бумаг. А в Республике Казахстан на эту же дату имелись всего 26 банков.

Физический аспект доступности банковских подразделений принято оценивать с помощью показателя, характеризующего количество подразделений банков на 100 тыс. населения. Необходимо отметить, что он относится к показателям достижения целей устойчивого развития ООН. В России этот показатель в 2019 г. составлял 25,1 ед., (в 2013 г. - 30,3 ед.). Если сравнивать с другими странами, то Россия находится в четвертом десятке, уступая таким странам как США (30,9), Франция (34,8), Италия (40,9), Япония (34,0), Австралии (28,2) и ряд других, но опережает все государства БРИКС [5]. Однако если рассматривать иной аспект физической доступности банковских подразделений: их количество на 1 тыс. кв. км, то ситуация оказывается намного хуже. Неравномерность пространственного распределения банковских структур и протяженность территории страны имеют следствием ограниченность доступа к основным банковским услугам населения части регионов. По данному показателю (1,8 ед./1000 кв. км) Россия отстает не только от большинства стран G20, но и уступает всем государствам БРИКС. Еще в начале 2016 г. в стране было 10 субъектов Федерации, в которых не было зарегистрировано ни одной кредитной организации, а банковские услуги оказывали единичные структурные подразделения федеральных банков, в первую очередь - Сбербанка России. В связи с усугублением указанных диспропорций возникает вопрос о достаточности имеющегося количества банковских подразделений и адекватности существующей структуры банковской системы страны. Исследование структуры банковского сектораИсследованию институциональных и структурных аспектов функционирования банковских систем посвящено много научных работ. Большинство авторов анализирует структуру банковского сектора, выделяя те или иные элементы, предлагая подходы к их классификации на основе конкретных критериев [6-20]. Интерес исследователей вызывает также региональная структура банковского сектора России в контексте ее влияния на системную устойчивость [8]. Проводился анализ различных показателей и факторов, влияющих на пространственную конфигурацию системы [9], в том числе, роли регулятора в развитии региональных банков [10; 11]. Часть работ направлена на изучение характера распределения структурных элементов банковской системы по долям активов и других ключевых показателей [12], а также на оценку влияния отдельных макроэкономических факторов на ее равновесное состояние [13] с использованием эконометрических моделей. Представляет интерес исследование, в котором предпринята попытка определить на основании анализа ранговых распределений активов и капитала оптимальное число банков, позволяющее достичь равновесного состояния российской банковской системы при существующих тенденциях ее развития. По мнению автора, равновесное количество банков к 2021 г. будет составлять 100-110 ед. [14]. Другое направление представлено работами, в которых исследователи оперируют показателями институциональных изменений в контексте теории институтов Д. Норта [15]. В частности, отмечаются необходимость различать показатели институциональных и структурных изменений [16, p. 116] и усиление роли государственных органов и государственных банков в период после 2008 г. в России [17, p. 103-112]. При оценке влияния экономических, институциональных и географических факторов на состояние региональной банковской сети РФ и локализацию банков была выявлена определяющая роль экономических факторов [18, p. 52-75]. Тем не менее, значимость изучения роли институциональных аспектов развития банковской системы, подтверждается исследованиями [19, p. 1-45] и в целом не вызывает сомнений. Отсутствие достоверных данных, которые свидетельствовали бы о фундаментальной неэффективности банков под контролем государства, с одной стороны, и накопление свидетельства того, что эффективность рыночных сил, механизмов и моделей явно переоценена, привели к созданию новых теорий альтернативных банков [20], имеющих большие временные горизонты планирования, и включающих цели государственной экономической и социальной политики в свои корпоративные миссии. Работы, посвященные структуре банковского сектора, имеют преимущественно аналитический характер, в них практически отсутствует качественная оценка предмета исследования и устойчивых трендов структурной трансформации. Предлагается подходить к оценке структурных изменений банковской системы с позиций ее адекватности. Вкладом авторов является также введение в корреляционно-регрессионный анализ территориальной локации банковских структур микрофинансовых организаций для тестирования гипотезы их взаимной дополняемости. Методология исследованияПри характеристике адекватности российской банковской системы целесообразно принимать во внимание функциональный и институциональный аспекты этого понятия в их взаимосвязи. Под функциональной адекватностью банковской системы мы понимаем ее способность эффективно выполнять свои базовые функции в соответствии с потребностями национальной экономики, обеспечивая возможность реализации главных задач устойчивого социальноэкономического развития в заданных конкретно-исторических условиях [21, p. 12]. Основными функциями банков являются трансформационная и трансакционная. Трансформационная функция характеризует деятельность банков по превращению сбережений и накоплений экономических агентов в кредиты и инвестиции, а также трансформацию временных и рисковых параметров привлеченных и размещенных ресурсов за счет преобразования рыночных обязательств клиентов в собственные обязательства кредитных организаций. Трансакционная функция банков связана с обеспечением экономических агентов базовыми финансовыми услугами: депозитными, кредитными и расчетными. Реализация этой функции предполагает аккумулирование и перераспределение финансовых ресурсов на межсубъектном уровне, а также межотраслевой и межрегиональный переливы капитала. Иными словами, банки играют важную роль в перераспределении ВВП той или иной страны. В этой связи для оценки адекватности российской банковской системы необходимо рассматривать способность банковских структур выполнять функции по аккумулированию и перераспределению финансовых ресурсов в различных регионах страны, несмотря на сокращение количества банковских подразделений и неравномерное их размещение по территории. Аккумулирование финансовых ресурсов осуществляется за счет проведения банками пассивных депозитных операций, перераспределение средств связано с осуществление безналичных платежей и расчетов по счетам клиентов, а также с кредитованием физических и юридических лиц. Перечисленные операции являются основными массовыми операциями кредитных организаций, именно на них ориентирована деятельность большинства региональных подразделений. Поскольку операции открытия и ведения банковских счетов и депозитов предполагают хотя бы первичный визит в отделение банка (особенно это касается клиентов - юридических лиц), дислокация банковских структур должна тяготеть к местам концентрации экономической деятельности. Активная экономическая деятельность предполагает и достаточно высокую плотность населения. Гипотеза 1 авторов заключается в обосновании пространственного размещения банковских подразделений потребностями обслуживания преимущественно юридических лиц, поскольку современные дистанционные технологии банковского обслуживания в большей степени ориентированы на предоставление базовых банковских услуг физическим лицам. В то же время существенным фактором расширения ресурсной базы банков являются сбережения граждан, следовательно, при размещении банковских подразделений целесообразно ориентироваться также и на уровень доходов граждан. В качестве основных факторов, обусловливающих пространственное размещение банковских подразделений, мы рассматриваем лишь экономические параметры. Для определения зависимости размещения банковских подразделений по регионам РФ были рассчитаны коэффициенты парной корреляции, где результат (у) связывался с тремя основными факторами - размером валового регионального продукта (ВРП), численностью населения региона и среднедушевыми денежными доходами. Данные факторы были отобраны на логической основе, исходя из вышеизложенных соображений. Кроме того, авторов интересовали не одновременное (сочетательное) влияние всех этих трех факторов на результат, но, прежде всего, функциональные аспекты, лежащие в основе размещения дополнительных офисов и других подразделений банков на той или иной территории. Коэффициент множественной корреляции для такого анализа применять нецелесообразно. Для выявления устойчивости взаимосвязей и возможных их изменений во времени был проведен расчет на основе данных на начало 2013 г. (табл. 1) и на начало 2020 г. (табл. 2). Первая дата характеризует состояние в досанкционном периоде, вторая - до начала кризиса, связанного с пандемией COVID-19. Таблица 1 Количество банковских подразделений, ВРП, численность населения и денежные доходы на душу населения по регионам РФ на 01.01.2013 г.

* Без внутренних структурных подразделений филиалов. Источник: Отчет о развитии банковского сектора и банковского надзора в 2012 г. Материал Банка России, c. 109-111. Таблица 2 Количество банковских подразделений, МФО, ВРП, численность населения и денежные доходы на душу населения по регионам РФ на 01.01.2020 г.

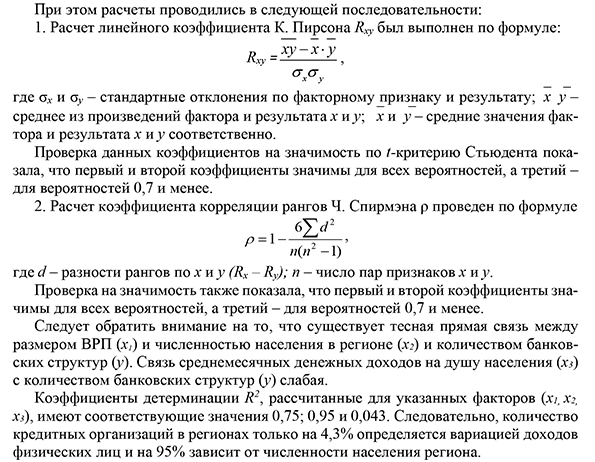

Источник: расчеты авторов по данным Банка России, Росстата. Алгоритм проведения корреляционного анализаСтепень влияния указанных факторов на количественные характеристики региональной банковской сети определялись в рамках корреляционного анализа на базе применения линейного коэффициента корреляции К. Пирсона и коэффициента корреляции рангов Ч. Спирмэна. В качестве первого фактора х1 был принят размер валового регионального продукта (ВРП), в качестве второго х2 - численность населения региона, в качестве третьего фактора х3 - среднемесячные денежные доходы на душу населения в данном регионе (табл. 3). Таблица 3 Коэффициенты корреляции факторов и результата (количество кредитных организаций, филиалов, ДО, операционных и кредитно-кассовых офисов)

Источник: расчеты авторов.

Результаты проведенного анализа гипотезы 1 и их интерпретацияРезультаты проведенных расчетов (см. табл. 3) свидетельствуют о том, что наша гипотеза относительно того, что дислокация банковских структур должна тяготеть к регионам с более высоким уровнем экономического развития (размер ВРП) и ориентирована преимущественно на предоставление банковских услуг юридическим лицам, подтвердилась, причем для обоих анализируемых периодов. Однако предположение о размещения банковских структур в регионах с более высокими среднедушевыми денежными доходами граждан оказалось ошибочным. Полагаем, что этот результат объясняется низкими доходами граждан в регионах. Для сравнения: в 2019 г. среднемесячные денежные доходы на душу населения в Москве составляли 74053 руб., в Московской области - 47201 руб., в С.-Петербурге - 47169 руб., тогда как в среднем по России 35247 руб., а в Северо-Кавказском ФО - лишь 24386 руб. По данным Банка России, в 2018 г. 20% российских граждан не имели сбережений, в 2017 г. - 38%. [22]. По состоянию на III кв. 2020 г. их удельный вес равнялся 37% [23]. Тем не менее, высокая концентрация банковских структур в Москве и Московской области, регионах с доходами существенно выше средних по стране, косвенно подтверждает наше предположение. По-видимому, этот аспект требует дополнительного, более тщательного исследования. Также авторы тестировали гипотезу 2, согласно которой в тех регионах, где сеть банковских подразделений развита слабо и существует дефицит финансовых услуг, получают распространение другие виды финансовых посредников, прежде всего - микрофинансовые организации (МФО). Банковский бизнес является весьма сложным и дорогостоящим видом предпринимательской деятельности, размещение в той или иной локации филиала или другого банковского подразделения требует не только тщательного обоснования, но и значительных расходов, в том числе связанных с выполнение регуляторных и надзорных требований. Возможно, приемлемым вариантом проникновения в менее развитые регионы является именно формат МФО. Для получения сопоставимых результатов оценим степень зависимости количества МФО и их размещения по федеральным округам от тех же трех, рассмотренных выше факторов. Но в этом случае за результат (у) принимается количество МФО в том или ином регионе в зависимости от размера ВРП, численности населения и среднемесячных денежных доходов на душу населения (см. табл. 2). Коэффициенты корреляции рангов Ч. Спирмэна рm составили: по хі (ВРП) 0,714; по х2 (численность населения) 0,810; по х3 (среднемесячные денежные доходы на душу населения) 0,381. Результаты проведенного анализа гипотезы 2 и их интерпретацияПолученные результаты не подтверждают гипотезу о взаимодополняемости структур банков и МФО в контексте территориального размещения. Последние также тяготеют к экономически развитым регионам с высокой плотностью населения. Тем не менее, связь со среднедушевыми доходами выше, чем у банков, что свидетельствует о большей ориентации МФО на розничный сегмент финансовых услуг. Тогда как корреляция по факторам х1 и х2 у МФО несколько ниже, чем у банков. Мотивация размещения МФО в России отличается от других стран, где миссией таких институтов является повышение финансовой доступности. Между тем в России большинство МФО являются коммерческими структурами и при размещении своих офисов руководствуются практически тем же резоном, что и банки. Различие состоит в структуре клиентской базы: в МФО обслуживаются менее обеспеченные граждане с низким кредитным рейтингом, которым недоступны кредиты банков. В связи с этим алгоритм их размещения предполагает не замещение банков на отдаленных территориях, а отбор своей клиентуры в тех же регионах, где сосредоточены подразделения банков. В определенном смысле МФО дополняют банковские структуры, расширяя охват обслуживаемого контингента в регионах дислокации. Не случайно многие крупные федеральные банки имеют в составе своих банковских групп микрофинансовые организации. Дополнительный расчет взаимной корреляции в размещении МФО и кредитных организаций показал сильную связь (рbm = 0,881), что подтверждает правильность нашей аргументации. ВыводыСтруктурные сдвиги в банковской системе России определяются как объективными, так и субъективными факторами. Объективные общемировые тенденции уменьшения количества банков, их структурных подразделений и филиалов, а также роста концентрации банковских активов и капитала характерны и для российского банковского сектора. Субъективные факторы структурной трансформации связаны со стремлением Банка России повысить устойчивость и управляемость поднадзорной банковской системы. Под воздействием мегарегулятора проводится политика контролируемой консолидации. Результаты проведенного исследования показали, что банки стремятся размещать структурные подразделения в экономически развитых регионах с высокой плотностью населения, тогда как обширные слабозаселенные территории не привлекательны для их дислокации, что сдерживает региональное развитие и закрепляет территориальные диспропорции. Причем в условиях быстрого сокращения общего количества действующих банков этот негативный тренд имеет устойчивый характер. Не подтвердилась гипотеза о взаимодополняемости структур банков и МФО в контексте их территориального размещения. МФО дополняют банковские структуры в регионах концентрации банков, расширяя охват обслуживаемого контингента, но не стремятся к проникновению в отдаленные малонаселенные территории с низким уровнем социально-экономического развития. При сохранении существующих тенденций в перспективе конфигурация банковской системы будет, скорее всего, представлена парой сотней крупных банков с развитой филиальной сетью, локализованной в экономически развитых регионах. Доступность простейших банковских продуктов и услуг в остальных частях страны предполагается обеспечивать, очевидно, за счет дистанционного обслуживания. Повышение степени адекватности структуры банковской системы при существующих общемировых трендах ее развития требует усиления государственного стимулирования развития региональной банковской сети. Для этого есть все возможности, учитывая увеличение роли и веса банков под контролем государства. Сохранение рыночных трендов и ведомственного подхода в этом вопросе не отвечают интересам устойчивого развития страны. По мнению авторов , современная структура банковской системы России и, особенно, направления ее трансформации не способствуют решению задач модернизации экономики страны, устранения региональных диспропорций социально-экономического развития. Существующие тенденции, стимулируемые Банком России, ведут к углублению имеющихся диспропорций пространственного и структурного развития банковского сектора. Литература / References

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Популярные книги и учебники

- Экономикс - Макконнелл К.Р., Брю С.Л. - Учебник

- Бухгалтерский учет - Кондраков Н.П. - Учебник

- Капитал - Карл Маркс

- Курс микроэкономики - Нуреев Р. М. - Учебник

- Макроэкономика - Агапова Т.А. - Учебник

- Экономика предприятия - Горфинкель В.Я. - Учебник

- Финансовый менеджмент: теория и практика - Ковалев В.В. - Учебник

- Комплексный экономический анализ хозяйственной деятельности - Алексеева А.И. - Учебник

- Теория анализа хозяйственной деятельности - Савицкая Г.В. - Учебник

- Деньги, кредит, банки - Лаврушин О.И. - Экспресс-курс

Новые книги и журналы

Популярные лекции

- Шпаргалки по бухгалтерскому учету

- Шпаргалки по экономике предприятия

- Аудиолекции по экономике

- Шпаргалки по финансовому менеджменту

- Шпаргалки по мировой экономике

- Шпаргалки по аудиту

- Микроэкономика - Лекции - Тигова Т. Н.

- Шпаргалки: Финансы. Деньги. Кредит

- Шпаргалки по финансам

- Шпаргалки по анализу финансовой отчетности

- Шпаргалки по финансам и кредиту

- Шпаргалки по ценообразованию

- 50 лекций по микроэкономике - Тарасевич Л.С. - Учебное пособие

Популярные рефераты

- Коллективизация в СССР: причины, методы проведения, итоги

- Макроэкономическая политика: основные модели

- Краткосрочная финансовая политика предприятия

- Марксизм как научная теория. Условия возникновения марксизма. К. Маркс о судьбах капитализма

- История развития кредитной системы в России

- Коммерческие банки и их функции

- Лизинг

- Малые предприятия

- Классификация счетов по экономическому содержанию

- Кризис отечественной экономики

- История развития банковской системы в России

- Маржинализм и теория предельной полезности

- Кризис финансовой системы стран Азии и его влияние на Россию

- Иностранные инвестиции

- Безработица в России

- Источники формирования оборотных средств в условиях рынка