Популярные статьи

- Государственно-частное партнерство: теория и практика

- Международный форум по Партнерству Северного измерения в сфере культуры

- Мировой финансовый кризис и его влияние на Россию

- Совершенствование оценки эффективности инвестиций

- Теория экономических механизмов

- Кластерный подход в стратегии инновационного развития зарубежных стран

- Качество и уровень жизни населения

- Фактор времени при оценке эффективности инвестиционных проектов

- Государственная собственность в российской экономике - Масштаб и распределение по секторам

- Вопросы оценки видов социального эффекта при реализации инвестиционных проектов

- Особенности нового этапа инновационного развития России

- Перспективы социально-экономического развития России

- Экономический кризис в России: экспертный взгляд

- Налоговые риски

Популярные курсовые

- Учет нематериальных активов

- Потребительское кредитование

- Бухгалтерский учет - Курсовые работы

- Финансы, бухгалтерия, аудит - курсовые и дипломные работы

- Денежная система и денежный рынок

- Долгосрочное планирование на предприятии

- Диагностика кризисного состояния предприятия

- Интеграционные процессы в современном мире

- Доходы организации: их виды и классификация

- Кредитная система: место и роль в ней ЦБ и коммерческих банков

- Международные рынки капиталов

- Многофакторный анализ производительности труда

- Непрерывный трудовой стаж

- Виды и формы собственности и трансформация отношений собственности в России

- Анализ финансово-хозяйственной деятельности

Навигация по сайту

Оценка состояния конкуренции на оптовом рынке электроэнергии |

| Статьи - Анализ | ||||||||||||||||||||||||||

|

Долматов И. А. Конкуренция является важнейшим двигателем развития экономики - не случайно гарантирование государством поддержки конкуренции обозначено в Конституции Российской Федерации [1, ст. 8.1]. Создание полноценной конкурентной среды позволяет достигнуть оптимального соотношения цены и качества экономических благ, дать стимул к инновационному развитию и повышению эффективности использования ресурсного потенциала страны. Одной из сложнейших задач при переходе российской экономики от плановой к рыночной модели стало создание конкурентной среды на отдельных рынках [2]. В первую очередь это касается инфраструктурных отраслей, либерализация которых по целому ряду причин не могла быть «шоковой». Своего рода «первопроходцем либерализации» среди данных отраслей стала российская электроэнергетика. Основной стратегической целью реформы электроэнергетики, начатой в двухтысячных годах, являлся переход от государственного (в том числе тарифного) регулирования отрасли к системе взаимоотношений, основанной на функционировании конкурентных рынков во всех регионах России, в которых организация таких рынков технически возможна [3]. Развитие конкурентных отношений является важнейшей задачей прогресса в электроэнергетике, поскольку отсутствие рыночных подходов не позволяет полноценно использовать технико-экономический потенциал электроэнергетической отрасли при адекватном уровне конечных цен [4]. Низкий уровень конкуренции стимулирует рост неэффективности деятельности организаций, функционирующих на рынке. Главным инструментом конкуренции является ограничение монопольной власти и предотвращение злоупотребления ею. Повышение уровня конкурентных отношений на рынке электроэнергии воздействует на стимулы участников рынка, позволяя:

С начала реформирования отрасль прошла огромный путь, рынок полностью трансформировался. В результате либерализации достигнуты значительные успехи: действующий на сегодняшний день конкурентный рынок электроэнергии является крупной отраслевой площадкой с широким спектром возможностей для торговли. Оптовый рынок электрической энергии в текущей модели функционирует с 2011 г., т.е. относительно недолго, при этом его конструкция представляет собой довольно сложный с точки зрения экономических и технологических особенностей организационный механизм [5]. Тем не менее многие профессиональные участники сходятся во мнении, что уровень конкуренции на нем недостаточен для создания стимулов к развитию отрасли и обеспечения равновесия цены и качества энергообеспечения [6]. Перспективы развития рынка связаны как с совершенствованием его модели в целях дальнейшего развития конкурентной среды, так и с новыми вызовами (экологическая повестка, глобальные тренды развития технологий, создание единого рынка в рамках ЕАЭС). Необходимость своевременной корректировки государственной политики в части развития конкуренции на рынке электроэнергии требует выработки адекватного подхода к оценке состояния конкуренции. Этому вопросу, на наш взгляд, не уделено достаточно внимания со стороны как органов власти, так и экспертного и научного сообщества. Как правило, при исследовании конкурентных отношений ограничиваются расчетом одного показателя: распределением долей фирм (показатель структуры) или более сложной эконометрической метрикой [7; 8]. Федеральная антимонопольная служба при оценке уровня конкуренции на оптовом рынке электроэнергии в России рассчитывает доли крупнейших фирм и выделяет организации, занимающие доминирующее положение в первой и второй ценовых зонах [9]. Указанный подход к оценке конкуренции является недостаточным, так как определяет только рыночную силу производителей и не отражает других аспектов оптового рынка электрической энергии, с помощью которых можно комплексно подойти к такой оценке, а именно: наличие барьеров входа и выхода, уровень влияния государства на рынок, степень участия потребителей. Целью анализа является попытка комплексно оценить текущее состояние конкуренции, выявить барьеры в развитии конкурентных отношений и сформулировать предложения по их преодолению. В рамках доступной информации мы проанализировали различные индикаторы конкуренции, которые могут послужить базой для выработки соответствующего методического инструментария. Подход к оценке конкуренции, применяемый в исследованииВ экономической теории принято относить рынок к одному из четырех типов (совершенная конкуренция, монополистическая конкуренция, олигополия, монополия) в зависимости от состояния характеристик, которые свойственны этому рынку. К таким характеристикам относят количество поставщиков и потребителей (чем их больше, тем рынок ближе к состоянию совершенной конкуренции), наличие или отсутствие барьеров входа и выхода, уровень влияния государства на рынок, степень дифференциации товара [10]. Указанные характеристики оптового рынка электроэнергии анализируются с целью комплексной оценки уровня конкуренции на нем, а также выявления барьеров, которые должны быть устранены для ее развития. Электрическая энергия в силу своих свойств является уникальным товаром, который не имеет аналогов, поэтому все участники рынка торгуют идентичным продуктом (дифференциация товара отсутствует) [11]. С учетом отсутствия товарной дифференциации для анализа уровня конкуренции представляются важными следующие направления анализа:

По каждому из этих направлений нами оценен далее ряд индикаторов. Баланс рыночной силы потребителей и производителей энергииВ данном направлении были оценены три показателя:

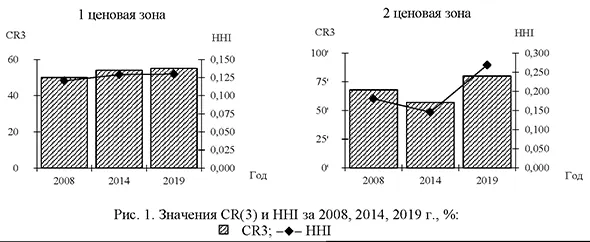

Рассмотрение структурных показателей концентрации является распространенным подходом к оценке уровня развития конкуренции. Коэффициент рыночной концентрации (CR) показывает долю крупнейших (чаще всего трех) фирм на рынке. Индекс Херфиндаля-Хиршмана (HHI) в отличие от CR позволяет оценить структуру всего рынка (рассчитывается как сумма квадратов всех долей фирм в отрасли). Увеличение индекса свидетельствует о росте концентрации [12]. Обратная величина значению HHI показывает количество фирм с одинаковыми долями, которое может быть на данном рынке. Структурные показатели не являются точной оценкой уровня конкуренции, так как говорят лишь о сложившейся на определенный момент рыночной ситуации. Однако распределение долей фирм может послужить косвенной оценкой интенсивности конкуренции. Так, наличие большого количества участников рынка с относительно одинаковыми долями может говорить о высоком уровне конкуренции. С другой стороны, рынки с большим количеством компаний, но с преобладающей долей одной или нескольких крупных фирм могут быть отнесены к рынкам монополистической конкуренции.

На рис. 1 представлена динамика показателей рыночной концентрации (показатели рассчитаны на основе информации об установленной мощности ТЭС, АЭС и ГЭС по данным Ассоциации «НП Совет рынка») [13]. По значениям показателей видно, что в первой ценовой зоне наблюдается стагнация уровня концентрации (HHI и CR возросли незначительно), тогда как во второй ценовой зоне динамика показателей негативная (существенный рост в 2019 г. в сравнении с 2014 г.). Кроме того, если взять обратный показатель к HHI (0,269) во второй ценовой зоне в 2019 г., окажется, что это соответствует трем-четырем участникам рынка с одинаковыми долями. Следующий анализируемый нами показатель - доля ценовых заявок на РСВ (как производителей, так и потребителей). Ценовые заявки - это те, которые участвуют в конкурентной борьбе. Ценопринимающие заявки, наоборот, подаются участниками, которых устроит любая сложившаяся на рынке цена [14]. Подавляющее большинство заявок покупателей на РСВ являются ценопринимающими. Так, по данным Ассоциации «НП Совет рынка» (далее — НП «Совет рынка») ценовой спрос в 2019 г. в первой ценовой зоне составил менее 0,1%, во второй - менее 4%. Данный факт обусловлен тем, что спрос на электроэнергию не эластичен по цене. Доля производителей, влияющих на цену, мала. По данным НП «Совет рынка», в 2019 г. доля ценового предложения (конкурирующего предложения) не превышала 17%. Таким образом, большая часть спроса обеспечивается ценопринимающими предложениями, а в конкурентной борьбе участвует лишь небольшая часть заявок производителей. Неэластичность спроса на электроэнергию по цене является особенностью рынка, которая обусловливает смещение баланса рыночной силы в направлении производителей энергии [15]. В связи с этим усиление конкуренции будет фиксироваться индикатором доли ценового предложения: чем она выше, тем сильнее конкуренция на рынке, и, соответственно, меры по развитию конкуренции должны быть направлены на увеличение доли ценового предложения. Рыночная сила потребителей ограничена и в существующей модели конкурентного отбора мощности (КОМ): правила КОМ регламентируют, что кривая спроса определяется Правительством РФ, а цена формируется в зависимости от ценовых заявок производителей. Таким образом, на сегодняшний день баланс рыночной силы смещен в сторону производителей энергии как на РСВ, так и на КОМ. При этом концентрация производителей усиливается. Барьеры входа и выхода рынка электроэнергииДля оценки барьеров входа анализировались следующие показатели:

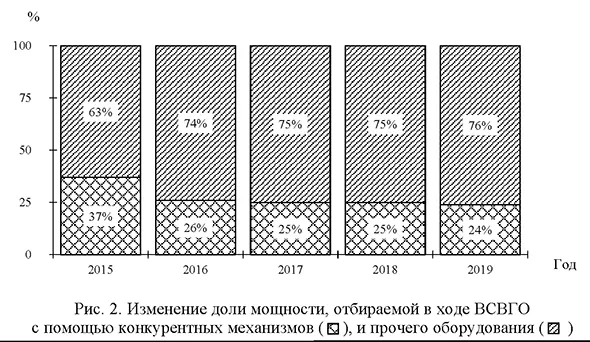

В существующей рыночной модели ценовые заявки производителей на РСВ в большей степени отражают уровень топливных затрат, на КОМ - уровень условнопостоянных расходов. Цена мощности, включающая возврат инвестированного капитала, не конкурентоспособна на КОМ, а более низкий расход топлива эффективными станциями в условиях сравнительно невысоких цен на него не позволяет сформировать на РСВ достаточный для инвестиций денежный поток. Потенциальный инвестор, желающий войти на рынок (построить объект генерации), не может сделать это только за счет РСВ и КОМ, поскольку цена КОМ в несколько раз ниже цены ДПМ. Так, согласно отчету Системного оператора ЕЭС [16], в первой ценовой зоне в 2022 г. цена КОМ должна быть в диапазоне между 146 тыс. руб./МВт-мес. и 200 тыс. руб./МВт-мес. (цены во второй и первой точках спроса соответственно), тогда как цена ДМП1, рассчитанная для газовой станции с установленной мощностью 200 МВт, составит не менее 680 тыс. руб./МВт-мес. Для второй ценовой зоны диапазон цен КОМ в 2022 г. составит 200-280 тыс. руб./МВт-мес., а цена ДПМ, рассчитанная для угольной станции с установленной мощностью 200 МВТ - не менее 1400 тыс. руб./МВт-мес. Невозможность обеспечения финансового потока для инвестирования за счет прибыли от РСВ и КОМ переносит конкурентную борьбу производителей из рыночной плоскости (формирование ценовых заявок на КОМ и РСВ) на этап согласования включения инвестиционных проектов в государственные программы модернизации (ДПМ и гарантирование возврата инвестиций по ГЭС и АЭС, ВИЭ). Включение инвестиционных проектов в государственные программы предполагает конкурентные механизмы отбора, однако сам факт наличия подобного института представляет собой административный барьер входа на рынок. Барьер выхода отражается в законодательно установленном порядке, препятствующем принятию решения о выводе неэффективных объектов генерации собственником самостоятельно, без участия государства [17]. Потребность в таком ограничении обусловлена требованием надежности ЕЭС и необходимостью теплоснабжения городов . Однако такая ситуация, по существу, представляет собой компенсацию за счет повышения стоимости мощности, торгуемой на рынке, стоимости услуг по поддержанию надежности (управлению резервом, обеспечению теплоснабжения). Такая «подмена товара» приводит к искажению рыночных сигналов для инвесторов, что в свою очередь препятствует технологическому обновлению отрасли и развитию конкуренции. Следующий анализируемый показатель - динамика состава включенного генерирующего оборудования (ВСВГО) [18]. Принимая во внимание особенности электроэнергии как товара, а также учитывая отсутствие технологической возможности ежесуточных включений и отключений генерирующего оборудования, Системный оператор до проведения Коммерческим оператором конкурентного отбора ценовых заявок на сутки вперед осуществляет выбор состава включенного генерирующего оборудования (ВСВГО). Таким образом, процедура ВСВГО определяет количество оборудования, участвующего в РСВ, и, соответственно, оказывает влияние на уровень потенциального предложения на рынке на сутки вперед. В период 2014-2019 гг. общий объем единиц генерирующего оборудования (ЕГО), включенных по результатам процедуры ВСВГО, оставался стабильным и колебался в диапазоне от 60 ГВт до 95 ГВт при среднем значении 75 ГВт. При этом в рассматриваемый промежуток времени изменение установленной мощности, вызванное вводом и выводом генерирующего оборудования, по данным Системного оператора, составило +9,1 ГВт. Таким образом, увеличение установленной мощности не повлияло на рост допущенного на РСВ предложения. Кроме того, наблюдалось снижение объема единиц генерирующего оборудования, включенного в ходе процедуры ВСВГО по ценовым заявкам. Объем мощности, прошедший процедуру ВСВГО, можно разделить на два типа: конкурирующее оборудование (оборудование, включенное по ценовым заявкам) и прочее (включенное на основании уведомлений участников об обязательном включении, по ценопринимающим заявкам, режимные генераторы). Согласно данным Системного оператора величина конкурирующей мощности показала отрицательную динамику (снижение за анализируемый период составило около 10 ГВт), что повлияло на снижение ее доли в общем объеме мощности, прошедшем процедуру ВСВГО, с 37% в 2014 г. до 24% в 2019 г. (рис. 2).

Резюмируя, отметим, что для развития конкуренции необходимо, чтобы финансирование новых проектов осуществлялось за счет рыночных механизмов, поскольку инвестирование преимущественно за счет государственных программ формируют барьеры входа на рынок. С другой стороны, выход с рынка также затруднен, так как инвестор не может принять решение о выводе генерирующего оборудования без участия государства. Кроме того, не все оборудование допускается к участию в РСВ, поскольку не проходит процедуру ВСВГО. Анализ степени государственного влияния на рынок электроэнергииДля оценки уровня государственного влияния рассмотрены следующие показатели:

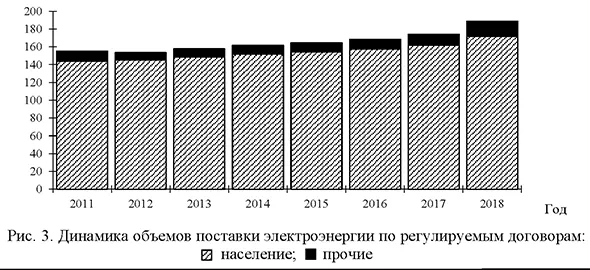

Во-первых, необходимо отметить уменьшение границ рыночной торговли за последние несколько лет. Рынок электроэнергии разделяется на ценовые и не ценовые зоны. В ценовых зонах существуют поставки электроэнергии по свободным ценам, в не ценовых такая торговля считается невозможной. При этом в ценовых зонах выделены регионы, для которых установлены специальные правила функционирования рынка (фактически в них существует регулирование цен на электроэнергию) [19]. В 2010 г. таких регионов было 8, на сегодняшний день их уже 9. Рассмотрим, какова структура торгов электрической энергией (мощностью) и соотношение конкурентных и не рыночных механизмов в ней [20]. По данным АО «АТС», в 2018 г. только 40% объема поставки мощности обеспечивались рыночным механизмом (КОМ), остальные объемы приходились на ДПМ (19%), РД (регулируемые договоры) (29%), ВР (вынужденный режим) (4%) и неценовые зоны (8%). На рынке электроэнергии (РСВ) наблюдался рост объемов поставки по регулируемым договорам (рис. 3). Млрд. кВт-ч

Во-вторых, сравним условия функционирования оптовой и розничной генерации. Ранее указывалось, что в цене мощности отражается стоимость генерации, которая необходима для поддержания надежности и теплоснабжения. Помимо нее цена торгуемой на рынке мощности увеличивается за счет надбавки, направленной на выравнивание цен на электроэнергию в отдельных регионах. Таким образом, оптовая и розничная генерация находятся в неравных условиях торговли: сегодня потребители оптового рынка оплачивают стоимость всего объема генерирующего оборудования оптового рынка электрической энергии и мощности (ОРЭМ) с учетом сформированных резервов мощности; потребители, заключившие договор покупки с розничным объектом генерации, избавлены от соответствующих доплат. Проблема обостряется возможностью обойти запрет на продажу электрической энергии на розничном рынке объектам, соответствующим критериям участников ОРЭМ. Поскольку участие в оптовой торговле возможно лишь для участников, соответствующих определенным параметрам установленной мощности2, количественные критерии участника оптового рынка, таким образом, создают условия для сужения субъектного состава участников оптового рынка и снижения параметров конкуренции на оптовом рынке. Один из возможных подходов к оценке неравного положения оптовой и розничной генерации - анализ структуры цены, которая транслируется розничным потребителям (таблица). Как видно, потребители, приобретающие энергию у оптовой генерации, помимо КОМ составляющей, обеспечивающей условно-постоянные расходы и резерв, оплачивают строительство новых объектов (ДПМ), необходимых всей энергосистеме, а также вынужденную генерацию. Таблица Трансляция оптовых цен на мощность на розничных потребителей в 2020 г., руб./МВт-мес.

Для развития конкуренции оптовая и розничная генерации должны быть уравнены в условиях. Решить эту проблему можно выделением отдельной системной услуги по поддержанию надежности всей энергосистемы. Оплачивать данную услугу должны потребители, покупающие энергию как у розничной генерации, так и у оптовой. В-третьих, проблема неравенства условий функционирования дополняется наличием перекрестного субсидирования в электросетевом комплексе. Нагрузка по перекрестному субсидированию в наибольшей степени ложится на крупных промышленных потребителей, которые для оптимизации издержек могут отказаться от ЕЭС в пользу собственной или розничной генерации. В таком случае увеличится диспропорция между установленной мощностью и потреблением, поддержание надежности единой системы будет вынуждено оплачивать меньшее количество потребителей (рост неравенства в условиях розничной и оптовой генерации), а на РСВ потенциальное снижение спроса может повлиять в сторону уменьшения востребованного ценового предложения. За последние годы совокупный объем перекрестного субсидирования в электросетевом комплексе не был снижен, а наоборот, даже несколько увеличился. [21]. Таким образом, государственное вмешательство на рынке электроэнергии является существенным: не рыночные механизмы имеют большую долю в конечной цене и в структуре торгов; розничная и оптовая генерации имеют неравное положение, что обусловливает уход потребителей из единой энергосистемы (дополняемый перекрестным субсидированием), который в свою очередь усугубляет проблему малой доли конкурирующего предложения на РСВ. Заключение и выводыПроведенный анализ состояния конкуренции на оптовом рынке электрической энергии (мощности) в России свидетельствует о негативной динамике: рассмотренные показатели фиксируют либо стагнацию, либо ухудшение своих значений. Очевидно, такая ситуация требует принятия ряда мер.

С организационной точки зрения требуется разработка и утверждение «дорожной карты» развития конкурентных отношений на рынках электрической энергии (мощности) с установлением индикативных показателей такого развития. Как вариант, это могло бы стать частью национального плана развития конкуренции, где в настоящее время такая система показателей отсутствует. 1 Расчет проведен в соответствии с Постановлением Правительства РФ от 13 апреля 2010 г. N 238 «Об определении ценовых параметров торговли мощностью на оптовом рынке электрической энергии и мощности». http://www.base.garant.ru 2 До 02.07.2008 г. минимальная величина установленной генерирующей мощности составляла 25 МВт. После указанной даты данный параметр составляет 5МВт. Литература / References

|

Новые книги и журналы

Популярные книги и учебники

- Экономикс - Макконнелл К.Р., Брю С.Л. - Учебник

- Бухгалтерский учет - Кондраков Н.П. - Учебник

- Капитал - Карл Маркс

- Курс микроэкономики - Нуреев Р. М. - Учебник

- Макроэкономика - Агапова Т.А. - Учебник

- Экономика предприятия - Горфинкель В.Я. - Учебник

- Финансовый менеджмент: теория и практика - Ковалев В.В. - Учебник

- Комплексный экономический анализ хозяйственной деятельности - Алексеева А.И. - Учебник

- Теория анализа хозяйственной деятельности - Савицкая Г.В. - Учебник

- Деньги, кредит, банки - Лаврушин О.И. - Экспресс-курс

Популярные рефераты

- Коллективизация в СССР: причины, методы проведения, итоги

- Макроэкономическая политика: основные модели

- Краткосрочная финансовая политика предприятия

- История развития кредитной системы в России

- Марксизм как научная теория. Условия возникновения марксизма. К. Маркс о судьбах капитализма

- Коммерческие банки и их функции

- Лизинг

- Малые предприятия

- Классификация счетов по экономическому содержанию

- Кризис отечественной экономики

- История развития банковской системы в России

- Маржинализм и теория предельной полезности

- Иностранные инвестиции

- Безработица в России

- Кризис финансовой системы стран Азии и его влияние на Россию

- Источники формирования оборотных средств в условиях рынка

Популярные лекции

- Шпаргалки по бухгалтерскому учету

- Шпаргалки по экономике предприятия

- Аудиолекции по экономике

- Шпаргалки по финансовому менеджменту

- Шпаргалки по мировой экономике

- Шпаргалки по аудиту

- Микроэкономика - Лекции - Тигова Т. Н.

- Шпаргалки: Финансы. Деньги. Кредит

- Шпаргалки по финансам

- Шпаргалки по анализу финансовой отчетности

- Шпаргалки по финансам и кредиту

- Шпаргалки по ценообразованию