Популярные статьи

- Государственно-частное партнерство: теория и практика

- Международный форум по Партнерству Северного измерения в сфере культуры

- Мировой финансовый кризис и его влияние на Россию

- Совершенствование оценки эффективности инвестиций

- Теория экономических механизмов

- Кластерный подход в стратегии инновационного развития зарубежных стран

- Качество и уровень жизни населения

- Фактор времени при оценке эффективности инвестиционных проектов

- Государственная собственность в российской экономике - Масштаб и распределение по секторам

- Вопросы оценки видов социального эффекта при реализации инвестиционных проектов

- Особенности нового этапа инновационного развития России

- Перспективы социально-экономического развития России

- Экономический кризис в России: экспертный взгляд

- Налоговые риски

Популярные курсовые

- Учет нематериальных активов

- Потребительское кредитование

- Бухгалтерский учет - Курсовые работы

- Финансы, бухгалтерия, аудит - курсовые и дипломные работы

- Денежная система и денежный рынок

- Долгосрочное планирование на предприятии

- Диагностика кризисного состояния предприятия

- Интеграционные процессы в современном мире

- Доходы организации: их виды и классификация

- Кредитная система: место и роль в ней ЦБ и коммерческих банков

- Международные рынки капиталов

- Многофакторный анализ производительности труда

- Непрерывный трудовой стаж

- Виды и формы собственности и трансформация отношений собственности в России

- Анализ финансово-хозяйственной деятельности

Навигация по сайту

Высокие риски и слабые темпы роста экономики: макропрогноз для России на среднесрочную перспективу |

| Статьи - Анализ | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

А. Л. Ведев Россия завершила 2023 год уверенным восстановительным ростом экономики, который оказался выше ожиданий многих экспертов, официальных прогнозов государственных органов России и международных организаций (предварительная оценка +3,5%). В 2023 г. инфляция составила порядка 7,4% (по значению индекса потребительских цен, ИПЦ). Реальные располагаемые денежные доходы населения восстановились после небольшого падения в 2022 г. и превысили уровень 2021 г. Розничный товарооборот хотя и продемонстрировал заметный восстановительный рост, но по-прежнему остается ниже значения 2021 г. Инвестиционная активность (валовое накопление основного капитала, ВНОК) росла в 2023 г., а безработица снизилась до рекордных значений за всю историю наблюдений в современной России — порядка 2,9%. Беспрецедентные по своим масштабам санкции в отношении Российской Федерации стали одной из основных причин временного смещения экономической динамики страны с траектории стагнации (роста в границах 0—2% в среднем в год на фоне отсутствия реальных драйверов для более высоких темпов роста) в сторону рецессии. Масштабные институциональные сдвиги уже привели к определенному ухудшению инвестиционного климата и снижению устойчивости социально-экономической системы страны, хотя благодаря активному расходованию государственных резервов удается эффективно справляться с серьезными вызовами. Одним из негативных факторов экономического роста в среднесрочной перспективе может стать ухудшение ситуации в добывающих отраслях. Отказ от приобретения российской нефти некоторыми ключевыми потребителями, продажи с дисконтом к рыночным ценам (порядка -20%) и заметное сокращение объемов добычи нефти в сочетании с потерей крупнейших рынков сбыта газа и ограниченными возможностями перенаправить поставки на другие рынки (Фиранчук, Кнобель, 2023) неизбежно вызовут деградацию добывающих отраслей. Реализуемый Европейским союзом план снижения его зависимости от поставок газа и нефти из России, выполнение которого означает дальнейшее сокращение импорта российских энергоресурсов, будет оказывать давление на доходы бюджета, дефицит которого, согласно Федеральному закону от 27.11.2023 № 540-ФЗ «О федеральном бюджете на 2024 год и на плановый период 2025 и 2026 годов», составит около 4 трлн руб. в ближайшие три года. Возможности финансирования инвестиционных программ в этот период также ограничены. В распоряжении бизнеса окажется меньше, чем раньше, ресурсов для этих целей (в том числе заемных), а расходы федерального бюджета, которые были переориентированы, не смогут поддерживать прежний уровень государственных инвестиций (Институт Гайдара, 2023). Ключевой риск для экономики России — продолжение изоляционистской политики и усиление конфронтации с Западом. Национализация частных активов, усиление контроля за движением капитала, искусственное влияние на курс валюты, попытки регулировать цены на отдельные товары, отсутствие возможностей внешних заимствований как для бизнеса, так и для государства, денежная эмиссия, ориентация на одного-двух крупных потребителей/ поставщиков из восточных стран — это риски, с которыми может столкнуться отечественная экономика в ближайшие годы. Россия в среднесрочной перспективе весьма уязвима для внешних шоков, обусловленных замедлением мировой экономики, сохранением повышенных уровней инфляции (как внутри страны, так и в ведущих экономиках мира), трудностями с привлечением инвестиций, негативной динамикой сырьевых цен, высокой волатильностью курса национальной валюты и дальнейшим усилением санкционного давления. В описанных условиях сложно прогнозировать социально-экономическую динамику на среднесрочную перспективу. В данной работе для разработки сценариев прогнозов использована система балансовых методов и моделей.

В основе составления прогноза лежат методические рекомендации, используемые Министерством экономического развития Российской Федерации (утверждены его приказами № 423 от 30 июня 2016 г., а также № 190 от 1 апреля 2020 г.). Предпосылки будущего развития экономики России: базовый сценарийМировая экономика, инфляция, инвестиции, фискальная и денежно-кредитная политикаГлобальная экономика в 2023 г. испытывала эффекты от монетарной политики крупнейших стран, направленной на подавление инфляции, что привело к замедлению ее роста. Более жесткие условия на мировых финансовых рынках и слабый внешний спрос будут сохраняться и в текущем году, в результате возникнут определенные ограничения экономического роста развивающихся стран. Ожидается, что крупнейшим экономикам удастся заякорить долгосрочные инфляционные ожидания1, а в краткосрочной перспективе темпы инфляции будут стабильно снижаться. Международные организации и эксперты с оптимизмом смотрят на перспективы роста экономики развивающихся стран (IMF, 2023; World Bank, 2024). Вместе с тем рост будет неоднородным. Главным драйвером для стран Центральной и Юго-Восточной Азии по-прежнему будет Китай, хотя ожидается, что его темпы роста будут ниже, чем в 2023 г. (По мнению агентства Bloomberg, в экономике Китая может произойти сильный кризис, который превзойдет обвал 2015 г.1 2) Темпы роста в странах Латинской Америки, Ближнего Востока и Северной Африки будут значительно ниже. Основными рисками для развивающихся стран выступают длительное сохранение жестких условий на мировых финансовых рынках и более высокая внутренняя инфляция, чем в базовом сценарии. Особый риск для развивающихся стран представляют последствия политики США по изменению ключевой ставки. Стремление ФРС за счет высокой ставки обуздать инфляцию может ухудшить состояние финансовой сферы в развивающихся странах и повысить их уязвимость для внешних шоков. Ситуация с глобальной инфляцией по-прежнему остается неясной, хотя наиболее острая фаза ее ускорения уже пройдена. Темпы инфляции замедляются благодаря высокой базе прошлого года, уменьшению ценового давления по всей цепочке поставок и некоторому снижению цен на сырье, но во многих странах, проводящих политику таргетирования инфляции, базовая инфляция все еще выше цели. При этом в 2024 г. по сравнению с допандемическими уровнями инфляция будет повышенной (OECD, 2023). В 2023 г. в борьбе с высокой инфляцией большую роль сыграли цены на сырье. Шок цен на энергоресурсы, возникший в 2022 г., был нивелирован замедлением мировой экономики и сокращением потребления газа и электроэнергии в Европе вследствие умеренно холодной зимы. Неплохой урожай большинства сельскохозяйственных культур в 2023 г. (World Bank, 2024) способствовал снижению цен на сельхозпродукцию3. На повестке дня также стоит проблема замедления глобальной инвестиционной активности из-за ужесточения денежно-кредитной политики (ДКП) ключевых центробанков. Наиболее чувствительным оказывается сектор строительства вследствие снижения инфраструктурных инвестиций, вложений в коммерческую и жилую недвижимость. Подобные проблемы проявились уже в 2023 г. и сохранятся в текущем году. Ужесточение условий привлечения финансирования, замедление экономического роста, увеличение объема долгов создают фискальные трудности для развивающихся стран. Растущая стоимость обслуживания долгов повышает риск наступления долгового кризиса. Поэтому государственная политика призвана ограничить налоговые стимулы, которые могут порождать инфляцию; поддержка должна быть только целевой. Развивающимся странам следует уделить особое внимание мерам по улучшению инвестиционного климата, развитию инфраструктуры и человеческого капитала, увеличению доли экономически активного населения, стимулированию роста производительности в сфере услуг и содействию международной торговле. В целом международные организации (IMF, 2023; World Bank, 2024) отмечают, что проявление макроэкономических рисков может ухудшить их оценки перспектив глобальной экономики. Недавние крупные банкротства в банковской сфере могут породить цепную реакцию и привести к системным и долгосрочным кризисам, экспортируя вторичные эффекты в другие связанные экономики по всему миру. В более долгосрочной перспективе на глобальную экономику будет влиять сформировавшаяся в последние десятилетия тенденция, связанная со снижением потенциальных темпов роста мирового ВВП вследствие замедления роста основных факторов, таких как предложение рабочей силы (Goldman Sachs, 2022), накопление капитала (Lyn, Zhang, 2019; Kasyanenko et al., 2023), совокупная факторная производительность (Foda, 2016; Moss et al., 2020; Fernald et al., 2023). При этом усиление фрагментации глобальной торговли и рост числа стихийных бедствий вследствие изменения климата также обусловят снижение темпов роста мировой экономики. Цены на сырьеЦены на газ существенно скорректировались по сравнению с III кв. 2022 г., упав более чем в 10 раз. Заметные скачки в будущем маловероятны, поскольку система относительно стабилизировалась по сравнению с турбулентным периодом введения наиболее радикальных санкций против России в 2022—2023 гг. Цены на нефть в 2023 г. характеризовались некоторой волатильностью, хотя и меньшей, чем в 2022 г. Поскольку перспективы роста мировой экономики остаются неопределенными, существует вероятность небольшого увеличения спроса на нефть в 2024 г. Соглашение о сокращении странами ОПЕК+ добычи нефти, решение о ее снижении в России создают условия для формирования небольшого дефицита предложения на мировом рынке нефти, хотя страны, не входящие в ОПЕК, наращивают добычу (OPEC, 2024). При этом основной спрос на нефть по-прежнему будет обеспечивать Китай (IEA, 2023). В среднем мировые цены на нефть в текущем году будут находиться на уровне порядка 80 долл./барр., а в 2025 г. немного снизятся за счет опережающего роста добычи по сравнению с потреблением. Ситуация может отклоняться от описанного равновесного состояния, если США будут испытывать проблемы с наращиванием нефтедобычи или если страны — члены ОПЕК примут решение о ее дальнейшем сокращении. Рост китайской экономики будет чуть ли не единственным значимым фактором, поддерживающим уровень цен на металлы. Проблемы с производством, уменьшение спроса со стороны крупнейших секторов-потребителей — автомобилестроения и строительства — приведут к тому, что мировые цены на металлы в 2024 г. вряд ли смогут заметно вырасти и скорее всего будут находиться вблизи текущих уровней. Кроме того, хорошие виды на урожай предполагают дальнейшее снижение цен на продовольствие, что также связано с эффектом высокой базы. Ключевыми рисками для сельхозпроизводителей в ближайшие годы будут неблагоприятные погодные условия и ограничения международной торговли, в том числе вследствие геополитических конфликтов. Валютный курсВ среднесрочной перспективе мы ожидаем дальнейшее ослабление валют развивающихся стран и переток капиталов в развитые экономики, которые формируют привлекательные финансовые условия за счет повышенных ставок и способности контролировать долгосрочные инфляционные ожидания. Сложности с привлечением инвестиций, отток капитала, повышенный уровень инфляции — это главные риски, с которыми столкнутся развивающиеся страны и которые будут оказывать давление на курсы их валют. Российский рубль также будет слабеть в среднесрочной перспективе: хотя санкционное давление в отношении импорта удается успешно преодолевать, но наращивание экспорта сдерживается в первую очередь из-за сужающихся возможностей эффективно экспортировать нефть. Кроме того, наблюдается спад в экспорте газа, который вряд ли удастся преодолеть в обозримом будущем. В результате сокращается профицит счета текущих операций. К тому же российская экономика утратила инвестиционную привлекательность для иностранного капитала, в связи с чем приток прямых иностранных инвестиций (ПИИ) в Россию будет слабым, в то время как некоторые иностранные инвесторы при первой возможности продают свой бизнес и выводят капиталы (недавний пример — выход Shell из проекта Сахалин-2). Пытаясь ограничить масштабный отток капитала, государство национализирует доли иностранных компаний (например, 16 июля 2023 г. были национализированы доли Danone и Carlsberg в российских компаниях), что создает неблагоприятные условия для привлечения инвестиций. Отсутствие значимых иностранных инвестиций негативно скажется на курсе рубля. Отток капитала обусловлен также действиями российского бизнеса и населения. Активная эмиграция, стремление открыть счета в зарубежных банках после ухода ведущих международных платежных систем из России приводят к выводу денежных средств за рубеж. Этот фактор также будет негативно сказываться на курсе рубля в среднесрочной перспективе. СанкцииПоследние санкционные пакеты, введенные западными странами против России, пока не создают дополнительных трудностей для отечественной экономики. Мы предполагаем, что наиболее серьезные санкционные меры уже введены (ограничение экспорта и импорта, беспрецедентное давление на финансовую систему, замораживание активов за рубежом). Существуют определенные риски и вероятность постепенного ухудшения положения в связи с усилением санкционного давления и контролем за соблюдением санкций, однако это вряд ли сильно скажется на российской экономике в среднесрочной перспективе. РискиВ таблице 1 систематизированы некоторые ключевые риски базового сценария нашего прогноза. Таблица 1 Риски: базовый сценарий

Источник: составлено авторами. Прогноз динамики ключевых макроэкономических показателей России в среднесрочной перспективе: базовый сценарийКак отмечено выше, сохранение неблагоприятной ситуации в добывающих отраслях промышленности станет одним из главных факторов, негативно влияющих на состояние российской экономики, и окажет ощутимое отрицательное воздействие на доходы консолидированного бюджета. Это ограничит возможности борьбы с макроэкономическими рисками. Изоляционизм и попытка развивать суверенную экономику, применение нерыночных механизмов воздействия и ущемление экономических свобод также будут отрицательно сказываться на экономическом росте в среднесрочной перспективе. В таблице 2 представлены некоторые прогнозные значения внешнеэкономической деятельности Российской Федерации. Таблица 2 Прогноз внешнеэкономической деятельности Российской Федерации: базовый сценарий

Источники: 2022 г. — Росстат и ЦБ РФ; расчеты авторов. Сокращение внутреннего спроса приводит к замедлению роста оборота розничной торговли и снижению доходов отечественных предприятий. Возможности финансировать инвестиционные программы в ближайшие годы ограничены, поскольку бизнес будет располагать меньшими ресурсами для этих целей, а расходы федерального бюджета переориентированы на решение других задач и не могут поддерживать прежние объемы инвестиций. Промышленное производство в России вышло на близкий к потенциальному уровень при текущем сочетании производственных возможностей, поддерживать высокие темпы роста в будущем окажется сложно. Реальные располагаемые доходы населения будут расти невысокими темпами благодаря умеренному уровню инфляции и некоторому росту заработной платы ввиду заметного кадрового голода в экономике, который может сохраняться длительное время. В таблице 3 представлены прогнозные значения основных макроэкономических показателей. Таблица 3 Прогноз макроэкономических показателей Российской Федерации: базовый сценарий

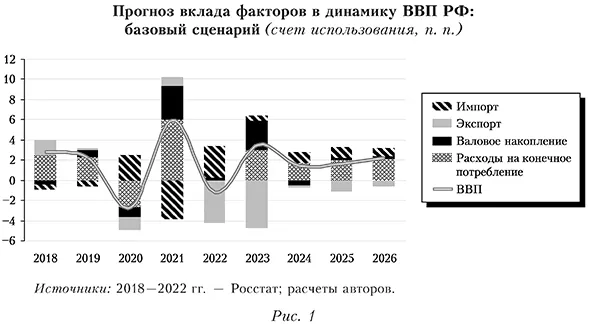

Источники: 2022 г. — Росстат; * оценка авторов; расчеты авторов. Неблагоприятная внешняя среда будет ограничивать развитие экономики России. Среднегодовые темпы роста ее ВВП в ближайшие три года будут находиться на уровне 1,5—2% и поддерживаться в основном за счет расходов на конечное потребление (рис. 1).

Основное негативное влияние на динамику макроэкономических показателей в России в среднесрочной перспективе будут оказывать чистый экспорт и изменение материальных оборотных средств. Их доля в структуре ВВП будет постепенно снижаться (табл. 4 — 5). Таблица 4 Прогноз темпов изменения использованного ВВП в реальном выражении: базовый сценарий (в %)

Источники: 2022 г. — Росстат; расчеты авторов. Одним из ключевых факторов поддержки отечественной экономики в среднесрочной перспективе выступают расходы домашних хозяйств на конечное потребление. Некоторое положительное влияние также окажут инвестиции, в том числе за счет значительных бюджетных расходов. Тем не менее ограниченные возможности привлечения частных и иностранных инвестиций будут сдерживать этот рост. Таблица 5 Структура использованного ВВП: базовый сценарий (в %)

Источник: расчеты авторов. Предпосылки будущего развития экономики России: консервативный сценарийМировая экономика, инфляция, инвестиции, фискальная и денежно-кредитная политикаВ США, ЕС и некоторых других развитых странах жесткая монетарная политика может быть пролонгирована на большую часть 2024 г., что будет серьезно тормозить глобальный экономический рост вплоть до 2025 г. Инфляционная картина останется неоднозначной в течение более длительного периода. Переток капиталов из развивающихся стран в более развитые будет оказывать понижательное давление на валюты первых и затруднять поиск финансирования для капиталоемких инвестпроектов на их территории. Превышающие целевой уровни инфляции также сохранятся для многих развивающихся стран и будут связаны как с внутренней экономической политикой, так и с валютными колебаниями. Экономический рост в этих странах будет слабым, а темпы роста Китая окажутся ниже, чем прогнозирует большинство авторитетных международных организаций. В консервативном сценарии мы предполагаем, что базовая процентная ставка ФРС будет ограничительной (вероятно, на какое-то время выше, чем сегодня, — 5,25 — 5,5%) для экономики США вплоть до начала 2025 г., что приведет к постепенному замедлению ее роста и к умеренной рецессии в 2024 г. Большинству стран не удастся справиться с инфляцией, и в 2025 г. будут наблюдаться более высокие ее уровни, чем цели центробанков. Инфляционное давление может усиливаться из-за повышенных цен на нефть вследствие определенного дефицита предложения, импортируемой инфляции, обесценения валют развивающихся стран и соответствующего удорожания импорта. Жесткие меры ДКП приведут к спаду инвестиционной активности в 2024—2025 гг. Замедление роста экономики, высокая инфляция, уменьшение глобальной инвестиционной активности, удорожание стоимости обслуживания госдолга вынудят многие государства ограничить стимулирующую бюджетную политику. Проявление всех описанных рисков приведет к заметно более низким темпам роста глобальной экономики, международной торговли и инвестиционной активности, чем в базовом сценарии. Цены на сырьеЦены на газ будут находиться на пониженных уровнях вследствие благоприятных погодных условий в Европе, решения проблем с наращиванием поставок СПГ и превышения предложения над спросом. В период до 2026 г. не ожидается проявления негативных факторов, способных существенно повысить цены на газ. Нефтяные котировки снизятся уже в 2024 г. на фоне роста добычи в странах, не входящих в ОПЕК, в том числе в США, ощутимого уменьшения спроса вследствие замедления глобальной экономики и экономики ключевого потребителя — Китая. При этом страны ОПЕК не смогут договориться о дальнейшем сокращении добычи. В 2024 — 2025 гг. цены на нефть опустятся до 60 — 65 долл./барр. Слабая инвестиционная активность и замедление экономик многих стран обусловят дальнейшее снижение цен на металлы вплоть до 2026 г. Валютный курсВ перспективе до 2026 г. включительно в консервативном сценарии мы ожидаем дальнейшее заметное ослабление валют развивающихся стран и переток капиталов в развитые экономики, которые будут предлагать привлекательные финансовые условия. Ослабление рубля будет происходить на фоне снижения физических и стоимостных объемов экспорта энергоресурсов вследствие ограниченного спроса и пониженных уровней цен на мировых рынках. Сальдо счета текущих операций будет минимально положительным. Кроме того, давление на рубль будет оказывать более высокая внутренняя инфляция. Ситуацию с иностранными инвестициями не удастся исправить по причине низкого интереса инвесторов к рискованным вложениям на развивающихся рынках и стремления избегать российского рынка из-за санкционных рисков. Отток капитала из РФ окажется значительным на всем прогнозном периоде до 2026 г., поскольку население и бизнес будут стремиться держать средства в валюте на зарубежных счетах. СанкцииВ консервативном сценарии мы предполагаем усиление санкционного давления за счет снижения установленного лимита цены на нефть до 50 долл./барр., заметного ужесточения контроля за экспортно-импортными операциями третьих стран в РФ и применения строгих мер для наказания нарушителей, тотального эмбарго на экспорт в Россию за некоторыми исключениями, введения новых мер, направленных на дестабилизацию финансовой системы, например санкций против Национального клирингового центра (НКЦ). Вместе с тем возможные новые санкционные пакеты вряд ли окажут разрушительное воздействие на российскую экономику, хотя могут потребовать определенных быстрых и решительных действий со стороны правительства РФ. Многие санкционные сценарии уже сегодня активно прорабатываются, поэтому эффект неожиданности вряд ли может быть достигнут, как это было в 2022 г. РискиВ таблице 6 систематизированы некоторые ключевые риски консервативного сценария прогноза. Таблица 6 Риски: консервативный сценарий

Источник: составлено авторами. Прогноз динамики ключевых макроэкономических показателей России в среднесрочной перспективе: консервативный сценарийРост большинства макроэкономических показателей будет ограничиваться повышенным уровнем инфляции и неблагоприятной внешней средой. Именно инфляция окажет заметное влияние на реальные доходы населения, тем самым сдерживая потребительскую активность (табл. 7). Таблица 7 Прогноз макроэкономических показателей Российской Федерации: консервативный сценарий

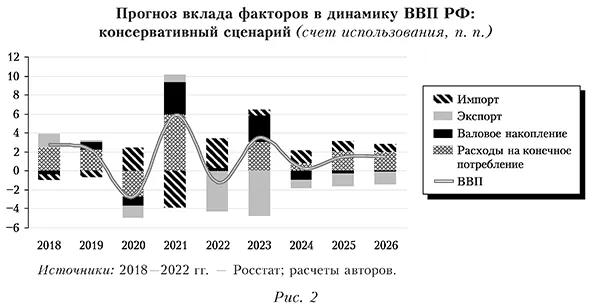

Источники: 2022 г. — Росстат; * оценки авторов; расчеты авторов. В консервативном сценарии ожидается еще меньший рост отечественной экономики, незначительную поддержку которой окажет слабеющий внутренний спрос. Обесценение национальной валюты и ужесточение санкционного контроля будут сдерживать импорт, что положительно скажется на росте ВВП. Вместе с тем сокращающийся экспорт из-за снижения цен на нефть и физических объемов ее добычи не позволит экономике динамично восстанавливаться (рис. 2).

В отличие от базового сценария, в консервативном варианте будет наблюдаться более сильное снижение экспорта (табл. 8 — 9). Кроме того, инвестиционная активность окажется гораздо слабее, чем в базовом сценарии, что связано с заметным дефицитом финансовых и технологических ресурсов у крупнейших компаний страны для реализации инвестиционных программ. Отметим также более вялую динамику расходов домашних хозяйств на конечное потребление вследствие более длительного цикла повышенной инфляции и незначительного роста реальных располагаемых денежных доходов населения. Таблица 8 Прогноз темпов изменения использованного ВВП в реальном выражении: консервативный сценарий (в %)

Источники: 2022 г. — Росстат; расчеты авторов Таблица 9 Структура использованного ВВП: консервативный сценарий (в %)

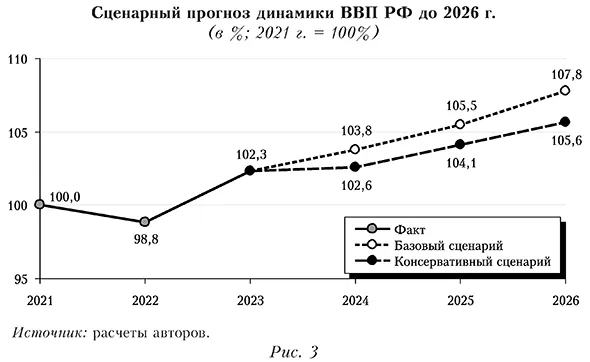

Источник: расчеты авторов. ЗаключениеВ целом, на наш взгляд, развитие экономики России в среднесрочной перспективе будет определяться четырьмя важнейшими факторами. 1. Санкции. Ключевая проблема в том, что на протяжении последних 30 лет в России строилась открытая экономика. Основной акцент делался на эффективности — если импортная продукция лучше, то ее надо покупать. Дополнительно, начиная с 2007 г., в России стала интенсивно развиваться промышленная сборка — изготовление автомобилей, бытовой техники, транспорта из импортных комплектующих. Причем, как правило, уровень локализации был очень низким (3—7%), а производство сопровождалось налоговыми льготами. В результате в последние 15 лет структура российского импорта была устойчивой: 30% составляли товары конечного потребления, 30% — инвестиционные товары (машины и оборудование), 40% — товары производственного потребления. Объем инвестиционного импорта составлял около 100 млрд долл, в год, порядка 7 трлн руб., или 27% общего валового накопления основного капитала, и оказывал очень сильный мультипликативный эффект на общую инвестиционную активность — вложения в машины и оборудование обусловливают рост прочих инвестиций, прежде всего в здания и сооружения. Первоначальные оценки последствий санкций показывали снижение инвестиций в реальном выражении на 15%. В дальнейшем оценки были повышены, а в 2022 г. даже вышли в область положительных значений в силу избирательного действия санкций, их обхода, смены поставщиков машин и оборудования с западных на восточные. Аналогично, объем импорта производственных товаров (от семян до автокомплектующих) составлял ежегодно около 120 млрд долл. (8,5 трлн руб., или 6,5% ВВП) и также оказывал сильный мультипликативный эффект на промышленное производство. Прямые оценки показывали, что применение санкций могло привести к падению ВВП РФ на 8 — 10% в 2022 г. Однако тогда, по уточненным оценкам Росстата, ВВП сократился лишь на 1,2%. Представляется, что фактор санкций сохранится в среднесрочном периоде, однако негативный эффект окажется ниже ожидаемого. Хуже, что в рамках проводимой экономической политики будет стратегический выбор между качеством (включая стоимостные параметры и удовлетворение пользовательских потребностей) и надежностью. Например, банковская карта «Visa» качественная, но карта «Мир» надежная (внутри России). 2. Внешняя торговля. Состояние платежного баланса РФ определяет обменный курс рубля и доходы бюджета. Величина российского экспорта зависит как от мировых цен на энергоресурсы, так и от его физического объема. Если в середине 2022 г. прогнозы ведущих международных организаций (Всемирного банка, МВФ, ОЭСР) были достаточно пессимистичными и предполагали в 2023 г. рецессию в США и еврозоне, то уже в начале прошлого года они стали намного оптимистичнее. Есть все основания полагать, что цена на нефть марки Urals с учетом санкционного дисконта будет составлять 50 — 60 долл./барр. 3. Отношения между отечественным и иностранным бизнесом. Часть иностранных торговых сетей уходит из России, освобождая ниши российскому бизнесу, часть продает активы российскому топ-менеджменту. Сделки, как правило, непрозрачные, однако носят позитивный характер с точки зрения поддержки потребительского рынка. Действие этого фактора придаст устойчивость рынку в ближайшие годы, поскольку трансформация структуры экономики (снижение присутствия западных компаний и рост доли отечественного бизнеса) происходит плавно и без серьезных провалов. 4. Политика правительства и Банка России. Отметим, что в 2022 г. фискальная и монетарная политика носила стимулирующий характер — впервые за последние годы. Ключевая ставка последовательно снижалась, кредит становился доступнее, бюджет был сведен с дефицитом. Вклад правительственной политики в экономическую стабилизацию очевиден. Дополнительный положительный эффект внесли регуляторные инициативы. В 2023 г. наблюдалось существенное ужесточение ДКП, что проявилось в неоднократном повышении ключевой ставки. В текущем году не исключена некоторая бюджетная консолидация, поэтому есть обоснованные риски возврата российской экономики к длительному стагнационному тренду. В среднесрочной перспективе необходимо выделить следующие риски. Прежде всего, низкий курс рубля. Это позволяет решать проблемы с бюджетом, однако резко уменьшает инвестиционную активность и повышает издержки в экономике. Кроме того, девальвационные ожидания выступают заметным проинфляционным фактором. Далее, чистая прибыль банковского сектора в 2023 г., по данным ЦБ РФ, составила 3,4 трлн руб. (порядка 1,9% ВВП). Это, очевидно, ложится дополнительным бременем на отечественную экономику, что ограничивает ее потенциальный рост. Составленный нами сценарный прогноз развития российской экономики до 2026 г. свидетельствует о наличии проблем, связанных со стимулированием экономического роста. Спад 2022 г. преодолен по итогу 2023 г., но среднегодовые темпы роста в 2024—2026 гг. ожидаются в диапазоне 1,1 —1,8% в зависимости от сценария (рис. 3).

Как видно на рисунке 3, за пять лет (2022—2026 гг.) российская экономика вырастет всего на 7,8% в соответствии с базовым сценарием прогноза и лишь на 5,6% — с консервативным. Такая слабая динамика будет определяться затяжной конфронтацией с Украиной, жестким санкционным давлением со стороны западных стран, утратой ключевых рынков сбыта отечественной продукции, сильной волатильностью рубля и повышенной инфляцией. 1 Хотя в большинстве развитых стран отмечаются ощутимые успехи в подавлении инфляции, денежные власти не торопятся отказываться от сдерживающей монетарной политики. 2 См.: Экономика Китая оказалась на грани обвала Газета.Ru. 2024. 25 января, https: www.gazeta.ru business news 2024 01 25 22190827.shtml 3 Значение индекса продовольственных цен Продовольственной и сельскохозяйственной организации ООН (The FAO Food Price Index) снизилось на 13,7°o. https: www.fao.org docs worldfoodsituationlibraries default-document-library food_price_indices_data4124dal4dll 844c78f64fa67500aa4bd.xls?sfvrsn=6a3c9e6e_45 Список литературы / ReferencesИнститут Гайдара (2023). Российская экономика в 2022 году: Тенденции и перспективы. Вып. 44. Μ.: Изд-во Ин-та Гайдара. [Gaidar Institute (2023). Russian economy in 2022. Trends and prospects, Iss. 44. Moscow: Gaidar Institute Publ. (In Russian).] Фиранчук А. С., Кнобель А. Ю. (2023). Динамика товарооборота России с основными партнерами в 2022 г. Экономическое развитие России. № 4. С. 8 — 15. [Firanchuk A. S., Knobel A. Y. (2023). Dynamics of trade turnover between Russia and the main partners in 2022. Economic Development of Russia, No. 4, pp. 8 — 15. (In Russian).] Fernald J., Inklaar R., Ruzic D. (2023). The productivity slowdown in advanced economies: Common shocks or common trends? Federal Reserve Bank of San Francisco Working Paper, No. 2023-07. https: doi.org 10.24148 wp2023-07 Foda K. (2016). The productivity slump: A summary of the evidence. Global Economy and Development at the Brookings Institution, August. Goldman Sachs (2022). The path to 2075 — Slower global growth, but convergence remains intact. Goldman Sachs Research, December 6. IEA (2023). Oil market report. Paris: International Energy Agency, December. IMF (2023). World economic outlook: Navigating global divergences. Washington, DC, October. Kasyanenko S., Kenworthy P., Kilic Celik S., Ruch F. U., Vashakmadze E., Wheeler C. (2023). The past and future of regional potential growth: Hopes, fears, and realities. World Bank Policy Research Working Paper, No. 10368. https: doi.org 10.1596 1813-9450-10368 Lyu Y. T., Zhang C. R. (2019). Slowing economic growth around the world in the 21st century. Open Journal of Business and Management, Vol. 7, No. 4, pp. 1926 — 1935. https: doi.org 10.4236 ojbm.2019.74131 Moss E., Nunn R., Shambaugh J. (2020). The slowdown in productivity growth and policies that can restore it. Brookings Framing Paper, The Hamilton Project. OECD (2023). OECD economic outlook, Vol. 2023, Iss. 2. Paris: OECD Publishing, https: doi.org 10.1787 16097408 OPEC (2024). Monthly oil market report. Vienna, January. World Bank (2024). Global economic prospects. Washington, DC, January.

|

Новые книги и журналы

Популярные книги и учебники

- Экономикс - Макконнелл К.Р., Брю С.Л. - Учебник

- Бухгалтерский учет - Кондраков Н.П. - Учебник

- Капитал - Карл Маркс

- Курс микроэкономики - Нуреев Р. М. - Учебник

- Макроэкономика - Агапова Т.А. - Учебник

- Экономика предприятия - Горфинкель В.Я. - Учебник

- Финансовый менеджмент: теория и практика - Ковалев В.В. - Учебник

- Комплексный экономический анализ хозяйственной деятельности - Алексеева А.И. - Учебник

- Теория анализа хозяйственной деятельности - Савицкая Г.В. - Учебник

- Деньги, кредит, банки - Лаврушин О.И. - Экспресс-курс

Популярные рефераты

- Коллективизация в СССР: причины, методы проведения, итоги

- Макроэкономическая политика: основные модели

- Краткосрочная финансовая политика предприятия

- История развития кредитной системы в России

- Марксизм как научная теория. Условия возникновения марксизма. К. Маркс о судьбах капитализма

- Коммерческие банки и их функции

- Лизинг

- Малые предприятия

- Классификация счетов по экономическому содержанию

- Кризис отечественной экономики

- История развития банковской системы в России

- Маржинализм и теория предельной полезности

- Иностранные инвестиции

- Безработица в России

- Кризис финансовой системы стран Азии и его влияние на Россию

- Источники формирования оборотных средств в условиях рынка

Популярные лекции

- Шпаргалки по бухгалтерскому учету

- Шпаргалки по экономике предприятия

- Аудиолекции по экономике

- Шпаргалки по финансовому менеджменту

- Шпаргалки по мировой экономике

- Шпаргалки по аудиту

- Микроэкономика - Лекции - Тигова Т. Н.

- Шпаргалки: Финансы. Деньги. Кредит

- Шпаргалки по финансам

- Шпаргалки по анализу финансовой отчетности

- Шпаргалки по финансам и кредиту

- Шпаргалки по ценообразованию