Популярные статьи

- Государственно-частное партнерство: теория и практика

- Международный форум по Партнерству Северного измерения в сфере культуры

- Мировой финансовый кризис и его влияние на Россию

- Совершенствование оценки эффективности инвестиций

- Качество и уровень жизни населения

- Фактор времени при оценке эффективности инвестиционных проектов

- Вопросы оценки видов социального эффекта при реализации инвестиционных проектов

- Государственная собственность в российской экономике - Масштаб и распределение по секторам

- Кластерный подход в стратегии инновационного развития зарубежных стран

- Перспективы социально-экономического развития России

- Теория экономических механизмов

- Особенности нового этапа инновационного развития России

- Экономический кризис в России: экспертный взгляд

- Налоговые риски

Популярные курсовые

- Учет нематериальных активов

- Потребительское кредитование

- Бухгалтерский учет - Курсовые работы

- Финансы, бухгалтерия, аудит - курсовые и дипломные работы

- Денежная система и денежный рынок

- Долгосрочное планирование на предприятии

- Диагностика кризисного состояния предприятия

- Интеграционные процессы в современном мире

- Доходы организации: их виды и классификация

- Кредитная система: место и роль в ней ЦБ и коммерческих банков

- Международные рынки капиталов

- Многофакторный анализ производительности труда

- Непрерывный трудовой стаж

- Виды и формы собственности и трансформация отношений собственности в России

- Анализ финансово-хозяйственной деятельности

Навигация по сайту

Экспорт российских вооружений как особый фактор развития высокотехнологичной промышленности России |

|

Кошовец О.Б.

Ганичев Н.А. Развитие наукоемкого высокотехнологичного комплекса (НВТК) российской экономики и формирование на его основе мощного технологического ядра, способного обеспечить создание передовых технологий и распространение их в другие области экономической деятельности, становятся особенно актуальной задачей в связи с введением санкций против РФ, которые могут существенно ограничить или заблокировать доступ на российский рынок многих необходимых комплектующих и новых зарубежных производственных технологий. Доля НВТК в ВВП РФ на сегодняшний день не слишком значительна (менее 2%), но именно от успешного развития этого комплекса во многом зависит решение данной проблемы. Существенную роль в успешном развитии НВТК играет высокотехнологичный экспорт предприятий этого сектора, в основном - оборонно-промышленного комплекса (ОПК), который в России исторически составляет «ядро» НВТК. Общеизвестно, что до середины 2000-х годов экспорт продукции ряда финальных производств ОПК, в особенности судостроительных и авиастроительных, позволял предприятиям выживать в условиях крайне низкого спроса со стороны государства. С конца 2000-х годов ключевым фактором развития ОПК становится гособорон-заказ, в результате многие предприятия восстановили серийное производство, возобновили полноценную работу и перешли от стратегии выживания к развитию. Однако экспорт продолжает сохранять свое значение для экономики. Так, удельная доля экспорта вооружений и военной техники (ВВТ) в общем объеме российского экспорта составляет около 3%, но при этом формирует более 60% общего объема российского экспорта высокотехнологичной продукции, который оценивается в 5% ВВП [1]. Возникает вопрос, какова реальная роль экспорта продукции предприятий ОПК в современных условиях и как он будет влиять на развитие российского НВТК в среднесрочной перспективе? Для ответа на этот вопрос рассмотрим место и роль экспорта высокотехнологичной продукции военного назначения среди других ключевых факторов развития НВТК; тенденции развития мировых рынков вооружений и место, которое занимают на них российские ВВТ, а также перспективы роста наиболее значимых для России сегментов этого рынка в 2014-2016 гг. Предварительные теоретические и методологические замечания. Авторы считают, что частично российский ОПК (его ключевые и наиболее развитые предприятия) является важным компонентом транснационального сектора экономики РФ. В ходе трансформационного кризиса 1980-1990-х годов советская, а затем и российская экономика претерпела ряд существенных изменений, в ходе которых частично встроилась в международные экономические связи, а частично сохранила внутриориентированные региональные хозяйственные анклавы (см. [2]). В результате экономика страны размежевалась на экспортно-ориентированные и на внутриориентированные отрасли, что порождает принципиальную неоднородность развития ключевых отраслей народного хозяйства. Данное размежевание не миновало и предприятий ОПК: те из них, что имели экспортные контракты, встроились в относительно успешно развивавшийся экспортно-ориентированный сектор российской экономики, и хотя выжили, но не смогли развиваться. Большая часть прибыли этих предприятий выводилась в оффшоры. В свою очередь транснациональный сектор экономики РФ начал развиваться с середины 2000-х годов на базе инфраструктурных монополий и государственных корпораций, а также части экспортно-ориентированных компаний путем вхождения в их капитал государства (в НВТК - это интегрированные структуры, прежде всего «Ростех»). Эта часть российского ОПК, входящая в данный сектор, производит конкурентоспособную на мировых рынках продукцию, при этом капитал компаний транснационального сектора, который ранее выводился с экспортными контрактами за рубеж, теперь способствует модернизации и расширению внутриориентированного сектора. Авторы разделяют мнение, согласно которому потенциал развития сегодняшней российской экономики исчерпан. Замедление экономической динамики объясняется как объективно затяжным характером последствий глобального экономического кризиса, так и ошибочной политикой Банка России в 2012-2013 гг., способствовавшей стабильному укреплению рубля в реальном выражении, что привело к удорожанию факторов производства и снижению доходности экспортно-ориентированных, особенно несырьевых, компаний [3-5]. Политика девальвации рубля, проводившаяся частично в 2013, а затем и осенью 2014 гг., с большой вероятностью не повлечет за собой нового экономического оживления, прежде всего, из-за значительной и при этом все возрастающей роли импортной продукции (комплектующих, оборудования, качественного сырья) в производстве конкурентоспособной российской продукции и в обеспечении модернизации производственных мощностей. Таким образом, ослабление рубля, скорее, приведет к соответствующему росту материальных затрат. Кроме того, большинство российских компаний значительно зависит от внешних кредитных ресурсов и накопленной задолженности [6]. Следовательно, удорожание обслуживания российского частного внешнего долга опять приведет к дополнительным потерям российских предприятий. К НВТК российской промышленности в рамках принятой ИНП РАН методологии относятся: ОПК; атомный комплекс (АТК), включающий атомную промышленность (АТП) и сектор строительства и эксплуатации АЭС; высокотехнологичные производства химико-фармацевтической, микробиологической и химической отраслей, научное приборостроение, производство сложного медицинского оборудования [7, с. 21-45, 166-189]. Для упрощения анализа высокотехнологичных видов деятельности и совмещения с классификацией ОЭСР наукоемкие высокотехнологичные производства были объединены в четыре статистических агрегата [8, p. 89-93]:

В контексте данного исследования рассмотрим только «ядро» НВТК, включающее ОПК и АТП1. Динамика развития и основные источники финансирования НВТКНа протяжении последних 15 лет НВТК оставался одним из наиболее быстроразвивающихся сегментов российской экономики, сохраняя очень высокую динамику развития даже в кризисные 2008-2009 гг. В 2001-2012 гг. объем валового выпуска промышленного сектора российского НВТК увеличился более чем в 2,4 раза. В сравнении с ним объем выпуска всего машиностроительного комплекса возрос не более чем в 2,1 раза, а промышленности - только в 1,6 раза. Среднегодовые темпы роста промышленной продукции НВТК за этот период составляли около 8%, по сравнению с 3,9% роста общепромышленных производств. При этом промышленный сектор НВТК генерировал по состоянию на конец 2013 г. примерно 4% ВДС общего объема ВВП РФ. Для сравнения: удельная доля вида экономической деятельности «добыча полезных ископаемых» в ВДС РФ в основных ценах составляет почти 10,9% [9]. Несмотря на это, на сегодняшний день место и роль НВТК в экономике России определяются не столько его удельным весом в промышленности, сколько научно-техническим потенциалом, сосредоточенным в организациях комплекса. Данные о динамике промышленности НВТК в 2000-е годы в сравнении со всей российской промышленностью и машиностроительным комплексом (МСК)2 показаны на рис. 1 .

Как видно на рис. 1, с 2010 г. промышленность НВТК уверенно растет, существенно опережая показатели промышленности в целом и МСК в частности. Только в период 2005-2012 гг. объем валового выпуска российского НВТК с учетом выпуска научно-технической продукции и фармацевтики увеличился в 1,75 раза, а ядра НВТК (включающего предприятия ОПК и АТП) - почти в 1,8 раза. Наибольшую долю в выпуске НВТК занимает товарная продукция АРКП (43,6%) и производства СВТ (28,6%). Удельный вес продукции РЭК составляет 14%, АТП - 13,6%. Особенно высокие темпы роста выпуска валовой продукции НВТК наблюдались в 2007-2009 гг. вследствие высокой динамики АТП, а с 2010 г. - АРКП и РЭК. При этом в авиационной промышленности и радиоэлектронном комплексе основной рост был достигнут за счет выпуска продукции военного назначения, значительная часть которой поставлялась на экспорт. В судостроительной промышленности рост наблюдался в основном за счет кораблестроения, в то время как в области гражданского судостроения выпуск сокращался. Более подробные сводные данные о динамике выпуска и экспорта вооружений и военной техники в продукции НВТК, а также в финансировании государственных программ в сфере ОПК и АТП за 2005-2012 гг. приведены в табл. 1.Таблица 1 Сводные данные о развитии НВТК в 2005-2013 гг.

* Оценка авторов на основе официальных темпов роста товарной продукции, выпуска научно-технической продукции и официальных расчетных дефляторов продукции ОПК и АТК. ** Ликвидация Минатома России ухудшила ситуацию с публикацией единых данных по АТП и АТК. Руководство ГК «Росатом» опубликовало сводные данные только за 2008-2013 гг. Сводный индекс-дефлятор по АТП в целом не публикуется, поэтому оценки за 2005-2013 гг. имеют предварительный характер. *** Динамика НВТК (без фармацевтики) оценивается также без учета результатов деятельности АЭС, так как генерация электро- и теплоэнергии не является высокотехнологичной деятельностью. **** Расчет на основе индекса-дефлятора ВВП. Источники: Минпромторг России, Росатом, расчеты авторов.По данным таблицы с 2011 г. произошло значительное увеличение финансирования ОПК по линии гособоронзаказа (на 59,6% в сопоставимых ценах), а также рост ассигнований по разделу ФБ «национальная оборона» (21,9%). В то же время расходы на технологически ориентированные ФЦП практически не растут в сопоставимых ценах (с 2009 г.). Что касается экспорта, то продажи гражданской продукции ОПК снижаются с 2010 г., когда наблюдался их пиковый уровень за весь рассматриваемый период. В то же время экспорт ВВТ уверенно растет на протяжении всего анализируемого периода. Можно выделить следующие основные источники поступления денежных средств, которые формируют доход предприятий НВТК и служат источником финансирования технического перевооружения предприятий:

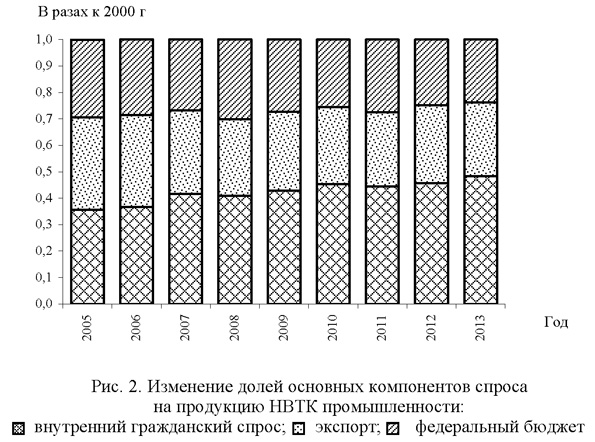

Относительные доли этих компонентов спроса (рис. 2) показывают достаточно устойчивую тенденцию увеличения удельного веса продукции, произведенной предприятиями НВТК при финансировании (прямом или косвенном) государства и соответственно снижения доли продукции, произведенной на экспорт.

За период с 2005 по 2013 г. доля государственных источников финансирования НВТК среди других компонентов спроса на продукцию комплекса значительно возросла. Всего за анализируемый период объем финансирования НВТК со стороны государства увеличился в 2,7 раза. Это, прежде всего, связано с опережающими темпами роста гособоронзаказа, доля которого в общем объеме государственного финансирования НВТК увеличилась с 63% в 2005 г. до почти 69% в 2013 г. С 2011 г. темпы роста гособоронзаказа стабильно опережают все остальные компоненты спроса на высокотехнологичную продукцию. Всего объем гособоронзаказа за анализируемый период возрос в сопоставимых ценах более чем в 2,9 раза. Затраты на технологически ориентированные ФЦП росли медленнее: их объем в сопоставимых ценах за тот же период увеличился примерно в два раза, а расходы на ядерно-оружейный комплекс - только на 46%. Общий объем экспорта НВТК (с учетом АТП и гражданской продукции предприятий ОПК) в номинальном долларовом эквиваленте возрос почти в 2,24 раза. Однако если учесть укрепление валютного курса и инфляцию, то доходы предприятий от экспорта ВВТ в реальном рублевом выражении увеличились всего лишь примерно на 10%. «Всплеск» удельного веса доходов от экспорта в 2009 г. вызван в основном девальвацией национальной валюты. В период 2005-2013 гг. доля высокотехнологичного экспорта в общем объеме спроса на продукцию НВТК имеет тенденцию к снижению (34,8-27,9%), несмотря на абсолютный рост в текущих ценах (от 10,8 до 24,2 млрд. долл. (см. табл. 1). Относительно стабильный с некоторыми колебаниями уровень доли гражданской продукции НВТК, идущей на внутренний рынок, связан с разнонаправленными, но пока взаимокомпенсирующими тенденциями. С одной стороны, наблюдается рост продаж гражданской авиатехники и ракетно-космической техники, новые образцы которой конкурентоспособны как на внешнем, так и на внутреннем рынке. С другой - значительная часть гражданской коммерческой продукции НВТК выпускается на устаревшей производственно-технологической базе, что подрывает ее конкурентоспособность, следовательно, порождает тенденцию к снижению объемов выпуска. Рассматривая снижение удельной доли валютных поступлений от экспорта в общем объеме средств финансирования предприятий НВТК необходимо отметить, что пакет прямой господдержки в значительной степени формируется за счет гособоронзаказа и ФЦП. При этом гособоронзаказ имеет чрезвычайно инертную и непрозрачную систему ценообразования, в которой часто не учитываются изменения цены на комплектующие и материалы. В результате либо рентабельность таких контрактов очень низкая, либо они становятся убыточными для предприятий ОПК. Этот недостаток должны частично компенсировать прямые (точечные) меры финансовой поддержки НВТК через ФЦП и прямое субсидирование отдельных предприятий под конкретные цели и задачи. Однако выделение этих средств, как правило, жестко регламентировано и связано с преодолением целого ряда бюрократических барьеров и сложностей. Дополнительные средства, как правило, выделяются под конкретные программы технического перевооружения. При этом менеджмент предприятий НВТК не может использовать их по собственному усмотрению. Кроме того, сложившаяся практика перечисления основных средств бюджетного финансирования на счета предприятий ОПК не ранее III-IV кварталов текущего финансового года часто приводит к запаздыванию реального поступления денег на счета предприятий и невозможности использовать их для расчетов с поставщиками. Между тем госфинансирование на цели модернизации основных фондов выделяется при условии выполнения требования обязательной закупки, монтажа и запуска нового оборудования до конца текущего финансового года. В результате предприятия ОПК зачастую вынуждены проводить необходимую модернизацию мощностей, привлекая заемные средства, погашение процентов по которым не предусмотрено в первоначальных программах финансирования и не покрывается бюджетными ассигнованиями. На многих предприятиях сложилась порочная практика, когда менеджмент компаний для выполнения мо-дернизационных планов покупает на поступившие в конце года средства дешевые низкокачественные, как правило, китайского производства станки, которые китайские компании готовы предоставлять в короткие сроки и по цене в 3-5 раз дороже их продажной цены (т.е. фактически с учетом «коррупционной составляющей» в интересах заказчиков) [10; 11]. Кроме того, финансирование по государственному оборонному заказу и по федеральным целевым программам имеет краткосрочный характер, так как контракты заключаются на объем текущего финансирования (т.е. на текущий финансовый год или максимум на плановый период до двух лет). Экспортные контракты, напротив, как правило, заключаются на длительный срок с четким графиком авансовых платежей, их рентабельность существенно выше, чем работ по гособоронзаказу. В результате именно они становятся для предприятий НВТК основным источником средств для финансирования долгосрочных программ технического перевооружения [12]. Однако имея в качестве основного дохода экспортные контракты, большинство предприятий ОПК попадает в сильную зависимость от развития мирового рынка вооружений и военной техники. Основные тенденции развития мирового рынка ВВТ в 2005-2013 гг. и место на нем РоссииОбщий объем мирового экспорта ВВТ в 2005-2013 гг. устойчиво возрастал, за исключением кризисных 2007 и 2008 гг. При этом с 2011 г. видна четкая тенденция к существенному снижению прежних темпов роста объемов рынка в стоимостных показателях: За период 2005-2013 гг. объем мирового экспорта ВВТ 455 (490) млрд. долл. (табл. 2). Таблица 2Объем мирового рынка ВВТ в 2005-2013 гг., млрд. долл.

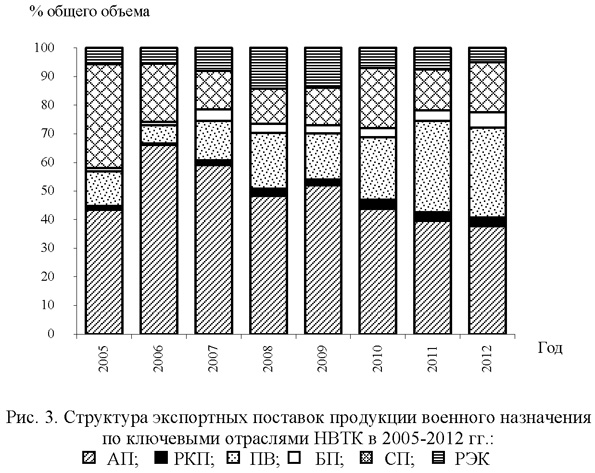

* Первая цифра означает нижнюю границу стоимости продаж, идентифицируемую по контрактам, вторая — оценку с учетом теневой составляющей. Стоимостной объем экспорта (импорта) указан в текущих долларах США по тому или иному году (т. е. на момент заключения контрактов) и рассчитан по фактическому сроку передачи вооружений. Данные приведены с учетом неучтенных в идентифицируемом объеме экспорта сделок, которые оцениваются примерно в 10% этой суммы. В целом темп роста мирового экспорта (импорта) ВВТ в период 2005-2013 гг. стабильно опережал темп роста мирового ВП. Это говорит о повышенном внимании стран к вопросам обеспечения национальной безопасности, в частности, закупок ВВТ по импорту. При этом ежегодный темп роста мирового экспорта (импорта) вооружений «уступил» темпу роста мирового ВП за рассматриваемый период только по двум годам - 2008 и 2012. В 2008 г. по сравнению с 2007 г. рост военного экспорта (импорта) составил +1,3% (рост мирового ВП в номинальных ценах +9,94%), а в 2012 г. соответственно всего +0,31% (+2,11%) [13]. В посткризисный период (2010 и 2011 гг.) темп рост мирового рынка вооружений существенно опережал темп роста мирового ВП, а доля мирового экспорта (импорта) вооружений в структуре мировых расходов на оборону стала возрастать (максимальное значение - 4% было достигнуто в 2012 г.). Рост этого показателя говорит о том, что в целом в структуре баланса мировых расходов на оборону доля средств на развитие (в части программ по импорту вооружений) увеличивается. Резкий рост объемов мирового экспорта вооружений в 2010-2011 гг. по сравнению с 2009 г. связан с тем, что на этот период пришлась большая часть отложенных из-за кризиса 2008-2009 гг. поставок по многим крупным контрактам. «Запас» отложенных контрактов был исчерпан, а подписание ряда крупнейших контрактов на закупку ВВТ было перенесено по срокам (прежде всего, это касается Индии, Саудовской Аравии и ряда других ключевых мировых импортеров вооружений). В 2012 г. мировой экспорт ВВТ имел практически нулевой темп роста. Первое место на мировых рынках по объему фактических экспортных поставок среди всех категорий ВВТ с большим отрывом занимает военная авиационная техника. За 2005-2012 гг. Центр анализа мировой торговли оружием (ЦАМТО) оценивает объем мировых поставок военной авиационной техники в 133 млрд. долл., что составляет около 35% идентифицируемого объема продаж всех категорий ВВТ4. На втором месте по объемам поставок находится бронетанковая техника. Ее объем ЦАМТО оценивает в 48 млрд. долл., что составляет 12,5% всего мирового экспорта вооружений в этот период. На третьем месте - военно-морская техника - 45,3 млрд. долл., что составляет 11,8% объема продаж по всем категориям вооружений. На четвертом месте - вертолетная техника, которая была поставлена на сумму 43 млрд. долл. (более 11% всего мирового объема идентифицируемого экспорта ВВТ). Далее идут средства противовоздушной обороны (ПВО) - 32,2 млрд. долл. (8,4%) и ракетно-артиллерийское вооружение - 18,2 млрд. долл. (4,7%). При этом объем продаж по разделу «прочие категории вооружений» (все остальные виды ВВТ, не входящие в перечисленные выше) составил 59,3 млрд. долл. (15,4% мирового рынка) [13]. Согласно последним данным Стокгольмского института исследований проблем мира (SIPRI), наиболее крупными импортерами ВВТ в 2005-2013 гг. были страны Юго-Восточной Азии, в первую очередь Индия и КНР. Индия в 2009-2013 гг. уверенно занимала первое место по объемам закупок ВВТ (14% общего объема закупок вооружений), а Китай и Пакистан делили вторую строчку рейтинга крупнейших импортеров вооружений - примерно 5% общего объема продаваемых в мире ВВТ. Крупными импортерами ВВТ в 2009-2013 гг. были Объединенные Арабские Эмираты (4%) и Саудовская Аравия (4%), а также США (4%), Австралия (4%), Южная Корея (4%), Сингапур (3%) и Аргентина (3%). При этом SIPRI отмечает тенденцию к существенному росту закупок оружия странами Персидского залива: с 2008 по 2013 г. они увеличились на 23%. В частности, Саудовская Аравия за указанный период поднялась с 18-й на 5-ю строку в списке главных импортеров оружия в мире [15]. Россия на мировом рынке ВВТ на протяжении 2005-2012 гг. достаточно устойчиво занимала второе место в рейтинге ЦАМТО по объему идентифицированного экспорта вооружений, уступая только США. Объем идентифицированного военного экспорта США в 2013 г. составил 23,56 млрд. долл., или 35,7% общемирового объема экспорта продукции военного назначения. Для России этот показатель в 2013 г. был равен 13,39 млрд. долл., или 20,3% общемировых поставок. В целом в 2009-2013 гг. США экспортировали вооружений на сумму 92,93 млрд. долл. (38,2% мирового рынка). За этот период идентифицированный экспорт ВВТ России составил 42,17 млрд. долл. (17,3% мирового рынка) [1]. Доля поставок российской продукции военного назначения и в мировом рынке вооружений в период 2005-2013 гг. медленно росла: с 18,7% до примерно 20% [1]. Рассматривая данные об идентифицируемом объеме экспорта по методике ЦАМТО, необходимо отметить, что в ней не учитываются поставки продукции РКП, а также контракты на ремонт, сервисное обслуживание и поставки запчастей. Объем этих неучтенных факторов может составлять для России до 12% суммы идентифицируемого экспорта. При этом для других крупнейших мировых поставщиков вооружений этот неучтенный сегмент существенно меньше и составляет 3-5%, что объясняется спецификой заключения российскими поставщиками контрактов на поставки запчастей, сервис и ремонт5. В результате реальный объем экспорта продукции военного назначения из России существенно выше. Это подтверждается официальными данными Федеральной службы по военно-техническому сотрудничеству России, согласно которым объем экспорта отечественных ВВТ в 2013 г. составил 15,7 млрд. долл., и доля России составляет 27% мирового объема экспортных поставок ВВТ [16]. Согласно данным ТС-ВПК [17], наибольший объем поставляемой продукции (с учетом контрактов на сервисное обслуживание, поставки запчастей и т.д.) в российском НВТК имеет авиационная промышленность. Однако в последние годы наблюдается тенденция к увеличению в объеме выручки от экспорта удельной доли промышленности обычных вооружений. Доля выручки от поставок продукции судостроительной промышленности в разные годы очень сильно различалась, что обусловлено длительным циклом производства в судостроительной промышленности и сложным графиком авансовых платежей по контрактам. Структура поставок на экспорт ВВТ ключевыми отраслями российского ОПК в 2005-2012 гг. показана на рис. 3 [17]6.

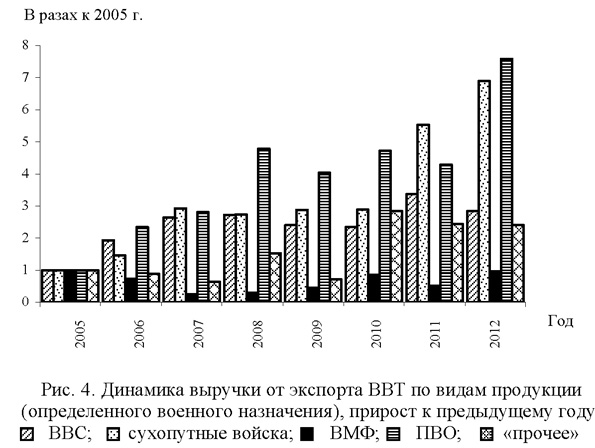

Значительное увеличение удельной доли промышленности обычных вооружений в общем объеме выручки от экспортных контрактов в 2011-2012 гг. объясняется резким ростом поставок на экспорт техники и вооружений для сухопутных войск. Общий объем выручки от этой статьи экспорта за 2005-2012 гг. возрос почти в семь раз. Если в 2005 г. иностранным заказчикам было поставлено только 2 танка и 109 бронемашин, то в 2012 г. в рамках экспортных контрактов были поставлены 128 танков, 276 бронемашин и 94 артиллерийских установки. Всего в 2005-2012 гг. экспорт составил 648 танков, 1082 бронемашины и 314 артиллерийских комплекса [17]. Кроме того в анализируемый период (рис. 4) также очень высокими темпами росла выручка от продажи комплексов противовоздушной обороны (более чем в 7,6 раза за 2005-2012 гг.). Поставки на экспорт (в натуральных показателях) ракет и ракетных пусковых установок (всех видов не только ПВО) возросли с 577 шт. в 2005 г. до более чем 16 тыс. шт. в 2012 г. Почти в три раза увеличился за 2005-2012 гг. объем выручки от поставок авиационной техники (с учетом комплексов вооружений). Всего, согласно данным ТС-ВПК, в 2005-2012 гг. на экспорт были отправлены 210 боевых самолетов и 314 боевых и военно-транспортных вертолетов [17]. Для динамики доходов от поставок военных кораблей характерны резкие колебания по годам в зависимости от авансирования и выплат по крупным контрактам. Такие контракты были реализованы в 2005 г. (поставлено иностранным заказчикам 7 боевых кораблей), в 2006 г. (2 боевых корабля), 2011 г. (5 кораблей) и 2012 г. (4 корабля). В остальное время доходы в этом сегменте в основном составляли авансовые платежи. Динамика роста валютной выручки от экспорта ВВТ по ключевым видам продукции приведена на рис. 4.

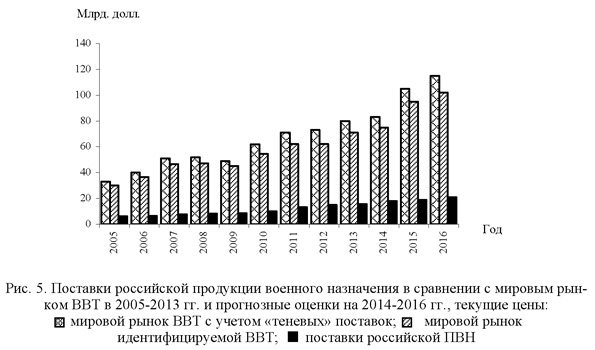

Основным покупателем российских ВВТ на протяжении всего рассматриваемого периода оставалась Индия, стабильно закупая около 21-27% всей продаваемой за рубеж российской продукции военного назначения. По данным SIPRI, Россия в 2009-2013 гг. поставила в Индию 75% всего объема ВВТ, закупленных этой страной. Кроме того, крупными импортерами российского оружия являются Алжир, КНР и Венесуэла, а также страны СНГ [15]. Всего отечественная продукция военного назначения поставляется в 65 стран, при этом с 89-ю государствами заключены и реализуются соглашения о военно-техническом сотрудничестве [16]. Резюмируя, можно сказать, что в целом ситуация благоприятна - выручка от экспортных контрактов растет, Россия занимает устойчивое второе место на мировом рынке, при этом Индия - ключевой покупатель ВВТ в мире является также и основным заказчиком российской продукции военного назначения. Вместе с тем, однако, поставки Россией авиационной техники, которые наиболее востребованы на мировом рынке, с 2008 г. стабилизировались и в целом не увеличиваются. Прогноз развития экспорта российских ВВТ в 2014-2016 гг. и его дальнейшая роль в развитии российского НВТКПо оценкам ЦАМТО [13], исходя из заключенных и опубликованных контрактов, ожидается резкий рост мирового рынка вооружений в 2014-2016 гг. В 2014 г. его объем должен достичь 75 млрд. долл., а в 2015 г. - 95 млрд. долл. В 2016 г., если мировая экономика избежит потрясений, вызванных возможной второй волной мирового финансово-экономического кризиса, объем мирового экспорта вооружений может достичь 102 млрд. долл. Что касается структуры мирового рынка экспортируемых ВВТ, то первое место в ней будут по-прежнему занимать военные самолеты (33% мирового рынка), на второе должны выйти боевые вертолеты (22%), третье сохранит военно-морская техника (13%), четвертое - средства ПВО (9,6%), пятое - ракетно-артиллерийское вооружение (9,2%), шестое место - бронетехника (8%). Вместе с тем итоги 2012-2013 гг. позволяют говорить о том, что российским предприятиям ОПК удалось переломить наметившуюся тенденцию к снижению объема вновь заключаемых экспортных соглашений по сравнению с фактическим объемом экспорта и таким образом, стабилизировать текущий портфель заказов. Совокупный портфель экспортных заказов по состоянию на конец 2013 г. достиг рекордного значения и превысил 49 млрд. долл. [16]. Россия должна сохранить устойчивое место на мировых рынках вооружений в 2015-2016 гг., заняв в тройке лидеров место после США. Если исходить из планируемых поставок Рособронэкспорта, то к 2016 г. доля России на мировом рынке вооружений останется на уровне примерно 19-20%. Ключевую роль в импорте российских вооружений по-прежнему будут играть Индия, Ирак и Вьетнам, при этом тройку лидеров покинут Китай и Алжир [13]. Благодаря девальвации рубля в 2014-2015 гг. доходы от экспорта существенно возрастут [4]. Сводные данные о мировом рынке вооружений и поставках российских ВВТ с прогнозом на 2015 -2016 гг. приведены на рис. 57. Тем не менее, по мнению авторов, серьезно увеличить объем экспорта ВВТ в ближайшие годы не получится, прежде всего, из-за объективных тенденций, складывающихся на мировом рынке вооружений, а также из-за ограниченных производственных мощностей российских предприятий в тех сегментах рынка, где ожидается действительно бурный рост (в частности в вертолетостроении) [9; 12]. При этом в краткосрочной перспективе объем экспорта, скорее всего, будет снижаться из-за политической ситуации в мире. В частности, сближение РФ и КНР под давлением санкций против России со стороны США в результате украинского кризиса может сократить закупки российских ВВТ Индией - главным геополитическим соперником Китая в регионе. Кроме того, в целом расширение поставок в КНР сопряжено с риском, поскольку китайские компании очень быстро осваивают предоставленные им технологии и при малейшей возможности переходят на собственное производство и «клонирование» продукции, отказываясь от внешних закупок [18, p. 192-199].

В целом по большинству направлений экспорта продукции военного назначения российские производители достигли определенного предела, поэтому заметного роста в ближайшее время, скорее всего, ожидать не следует (см. рис. 4). Однако серьезный потенциал роста есть у российских средств ПВО, так как стабильно высокий спрос на эту продукцию на мировых рынках формирует тенденцию к увеличению. Кроме того, российская продукция - одна из наиболее востребованных и конкурентоспособных на рынке средств ПВО; причем в ближайшее время ожидается выход на рынок новейших образцов российских средств ПВО. По мнению авторов, возможные ограничения экспорта российских средств ПВО на мировые рынки будут обусловлены не только политическими причинами, но в гораздо большей степени - ограниченными производственными мощностями российских предприятий. Эта проблема представляется нам ключевой, причем она касается не только производства средств ПВО, но и всех остальных видов ВВТ. Проблема обусловлена тем, что в 2014-2016 гг. российским предприятиям, помимо экспортных контрактов, предстоит выполнять работы по гособоронзаказу. При этом данные работы формально носят приоритетный характер, для них выделяются средства на расширение и модернизацию производственных мощностей, хотя еще недавно именно доходы от экспорта служили основным источником средств, направляемых на эти цели. В чем в этом случае состоит возможная новая роль экспорта как особого фактора развития российского ОПК? В настоящее время наблюдается объективное противоречие между гособоронзаказом и заказами на экспорт как факторами развития предприятий отрасли. С одной стороны, контракты с Минобороны РФ позволяют предприятиям российского ОПК не только выживать, но и развиваться. Переход к серийному производству в рамках выполнения гособоронзаказа стимулирует расширение производственных мощностей, особенно с учетом того, что на предприятиях ОПК они всегда должны быть избыточными для мобилизационных целей. В свою очередь избыточные мощности отражаются на себестоимости конечной продукции, снижая рентабельность предприятий и ограничивая возможности их дальнейшего развития, в том числе и стимулирующего воздействия на российскую экономику в целом. С другой стороны, текущая ситуация такова, что новые производственные мощности - пока в процессе создания, модернизация и перевооружение предприятий ОПК не завершены. Выполнение госзаказа и одновременное наращивание экспортных контрактов вызывают перегруженность действующих мощностей; что усугубляется сохранением на большинстве предприятий морально устаревших или существенно изношенных мощностей. Вместе с тем, поскольку экспортные контракты значительно более стабильны и рентабельны, наращивание экспорта российскими предприятиями ОПК может стать препятствием для выполнения заказов для Минобороны РФ и помешать своевременному перевооружению Вооруженных сил РФ. Эта перспектива усугубляется прогнозируемым срывом выполнения гос-оборонзаказа в связи с напряжением бюджета и неизбежными сокращениями расходов по целому ряду статей с 2015 г. [4; 9]. Выполненный в статье анализ позволяет сделать следующие выводы. Показатели экспорта российских ВВТ в стоимостных показателях в последние два-три года увеличиваются, однако за редким исключением роста не происходит. Это означает, что экспорт как ключевой фактор развития и поддержания жизнеспособности российского ОПК в целом себя исчерпал. В перспективе с учетом процесса модернизации и создания в рамках выполнения гособоронзаказа избыточных мощностей экспорт может стать фактором повышения рентабельности работы предприятий, выпускающих ВВТ. В этой ситуации экспортные контракты позволят загрузить простаивающие мощности и тем самым понизить себестоимость продукции для внутреннего рынка, а также в целом способствовать развитию предприятий и российского НВТК в целом. Согласно предварительным прогнозным оценкам, в 2014-2016 гг. российский НВТК будет расти темпом 9-10% ежегодно [19]. При этом гособоронзаказ будет определяющим фактором, влияющим на потенциал развития НВТК. Однако пока не будет существенно реформирована система ценообразования и повышена эффективность прямой господдержки за счет снижения бюрократических барьеров, гос-оборонзаказ не сможет полностью заменить экспорт. Ожидается, что экспорт российской продукции военного назначения будет обеспечивать около 20% всего прироста НВТК, а вместе со всем высокотехнологичным экспортом - почти 30%. При этом высокотехнологичный экспорт останется вторым по значимости (после гособоронзаказа) фактором роста НВТК, так как коммерческое гражданское высокотехнологичное производство будет стагнировать (и даже сокращаться) из-за кризисных явлений в российской экономике. Основное влияние экспорт российской продукции военного назначения окажет на развитие АРКП, РЭК и судостроения. В целом в условиях прогнозируемого в мировой экономике нового витка кризисных явлений экспортно-ориентированный сектор экономики РФ в среднесрочной перспективе будет в лучшем случае стагнировать, а внутриориентированный - сокращаться. В этой ситуации возможности для роста есть только у компаний транснационального сектора экономики РФ, однако они смогут развиваться при условии наличия производства не только для экспорта, но и для внутреннего рынка. Следовательно, развитие российского ОПК и НВТК в ближайшее время должно ориентироваться, прежде всего, на поддержку транснационального сектора, который в долгосрочной перспективе будет способствовать модернизации как НВТК, так и российской экономики в целом. В заключение следует также отметить, что образование на базе Таможенного союза Евразийского экономического союза, который начнет функционировать с 2015 г., расширяет экономическое пространство для развития транснационального сектора экономики РФ8. В свою очередь, введение экономических санкций против России на фоне украинского кризиса в среднесрочной перспективе может способствовать ориентации российской экономической политики на поддержку не только транснационального сектора, но и внутриориентированных отраслей. 1 При рассмотрении проблемы экспорта АТП оставлена за рамками исследования, так как при заключении контрактов на строительство АЭС за рубежом основную стоимость составляют строительные работы, которые фиксируются как экспорт продукции АТП, но не могут учитываться как производство высокотехнологичной продукции. 2 Под машиностроительным комплексом после перехода РФ к ОКВЭД в 2005-2012 гг. понимается сумма трех видов деятельности: «производство машин и оборудования» (DK), «производство электрооборудования, электронного и оптического оборудования» (DL) и «производство транспортных средств и оборудования» (DM). 3 Здесь и далее рисунки построены по расчетам авторов. Источник: Росстат, агентство ТС-ВПК. 4 В расчет включены поставки новых самолетов, лицензионные программы, поставки техники из состава вооруженных сил стран - экспортеров, ремонт и модернизация. Стоимостной объем поставок оценивается в текущих долларах США на момент заключения контрактов. 5 В расчет по России (как и по другим странам) включены только идентифицированные поставки основных видов обычных вооружений согласно классификации Регистра ООН. Работы по сервисному обслуживанию, ремонту, поставке запчастей и мелким контрактам, информация о которых носит фрагментарный характер, в расчет включены не полностью (включены только данные, по которым имеются официальные подтверждения). Не включены также поставки в космической сфере (производство космических аппаратов военного и двойного назначения и услуги по их выведению), поскольку эта категория не входит в Регистр ООН по обычным вооружениям. Самые высокие показатели неучтенного экспорта из-за специфики субподрядных работ среди крупнейших поставщиков вооружений имеют Израиль, Дания (ориентировочно 15-20%), а также Украина (более 25%) [13, см. Пояснения к методике ЦАМТО по учету экспорта вооружений]. 6 Источник: данные ТС-ВПК [17]. Сокращения в рисунке: АП — авиационная промышленность, РКП — ракетно-космическая промышленность, ПВ — промышленность обычных вооружений, БП — боеприпасная промышленность, СП — судостроительная промышленность, РЭК — радиоэлектронная промышленность (на момент сдачи статьи полные данные за 2013 г. еще не были известны). 7 Источник: данные ТС-ВПК, ЦАМТО и расчеты авторов. 8 Подробнее о текущем характере военного сотрудничества внутри СНГ см. [18, с. 131-142]. Литература 1. Информационное агентство АРМ-ТАСС // http://www.armstass.su/ 2. Frolov I.E. Transnational Sector of The Russian Economy: Predictable Dynamics And Development Problems // Journal of International Scientific Publications: Economy & Business. Vol.8. 2014. http://www.scientific-publications.net/get/1000007/1409595281727552.pdf 3. Белоусов Д.Р. Почему остановился рост российской экономики? //Итоги 2013 г. и прогноз экономического развития на среднесрочную перспективу. ЦМАКП, май 2014. http://www.forecast.ru/_ARCHTVE/Monitoring/2014/2014RusRost.pdf 4. Фролов И.Э., Македонский С.Н., Широв А.А. Сценарное моделирование устойчивости российской бюджетной системы к внешнеэкономическим шокам в 2013-2015 гг. //Проблемы прогнозирования. 2013. № 4. 5. Широв А.А. Внешняя торговля в структуре современной модели российской экономики //Проблемы прогнозирования. 2011. № 5. 6. Матовников М.Ю. Проблема российского внешнего корпоративного долга намного сложнее, чем кажется // Деньги и кредит. 2013. № 9. 7. Бендиков М.А., Фролов И.Э. Высокотехнологичный сектор промышленности России: состояние, тенденции, механизмы инновационного развития. М.: Наука, 2007. 8. National Innovation System and State Innovation Policy of the Russian Federation // Background Report to the OECD Country Review of the Russian Innovaion Policy. Moscow: Ministry ofEducation and Science of the Russian Federation. 2009. 9. Фролов И.Э., Кошовец О.Б., Ганичев Н.А., Бендиков М.А. Состояние и основные тенденции развития российского НВТК (2005-2012 гг.). Препринт. М.: ЦЭМИ РАН, 2014. 10. Кошовец О.Б., Ганичев Н.А. Проблемы модернизации высокотехнологичного комплекса в посткризисный период //Научные труды ИНП РАН. М.: МАКС Пресс, 2010. 11. Мясников В. Законодательные шлагбаумы на пути модернизации: вместо инновационных решений предприятия принуждены приобретать металлический мусор //Новое военное обозрение. 18.12.2009. 12. Koshovets O.B. Financial Performance and Technological Modernization of Russian Hi-Technology Complex and their Role to Boost Economic Growth // Journal of International Scientific Publications: Economy & Business, Vol.8. 2014. http://www.scientific-publications.net/get/1000007/1409340758352379.pdf 13. Центр анализа мировой торговли оружием // http://www.armstrade.org/ 14. Центр анализа стратегий и технологий //http://www.cast.ru/ 15. База данных Стокгольмского института исследования проблем мира // http://www.sipri.org/databases 16. Стенограмма заседания комиссии при Президенте РФ по военно-техническому сотрудничеству России с иностранными государствами от 24 апреля 2014 г. http://www.kremlin.ru/news/20865 17. ВПК России, структурные показатели. Доклад ТС-ВПК. Москва, 2012. 18. Russia: Arms Control, Disarmament and International Security. IMEMO Supplement to the Russian Edition of the SIPRI Yearbook 2013 / Ed. by A. Arbatov and S. Oznobishchev. Moscow: IMEMO RAN, 2014. 19. Фролов И.Э., Ганичев Н.А., Кошовец О.Б. Долгосрочный прогноз производственных возможностей высокотехнологичных отраслей //Проблемы прогнозирования. 2013. № 3.

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Популярные книги и учебники

- Экономикс - Макконнелл К.Р., Брю С.Л. - Учебник

- Бухгалтерский учет - Кондраков Н.П. - Учебник

- Капитал - Карл Маркс

- Курс микроэкономики - Нуреев Р. М. - Учебник

- Макроэкономика - Агапова Т.А. - Учебник

- Экономика предприятия - Горфинкель В.Я. - Учебник

- Финансовый менеджмент: теория и практика - Ковалев В.В. - Учебник

- Комплексный экономический анализ хозяйственной деятельности - Алексеева А.И. - Учебник

- Теория анализа хозяйственной деятельности - Савицкая Г.В. - Учебник

- Деньги, кредит, банки - Лаврушин О.И. - Экспресс-курс

Новые книги и журналы

Популярные лекции

- Шпаргалки по бухгалтерскому учету

- Шпаргалки по экономике предприятия

- Аудиолекции по экономике

- Шпаргалки по финансовому менеджменту

- Шпаргалки по мировой экономике

- Шпаргалки по аудиту

- Микроэкономика - Лекции - Тигова Т. Н.

- Шпаргалки: Финансы. Деньги. Кредит

- Шпаргалки по финансам

- Шпаргалки по анализу финансовой отчетности

- Шпаргалки по финансам и кредиту

- Шпаргалки по ценообразованию

- 50 лекций по микроэкономике - Тарасевич Л.С. - Учебное пособие

Популярные рефераты

- Коллективизация в СССР: причины, методы проведения, итоги

- Макроэкономическая политика: основные модели

- Краткосрочная финансовая политика предприятия

- Марксизм как научная теория. Условия возникновения марксизма. К. Маркс о судьбах капитализма

- История развития кредитной системы в России

- Коммерческие банки и их функции

- Лизинг

- Малые предприятия

- Классификация счетов по экономическому содержанию

- Кризис отечественной экономики

- История развития банковской системы в России

- Маржинализм и теория предельной полезности

- Кризис финансовой системы стран Азии и его влияние на Россию

- Иностранные инвестиции

- Безработица в России

- Источники формирования оборотных средств в условиях рынка