Популярные статьи

- Государственно-частное партнерство: теория и практика

- Международный форум по Партнерству Северного измерения в сфере культуры

- Мировой финансовый кризис и его влияние на Россию

- Совершенствование оценки эффективности инвестиций

- Качество и уровень жизни населения

- Фактор времени при оценке эффективности инвестиционных проектов

- Вопросы оценки видов социального эффекта при реализации инвестиционных проектов

- Государственная собственность в российской экономике - Масштаб и распределение по секторам

- Кластерный подход в стратегии инновационного развития зарубежных стран

- Перспективы социально-экономического развития России

- Теория экономических механизмов

- Особенности нового этапа инновационного развития России

- Экономический кризис в России: экспертный взгляд

- Налоговые риски

Популярные курсовые

- Учет нематериальных активов

- Потребительское кредитование

- Бухгалтерский учет - Курсовые работы

- Финансы, бухгалтерия, аудит - курсовые и дипломные работы

- Денежная система и денежный рынок

- Долгосрочное планирование на предприятии

- Диагностика кризисного состояния предприятия

- Интеграционные процессы в современном мире

- Доходы организации: их виды и классификация

- Кредитная система: место и роль в ней ЦБ и коммерческих банков

- Международные рынки капиталов

- Многофакторный анализ производительности труда

- Непрерывный трудовой стаж

- Виды и формы собственности и трансформация отношений собственности в России

- Анализ финансово-хозяйственной деятельности

Навигация по сайту

Организационно-экономический механизм финансирования инвестиционных программ генерирующих компаний |

|

А.И. Кузовкин Анализ существующей стратегии инвестиционной деятельности ОАО «Мосэнерго»*. Ежегодный прирост электропотребления на территории Московского региона составляет 4,5-5%. Дефицит энергетических мощностей - серьезный фактор, снижающий темпы развития бизнеса и жилищного строительства. Максимальное за всю историю Московской энергосистемы потребление электрической мощности было зафиксировано 20 января 2006 г. - 16200 МВт при температуре наружного воздуха -26,70 С. Исходя из баланса наличия собственных мощностей и возможности приема из ЕЭС России не более 2700 МВт, дефицит мощности Московской энергосистемы в 2006 г. составил 3900 МВт., c учетом необходимого резерва 13%. При развитии жилищного строительства в Москве и Московской области ежегодный прирост потребления составит 4,5-5%. При отсутствии новых генерирующих мощностей и развития сетевого хозяйства дефицит мощности увеличится и положение с энергоснабжением будет ухудшаться. По прогнозам института «Мосэнергопроект», ежегодный рост нагрузки достигнет 700-900 МВт в год [2]. Ожидаемый прирост генерирующих мощностей в соответствии с инвестиционной программой ОАО «Мосэнерго» и других генерирующих компаний Московского региона приведен табл. 1. Для оценки эффективности этой стратегии с позиции сбалансированного развития Московской энергосистемы сопоставим полученные оценки годовых вводов мощности с абсолютными значениями прироста нагрузок электропотребления при температуре наружного воздуха -26 0 С и ниже (табл. 2). Реализация инвестиционной программы приведет к сокращению почти в 7 раз дефицита энергомощностей. Данный фактор при условии эффективной реконструкции, развития электросетевого хозяйства и увеличения сальдоперетока мощности из других регионов позволит обеспечить растущие потребности региона в электроэнергии. Согласно инвестиционной программе, за период 2006-2015 гг. ОАО «Мосэнерго» планирует ввести 6617 МВт электрической мощности, при этом суммарный объем инвестиций составит 252 млрд. руб. с учетом затрат на обслуживание кредитов и облигационных займов. Таблица 1 Программа ввода генерирующих мощностей в Московском регионе, МВт

Таблица 2 Стратегии обеспечения прироста электрических нагрузок, МВт.

Финансирование инвестиционной программы будет осуществляться за счет собственных и привлеченных средств (табл. 3) [3]. Необходимые инвестиции можно привлечь как путем новых заимствований, так и использования схем, не требующих увеличения долговой нагрузки общества. Таблица 3 Характеристика источников финансирования

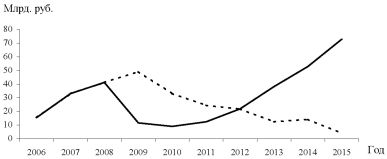

Имеющиеся в распоряжении ОАО «Мосэнерго» источники позволили обеспечить сбалансированное финансирование инвестиционной программы только на период 2006-2008 гг. Критическим с точки зрения финансирования инвестиционной программы является период 2009-2011 гг. Для выполнения поставленных задач необходимо привлечение дополнительных денежных средств в сумме 73,5 млрд. руб. Далее, в результате роста объемов производства, повышения тарифов на электрическую и тепловую энергию, увеличения доли амортизации в структуре источников финансирования инвестиций, а также снижения потребности в капитальных вложениях в 2012-2015 гг. не только будет достаточно собственных источников финансирования для выполнения программы капитального строительства, но и возможно высвобождение нераспределенной прибыли, что в свою очередь позволит обеспечить доходность на вложенный капитал (рис. 1).  Рис. 1. Потребность в инвестициях (- - -) и наличие источников финансирования (—) В основе анализа возможности привлечения заемных средств для покрытия дефицита финансирования инвестиционной программы ОАО «Мосэнерго» лежит предположение, что кредит выдается банками на условиях, аналогичных кредитному соглашению, существующему между ОАО «Мосэнерго» и ЕБРР. При 73,5 млрд. руб. заимствований суммарные затраты на обслуживание долга в 2009-2022 гг. составят 116,7 млрд. руб., что в 1,6 раза больше, чем сумма займа. Покрытие дефицита финансирования только за счет заемного капитала приведет к увеличению тарифной нагрузки потребителей на 4,6-13% (табл. 4) и к потере финансовой устойчивости ОАО «Мосэнерго» (табл. 5). Таблица 4 Рост тарифов на электрическую энергию в случае покрытия дефицита финансирования за счет кредитов банков

Таблица 5 Анализ возможности покрытия дефицита финансирования инвестиционной программы ОАО «Мосэнерго» за счет кредитов банков, млн.руб.

Стандарт управления долговой позицией дочерних зависимых обществ (ДЗО) ОАО «РАО ЕЭС» России предусматривает следующие показатели [4]: - Максимально допустимый лимит покрытия долга: EBITDA x 4 - ДЗК≥0; - Максимально допустимый лимит покрытия обслуживания долга: EBITDA/4 - % выплаты по кредитам ≥0, где EBITDA - прибыль компании до вычета налога на прибыль, начисленных процентов по кредитам и амортизации; ДЗК - долгосрочный заемный капитал. Таким образом, даже при условии привлечения кредитов по сравнительно низкой ставке в размере 9,54%, обеспечение финансирования инвестиционной программы только за счет заемных средств отрицательно скажется на финансовой устойчивости компании. Необходимо использование и других источников финансирования. Организационно-экономический механизм проектного финансирования инвестиционной программы ОАО «Мосэнерго» на основе концепции «единый покупатель». В условиях ограниченных возможностей увеличения долговой нагрузки ОАО «Мосэнерго» одним из наиболее целесообразных путей является применение схем проектного финансирования. В любом проекте финансирования присутствуют как минимум три участника: 1. Компания, которая инициирует проект и которой изначально принадлежит идея (спонсор), ее цель - получение экономических выгод от реализации проекта. Проект обычно имеет одного спонсора, однако в некоторых случаях в качестве спонсоров может выступить несколько компаний. 2. Проектная компания (Компания специального назначения - КСН), т.е. специально созданное для проекта юридическое лицо. Учредителем юридического лица выступает спонсор. В дальнейшем деятельность и финансовые потоки, связанные с реализуемым проектом, будут находиться в компетенции исключительно юридического лица. Таким образом, проектная компания в финансовом и юридическом отношении независима от инициатора проекта. 3. Инвесторы, в роли которых могут выступать банки, инвестиционные фонды и другие финансовые институты [5]. В случае привлечения заемного капитала - заемщиком будет являться вновь созданная компания, что не повлечет увеличения долговой нагрузки ОАО «Мосэнерго». Эксплуатация введенного оборудования может осуществляться персоналом ОАО «Мосэнерго» по договору с КСН. Для организации проектного финансирования в рамках КСН необходима следующая система договорных отношений: - договор генерального подряда на поставку оборудования, инжиниринг и строительство с опытными и авторитетными компаниями с указанием фиксированной цены, сроков исполнения и штрафных санкций за невыполнение обязательств; - долгосрочный договор поставки топлива (по схеме «поставляй или плати»), содержащий гарантированные объемы поставки и цены; - долгосрочный договор продажи электроэнергии (мощности) (по схеме «бери или плати») с платежеспособным покупателем; - долгосрочный договор продажи тепловой энергии. Одним из основных условий реализации проектного финансирования является наличие долгосрочных договоров на поставку продукции. В 70-х годах XX столетия в США проектное финансирование начало интенсивно развиваться и в энергетическом секторе. Энергетическая отрасль в США в тот период регулировалась государством, которое для стимулирования развития энергетики обязало предприятия сферы коммунальных услуг закупать весь объем электроэнергии у произво- дителей, отвечающих определенным критериям, например использованию прогрессивных технологий и т.д. Данный опыт целесообразно применить и в российских условиях. В работе [1] отмечалось «Мы уже провели встречи с представителями немецкой энергокомпании Е.оп, финской Fortum, итальянской Enel, а также с рядом российских инвесторов, заинтересованных в участии в развитии энергосистемы Москвы. Их интересуют долгосрочные контракты на продажу электроэнергии. Что же касается поставок газа, то мы одновременно ведем переговоры с «Газпромом», а также с независимыми поставщиками». В настоящее время в собственности ОАО «Газпром» находится контрольный пакет акций ОАО «Мосэнерго» и можно с большой долей вероятности утверждать, что вопросы заключения долгосрочных договоров на поставку природного газа будут решены положительно. Таким образом, наиболее актуальным для реализации технологий проектного финансирования является вопрос заключения долгосрочных договоров на поставку электроэнергии. В соответствии с отчетом Госкомстата РФ за 2005 г. внутренний региональный продукт Москвы и Московской области составил 21% ВВП страны. Очевидно, что Московский регион - один из самых богатых и динамично развивающихся субъектов РФ. Дефицит энергомощностей существенно тормозит его экономическое развитие. В этой связи представляется логичным участие государства в качестве «единого покупателя» электрической и тепловой энергии, отпускаемой новым генерирующим оборудованием. Таким покупателем может выступить правительство Москвы, Московской области или созданная ими энергосбытовая организация. Заключение долгосрочного договора поставки энергии (далее - Договор) между генерирующей компанией и «единым покупателем» позволит решить следующие задачи: - обеспечить инвестиционную привлекательность проектов; - предотвратить ценовые манипуляции на рынке электроэнергии в условиях дефицита мощностей; - инициировать умеренный темп роста тарифов на электрическую и тепловую энергию для потребителей региона. Система ценообразования в рамках данного Договора должна быть выгодна как производителям, так и потребителям электроэнергии. Достичь этого можно, во-первых, установлением тарифов для производителей на длительный (несколько лет) срок. В этом случае у производителей появляются стимул и время для снижения издержек и получения дополнительной (экономической) прибыли. Во-вторых - ежегодной корректировкой (индексацией) тарифов для учета инфляции, изменений цен на топливо и других факторов, не зависящих от производителя. При очередном пересмотре новый тариф назначается в промежутке между тарифом предыдущего года и фактическими (сниженными) издержками производителя. При этом часть экономической прибыли будет оставаться у производителя, а за счет остальной (изымаемой) части будут снижаться тарифы. Тем самым будет достигнут компромисс интересов производителей и потребителей. Анализ коммерческой бюджетной и макроэкономической эффективности инвестиционной программы ОАО «Мосэнерго». Для оценки перспективных уровней тарифов на электроэнергию от новых генерирующих мощностей введем понятие индикативные тарифы на генерацию электрической энергии. Индикативные тарифы на генерацию электрической энергии рассчитываются по следующей формуле:  где ζtбазЭ - средний тариф на электроэнергию приобретаемую с оптового рынка в регионе на момент заключения договора; IiпотрЭ - прогноз роста среднего тарифа на розничном рынке электроэнергии (для всех категорий потребителей), на конец периода в процентах к декабрю предыдущего года. Основной смысл расчета заключается в определении тарифов на генерацию электрической энергии, позволяющих обеспечить целевую динамику изменения тарифов для конечных потребителей. В основе расчета перспективных уровней тарифов на электрическую и тепловую энергию лежат следующие допущения: - целевой показатель эффективности проектов -достижение внутренней нормы доходности в размере 13,6% в течение 15 лет с момента начала реализации проекта (13,6% - доходность акций ОАО «Мосэнерго» в 2007 г., определенная на основе модели САРМ); - по достижении целевого показателя эффективности тарифы на электроэнергию, отпускаемую новыми объектами генерации, принимаются на уровне индикативных значений, т. е. соответствуют средним тарифам на электроэнергию, покупаемую у генерирующих компаний в регионе. Основные показатели коммерческой эффективности инвестиционных проектов ОАО «Мосэнерго» приведены в табл. 6. В результате ввода генерирующих мощностей сумма дополнительных налоговых поступлений в бюджеты всех уровней за 2008-2015 гг. без учета дисконтирования составит 64 млрд. руб., или 87% необходимых дополнительных инвестиций в 2009-2011 гг. (табл. 7). В соответствии с методикой [6], утвержденной приказом Минэкономразвития России и Минфином России от 23.05.06 № 139/82 (далее Методика), дисконтируемый бюджетный денежный поток BCF, генерируемый инвестиционным проектом, определяется следующим образом:  где TCFtdirect - прямой налоговый денежный поток в период t, обусловленный инвестиционным проектом, - налоговые поступления (см. табл. 6); TCFtindirect - косвенный налоговый поток от деятельности экономических агентов, не являющихся инвесторами или участниками проекта (в данном исследовании расчет косвенного налогового эффекта не производится); EBEt - экономия средств федерального бюджета, возникающая в период t в результате реализации данного проекта - экономия средств федерального бюджета при отсутствии убытков в случае перерывов энергоснабжения (по оценкам специалистов, ущерб для экономики города от аварий Московской энергосистемы в десятки раз превышает размер инвестиций в генерирующие мощности); NonTaxRev - доходы от использования федерального имущества, создаваемого в ходе реализации проекта; r - требуемая доходность на вложение капитала из средств фонда, устанавливается исходя из доходности Стабилизационного фонда РФ (принимается на уровне 4%). Вследствие отсутствия данных о структуре налоговых платежей экономических агентов ОАО «Мосэнерго», а также трудностей количественной оценки ущерба от аварии энергосистемы бюджетная эффективность в рамках данного исследования рассчитывается с использованием прямых налоговых поступлений. Результаты расчета дисконтированных налоговых поступлений приведены в табл. 8. Таблица 6 Основные показатели коммерческой эффективности инвестиционных проектов, млн. руб.

Таблица 7 Расчет налоговых поступлений в бюджеты всех уровней, млн. руб.

Таблица 8 Расчет дисконтируемых налоговых поступлений в бюджеты всех уровней в результате реализации инвестиционной программы ОАО «Мосэнерго», млн.руб.

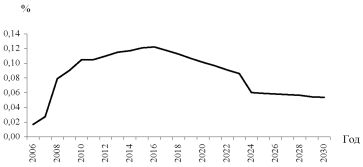

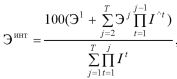

К 2020 г. общая сумма дисконтированньгх налоговых поступлений составит 174 млрд. руб., что в 2,4 раза превышает объем средств, необходимый для покрытия дефицита финансирования. Это свидетельствует о высокой бюджетной эффективности инвестиционной программы ОАО «Мосэнерго» даже без учета косвенных налоговых поступлений и остальных параметров, предусмотренных Методикой. Макроэкономическая эффективность инвестиционного проекта оценивается по его способности влиять на формирование ВВП. Оценка макроэкономической результативности базируется на определении прямого и косвенного макроэкономического эффекта для каждого года реализации проекта. Прямой макроэкономический эффект (ПМЭ) реализации инвестиционного проекта оценивается как объем ВВП, обусловленный инвестициями в основной капитал, и стоимостью товарной продукции, произведенной на созданных объектах в год без учета затрат на оплату товаров и услуг иностранных поставщиков и подрядчиков. Косвенный макроэкономический эффект (КМЭ) - дополнительные доходы, образующиеся в экономике под влиянием использования прямых (входящих в состав ПМЭ) доходов участников хозяйственной деятельности (населения, предприятий, государства) на покупки российских потребительских и инвестиционных товаров и услуг. Годовой индекс экономической эффективности инвестиционного проекта Эtг характеризует влияние инвестиционного проекта на рост ВВП (рис. 2) и оценивается по соотношению совокупного макроэкономического эффекта в ценах предыдущего года и объема ВВП предыдущего года, рассчитанного при условии отказа от реализации инвестиционного проекта: Эtг = ПМЭct / ВВПΛt-1. Выполненные расчеты выявляют следующие тенденции динамики годового индекса макроэкономической эффективности: - 2006-2012 гг. - рост значений индекса, обусловленный высоким уровнем инвестиционной активности; - 2013-2018 гг. - замедление роста в связи с окончанием строительства большинства объектов, дальнейший рост индекса обусловлен высокими уровнями тарифов для достижения целевых показателей эффективности; - 2019-2024 гг. - уменьшение значений индекса вследствие снижения уровней тарифов на электроэнергию до индикативных значений по достижении целевых показателей инвестиционных проектов; - 2024-2030 гг. - незначительное снижение значений индекса. К этому периоду по большинству проектов достигнуты целевые показатели эффективности, и тарифы на электроэнергию приняты на уровне индикативных значений.  Рис. 2. Динамика годового индекса макроэкономической эффективности инвестиционных проектов ОАО «Мосэнерго» В качестве основного показателя экономической эффективности инвестиционного проекта используется интегральный индикатор экономической эффективности (Эинт), характеризующей часть суммарного ВВП за все годы расчетного периода, которая может быть обеспечена реализацией инвестиционного проекта:  где It - индекс экономического роста в период t по данным прогноза; IΛt - индекс экономического роста в период t при условии отказа от реализации инвестиционного проекта. В соответствии с Методикой [6] инвестиционный проект признается соответствующим критерию экономической эффективности, если значение интегрального индекса превышает 0,01%. Получены следующие результаты расчета интегрального индекса экономической эффективности инвестиционной программы ОАО «Мосэнерго»: 2015 г. - 0,095%; 2020 г. - 0,11; 2025 г. - 0,10; 2030 г. - 0,09%. Выполненные расчеты свидетельствуют о высоком уровне макроэкономической эффективности инвестиционной программы ОАО «Мосэнерго». Даже без учета показателей косвенных эффектов интегральный показатель макроэкономической эффективности в 10 раз превышает критерий, предложенный в Методике, что свидетельствует о высоком значении инвестиционной программы экономики не только Московского региона, но и всей страны. Для интегрального индекса экономической эффективности в целом характерна та же динамика, что и для годовых значений индекса макроэкономической эффективности. Анализ тарифных последствий реализации инвестиционной программы ОАО «Мосэнерго». В целях анализа тарифных последствий реализации инвестиционных проектов необходимо определить средний тариф на генерацию электрической энергии в Московском регионе. В основе расчета лежат следующие допущения: - тарифы на генерацию электрической энергии для ОАО «Мосэнерго» без учета новых вводов мощностей соответствуют индикативным значениям; - полезный отпуск электроэнергии от ОАО «Мосэнерго» без учета новых вводов мощностей увеличивается до 2015 г. в результате мероприятий по модернизации ряда турбоагрегатов и сокращению технологических ограничений по выпуску мощностей, предусмотренных инвестиционной программой ОАО «Мосэнерго». После 2015 г. полезный отпуск электроэнергии от ОАО «Мосэнерго» (без учета новых вводов и выбытия основных средств) принят на уровне 2015 г.; - расчет показателей на 2015-2030 гг. выполнен без учета ввода новых мощностей после 2015 г., в частности третьей и четвертой очереди Петровской ГРЭС. В соответствии с данными табл. 5 в случае продажи электроэнергии, полученной на новых генерирующих мощностях, по рассчитанным тарифам, обеспечивающим доходность на вложенный капитал в размере 13,6% за 15 лет, среднеотпу-скные тарифы на электроэнергию от новых генерирующих источников в период 2009-2022 гг. превысят индикативные значения на 35-80%. Предполагается, что после 2022 г. будут достигнуты целевые показатели эффективности большинства рассматриваемых инвестиционных проектов и тарифы на электроэнергию от данных источников будут на уровне индикативных значений. С учетом отпуска электроэнергии от ТЭЦ ОАО «Мосэнерго» среднеотпускной тариф на электрическую энергию в период 2009-2022 гг. превысит индикативные значения на 26-30%. Перед энергетиками и государством стоит непростая задача: обеспечить инвестиционную привлекательность отрасли и минимизировать тарифную нагрузку на потребителей [7, 8]. С учетом высокой бюджетной и макроэкономической эффективности рассмотренной инвестиционной программы представляется логичным участие государства не только как покупателя электроэнергии и гаранта инвестиций, но и как кредитора и прямого инвестора. Предлагаются два основных направления минимизации тарифных последствий выполнения рассмотренной инвестиционной программы: предоставление инвестиционного налогового кредита и прямые государственные инвестиции. Инвестиционный налоговый кредит (ИНК). В соответствии со Ст. 66-68 Налогового кодекса РФ в случае выполнения организацией особо важного заказа по социально-экономическому развитию региона или предоставлению ею особо важных услуг населению, государство может выдавать ИНК по налогу на прибыль организации, а также по региональным и местным налогам, т. е. предоставлять возможность в течение определенного срока уменьшать свои платежи по соответствующим налогам с последующей поэтапной уплатой суммы кредита и начисленных процентов [9]. Предоставление создаваемым КСН инвестиционных кредитов по налогу на прибыль и налогу на имущество позволит снизить тарифы в период 2011-2022 гг. и перенести часть тарифного бремени на более поздний период, когда будут достигнуты целевые показатели эффективности рассмотренных проектов. Для достижения максимального социально-экономического эффекта необходимы следующие изменения в налоговом законодательстве (табл. 9). Налоговым кодексом РФ регламентировано, что законом субъекта Российской Федерации и нормативными правовыми актами, принятыми представительными органами местного самоуправления по региональным и местным налогам, соответственно могут быть установлены иные основания и условия предоставления инвестиционного налогового кредита, включая сроки действия инвестиционного налогового кредита и ставки процентов на сумму кредита. Таблица 9 Предлагаемые изменения в налоговом законодательстве относительно условий предоставления инвестиционного налогового кредита

Таким образом, указанные предложения могут быть реализованы на уровне регионов, без изменения федерального законодательства. Прямые государственные инвестиции в строительство Петровской ГРЭС. Строительство Петровской ГРЭС является самым крупным проектом инвестиционной программы ОАО «Мосэнерго». В рамках исследования рассмотрен сценарий ввода двух очередей Петровской ГРЭС на базе ПГУ-800. В отличие от остальных проектов, нацеленных на использование существующей инфраструктуры ТЭЦ ОАО «Мосэнерго», строительство Петровской ГРЭС будет осуществляться с «нулевой отметки». В этой связи показатель удельных капитальных затрат на 1 МВт мощности для Петровской ГРЭС более чем в 2 раза превышает данные показатели для ПГУ - энергоблоков на территории ТЭЦ Москвы. В настоящее время для Петровской ГРЭС не определен топливный режим. В случае принятия угольного варианта капитальные и эксплуатационные затраты значительно возрастут. Выполненные расчеты показывают, что для достижения по первой и второй очередям Петровской ГРЭС целевой доходности в 13,6% за 15 лет, тарифы на электроэнергию для данной ТЭС должны превышать индикативные уровни в 2,13 раза (рис. 3).  Сценарий динамики тарифов, рассмотренный в данном исследовании, не учитывает ввода третьей и четвертой очереди после 2015 г., безусловно, данный фактор окажет существенное влияние на динамику цены электроэнергии. В целях обеспечения приемлемого роста тарифов на электроэнергию в регионе необходимы прямые государственные инвестиции в строительство Петровской ГРЭС. Для минимизации тарифной нагрузки на потребителей региона предлагается установить для Петровской ГРЭС тарифы на электроэнергию, обеспечивающие рентабельность затрат 3%, что соответствует рентабельности затрат ОАО «Мосэнерго», принятой в тарифно-балансовом решении ФСТ на 2007 г. Выполненные авторами расчеты показывают, что с учетом нормы дисконта для бюджетных инвестиций на уровне доходности Стабилизационного фонда РФ (4%) и налоговых поступлений от эксплуатации объекта дисконтированный срок окупаемости проекта по вводу первой и второй очереди составит 17 лет с начала строительства. Рассмотренные меры позволят уменьшить разрыв между средними тарифами на генерацию электрической энергии и индикативными значениями (табл. 10). Таблица 10 Отклонения среднеотпускных тарифов на генерацию электроэнергии в Московском регионе от индикативных значений, %

Анализ проведенных исследований позволяет сделать следующие выводы. 1. Источники финансирования, имеющиеся в распоряжении ОАО «Мосэнерго» в настоящее время, недостаточны для реализации намеченной инвестиционной программы. Покрытие дефицита финансирования невозможно только за счет заемных средств, так как это отрицательно скажется на финансовой устойчивости и снизит кредитный рейтинг компании. 2. В условиях перехода в 2011 г. к 100-процентному конкурентному (свободному) ценообразованию на оптовом рынке электроэнергии строительство новых электростанций станет возможным лишь при дальнейшем увеличении спроса, что будет сопровождаться еще большим ростом цен, монопольной прибыли производителей и соответствующим ущербом для экономики и социальной сферы. Причем при существующей системе государственного регулирования тарифов на электроэнергию нельзя обеспечить необходимого притока инвестиций в отрасль. Выходом из этой ситуации может стать реализация концепции «Единый покупатель», предусматривающей конкуренцию лишь производителей электроэнергии. Сфера генерации разделяется на несколько независимых (финансово самостоятельных) электрогенерирующих компаний (ЭГК), которые начинают конкурировать за поставку электроэнергии единому закупочному агентству. 3. Реализация инвестиционных проектов с использованием принципов проектного финансирования будет способствовать расширению источников привлечения заемного капитала, так как заемщиками будут выступать созданные компании специального назначения. 4. Заключение долгосрочных договоров с участием государства в качестве единого покупателя на поставку электрической и тепловой энергии от новых объектов генерации позволит сдержать рост тарифов на генерацию электроэнергии в Мос- ковском регионе и обеспечить кредиторам и потенциальным инвесторам гарантии возврата вложенного капитала. 5. Инвестиционная программа ОАО «Мосэнерго» обладает высокой бюджетной и макроэкономической эффективностью, что свидетельствует о целесообразности участия государства в инвестиционном процессе. 6. Инвестиционная привлекательность проектов возможна только при высоких тарифах на отпускаемую продукцию. Для обеспечения внутренней нормы доходности проектов на уровне 13,6% за 15 лет с начала строительства среднеотпускные тарифы на генерацию электроэнергии от новых мощностей должны превысить целевые уровни на 35-80%. Для минимизации тарифной нагрузки необходимо: предоставить создаваемым компаниям инвестиционные налоговые кредиты с отсрочкой погашения основной суммы долга до момента достижения целевых показателей эффективности по инвестиционным проектам; направить 140 млрд. руб. бюджетных инвестиций в строительство Петровской ГРЭС; снизить издержки генерирующих компаний, что увеличит прибыль и инвестиционные возможности компаний. * В перспективе до 2012 г. ОАО «Мосэнерго» запланирована реализация первых трех этапов инвестиционной программы. Первый этап программы финансируется за счет дополнительной эмиссии акций, которые выкуплены ОАО «Газпром» (48 млрд руб.). Второй этап будет реализован в основном за счет собственных средств компании и частично заимствований. Вопрос финансирования третьего этапа находится на стадии обсуждения с ОАО «Газпром » [1]. Литература 1. Интервью генерального директора ОАО «Мосэнерго» Анатолия Копсова. Коммерсант, 17 декабря 2007 г. 2. Концепция технического перевооружения энергетического хозяйства г. Москвы и Московской области, РАН. Москва, 2005. 3. Официальный сайт ОАО «Мосэнерго» www.mosenergo.ru 4. Стандарт управления долговой позицией ДЗО ОАО «РАО ЕЭС России», утвержденный решением правления ОАО «РАО ЕЭС России» от 19.02.2007 г. 5. Пайк Р., Нил Б. Корпоративные финансы и инвестирование. СПб, 2006. 6. Методика расчета показателей и применения критериев эффективности инвестиционных проектов, претендующих на право получения государственной поддержки за счет средств Инвестиционного фонда РФ. Приказ Минэкономразвития и Минфина России от 23.05.2006 № 139/82. 7. Концепция долгосрочного социально-экономического развития Российской Федерации. Минэкономразвития России, 2007. 8. Генеральная схема размещения объектов электроэнергетики до 2020 года, ОАО «РАО ЕЭС России». Москва, 2007. 9. Налоговый кодекс РФ . М.: Изд-во профессиональной юридической системы «Кодекс», 2006. |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Популярные книги и учебники

- Экономикс - Макконнелл К.Р., Брю С.Л. - Учебник

- Бухгалтерский учет - Кондраков Н.П. - Учебник

- Капитал - Карл Маркс

- Курс микроэкономики - Нуреев Р. М. - Учебник

- Макроэкономика - Агапова Т.А. - Учебник

- Экономика предприятия - Горфинкель В.Я. - Учебник

- Финансовый менеджмент: теория и практика - Ковалев В.В. - Учебник

- Комплексный экономический анализ хозяйственной деятельности - Алексеева А.И. - Учебник

- Теория анализа хозяйственной деятельности - Савицкая Г.В. - Учебник

- Деньги, кредит, банки - Лаврушин О.И. - Экспресс-курс

Новые книги и журналы

Популярные лекции

- Шпаргалки по бухгалтерскому учету

- Шпаргалки по экономике предприятия

- Аудиолекции по экономике

- Шпаргалки по финансовому менеджменту

- Шпаргалки по мировой экономике

- Шпаргалки по аудиту

- Микроэкономика - Лекции - Тигова Т. Н.

- Шпаргалки: Финансы. Деньги. Кредит

- Шпаргалки по финансам

- Шпаргалки по анализу финансовой отчетности

- Шпаргалки по финансам и кредиту

- Шпаргалки по ценообразованию

- 50 лекций по микроэкономике - Тарасевич Л.С. - Учебное пособие

Популярные рефераты

- Коллективизация в СССР: причины, методы проведения, итоги

- Макроэкономическая политика: основные модели

- Краткосрочная финансовая политика предприятия

- Марксизм как научная теория. Условия возникновения марксизма. К. Маркс о судьбах капитализма

- История развития кредитной системы в России

- Коммерческие банки и их функции

- Лизинг

- Малые предприятия

- Классификация счетов по экономическому содержанию

- Кризис отечественной экономики

- История развития банковской системы в России

- Маржинализм и теория предельной полезности

- Кризис финансовой системы стран Азии и его влияние на Россию

- Иностранные инвестиции

- Безработица в России

- Источники формирования оборотных средств в условиях рынка