Популярные статьи

- Государственно-частное партнерство: теория и практика

- Международный форум по Партнерству Северного измерения в сфере культуры

- Мировой финансовый кризис и его влияние на Россию

- Совершенствование оценки эффективности инвестиций

- Качество и уровень жизни населения

- Фактор времени при оценке эффективности инвестиционных проектов

- Вопросы оценки видов социального эффекта при реализации инвестиционных проектов

- Государственная собственность в российской экономике - Масштаб и распределение по секторам

- Кластерный подход в стратегии инновационного развития зарубежных стран

- Перспективы социально-экономического развития России

- Теория экономических механизмов

- Особенности нового этапа инновационного развития России

- Экономический кризис в России: экспертный взгляд

- Налоговые риски

Популярные курсовые

- Учет нематериальных активов

- Потребительское кредитование

- Бухгалтерский учет - Курсовые работы

- Финансы, бухгалтерия, аудит - курсовые и дипломные работы

- Денежная система и денежный рынок

- Долгосрочное планирование на предприятии

- Диагностика кризисного состояния предприятия

- Интеграционные процессы в современном мире

- Доходы организации: их виды и классификация

- Кредитная система: место и роль в ней ЦБ и коммерческих банков

- Международные рынки капиталов

- Многофакторный анализ производительности труда

- Непрерывный трудовой стаж

- Виды и формы собственности и трансформация отношений собственности в России

- Анализ финансово-хозяйственной деятельности

Навигация по сайту

Развитие института инвестора в России как основного участника рынка ценных бумаг |

|

Бувальцева В.И.

д. э. н., проф. завкафедрой финансов и кредита Кемеровского государственного университета (КГУ) Чечин В.В. ассистент кафедры финансов и кредита КГУ В современной рыночной экономике коммерческие организации все больше нуждаются в финансовых ресурсах для осуществления своей деятельности. В последнее время ужесточаются требования к российским коммерческим банкам, в результате только за 2013-2014 гг. банковская система России лишилась 51 банка. В этих условиях повышается роль рынка ценных бумаг (РЦБ) как альтернативного источника финансирования экономики. Но для успешного функционирования РЦБ необходимо обеспечить массовый спрос на соответствующие инструменты, как в США. Инвестор формирует спрос на все финансовые инструменты, обращающиеся на рынке ценных бумаг, и выступает его ключевым участником. Поэтому важно исследовать институт инвестора, выявить основные проблемы и предложить варианты их решения. Кто такой инвестор?В экономической литературе нет единого подхода к определению понятия «инвестор». Так, в экономическом словаре А. Б. Борисова дано следующее определение: «Инвестор — юридическое или физическое лицо, осуществляющее инвестиции, вкладывающее собственные, заемные или иные привлеченные средства в инвестиционные проекты. Инвестиционный капитал, вкладываемый инвестором, может быть представлен в виде финансовых ресурсов, имущества, интеллектуального продукта. Инвесторы не просто вкладывают капитал в дело, подобно бизнесменам, но осуществляют долговременные вложения в достаточно крупные проекты, связанные со значительными производственными, техническими, технологическими преобразованиями, новшествами» (Борисов, 2003. С. 86). Я. Миркин определяет инвестора как лицо, обладающее излишками денежных средств и вкладывающее их в ценные бумаги (Миркин, 2002. С. 13). В. Галанов и А. Басов дают следующее определение: «Инвестор — лицо, которому ценные бумаги принадлежат на праве собственности (собственник) или ином вещном праве (владелец)» (Галанов, Басов, 2006. С. 211). В федеральном законе № 39-Ф3 инвесторами признаются лица, осуществляющие капитальные вложения на территории Российской Федерации с использованием собственных и (или) привлеченных средств в соответствии с российским законодательством. Инвесторами могут быть физические и юридические лица, создаваемые на основе договора о совместной деятельности и не имеющие статуса юридического лица объединения юридических лиц, государственные органы, органы местного самоуправления, а также иностранные субъекты предпринимательской деятельности1. В данной статье мы считаем инвестором физическое или юридическое лицо, совершающее операции на рынке ценных бумаг вне зависимости от срока владения ими с целью получения прибыли. Можно выделить следующие основные категории инвесторов рынка ценных бумаг (рис. 1).

Данная схема отражает полный состав потенциальных инвесторов на рынке ценных бумаг. Основная цель любой их группы — инвестировать денежные средства на нем для получения прибыли и в некоторых случаях — для приобретения права на управление организацией. Но у каждой категории инвесторов есть своя специфика, связанная со стратегией и способами инвестирования и определяющая их поведение и влияние на рынок ценных бумаг. Официальные систематизированные данные о составе и количественных характеристиках инвесторской базы российского РЦБ отсутствуют. Ее учет и изучение осуществляют профессиональные участники рынка ценных бумаг, саморегулируемые организации и исследовательские группы. Ниже рассмотрены основные группы инвесторов на российском рынке ценных бумаг. Основные группы инвесторовФизические лицаФизических лиц, которые приняли решение об инвестировании денежных средств на РЦБ и периодически пользуются услугами брокеров, доверительных управляющих или приобрели инвестиционные паи ПИФов, мы будем относить к частным инвесторам. Группа «Московская биржа» представляет основной рынок ценных бумаг в России и на регулярной основе раскрывает информацию о количестве и структуре клиентов участников торгов. На рисунке 2 приведены данные о количестве клиентов — физических лиц-резидентов.

С 2005 г. наметился, а в последующие годы продолжился рост числа граждан, инвестирующих на рынке ценных бумаг. Однако с 2010 г. темп прироста клиентов — физических лиц-резидентов начал сокращаться, в 2014 г. их количество увеличилось по сравнению с предыдущим годом на 7% и составило 945,13 тыс. человек, или менее 1% общей численности экономически активного населения страны. Вместе с тем имеется большой потенциал для привлечения новых частных инвесторов на отечественный рынок ценных бумаг, что поможет ему выйти в будущем на новый качественный уровень. Важной характеристикой частной инвесторской базы выступает количество активных инвесторов, то есть тех, кто осуществляет на фондовой бирже не менее одной сделки в месяц. Их число в общей клиентской массе небольшое. Максимального значения этот показатель достигал в октябре 2009 г. — 119,8 тыс. человек, или 18% общего числа клиентов. В 2014 г. активные клиенты составляли 87 602 человека, или чуть менее 10% общего числа клиентов2. В общем объеме сделок, совершаемых физическими лицами на Московской бирже, сделки с акциями занимают 95%, на корпоративные облигации приходится 1,2%. Иные виды ценных бумаг, в том числе субфедеральные, муниципальные облигации и инвестиционные паи, составляют в инвестиционном портфеле частных инвесторов доли процента. Среди объективных причин слабой вовлеченности граждан в операции с ценными бумагами следует отметить низкий уровень денежных доходов населения и территориальную ограниченность возможности получать услуги на рынке ценных бумаг, хотя с развитием интернет-трейдинга последняя причина стала отходить на второй план. Главной субъективной причиной низкой активности граждан на рынке ценных бумаг по-прежнему остается недостаточная инвестиционная грамотность населения. Подавляющее большинство граждан, располагающих денежными средствами для сбережения, предпочитают банковские депозиты или наличные. Паевые инвестиционные фондыС юридической точки зрения паевой инвестиционный фонд (ПИФ) — обособленный имущественный комплекс, состоящий из имущества, переданного в доверительное управление управляющей компании учредителем (учредителями) доверительного управления с условием объединения этого имущества с имуществом иных учредителей доверительного управления, и из имущества, полученного в процессе такого управления, доля в праве собственности на которое удостоверяется ценной бумагой, выдаваемой управляющей компанией. ПИФ не является юридическим лицом3. В зависимости от возможностей предъявления инвестиционных паев к погашению бывают открытые, интервальные и закрытые фонды. В таблице 1 приведены сводные данные об изменении количества ПИФов, которые завершили свое формирование. Таблица 1Количество ПИФов в 2008-2014 гг.

Источник: Национальная лига управляющих (nlu.ru). Начиная с 2009 г. темпы роста числа ПИФов замедлялись, а к 2014 г. стали отрицательными. В 2014 г. их число составило 1458, что на 1% меньше, чем в 2013 г., и на 6% — чем в 2012 г. Отметим, что количество открытых и интервальных фондов, которые традиционно ориентированы на розничных инвесторов, постепенно сокращается. Вместе с тем количество закрытых ПИФов изменяется незначительно. Фонды этого типа на российском рынке коллективных инвестиций наиболее распространены и составляют порядка 70% общего числа ПИФ. В соответствии с действовавшим до 1 сентября 2012 г. законодательством информация о паевом инвестиционном фонде для квалифицированных инвесторов, инвестиционные паи которого ограничены в обороте, может предоставляться только владельцам инвестиционных паев и иным квалифицированным инвесторам. В связи с этим имеющиеся в настоящее время публичные агрегированные сведения о стоимости чистых активов ПИФов касаются исключительно фондов для неквалифицированных инвесторов и поэтому ограниченно репрезентативны. В таблице 2 приведены данные о стоимости чистых активов открытых и интервальных фондов. По итогам 2014 г. она сократилась на 23 и 17% соответственно. Таблица 2Стоимость чистых активов открытых и интервальных паевых инвестиционных фондов в 2008-2014 гг. (млрд руб.)

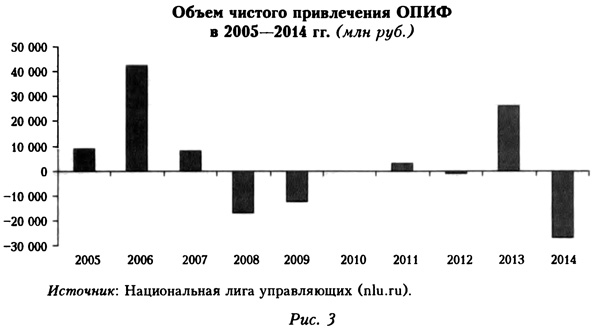

Источник: Национальная лига управляющих (nlu.ru). Помимо стоимости чистых активов, важнейшей характеристикой индустрии ПИФов выступает объем чистого привлечения средств в фонды. Наиболее показательны эти данные для открытых ПИФов, в которых прием заявок на выдачу и погашение паев осуществляется каждый рабочий день. На рисунке 3 приведены данные о чистом привлечении средств в открытые ПИФы с учетом формирующихся фондов в 2005-2014 гг.

Резкий спад в привлечении средств в 2008-2009 гг. был обусловлен мировым финансово-экономическим кризисом и отрицательной доходностью почти всех ПИФов. В 2014 г. чистое привлечение денежных средств снизилось наиболее сильно — на 26,9 млрд руб., что во многом можно объяснить геополитической обстановкой и 100-процентной девальвацией рубля. Как следствие, граждане были больше настроены на потребление, чем на сбережение. Негосударственные пенсионные фондыКоличественный состав индустрии негосударственных пенсионных фондов (НПФ) плавно сокращается год от года. По данным Пенсионного фонда России, на конец 2014 г. лицензии НПФ имели 115 организаций4. Добровольные средства, направляемые в НПФ, образуют пенсионные резервы. Лица, имеющие право на накопительную часть трудовой пенсии, могут перевести свои накопления в НПФ, которые допущены к деятельности по обязательному пенсионному страхованию. Данные об инвестиционных ресурсах НПФ, связанных с негосударственным пенсионным обеспечением (пенсионные резервы) и обязательным пенсионным страхованием (пенсионные накопления), приведены в таблице 3. Таблица 3 Инвестиционные ресурсы НПФ в 2007-2014 гг.

Источник: рассчитано по данным ФСФР, ПФР. В 2014 г. инвестиционные ресурсы НПФ выросли на 36,6 млрд руб. и достигли 1956,5 млрд руб. В этой сумме пенсионные резервы составляют 56,9%, пенсионные накопления — 43,1%. Особенно заметно пенсионные резервы увеличились в 2013 и 2014 гг., что связано с реформами в системе пенсионного страхования. Тем не менее по сравнению с ВВП инвестиционные ресурсы российских НПФ незначительны и составляют чуть меньше 3%.Управляющие пенсионными сбережениями компанииЛица, имеющие право на накопительную часть трудовой пенсии, могут перевести свои пенсионные накопления в НПФ или передать их в управление управляющей компании (УК) — частной или государственной. По данным ПФР, к управлению средствами пенсионных накоплений допущено 38 частных УК и государственная управляющая компания «Внешэкономбанк» (ВЭБ). В таблице 4 представлены данные о стоимости чистых активов, в которые вложены средства пенсионных накоплений, находящихся в распоряжении ВЭБа и частных УК, в 2005-2014 гг. Таблица 4Стоимость чистых активов, в которые инвестированы средства пенсионных накоплений в 2005-2014 гг. (млрд руб.)

Источник: рассчитано по данным Национальной лиги управляющих (nlu.ru). Примерно 98% средств пенсионных накоплений застрахованных лиц, переданных в доверительное управление управляющим компаниям, находится в распоряжении Внешэкономбанка, причем этот показатель демонстрирует слабую тенденцию к увеличению. Стоимость чистых активов под управлением ВЭБа по итогам 2014 г. достигла 1945,5 млрд руб., что на 4,3% больше, чем в 2013 г. Основной инвестиционный портфель ВЭБа — расширенный, на его фоне портфель государственных ценных бумаг выглядит незначительным. Стоимость чистых активов пенсионных накоплений, находящихся под управлением частных УК, по состоянию на конец 2014 г. по сравнению с аналогичным периодом предыдущего года выросла почти на 3% и достигла 38,5 млрд руб. Показатель «инвестиционные ресурсы УК/ВВП» постепенно увеличивается, но по-прежнему невысокий, составив на конец 2014 г. 2,8%. Для развития российского рынка ценных бумаг необходимо увеличивать объем денежных средств, поступающих на РЦБ от управляющих компаний, что обеспечит его устойчивость, снизит волатильность и уменьшит зависимость российского фондового рынка от иностранных инвестиций. Кредитные организацииВ России нет ограничений на операции коммерческих банков на рынке ценных бумаг, существующих в ряде зарубежных стран (классический пример — закон Гласса-Стигала в США, правда, фактически отмененный в 1999 г.). Поэтому многие российские банки имеют лицензии профессионального участника рынка ценных бумаг и выступают инвесторами. Сводные данные об объеме различных типов ценных бумаг в активах кредитных организаций приведены в таблице 5. Таблица 5Ценные бумаги в активах кредитных организаций в 2005-2014 гг. (млрд руб.)

Источник: рассчитано по данным ЦБ РФ. В абсолютном выражении ценные бумаги в активах кредитных организаций по итогам 2014 г. оцениваются почти в 11 000 млрд руб., за год рост составил 36,5%. В настоящее время банковская система выступает крупнейшим институциональным инвестором, объем ценных бумаг в активах банков приближается к 16% ВВП. Долговые ценные бумаги в совокупном портфеле ценных бумаг кредитных организаций имеют тенденцию к увеличению, долевые — к сокращению. За 2014 г. резко вырос показатель участия в дочерних и зависимых АО — на конец 2014 г. он составил 1395,4 млрд руб., что на 132% больше, чем в 2013 г. Это связано с покупкой корпорациями с государственным участием собственных ценных бумаг из-за значительного снижения их котировок по причинам внешнеэкономического давления, не связанным с изменением их истинной стоимости. Почти на 300% по той же причине вырос показатель прочих ценных бумаг. Показатель «учтенные векселя» имеет устойчивую тенденцию к сокращению и за 2014 г. составил чуть менее 200 млрд руб. Зарубежные инвесторыРоссийский фондовый рынок пока не стал достаточно привлекательным для крупнейших глобальных инвестиционных и пенсионных фондов, ориентированных на зарубежных розничных инвесторов. Россия остается единственным крупным развивающимся рынком, под акции которого не создан ни один биржевой индексный фонд, включенный в листинг глобальных фондовых бирж. Специализированные на России фонды обычно низко капитализированные и в большинстве своем имеют статус хедж-фондов или фондов, ориентированных на квалифицированных инвесторов. Количество зарубежных фондов из числа раскрывающих информацию о своей деятельности, инвестирующих в локальные акции и депозитарные расписки, за 2014 г. снизилось на 20,7% и составило 1675 ед. (рис. 4). Вслед за этим серьезно сократились портфельные инвестиции на российском фондовом рынке: на конец 2014 г. их объем составил 31,6 млрд долл. Доля российских активов в зарубежных фондах традиционно невысокая — в среднем около 1,5% их совокупного портфеля. Около 60% российских активов сосредоточено в зарубежных фондах, расположенных в азиатских странах и Европе.

Инвестиционных фондов, специализирующихся на России (доля российских активов составляет более 75% активов фонда), немного. В 2005 г. насчитывалось 24 фонда, по итогам 2014 г. их число выросло почти в два раза — до 46. Гораздо больше так называемых глобальных фондов, где доля российских активов не превышает 10%. В среднем это 85% всех фондов, инвестирующих в ценные бумаги российских эмитентов5. В российские активы инвестируют также зарубежные хедж-фонды, однако оценить объем их инвестиций не позволяет низкая транспарентность раскрываемых данных. С 2012 г. Московская биржа изменила формат представления данных о клиентской базе, связанной с нерезидентами. Если раньше раскрывались данные только по нерезидентам в целом, то затем стали раскрывать данные отдельно по юридическим и физическим лицам-нерезидентам. В связи с этим график на рисунке 5 носит составной характер.

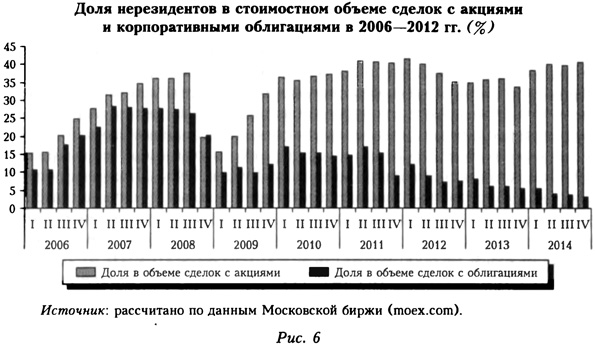

После существенного сокращения количества клиентов-нерезидентов во II-III кварталах 2011 г. с IV квартала по настоящее время наблюдается их устойчивый рост. К концу 2014 г. число уникальных клиентов, являющихся юридическими лицами-нерезидентами, составило 4373 ед. В течение года постоянно росло число физических лиц-нерезидентов, по итогам 2014 г. их оказалось 3113 человека, что на 21% больше, чем в 2013 г. Количество активных клиентов-нерезидентов традиционно намного меньше их общего числа. С момента раздельного раскрытия информации о нерезидентах — физических и юридических лицах наблюдается спад доли активных клиентов. Для физических лиц она сократилась до 8,6%, а для юридических — до 13,8%. Итого в конце 2014 г. в числе активных клиентов-нерезидентов было 269 физических и 607 юридических лиц6. Для оценки состояния рынка ценных бумаг важно участие нерезидентов в операциях с различными видами ценных бумаг (рис. 6). Активность нерезидентов в сделках с акциями на Московской бирже традиционно высока, за исключением спада конца 2008 — начала 2009 г. За 2014 г. участие нерезидентов в сделках с акциями увеличилось с 33,8 до 40,7%. Применительно к сделкам с корпоративными облигациями можно говорить о долгосрочной убывающей тенденции, которая возникла еще во второй половине 2008 г. К концу 2014 г. доля нерезидентов в операциях с корпоративными облигациями упала до 3,2%. Такая негативная динамика во многом объясняется нежеланием зарубежных инвесторов покупать долговые бумаги российских эмитентов, свою роль сыграли введение экономических санкций против России в марте 2014 г., а также угроза дефолта ряда российских эмитентов.

Небольшое количество иностранных инвесторов на российском рынке ценных бумаг говорит о его непривлекательности по сравнению с аналогичными развивающимися рынками. Для российского фондового рынка в 2014 г. были характерны пессимистические настроения и консервативные стратегии, обусловленные неблагоприятными внешними и внутренними факторами. Начиная с марта, динамику РЦБ в значительной степени определяли резко обострившиеся страновые риски в связи с осложнившейся геополитической ситуацией. Но помимо проблем конъюнктурного характера российскому фондовому рынку присущи и структурные проблемы. Основные проблемы российского рынка ценных бумаг и пути их решенияПрежде всего назовем проблему недостаточного участия граждан в развитии рынка ценных бумаг. Но ведь именно таким способом можно трансформировать сбережения в инвестиции, которые направляются в экономику страны. В 2014 г. доля физических лиц, участвующих на РЦБ, составляла около 1% экономически активного населения страны, а на развитых рынках этот показатель достигает 50-60%. В немалой степени данная проблема обусловлена отсутствием полноценного среднего класса в России. Актуальна проблема отсутствия доверия граждан к российскому рынку акций. Во многом это вызвано существованием финансовых пирамид в 1990-е годы и масштабным выпуском суррогатных ценных бумаг, что привело к крупным потерям денежных средств населения. Кроме того, конфликты акционеров в большинстве случаев решаются не в пользу мелких акционеров-инвесторов, из-за чего у них отсутствует интерес к более активному участию в управлении компанией. Но у граждан есть и недоверие к государству, в том числе из-за кризиса 1998 г., когда оно объявило дефолт по ГКО и ОФЗ. Поэтому российское общество рассматривает инвестиции в ценные бумаги как высокорискованные, и возникает проблема сохранения сбережений граждан «на руках» или в банковской системе, что определяет невысокую ликвидность и низкую капитализацию российского РЦБ. Отметим низкую долю национальных институциональных инвесторов, у которых имеются достаточный объем собственного капитала и большие активы в управлении. К таким инвесторам можно отнести инвестиционные фонды, негосударственные пенсионные фонды, коммерческие и инвестиционные банки, страховые компании и др. Благодаря их деятельности можно создать группу инвесторов, активы которых носили бы устойчивый, долгосрочный характер. Существует проблема высокой волатильности отечественного рынка ценных бумаг, создающая дополнительные риски для инвесторов. Хотя за последние пять лет уровень волатильности несколько снизился, он все равно остается неприемлемым для развитого рынка и не обеспечивает безопасность инвесторов. Еще одна проблема — качество иностранных инвестиций. В силу жесткой денежно-кредитной политики Банка России и низкой доли монетизации национальной экономики ее невозможно модернизировать без притока иностранных инвестиций. Но здесь важно качество иностранного капитала. В России многие иностранные инвесторы — это краткосрочные спекулянты; лишь небольшая часть иностранных инвестиционных фондов ориентирована на долгосрочные финансовые вложения на российском РЦБ. Чтобы решить указанные проблемы и повысить качество инвесторов на российском рынке ценных бумаг, необходимо изменить уровень концентрации капитала с целью расширить инвестиционный спрос. Причем концентрацию инвестиционного спроса нужно обеспечить за счет привлечения как национальных, так и иностранных инвесторов. Для этого требуется:

Для реализации вышеуказанных направлений мы предлагаем ряд мер.

В целом важно создавать условия для привлечения инвесторов на российский рынок ценных бумаг, так как они выступают его ключевым участником. С их помощью он способен эффективно функционировать, благодаря чему происходит альтернативное финансирование экономики страны. 1 Федеральный закон от 25.02.1999 г. № 39-Ф3 (ред. от 12.12.2011 г.) «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений*. 4. 1, ст. 4 // Российская газета. 1999. 4 марта. 2 Российский фондовый рынок 2012: события и факты / НАУФОР. Москва. С. 18. 3 Федеральный закон от 29.11.2001 г. № 156-ФЗ (ред. от 27.07.2010 г.) «Об инвестиционных фондах». Ст. 10 // Российская газета. 2001. 4 янв.; 2010. 30 июля. 4 Пенсионный фонд Российской Федерации, 2008-2013. http://www.pfrf.ru/heading Companys/. 5 Investfunds. http://pif.investfunds.ru/news/31485. 6 Московская биржа, 2011-2015. http://moex.com/s719. 7 Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 г. ЛЬ 117-ФЗ (ред. от 30.12.2012). Ч. 3, ст. 224 // Парламентская газета. 2000. 10 авг. Список литературы Борисов А. Б. (2003). Большой экономический словарь. М.: Книжный мир. [Borisov А. В. (2003). Big dictionary of economics. Moscow: Knizhnyi Mir. (In Russian).] Миркин Я. M. (2002). Рынок ценных бумаг: Учеб. пособие. М.: Инфра-М. [Mirkin Ya. М. (2002). Securities market: A textbook. Moscow: INFRA-M. (In Russian).] Галанов В., Басов A. (2006). Рынок ценных бумаг : М.: Финансы и статистика. [Galanov V., Basov А. (2006). Securities market. Moscow: Financy і Statistika. (In Russian).]

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Популярные книги и учебники

- Экономикс - Макконнелл К.Р., Брю С.Л. - Учебник

- Бухгалтерский учет - Кондраков Н.П. - Учебник

- Капитал - Карл Маркс

- Курс микроэкономики - Нуреев Р. М. - Учебник

- Макроэкономика - Агапова Т.А. - Учебник

- Экономика предприятия - Горфинкель В.Я. - Учебник

- Финансовый менеджмент: теория и практика - Ковалев В.В. - Учебник

- Комплексный экономический анализ хозяйственной деятельности - Алексеева А.И. - Учебник

- Теория анализа хозяйственной деятельности - Савицкая Г.В. - Учебник

- Деньги, кредит, банки - Лаврушин О.И. - Экспресс-курс

Новые книги и журналы

Популярные лекции

- Шпаргалки по бухгалтерскому учету

- Шпаргалки по экономике предприятия

- Аудиолекции по экономике

- Шпаргалки по финансовому менеджменту

- Шпаргалки по мировой экономике

- Шпаргалки по аудиту

- Микроэкономика - Лекции - Тигова Т. Н.

- Шпаргалки: Финансы. Деньги. Кредит

- Шпаргалки по финансам

- Шпаргалки по анализу финансовой отчетности

- Шпаргалки по финансам и кредиту

- Шпаргалки по ценообразованию

- 50 лекций по микроэкономике - Тарасевич Л.С. - Учебное пособие

Популярные рефераты

- Коллективизация в СССР: причины, методы проведения, итоги

- Макроэкономическая политика: основные модели

- Краткосрочная финансовая политика предприятия

- Марксизм как научная теория. Условия возникновения марксизма. К. Маркс о судьбах капитализма

- История развития кредитной системы в России

- Коммерческие банки и их функции

- Лизинг

- Малые предприятия

- Классификация счетов по экономическому содержанию

- Кризис отечественной экономики

- История развития банковской системы в России

- Маржинализм и теория предельной полезности

- Кризис финансовой системы стран Азии и его влияние на Россию

- Иностранные инвестиции

- Безработица в России

- Источники формирования оборотных средств в условиях рынка