Популярные статьи

- Государственно-частное партнерство: теория и практика

- Международный форум по Партнерству Северного измерения в сфере культуры

- Мировой финансовый кризис и его влияние на Россию

- Совершенствование оценки эффективности инвестиций

- Качество и уровень жизни населения

- Фактор времени при оценке эффективности инвестиционных проектов

- Вопросы оценки видов социального эффекта при реализации инвестиционных проектов

- Государственная собственность в российской экономике - Масштаб и распределение по секторам

- Кластерный подход в стратегии инновационного развития зарубежных стран

- Перспективы социально-экономического развития России

- Теория экономических механизмов

- Особенности нового этапа инновационного развития России

- Экономический кризис в России: экспертный взгляд

- Налоговые риски

Популярные курсовые

- Учет нематериальных активов

- Потребительское кредитование

- Бухгалтерский учет - Курсовые работы

- Финансы, бухгалтерия, аудит - курсовые и дипломные работы

- Денежная система и денежный рынок

- Долгосрочное планирование на предприятии

- Диагностика кризисного состояния предприятия

- Интеграционные процессы в современном мире

- Доходы организации: их виды и классификация

- Кредитная система: место и роль в ней ЦБ и коммерческих банков

- Международные рынки капиталов

- Многофакторный анализ производительности труда

- Непрерывный трудовой стаж

- Виды и формы собственности и трансформация отношений собственности в России

- Анализ финансово-хозяйственной деятельности

Навигация по сайту

Суррогатная инвестиционная система |

|

Зубов В.М.

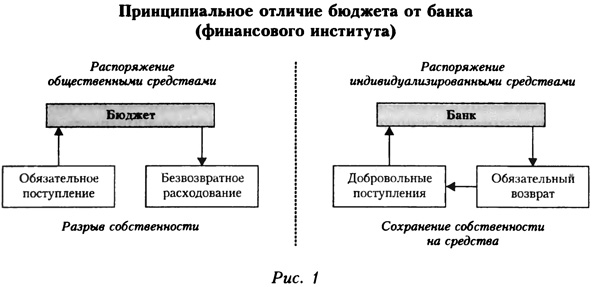

д. э. н., проф. Высшей школы бизнеса МГУ имени М. В. Ломоносова депутат Государственной думы РФ Иноземцев В.Л. д. э. н., проф. директор Центра исследований постиндустриального общества проф. НИУ ВШЭ Принципиальная схема инвестиционного процесса сводится к простой формуле: не находящую эффективного применения собственность (здание, оборудование, деньги населения, предприятий, государства) отдают в аренду тем, кто может ее использовать прибыльно. Наиболее распространенной формой выступает предоставление свободных денежных средств в виде кредита. Устойчивость данного потока обусловлена прежде всего его добровольностью и эффективностью. Добровольность определяется именно эффективностью вложений и подразумевает надежность возврата средств. На этом основана классическая финансовая система (рис. 1; здесь и далее по тексту для наглядности изложения мы используем широко распространенную бухгалтерскую модель отображения «доходов-расходов»). Общественные бюджетные средства, как правило, расходуют на покрытие текущих общественных нужд. Финансовая система нацелена в первую очередь на инвестиционные проекты. В первом случае ресурсы попадают в бюджетную систему и как бы «безвозвратно вываливаются» из нее. Во втором случае необходим кругооборот средств, в основе которого лежит возвратность средств после исполнения конкретного проекта. У бюджета, как правило, отсутствуют обязательства перед поставщиком ресурсов — плательщиком налогов, они просто национализируются. В рамках финансовой системы собственник предоставляемых средств в конечном счете не меняется. Ключевой вопрос: кто и в рамках каких правил-критериев принимает решение о привлечении и расходовании средств?

Насильственное изъятие средств для реализации инвестиционных проектов осуществляется с помощью бюджета (перераспределение налогов) в случаях, когда общественная значимость проекта очевидна без возможности его коммерциализации по срокам и задачам (социальные и военные расходы, крупные инфраструктурные проекты, рискованные стартапы). Поскольку границы между денежно-кредитным рынком частных операторов и фискальной (общественным бюджетом) частью финансовой системы размыты и допускают взаимные перетоки, могут быть приняты решения, которые подменяют рыночные инструменты административными, что, несмотря на исходные благие намерения, в перспективе неизбежно ведет к снижению эффективности. Решения на основе частной инициативы, когда ответственность за расходование собственных средств персонифицирована, как правило, более эффективны, чем использование государственных (общественных) средств при размытой ответственности. В силу наличия у государства законного права на насилие, включающего, в частности, сбор и распределение налогов, и ответственности за общее состояние дел, оно склонно принимать не только решения, направленные на поддержание институциональной среды в устойчивом и благоприятном состоянии для общего пользования, но и частные экономические решения. В отдельных случаях они могут быть достаточно эффективными, но при росте числа реализуемых точечных проектов неизбежны как деформация условий конкуренции (государство — не сопоставимый с другими по объемам ресурсов и законодательному статусу игрок), так и снижение эффективности экономики. Плохо, когда государство начинает открыто играть за одну из сторон (например, в пользу госкомпаний при освоении Арктического шельфа). Но еще хуже, когда оно играет на стороне «лузера», продлевая его агонию путем выделения ему дотаций за счет более успешных и эффективных компаний. Такое неэффективное распределение общественных ресурсов было характерно для экономической политики в советское время. Мы все помним, к чему это привело. Часто полит-экономическая идеологема довлеет над экономической целесообразностью. Практически всегда управленцы стремятся улучшить экономический тренд с помощью общественной (эмоциональной) поддержки и за счет общественных ресурсов. Ошибочные решенияЧетыре ошибочных действия, основанных на неверном представлении о долгосрочном направлении развития российской экономики, предопределили формирование суррогатной инвестиционной системы (СИС). В настоящее время она выступает одним из решающих факторов снижения темпов экономического роста в России (подробнее см. ниже). В конце 1990-х годов в условиях девальвации рубля, дефолта по внешним и внутренним обязательствам, стремительного роста цен на отечественное сырье и последующего благополучного разрешения политического кризиса российская экономика начала уверенный подъем (см. таблицу). Таблица Индекс физического объема ВВП (в % к предыдущему году) и цена на нефть (долл. барр.), 1996-2014 гг.

Источники: данные Росстата, Finam.ru, OpenData. Магия прироста валовых показателей для властей и устойчивое повышение доходов населения благодаря растущим объемам производства порождают общественный оптимизм, не располагающий к изменению экономической модели, даже если необходимость этого налицо. Однобокость сырьевой модели и ее уязвимость перед возможными внешними шоками очевидны, но ускорение всегда привлекательнее развития. В этот момент провозглашается задача удвоить российский ВВП за 10 лет (первая ошибка), что однозначно нацеливает экономических акторов на обеспечение прироста выпуска по сложившейся траектории1. Потребность в технологической модернизации экономики и соответственно в повышении роли институтов, способствующих конкуренции и стимулированию технологических и социальных инноваций, отходит на второй план. Ставка была сделана на амортизацию накопленного потенциала, а не на формирование новой производственной базы. Вторая ошибка была допущена, когда началась концентрация активов в руках государства (это характерно для добывающих стран). Создание госкорпораций привело к возникновению в России госкапитализма, который определяет доминирование государственного регулирования над предпринимательской инициативой. Третью ошибку совершили в период финансового кризиса 2008-2009 гг. Основные усилия были направлены на смягчение социальных последствий кризиса (резкое повышение социальных расходов, сдерживание безработицы административными методами, отказ от смены собственников обанкротившихся предприятий), что фактически сформировало «производственный собес». С этого момента иждивенчество крупнейших предприятий стало важнейшим фактором экономической политики. Экономическая модель не была изменена, хотя обычно кризис вынуждает сделать именно это, тем более что его последствия для российской экономики были наиболее драматичными среди всех стран G20. Практически сразу после преодоления острой фазы кризиса с помощью бюджетных средств и резервов ЦБ РФ в стране начали устойчиво замедляться темпы экономического роста, несмотря на то что цены на нефть заметно превышали докризисный уровень. И здесь предыдущие ошибки были усугублены статистическими изысками по поводу действительных, желаемых и предполагаемых темпов прироста ВВП. В этом выразилось непонимание даже обновленной экономической командой правительства направлений изменения экономической политики. К сожалению, установка на косметический ремонт для российской экономики уже не подходит. Не было осознано (четвертая ошибка), что страна нуждается не в мерах по преодолению временного спада производства, обусловленного одной из фаз экономического цикла, а в новой модели развития, основной целью которой должно стать повышение эффективности хозяйственного механизма. Вместо новой модели, нацеленной на структурные изменения, руководство выбрало меры, консервирующие устаревшую модель. На практике, исходя из ошибочных представлений о подлинных проблемах российской экономики, реализовали политику вывода бюджетных ресурсов в Стабилизационный фонд (затем — Резервный фонд и ФНБ), не имеющий ясных долгосрочных целей, и создания госкорпораций на базе бюджетных ресурсов и государственной собственности. Последнее фактически означало своеобразную приватизацию, когда меняется собственник не материальных активов, а финансовых потоков. Этот тип приватизации гораздо опаснее, так как не предполагает ответственность нового собственника за состояние активов. Фактически новые собственники имеют право на прибыль, а убытки несет государство. Негативные последствия реализации данной модели можно наблюдать в настоящее время. Критерий эффективности, безусловно, решающий для оценки качества управленческого решения. Не вдаваясь в теоретические нюансы определения терминов в паре «производительность — эффективность», хотя это требует некоторых уточнений в современных условиях2, мы исходим из того, что претендующие на содержательность показатели (пусть рассчитанные по разным методикам) должны быть привязаны к цели, которая стоит перед исследуемым объектом, давать возможность оценить, какие управленческие решения способствуют ее достижению. В самом общем виде эффективность определяется скоростью достижения заданной цели. Два важнейших момента наглядно свидетельствуют о снижении эффективности российской экономики в XXI в. Во-первых, она не генерирует принципиально новых технологий или продуктов. Диверсификация экономики имеет отрицательный знак, что отчетливо проявляется в суммарном финансовом вкладе добывающих отраслей в доходы бюджета (рис. 2).

Неудивительно, что среди 500 наиболее дорогих компаний мира семь российских, но ни одна не представляет новые отрасли — в их число входят только добывающие и один банк. Среди пяти наиболее дорогих компаний мира три представляют отрасль телекоммуникаций, фактически возникшую в последние 20 лет. Во-вторых, даже в системе традиционных и не очень адекватных сегодня показателей, отражающих устаревшую структуру производства, например ВВП, наблюдается «плоская» динамика. Начиная с 2014 г. все фактические и прогнозные данные о приросте обобщающих показателей развития российской экономики колеблются около нуля. Безусловно, это связано с неэффективным функционированием компаний на микроуровне. Если рассмотреть несколько ведущих отечественных предприятий (по объему выпуска, численности занятых), то видно, что они не отвечают параметрам, которые позволяют использовать ресурсы традиционной инвестиционной системы, то есть они рыночно неэффективны. «Роснефть» — крупнейшая в мире нефтяная компания по добыче и запасам нефти. У нее самые низкие расходы на добычу и самое высокое вознаграждение менеджеров. При этом по выручке она более чем в два раза уступает ExxonMobil, BP, RDS, по чистой прибыли незначительно опережает RDS и намного отстает от ExxonMobil и BP, а по капитализации (оценка инвесторами перспектив компании) уступает своим основным конкурентам в 2-6 раз (Огородников, 2014). Если рассматривать динамику капитализации как оценку инвесторами потенциальной эффективности компаний, то сегодня оценка российской экономики очень низкая. Так, ведущее российское предприятие и один из мировых монополистов в своей отрасли «Газпром» снизил уровень капитализации за последние 6 лет более чем в три раза. В стране с горнодобывающей специализацией уже почти 15 лет не могут приступить к разработке одного из крупнейших в мире медных месторождений — Удоканского в Забайкальском крае. В настоящее время владельцами лицензии выступают «Металлоинвест» и госкорпорация «Ростех». Для последней данный вид бизнеса не профильный, но в ее «активе» возможность получить доступ к государственным средствам — кредитам ВЭБа (предоставили 300 млн долл., а запрашивали 1 млрд). Подготовка к освоению месторождения находится только в самом начале. В аналогичных природных и экономических условиях в Монголии уже идет полным ходом разработка соразмерного медного месторождения — «Oyu Tolgoi» — без привлечения внутренних источников. На одного работника нефтяной отрасли мы добываем в 3,6 раза меньше нефти, чем в США, а на одного шахтера — в 6,4 раза меньше угля, чем в Австралии. Это потенциал нашей конкурентоспособности в основной для России энергетической отрасли. Экономика, требующая срочного технологического обновления, впервые столкнулась с резким уменьшением финансовых ресурсов для решения этой задачи и ограничением доступа к передовым технологиям, включая управленческую практику. Очевидно, что изменения на рынке энергоресурсов под влиянием «сланцевой революции» и снижения цен на нефть затрагивают всех его участников, в том числе атомную промышленность. Здесь наблюдаются существенные различия в подходах. В США атомная промышленность пошла по пути технико-организационной модернизации (Peterson et al., 2014), а российская отрасль в первую очередь стала опираться на бюджетные дотации (в частности, из ФНБ) по неустойчивой и скорее всего убыточной схеме. Например, строительство АЭС за рубежом (включая Турцию, Белоруссию, Словакию, Иорданию, Бангладеш и др.) предполагается осуществлять за счет государственных кредитов, выдаваемых российской стороной стране-партнеру, то есть путем перераспределения бюджетных средств: в 2013 г. было запрошено 93 млрд руб., выделено — 22 млрд. С точки зрения авторов данной схемы, это позволит российской атомной промышленности сохранить производственный потенциал в сложный для отрасли период. В случае с «Мечелом» государство фактически попало в ловушку неверно сформулированных «правил игры». По всем параметрам предприятие — банкрот, закредитованный государственными банками. Выход из ситуации опять пытаются найти с помощью бюджетных средств: через кредит ВЭБа и дотации РЖД из бюджета. Наконец, сам ВЭБ, как один из основных проводников бюджетных средств в нерентабельные бизнесы, фактически стал банкротом, постоянно нуждаясь в дополнительном притоке средств через докапитализацию. Можно согласиться с мнением Л. Анисимовой, что весьма рискованна «продолжающаяся практика по размещению средств государственных фондов в депозиты испытывающих финансовые трудности государственных банков и банков, учрежденных ЦБ РФ... Восстанавливая финансовую устойчивость крупных финансовых структур-банкротов за счет бюджета и средств суверенных фондов, государство попросту возмещает те неэффективные, неприбыльные расходы, которые, собственно, спровоцировали эту финансовую несостоятельность... тратит столь необходимые для экономики ресурсы на вложения в мертвые, никому не нужные активы, в то время как для ускорения экономического развития средства сейчас нужно направлять в эффективные проекты» (Анисимова, 2014. С. 44). Крупный бизнес, зависящий от государственных (бюджетных) источников, не может обеспечивать устойчивое воспроизводство. Нарастающий поток заявок на бюджетные средства (в первую очередь из ФНБ) подтверждает справедливость этого тезиса. При этом, согласно Бюджетному кодексу РФ, «ФНБ создается в целях обеспечения софинансирования добровольных пенсионных накоплений граждан РФ, а также обеспечения сбалансированности (покрытия дефицита) бюджета Пенсионного фонда Российской Федерации». Сложившаяся конструкция национальной экономики с преобладанием госкапитализма не позволяет повышать общественную эффективность. Чтобы ее поддерживать хотя бы на достигнутом уровне, создана суррогатная инвестиционная система, цель которой — перекачивать ресурсы из рентабельных отраслей и компаний в убыточные с помощью различных форм дотаций: государственных вложений в уставные капиталы, бюджетных кредитов, госгарантий, прямых дотаций, налоговых преференций и т. д. При этом чем сложнее формы дотаций, например не прямые, а псевдокредиты, тем менее очевидны последующие действия. Предоставление прямой дотации свидетельствует о необходимости выделять ее вплоть до окончания проекта. Псевдокредиты создают иллюзию их возвратности и окупаемости, чего с высокой вероятностью не происходит, и соответственно сроки реализации проектов отодвигаются. Госкомпании не создали ни одного нового продукта, ни одной принципиально новой технологии, не сумели повысить собственную капитализацию. Но они накопили большую внешнюю задолженность, что создает реальную финансовую проблему для нашей страны. Основные элементы СИСВ определении «суррогатный» изначально нет негативного оттенка. В какой-то мере эта система может играть позитивную роль (по аналогии с суррогатным материнством), но это не должно быть магистральным направлением совершенствования инвестиционного процесса. Элементы СИС можно разбить на следующие группы:

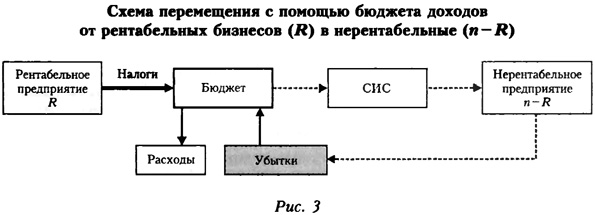

На рисунке 3 схематично представлены четыре баланса участников СИС. Крайний слева участник — это рентабельное предприятие, устойчиво поставляющее денежные ресурсы (уплачивая налоги) в бюджет. Бюджет использует полученные ресурсы как по прямому назначению в рамках стандартного бюджетного процесса, так и с помощью финансового посредника (СИС), перекачивая их в пользу нерентабельного участника хозяйственного процесса. Как правило, агент СИС не генерирует доходов или генерирует их в недостаточном количестве, поэтому ресурсы транзитом идут от бюджета к конечному получателю n — R. Наиболее известной формой такого «выделения» ресурсов следует рассматривать периодическую докапитализацию банков. Отличительной особенностью СИС выступает также то, что в ее рамках практически отсутствует критерий эффективности проекта, под который выделяются ресурсы, что служит необходимым условием функционирования традиционной финансовой системы. Согласно оценке А. Кудрина, сегодня субсидии экономике в общем объеме консолидированного бюджета достигают 6% ВВП.

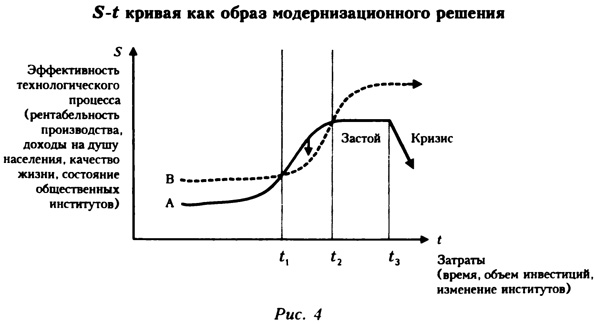

Продолжающееся наращивание СИС — рост финансирования из ФНБ, создание фонда промышленности, административное давление в направлении создания предприятий на основе государственно-частного партнерства (ГЧП) — преследует две цели. Первая — придать новый импульс экономическому росту; вторая — сохранить за государством возможность использовать политические рычаги, опираясь на зависимые от бюджета компании. На втором моменте мы не будем останавливаться. А первая цель представляется принципиально ошибочной, так как она вытекает из неправильного диагноза, поставленного российской экономике в начале 2000-х годов. Сегодня надо обсуждать не темпы экономического роста, а качество экономического развития, и на этой основе модифицировать хозяйственный механизм, начиная с разработки новой концепции бюджета и целевых программ. Причину ошибочной оценки характера экономического развития в нашей стране легко показать с помощью известной S-t кривой (рис. 4)3. Она демонстрирует процесс замены устаревшей технологии производства (А) в широком значении этого термина новой технологией (В). Важно, что своевременный переход на новую технологическую кривую В (замена продукта, технологии изготовления известных продуктов или формирование новых общественных институтов) необходимо совершать в момент наиболее эффективной отдачи устаревающей технологии А — на отрезке t1 — t2. Велик соблазн продлить срок жизни технологии А, например поставив «амбициозную задачу» по достижению 5-процентного прироста ВВП вопреки объективному прогнозу (согласно которому выйти на 3-процентный рост в рамках данной экономической модели почти нереально). В настоящее время это более чем очевидно. Правда, появилась идея «импортозамещения», что вписывается в идеологему СИС, но она требует отдельного рассмотрения.

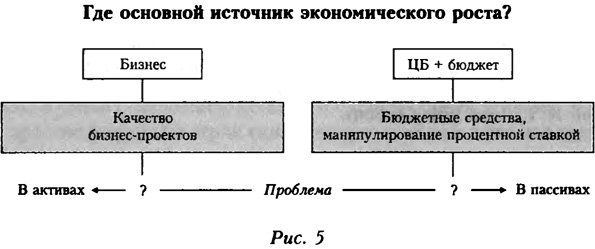

Правильно сформулированная долгосрочная задача должна предполагать даже возможность отрицательных темпов прироста сегодня ради структурного сдвига завтра. Если не принять такой вариант, то почти неизбежен резкий спад экономического развития и возможны социальные потрясения. Если принять, то можно ограничиться временными издержками. Модернизация — это прыжок «вниз на лестницу, ведущую вверх». Как убедительно показывает исторический опыт, в том числе недавний российский, она не может начинаться с «ускорения». На наш взгляд, в сложившейся ситуации резко повысить общественную эффективность можно только при переходе на новую технологическую кривую, для чего требуется ставка не на дотации, а на новые виды бизнеса. Но для этого необходимо развернуть денежный поток — от дотаций убыточным проектам к поддержке потенциально рентабельных. СИС — одно из важнейших звеньев механизма нерационального использования ресурсов национальной экономики, так как обеспечивает их перекачку в неэффективные виды деятельности из бизнесов, которые могли бы производить новые продукты и технологии. СИС — механизм удержания экономики на кривой А, в то время как необходим переход на кривую В. Формирование СИС выступает следствием неправильного представления о том, какое звено решающее для качественных изменений в российской экономике. Эта развилка упрощенно изображена на рисунке 5. Хотя на поверхности проблема российской экономики выглядит как нехватка финансовых ресурсов (пассивов — с бухгалтерской точки зрения), на самом деле проблема в активах, то есть тех самых рентабельных (R) проектах в сложившихся рыночных условиях.

В настоящее время правительство РФ ищет выход со стороны пассивов, размышляя о допустимой величине бюджетного дефицита, начиная тратить средства резервных фондов, подбираясь к золотовалютным резервам Банка России, уточняя расчеты финансовых индикаторов и «правила игры» на денежно-кредитном рынке. В условиях сжатия финансового рынка перераспределительные процедуры не только не эффективны, но и достаточно лимитированы. Правильный ответ лежит «слева»: необходимо повышать качество инвестиционных проектов, то есть запустить действительно инновационные импульсы. Без изменения общей парадигмы экономического развития — отказа от модели государственного капитализма в пользу модели конкурентной рыночной экономики — сделать это невозможно. Основным фактором качественных изменений в экономике могут быть только качественные изменения институтов экономического развития (включая правоприменительную практику) с целью раскрепостить предпринимательскую инициативу. Это позволит изменить негативный тренд национальной экономики за счет более эффективного использования общественных ресурсов, ужесточения контроля за финансовыми институтами, а не снятия с них рисков за принимаемые бизнес-решения. В перечне мер по улучшению условий для производительной экономической деятельности на первом месте стоит необходимость резко ограничить масштабы суррогатной инвестиционной системы — нездорового конкурента инвестиционной системы классического типа. Именно поэтому на рисунке 5 финансовый посредник в лице СИС отсутствует. 1 В очередной раз никого не смутило, что столь определенно задаваемые количественные цели на практике никогда не приводили к заявленному результату: ни одна предвоенная пятилетка не была выполнена в срок (не говоря уже о трехлетках), не удалось к началу 1960-х годов обогнать Америку, к 1980 г. — построить коммунизм (в основном), а к 2000 г. — обеспечить каждого жителя страны отдельной квартирой. 2 Остаются актуальными логика и классификация показателей эффективности, изложенных в: Sink, 1985. 3 Чисто экономическая форма этой модели приведена в: Фостер, 1987; Перес, 2011. Мы трактуем образ S-t кривой расширительно, понимая под продуктом или технологией не только материальные объекты, но и общественные институты. Список литературы Анисимова Л. (2014). Обзор нормативных документов по вопросам налогообложения за август—сентябрь 2014 г. // Экономическое развитие России. Jsfe 10. С. 44—48. [Anisimova L. (2014). Review of normative documents on taxation, August—September 2014. Ekonomicheskoe Razvitie Rossii, No. 10, pp. 44—48. (In Russian).] Огородников B. (2014). Ключ к глобальному лидерству лежит на Востоке // Эксперт. № 14. С. 33-38. [Ogorodnikov V. (2014). The key to global leadership lies in the East. Expert, No. 14, pp. 33—38. (In Russian).] Перес K. (2011). Технологические революции и финансовый капитал. М.: Дело. [Peres К. (2011). Technological revolutions and financial capital. Moscow: Delo. (In Russian).] Фостер P. (1987). Обновление производства: атакующие выигрывают. М.: Прогресс. [Foster R. (1987). Innovation: The attacker's advantage. Moscow: Progress. (In Russian).] Peterson P. F., Laufer M. R., Blandford Ed. D. (2014). Nuclear freeze: Why nuclear power stalled and how to restart it. Foreign Affairs, Vol. 93, No. 3, pp. 27—32. Sink D. S. (1985). Productivity management: planning, evaluation, control and improvement. N.Y.: John Wiley & Sons.

|

Популярные книги и учебники

- Экономикс - Макконнелл К.Р., Брю С.Л. - Учебник

- Бухгалтерский учет - Кондраков Н.П. - Учебник

- Капитал - Карл Маркс

- Курс микроэкономики - Нуреев Р. М. - Учебник

- Макроэкономика - Агапова Т.А. - Учебник

- Экономика предприятия - Горфинкель В.Я. - Учебник

- Финансовый менеджмент: теория и практика - Ковалев В.В. - Учебник

- Комплексный экономический анализ хозяйственной деятельности - Алексеева А.И. - Учебник

- Теория анализа хозяйственной деятельности - Савицкая Г.В. - Учебник

- Деньги, кредит, банки - Лаврушин О.И. - Экспресс-курс

Новые книги и журналы

Популярные лекции

- Шпаргалки по бухгалтерскому учету

- Шпаргалки по экономике предприятия

- Аудиолекции по экономике

- Шпаргалки по финансовому менеджменту

- Шпаргалки по мировой экономике

- Шпаргалки по аудиту

- Микроэкономика - Лекции - Тигова Т. Н.

- Шпаргалки: Финансы. Деньги. Кредит

- Шпаргалки по финансам

- Шпаргалки по анализу финансовой отчетности

- Шпаргалки по финансам и кредиту

- Шпаргалки по ценообразованию

- 50 лекций по микроэкономике - Тарасевич Л.С. - Учебное пособие

Популярные рефераты

- Коллективизация в СССР: причины, методы проведения, итоги

- Макроэкономическая политика: основные модели

- Краткосрочная финансовая политика предприятия

- Марксизм как научная теория. Условия возникновения марксизма. К. Маркс о судьбах капитализма

- История развития кредитной системы в России

- Коммерческие банки и их функции

- Лизинг

- Малые предприятия

- Классификация счетов по экономическому содержанию

- Кризис отечественной экономики

- История развития банковской системы в России

- Маржинализм и теория предельной полезности

- Кризис финансовой системы стран Азии и его влияние на Россию

- Иностранные инвестиции

- Безработица в России

- Источники формирования оборотных средств в условиях рынка