Популярные статьи

- Государственно-частное партнерство: теория и практика

- Международный форум по Партнерству Северного измерения в сфере культуры

- Мировой финансовый кризис и его влияние на Россию

- Совершенствование оценки эффективности инвестиций

- Качество и уровень жизни населения

- Фактор времени при оценке эффективности инвестиционных проектов

- Вопросы оценки видов социального эффекта при реализации инвестиционных проектов

- Государственная собственность в российской экономике - Масштаб и распределение по секторам

- Кластерный подход в стратегии инновационного развития зарубежных стран

- Перспективы социально-экономического развития России

- Теория экономических механизмов

- Особенности нового этапа инновационного развития России

- Экономический кризис в России: экспертный взгляд

- Налоговые риски

Популярные курсовые

- Учет нематериальных активов

- Потребительское кредитование

- Бухгалтерский учет - Курсовые работы

- Финансы, бухгалтерия, аудит - курсовые и дипломные работы

- Денежная система и денежный рынок

- Долгосрочное планирование на предприятии

- Диагностика кризисного состояния предприятия

- Интеграционные процессы в современном мире

- Доходы организации: их виды и классификация

- Кредитная система: место и роль в ней ЦБ и коммерческих банков

- Международные рынки капиталов

- Многофакторный анализ производительности труда

- Непрерывный трудовой стаж

- Виды и формы собственности и трансформация отношений собственности в России

- Анализ финансово-хозяйственной деятельности

Навигация по сайту

Стимулирующая денежно-кредитная политика: мифы и реальность |

|

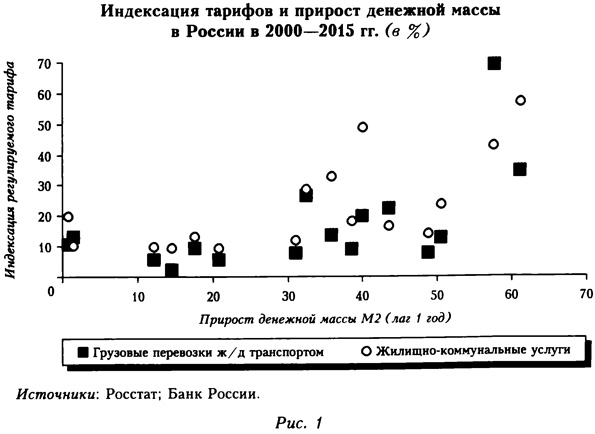

Кудрин А.Л. Два года рецессии российской экономики и приближение президентских выборов 2018 г. повысили интерес политиков, общества и экспертов к разработке программ социально-экономического развития РФ и возобновления устойчивого экономического роста. При этом ряд экспертных групп ключевым фактором повышения экономической динамики считают более мягкую денежно-кредитную политику. Такие предложения содержатся в материалах Столыпинского клуба (Титов и др., 2017), Института народнохозяйственного прогнозирования РАН (ИНП РАН, 2016), рабочей группы Финансового университета (Эскиндаров и др., 2016), а также в докладе акад. С. Ю. Глазьева (2015а). Хотя в позициях авторов этих докладов имеются отличия, тем не менее ключевые предложения, сформулированные в них, по многим направлениям пересекаются и в целом ориентированы на переход к активной стимулирующей денежно-кредитной политике. Также их авторы дают во многом сходные критические оценки текущей политики экономических властей, считая ее излишне ограничительной и сдерживающей экономический рост, который потенциально может достигать от 4 до 8%. Можно выделить следующие общие идеи, содержащиеся в упомянутых докладах. Во-первых, утверждается, что необходимо отказаться от режима свободного плавания рубля и перейти к политике управления обменным курсом, а возможно — даже прибегнуть к его фиксации на определенном уровне. Во-вторых, денежная политика должна стать значительно более мягкой, причем Банку России рекомендуется использовать элементы политики «количественного смягчения», предоставляя целевые льготные кредиты отдельным предприятиям и отраслям, а также резко расширить операции рефинансирования, увеличив их объем и срок и снизив стоимость. В-третьих, рекомендуется вводить ограничения на валютные операции и регулировать трансграничное движение капитала. В-четвертых, денежным властям следует отказаться от инфляционного таргетирования, а мандат Банка России надо переориентировать на достижение установленных целевых значений показателей реальной экономической активности — темпы экономического роста, темпы роста инвестиций и кредитования, доступность кредитов и т. д. В-пятых, антиинфляционная политика должна осуществляться не путем сдерживания денежного предложения, а за счет жесткого ограничения роста тарифов естественных монополий. В дополнение к этому в докладах содержатся рекомендации в области банковского надзора и регулирования, налоговой политики, международной кооперации, административного регулирования деятельности малого и среднего бизнеса, в правовой сфере, а также в других областях. Тем не менее именно предложения по изменению политики в денежно-кредитной сфере выдвигаются на первый план. По мнению авторов докладов, данные предложения позволят добиться предсказуемой и устойчивой динамики основных макроэкономических переменных и помогут производителям получить необходимые для расширения выпуска финансовые ресурсы. В результате резко ускорятся процессы модернизации и экономического развития, причем экономический рост приобретет новое качество и удастся отойти от сырьевой модели хозяйства. На наш взгляд, предлагаемая программа мер в области денежно-кредитной и валютной политики не позволит достичь поставленных целей, а приведет к макроэкономическим деформациям, нарушит нормальное функционирование валютных и финансовых рынков, вызовет сильный рост инфляции и процентных ставок и создаст риски масштабного кризиса. При этом не удастся добиться ни устойчивого экономического роста, ни стабильной макроэкономической динамики. Показатели экономической активности свидетельствуют о том, что выпуск в российской экономике близок к своему потенциальному уровню, поэтому монетарная экспансия позволит повысить темпы роста ВВП только в краткосрочной перспективе, а затем наступит стагфляция. Переход к политике фиксированного обменного курса в таких условиях лишь усугубит ситуацию. Обрушение режима фиксированного курса, как показывает опыт многих стран с развивающимся рынком, включая Россию и некоторых соседей, всегда связано с существенными потерями благосостояния. Ниже мы подробно рассмотрим аргументы сторонников стимулирующей политики, останавливаясь на пунктах, где они, по нашему мнению, делают ошибочные заключения. Необходимость смягчения денежной политикиДискуссия о том, следует ли Банку России более интенсивно наращивать денежное предложение, длится уже многие годы (см., например: Ершов, 2001; Маневич, Козлова, 2005; Улюкаев и др., 2006; Дробышевский и др., 2007; Кудрин, 2007). Аргументы сторонников монетарного смягчения в основном сводятся к следующим пунктам. Во-первых, утверждается, что ограничение денежного предложения сдерживает экономический рост, но при этом оно не способно погасить инфляционные волны, поскольку рост цен в российской экономике носит преимущественно немонетарный характер (см.: Красавина, 2006; Баранов, Сомова, 2015; Баранов и др., 2014; Дмитриева, Ушаков, 2011; Миркин, 2015). Отказ от ограничительной денежной политики и снижение ставки, по этой логике, будут способствовать росту ВВП без заметных последствий для инфляции. Во-вторых, считается, что в российской экономике наблюдается дефицит денежных ресурсов, следствием чего стали низкие показатели ее монетизации, высокие ставки и низкое отношение объема кредитов к ВВП даже по сравнению с другими странами с формирующимся рынком (Ершов, 2001; Миркин, 2013; Абрамова и др., 2016). Из этого делается заключение, что имеется большой потенциал для безынфляционного стимулирования роста за счет увеличения денежной массы. В последнее время к этим двум аргументам добавился еще один: в российской экономике есть большой объем незадействованных производственных мощностей, и в этих условиях расширение предложения дешевого кредита приведет к росту выпуска (Глазьев, 2015а; 2015b; Апокин и др., 2014; 2015). Все эти соображения, казалось бы, явно указывают на настоятельную необходимость наращивания денежного предложения, но если их внимательно проанализировать, то окажется, что они не имеют достаточных оснований. Монетарные факторы «немонетарной» инфляцииТезис о немонетарном характере инфляции в России представляется ошибочным. К немонетарным факторам инфляции часто относят рост тарифов естественных монополий. Эксперты Столыпинского клуба интерпретируют немонетарную инфляцию шире — как любой рост цен вследствие роста издержек, то есть причисляют к немонетарным факторам девальвацию национальной валюты. В некоторых работах к ним относят инфляционные ожидания (Баранов, Сомова, 2015). На наш взгляд, естественно считать немонетарной компоненту инфляции, на которую регулятор не может повлиять инструментами денежной политики. Исходя из такого понимания немонетарной инфляции, мы приходим к выводу, что инфляцию, возникшую вследствие повышения тарифов, вызванную эффектом переноса изменений курса в цены в РФ, а также инфляцию ожиданий нельзя считать немонетарной. Индексация тарифов и издержки производителей действительно вносят заметный вклад в общий рост потребительских цен (см.: Иванова, Юдаева, 2008; Дмитриева, Ушаков, 2011; Баранов, Сомова, 2015). Однако этого недостаточно, чтобы заключить, что инфляция в значительной мере немонетарная, то есть не зависит от денежной политики. Предположение об абсолютной экзогенности монетарного фактора для тарифной политики монополий представляется необоснованным и противоречит фактам. В действительности рост тарифов характеризуется определенной корреляцией с ростом денежной массы в предыдущий год (рис. 1), а значит, предложение денег существенно воздействует на уровень тарифов. Поэтому инфляция, возникшая на рынке потребительских товаров и спровоцированная индексацией тарифов, выступает результатом прошлой денежной политики; следовательно, ее можно отнести к монетарной. Как известно, большинство тарифов индексируется с учетом прошлой инфляции. Таким образом, проводя успешную политику ее снижения, Банк России тем самым способствует более медленному повышению тарифов в будущем.

Безусловно, государственные инфраструктурные монополии находятся в иных условиях, чем производители, действующие на конкурентных рынках, но они не меньше последних заинтересованы в получении прибыли. Существенное отличие государственных монополий от фирм, оперирующих на конкурентных рынках, в том, что формирование тарифов первых происходит не посредством рынка, а через механизм административного торга. Это, однако, не означает, что динамика тарифов монополий должна кардинально отличаться от динамики рыночных цен при изменении спроса или издержек. Повышение спроса на продукцию монополий, вызванное смягчением денежной политики, увеличивает потенциал индексации тарифов, и чем сильнее растет спрос, тем больше возможностей у менеджмента монополий для лоббирования повышения тарифов. Когда регулятор сдерживает инфляцию, повышая процентную ставку, он также подавляет спрос на услуги монополий и тем самым ограничивает рост тарифов. Необоснованно считать немонетарной и компоненту инфляции, которая объясняется эффектом переноса обменного курса в потребительские цены импортных товаров (см.: Куликов, 2015; Киселева, Ильяшенко, 2016). Даже когда денежные власти напрямую не таргети-руют обменный курс, а используют в качестве инструмента процентную ставку, они влияют с ее помощью на денежное предложение и потоки капитала. Это, в свою очередь, определяет соотношение спроса и предложения на валютном рынке, следовательно, и обменный курс. Связь между процентной ставкой и обменным курсом не жесткая1 и зависит от многих факторов, но в среднесрочной перспективе она выявляется, что позволяет регулятору, меняя ставку, воздействовать на курс, а значит, и на цены импорта. Конечно, значительные изменения условий торговли неизбежно сказываются на уровне обменного курса в условиях его свободного плавания. Однако адекватная денежно-кредитная политика способна снизить масштаб эффекта переноса как по величине, так и по длительности воздействия изменений курса на внутренние цены. Как показывают эмпирические исследования (Taylor, 2000; Engel, 2002; Calvo, Reinhart, 2002), в странах с устойчиво низкой инфляцией колебания обменного курса меньше влияют на темп роста потребительских цен, чем в странах с высокой инфляцией. Наконец, неоправданно выводить инфляционные ожидания из числа монетарных факторов инфляции. Независимо от того, в большей или меньшей мере они адаптивны или рациональны, проводимая ЦБ РФ денежная политика, в том числе отражающаяся на фактических темпах инфляции, определяющим образом влияет на инфляционные ожидания. Возможность наращивания монетизации за счет смягчения денежно-кредитной политикиРаспространена точка зрения, в соответствии с которой насыщенность экономики кредитами выступает ключевым фактором быстрого экономического роста. Действительно, опыт таких стран, как Япония, Ю. Корея, Китай, Сингапур, показывает, что их быстрое экономическое развитие сопровождалось ростом показателей насыщенности экономики кредитами и деньгами2. Отсюда следует вывод, что у Банка России есть мощный инструмент стимулирования роста ВВП, поскольку дополнительная эмиссия делает финансовые рынки более глубокими, а насыщенный деньгами финансовый сектор толкает экономику вперед (см.: Миркин и др., 2015). Эта точка зрения базируется на предположении о возможности влиять на глубину финансовых рынков и уровень монетизации экономики посредством расширения денежного предложения. В действительности монетизация и иные показатели развития кредитных отношений не определяются жесткостью или мягкостью денежной политики, это структурные показатели, обусловленные способностью финансовой системы генерировать финансовые ресурсы. В России относительно низкая монетизация объясняется доминированием краткосрочного кредитования, что, в свою очередь, связано с неопределенностью макроэкономических условий, высокой инфляцией, плохим инвестиционным климатом и недостаточным развитием финансовых институтов. Другими словами, низкая монетизация российской экономики не причина слабости финансовой системы, а ее следствие.

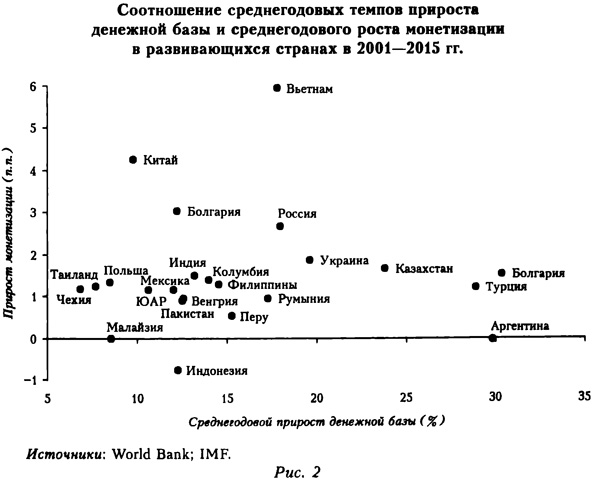

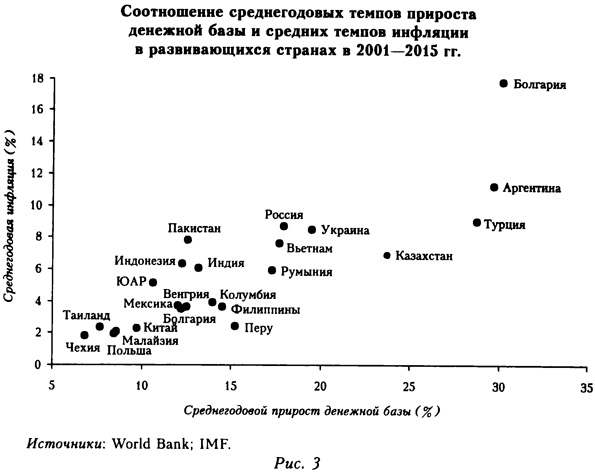

Если бы денежная эмиссия действительно могла влиять на уровень монетизации, то должна была бы наблюдаться положительная корреляция между приростом денежной базы, которую центральный банк может контролировать практически напрямую, и приростом монетизации. Причем эта связь должна проявляться в долгосрочной перспективе. Эмпирические данные этого не подтверждают (рис. 2). В группе развивающихся стран среднегодовой прирост денежной базы за 2001-2015 гг. не оказывает влияния на рост уровня монетизации: в странах, где центральные банки активно накачивали экономику деньгами, монетизация росла теми же темпами, что и в странах, где наращивание денежного предложения было более сдержанным. Аналогичная ситуация в отношении объема сбережений и кредитов (в долях ВВП). Динамика этих показателей также не связана с наращиванием денежного предложения со стороны ЦБ, но есть сильная корреляция между приростом денежной базы и инфляцией (рис. 3).

В российской экономике на протяжении последних 17 лет — с 2000 г. по настоящее время — темпы прироста денежной базы следовали по нисходящему тренду. Это говорит о том, что денежные вливания со стороны ЦБ РФ постепенно становились все более умеренными (рис. 4). Вместе с тем коэффициент монетизации экономики практически монотонно рос на протяжении всего периода. Приход Э. Набиуллиной в руководство Банка России, переход к свободному плаванию рубля и инфляционному таргетированию, умеренно жесткая антиинфляционная политика не снизили монетизацию. Широкая денежная масса, выраженная в процентах ВВП, стабильно увеличивается: если в 2012 г. этот показатель составлял 43% ВВП, то в 2016 г. — уже 58% ВВП, хотя именно в конце 2014 г. ЦБ РФ перешел к политике высоких процентных ставок. Похожую динамику демонстрирует показатель монетизации, определяемый как отношение М2 к номинальному ВВП. Таким образом, эмпирические данные не дают оснований считать, что есть какая-либо связь между мягкостью монетарного режима и проникновением кредита, но они подтверждают наличие устойчивой связи между ростом денежной базы и ростом потребительских цен. По этой причине не следует ожидать, что искусственное насыщение финансового сектора ликвидностью поможет укрепить его и запустить масштабный инвестиционный процесс.

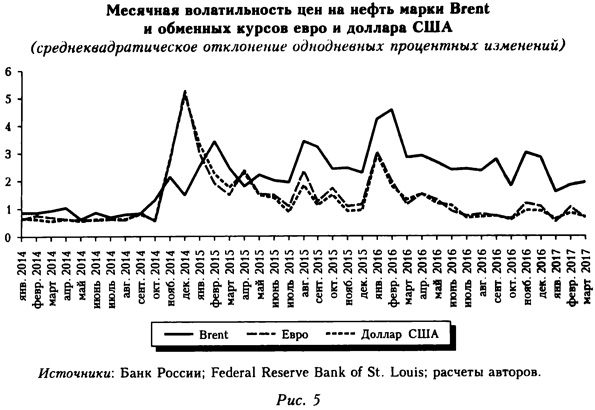

Загрузка производственных мощностейСледующий популярный аргумент в пользу снижения ключевой ставки — возможность загрузить неиспользуемые мощности. Действительно, согласно теории денежной политики (см.: Woodford, 2011), в задачу центрального банка входит не только достижение цели по инфляции, но и поддержание выпуска на так называемом «потенциальном» уровне. Когда ВВП опускается ниже потенциала, часть производственных мощностей не используется и возникает основание для стимулирующей денежной экспансии. Если экономика использует весь производственный потенциал, то снижение ставки приведет не к устойчивому росту ВВП, а к инфляционному всплеску. В этом аспекте особых разногласий среди российских экспертов не наблюдается. Вместе с тем кардинально различаются мнения о степени загрузки мощностей, а значит, и об эффективности возможного снижения ставок. Замедление экономического роста, начавшееся в 2011 г., стимулировало в экспертном сообществе дискуссию о его природе. Циклический характер торможения экономического роста, предполагающий, что главной его причиной послужило падение совокупного спроса, оставляет пространство для стимулирующей денежной политики. Если торможение вызвано структурными факторами, то снижение темпов роста сопровождается практически полной загрузкой мощностей — в таких условиях монетарная экспансия не позволит восстановить устойчивый экономический рост. Оценки уровня загрузки мощностей всегда опираются на некий экономический индикатор, отражающий интенсивность использования факторов производства. Сравнение его текущего значения с естественным, соответствующим потенциальному уровню ВВП, дает количественную оценку использования факторов. Чаще всего для этих целей применяются такие показатели, как уровень безработицы, оценки загрузки производственных мощностей, полученные на основе опросов руководителей предприятий, и различные индексы выпуска промышленных товаров. Существует также интегральный индекс, который называется «разрыв выпуска» и равен разности между текущим уровнем выпуска и его потенциальным значением. Потенциальный уровень выпуска — ненаблюдаемая величина, оценить его можно лишь косвенно, для чего существует множество методов. Авторы, которые приходят к заключению о недостаточной загрузке мощностей, опираются на показатель, публикуемый в РЭБ (Апокин и др., 2014; 2015). В последние два года он составлял около 75-80%. Однако это не означает, что экономика имеет около 20% не-задействованных мощностей. На пике роста в 2008 г., то есть в период перегрева российской экономики, этот показатель составлял около 85%, и нормальному уровню загрузки мощностей будет соответствовать значение около 80%. Более надежные оценки потенциала наращивания выпуска в промышленности были получены в исследовании экономистов ЦМАКП (Сальников и др., 2017; см. также: Вопросы экономики. 2017. № 5. — Примеч. ред.). Согласно их анализу, в российской обрабатывающей промышленности действительно имеются незагруженные мощности, и при условии роста спроса выпуск в данных отраслях может увеличиться на 5 — 10%. Несколько иной точки зрения придерживаются экономисты Банка России. По их оценкам, главную роль в торможении экономического роста в последние пять лет сыграли структурные факторы (Банк России, 2014; Могилат и др., 2016). Сходную позицию занимают авторы работы: Бадасен и др., 2015. Исследование Института Гайдара, учитывающее при оценке разрыва выпуска влияние условий торговли, также свидетельствует о преимущественно структурной природе низких темпов роста (Синельников-Муры лев и др., 2014) и об отсутствии потенциала для монетарного стимулирования. Принимая во внимание все приведенные оценки, можно заключить, что российская экономика, по-видимому, близка к состоянию полной занятости и возможности для значительного ускорения экономического роста за счет загрузки промышленных мощностей отсутствуют. Целесообразность политики «количественного смягчения» и расширения мандата ЦБ РФПолитика «количественного смягчения», которую активно проводят денежные власти США (до последнего времени), Японии, Великобритании и еврозоны, способствует восстановлению экономического роста в этих странах, потому что они столкнулись с проблемой нулевой границы процентных ставок и угрозой дефляции. В российской экономике ничего подобного не наблюдается. Поэтому, в отличие от ФРС, ЕЦБ, Банка Англии и Банка Японии, которые придерживаются мягкой денежной политики, Банк России придерживается политики высоких ставок3. Медленный рост в 2013-2014 гг. с последующим спадом в 2015-2016 гг. стал следствием затухания потенциального роста выпуска, падения цен на нефть, санкций и роста неопределенности, связанной с международной напряженностью (см.: Замулин, 2016; Орлова, Егиев, 2015). Попытка реализовать политику «количественного смягчения» в российских условиях, скорее всего, приведет к росту инфляции. В дополнение к этому выпущенные в обращение деньги будут перемещаться и на валютный рынок, что усилит понижательное давление на рубль. Этому не сможет воспрепятствовать предлагаемое некоторыми экспертами адресное использование эмитированных денег, или так называемая «связанная эмиссия», предполагающая, что получатели данных средств будут ограничены в целях, на которые они могут их потратить. Даже если предположить, что все выданные ЦБ РФ кредиты будут израсходованы в рамках инвестиционных проектов в строгом соответствии с требованиями, это создаст барьер для перетекания эмитированных средств на валютный и потребительский рынки лишь на первом этапе. Расходование средств в рамках инвестиционных проектов предполагает выплату зарплаты, оплату работы подрядчиков, покупку оборудования и т. д., следовательно, данные расходы будут доходами контрагентов предприятий, получивших льготное кредитование от ЦБ РФ. Можно контролировать цели расходования эмитированных средств в рамках инвестиционных проектов, ограничивая давление на потребительский и валютный рынки, но невозможно контролировать цели, на которые будут расходовать средства контрагенты, получившие их в качестве оплаты труда, товаров или услуг. Иными словами, общий объем денег в экономике в любом случае вырастет. Таким образом, выпущенные в обращение средства начнут разогревать спрос на валюту и потребительские товары, поэтому меры «связанной эмиссии» не позволят предотвратить инфляцию и сдержать обесценение национальной валюты. Предлагаемые во многих публикациях (см.: Клепач, 2015; Эскиндаров и др., 2016; Титов и др., 2017; Аганбегян, Ершов, 2013; Куликов, 2015) отказ от таргетирования инфляции и возложение на ЦБ РФ задачи поддерживать экономический рост и низкие ставки будут большой ошибкой. Таргетирование инфляции — это наиболее современный и научно обоснованный монетарный режим, который стремительно набирает популярность и доказывает свою эффективность не только в развитых, но и в развивающихся странах. Ни одна страна, которая перешла на этот режим, не отказалась от него. Переход на данный режим в России — пример значимой институциональной реформы. Отказ от него будет очевидным шагом назад. Навязывание Банку России дополнительных целей, достижение которых несовместимо с обеспечением устойчиво низкой инфляции, приведет только к потере контроля над ростом цен и отложит формирование нормальной финансовой системы. Более того, нет необходимости расширять мандат Банка России, поскольку де-факто его действующий мандат учитывает не только инфляцию, но и занятость, и экономический рост, так как при выборе уровня ключевой ставки регулятор принимает во внимание отклонение фактического выпуска от потенциального. Переход к инфляционному таргетированию часто сопровождается замедлением экономического роста, но только в краткосрочном периоде. В долгосрочном плане таргетирование инфляции способствует более динамичному экономическому развитию, поскольку позволяет снизить неопределенность, возникающую в связи с непредсказуемостью покупательной способности национальной валюты, следствием чего становятся рост инвестиций, развитие финансового сектора, расширение горизонта планирования4. Схемы рефинансирования, понимаемые экспертами Столыпинского клуба как российский вариант «количественного смягчения», по сути, возлагают на регулятора функцию осуществления структурной политики, которой он не должен заниматься, поскольку это вступает в конфликт с задачей обеспечения ценовой стабильности. Помимо этого, данная политика будет приводить к искажениям на рынке кредита, поскольку предлагаемые меры нацелены на создание особенно выгодных условий для ряда предприятий, которые будут получать финансирование на нерыночных условиях. При таком подходе игнорируется важная регулирующая роль ставки процента по кредиту, поскольку она отсекает инвестиционные проекты, которые не обеспечивают достаточную рентабельность. При этом значение имеет не номинальная ставка кредитования, а реальная, приближенно равная разности между номинальной ставкой и инфляцией. Эта величина отражает реальную доходность, получаемую кредитором. Таким образом, когда ставка формируется в рыночных конкурентных условиях, неэффективные проекты, не дающие положительной отдачи, не будут финансироваться по причине убыточности. В отношении предприятий, получающих льготное финансирование, этот механизм не будет работать. При высокой инфляции и низкой номинальной ставке по кредиту реальная стоимость заимствования для предприятий окажется отрицательной и тогда инвестиционные проекты с отрицательной отдачей не будут отсечены. Вызывает опасения масштаб предлагаемых стимулирующих мер. Стратегия, разработанная Столыпинским клубом, предполагает, что для поддержания экономического роста Банк России в течение 5 лет должен ежегодно выделять по 1,5 трлн руб., которые пойдут на докапитализацию институтов развития и кредитование предприятий реального сектора. Таким образом, в рамках программы предполагается увеличить денежную базу на 7,5 трлн руб., что составляет 34% совокупного объема кредитов, выданных банками нефинансовым организациям, и почти 60% текущего объема денежной базы в широком определении. Подобная масштабная программа эмиссионного кредитования не только неизбежно приведет к всплеску инфляции, но и создаст существенные искажения на рынке кредита, поскольку возникнет многочисленная группа привилегированных предприятий, имеющих доступ к фондированию по отрицательной реальной ставке. Чрезмерное снижение ставки приведет к искажениям на рынке кредитования, поскольку в конкуренции за инвестиционные ресурсы будут участвовать убыточные и низкоэффективные проекты, низкая или даже отрицательная рентабельность которых будет маскироваться растущей инфляцией. Более того, поскольку льготное кредитование имеет смысл только для проектов, которые не могут привлечь финансирование по конкурентной ставке, субсидии будут заведомо распределяться среди проектов с недостаточной и, возможно, отрицательной рентабельностью, что ставит под сомнение эффективность распределяемых средств. В отдельных случаях государство действительно может предоставлять кредиты по субсидированным ставкам, но подобные программы должны удовлетворять определенным условиям. Прежде всего, они не могут быть массовыми, а должны носить адресный характер, чтобы не вносить существенных искажений на кредитный рынок в целом. В каждом случае предоставление субсидий требует четкого обоснования, почему данный проект или предприятие должны получить финансирование на нерыночных условиях. Программы поддержки следует ограничить во времени, чтобы исключить ситуацию, когда убытки неконкурентоспособных предприятий будут систематически покрываться субсидиями. Наконец, финансирование таких программ должно проходить за счет не кредитов ЦБ РФ, а средств государственного бюджета, поскольку предоставление поддержки отраслям относится к сфере фискальной политики, в то время как сфера денежной политики ограничивается предоставлением краткосрочной ликвидности. Макроэкономические риски режима управляемого обменного курсаВо всех указанных докладах подчеркивается, что ЦБ РФ должен вернуться к активной валютной политике. В российском экспертном сообществе широко распространено мнение, что переход к режиму свободного плавания был поспешным (Ивантер, 2016; Клепач, 2015). При этом авторы высказывают различные мнения относительно того, какими должны быть цели операций регулятора на валютном рынке. Некоторые эксперты утверждают, что Банк России должен ставить перед собой задачу сглаживать волатильность на валютном рынке (Некипелов, 2015; Эскиндаров и др., 2016), например, посредством неявно проводимой политики валютного коридора (Головнин, 2016). В данном случае имеется в виду, что регулятор должен противодействовать конъюнктурным колебаниям на валютном рынке, которые не обусловлены изменением фундаментальных факторов. Другие предлагают зафиксировать обменный курс на некотором уровне, чтобы снять с экономических агентов валютные риски, а также устранить мотивы для спекуляций на валютном рынке (ИНП РАН, 2016; Глазьев, 2014). Предположительно, это поможет кардинально снизить неопределенность на макроэкономическом уровне. Следующий мотив для управления валютным курсом — обеспечить комфортные конкурентные условия как для производителей-экспортеров, так и для тех, кто производит продукцию, конкурирующую на внутреннем рынке с импортом, поскольку заниженный обменный курс позволит отечественным предприятиям получить преимущество перед иностранными производителями. На наш взгляд, возвращение регулятора к активной валютной политике и, особенно, таргетирование обменного курса нецелесообразны, поскольку подобная политика не позволит добиться декларируемых целей, но сделает финансовую систему заложницей хрупкого режима управляемого курса5. В настоящее время из стран G20 только Китай и Саудовская Аравия придерживаются режима управляемого обменного курса, остальные страны поддерживают плавающий курс (см.: IMF, 2016). Гибкий обменный курс имеет важное преимущество: он позволяет экономике адаптироваться к изменяющимся условиям, поскольку способствует ее переходу к новому равновесию6. Это можно проиллюстрировать на примере ситуации в российской экономике в 2014-2015 гг., когда экономический спад оказался значительно менее глубоким, чем представлялось в начале кризиса. Напротив, в 2009 г., когда при сопоставимом падении цен на нефть и в условиях оттока капитала российские денежные власти приняли решение поддержать курс интервенциями, падение ВВП превысило 8%. Банк России, обладая золотовалютными резервами в объеме около 600 млрд долл., израсходовал на меры поддержки около 1/3 данной суммы, но ослабления рубля не удалось избежать. Основная проблема валютной политики, направленной на сглаживание волатильности, в том, что на практике невозможно отличить, какие движения курса вызваны фундаментальными факторами, а какие — краткосрочными и спекулятивными. Возникает риск, что регулятор, допустив ошибку при оценке фундаментально обоснованного уровня обменного курса, будет стремиться поддерживать завышенный или заниженный курс относительно равновесного. Это создаст диспропорции в экономике, а также сделает финансовую систему уязвимой в момент, когда центральный банк будет вынужден осуществлять коррекцию курса. Более того, поскольку при подобной политике регулятор не стремится сдерживать движения курса, связанные с изменением фундаментальных факторов, риск его значительных изменений сохраняется. На наш взгляд, плюсы такого режима, состоящие в некотором сглаживании краткосрочных колебаний, не перевешивают его минусов, связанных с возрастающими рисками того, что регулятор будет поддерживать неадекватный макроэкономическим условиям курс. Фиксация обменного курса представляется еще более рискованной, чем политика сглаживания волатильности. Режим фиксированного обменного курса действительно распространен в развивающихся странах, но причина этого не в его высокой эффективности, а в том, что обменный курс представляет собой гораздо более понятный номинальный якорь денежной политики, чем инфляция (см.: Calvo, Reinhart, 2002). По разным причинам центральные банки развивающихся стран опасаются переходить к гибкому курсообразованию, предпочитая сохранять свое присутствие на валютном рынке и корректировать курс. Проблемы режима фиксированного обменного курса хорошо известны: по мере роста цен происходит реальное укрепление национальной валюты, баланс текущего счета ослабляется, в итоге это заканчивается классическим кризисом платежного баланса и вынужденной девальвацией, то есть коллапсом режима фиксированного курса. Дополнительным фактором нестабильности часто становятся потоки капитала, поскольку наличие фиксированного курса и спред между внутренними и мировыми номинальными ставками будут привлекать краткосрочные портфельные инвестиции, которые приведут к перегреву на фондовых рынках. По мере того как усиливается вероятность обрушения режима фиксированного курса ввиду его чрезмерного укрепления, потоки капитала меняют направление, что приводит к обвалу на финансовых рынках, создает дополнительное давление на национальную валюту и ускоряет коллапс режима фиксированного курса. В принципе, режим фиксированного курса может быть устойчивым на ограниченном временном интервале, если регулятор полагается на него как на единственный номинальный якорь, не преследуя другие цели. Но поддержание постоянного курса несовместимо с адаптивной монетарной политикой, даже если изначально курс был выбран на уровне, заниженном относительно равновесного, поскольку в конечном счете инфляция и реальное укрепление национальной валюты сделают первоначально выбранный уровень неадекватным платежному балансу. Теоретически, чтобы не допускать реального укрепления национальной валюты, центральный банк может время от времени проводить контролируемые девальвации, понижая таргетируемый уровень обменного курса. Но тогда теряется главное декларируемое преимущество политики управления курсом — его стабильность. Пропадает смысл фиксации курса, поскольку регулярные девальвации будут создавать стимулы для игры против национальной валюты, разогревать инфляционные ожидания и дестабилизировать денежные и кредитные рынки. В итоге кризиса платежного баланса, возможно, удастся избежать, но инфляция выйдет из-под контроля, национальная валюта не будет пользоваться доверием и ставки кредитования останутся высокими. Заявленная задача подавления спекулятивной активности, устранения валютных рисков и стабилизации макроэкономической динамики не будет решена. Политика таргетирования реального обменного курса несет существенные риски, если выбранный целевой уровень реального курса заметно отличается от его долгосрочного равновесного уровня, который, в свою очередь, определяется структурными факторами. Эмпирические исследования показывают, что меры денежной политики оказывают только временное воздействие на уровень реального обменного курса (см.: Lizondo, 1993; Edwards, 1988; Calvo et al., 1995; Сосунов, Ушаков, 2009), поэтому попытки обеспечить более благоприятные условия для национальных производителей при помощи инструментов валютной политики не могут дать устойчивого результата7. Механизм реакции экономической системы на попытку ослабить реальный курс будет таким же: интервенции, направленные на обесценение внутренней валюты, станут толкать цены вверх, и возникший инфляционный всплеск компенсирует первоначальное воздействие, укрепив национальную валюту до начального уровня. Повышение инфляции приведет к тому, что интервенции потеряют свою эффективность. Поэтому, чтобы продолжать удерживать реальный курс ниже его равновесного уровня, регулятору придется осуществлять все более массированную эмиссию под выкуп валюты, но это неминуемо приведет к потере контроля над инфляционными процессами. С учетом вышесказанного мы заключаем, что политика активного управления валютным курсом не позволяет добиться более благоприятных макроэкономических условий в долгосрочной перспективе. Напротив, она несет дополнительные риски и поэтому не представляется привлекательной альтернативой режиму гибкого курсообразования. Заметим, опасения некоторых экспертов (Андрюшин, 2015; Клепач, 2015; Глазьев, 2015b), что переход к свободному плаванию обменного курса приведет к его исключительно высокой волатильности и макроэкономической дестабилизации, не оправдались. Интенсивность колебаний обменного курса действительно резко выросла в период с ноября 2014 по май 2015 г., когда Банк России отпустил рубль в свободное плавание (рис. 5). Однако впоследствии волатильность валютного курса постепенно сокращалась, и на текущий момент она близка к уровням, наблюдавшимся до 2014 г. Подчеркнем, что после 2015 г. волати льность цен на нефть выросла практически в два раза, поэтому вполне можно говорить даже о снижении относительной волатильности валютного курса после перехода к режиму свободного плавания. Также не оправдались предположения (см.: Глазьев, Жуковский, 2014; Ершов, 2015) о том, что свободное плавание не совместимо с контролем над инфляцией и, следовательно, с инфляционным таргетированием ввиду существенного вклада эффекта переноса в рост потребительских цен. Как показывает практика, наличие свободного плавания не помешало денежным властям подавить инфляционные процессы и добиться в 2016 г. рекордно низкой инфляции 5,4%. Таким образом, рыночное курсообразование не создает дополнительных рисков, но способствует более мягкой коррекции реального обменного курса и платежного баланса при изменении условий торговли.

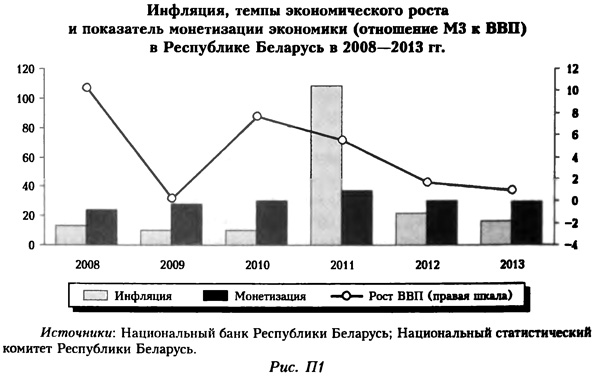

Стагнация в российской экономике обострила дискуссию о поисках выхода из кризисного состояния и об оптимальной стратегии обеспечения экономического роста. В последнее время был опубликован ряд программных документов, содержащих рекомендации по совершенствованию экономической политики. Данные программы затрагивают различные сферы экономики, при этом особое внимание уделяется валютной и денежно-кредитной политике. Их авторы считают, что посредством валютной политики следует стабилизировать обменный курс на уровне, обеспечивающем комфортные условия для национальных отраслей, конкурирующих с импортом, а политика в области формирования денежного предложения должна быть нацелена на финансирование инвестиций в реальный сектор и поддержку совокупного спроса. Однако мы полагаем, что даже если подобная политика даст позитивный краткосрочный эффект в виде ускорения экономического роста, то ее негативные последствия будут носить долговременный характер. Во-первых, высокая и непредсказуемая инфляция, которая в российских условиях неизбежно последует за политикой «количественного смягчения» и попыткой поддерживать заниженный обменный курс, повысит ставки кредитования и сделает долгосрочное кредитование невыгодным, что существенно затормозит процесс накопления капитала. Во-вторых, хотя режим регулируемого обменного курса будет обеспечивать иллюзию стабильности, в долгосрочной перспективе он станет причиной фундаментальной предрасположенности российской экономики к кризисам платежного баланса. В результате ее зависимость от условий торговли, обусловленная доминированием сырья в структуре экспорта, только вырастет. В-третьих, отрасли, которые получат льготное финансирование, будут лишены стимулов к повышению эффективности, поскольку в ситуации, когда инфляция будет перекрывать стоимость кредита, их убыточность окажется скрытой. При этом возникнет реальная угроза формирования кластеров предприятий, которые при отрицательной реальной рентабельности будут лоббировать получение дешевых кредитов от центрального банка. Следовательно, финансирование неэффективных отраслей станет осуществляться за счет обременения российских экономических агентов инфляционным налогом. Данные оценки вытекают из анализа международного опыта и многочисленных эмпирических и теоретических исследований. Анализ стимулирующей монетарной политики, реализованной в Республике Беларусь, убедительно иллюстрирует последствия денежной экспансии (см. Приложение). На наш взгляд, при разработке стратегии экономического роста необходимо делать акцент на его устойчивости. Элементами стратегии не могут быть меры, дающие позитивный эффект только в краткосрочной перспективе, но создающие деформации в экономической системе, мешающие ее здоровому развитию. С этой точки зрения, проводимая сегодня денежно-кредитная политика близка к оптимальной и не требует существенного пересмотра. Внедрение режима инфляционного таргетирования и свободного плавания рубля, а также переход к управлению денежным предложением посредством ключевой ставки составляют важное качественное изменение и служат примером эффективной институциональной реформы, закладывающей фундамент для будущего экономического роста. Когда ЦБ РФ объявил о новом курсе, многие экономисты выражали сомнения в его способности поставить инфляцию под контроль и достичь заявленной цели по ней. Тем не менее сегодня достижение инфляции на уровне 4% по итогам 2017 г. кажется вполне реальным. Нормализовалась ситуация на валютном рынке, постепенно сокращаются ставки кредитования и уменьшаются инфляционные ожидания. Безусловно, для начала быстрого развития российской экономики недостаточно снизить инфляцию до целевого уровня. Однако разумная денежно-кредитная политика — одно из важных условий качественного экономического роста. Чтобы обеспечить устойчивые и сравнительно высокие темпы экономического роста, позволяющие увеличить долю России в мировом ВВП, необходимо реализовать широкий спектр экономических реформ, направленных на повышение качества государственного управления, расширение частной инициативы, сокращение доли государства в экономике, стимулирование инвестиций в человеческий капитал и технологическое обновление, встраивание отечественных компаний в глобальные цепочки добавленной стоимости и др. ПриложениеЭмиссионное стимулирование экономического роста при фиксированном курсе: опыт Республики Беларусь в 2009-2013 гг.Последствия, к которым может привести излишне агрессивная стимулирующая денежная политика при режиме фиксированного обменного курса, проиллюстрируем на примере Республики Беларусь, где в период после кризиса 2008-2009 гт. правительство пыталось восстановить экономический рост при помощи денежного стимулирования. Замедление экономического роста с 10% в 2008 г. до практически нулевых значений в 2009 г. подтолкнуло его к идее запустить рост через увеличение денежного предложения. Темпы роста денежного агрегата Ml выросли с 5% в 2009 г. до 20% в 2010 г. и затем до 48% в 2011 г. Инфляция при этом не опускалась ниже 10%, что при фиксированном обменном курсе белорусского рубля приводило к его реальному укреплению и, как следствие, росту дефицита счета текущих операций (он вырос с 8% ВВП в 2008 г. до 12% ВВП в 2009 г. и до 15% ВВП в 2010 г.). Денежные вливания помогли временно поддержать темпы роста, и после нулевого роста 2009 г. в 2010 г. выпуск увеличился на 7,7% (рис. П1).

Однако мягкая денежная политика и фиксированный курс стимулировали спрос на импорт, дефицит счета текущих операций продолжал увеличиваться, а нехватка наличной иностранной валюты в обменных пунктах стала очевидной. К 2011 г. созданный властями денежный навес привел к тому, что инфляционные процессы вышли из-под контроля и рост цен начал стремительно ускоряться (рис. П2). Чтобы восстановить равновесие платежного баланса, в мае 2011 г. денежные власти решили повысить ключевую ставку и провести контролируемую девальвацию национальной валюты на 16%, но она не устранила искажения, созданные фиксированным курсом и мягкой денежной политикой. Вместе с тем ограниченное ослабление национальной валюты только подогрело девальвационные ожидания и усилило давление на белорусский рубль, поэтому Национальный банк Республики Беларусь (НБ РБ) был вынужден продолжить девальвацию, что еще больше раскручивало инфляционную спираль. В результате за 2011 г. белорусский рубль был девальвирован более чем в 2,5 раза, цены на потребительском рынке удвоились, ставка по кредитам НБ РБ увеличилась с 16 до 70%, а экономика быстро потеряла высокие темпы роста и оказалась в состоянии рецессии.

Проблема дефицита счета текущих операций не была решена, поскольку власти не смогли отказаться от режима фиксированного обменного курса. Закономерным следствием стал ряд девальваций в 2015 г., когда белорусский рубль потерял более 60% своей стоимости против доллара США и евро. Чтобы удержать контроль над ростом цен, регулятор повысил ставку до 50% в начале 2015 г., снизив ее впоследствии до 30%. Под влиянием рестриктивной монетарной политики рост денежной массы затормозился, но она также повлекла спад ВВП, составивший по итогам 2015 г. почти 4%. Характерно поведение показателя монетизации по мере того, как денежное стимулирование набирало обороты: сначала он увеличился с 31% ВВП в 2010 г. до 37% в 2011 г., но затем рост цен вернул его к первоначальному значению, обусловленному фундаментальными факторами. Приведенный пример ярко иллюстрирует последствия попыток правительства запустить экономический рост, опираясь на рычаг денежного предложения. Урок, который можно извлечь из этого случая, заключается в том, что агрессивная денежная экспансия не способна обеспечить устойчивый рост. Она приведет к макроэкономической нестабильности и неконтролируемому росту цен, который в конечном счете неизбежно придется погашать классической консервативной политикой высоких ставок. Характерно, что для борьбы с инфляцией в 2015 г. денежные власти Республики Беларусь перешли к режиму монетарного таргетирования, при котором регулятор ограничивает темпы роста денежного предложения. Нет оснований воспринимать низкий уровень монетизации и как свидетельство того, что накачивание экономики ликвидностью будет происходить без значительного роста цен. Монетизация в Белоруссии была вдвое ниже, чем текущая монетизация российской экономики, но даже в такой, как может показаться, недомонетизированной экономике денежные вливания привели только к временному ускорению экономического роста и увеличению монетизации, но в дальнейшем обернулись многократной девальвацией и разрушительной инфляцией, парализующей нормальное функционирование денежного обращения, кредитных и валютных рынков. Очевидна опасность режима фиксированного обменного курса, поскольку стабильность, которую он создает, в действительности оказывается иллюзорной. 1 Эмпирическая связь между динамикой обменного курса и ставкой российского денежного рынка показана в: Гурвич и др., 2009. 2 Обычно для оценки насыщенности экономики кредитами и глубины финансовых рынков используют показатели, равные отношению соответственно номинальной суммы выданных кредитов и денежного агрегата М2 к номинальному ВВП. 3 Некоторые экономисты выражают удивление по поводу того, что ЦБ РФ отказывается заимствовать передовой опыт монетарного стимулирования спроса и реализует политику, прямо противоположную той, что проводят денежные власти развитых стран (Миркин, 2009; Глазьев, 2014). Однако в данном случае нет никакого противоречия. В развитых странах отсутствует проблема высокой инфляции, и при этом уровень ВВП ниже потенциального, а безработица высокая. В таких условиях денежное стимулирование позволяет вывести экономику на потенциальный уровень и подтолкнуть инфляцию вверх к целевым уровням. В российской экономике экономический спад не сопровождался ростом безработицы, которая сегодня близка к историческим минимумам, но при этом наблюдался резкий рост инфляции. В данном случае приоритетной задачей регулятора должно быть подавление инфляционных процессов при отсутствии условий для монетарной экспансии, стимулирующей спрос. Более подробное обсуждение см. в: Горюнов и др., 2015; Горюнов, Трунин, 2013. 4 Негативное воздействие инфляции на экономический рост показано в: Eggoh, Khan, 2014; Kremer et al., 2013; Barro, 2013. В работе: Картаев, 2017, приводится обзор эмпирических исследований, в которых анализируется связь между инфляцией и темпами роста ВВП, а также изучается влияние перехода к инфляционному таргетированию на экономический рост. 5 История знает множество примеров кризисов режима фиксированного обменного курса в развитых и развивающихся странах: Франция (1986, 1993), Италия (1983), Великобритания (1992), Дания (1981), Аргентина (2002), Мексика (1994), Филиппины (1998), Малайзия (1998), Ю. Корея (1998), Таиланд (1998) и др. Эмпирический анализ, представленный в: Ghosh et al., 2015; Coudert, Couharde, 2009, показывает, что страны, в которых обменный курс был в значительной мере управляемым, оказывались существенно более уязвимыми к макроэкономическим шокам. 6 Эконометрический анализ, представленный в: Полбин, 2017, и выполненный на российских данных, подтверждает этот тезис. 7 Обзор международного опыта политики таргетирования реального обменного курса см. в: Моисеев, Пантина, 2016. Список литературы / ReferencesАбрамова М., Дубова С., Красавина Л., Лаврушин О., Масленников В. (2016). Ключевые аспекты современной денежно-кредитной политики России: мнение экспертов // Экономика. Налоги. Право. № 1. С. 6 — 15. [Abramova М., Dubova S.f Krasavina L., Lavrushin О., Maslennikov V. (2016). Key aspects of modern monetary policy in Russia: Experts views. Ekonomika. Nalogi. Pravo, No. 1, pp. 6 — 15. (In Russian).] Аганбегян А., Ершов M. (2013). О связи денежно-кредитной и промышленной политики в деятельности банковской системы России // Деньги и кредит. № 6. С. 3 — 11. [Aganbegyan A., Ershov М. (2013). On interconnections between monetary and industrial policy in Russian banking system operations. Dengi і Kredit, No. 6, pp. 3 — 11. (In Russian).] Андрюшин С. (2015). Аргументы в пользу управления обменным курсом рубля // Вопросы экономики. № 12. С. 51 — 68. [Andryushin S. (2015). Arguments for the ruble exchange rate management. Voprosy Ekonomiki, No. 12, pp. 51 — 68. (In Russian).] Апокин А., Белоусов Д., Голощапова И., Ипатова И., Солнцев О. (2014). О фундаментальных недостатках современной денежно-кредитной политики // Вопросы экономики. № 12. С. 80 — 100. [Apokin A., Belousov D., Goloshchapova I., Ipatova I., Solntsev O. (2014). On the fundamental deficiencies of current monetary policy. Voprosy Ekonomiki, No. 12, pp. 80 — 100. (In Russian).] Апокин А., Галимов Д., Голощапова И., Сальников В., Солнцев О. (2015). Денежно-кредитная политика: работа над ошибками // Вопросы экономики. № 9. С. 136 — 151. [Apokin A., Galimov D., Goloshchapova I., Salnikov V., Solntsev О. (2015). Voprosy Ekonomiki, No. 9, pp. 136 — 151. (In Russian).] Бадасен П., Исаков А., Хазанов A. (2015). Современная денежно-кредитная политика: обоснованная критика или типичные заблуждения экспертного сообщества? // Вопросы экономики. № 6. С. 128 — 142. [Badasen P., Isakov A., Khazanov А. (2015). Modern monetary policy: Relevant criticism or misunderstanding in the expert community? Voprosy Ekonomiki, No. 6, pp. 128 — 142. (In Russian).] Банк России (2014). Основные направления единой государственной денежно-кредитной политики на 2015 год и период 2016 и 2017 годов. [Bank of Russia (2014). Guidelines for the single state monetary policy in 2015 and for 2016 and 2017. (In Russian).] Баранов А., Сомова О. (2015). Анализ основных факторов инфляционной динамики в России в постсоветский период // Проблемы прогнозирования. № 2. С. 16—32. [Baranov A., Somova О. (2015). Analysis of the main factors of inflation dynamics in Russia in the post-Soviet period. Problemy Prognozirovaniya, No. 2, pp. 16 — 32. (In Russian).] Баранов А., Павлов В., Тагаева Т. (2014). Тревожные перспективы: прогноз развития экономики России на 2015-2017 гг. // ЭКО. № 12. С. 15-35. [Baranov А., Pavlov В., Tagaeva Т. (2014). Alarming perspectives: Russia's economy development forecast for 2015-2017. EKO, No. 12, pp. 15-35. (In Russian).] Глазьев С. (2014). Санкции США и политика Банка России: двойной удар по национальной экономике // Вопросы экономики. № 9. С. 13—29. [Glazyev S. (2014). Sanctions of the USA and the policy of Bank of Russia: Double blow to the national economy. Voprosy Ekonomiki, No. 9, pp. 13—29. (In Russian).] Глазьев С. (2015a). О неотложных мерах по укреплению экономической безопасности России и выводу российской экономики на траекторию опережающего развития. М.: Институт экономических стратегий, Русский биографический институт. [Glazyev S. (2015а). On urgent measures for strengthening economic security and shifting Russia's economy to the trajectory of outperforming development. Moscow: Institute of Economic Strategies, Russian Biographical Institute. (In Russian).] Глазьев С. (2015b). О таргетировании инфляции // Вопросы экономики. 9. С. 124 — 135. [Glazyev S. (2015b). On inflation targeting. Voprosy Ekonomiki, No. 9, pp. 124-135. (In Russian).] Глазьев С., Жуковский В. (2014). Прокризисный характер концептуально-программ-ных основ деятельности «мегарегулятора» // Российский экономический журнал. Jvfe 6. С. 46 — 61. [Glazyev S.f Zhukovski V. (2014). Procrisis nature of conceptual foundations of "megaregulator" activity. Rossiyskiy Ekonomicheskiy Zhurnal, No. 6, pp. 46 — 61. (In Russian).] Головнин M. (2016). Денежно-кредитная политика России в условиях кризиса // Журнал Новой экономической ассоциации. Mfe 1. С. 168 — 174. [Golovnin М. (2016). Monetary policy in Russia during the crisis. Zhurnal Novoy Ekonomicheskoy Assotsiatsii, No. 1, pp. 168 — 174. (In Russian).] Горюнов E.f Дробышевский С., Трунин П. (2015). Денежно-кредитная политика Банка России: стратегия и тактика // Вопросы экономики. ЛЬ 4. С. 53 — 85. [Goryunov E.f Drobyshevsky S.f Trunin P. (2015). Monetary policy of Bank of Russia: Strategy and tactics. Voprosy Ekonomiki, No. 4, pp. 53 — 85. (In Russian).] Горюнов E.f Трунин П. (2013). Банк России на перепутье: нужно ли смягчать денежно-кредитную политику? // Вопросы экономики. № 6. С. 29 — 44. [Goryunov E.f Trunin P. (2013). Bank of Russia at the cross-roads: Should monetary policy be eased? Voprosy Ekonomiki, No. 6, pp. 29 — 44. (In Russian).] Гурвич E.f Соколов В., Улюкаев A. (2009). Анализ связи между курсовой политикой ЦБ и процентными ставками: непокрытый и покрытый паритет // Журнал Новой экономической ассоциации. № 1—2. С. 104 — 126. [Gurvich E.f Sokolov В., Ulyukaev А. (2009). The impact of the exchange rate policy on interest rates: Uncovered and covered interest rate parity. Zhurnal Novoy Ekonomicheskoy Assotsiatsii, No. 1—2, pp. 104 — 126. (In Russian).] Дмитриева О., Ушаков Д. (2011). Инфляция спроса и инфляция издержек: причины формирования и формы распространения // Вопросы экономики. Л& 3. С. 40 — 52. [Dmitrieva О., Ushakov D. (2011). Demand-pull inflation and cost-push inflation: Factors of origination and forms of expansion. Voprosy Ekonomiki, No. 3, pp. 40 — 52. (In Russian).] Дробышевский С., Кадочников П., Синельников-Мурылев С. (2007). Некоторые вопросы денежной и курсовой политики в России в 2000—2006 годах и на ближайшую перспективу // Вопросы экономики. № 12. С. 4 — 17. [Drobyshevsky S., Kadochnikov Р., Sinelnikov-Murylev S. (2007). Some issues of monetary and exchange rate policy in Russia in 2000—2006 and in the short-term outlook. Voprosy Ekonomiki, No. 12, pp. 4 — 17. (In Russian).] Ершов M. (2001). О стереотипах в экономической политике // Вопросы экономики. ЛЬ 12. С. 4 — 17. [Ershov М. (2001). On some of the stereotypes in economic policy. Voprosy Ekonomiki, No. 12, pp. 4 — 17. (In Russian).] Ершов M. (2015). Возможности роста в условиях валютных провалов в России и финансовых пузырей в мире // Вопросы экономики. № 12. С. 32—50. [Ershov М. (2015). The opportunities of growth in the environment of currency collapses in Russia and financial bubbles in the world. Voprosy Ekonomiki, No. 12, pp. 32 — 50. (In Russian).] Замулин О. (2016). Россия в 2015 г.: рецессия со стороны предложения // Журнал Новой экономической ассоциации. ЛЬ 1. С. 181 — 185. [Zamulin О. (2016). Russia in 2015: A supply-side recession. Zhurnal Novoy Ekonomicheskoy Assotsiatsii, No. 1, pp. 181-185. (In Russian).] Иванова H., Юдаева К. (2008). Инфляция // Экономическая политика. № 3. С. 144 — 157. [Ivanova N., Yudaeva К. (2008). Inflation. Ekonomicheskaya Politika, No. 3, pp. 144 — 157. (In Russian).] Ивантер В. (2016). Стратегия перехода к экономическому росту // Проблемы прогнозирования. Jsfe 1. С. 3—7. [Ivanter V. (2016). Strategy of transition to economic growth. Problemy Prognozirovaniya, No. 1, pp. 3 — 7. (In Russian).] ИНП PAH (2016). Восстановление экономического роста в России: Научный доклад. М.: Институт народнохозяйственного прогнозирования. [Institute for Economic Forecasting (2016). Recovery of economic growth in Russia. Report. Moscow. (In Russian).] Картаев Ф. (2017). Полезно ли инфляционное таргетирование для экономического роста? ././ Вопросы экономики. № 2. С. 62—74. [Kartaev Ph. (2017). Is inflation targeting useful for economic growth? Voprosy Ekonomiki, No. 2, pp. 62—74. (In Russian).] Киселева П., Ильяшенко В. (2016). Особенности инфляционных процессов в современной экономике России // Журнал экономической теории. № 2. С. 32—39. [Kiseleva P., Ilyashenko V. (2016). Specific characteristics of inflation in modern Russia. Zhurnal Ekonomicheskoy Teorii, No. 2, pp. 32 — 39. (In Russian).] Клепач A. (2015). Уроки современных кризисов для экономического развития России // Журнал Новой экономической ассоциации. Jvfe 2. С. 210—218. [Klepach А. (2015). Lessons from modern crisis for economic development in Russia. Zhurnal Novoy Ekonomicheskoy Assotsiatsii, No. 2, pp. 210 — 218. (In Russian).] Красавина Л. (2006). Проблемы снижения темпа инфляции в России // Финансы и кредит. № 20. С. 2 — 16. [Krasavina L. (2006). Problem of inflation rate reduction. Finansy і Kredit, No. 20, pp. 2 — 16. (In Russian).] Кудрин A. (2007). Инфляция: российские и мировые тенденции // Вопросы экономики. № 10. С. 4—26. [Kudrin А. (2007). Inflation: Recent trends in Russia and in the world. Voprosy Ekonomiki, No. 10, pp. 4—26. (In Russian).] Куликов M. (2015). Оценка текущей макроэкономической ситуации и ее ближайшая перспектива // Деньги и кредит. Jsfe 11. С. 3 — 4. [Kulikov М. (2015). Current state assessment and its close perspective. Dengi і Kredit, No. 11, pp. 3 — 4. (In Russian).] Маневич В., Козлова E. (2005). Макроэкономические условия инвестиций в России и денежная политика // Бизнес и банки. Jsfe 37. С. 1 — 13. [Manevich V., Kozlova Е. (2005). Macroeconomic conditions for investment and monetary policy in Russia. Biznes і Banki, No. 37, pp. 1 — 13. (In Russian).] Миркин Я. (2009). От «медицины катастроф» к новой финансовой политике // Журнал Новой экономической ассоциации. ЛЬ 1—2. С. 258—261. [Mirkin Ya. (2009). From emergency resque to the new financial policy. Zhurnal Novoy Ekonomicheskoy Assotsiatsii, No. 1—2, pp. 258—261. (In Russian).] Миркин Я. (2013). Центральный банк развития // Прямые инвестиции. № 4. С. 32 — 36. [Mirkin Ya. (2013). Development central bank. Pryamye Investitsii, No. 4, pp. 32 — 36. (In Russian).] Миркин Я. (2015). Внезапный поворот // Журнал Новой экономической ассоциации. № 2. С. 196—201. [Mirkin Ya. (2015). Sudden turn. Zhurnal Novoy Ekonomicheskoy Assotsiatsii, No. 2, pp. 196—201. (In Russian).] Миркин Я., Кудинова M., Левченко А., Бахтараева К., Жукова Т., Бунатян А. (2015). Финансовые стратегии модернизации экономики: мировая практика. М.: Магистр. [Mirkin Ya., Kudinova М., Levchenko A., Bakhtaraeva К., Zhukova Т., Bunatyan А. (2015). Financial strategies for economic modernization: World practice. M.: Magistr. (In Russian).] Могилат А., Ачкасов Ю., Егоров А., Климовец А., Донец С. (2016). Дискуссии о денежно-кредитной политике и состоянии экономики: в поисках конструктивной критики // Вопросы экономики. № 5. С. 25 — 43. [Mogilat A., Achkasov Yu., Egorov A., Klimovets A., Donets S. (2016). Debates on monetary policy issues and economic situation: Searching for constructive comments. Voprosy Ekonomiki, No. 5, pp. 25 — 43. (In Russian).] Моисеев С., Пантина В. (2016). Таргетирование реального обменного курса // Вопросы экономики. ЛЬ 5. С. 44 — 65. [Moiseev S., Pantina V. (2016). Real exchange rate targeting. Voprosy Ekonomiki, No. 5, pp. 44 — 65. (In Russian).] Некипелов A. (2015). О ресурсном проклятии и его влиянии на тактику и стратегию экономического развития // Журнал Новой экономической ассоциации. ЛЬ 2. С. 205-210. [Nekipelov А. (2015). On the resource curse and its effect on tactics and strategy of economic development. Zhurnal Novoy Ekonomicheskoy Assotsiatsii, No. 2, pp. 205-210. (In Russian).] Орлова Н., Егиев С. (2015). Структурные факторы замедления роста российской экономики // Вопросы экономики. Мв 12. С. 69 — 84. [Orlova N.. Egiev S. (2015). Structural factors of Russian economic slowdown. Voprosy Ekonomiki, No. 12, pp. 69-84. (In Russian).] Полбин A. (2017). Моделирование реального курса рубля в условиях изменения режима денежно-кредитной политики // Вопросы экономики. 4. С. 61—78. [Polbin А. (2017). Modeling the real ruble exchange rate under monetary policy regime change. Voprosy Ekonomiki, No. 4, pp. 61—78. (In Russian).] Сальников В., Апокин А., Галимов Д., Гнидченко А., Голощапова И., Михеева О., Рыбалкова А., Шухгалтер М. (2017). Анализ важнейших структурных характеристик производственных мощностей обрабатывающей промышленности России: Доклад. М.: Центр макроэкономического анализа и краткосрочного прогнозирования, Центр стратегических разработок. [Salnikov V., Apokin A., Galimov D., Gnidchenko A., Goloshchapova I., Mikheeva О., Rybalkova A., Shukhgalter M. (2017). Analysis of the main structural characteristics of production capacities of Russian manufacturing industry. Report. Moscow: Centre for macroeconomic analysis and short-term forecasting, Centre for Strategic Research. (In Russian).] Синельников-Мурылев С., Дробышевский С., Казакова М. (2014). Декомпозиция темпов роста ВВП России в 1999—2014 годах // Экономическая политика. 5. С. 7—37. [Sinelnikov-Murylev S., Drobyshevsky S., Kazakova M. (2014). Decomposition of Russian GDP growth rates in 1999 — 2014. Ekonomicheskaya Politika, No. 5, pp. 7—37. (In Russian).] Сосунов К., Ушаков H. (2009). Определение реального курса рубля и оценка политики долгосрочного таргетирования реального курса валюты // Журнал Новой экономической ассоциации. Jvfe 3 — 4. С. 97—121. [Sosunov К., UshakovN. (2009). Determination of the real exchange rate of the ruble and assessment of long-run policy of real exchange rate targeting. Zhurnal Novoy Ekonomicheskoy Assotsiatsii, No. 3—4, pp. 97—121. (In Russian).] Титов Б. Ю. и др. (2017). Среднесрочная программа социально-экономического развития страны до 2025 года «Стратегия роста». М.: Институт экономики роста им. П. А. Столыпина. [Titov В. Yu. et al. (2017). Medium term program of social and economic development of Russia for 2025 "Strategy of growth". Moscow: Stolypin Institute for the Economy of Growth. (In Russian).] Улюкаев А., Замулин О., Куликов M. (2006). Предпосылки и последствия внедрения таргетирования инфляции в России // Экономическая политика. № 3. С. 19 — 38. [Ulyukaev A., Z a mulin О., Kulikov М. (2006). Prerequisites and consequences of inflation targeting in Russia. Ekonomicheskaya Politika, No. 3, pp. 19—38. (In Russian).] Эскиндаров M., Абрамова M., Масленников В., Гончаренко Л., Звонова Е., Красавина Л., Лаврушин О., Ларионова И., Рубцов Б., Солянникова С., Федотова М. (2016). Устойчивое развитие российской экономики: совершенствование денежно-кре-дитной, валютной и бюджетно-налоговой политики // Вестник Финансового университета. Т. 20, М» 6. С. 6—18. [Eskindarov М., Abramova М., Maslennikov V., Goncharenko L., Zvonova E., Krasavina L., Lavrushin O., Larionova I., Rubtsov В., Solyannikova S.f Fedotova M. (2016). Sustainable development of the Russian economy: Iimprovement of the monetary, forex and fiscal policies. Vestnik Finansovogo Universiteta, Vol. 20, No. 6, pp. 6-18. (In Russian).] Barro R. (2013). Inflation and economic growth. Annals of Economics and Finance, Vol. 14, No. 1, pp. 85-109. Calvo G.f Retnhart C. (2002). Fear of floating. The Quarterly Journal of Economics, Vol. 117, No. 2, pp. 379-408. Calvo G.( Reinhart С., Vegh С. (1995). Targeting the real exchange rate: Theory and evidence. Journal of Development Economics, Vol. 47, No. 1, pp. 97—133. Coudert V., Couharde C. (2009). Currency misalignments and exchange rate regimes in emerging and developing countries. Review of International Economics, Vol. 17, No. 1, pp. 121-136. Edwards S. (1988). Real and monetary determinants of real exchange rate behavior: Theory and evidence from developing countries. Journal of Development Economics, No. 3, pp. 311-341. Eggoh J., Khan M. (2014). On the nonlinear relationship between inflation and economic growth. Research in Economics, Vol. 68, No. 2, pp. 133 — 143. Engel С. (2002). The responsiveness of consumer prices to exchange rates and the implications for exchange-rate policy: A survey of a few recent new open-economy macro models. NBER Working Paper, No. w8725. Ghosh A., Ostry J., Qureshi M. (2015). Exchange rate management and crisis susceptibility: A reassessment. IMF Economic Review, Vol. 63, No. 1, pp. 238—276. IMF (2016). Exchange arrangements and exchange restrictions. Annual report. Wash. Kremer S., Віск A., Nautz D. (2013). Inflation and growth: New evidence from a dynamic panel threshold analysis. Empirical Economics, Vol. 44, No. 2, pp. 861 — 878. Lizondo J. (1993). Real exchange rate targeting under imperfect asset substitutability. IMF Staff Papers, Vol. 40, No. 4, pp. 829-851. Taylor J. B. (2000). Low inflation, pass-through, and the pricing power of firms. European Economic Review, Vol. 44, No. 7, pp. 1389 — 1408. Woodford M. (2011). Interest and prices: Foundations of a theory of monetary policy. Princeton, NJ.: Princeton University Press.

|

Популярные книги и учебники

- Экономикс - Макконнелл К.Р., Брю С.Л. - Учебник

- Бухгалтерский учет - Кондраков Н.П. - Учебник

- Капитал - Карл Маркс

- Курс микроэкономики - Нуреев Р. М. - Учебник

- Макроэкономика - Агапова Т.А. - Учебник

- Экономика предприятия - Горфинкель В.Я. - Учебник

- Финансовый менеджмент: теория и практика - Ковалев В.В. - Учебник

- Комплексный экономический анализ хозяйственной деятельности - Алексеева А.И. - Учебник

- Теория анализа хозяйственной деятельности - Савицкая Г.В. - Учебник

- Деньги, кредит, банки - Лаврушин О.И. - Экспресс-курс

Новые книги и журналы

Популярные лекции

- Шпаргалки по бухгалтерскому учету

- Шпаргалки по экономике предприятия

- Аудиолекции по экономике

- Шпаргалки по финансовому менеджменту

- Шпаргалки по мировой экономике

- Шпаргалки по аудиту

- Микроэкономика - Лекции - Тигова Т. Н.

- Шпаргалки: Финансы. Деньги. Кредит

- Шпаргалки по финансам

- Шпаргалки по анализу финансовой отчетности

- Шпаргалки по финансам и кредиту

- Шпаргалки по ценообразованию

- 50 лекций по микроэкономике - Тарасевич Л.С. - Учебное пособие

Популярные рефераты

- Коллективизация в СССР: причины, методы проведения, итоги

- Макроэкономическая политика: основные модели

- Краткосрочная финансовая политика предприятия

- Марксизм как научная теория. Условия возникновения марксизма. К. Маркс о судьбах капитализма

- История развития кредитной системы в России

- Коммерческие банки и их функции

- Лизинг

- Малые предприятия

- Классификация счетов по экономическому содержанию

- Кризис отечественной экономики

- История развития банковской системы в России

- Маржинализм и теория предельной полезности

- Кризис финансовой системы стран Азии и его влияние на Россию

- Иностранные инвестиции

- Безработица в России

- Источники формирования оборотных средств в условиях рынка