Популярные статьи

- Государственно-частное партнерство: теория и практика

- Международный форум по Партнерству Северного измерения в сфере культуры

- Мировой финансовый кризис и его влияние на Россию

- Совершенствование оценки эффективности инвестиций

- Качество и уровень жизни населения

- Фактор времени при оценке эффективности инвестиционных проектов

- Вопросы оценки видов социального эффекта при реализации инвестиционных проектов

- Государственная собственность в российской экономике - Масштаб и распределение по секторам

- Кластерный подход в стратегии инновационного развития зарубежных стран

- Перспективы социально-экономического развития России

- Теория экономических механизмов

- Особенности нового этапа инновационного развития России

- Экономический кризис в России: экспертный взгляд

- Налоговые риски

Популярные курсовые

- Учет нематериальных активов

- Потребительское кредитование

- Бухгалтерский учет - Курсовые работы

- Финансы, бухгалтерия, аудит - курсовые и дипломные работы

- Денежная система и денежный рынок

- Долгосрочное планирование на предприятии

- Диагностика кризисного состояния предприятия

- Интеграционные процессы в современном мире

- Доходы организации: их виды и классификация

- Кредитная система: место и роль в ней ЦБ и коммерческих банков

- Международные рынки капиталов

- Многофакторный анализ производительности труда

- Непрерывный трудовой стаж

- Виды и формы собственности и трансформация отношений собственности в России

- Анализ финансово-хозяйственной деятельности

Навигация по сайту

Возможности процентной политики центральных банков |

|

Сергей ДРОБЫШЕВСКИЙ Российская экономика с середины 2013 года балансирует на грани стагнации и рецессии [Улюкаев, Мау, 2015], показав лишь в 2017 году небольшой рост на уровне 1,5%. За этот период доля российского ВВП в мировой экономике по паритету покупательской способности снизилась с 3,7% в 2012 году до 3,2% в 2016-м. В этих условиях звучат призывы к ослаблению денежно-кредитной политики Банка России путем снижения ключевой процентной ставки и/или введения программ количественного смягчения, отказа от плавающего валютного курса и возврата к контролю за движением капитала1. Но даже оставив за скобками дискуссию о целесообразности проведения более мягкой монетарной политики [Кудрин и др., 2017], можно с уверенностью утверждать, что возможности монетарных властей по управлению денежно-кредитными условиями в пределах используемого Банком России процентного коридора выходят далеко за рамки непосредственного изменения уровня ключевой процентной ставки и включают регулирование не только соотношения процентных ставок в рамках процентного коридора, но и условий формирования обязательных резервов. Однако «Основные направления единой государственной денежно-кредитной политики на 2018 год и период 2019 и 2020 годов»2 предполагают, что в среднесрочной перспективе Банк России планирует «продолжать работать в рамках сформированной в последние годы системы инструментов», которую правомерно считать традиционной3. К числу традиционных инструментов, используемых монетарными властями для достижения целевого уровня краткосрочных процентных ставок денежного рынка как операционной цели денежно-кредитной политики, относят следующие [Mishkin, 2009]:

Помимо традиционной симметричной конфигурации ключевых процентных ставок центральные банки в разных странах мира активно используют еще ряд способов реализации процентной политики, позволяющих достигать целей денежно-кредитной политики, в частности обеспечения макроэкономической стабильности, не прибегая к изменению основного инструмента — целевой процентной ставки. Такие подходы включают использование [Bindseil, 2016]:

Учитывая стоящие перед российской экономикой вызовы, связанные с постепенным ужесточением денежно-кредитной политики в развитых странах и сохранением санкционного давления, в настоящей статье основное внимание будет уделено особенностям использования асимметричного процентного коридора. На наш взгляд, развитие используемых Банком России инструментов расширит возможности денежно-кредитной политики в рамках режима инфляционного таргетирования. Регулирование соотношения процентных ставок в системе процентного коридораМногочисленные исследования процентной политики [Afonso, Lagos, 2015; Bech, Monnet, 2013; Bindseil, Jablecki, 2011; Ennis, Keister, 2008; Mitlid, Vesterlund, 2001] свидетельствуют о том, что кроме непосредственного изменения ключевой процентной ставки в рамках процентного коридора монетарные власти располагают достаточно широким спектром инструментов, позволяющих не только оказывать влияние на денежно-кредитные параметры, регулируя уровень и во-латильность краткосрочных процентных ставок на рынке межбанковского кредитования (МБК), но и воздействовать на международные потоки капитала и обменные курсы (табл. 1). Таблица 1 Дополнительные инструменты, доступные центральным банкам при использовании системы процентного коридора

Источники: [Afonso, Lagos, 2015; Bech, Monnet, 2013; Bindseil, Jablecki, 2011; Ennis, Keister, 2008; Mitlid, Vesterlund, 2001]. Рассмотрим условия и цели использования данных инструментов более подробно. Регулирование ширины процентного коридораВ нормальных условиях выбор оптимальной ширины процентного коридора заключается в нахождении компромисса между приемлемой с точки зрения монетарных властей волатильностью краткосрочных процентных ставок и активностью на рынке МБК. Учитывая, что в рамках процентного коридора основной объем операций по предоставлению/абсорбированию ликвидности монетарные власти осуществляют на открытом рынке, процентные ставки по операциям постоянного действия, формирующие границы коридора, фактически представляют собой «штрафные» ставки. В результате спред между границами процентного коридора ограничивает амплитуду колебаний ставок рынка МБК. Выход рыночных процентных ставок за пределы процентного коридора может быть связан как с шоками, так и с проявлением структурных особенностей банковской системы, в которой доступ отдельных кредитных организаций к операциям центрального банка ограничен в силу их несоответствия требованиям регулятора или ограниченности залогового обеспечения. Выбирая оптимальную ширину процентного коридора, монетарные власти руководствуются структурными особенностями внутреннего финансового сектора. Как правило, более широкие процентные коридоры применяются в развивающихся странах, хотя с течением времени четко прослеживается тенденция к их постепенному сужению. Таким образом регуляторы этих стран допускают большие отклонения ставок денежного рынка от таргетируемого уровня, не прибегая к дополнительным операциям по предоставлению/абсорбированию ликвидности. Например, в Польше и Турции в настоящее время ширина процентного коридора составляет 200 базисных пунктов (б.п.), в Перу — 180 б.п., в Индонезии — 150 б.п., а самый узкий в этой категории стран процентный коридор применяется в Венгрии и составляет 95 б.п. Устанавливая более широкий процентный коридор, монетарные власти не только допускают большую волатильность краткосрочных процентных ставок на рынке МБК, но и стимулируют рост активности на нем [Bindseil et al., 2011]. Сужая спред между ключевой и «штрафными» процентными ставками, формирующими границы процентного коридора, регулятор, во-первых, минимизирует возможные отклонения фактических ставок денежного рынка от тар-гетируемого уровня, а во-вторых, снижает издержки кредитных организаций при использовании проводимых им операций. Таким образом, узкий процентный коридор облегчает монетарным властям возможность управления краткосрочными процентными ставками. Например, монетарные власти Канады, Австралии, Новой Зеландии традиционно придерживаются узкого процентного коридора в 50 б.п. По мнению Банка Швеции, оптимальным является процентный коридор в 150 б.п. [Mitlid, Vesterlund, 2001], поскольку он формирует стимулы для кредитных организаций сглаживать формирующиеся дисбалансы ликвидности, преимущественно на рынке МБК. Отметим, что в большинстве случаев, включая развитые страны, ширина процентного коридора не является статичной и может корректироваться в случае реализации как внешних, так и внутренних рисков, связанных, например, с потоками иностранного капитала и/или дестабилизацией внутреннего финансового рынка. В кризисных условиях, как показывает практика, изменение ширины процентного коридора рассматривается монетарными властями в качестве временной меры. К расширению процентного коридора они прибегают для повышения активности на рынке МБК и дестимулирования потоков капитала между национальной экономикой и остальным миром. Впервые к расширению процентного коридора для дестимулирования внешних заимствований и повышения привлекательности МБК прибегнул Банк Швеции, увеличив в августе 1994 года спред между границами коридора до исторического максимума в 200 б.п. (рис. 1). Этот эффект был усилен приостановкой операций «тонкой настройки», ранее проводимых на ежедневной основе на более привлекательных, чем операции постоянного действия, условиях [Kahn, 2010; Mitlid, Vesterlund, 2001].

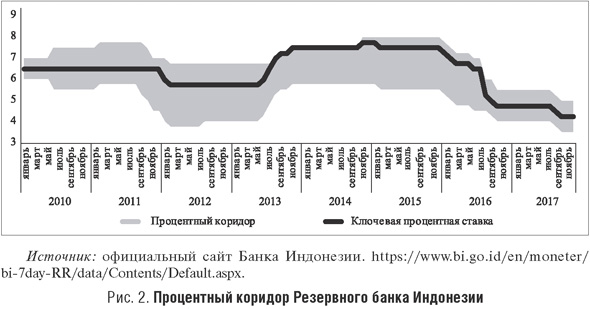

После глобального кризиса в условиях проводимой в развитых странах политики нулевых процентных ставок монетарные власти развивающихся стран прибегали к расширению процентных коридоров, допуская большую волатильность процентных ставок, в ответ на повышение рисков, порождаемых ростом притока краткосрочного иностранного капитала [Замараев, Киюцевская, 2015]. Однако по мере ослабления рисков монетарные власти вернулись к характерному для предкризисного периода сужению процентных коридоров. В условиях устойчивого профицита ликвидности, источником которого стал приток краткосрочного иностранного капитала, к расширению процентного коридора неоднократно прибегал Банк Индонезии, опасаясь резкого разворота финансовых потоков (рис. 2).

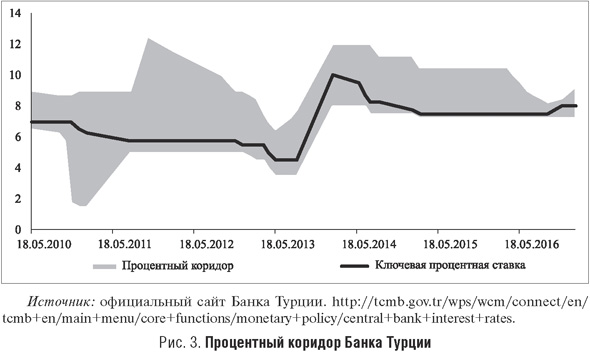

При повышении напряженности на мировом финансовом рынке к расширению процентного коридора прибегал также Центральный резервный банк Перу. В мае 2009 года он увеличил его ширину до 160 б.п., а в затем в марте 2014 года — до 200 б.п., тогда как в нормальных условиях, по мнению регулятора, оптимальным является150 б.п. Аналогичной тактики, но в условиях, наоборот, масштабного притока краткосрочного иностранного капитала придерживался Банк Турции. Для поддержания финансовой стабильности в конце 2010 года он прибегнул к «нетрадиционным», согласно официальным заявлениям, мерам процентной политики, доступным в рамках процентного коридора [Binici et al., 2016]. Стремясь дестимулировать дальнейшее наращивание чистого притока капитала, Банк Турции в ноябре 2010 года расширил процентный коридор до 700—750 б.п. и сохранял его на этом уровне до начала августа 2011 года. Попытки нормализовать денежно-кредитную политику были предприняты в августе 2011 года, когда коридор был сужен до 400 б.п., но уже в октябре 2011 года он вновь был увеличен до 750 б.п. (рис. 3). Последовательное сужение процентного коридора исключительно путем снижения верхней границы было начато Банком Турции только в феврале 2012 года, и к концу года его ширина составила 400 б.п.

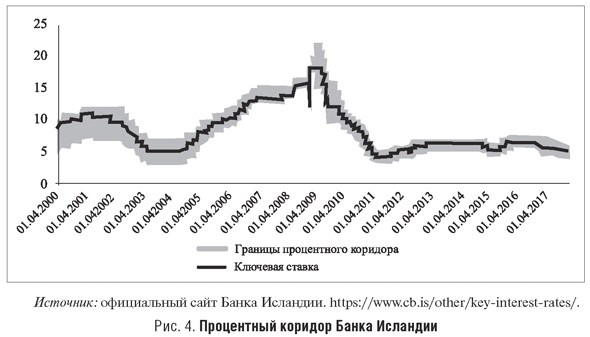

Монетарные власти развивающихся стран, как правило, сужают процентный коридор только при снижении внешних рисков. В развитых странах спреды между границами процентных коридоров были сужены в ходе наиболее острой фазы кризиса, что сдерживало во-латильность краткосрочных ставок денежного рынка, повышая доступность и привлекательность проводимых регулятором операций по размещению/привлечению ликвидности. Действуя таким образом, монетарные власти стремились заместить плохо функционирующие рынки. Так поступил, например, Банк Швеции, принявший решение о сужении процентного коридора до исторического минимума в 100 б.п. в апреле 2009 года, во время самой острой фазы кризиса. Банк Израиля, сузив процентный коридор с 200 б.п. до 100 б.п. в январе 2008 года, к очередному сужению прибегнул уже в марте 2009 года, ограничив спреды между границами процентного коридора 50 б.п. Таким образом, устанавливая ширину процентного коридора, монетарные власти определяют приемлемую с учетом целей по обеспечению ценовой и финансовой стабильности величину отклонений фактических ставок денежного рынка от таргетируемого уровня. Асимметричное изменение границ процентного коридораКроме изменения ширины процентного коридора дополнительным инструментом для монетарных властей может стать асимметричное изменение процентных ставок, формирующих его границы, сопровождающееся смещением ключевой процентной ставки относительно границ коридора. Особую актуальность соотношение процентных ставок по операциям монетарных властей внутри процентного коридора приобретает в странах, в финансовом секторе которых доминируют банки, поскольку условия формирования и распределения именно их ресурсов в наибольшей степени определяются процентной политикой монетарных властей [Binici et al., 2016]. В предкризисный период использование симметричного процентного коридора давало возможность проводить нейтральную денежно-кредитную политику, ключевой элемент которой заключается в том, что монетарные власти предоставляют кредитным организациям достаточный объем ликвидности для покрытия резервных требований. Поскольку от расположения ключевой процентной ставки внутри коридора зависит вероятность, с которой кредитные организации будут полагаться на операции центрального банка по предоставлению/абсорбированию ликвидности, ставки по которым образуют соответственно верхнюю/нижнюю границы коридора [Whitesell, 2006], симметричное расположение ключевой ставки является неотъемлемой частью нейтральной денежно-кредитной политики. По мере увеличения спреда между границей коридора и ключевой процентной ставкой возрастают издержки при обращении кредитных организаций к одной из операций постоянного действия в случае невозможности покрыть сформировавшийся в течение операционного дня дисбаланс. Прибегая к использованию асимметричного процентного коридора, монетарные власти воздействуют на относительную привлекательность депозитных или кредитных операций постоянного действия, чего не происходит при изменении ширины процентного коридора. Сужая спред между одной из границ коридора и ключевой ставкой, монетарные власти повышают относительную привлекательность операций по предоставлению ликвидности кредитным организациям, если речь идет о верхней границе процентного коридора, или ее абсорбированию, если речь идет о нижней границе. Отметим, что изменение ключевой процентной ставки может сопровождаться асимметричным смещением границ процентного коридора, что позволяет монетарным властям усиливать или, напротив, ослаблять эффект основной меры денежно-кредитной политики. Такой подход использовал Банк Индонезии во второй половине 2011 года, когда последовательное ослабление денежно-кредитной политики началось в сентябре со снижения нижней границы процентного коридора и продолжилось в октябре — ноябре снижением уже и нижней, и верхней границ. Уменьшение ключевой ставки последовало только в январе 2012 года. В июле 2014 года ослабление денежно-кредитной политики Банком Турции было осуществлено за счет снижения нижней границы процентного коридора и ключевой процентной ставки на 50 б.п. Верхняя же граница была снижена только в августе уже на 75 б.п. Таким образом Банк Турции сигнализировал о дальнейшем смягчении денежно-кредитной политики: в очередной раз ключевая ставка была снижена только в январе 2015 года. Как самостоятельный инструмент процентной политики асимметричный процентный коридор может быть задействован в целях оказания воздействия на транснациональные потоки капитала. Международный опыт показывает, что для стимулирования внешних заимствований и укрепления национальной валюты монетарные власти сужают спред между ключевой ставкой и нижней границей процентного коридора, повышая таким образом относительную привлекательность депозитных операций. Действуя противоположным образом, то есть сужая спред между ключевой ставкой и верхней границей процентного коридора, монетарные власти, напротив, увеличивают привлекательность операций по предоставлению ликвидности и сдерживают внешние заимствования, содействуя ослаблению национальной валюты. В настоящее время к использованию асимметричного процентного коридора чаще прибегают монетарные власти развивающихся стран, хотя пионером практики его применения является Банк Швеции [Kahn, 2010]. Оно практиковалось регулятором с середины 1994 до 2000 года. Однако если с середины 1994 до начала 1996 года ключевая ставка располагалась вблизи верхней границы процентного коридора, то в дальнейшем она была смещена к его нижней границе (рис. 1). С середины 1994 года Банк Швеции, повышая ключевую процентную ставку, но сохраняя ее вблизи верхней границы процентного коридора, в большей степени содействовал повышению привлекательности операций по предоставлению, нежели по абсорбированию ликвидности, дестимулируя таким образом приток иностранного капитала. Напомним, что такая политика проводилась в условиях устойчивого профицита ликвидности и сопровождалась расширением процентного коридора. На рубеже 2010—2011 годов аналогичный подход был задействован Банком Турции для ограничения притока иностранной валюты в страну. В ноябре 2010 года спред между верхней границей процентного коридора и ключевой ставкой был ограничен 175 б.п., тогда как между ней и нижней границей процентного коридора был увеличен до 525 б.п. Такая политика проводилась до августа 2011 года и использовалась регулятором, причем дополнительной целью при этом было снижение обменного курса турецкой лиры к евро (рис. 3). Ключевая процентная ставка Банка Индонезии также располагалась вблизи верхней границы процентного коридора на большем промежутке времени, гораздо реже регулятор использовал симметричный процентный коридор и смещал ее к нижней границе (рис. 2). Противоположную тактику, заключающуюся в сокращении спреда между ключевой ставкой и нижней границей процентного коридора при соответствующем увеличении разрыва между ней и верхней границей, монетарные власти используют для привлечения внешних заимствований, содействуя таким образом укреплению национальной валюты. Нужный эффект достигается за счет повышения относительной привлекательности депозитных операций регулятора при снижении доступности его заемных средств. В условиях значительного чистого притока иностранной валюты по финансовому счету платежного баланса такой подход был использован Банком Турции в период с августа 2011 до конца января 2014 года, а затем с января 2017 до июня 2018 года для ослабления рисков, связанных с разворотом финансовых потоков5. Впервые для ограничения чистого оттока капитала такой подход был применен Банком Швеции. При повышении рисков дефляции (среднегодовые темпы роста потребительских цен в Швеции замедлились с 2,5% в 1996 году до 0,5% в 1997-м) регулятор, ослабляя денежно-кредитную политику путем снижения всего спектра процентных ставок, поместил ключевую ставку ближе к нижней границе процентного коридора, чем к верхней. Такой стратегии Банк Швеции придерживался до середины декабря 2000 года, когда был введен симметричный процентный коридор. К использованию асимметричного процентного коридора Банк Швеции вернулся в апреле 2008 года: в ответ на повышение инфляционного давления было принято решение об ужесточении денежно-кредитной политики. Однако в условиях замедления роста экономики Швеции в I квартале 2008 года до 0,5% к соответствующему периоду предыдущего года ужесточение денежно-кредитной политики было осуществлено путем повышения только верхней границы процентного коридора на 0,25 п.п. до 5,25% годовых при сохранении ключевой процентной ставки и ставки по депозитным операциям на уровне 4,25% и 3,5% годовых соответственно. Однако такой меры оказалось недостаточно, и в условиях дальнейшего увеличения темпов роста потребительских цен до максимальных значений с середины 1990-х годов в июле 2008 года были повышены на 25 б.п. также и ключевая, и депозитная процентные ставки. В ответ на повышение инфляционных рисков и перегрев экономики Банк Исландии в июне 2005 года повысил ставки, формирующие границы процентного коридора, сохранив неизменной ключевую процентную ставку (рис. 4).

Таким образом, как показывает мировая практика, у центральных банков помимо непосредственного изменения ключевой ставки есть и другие инструменты процентной политики. И хотя зачастую они лишь дополняют изменение ключевой процентной ставки, их использование расширяет возможности монетарных властей по регулированию денежно-кредитных условий даже в тех случаях, когда изменение процентной ставки ограничено достижением приоритетной цели денежно-кредитной политики. Регулирование нормативов обязательного резервированияОпыт таргетирующих инфляцию стран свидетельствует об эволюции не только конфигурации процентных ставок по операциям предоставления/абсорбирования ликвидности, но и одного из традиционных инструментов денежно-кредитной политики — обязательных резервных требований (табл. 2). Таблица 2 Механизмы регулирования условий формирования нормативов обязательного резервирования и предоставления внутридневных кредитов

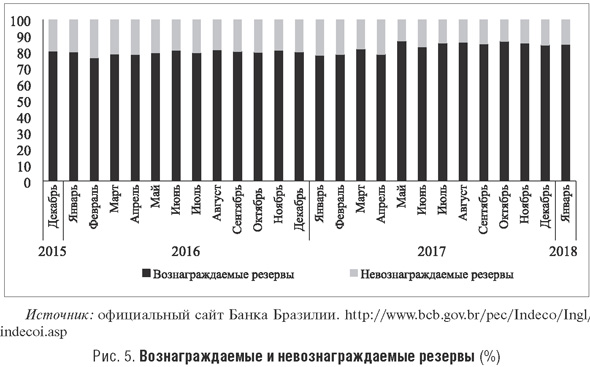

Источники: [Afonso, Lagos, 2015; Bech, Monnet, 2013; Bindseil, Jablecki, 2011; Ennis, Keister, 2008; Mitlid, Vesterlund, 2001]. Впервые обязательные резервные требования законодательно были введены в США в 1863 году в соответствии с Законом о национальной банковской системе. Если первоначально резервные требования рассматривались регулятором в качестве подушки безопасности для кредитных организаций, обеспечивающей их устойчивость в случае оттока депозитов, то впоследствии резервные требования стали необходимым элементом достижения целей денежно-кредитной политики [Дробышевский и др., 2016]. Противники использования монетарными властями нормативов обязательного резервирования утверждают [Weiner, 1992], что для кредитных организаций они являются издержками, поскольку на них либо не начисляются проценты, либо применяемая ставка процента уступает фактически сложившейся на денежном рынке. Таким образом, наличие резервных требований негативно сказывается на конкурентоспособности национальной банковской системы по сравнению не только с прочими финансовыми посредниками, не формирующими обязательные резервы, но и банковскими системами стран, в которых нормативы либо установлены на более низком уровне, либо отсутствуют полностью. Недостатком обязательного резервирования является и тот факт, что соответствующие нормативы едины для всех кредитных организаций вне зависимости от их финансового состояния и устойчивости. По отмеченным причинам отдельные центральные банки, прежде всего в развитых странах, не используют обязательные резервные требования в качестве инструмента денежно-кредитной политики (Канада, Австралия, Швеция, Дания, Норвегия). Тем не менее большинством таргетирующих инфляцию монетарных властей резервные требования рассматриваются как неотъемлемая часть управления краткосрочными процентными ставками. Во-первых, резервные требования позволяют сглаживать временные колебания спроса кредитных организаций на ликвидность для осуществления межбанковских расчетов. Во-вторых, наличие резервных требований повышает прогнозируемость спроса кредитных организаций на заемные средства монетарных властей [Ennis, Keister, 2008]. В результате это дает регулятору дополнительную возможность управления краткосрочными ставками рынка МБК. В конечном счете отлаженная система формирования обязательных резервов, предполагающая возможность их усреднения, позволяет монетарным властям не прибегать к постоянному проведению операций на открытом рынке. Отметим, что, по данным Саймона Грея [Gray, 2011], около 80% монетарных властей допускают отдельные элементы усреднения обязательных резервов, что позволяет сгладить колебания процентных ставок на денежном рынке. Удлиняя период усреднения обязательных резервов, монетарные власти сглаживают колебания спроса кредитных организаций на ликвидность, увеличивая таким образом временной интервал, в течение которого они вправе использовать аккумулированные на счетах регулятора финансовые средства как источник покрытия текущих обязательств и платежей. Наиболее продолжительный период усреднения обязательных резервов используют центральные банки развитых стран. В Японии он составляет один месяц, в Великобритании — пять-шесть недель. И хотя в США период усреднения резервов — четырнадцать дней, для развитых стран столь короткая его продолжительность является скорее редкостью. Чаще всего одной-двумя неделями он ограничен в развивающихся странах, хотя, например, в Венгрии он достигает одного месяца. Активнее всего обязательное резервирование применяется в развивающихся странах, что может быть обусловлено характерными для этой группы государств дисбалансами в структуре формирования пассивов кредитных организаций, связанными с долларизацией обязательств и ускоренным ростом краткосрочных и/или внешних заимствований. Кроме того, монетарные власти развивающихся стран располагают менее развитой системой прогнозирования спроса кредитных организаций на ликвидность, что вынуждает их в большей степени полагаться на использование обязательных резервных требований. Традиционно для регулирования структуры пассивов кредитных организаций путем повышения привлекательности краткосрочных/долгосрочных депозитов в национальной или иностранной валюте монетарные власти используют дифференцированные нормативы обязательного резервирования в зависимости от валюты и/или срочности обязательств. Однако, как показывает практика, возможности монетарных властей этим не исчерпываются. Стремясь снизить издержки, связанные с выполнением резервных требований, монетарные власти получили право начислять проценты на принадлежащие кредитным организациям средства. При этом в США, Еврозоне, Венгрии, Бразилии и Турции проценты начисляются не только на избыточные, но и на обязательные резервы. В целях дедолларизации экономики и повышения доли долгосрочных вкладов получило распространение начисление процентов на резервы по обязательствам в национальной валюте или по долгосрочным обязательствам. Такой подход используют, например, монетарные власти Бразилии и Турции. Банк Бразилии, стимулируя привлекательность срочных вкладов, начисляет проценты только на обязательные резервы, сформированные кредитными организациями по срочным и сберегательным вкладам (вознаграждаемые резервы), не начисляя их на резервы по счетам до востребования. В результате к концу 2017 года доля вознаграждаемых резервов превысила 84% по сравнению с 80% по состоянию на конец 2015 года (рис. 5).

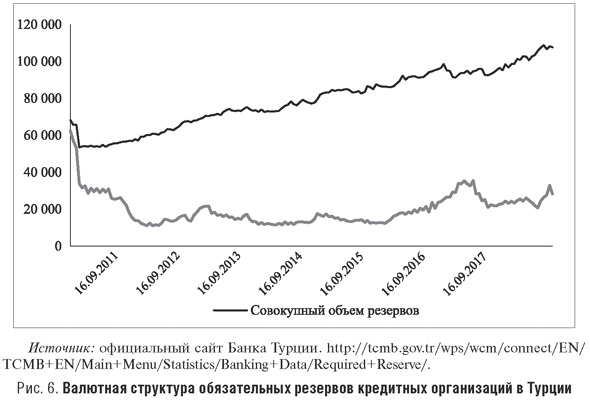

Банк Турции также использует механизм начисления процентов на обязательные резервы как инструмент дедолларизации экономики. Начисляя дифференцированные проценты, а в отдельные периоды и вовсе отменяя их начисление на резервы по депозитам в иностранной валюте, регулятор получает возможность воздействовать на заинтересованность кредитных организаций в привлечении депозитов в национальной валюте. Например, в ноябре 2014 года начисление процентов на резервы, внесенные по обязательствам в иностранной валюте, было приостановлено. Возобновлена эта практика была только в мае 2015 года. Новшеством Банка Турции можно считать решение о формировании обязательных резервов в иностранной валюте и/или золоте. Принятый в конце 2011 года подход дает право кредитным организациям вносить резервы в долларах по всем депозитам/вкладам не только в иностранной6, но и в национальной валюте. В результате в настоящее время подавляющая часть обязательных резервов номинирована в иностранной валюте и золоте, тогда как на долю резервов в турецких лирах приходится только 22,7% всех резервов (рис. 6). При этом необходимо отметить, что такой подход рассматривается регулятором в качестве дополнительного элемента денежно-кредитной политики, содействующего стабилизации обменного курса турецкой лиры.

Задействованный Банком Турции механизм формирования обязательных резервов кредитных организаций служит своего рода подушкой безопасности для кредитных организаций и призван ослабить узявимость экономики по отношению к внешним шокам, порождаемым притоком краткосрочного капитала и волатильно-стью обменного курса, и служит своеобразным «автоматическим стабилизатором» [Aslaner et al., 2015]. При значительном притоке иностранного капитала и укреплении национальной валюты кредитные организации заинтересованы в ее накапливании на счетах монетарных властей, тогда как в случае оттока капитала имеют возможность, заместив турецкими лирами часть аккумулированных ранее резервов в иностранной валюте, покрыть возросший спрос на нее [Oduncu et al., 2013]. Таким образом, опыт формирования обязательных резервов тар-гетирующими инфляцию странами отражает широкий спектр используемых монетарными властями механизмов регулирования денежно-кредитных условий. В их распоряжении имеется дифференцирование как нормативов обязательного резервирования с учетом срочной и валютной структуры депозитной базы, так и начисляемых на привлеченные средства процентов. Для стабилизации ситуации на валютном рынке монетарные власти могут допускать также формирование резервов в иностранной валюте или золоте. ЗаключениеПроведенный анализ показал, что практические методы реализации процентной политики монетарных властей не ограничиваются управлением ключевой ставкой. Особую важность рассмотренные подходы приобретают для таргетирующих инфляцию центральных банков, для которых процентная политика является практически единственным доступным рыночным методом достижения поставленных целей. Так, регулируя ширину процентного коридора, монетарные власти делают выбор между допустимой волатильностью процентных ставок и активностью на рынке МБК. В то же время необходимо учитывать, что, расширяя процентный коридор, монетарные власти осознанно допускают большие отклонения краткосрочных процентных ставок от целевого ориентира. Прибегая к временному изменению границ процентного коридора или расположения ключевой ставки внутри него, монетарные власти получают возможность воздействовать на динамику транснациональных потоков капитала и обменного курса. Не применяя ни административных методов ограничения потоков капитала, ни валютных интервенций, монетарные власти, размещая ключевую процентную ставку вблизи верхней границы процентного коридора, дестимулируют приток капитала и укрепление национальной валюты. Если же они смещают ее ближе к депозитной ставке, то облегчают наращивание резидентами внешних заимствований и способствуют укреплению национальной валюты. Кроме регулирования процентного коридора монетарным властям доступны механизмы регулирования условий формирования обязательных резервов. Помимо традиционной дифференциации нормативов по источникам формирования обязательств, их валютной и/или срочной структуры монетарные власти могут начислять проценты на резервы, формируемые кредитными организациями по предпочтительным видам обязательств. Применительно к российским реалиям в условиях ожидаемого Банком России сохранения профицита ликвидности банковской системы и рисков платежного баланса, на наш взгляд, целесообразно предусмотреть возможность использования асимметричного процентного коридора. Повышению привлекательности внутреннего финансового рынка, прежде всего за счет снижения процентных рисков, будет способствовать сужение процентного коридора. Однако, учитывая сегментированность российской банковской системы и ограниченность залогового обеспечения, это станет возможным лишь по мере развития рынка межбанковского кредитования и повышения доступности заемных средств. В целом исследование практики реализации процентной политики монетарными властями, таргетирующими инфляцию, свидетельствует о наличии потенциала развития и совершенствования системы процентных инструментов Банка России, направления которых определяются спецификой российской экономики и стоящими перед ней вызовами. 1 Глазьев С. Проект основных направлений денежно-кредитной политики. 16.09.2016. https://www.glazev.ru/articles/6-jekonomika/54350-proekt-osnovnykh-napravleniy-denezhno-kreditnoy-politiki; Глазьев С. Потери экономики от системы валютного регулирования >$100 млрд в год. 02.11.2017. https://www.glazev.ru/articles/6-jekonomika/55615-poteri-jekonomiki-ot-sistemy-valjutnogo-regulirovanija-100-mlrd-v-god. 2 Основные направления единой государственной денежно-кредитной политики на 2018 год и период 2019 и 2020 годов. М.: Банк России, 2017. 3 Юдаева К. Рассуждения о деятельности центральных банков, протекционизме и глобализации. Выступление на IX Гайдаровском форуме «Россия и мир: цели и ценности». 17.01.2018. 4 Отметим, что такой подход использовался центральными банками до 1914 года, а во второй половине XX века был введен Бундесбанком. 5 Банк Турции 1 июня 2018 года при повышении рисков, связанных с резким оттоком капитала, повысил ключевую ставку на 850 б.п. до 16,5%, нижнюю границу процентного коридора — на 775 б.п., верхнюю — только на 725 б.п., установив ее на уровне, соответствующем ключевой ставке (16,5% годовых). Однако уже 8 июня ключевая процентная ставка была повышена до 17,75% годовых и установлена в середине процентного коридора, ширина которого в целях дестимулирования транснациональных потоков капитала была увеличена до 300 б.п. 6 Возможность формирования резервов в евро была отменена в августе 2014 года [Aslaner et al., 2015]. Литература

|

Популярные книги и учебники

- Экономикс - Макконнелл К.Р., Брю С.Л. - Учебник

- Бухгалтерский учет - Кондраков Н.П. - Учебник

- Капитал - Карл Маркс

- Курс микроэкономики - Нуреев Р. М. - Учебник

- Макроэкономика - Агапова Т.А. - Учебник

- Экономика предприятия - Горфинкель В.Я. - Учебник

- Финансовый менеджмент: теория и практика - Ковалев В.В. - Учебник

- Комплексный экономический анализ хозяйственной деятельности - Алексеева А.И. - Учебник

- Теория анализа хозяйственной деятельности - Савицкая Г.В. - Учебник

- Деньги, кредит, банки - Лаврушин О.И. - Экспресс-курс

Новые книги и журналы

Популярные лекции

- Шпаргалки по бухгалтерскому учету

- Шпаргалки по экономике предприятия

- Аудиолекции по экономике

- Шпаргалки по финансовому менеджменту

- Шпаргалки по мировой экономике

- Шпаргалки по аудиту

- Микроэкономика - Лекции - Тигова Т. Н.

- Шпаргалки: Финансы. Деньги. Кредит

- Шпаргалки по финансам

- Шпаргалки по анализу финансовой отчетности

- Шпаргалки по финансам и кредиту

- Шпаргалки по ценообразованию

- 50 лекций по микроэкономике - Тарасевич Л.С. - Учебное пособие

Популярные рефераты

- Коллективизация в СССР: причины, методы проведения, итоги

- Макроэкономическая политика: основные модели

- Краткосрочная финансовая политика предприятия

- Марксизм как научная теория. Условия возникновения марксизма. К. Маркс о судьбах капитализма

- История развития кредитной системы в России

- Коммерческие банки и их функции

- Лизинг

- Малые предприятия

- Классификация счетов по экономическому содержанию

- Кризис отечественной экономики

- История развития банковской системы в России

- Маржинализм и теория предельной полезности

- Кризис финансовой системы стран Азии и его влияние на Россию

- Иностранные инвестиции

- Безработица в России

- Источники формирования оборотных средств в условиях рынка