Популярные статьи

- Государственно-частное партнерство: теория и практика

- Международный форум по Партнерству Северного измерения в сфере культуры

- Мировой финансовый кризис и его влияние на Россию

- Совершенствование оценки эффективности инвестиций

- Качество и уровень жизни населения

- Фактор времени при оценке эффективности инвестиционных проектов

- Вопросы оценки видов социального эффекта при реализации инвестиционных проектов

- Государственная собственность в российской экономике - Масштаб и распределение по секторам

- Кластерный подход в стратегии инновационного развития зарубежных стран

- Перспективы социально-экономического развития России

- Теория экономических механизмов

- Особенности нового этапа инновационного развития России

- Экономический кризис в России: экспертный взгляд

- Налоговые риски

Популярные курсовые

- Учет нематериальных активов

- Потребительское кредитование

- Бухгалтерский учет - Курсовые работы

- Финансы, бухгалтерия, аудит - курсовые и дипломные работы

- Денежная система и денежный рынок

- Долгосрочное планирование на предприятии

- Диагностика кризисного состояния предприятия

- Интеграционные процессы в современном мире

- Доходы организации: их виды и классификация

- Кредитная система: место и роль в ней ЦБ и коммерческих банков

- Международные рынки капиталов

- Многофакторный анализ производительности труда

- Непрерывный трудовой стаж

- Виды и формы собственности и трансформация отношений собственности в России

- Анализ финансово-хозяйственной деятельности

Навигация по сайту

Основные параметры долгосрочного развития пенсионной системы на основе актуарных расчетов |

|

А.К. Соловьев

Современная практика государственного регулирования социально-экономического развития страны обусловливает необходимость перехода к формированию долгосрочных целевых ориентиров развития пенсионной системы РФ. Необходимость разработки долгосрочной стратегии развития пенсионной системы обусловлена неудовлетворительными характеристиками финансовой обеспеченности государственных пенсионных обязательств за счет собственных источников и как следствие быстрым увеличением разбалансированности бюджета Пенсионного фонда РФ (ПФР), возрастанием его зависимости от госбюджетных трансфертов, отставанием уровня жизни «советских» пенсионеров1, а также неэффективной реализацией основных страховых принципов, предусмотренных пенсионной реформой 2002 г. Согласно прогнозным расчетам, ПФР при сохранении действующего законодательства будет постоянно нуждаться в средствах федерального бюджета на законодательно предусмотренных условиях субсидиарной ответственности. Доля средств федерального бюджета на покрытие дефицита бюджета ПФР к 2025 г. возрастет до 1,4% ВВП. При этом абсолютный размер трудовой пенсии будет индексироваться замедляющимися темпами, и к 2030 г. ее среднегодовой темп роста сравняется с темпом инфляции, после которой снижение продолжится. В то же время размер трудовой пенсии относительно прожиточного минимума пенсионера (ПМП) будет возрастать и достигнет своего максимума - увеличившись в 1,45 раз - в начале 2010-х годов, а затем с 2012 г. начнет постепенно снижаться и к 2030 г. достигнет уровня, запланированного на 2009 г. Еще менее утешительны прогнозы для младших поколений граждан, которые формируют пенсионные права в условиях сохранения действующего налогового законодательства: влияние демографического кризиса и негативный макроэкономический прогноз не позволяют государственному страховщику сохранить в течение всего пенсионного цикла накопленные пенсионные права. В результате, средневзвешенное соотношение размера трудовой пенсии и текущего заработка неуклонно снижается и к 2020 г. составит менее 20%. Долгосрочные целевые ориентиры развития пенсионной системы. В Бюджетном послании Федеральному Собранию Российской Федерации о бюджетной политике в 2008-2010 гг. указано на ключевую задачу финансовой стабилизации пенсионной системы как главного рискового фактора развития отечественной экономики в долгосрочной перспективе. Для ее решения предложено ускорить реализацию пенсионной реформы по обеспечению сбалансированности ПФР. Дальнейшие действия в пенсионной сфере должны основываться на долгосрочных расчетах сбалансированности пенсионной системы, а также учитывать целевые ориентиры ее развития: уровень коэффициента замещения и контролируемую налоговую нагрузку на фонд оплаты труда, расширение накопительных элементов пенсионной системы, в первую очередь стимулирование добровольных пенсионных накоплений. В следующем Бюджетном послании Президента Российской Федерации Федеральному Собранию Российской Федерации от 23 июня 2008 г. данная задача была конкретизирована в отношении формирования устойчивого экономического механизма пенсионного обеспечения на долгосрочную перспективу, создающего условия для получения достойной пенсии как тем, кто уже вышел на пенсию, так и тем, кому это предстоит в будущем. Эти меры должны предусматривать в том числе упорядочение источников финансирования пенсий, более эффективное управление пенсионными накоплениями. Сложность поставленных задач адекватна сложности и глубине накопленных за годы перестройки экономических проблем пенсионной системы в стране, которые дополнительно усугубляются воздействием общемировых тенденций и факторов: обострением демографического и финансового кризисов. Для эффективной реализации инструментов государственного регулирования пенсионной системы следует учитывать факторы, которые определяют ее развитие. Пенсионная система представляет собой один из наиболее сложных (если не самый сложный) экономических объектов управления в современном обществе, который зависит от комплекса факторов, включающего:

Перечисленные группы факторов накладывают конкретные ограничения на формирование экономических механизмов, регулирующих развитие пенсионной системы, и должны приниматься во внимание при определении ее долгосрочных целевых ориентиров. Исходя из основных принципов системы обязательного пенсионного страхования, предпочтительна следующая их формулировка:

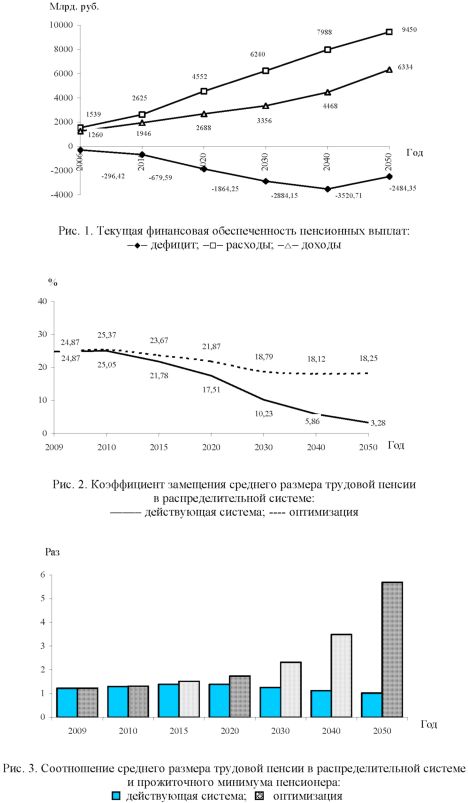

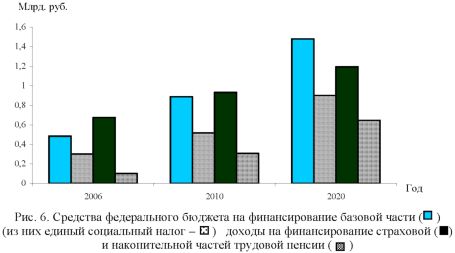

Рассмотрим, насколько принятые целевые ориентиры реализованы в современной пенсионной системе в контексте долгосрочной перспективы.  Тенденции развития пенсионной системы в условиях действующего налогового и пенсионного законодательства. По прогнозным оценкам, разбалансированность бюджета ПФР достигнет своего максимума (1,4% ВВП) в начале 2020-х годов. При этом, если в 2010 г. несбалансированность составит около 18% общего объема средств, направляемых на выплату страховой части трудовых пенсий, то к 2050 г. этот показатель увеличится почти в 5 раз и превысит 85%. Источником покрытия недостающих финансовых ресурсов по действующему законодательству являются средства федерального бюджета, что позволяет говорить не о дефиците пенсионного бюджета, а о финансовой необеспеченности страховых пенсионных обязательств государства. В то же время с точки зрения межбюджетных отношений следует отметить, что темпы роста расходных обязательств федерального бюджета на покрытие дефицита пенсионной системы вплоть до середины 2020-х годов будут опережать темпы роста заработной платы в стране, а в последующем - даже темпы роста цен. Причин для этой негативной тенденции много, и они обусловлены всеми выделенными выше факторами, однако наиболее существенный вклад в нарастание несбалансированности ПФР вносит фактор снижения доли налогово-страховых отчислений на пенсионные цели, определенных действующим налоговым законодательством. В долгосрочной перспективе при сохранении условий формирования пенсионных прав (начисления страховых взносов) объем средств, поступающих в систему обязательного пенсионного страхования, так называемый эффективный тариф страховых взносов, по причине роста размера заработной платы будет сокращаться -с 11,45% в 2010 г. до 0,59% в 2050 г., т.е. почти в 20 раз. Еще больше сократится эффективный тариф взносов на страховую составляющую трудовой пенсии -с 8,8% в 2010 г. до 0,3% в 2050 г., т.е. более чем в 25 раз (рис. 4).  Рис. 4. Изменение суммарного эффективного тарифа взносов на страховую составляющую трудовой пенсии Разница в динамике показателей обусловлена увеличением к середине 2020-х годов части страховых взносов, отвлекаемых на накопительную часть трудовой пенсии в пользу лиц 1967 г. рождения, доля которых достигнет 100% застрахованных лиц трудоспособного возраста к этой дате (рис. 5). Финансирование базовой части трудовой пенсии за счет средств федерального бюджета при условии поддержания в долгосрочной перспективе среднего размера социальной пенсии на уровне прожиточного минимума пенсионера (ПМП), достигаемого к 2010 г., и повышения размеров базовых частей трудовых пенсий, соответствующего росту ПМП, сократится с 8,7% фонда оплаты труда в 2010 г. до 2,1% в 2050 г., или в 4,1 раза (рис. 6).   Государственные обязательства по финансированию выплаты страховой части трудовой пенсии будут увеличиваться, опережая рост доходов ПФР, исходя из взносов на страховую часть трудовых пенсий и темпов роста заработной платы (табл. 1). Таблица 1 Прогноз трансфертов федерального бюджета в бюджет ПФР в действующих условиях, млрд. руб.

Однако суммы текущих поступлений в бюджет ПФР по актуарным расчетам будут снижаться из-за резкого сокращения числа занятых трудовой деятельностью. Возникающую разницу придется покрывать за счет средств федерального бюджета в возрастающем размере: с 1,5% фонда заработной платы в 2010 г. до 4,1% к 2022 г. Вследствие действия этой тенденции страховые принципы финансирования пенсионной системы к 2030 г. почти полностью утрачивают свое значение, так как 89% доходов будут составлять не страховые поступления, а средства федерального бюджета. При одновременном сокращении объема средств на ее финансирование, включая накопительную составляющую, удельный вес системы ПФР сократится с 8,2% ВВП (в том числе на выплату пенсий - 5,5% ВВП) в 2010 г. до 2,0-2.1% ВВП в 2050 г., что недопустимо низко для мировой практики пенсионного страхования. Доля расходов бюджета ПФР в ВВП составит (%):

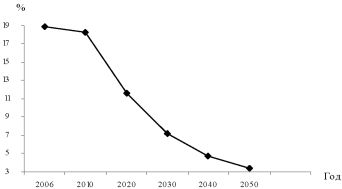

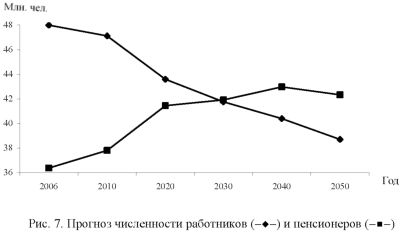

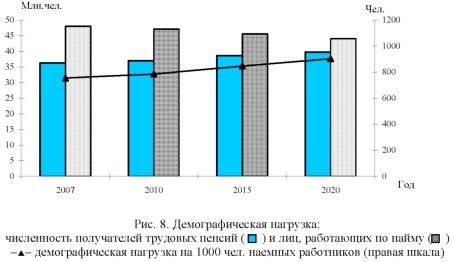

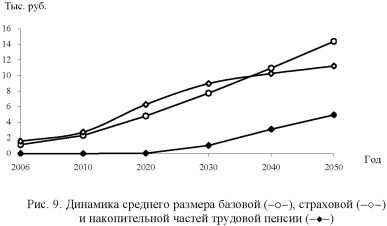

Необходимо отметить и другую тенденцию, связанную с действующим механизмом индексации пенсионных прав, который ограничивает размер индексации темпом роста фактических доходов бюджета ПФР в расчете на каждого пенсионера, с самого начала реформы отстающим от темпов роста среднемесячной заработной платы в стране. В результате, только за период 2002-2007 гг. накопленное отставание увеличилось более чем в 1,5 раза. Отмеченная тенденция в условиях финансового кризиса будет резко усиливаться. Кроме того, начиная с 2012 г. основным фактором, оказывающим влияние на снижение темпов роста доходов ПФР в расчете на каждого пенсионера, становится не увеличение относительной численности пенсионеров (в 1,72 раза за период с 2010 по 2050 г.) (рис. 7) и рост относительного объема страховых взносов, отвлекаемых на формирование пенсионных накоплений в пользу лиц 1967 г. рождения и моложе (вдвое за период с 2010-2025 гг.), а более чем 25-кратное снижение эффективного тарифа страховых взносов на страховую часть трудовой пенсии в условиях роста заработной платы и сохранения регрессивной шкалы базы начисления страховых взносов (см. рис.4).  В связи с этим по причине отставания роста доходов ПФР в расчете на одного пенсионера с середины 2010-х годов, по прогнозным оценкам, от роста цен страховая часть пенсии индексируется лишь раз в год - с 1 февраля только на индекс роста цен за предшествующий год, в результате этого механизм обеспечения сбалансированности доходов и предстоящих обязательств по выплате страховой части пенсий перестает действовать. Сокращение доходных источников бюджета ПФР в действующей пенсионной системе ведет к увеличению масштабов проблемы, связанной с конституционной гарантией сохранения пенсионных прав застрахованных лиц, которые отражаются в показателе «коэффициент замещения»: в долгосрочной перспективе в 2050 г. этот показатель снижается до 3,5% (в 2009 г. - 25,6% и почти 36% до начала пенсионной реформы 2002 г.) (см. рис.2). Это означает, что пенсионная система при сохранении действующих норм формирования пенсионных прав застрахованных лиц не обеспечивает главного принципа обязательного пенсионного страхования - сохранения пенсионных прав всех застрахованных лиц - нивелируя права лиц, имеющих различные объемы расчетного пенсионного капитала, тем самым усиливая неравенство в уровне жизни между работающим и нетрудоспособным населением. Следующий макроэкономический фактор, определяющий негативное воздействие на пенсионную систему, - планируемое сокращение численности лиц, работающих по найму. По прогнозу МЭР, она снизится с 48,5 млн. чел. в 2010 г. до 39,1 млн. чел. в 2050 г., в то время как численность получателей трудовой пенсии, напротив, за этот же период увеличится с 37,3 до 51,7 млн. чел. Таким образом, демографическая нагрузка работающих лиц возрастет с 0,77 до 1,32 чел. (или в 1,7 раза) (рис. 8).  Традиционным способом сохранения пенсионных прав в условиях роста нагрузки на пенсионную систему в практике западных стран являются накопительные компоненты в обязательном пенсионном страховании. Выпадающая из них часть распределительных доходов бюджета ПФР в 2025-2050 гг. теоретически должна замещаться индивидуальными пенсионными накоплениями. Однако по актуарным расчетам объем средств, направляемых на накопление с учетом ожидаемых параметров развития экономики и доходности финансового рынка, не позволяет сохранить накопленный пенсионный капитал и поддерживать целевой уровень коэффициента замещения. Актуарные расчеты подтверждают, что накопительная составляющая трудовой пенсии не обеспечивает необходимого уровня эффективности относительно солидарно-распределительной составляющей пенсионной системы, по крайней мере, до 2027 г., когда общеустановленного пенсионного возраста достигнет поколение 1967 г. рождения и моложе, полностью подпадающее под действие пенсионной модели, введенной в 2002 г. Доля накопительной части в общем размере трудовой пенсии по старости к 2050 г. не превысит 15% (рис. 9). Средний размер накопительной части при этом составит всего 0,6% среднемесячной начисленной заработной платы, т.е. в 10 раз ниже установленного тарифа на накопление даже с учетом 4-процентной реальной доходности. В течение всего прогнозного периода в системе обязательного пенсионного страхования сохраняется раз-балансированность собственных (страховых) финансовых источников текущего объема принятых государственных пенсионных обязательств, что вызывает потребность в дотациях из федерального бюджета.  Таким образом, актуарный прогноз показывает углубление негативных тенденций, обусловленных как дальнейшим ухудшением демографической (табл. 2) и макроэкономической ситуации в стране, так и нормами действующего пенсионного налогового законодательства. Таблица 2 Прогноз демографических характеристик развития страны до 2025 г., млн. чел.

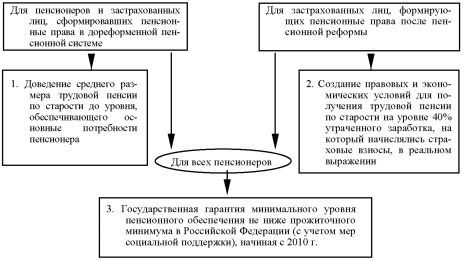

Без реализации мер государственного регулирования макроэкономической и демографической ситуации финансовая стабилизация пенсионной системы возможна только путем приведения ее к страховым принципам. Для обеспечения существенного повышения жизненного уровня пенсионеров в этих условиях необходимо постоянное увеличение ассигнований из федерального бюджета. Актуарное обоснование достижения целевых ориентиров совершенствования пенсионной системы. Исходя из актуарного анализа факторов, текущих и перспективных проблем развития пенсионной системы, целевые ориентиры пенсионного обеспечения должны предусматривать разные способы повышения пенсионного обеспечения должны предусматривать разные способы повышения уровня благосостояния для различных поколений застрахованных лиц:

Рис. 10. Целевые ориентиры развития пенсионной системы Средняя прибавка к трудовой пенсии от валоризации составит свыше 1700 руб. Финансирование валоризации и связанных с ее проведением расходов, включая все последующие индексации трудовой пенсии, в дальнейшем будет осуществляться из федерального бюджета. В 2010 г. расходы только на эти цели составят, по актуарным оценкам, около 510 млрд. руб. Принципиально важным для действенности страховых принципов формирования трудовой пенсии является восстановление прямой зависимости базовой части трудовой пенсии от трудового вклада каждого застрахованного лица, и в первую очередь - от продолжительности трудового вклада и уплаты страховых взносов. Как известно, одним из ключевых положений налоговой и пенсионной реформ являлось финансирование базовой части трудовой пенсии за счет единого социального налога (с 2005 г. - из средств федерального бюджета), что означало ее полный отрыв и независимость от трудового вклада (если не считать ограничения пятилетним минимумом стажа). Нестраховой характер базовой части усиливался механизмом ее индексации, без всякой связи с доходами, имеющимися в распоряжении страховщика, исходя из ориентации на темпы инфляции или приближения к ПМП. При этом размер базовой части не зависит ни от заработка (взносов) застрахованного лица, ни от его стажа (для назначения требуется всего пять лет страхового стажа), что фактически превратило базовую часть трудовой пенсии в социальное пособие, в то время как по своему удельному весу в составе трудовой пенсии она все более вытесняла собственно страховую ее часть. Для этого предлагается перейти на финансирование базовой части трудовой пенсии из средств страховых взносов и индексировать ее в зависимости от роста среднемесячной начисленной заработной платы (не выше роста доходов ПФР в расчете на одного пенсионера). Нормативным условием установления права на базовую часть пенсии является продолжительность страхового стажа - 30 лет, который предусмотрен Конвенцией № 102 МОТ для получения коэффициента замещения пенсии по старости 40% (начиная с 2015 г.). Размер базовой части будет снижаться за каждый год на 3%, если число лет стажа меньше нормативной продолжительности, а за каждый год, превышающий ее, увеличиваться на 6%. Институциональные изменения базовой составляющей пенсии закономерно сопровождаются количественными изменениями в размерах трудовой пенсии. В результате, в 2010 г суммарный размер трудовой пенсии достигнет 7950 руб. (т.е. общее увеличение составит свыше 1,5 раз) при темпе роста средней заработной платы в 2010 г. в 1,19 раза). Для предоставления застрахованным лицам, продолжающим трудовую деятельность, возможности сформировать трудовую пенсию на уровне 40% своего заработка за период страхового стажа предлагается перейти на страховые механизмы формирования доходов бюджета пенсионной системы вместо налогового (единый социальный налог в части, направляемой в федеральный бюджет). Однако размер страховых взносов в отличие от налоговых отчислений должен определяться, исходя из объема накопленных пенсионных обязательств государства, которые рассчитываются актуарными методами. Это позволило обосновать размер тарифа страховых взносов в ПФР в 2010 г. в размере 26%, из которых:

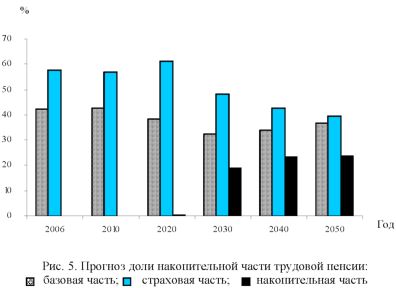

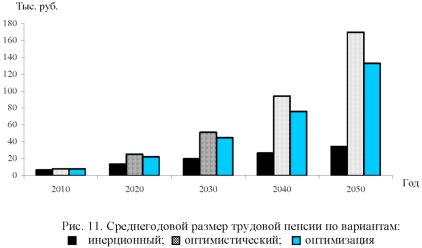

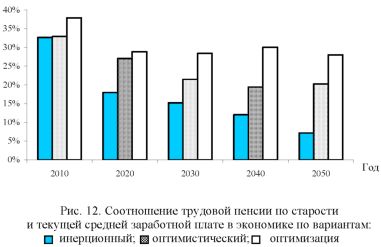

Одновременно с переходом на страховые методы формирования бюджета ПФР необходимо отказаться от регрессивной шкалы и установить верхнюю границу дохода, на который начисляются страховые взносы. Тем самым ПФР примет на себя обязательство по страхованию суммы утраченного заработка для абсолютного большинства застрахованных лиц (в 2010 г. свыше 90% работников будут получать заработную плату (доходы) в пределах 415 тыс. руб. в год (34,6 тыс. руб. в месяц), а в дальнейшем индексировать по темпу роста средней заработной платы в экономике. Установление предельного уровня начисления взносов позволит не только стимулировать их уплату высокодоходными категориями работников, но и ограничит неконтролируемый рост долгосрочных государственных пенсионных обязательств ПФР перед высокооплачиваемыми застрахованными лицами и существенно уменьшит тарифную нагрузку на работодателей. В целях повышения ответственности застрахованных лиц за формирование своих пенсионных прав предусматривается установить нормативный уровень уплаты страховых взносов не ниже стоимости страхового года. За критерий определения ее величины предлагается принять минимальный размер оплаты труда. Благоприятные для сегодняшних пенсионеров результаты реализации актуарных предложений проявятся уже в первые годы. Так, в 2010 г. средний размер трудовой пенсии возрастет с 6,6 тыс. руб., ожидаемых при сохранении действующего законодательства, до 7,9 тыс. руб., т.е. в 1,2 раза (рис. 11).  Соотношение среднего размера трудовой пенсии и ПМП уже в 2010 г. составит 161% вместо планируемых 140%, к 2017 г. достигнет 220%, в 2022 г. - превысит 280%, а к концу прогнозного периода составит 4 ПМП. Таким образом, целевые ориентиры уровня пенсий для старшего поколения пенсионеров и застрахованных лиц (2,5ПМП) будут достигнуты к середине 2020-х годов. Проведенная валоризация, повышение тарифа страховых взносов, постоянная индексация верхней границы доходов, на которую начисляются взносы, в комплексе существенно замедлят снижение коэффициента замещения (соотношения среднего размера трудовой пенсии по старости и средней заработной платы в экономике). При неизменных нормах законодательства уже к 2025 г. средний пенсионер будет получать только 15% среднего заработка работающего человека, т.е. за 15 лет коэффициент замещения снизится на 20 проц. п. Однако при осуществлении предлагаемой программы оптимизационных мероприятий к 2030 г. соотношение среднего размера трудовой пенсии по старости и средней заработной платы в экономике составит 28% (в действующих условиях - 8%), в 2050 г. - 28% (3,4%) (рис. 12). Расчет показателя индивидуального коэффициента замещения (соотношение пенсии в момент ее назначения и заработной платы, с которой застрахованное лицо платило взносы в течение всей трудовой деятельности, осовремененной с учетом роста цен за этот временной период) возможен только в 2030-е годы. К этому времени в системе персонифицированного учета накопится информация о доходе за весь период работы (а для получения пенсии, равной 40% предыдущего заработка, согласно нормам Конвенции МОТ № 102, необходимо выработать 30-летний стаж). Застрахованным лицам, выходящим на пенсию по старости после 2032 г., она будет назначаться в среднем размере, составляющем не менее 42% их предыдущих заработков, а в первые годы - свыше 50%. Так, в 2010 г. он составит 5%, в действующей системе - 9%, в 2020 г. - соответственно 19 и 32%, в 2030 г. - 23 и 41%.  Таким образом, обеспеченность выплаты пенсий за счет собственных средств в реформированной, согласно стратегии, пенсионной системе будет также выше, чем при ее сохранении. 1 Граждане, сформировавшие свои пенсионные права в основном или полностью в условиях действия советского пенсионного законодательства.

|

Популярные книги и учебники

- Экономикс - Макконнелл К.Р., Брю С.Л. - Учебник

- Бухгалтерский учет - Кондраков Н.П. - Учебник

- Капитал - Карл Маркс

- Курс микроэкономики - Нуреев Р. М. - Учебник

- Макроэкономика - Агапова Т.А. - Учебник

- Экономика предприятия - Горфинкель В.Я. - Учебник

- Финансовый менеджмент: теория и практика - Ковалев В.В. - Учебник

- Комплексный экономический анализ хозяйственной деятельности - Алексеева А.И. - Учебник

- Теория анализа хозяйственной деятельности - Савицкая Г.В. - Учебник

- Деньги, кредит, банки - Лаврушин О.И. - Экспресс-курс

Новые книги и журналы

Популярные лекции

- Шпаргалки по бухгалтерскому учету

- Шпаргалки по экономике предприятия

- Аудиолекции по экономике

- Шпаргалки по финансовому менеджменту

- Шпаргалки по мировой экономике

- Шпаргалки по аудиту

- Микроэкономика - Лекции - Тигова Т. Н.

- Шпаргалки: Финансы. Деньги. Кредит

- Шпаргалки по финансам

- Шпаргалки по анализу финансовой отчетности

- Шпаргалки по финансам и кредиту

- Шпаргалки по ценообразованию

- 50 лекций по микроэкономике - Тарасевич Л.С. - Учебное пособие

Популярные рефераты

- Коллективизация в СССР: причины, методы проведения, итоги

- Макроэкономическая политика: основные модели

- Краткосрочная финансовая политика предприятия

- Марксизм как научная теория. Условия возникновения марксизма. К. Маркс о судьбах капитализма

- История развития кредитной системы в России

- Коммерческие банки и их функции

- Лизинг

- Малые предприятия

- Классификация счетов по экономическому содержанию

- Кризис отечественной экономики

- История развития банковской системы в России

- Маржинализм и теория предельной полезности

- Кризис финансовой системы стран Азии и его влияние на Россию

- Иностранные инвестиции

- Безработица в России

- Источники формирования оборотных средств в условиях рынка