Популярные статьи

- Государственно-частное партнерство: теория и практика

- Международный форум по Партнерству Северного измерения в сфере культуры

- Мировой финансовый кризис и его влияние на Россию

- Совершенствование оценки эффективности инвестиций

- Качество и уровень жизни населения

- Фактор времени при оценке эффективности инвестиционных проектов

- Вопросы оценки видов социального эффекта при реализации инвестиционных проектов

- Государственная собственность в российской экономике - Масштаб и распределение по секторам

- Кластерный подход в стратегии инновационного развития зарубежных стран

- Перспективы социально-экономического развития России

- Теория экономических механизмов

- Особенности нового этапа инновационного развития России

- Экономический кризис в России: экспертный взгляд

- Налоговые риски

Популярные курсовые

- Учет нематериальных активов

- Потребительское кредитование

- Бухгалтерский учет - Курсовые работы

- Финансы, бухгалтерия, аудит - курсовые и дипломные работы

- Денежная система и денежный рынок

- Долгосрочное планирование на предприятии

- Диагностика кризисного состояния предприятия

- Интеграционные процессы в современном мире

- Доходы организации: их виды и классификация

- Кредитная система: место и роль в ней ЦБ и коммерческих банков

- Международные рынки капиталов

- Многофакторный анализ производительности труда

- Непрерывный трудовой стаж

- Виды и формы собственности и трансформация отношений собственности в России

- Анализ финансово-хозяйственной деятельности

Навигация по сайту

Анализ основных особенностей стратегического финансирования высокотехнологичных компаний |

|

Липатников В.С.

Анискина А.О. Введение. В современной экономической науке высокотехнологичные компании выделяют в особую категорию, при этом буквально в 80-х гг. прошедшего века понятие «высокие технологии» как таковое было частью новейших отраслей промышленности с высокой долей удельных расходов на НИОКР (научно-исследовательские и конструкторские разработки). С начала ХХI в. данный термин стал широко использоваться в некоторых отраслях нематериального производств (образование, спорт, искусство), а также в сфере услуг. Фактически, высокие технологии являются подотраслью большинства отраслей экономики, активно стремящейся к автономии. Понятие также активно используется не только в экономической литературе, но и в современном законодательстве развитых стран, науке и научных исследованиях, а также СМИ. Чаще всего используется заимствованное английское слово hi-tech от high technology, которое переводится как высокие, передовые технологии. Как показывает статистика и экономические исследования, в последние годы наблюдается снижение эффективности при применении разработанных ранее стратегий для развития высокотехнологичных компаний. Основной причиной сложившейся ситуации является необходимость выделить высокотехнологичные компании в отдельную категорию, оценить и учесть их особенности. Высокотехнологичные компанииИз огромного разнообразия компаний высокотехнологичные, безусловно, выделяются в особую категорию. Для отнесения отрасли и компании к категории высокотехнологичных выделяется ряд рассмотренных далее критериев [10]. Уровень наукоемкостиВ настоящее время к категории высокотехнологичной продукции принято относить продукцию, при производстве которой уровень наукоемкости составляет не менее 3,5 %. Уровень наукоемкости — это доля расходов компании на исследования, для получения знания в области технологии в целях стимулирования инновации в области фундаментальных и прикладных исследований, отнесенная к результатам производства. С конца XX в. за рубежом выделяют также наукоемкие производства «high level» (с технологиями высокого уровня) и «leading edge» (с ведущими наукоемкими технологиями). Производство представляет собой ведущую наукоемкую технологию, если уровень наукоемкости превышает 8,5 %. Уровень наукоемкости 2,5 % представляет категорию среднего уровня, а 0,5 % — низкого. Российские же экономисты предпочитают пользоваться терминами «ключевые технологии» или «критические технологии». Ведущий институт исследований Германии DIW выделяет технологии в отрасль ключевых, если доля затрат на НИОКР больше 8,6 % от общего объема продукции, а технологиями высокого уровня называют технологии с уровнем наукоемкости от 3,5 до 8,5 %. На основе этих данных становится очевидно, что не существует единого мирового критерия, который бы в полной мере мог оценить уровень наукоемкости компаний. Кроме того, распределение расходов на НИОКР в разных странах варьируется. НаукоотдачаПод наукоотдачей, в свою очередь, понимается критерий, сопоставляющий объем продаж высокотехнологичной продукции по отношению к затратам на НИОКР за конкретный период времени, обычно за 12 месяцев. Насколько эффективна наукоотдача на конкретном предприятии показывает рост продаж новой, качественно отличной от предыдущего поколения продукции относительно роста всего рынка данной высокотехнологичной продукции, который включает в себя устаревшие, но, тем не менее, все еще востребованные на рынке технологии. По данным Правительственного аналитического центра — фонда «Бюро экономического анализа» [5] в настоящее время в индустриальных развитых странах принято подразделять национальную экономику на четыре базовые отрасли:

Индекс высоких технологий и инновационный индексДля оценки уровня развития технологий используются ежегодно вычисляемые индекс высоких технологий и инновационный индекс. Они отражают отношение занятых в сфере НИОКР в конкретной отрасли к совокупной занятости в данной отрасли. Индекс высоких технологий, разработанный некоммерческим аналитическим центром Милкена, отражает степень концентрации высокотехнологичных предприятий на определенных территориях. Индекс характеризуется двумя факторами:

Глобальный инновационный индекс рассчитывается как число зарегистрированных за год инновационных патентов в стране на душу населения, он также используется для оценки уровня инноваций за фиксированный период, чаще всего за год. Разработан в результате совместных исследований Бостонской консалтинговой группы и Национальной ассоциации производителей. При расчете индекса учитываются доля инновационных отчислений в фискальной политике государства, а также как применяются технологии в сферах образования и промышленности. Кроме того, особое внимание уделяется эффективности разработанных патентов, т. е. происходит ли передача технологий, оценивается производительность труда и результаты предпринимательской деятельности в данной сфере, а также учитывается наличие бизнес-миграции и экономический рост при применении патента. Нацеленность на коммерциализацию результатов научной деятельностиЗначительная часть международных центров исследования при формировании группы высокотехнологичных отраслей опираются на коммерциализацию результатов деятельности компаний в национальном и международном направлении развития технологий, а также науки и техники. Наиболее целостной представляется классификация, разработанная Национальным фондом США и ООН в рамках SITS, представленная в табл. 1 [18, 19]. Таблица 1 Классификация высокотехнологичных отраслей в США

Классификации высокотехнологичных отраслей в РФ

В основном российские экономисты причисляют к высокотехнологичным отраслям машиностроительное производство, авиационную и космическую промышленность, разработку электро-вычислительной техники и роботов. Отношение Правительства Российской Федерации к государственной поддержке высокотехнологичных проектов представлено в Постановлении «Развитие науки и технологий на 2013-2020 годы», утвержденном Председателем Правительства РФ Д.А. Медведевым 15 апреля 2015 г. Основным положением данного постановления является приоритетная направленность на следующие сферы развития науки и техники:

Большинство направлений в области научного развития России сконцентрировано на наукоемких и высокотехнологичных отраслях [10]. Исходя из вышеизложенных факторов, можно отметить, что характерными особенностями формирования высокотехнологичного производства и соответствующего наукоемкого сектора экономики являются:

На основе имеющихся списков можно сформировать итоговый перечень высокотехнологичных отраслей:

Таким образом, на основе вышеизложенной информации высокотехнологичные компании [10] можно определить как коммерческие организации, создающие уникальные товары и услуги, которым необходимо в силу исключительности своей продукции создавать новые, не имеющие аналогов субрынки в сформировавшихся ранее отраслях экономики. При этом уровень наукоемкости компании должен составлять более 3,5 %, а инновационная технология соответствовать требованиям потребителей. Стратегическое финансирование высокотехнологичных компанийСтратегическое финансирование необходимо для стабильного и прибыльного функционирования высокотехнологичной компании. Существует несколько источников такого финансирования, однако, прежде всего, необходимо учитывать, какая сумма и в какие сроки необходима компании. Финансовые потребности варьируются в зависимости от типа и размера компании. Однако высокотехнологичные компании, как было отмечено, отличаются наукоемкими технологиями, а значит, большими затратами. Основными типами стратегического финансирования являются долговое и долевое. Долговое финансирование (заемные средства) предполагает заимствование денег, как правило, в виде кредита от банка или другого финансового учреждения или финансовых компаний, чтобы финансировать свой бизнес. Для получения бизнес-кредита, как правило, требуется залог, а также твердые финансовые позиции. Однако большинство владельцев высокотехнологичных компаний боятся брать в долг в связи с тем, что боятся низкой прибыли, отсутствия средств для погашения долга с учетом процентов в установленные сроки. Кроме того, компания должна обладать достаточной кредитоспособностью. Но долговое финансирование имеет определенные преимущества, которые делают его привлекательным для любого владельца бизнеса. Прежде всего, в отличие от долевого финансирования, долговое финансирование позволяет сохранить контроль над бизнесом, так как владение остается полностью в руках фирмы. Кроме того, кредитная история может создать положительную репутацию, что хорошо для будущего заимствования. Стоит также иметь в виду, что проценты по кредитам являются налогом, что несколько смягчает удар при погашении [8]. Акционерное (долевое) финансирование предполагает инвесторов или партнеров, которые предоставляют капитал в обмен на долю в собственности предприятия. Эти инвесторы или партнеры, как правило, инвестируют, потому что ожидают получать прибыль, когда бизнес станет более успешным. Инвестиции должны быть надлежащим образом определены в официально созданном субъекте предпринимательской деятельности. Доля в компании может быть в виде стоимости этих долей, как и в обществе с ограниченной ответственностью, или в виде обыкновенных и привилегированных акций, как в корпорации. В отличие от долгового финансирования, в случае когда ожидаемая прибыль не получилась, не требуется выплачивать денежные средства обратно. Кроме того, отсутствие ежемесячных платежей по кредиту может высвободить часть оборотного капитал для бизнеса. Компании могут использовать различные типы привилегированных акций. Например, держатели обыкновенных акций могут голосовать, а привилегированные акционеры обычно не могут. Зато обыкновенные акционеры — последние в очереди на активы компании в случае дефолта или банкротства. Держатели привилегированных акций получают заданные дивиденды до того, как их получат обыкновенные акционеры [4]. Поскольку каждый тип стратегического финансирования имеет свою собственную привлекательность, предприятия часто используют как долговое, так и долевое финансирование. Однако в связи с особенностями высокотехнологичных компаний, очевидно, что акционерное финансирование является более привлекательным. По большей части это связано с большими рисками финансируемого проекта. То есть владельцу компании априори опасно влезать в долги, так как результаты производства могут не всегда оказаться достаточно успешными, а инвесторы охотно будут вкладывать деньги в акции высокотехнологичной компании, так как вероятность получения прибыли крайне высока. Основные факторы, влияющие на стоимость акцийПрежде чем перейти к факторам, влияющим на стоимость акций высокотехнологичных компаний, необходимо определить ключевые понятия и выявить факторы, которые обычно влияют на стоимость ценных бумаг. Акция является эмиссионной ценной бумагой, которая закрепляет за ее обладателем право на получение дивидендов как части прибыли акционерного общества, возможность участвовать в управлении компанией и получить часть имущества в случае ликвидации. Соответственно, рынок, на котором осуществляется купля-продажа акций, именуется рынком акций. Там и формируется стоимость акций путем нахождения оптимальной цены, которая выгодна как покупателям, так и продавцам. То есть стоимость напрямую зависит от желания трейдеров покупать или продавать акции, а также от объема, который они хотели бы продать, следовательно, данный процесс происходит под действием закона спроса и предложения. Если анализ показывает, что финансовые показатели, менеджмент и перспективы роста компании будут способствовать увеличению спроса на ее акции в будущем, то трейдеры будут покупать эти акции в надежде позже продать их с прибылью. И наоборот, если анализ показывает неблагоприятное состояние компании и негативные перспективы, то это говорит о возможном падении спроса в будущем, поэтому на рынке будет преобладать стремление избавиться от акций данной компании. Тем не менее, очевидно, что подобного рода анализ объясняет формирование базовой стоимости активов. Помимо этого существует ряд факторов, которые условно можно разделить на внешние и внутренние [14].

При этом существует еще множество других факторов, оказывающих значительное влияние при формировании цены и на которые компания не в состоянии повлиять:

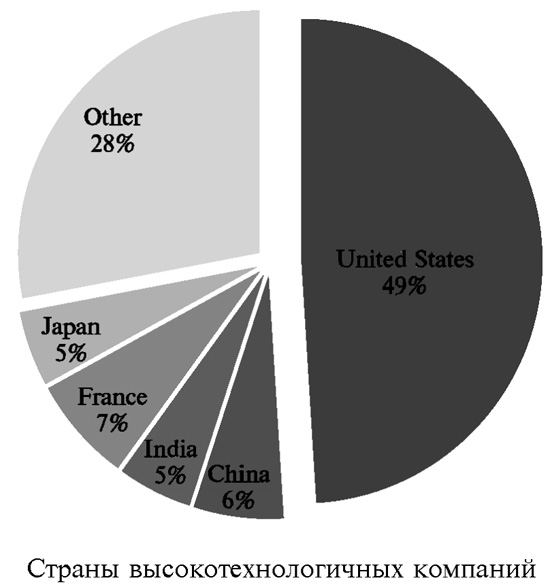

По мере глобализации мировой экономики растет число факторов, влияющих на стоимость акций компаний. Смена правительства, военные действия и даже погода могут повлиять на котировки, поэтому необходимо всегда быть в курсе дела, чтобы правильно прогнозировать направление движения акций. Кроме того, иногда, несмотря на стабильные прогнозы, цена акций начинает резко колебаться. Чаще всего это связано с масштабными спекуляциями на рынке, которое искусственно изменяют цену. Методика исследования. Для анализа факторов влияния была создана выборка из 100 наблюдений на основе рейтинга Forbes «The Most Innovative Companies-2014». Из множества характеристик отобрано 16 наиболее значимых позиций: доход в млн долл. (income) и чистая прибыль компании в млн долл. (profit), общая долгосрочная задолженность по кредитам и займам в млн долл. (debt), коэффициент цена/прибыль (p_e), объем продаж в млн долл. (sales), активы компании в млн долл. (assets), рыночная стоимость компании в млн долл. (market_place), объем акций на рынке в млн долл. (shares), рост продаж за 12 месяцев в % (sales_growth), суммарная доходность за 5 лет в % (total_return), инновационная премия в % (innovation_premium), год основания (founded) и количество сотрудников (employeers). На основе данных критериев можно оценить размеры, потенциал, инновационный вклад и ценность компании. Прежде всего, рассмотрены цены на акции в феврале 2015 г. В выборке — 100 высокотехнологичных компаний, что, на первый взгляд, достаточно мало. Однако расширить выборку в рамках установленных критериев невозможно. Размах составляет 1325,6 р. Среднее значение цены акций равно 190,984, а стандартное отклонение 251,6. Описательная статистика показывает, что выборка достаточно хороша для дальнейших исследований. Для получения дополнительной информации используем значения коэффициента вариации. Из полученных данных видим, что ряд распределения цен в феврале является неоднородным (коэффициент вариации больше 33 %), но незначительно, так как разница всего лишь 20 %. Box plot демонстрирует наличие выбросов цен, которые превышают 500 долл. Тем не менее, в связи с небольшим количеством переменных не будем удалять выбросы, а попробуем для начала исследовать имеющуюся выборку. В выборке имеется одна неколичественная переменная — страна. На приведенной диаграмме почти 50 % компаний базируются в Соединенных Штатах, на втором месте Китай — 7 %, немного отстает Индия — 6 %, затем следуют Япония и Франция, в которых располагается по 5 % высокотехнологичных компаний рейтинга. Остальные 28 % приходятся на Бразилию, Германию, Данию, Швейцарию, Португалию и др. Однако в каждой из этих стран располагается не более 2-3 компаний. Взаимосвязи между ценой акций и местоположением компаний не обнаружено.  Все коэффициенты корреляции оказались значимыми на 5 %-м уровне. Наибольший коэффициент значимости между ценами сентября и февраля, что весьма логично, ведь цена февраля формируется исходя из цены сентября и ряда дополнительных факторов. Из остальных характеристик наиболее зависимыми от цены являются доход и прибыль. Далее, проверили выборку на нормальность. Крайне малые значения p-value (0,00001) тестов на нормальность распределения Шапиро—Франчия и Шапиро—Уилка позволили отвергнуть нулевую гипотезу о нормальности. Для достижения нормальности распределения цены в феврале воспользовались логарифмической моделью. gen lnprice = ln(price_february). Данное преобразование значительно улучшило показатели нормальности. Теперь p-value (0,36) позволило нам принять гипотезу о нормальности распределения. Очевидно, что логарифмированная переменная лучше, поэтому именно она была взята при построении базовой модели. Во время выбора переменных для базовой модели необходимо было руководствоваться предварительным анализом данных. Таким образом, учитывая размер выборки, в регрессию были включены следующие характеристики: общий доход, чистая прибыль, задолженность по кредитам, коэффициент цена/прибыль, объем продаж, суммарная доходность и инновационная премия. Построение регрессии показало, что из семи выбранных характеристик — три являются значимыми: коэффициент цена/прибыль, суммарная доходность акций и инновационная премия. Таким образом, модель объяснила 60 % дисперсии цены на акции высокотехнологичных компаний. F-статистика значима на 5 %-м уровне (Prob < 0,05), значит, гипотеза о равенстве всех коэффициентов перед объясняющими переменными нулю отвергается. Получилось, что регрессия статистически значима. Удаление незначимых переменных по отдельности особых изменений не принесло, R-adj осталось прежним, а исключение всех трех переменных привело к тому, что два из трех значимых коэффициентов стали незначимыми. Затем проверили нормальность распределения остатков, чтобы убедиться в верности гипотезы, провели тесты на нормальность (Шапиро—Франчия, Шапиро—Уилка), которые подтвердили нормальность распределения остатков. Модель также была проверена на мультиколлинеарность и гетероскедастичность. Мультиколлинеарность не выявлена, следовательно, выбранные переменные не дублировали друг друга по смыслу, а измеряли более-менее различные аспекты. На основе проведенных тестов можно судить об отсутствии гетерскедостичности на 5 %-м уровне значимости. Тест Рамсея показал отсутствие ошибки спецификации. Регрессионная модель

Таким образом, модель является значимой, все тесты показали, что никаких ошибок не выявлено, а значит, можно доверять результатам диагностики характеристик цен акций. В данной выборке содержатся две переменные цены: цена в феврале (период t1) и цена в сентябре (период t0). До этого мы рассматривали модели, которые объясняют цену во втором, современном, периоде. Однако возникает вопрос, устойчивы ли эти коэффициенты во времени. Прежде всего, необходимо преобразовать выборку. Для этого нужно:

Все введенные переменные незначимы, кроме того, незначимыми стали и некоторые из ранее значимых характеристик. Тест Чоу показал, что P-value > 0,05. Следовательно, гипотеза о незначимости переменных подтверждается, а это значит, что полный набор фиктивных переменных незначим. Коэффициенты модели устойчивы к изменению периода. Результаты исследования. Итак, построена регрессия, которая является значимой. На основе данной регрессии можно заключить, что при увеличении коэффициента цена/прибыль на 1 п.п. цена акций увеличивается на 1,01 %. Это происходит в связи с тем, что данный коэффициент характеризует инвестиционную привлекательность, а значит, рост коэффициента стимулирует инвесторов к приобретению акций компаний, что ведет за собой рост цены. Кроме того, рост суммарной доходности акции вызывает 3,35 %-й рост цены акции. Однако в связи с тем, что суммарная доходность измеряется каждые 5 лет, этот фактор оказывает неперманентное влияние. Наконец, при росте инновационной премии, введенной рейтингом Forbes, цена акции возрастает на 6,5 %. Очевидно, что это происходит в связи с тем, что, с точки зрения инвесторов, выгодно вкладывать в инновации, соответственно, если компания была признана инновационной мировым рейтингом, то это вызовет мгновенную реакцию на бирже. Выводы

СПИСОК ЛИТЕРАТУРЫ

|

Популярные книги и учебники

- Экономикс - Макконнелл К.Р., Брю С.Л. - Учебник

- Бухгалтерский учет - Кондраков Н.П. - Учебник

- Капитал - Карл Маркс

- Курс микроэкономики - Нуреев Р. М. - Учебник

- Макроэкономика - Агапова Т.А. - Учебник

- Экономика предприятия - Горфинкель В.Я. - Учебник

- Финансовый менеджмент: теория и практика - Ковалев В.В. - Учебник

- Комплексный экономический анализ хозяйственной деятельности - Алексеева А.И. - Учебник

- Теория анализа хозяйственной деятельности - Савицкая Г.В. - Учебник

- Деньги, кредит, банки - Лаврушин О.И. - Экспресс-курс

Новые книги и журналы

Популярные лекции

- Шпаргалки по бухгалтерскому учету

- Шпаргалки по экономике предприятия

- Аудиолекции по экономике

- Шпаргалки по финансовому менеджменту

- Шпаргалки по мировой экономике

- Шпаргалки по аудиту

- Микроэкономика - Лекции - Тигова Т. Н.

- Шпаргалки: Финансы. Деньги. Кредит

- Шпаргалки по финансам

- Шпаргалки по анализу финансовой отчетности

- Шпаргалки по финансам и кредиту

- Шпаргалки по ценообразованию

- 50 лекций по микроэкономике - Тарасевич Л.С. - Учебное пособие

Популярные рефераты

- Коллективизация в СССР: причины, методы проведения, итоги

- Макроэкономическая политика: основные модели

- Краткосрочная финансовая политика предприятия

- Марксизм как научная теория. Условия возникновения марксизма. К. Маркс о судьбах капитализма

- История развития кредитной системы в России

- Коммерческие банки и их функции

- Лизинг

- Малые предприятия

- Классификация счетов по экономическому содержанию

- Кризис отечественной экономики

- История развития банковской системы в России

- Маржинализм и теория предельной полезности

- Кризис финансовой системы стран Азии и его влияние на Россию

- Иностранные инвестиции

- Безработица в России

- Источники формирования оборотных средств в условиях рынка