Популярные статьи

- Государственно-частное партнерство: теория и практика

- Международный форум по Партнерству Северного измерения в сфере культуры

- Мировой финансовый кризис и его влияние на Россию

- Совершенствование оценки эффективности инвестиций

- Качество и уровень жизни населения

- Фактор времени при оценке эффективности инвестиционных проектов

- Вопросы оценки видов социального эффекта при реализации инвестиционных проектов

- Государственная собственность в российской экономике - Масштаб и распределение по секторам

- Кластерный подход в стратегии инновационного развития зарубежных стран

- Перспективы социально-экономического развития России

- Теория экономических механизмов

- Особенности нового этапа инновационного развития России

- Экономический кризис в России: экспертный взгляд

- Налоговые риски

Популярные курсовые

- Учет нематериальных активов

- Потребительское кредитование

- Бухгалтерский учет - Курсовые работы

- Финансы, бухгалтерия, аудит - курсовые и дипломные работы

- Денежная система и денежный рынок

- Долгосрочное планирование на предприятии

- Диагностика кризисного состояния предприятия

- Интеграционные процессы в современном мире

- Доходы организации: их виды и классификация

- Кредитная система: место и роль в ней ЦБ и коммерческих банков

- Международные рынки капиталов

- Многофакторный анализ производительности труда

- Непрерывный трудовой стаж

- Виды и формы собственности и трансформация отношений собственности в России

- Анализ финансово-хозяйственной деятельности

Навигация по сайту

Изменчивость уровня неопределенности в экономике |

|

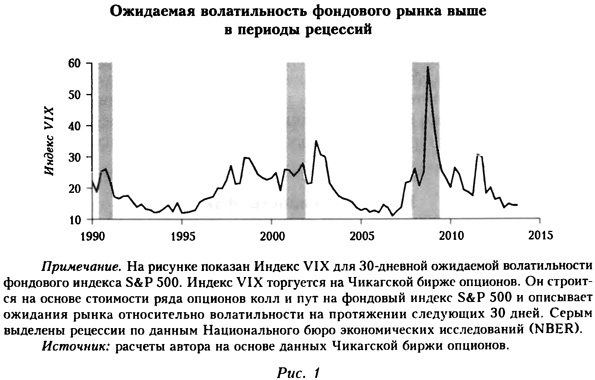

Николас Блум Неопределенность — понятие нечеткое. Оно отражает сомнения в умах потребителей, управленцев, тех, кто проводит экономическую политику. Кроме того, неопределенность — понятие широкое: речь может идти о неопределенной траектории макроэкономических процессов, например роста ВВП, или процессов микроэкономических, например роста отдельных компаний, или вовсе неэкономических процессов, например войн или изменений климата. В этой работе рассматриваются четыре вопроса о неопределенности. Во-первых, как меняется экономическая неопределенность? Уровни и макроэкономической, и микроэкономической неопределенности обычно резко возрастают в периоды рецессий и снижаются в периоды бумов. Неопределенность также значительно варьируется в межстрановом разрезе — для развивающихся стран характерны на треть более высокие уровни неопределенности по сравнению с развитыми странами. Во-вторых, почему уровень неопределенности меняется на разных стадиях делового цикла? Виды шоков, которые могут стать причиной рецессии, — войны, скачки цен на нефть, паника на фондовых рынках, — как правило, также увеличивают уровень неопределенности. По-видимому, этот уровень возрастает во время рецессий и эндогенно, поскольку низкие темпы экономического роста вызывают рост неопределенности на микро- и макроуровнях. В-третьих, влияют ли колебания в уровнях неопределенности на поведение? По-видимому, рост неопределенности снижает готовность фирм нанимать работников и инвестировать, а потребителей — расходовать средства. В то же время есть свидетельства того, что неопределенность может стимулировать научные исследования: столкнувшись с более неопределенным будущим, некоторые фирмы в большей степени склонны к инновациям. В-четвертых, усугубила ли высокая неопределенность Великую рецессию и замедлила ли восстановление? Резкий рост уровня неопределенности в 2008 г., вероятно, увеличил масштаб экономического сжатия, обеспечив около трети падения ВВП США. Большая часть этой дискуссии основывается на исследованиях неопределенности, проведенных в последние пять лет, что отражает недавний всплеск интереса к этой теме в научной литературе, обусловленный несколькими факторами. Во-первых, поскольку в 2008 г. произошел резкий рост уровня неопределенности, вероятно, сыгравший роль в Великой рецессии, дискуссии вокруг экономической политики оказались сосредоточены на этой теме. Во-вторых, возросшая доступность переменных-заменителей (proxy) неопределенности — панельные данные на уровне компаний, базы онлайн, базы данных новостей, опросы — упростила эмпирическую работу. В-третьих, рост вычислительных возможностей позволил включить шоки неопределенности в широкий круг моделей, что позволило экономистам отказаться от предпосылок, основанных на эквивалентности детерминированному случаю (certainty equivalence), то есть относящихся к объему финансовых средств, компенсирующих риск. Хотя прогресс значителен, остается ряд вопросов, касающихся измерения уровня, а также изучения причин и следствий неопределенности. Все это делает данную область плодотворной для новых исследований. Неопределенность: фактыФ. Найт (Knight, 1921) сформулировал современное понятие неопределенности. Он начал с определения иного, родственного понятия — риска; он считал, что риск характеризует известное вероятностное распределение на некотором множестве событий. В его терминологии, ситуацию риска можно описать как подбрасывание монетки: в случае правильной монеты с вероятностью 50% выпадет орел и 50% — решка. Напротив, неопределенностью Найт назвал неспособность людей спрогнозировать вероятность реализации тех или иных событий. Например, число всех произведенных человечеством монет неопределенно. Чтобы его рассчитать, надо оценить распределение производства монет в сотнях стран, что существуют сегодня и существовали вчера, то есть столкнуться с заданием, к решению которого большинство людей не будут знать, как подступиться. В этой статье я буду использовать только понятие неопределенности, хотя, как правило, этот термин будет обозначать некоторую смесь риска и неопределенности. Неудивительно, что с учетом такой расширительной трактовки неопределенности вместо идеальной меры существует лишь множество переменных-заменителей. Волатильность фондового рынка или валового внутреннего продукта часто используются в качестве меры неопределенности, поскольку более волати л ь-ные ряды труднее прогнозировать. К числу распространенных мер неопределенности относятся степень несогласованности между собой экономических прогнозов, количество упоминаний «неопределенности» в новостях (Alexopolous, Cohen, 2009), дисперсия шоков производительности на уровне отдельных компаний. Начнем с того, что выделим четыре ключевых факта относительно поведения неопределенности, основанных на этих переменных. Факт 1. Макроэкономическая неопределенность растет в периоды экономических спадовВ качестве примера на рисунке 1 приведен индекс VIX, отражающий 30-дневную ожидаемую волатильность, рассчитанную на основе индекса S&P 500. Индекс VIX торгуется на Чикагской бирже опционов (СВОЕ). Он сконструирован на основе показателей ожидаемой (вмененной) волатильности колл- и пут-опционов на S&P 500 и отражает ожидаемую на рынке волатильноть на горизонте 30 дней. Индекс VIX имеет явный контрциклический характер и в среднем возрастает на 58% в периоды рецессий (на рис. 1 выделено серым), зафиксированные Национальным бюро экономических исследований (NBER).

Рост волатильности на фондовом рынке в периоды рецессий можно объяснить эффектом кредитного плеча. Долговая нагрузка компаний, как правило, возрастает в период спада, что увеличивает волатильность доходности соответствующих акций. Однако, согласно расчетам У. Шверта, эффект кредитного плеча может объяснить не более 10% роста неопределенности в периоды рецессий (Schwert, 1989). Другое объяснение — рост несклонности к риску в периоды спада увеличивает стоимость опционов (поскольку они страхуют от значительных ценовых колебаний), что повышает данную меру неопределенности. Однако колебания индекса VIX слишком значительны для того, чтобы их можно было объяснить изменением несклонности к риску (Bekaert et al., 2013). Кроме того, не только для фондовых рынков характерна более высокая волатильность в периоды рецессий. Цены на иные финансовые активы — обменные курсы и ставки на долговых рынках — также демонстрируют рост волатильности. Альтернативной переменной — заменителем уровня неопределенности выступает степень несогласованности между собой профессиональных прогнозов. Периоды, когда банки, промышленные компании и профессиональные прогнозисты в большей степени расходятся в своих прогнозах, вероятно, характеризуются и большей неопределенностью. Панельные данные Федерального резервного банка Филадельфии, содержащие прогнозы около 50 профессиональных прогнозистов в период 1968-2012 гг., показывают, что стандартное отклонение прогноза роста промышленного производства в США было в среднем на 64% выше в периоды рецессий. Схожие результаты наблюдаются и в Европе (Bachmann et al., 2010). Иными словами, несогласованность прогнозов в периоды спада крайне высока по сравнению с иными периодами. Еще одна переменная — связанная с предыдущей — это степень неуверенности профессионалов в собственных прогнозах, так называемая субъективная неопределенность. Начиная с 1992 г., Федеральный резервный банк Филадельфии просит прогнозистов предоставить вероятность попадания темпа роста ВВП в каждый из 10 различных интервалов: «меньше -2%», «от -2% до -1,1%», от «-1% до -0,1%» и т. д., вплоть до «свыше 6%». На рисунке 2 представлен средний уровень субъективной неопределенности, рассчитанный на основе этих вероятностей (непрерывная линия) на фоне среднего прогноза и — для сравнения — степени несогласованности прогнозов. Мы видим, что и субъективная неопределенность, и несогласованность резко возросли в период Великой рецессии.

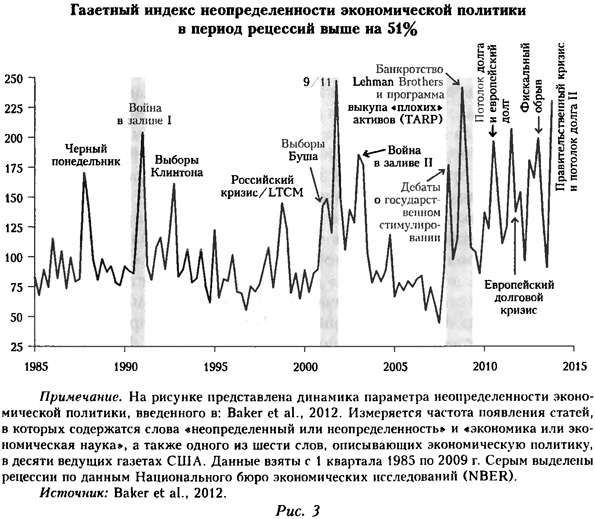

Судить об уровне неопределенности можно по частоте появления газетных публикаций об экономической неопределенности. Рисунок 3 отражает меру неопределенности экономической политики, предложенную С. Бейкером, Н. Блумом и С. Дэвисом (Baker et al., 2012). Она рассчитана исходя из числа статей в 10 ведущих газетах США, содержащих слова «неопределенный/неопределенность», «экономика» и одно из шести слов, касающихся экономической политики. И вновь эта переменная имеет явный контрциклический характер, и ее уровень в среднем на 51% выше в периоды рецессий. Связанная с ней переменная — количество употребления слова «неопределенность» в Бежевой книге ФРС. (Бежевая книга — обзор экономики США объемом 15000 слов, публикуемый после каждого заседания Комитета по открытым рынкам, FOMC.) Даже здесь мы видим свидетельство большей неопределенности в период рецессии: слово употребляется на 52% чаще (Baker et al., 2012).

Множество других индикаторов макроэкономической неопределенности также возрастает в периоды спада. Ч. Скотти измеряет масштабы шока в момент релиза экономических данных, то есть сравнивает ожидания перед релизом (на основе медианного прогноза Bloomberg) по таким рядам, как количество новых рабочих мест вне сельскохозяйственного сектора или квартальный рост ВВП, с фактически опубликованными значениями (Scotti, 2013). Согласно ее оценкам, шок на 36% выше в периоды рецессий, что свидетельствует о меньшей надежности прогнозов во время спадов. К. Хурадо, С. Ладвигсон и С. Энг конструируют систему прогностических уравнений на основе данных по сотням месячных временных рядов, а затем изучают полученную ошибку прогноза (Jurado et al., 2013). Согласно их расчетам, ошибки прогнозов значительно возрастают в периоды рецессий и особенно сильно — в период нефтяного кризиса (1973-1974), во время рецессии «ржавого» пояса США в начале 1980-х (1982) и во время Великой рецессии (2007-2009). Э. Накамура, Д. Сергеев и Дж. Стейнссон использовали данные о потреблении более чем за 100 лет по 16 странам ОЭСР, чтобы оценить краткосрочные и долгосрочные колебания волатильности (Nakamura et al., 2012). И вновь авторы обнаруживают поразительный рост волатильности в периоды низких темпов роста. Факт 2. Микроэкономическая неопределенность возрастает в периоды рецессийМы можем спуститься на более низкий уровень агрегирования, рассмотрев микроэкономические данные по отдельным промышленным отраслям, компаниям, заводам. На каждом уровне неопределенность возрастает в периоды рецессий. Этот результат в каком-то смысле «фракталей» — то есть неопределенность растет в период рецессий на каждом уровне дезагрегации. Так, рисунок 4 основан на панельных данных по почти 200 отраслям обрабатывающей промышленности. Кривые построены исходя из темпов роста выпуска и показывают динамику отраслей по перцентилям. Во время рецессий перцентили расходятся: в одних отраслях дела идут хорошо, а другие испытывают трудности. Этот рост дисперсии — переменная, описывающая неопределенность на отраслевом уровне, поскольку предполагает больший масштаб отраслевых шоков во время рецессий.

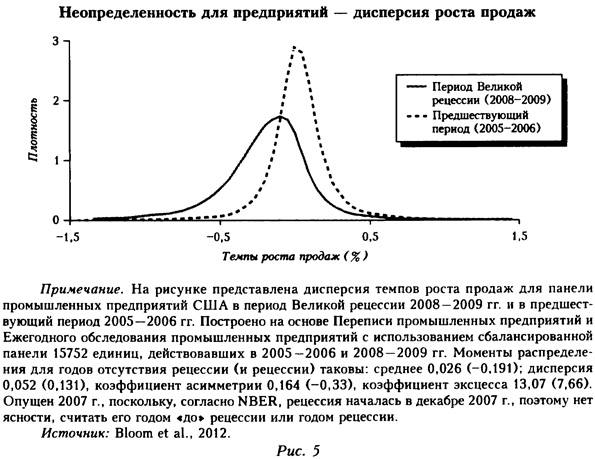

Переменные, рассчитанные на основе дисперсии на уровне отдельных компаний и заводов, также растут в периоды рецессий. Дж. Кэмнбелл и его коллеги говорят о том, что дисперсия доходности в разрезе по компаниям почти на 50% выше в периоды рецессий по сравнению с периодами бумов (Campbell et al., 2001). Аналогично, дисперсия шоков совокупной факторной производительности (TFP) на уровне отдельных предприятий резко возрастает в периоды спада (Kehrig, 2011; Bloom et al., 2012). Например, рисунок 5 показывает дисперсию темпов роста продаж на основе сбалансированной панели из почти 16 тыс. предприятий обрабатывающего сектора США в период Великой рецессии 2008-2009 гг. (сплошная линия) и в докризисный период 2005-2006 гг. (пунктирная линия). Дисперсия темпов роста продаж серьезно возрастает в период Великой рецессии — на 152%, это поразительный рост.

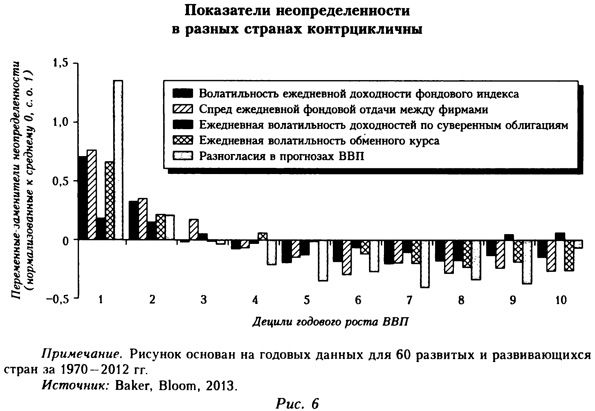

Спускаясь еще ниже по уровню агрегирования — к ценам на отдельные продукты — мы вновь обнаруживаем ту же историю. Дж. Вавра использует данные Бюро трудовой статистики (BLS) и анализирует ценовые колебания тысяч товаров — «бутылка Кока-Колы» или «набор из 4 батареек типа AAA марки Duracell» (Vavra, 2013). Автор находит, что даже по такого вида товарам ценовые колебания на 50% более волати льны в периоды рецессий. Рост макро- и микроэкономической неопределенности наблюдается и в мировом масштабе. Рисунок б основан на годовых данных по 60 развитым и развивающимся странам в период 1970-2012 гг. Каждая точка страна-год помещена в столбик на основании дециля, в котором находятся показатели годовых темпов роста. Столбики выстроены от 1 до 10, где 1 — нижний, а 10 — верхний деци ль роста. Например, для США столбик 1 содержит темпы роста ниже -0,3%, столбик 2 — от -0,3 до 1,2%, столбик 3 — от 1,2 до 1,9% и т. д., а для Великобритании столбик 1 содержит темпы роста ниже -0,8%, столбик 2 — от -0,8 до 0,6% и т.д. Показатели неопределенности, наложенные на каждый столбик, — это средние значения для каждого страны-года в столбике. Каждый дециль показывает пять различных параметров неопределенности: волатильность ежедневной доходности фондового индекса; спрэд ежедневной фондовой отдачи между фирмами; ежедневная волатильность доходностей по суверенным облигациям; ежедневная волатильность обменного курса; разногласия в прогнозах ВВП — каждый показатель нормирован, со средним, равным О, и стандартным отклонением, равным 1.

Уровень всех пяти параметров, представленных на рисунке 6, оказывается более высоким в ситуации низкого экономического роста в стране, и особенно — в самом низком дециле, то есть в ситуации, характерной для рецессии. Этот результат подчеркивает робастность связи между неопределенностью и рецессией на глобальном уровне. Факт 3. Волатильность заработной платы и доходов контрцикличнаУровень безработицы возрастает в периоды рецессий, вследствие чего возрастает и волатильность доходов домохозяйств. Возможно, более неожиданным окажется тот факт, что в периоды рецессий возрастает волатильность заработной платы даже занятых работников (Meghir, Pistaferri, 2004; Storesletten et al., 2004; Heathcote et al., 2010). Это особенно верно в случае низкооплачиваемых работников. Эта группа сталкивается с особенно сильным ростом волатильности доходов во время рецессии (Guvenen et al., 2014). Таким образом, рост неопределенности в период спада — на макроэкономическом и отраслевом уровнях, на уровнях компаний и заводов — выражается и в более высокой волатильности зарплаты. Факт 4. В развивающихся странах уровень неопределенности вышеБедные страны в таких регионах, как Африка и Южная Америка, как правило, характеризуются более волатильными темпами роста ВВП, фондовыми рынками, валютными курсами. Темой «World Development Report 2014» Всемирного банка обозначены «Риск и возможности»; отчет посвящен тому, с каким большим количеством разнообразных микро- и макрорисков сталкиваются компании и домохозяйства в развивающихся странах (World Bank, 2013). Я изучил панель данных по экономическому росту и финансовым показателям в 60 странах. Судя по этим данным, страны с низким доходом (менее 10 тыс. долл. ВВП на душу населения) характеризуются на 50% более волатильны-ми темпами роста, на 12% более волатильными фондовыми рынками и на 35% более волатильными долговыми рынками, вследствие чего развивающиеся страны в целом сталкиваются с примерно на треть более высокой макроэкономической неопределенностью. Почему уровень неопределенности меняется?Что может обусловливать колебания уровня неопределенности? Сначала я остановлюсь на факторах изменения неопределенности во времени, а затем перейду к причинам того, что в бедных и развивающихся странах уровень неопределенности выше. Безусловно, выявление возможных причин неопределенности — лишь первый шаг; затем я покажу, какие эффекты может иметь неопределенность. Плохие новости — нефтяные шоки, террористические атаки, войны — часто повышают уровень неопределенности. Например, на основе скачков волатильности фондового рынка я определил 17 шоков в период с 1962 по 2008 г. (Bloom, 2009) и обнаружил, что — за исключением одного шока — все оказались плохими новостями (в том смысле, что они снижали ожидаемые темпы роста). Эти шоки неопределенности включают убийство президента Кеннеди, Карибский кризис, шок цен на нефть, атаку 11-го сентября, войны в Заливе. Судя по всему, данные шоки поколебали уверенность людей в собственных прогнозах экономического роста, увеличив макро- и микронеопределенность. Лишь один шок оказался хорошей новостью — относительно небольшой шок неопределенности в октябре 1982 г., связанный со сменой фазы бизнес-цикла. Почему хорошие новости так редко вызывают шок неопределенности? Возможно, они поступают не сразу — как, например, падение Берлинской стены или развитие Интернета. Такого рода события меняют убеждения (beliefs) плавно, не вызывая скачков неопределенности. В истории США последних лет довольно трудно найти пример значительного и положительного новостного шока. При другом подходе, возможно, плохие новости уже сами по себе вызывают рост неопределенности. Из предыдущего раздела мы знаем, что рецессии ассоциируются с более высокой неопределенностью. Возможно, это связано с тем, что низкий рост увеличивает неопределенность. В теоретической литературе выделяют четыре механизма, посредством которых рецессии могут вызывать рост неопределенности. Во-первых, в хорошие времена торговля на фондовом рынке идет активно, что помогает производить и распространять информацию (Van Nieuwerburgh, Veldkamp, 2006; Fajgelbaum et al., 2014). Такого рода активность замедляется, когда дела идут плохо, что негативно сказывается на информационных потоках и положительно — на неопределенности. Во-вторых, индивиды более уверенно прогнозируют будущее, когда дела идут «в обычном режиме», на фоне растущей экономики. Прогнозировать в периоды рецессий сложнее (Orlik, Veldkamp, 2014). Связано это с тем, что рецессии — события редкие, люди в меньшей степени знакомы с ними. В-третьих, непонятная и/или слишком активная государственная политика может увеличивать неопределенность. В благоприятные периоды политики предпочитают в основном сохранять прежний курс — следуя поговорке «не чини, коли не поломано» (Pastor, Veronesi, 2011). Но когда экономическая активность начинает снижаться, у политиков возникает соблазн поэкспериментировать, что поднимает уровень неопределенности. Действительно, индекс неопределенности экономической политики возрастает в период рецессий и особенно сильно — в Великую рецессию (Baker et al., 2012). В-четвертых, когда экономика слабеет, становится дешевле испытывать новые идеи и направлять незадействованные ресурсы на исследования (Bachman, Moscarini, 2011; D'Erasmo, Moscoso-Boedo, 2011). Такого рода динамика ведет к более высокой неопределенности на микроуровне и потенциально — на макро. Когда рассматривают возможные факторы более высокой неопределенности в бедных странах, как правило, выделяют три механизма (Когеп, Тепгеуго, 2007; World Bank, 2013). Во-первых, в развивающихся странах обычно менее диверсифицированная экономика. Так, они могут экспортировать лишь небольшой набор товаров, поэтому экономика в целом оказывается под влиянием колебаний выпуска и цен на эти блага. Во-вторых, многие товары, на которых сосредоточиваются развивающиеся страны (каучук, сахар, нефть, медь), сами по себе характеризуются волатильными ценами. Наконец, развивающиеся страны сталкиваются с большим количеством внутриполитических шоков (перевороты, революции, войны); более подвержены катастрофам (эпидемии и наводнения); менее эффективны в проведении стабилизационной — фискальной и монетарной — политики. Почему колебания в уровне неопределенности могут иметь значение: теорияИтак, мы установили, что уровень неопределенности изменяется во времени. Возникает вопрос: в какой мере этот факт имеет значение? Начнем с обсуждения теории, в которой изучается влияние шоков неопределенности, а затем перейдем к эмпирическим свидетельствам. В теоретической литературе выделяют два механизма отрицательного воздействия неопределенности на экономический рост и два механизма ее положительного воздействия. Реальные опционыНаиболее значительный объем теоретической литературы по эффектам неопределенности посвящен «реальным опционам» (Bernanke, 1983; Brennan, Schwartz, 1985; McDonald, Siegel, 1986). Идея состоит в том, что компании могут рассматривать свои инвестиционные решения как последовательность реальных опционов. Например, сеть супермаркетов, которой принадлежит пустой участок земли, имеет опцион на строительство нового магазина. Если представления компании о будущем станут более неопределенными — например, менее ясным станет, возникнут ли жилые дома вокруг потенциальной застройки, — то она может предпочесть повременить. Если строительство жилых домов действительно начнется, то супермаркет сможет разрабатывать этот объект; если нет, то он может продолжать выжидать, избегая дорогостоящей ошибки. На языке реальных опционов: когда неопределенность велика, то велика и ценность возможности отложить решение. В результате неопределенность побуждает компании более осторожно подходить к действиям, отмена которых в дальнейшем будет сопряжена с издержками — такими как инвестиции и наем сотрудников. Издержки на подстройку инвестиций имеют как физический (оборудование может быть повреждено во время установки и демонтажа), так и финансовый элемент (перепродажа с дисконтом). Издержки такого рода оцениваются на очень высоком уровне — около 50% от стоимости капитала (Ramey, Shapiro, 2001; Cooper, Haltiwanger, 2006)1. Издержки, связанные с подстройкой труда, включают стоимость подбора сотрудников, обучения, выходного пособия и оцениваются на уровне примерно 10-20% годовой зарплаты (Nickell, 1986; Bloom, 2009). При найме сотрудников важную роль могут играть жесткости, а неопределенность может препятствовать деятельности рынка труда в период рецессии, взаимодействуя с издержками поиска (Schaal, 2010). Однако эффект реальных опционов не повсеместен. Он возникает лишь при принятии решений, отмена которых сопряжена с издержками. В конце концов, обратимые решения не ведут к потере опциона. Так, компании могут легко нанимать внештатных сотрудников даже в ситуации крайне высокой неопределенности, поскольку они смогут легко сократить этих сотрудников, если состояние экономики действительно ухудшится. По сути, из-за повышенной гибкости внештатного труда компании могут переходить от полной занятости к частичной в периоды высокой неопределенности, как это действительно происходит в период рецессии (Valetta, Bengali, 2013). Эффект реальных опционов также основан на способности компаний выжидать. Но если компании конкурируют друг с другом, например чтобы первым зарегистрировать патент или выпустить новый продукт, то опцион исчезнет. Если ожидание сопряжено с высокими издержками, то опцион на возможность подождать не имеет ценности, что элиминирует негативное влияние неопределенности на инвестиции через реальные опционы. Наконец, реальные опционы предполагают, что решения компаний, принятые сегодня, влияют на прибыльность решений, которые будут приняты впоследствии. Но в некоторых ситуациях инвестиционные решения в текущем периоде не влияют на прибыльность инвестиций в следующем периоде — например если технология компаний характеризуется постоянной отдачей от масштаба, а рынок сбыта совершенно конкурентный. Поэтому еще одна стандартная предпосылка в литературе по реальным опционам состоит в несовершенной конкуренции на рынке конечного блага или в технологии производства со снижающейся отдачей от масштаба. Аналогичным образом неопределенность влияет на отложенное потребление. Как правило, потребителям довольно легко отложить покупку таких товаров длительного пользования, как жилье, автомобили, мебель (см., например, Eberly, 1994). Люди могут рассматривать переезд в другой дом в этом или в следующем году. Ценность возможности подождать значительно выше в ситуации высокой неопределенности. Например, если вы не уверены, что получите значительное повышение до конца этого года, то разумно подождать результата до того, как совершать дорогостоящий переезд. Откладывать потребление товаров краткосрочного пользования — продуктов питания или развлекательных услуг — сложнее, поэтому влияние неопределенности на этот вид потребления ниже. Механизм реальных опционов предполагает не просто отрицательное влияние неопределенности на уровень инвестиций, найма и потребления, но и меньшую чувствительность экономических агентов к изменению деловой конъюнктуры. В таком случае эффективность контрциклической экономической политики может снизиться. Например, в периоды низкого уровня неопределенности эластичность инвестиций по отношению к процентным ставкам может составлять -1, но в случае высокого уровня неопределенности снижаться до -0,25. Аналогично, высокий уровень неопределенности может привести к меньшей чувствительности потребления товаров длительного пользования к сигналам спроса и ценовым сигналам — об этом говорится в исследованиях потребителей США и Италии (Foote et al., 2000; Bertola et al., 2005). Другими словами, высокая неопределенность может снизить эффективность стабилизационных мер — фискальной и монетарной политики — именно в тот момент, когда экономика скатывается в рецессию. Если компании и потребители не уверены в будущем, то они, скорее всего, будут реагировать более осторожно на снижение ставок и налогов, что ослабит эффект возможной стимулирующей политики. Из-за этого изменения в период высокой неопределенности может понадобиться более агрессивная стимулирующая политика. Сопутствующий довод — агрессивная стимулирующая политика помогает снизить уровень неопределенности, так как свидетельствует о готовности государства принять необходимые стабилизационные меры. Механизм, посредством которого неопределенность снижает чувствительность фирм, можно использовать и для объяснения процикличе-ского характера производительности — эмпирической закономерности, обнаруженной во многих современных исследованиях бизнес-циклов (King, Rebelo, 1999). Когда неопределенность высока, высокопроизводительные фирмы менее активно расширяются, а низкопроизводительные менее активно сокращают масштабы своей деятельности. Высокая неопределенность делает фирмы обоих типов более осторожными в своих решениях. В свою очередь, более осторожное поведение замораживает перераспределение ресурсов между компаниями. Поскольку перераспределение ресурсов является причиной большей части агрегированного роста производительности (например, Foster et al., 2000, 2006), более высокая неопределенность останавливает ее рост. Именно влияние на производительность лежит в основе теории движимых неопределенностью бизнес-циклов, в которой исследуется отрицательное влияние шоков неопределенности на инвестиции, наем и производительность (Bloom et al., 2012). Отличие этих моделей от более традиционных моделей реальных бизнес-циклов (Kydland, Prescott, 1982) состоит в том, что в теории движимых неопределенностью циклов снижение темпов роста производительности является результатом шока неопределенности, а не шока самой производительности. Несклонность к риску и премия за рискИнвесторы требуют компенсации за риск, и поскольку более высокий уровень неопределенности ведет к росту премии за риску стоимость финансирования возрастает. Более того, неопределенность увеличивает вероятность дефолта: увеличивается размер дефолтов, расположенных под левым «хвостом» распределения, увеличиваются премия за дефолт и агрегированные «потери мертвого груза» от банкротства. Как подчеркивается в литературе по эффектам неопределенности, при наличии жесткостей на рынке капитала, ее влияние на стоимость финансирования замедляет рост на микро- и макроуровнях (Arellano et al., 2010; Christiano et al., 2014; Gilchrist et al., 2011). Еще один механизм, связанный с риск-премией — это влияние неопределенности на доверие в моделях с пессимистичными убеждениями агентов (например, см.: Hansen et al., 1999; Ilut, Schneider, 2011). В этих моделях будущее в понимании агентов столь неопределенно, что они не могут сформировать вероятностное распределение возможных исходов. Вместо этого они принимают во внимание ряд возможных исходов и действуют, основываясь на предположении о том, что реализуется худший из всех возможных — поведение, известное как неприятие двусмысленности (ambiguity aversion). По мере расширения спектра потенциально возможных исходов (возрастает неопределенность) худший исход становится все более негативным, и агенты снижают наем и инвестиции. Разумеется, здесь предполагается, что агенты пессимистичны; если, напротив, агенты настроены оптимистично (принимают решение, веря в лучший из возможных исходов) — именно так действуют топ-менеджеры корпораций (как намекают авторы в: Malmendier, Tate, 2005), — то неопределенность на самом деле может оказывать положительное влияние. В условиях роста неопределенности агенты также склонны увеличивать сбережения исходя из мотива предосторожности, что, в свою очередь, снижает расходы собственно на потребление (например, см.: Bansal, Yaron, 2004). Этот эффект скорее всего негативен для экономики в краткосрочном периоде, но в долгосрочном направление эффекта менее очевидно. В конце концов, по крайней мере в теории, меньшее потребление и более высокие сбережения могут позволить инвестициям вырасти, что положительно скажется на долгосрочных темпах роста. Тем не менее в открытых экономиках часть этих возросших сбережений будет экспортирована, что снизит внутренний спрос. По этой причине исследователи считают, что рост уровня неопределенности будет способствовать «бегству» денег и наносить вред малым, совершенно открытым экономикам (Fernändez-Villaverde et al., 2011b). Что можно сказать о влиянии роста сбережений из мотива предосторожности в более крупных и более закрытых экономиках — например США? На первый взгляд кажется, что неопределенность может оказывать положительное влияние: побуждая потребителей сберегать, рост неопределенности приведет к росту инвестиций (поскольку сбережения равны инвестициям в закрытой экономике). Но, как было показано в нескольких недавних статьях, если цены негибкие (как это обычно предполагается в новокейнсианских моделях), шоки неопределенности будут провоцировать рецессии даже в закрытых экономиках, поскольку цены не будут снижаться достаточно, чтобы привести рынки в равновесие (см., например: Leduc, Liu, 2012; Basu, Bundick, 2011; Fernändez-Villaverde et al., 2011a). Интуитивное представление состоит в следующем: рост неопределенности побуждает потребителей сберегать, что должно отрицательно сказаться на процентных ставках и ценах и стимулировать компенсирующий рост инвестиций; но если цены негибкие, этого не происходит — процентные ставки и цены не снижаются в достаточной степени, чтобы спровоцировать требуемый рост инвестиций, что приводит к падению совокупного выпуска. Влияние неопределенности может быть особенно разрушительным в ситуации, когда процентная ставка ограничена нижним нулевым порогом (как это происходит уже в течение нескольких лет). Неопределенность также влияет на стимулы директоров компаний — еще один механизм, связанный с мотивом предосторожности. Большинство руководителей компаний редко прибегают к диверсификации в том смысле, что и их личные финансовые активы, и их человеческий капитал непропорционально привязаны к их компании. Как следствие, в случае роста неопределенности управленцы такого рода могут вести себя более осторожно при совершении долгосрочных инвестиций. Например, директор компании, занимающейся геологоразведкой, может вести себя нервозно в ситуации волатильной цены на нефть, что приведет к более осторожному поведению при принятии решений по разведке. На панельных данных по компаниям США было показано, что в ситуации повышенной неопределенности инвестиции сокращаются, особенно в компаниях, где директора владеют значительной долей собственности, то есть сами подвержены риску на уровне фирмы (Panousi, Papanikolaou, 2012). Опционы ростаНеопределенность может оказывать положительное влияние на долгосрочные темпы роста посредством двух механизмов. Механизм опционов роста основан на идее о том, что неопределенность может поддержать инвестиции, если она увеличивает масштаб потенциального выигрыша. Так, если компания сталкивается со значительными задержками в реализации проекта — например в силу необходимости строить и развивать проект (time-to-build and time-to-develop), то неопределенность может оказать положительное влияние на инвестиции (Bar-Ilan, Strange, 1996). В качестве иллюстрации рассмотрим пример, когда фармацевтическая компания разрабатывает новое лекарство и отмечает шок неопределенности спроса (ожидаемый уровень спроса при этом остается неизменным). Издержки, связанные с негативным исходом — например, если лекарство в результате окажется неэффективным или небезопасным, — ограничены снизу невозвратными издержками на разработку. Однако выгода от положительного исхода — если лекарство окажется более полезным или прибыльным, нежели ожидалось изначально, — сверху не ограничена. В такой ситуации рост риска при неизменном ожидаемом среднем только увеличивает ожидаемую прибыль от товара, когда он попадет на полки. Опционы роста часто используются для объяснения бума на фондовом рынке dot-com в конце 1990-х годов. Компании не были уверены в будущем Интернета, но эта неопределенность лишь поддерживала инвестиции. Худшее, с чем могли столкнуться компании, создававшие свои вебсайты, — невозврат издержек на разработку, тогда как наилучший исход ассоциировался с ростом прибыли по мере того, как неопределенность относительно будущего Интернета возрастала. Поскольку разработка сайта была сопряжена с временными затратами, этот процесс рассматривался как опцион колл на будущий успех Интернета. Аналогично в литературе, посвященной стоимости лицензий (leases) на добычу нефти, показано, что они работают как колл-опционы на возможную будущую разработку — так, что неопределенность цены на нефть только увеличивает их ценность (Paddock et al., 1988). В более поздней работе показано, что опционы роста так важны для компаний, фокусирующихся на НИОКР, что рост неопределенности может увеличить их стоимость на фондовом рынке (Kraft et al., 2013). Эффекты Ои—Хартмана—АбеляЕще один способ, посредством которого неопределенность может положительно сказаться на темпах роста, — эффект Ои—Хартмана— Абеля (Oi, 1961; Hartman, 1972; Abel, 1983). Эффект указывает на возможную склонность к риску компаний в ситуации, когда они могут расширить производство и воспользоваться положительным развитием событий или сократить производство для страховки от негативного развития событий. Например, если компания легко может урезать объем производства вдвое в случае снижения цены и удвоить объем в случае ее роста, то она должна желать роста неопределенности (с неизменным средним), поскольку в плохие времена получит 50%, а в хорошие — 200%. В сущности, при помощи контрактов компания оказывается частично застрахованной от плохих исходов, но при этом может расширить производство и увеличить выигрыш от хороших исходов. (Формально, если прибыль выпукла по спросу или издержкам, то рост неопределенности в спросе или издержках увеличивает ожидаемую прибыль.) Однако для того, чтобы этот механизм работал, компании должны иметь возможность легко реагировать на плохие или хорошие новости и сокращать или расширять производство в ответ. Поэтому хотя эффекты Ои—Хартмана—Абеля, как правило, не слишком сильны в краткосрочном периоде (из-за издержек подстройки), они могут быть более значительными в средне- и долгосрочной перспективе. Насколько важны колебания уровня неопределенности: эмпирикаСвидетельства влияния неопределенности довольно ограничены из-за проблем с установлением причинно-следственной связи. Главное затруднение, с которым сталкиваются в литературе но неопределенности (как и в макроэкономике в целом), состоит в необходимости различать эффекты неопределенности и эффекты спада. Мы знаем, что колебания неопределенности происходят в зависимости от бизнес-цикла; возникает вопрос: как различить отдельные каузальные эффекты повышения неопределенности? В литературе присутствуют три подхода к идентификации причинного воздействия неопределенности на потребителей и компании. Один из подходов основан на последовательности событий во времени: оценка изменений в выпуске, найме, инвестициях, следующих за резким изменением неопределенности. Такой подход работает сравнительно хорошо в ситуации неожиданных шоков неопределенности, но более сомнителен в ситуациях, когда изменения уровня неопределенности предсказаны заранее или коррелируют с другими, ненаблюдаемыми факторами. Второй подход основан на структурных моделях, калиброванных на микро- и макромоментах в данных для оценки потенциального эффекта шока неопределенности. Этот подход имеет прочные концептуальные основания, но, как это часто бывает со структурными моделями, чувствителен к довольно спорным исходным предположениям. Третий подход связан с использованием естественных экспериментов — катастрофы, государственные перевороты, изменения торгового регулирования, цен на энергоносители, обменных курсов. В этом случае проблема состоит в том, в какой степени выводы можно обобщить и в какой степени такие события могут влиять на потребителей и компании помимо изменения уровня неопределенности. С моей точки зрения, в этой литературе представлены убедительные, но все же не однозначные свидетельства краткосрочного негативного влияния неопределенности на квартальные и годовые темпы роста — через снижение выпуска, инвестиций, найма, потребления, объема торговли. Данные о влиянии неопределенности на рост в долгосрочной перспективе более ограничены; хотя с моей точки зрения неопределенность отрицательно сказывается на росте, достоверно продемонстрировать это крайне тяжело. Одна из причин в том, что хотя неопределенность, по-видимому, снижает наем и инвестиции в краткосрочной перспективе, она также — как свидетельствуют недавние эмпирические работы — может стимулировать НИОКР. Это может быть связано с эффектом опциона роста — идее о том, что неопределенность улучшает потенциально возможный, наиболее благоприятный исход от инновации. В этом смысле были бы ценны новые эмпирические исследования о влиянии неопределенности; особенно те, что могут ясно установить причинно-следственную связь. Подход к оценке влияния неопределенности с точки зрения последовательности событий во времениОтдельное рассмотрение краткосрочных экономических колебаний и долгосрочных трендов является стандартным подходом в макроэкономическом анализе. В классическом макроэкономическом исследовании неопределенности этот подход был оспорен (Ramey, Ramey, 1995). Авторы изучили широкую выборку из 92 стран в период с 1960 по 1985 г. и узкую выборку богатых стран с 1950 по 1988 г. Они рассмотрели уравнение, прогнозирующее ВВП для отдельной страны, и обнаружили, что экономики с наиболее сильным отклонением фактического уровня от прогноза — феномен, который они приравнивают к росту неопределенности, — характеризуются более низкими темпами роста. Отрицательная связь между волатильностью и темпами роста была подтверждена в ряде исследований с применением более продвинутых методов оценки (Engle, Rangel, 2008) или иных мер неопределенности (Bloom, 2009). В других работах изучалось, как рост уровня неопределенности может влиять на иные макроэкономические переменные. Например, К. Ромер говорит о том, что рост неопределенности, вызванный обвалом на фондовом рынке в 1929 г., привел к падению потребительских расходов на товары длительного пользования (Romer, 1990). Действительно, она обнаруживает отрицательную корреляцию между волатильностью на фондовом рынке и потреблением товаров длительного пользования в предвоенный период. Другие авторы моделируют роль неопределенности в том, как фирмы принимают инвестиционные решения, связанные с поставкой товаров на внешние рынки (Handley, Limäo, 2012). Они применяют модель на примере Португалии, вступившей в ЕС в 1986 г., и обнаруживают, что рост инвестиций во многом связан со снижением уровня неопределенности. Наконец, на данных по США в период с 1960-х годов исследовалась секторальная неоднородность влияния неопределенности (Novy, Taylor, 2014). Оказалось, что неопределенность негативно влияет на торговые потоки и этот эффект может объяснить до половины падения в глобальной торговле 2008-2009 гг. Соответствующая микроэкономическая литература посвящена влиянию неопределенности на отдельные компании и домохозяйства. И вновь, как правило, обнаруживаются отрицательные эффекты высокого уровня неопределенности. Например, на материалах панели из нескольких сотен публичных американских компаний обрабатывающей промышленности была обнаружена значительная связь между неопределенностью (в качестве переменной-заменителя используется волатильность цены на акцию соответствующей компании) и инвестициями (Leahy, Whited, 1996). По мнению авторов, эти данные согласуются с теорией, согласно которой компании рассматривают инвестиции как необратимые решения. Мы подтвердили этот результат на основе данных по 672 компаниям обрабатывающего сектора Великобритании в период 1972-1991 гг. и с использованием лагов бухгалтерских и финансовых переменных в качестве инструментов (Bloom et al., 2007). Данные опроса итальянских компаний в 1993 г., в котором сами компании описывали распределение ожидаемого спроса (что использовалось в качестве меры неопределенности), показывают значительную отрицательную взаимосвязь инвестиций и неопределенности (Guiso, Parigi, 1999). Структурные модели для оценки влияния шока неопределенностиОдин из возможных структурных подходов состоит в построении моделей общего равновесия. Так, мы строим модель общего равновесия с неоднородными компаниями, издержками подстройки труда и капитала и контрциклической микро- и макронеопределенностью (Bloom et al., 2012). Мы обнаруживаем, что средний рост неопределенности, происходящий в периоды рецессий, снижает выпуск на 3% в первый год с быстрым восстановлением уже в следующем. Резкое падение в выпуске объясняется тем, что высокий уровень неопределенности побуждает компании прервать наем и инвестиции, что снижает агрегированный капитал вследствие амортизации и износа. Темпы роста производительности также падают, поскольку производительные предприятия не расширяют производство, а непроизводительные — не снижают его. Однако как только уровень неопределенности начинает падать, накопленный спрос на факторы производства ведет к резкому отскоку. Как следствие, шок неопределенности генерирует короткие, резкие провалы и взлеты уровня выпуска. Однако эти результаты оказываются чувствительны к некоторым значениям параметров модели. Например, в модели общего равновесия с неоднородными агентами и издержками на подстройку капитала обнаруживается гораздо меньшее влияние неопределенности на рост (Bachmann, Bayer, 2012; 2013). Эти модели отличаются от нашей тем, что в них не моделируются издержки на подстройку труда, уделяется сравнительно больше внимания микро-, нежели макрошокам неопределенности, и получаются меньшие колебания уровня неопределенности. Неочевидно, чьи предположения верны, и это только подчеркивает потребность в более сложных микро- и макромоделях для ответа на вопросы такого рода. Иной структурный подход состоит в моделировании поведения отдельной фирмы, как это сделано, например, в исследовании нефтяных месторождений Техаса (Kellogg, 2014). Обнаруживается, что рост неопределенности цены на нефть ведет к приостановке бурения. Такая реакция на неопределенность приводит к росту ожидаемой выгоды от добычи новой нефти до 25%. Как следствие, перед тем как начинать бурение, нефтяным компаниям особенно важно принимать во внимание и уровень, и неопределенность будущих цен на нефть. Весьма любопытно, что в своих прогнозах компании не просто экстраполируют на основе исторических данных, но и используют фьючерсы на нефть и другие деривативы биржи NYME, что свидетельствует о продуманном поведении, ориентированном на будущее. Использование естественных экспериментов для оценки эффектов неопределенностиНовый подход к оценке влияния шоков неопределенности состоит в попытке воспользоваться различными естественными экспериментами на микро- и макроуровнях. Например, мы пытались использовать природные катастрофы, террористические акты и политические шоки в качестве инструментальных переменных при анализе неопределенности (Baker, Bloom, 2013). Мы использовали данные по 60 странам в период 1970-2012 гг. и определили эти события в терминах минимальной доли населения, погибшего в результате события, минимальной доли потерянного ВВП или произошедшей смены политического режима. Мы использовали эти события, чтобы спрогнозировать волатильность фондового рынка, а затем использовали часть волатильности, которая может быть предсказана инструментом, чтобы спрогнозировать темпы роста ВВП. Рост волатильности, связанный с этими событиями, объясняет около половины дисперсии в темпах роста по различным странам. Аналогичный подход применен в другой работе (Stein, Stone, 2012). Авторы использовали влияние экзогенной вариации в волатильности цен на энергоносители и в курсах валют на американские компании. Они обнаружили, что компании, подверженные большей неопределенности, меньше инвестируют, нанимают, расходуют на рекламу. Действительно, согласно их оценке, примерно треть падения инвестиций и найма в 2008-2010 гг. связана с неопределенностью (подробнее см. ниже). Что интересно, авторы также обнаруживают влияние неопределенности на рост расходов на НИОКР — это может объяснить механизм опционов роста (неопределенность ведет к более высокому потолку долгосрочного роста). Усугубил ли Великую рецессию более высокий уровень неопределенности и замедлил ли он восстановление?Наконец, я перехожу к вопросу о роли неопределенности в Великой рецессии и в замедленном восстановлении. Безусловно, лица, определяющие политику, считают, что неопределенность сыграла важную роль. Так, согласно заявлению Комитета по открытым рынкам ФРС, «участники сообщили о том, что экономическая неопределенность побуждает компании отложить финансирование проектов до тех пор, пока перспективы станут более ясными» (FOMC, 2008). О. Бланшар, в то время — главный экономист МВФ, в 2009 г. писал в журнале «The Economist»: «За колоссальным падением спроса в значительной степени стоит неопределенность. С учетом неопределенности, зачем строить новый завод, представлять новый продукт? Лучше подождать, пока рассеется дым» (Blanchard, 2009). Ромер, председатель Совета экономических консультантов при президенте, отметила в своем выступлении перед Объединенным комитетом по экономическим вопросам Конгресса США в 2009 г.: «Согласно нескольким метрикам, в последние 6 месяцев волатильность была более чем в 5 раз выше по сравнению с первой половиной 2007 года. В результате неопределенность почти наверняка внесла свой вклад в снижение спроса» (Romer, 2009). Заявления такого рода — о пагубном влиянии неопределенности — продолжали появляться. Кроме того, речь шла о том, что неопределенность также ответственна за медленное восстановление. Например, в 2012 г. директор МВФ К. Лагард заявила: «Уровень неопределенности мешает лицам, принимающим решения, инвестировать и создавать новые рабочие места» (IMF, 2012). В совместной статье представителей ЕС и ОЭСР в 2013 г. отмечалось, что «высокий уровень неопределенности наносит еще больший ущерб, так как усиливает эффекты кредитных ограничений и слабых балансов активов и пассивов, заставляя банки сдерживать кредитование, а компании — откладывать инвестиции» (Buti, Padoan, 2013). Международная организация труда заявила, что «нерешительность лиц, принимающих решения, в нескольких странах привела к большей неопределенности относительно будущих условий и деловых тенденций, что стимулировало накопление наличности или выплату дивидендов, а не наращивание мощностей и наем новых работников» (ILO, 2013). Впрочем, хотя лица, принимающие решения, очевидно, считают, что неопределенность стала ключевой движущей силой Великой рецессии и замедленного восстановления, эконометрические свидетельства в пользу этой гипотезы нельзя считать целиком достоверными. Определенно верно, что все меры неопределенности резко выросли в 2008 г. Как можно понять по графикам на рисунках 1-4, уровень неопределенности в 2008-2009 гг. более чем втрое превышал средний шок неопределенности и был примерно в два раза более устойчивым по сравнению с типичной рецессией. Этот скачок неопределенности отражает ее роль и как импульса, и как механизма распространения рецессии. Шоки, положившие начало Великой рецессии, — финансовый кризис и коллапс на рынке недвижимости, — увеличили уровень неопределенности. Так, было неясно, насколько серьезными были проблемы на финансовых рынках и рынке недвижимости, каково будет их влияние на национальном и глобальном уровнях, какова необходимая реакция с точки зрения экономической политики. Более того, сама Великая рецессия в еще большей степени повысила уровень неопределенности, что распространило и усилило первичное замедление. Для грубой оценки масштаба влияния неопределенности можно начать с падения уровня ВВП в Великую рецессию. Падение составляет примерно 9%, то есть 3% снижения ВВП в 2008-2009 гг. и 6% роста, которые реализовались бы, если бы экономика следовала тренду роста. Затем нам надо оценить влияние неопределенности на экономический рост. Мы можем оценить влияние несколькими способами, каждый из которых приводит к ободряюще одинаковым ответам: около 3% снижения ВВП (или около трети совокупного снижения). Один из способов — рассчитать влияние среднего шока неопределенности на ВВП на основе векторной авторегрессии (это 1%) и утроить его, поскольку в 2008-2009 гг. рост неопределенности был втрое выше «нормального» шока (Bloom, 2009). Другой подход: использовать оценку падения ВВП после среднего шока неопределенности из структурной модели (это 1,3%) и вновь утроить его. Наконец, агрегированные оценки на основе инструментального микроанализа показывают снижение ВВП, связанное с шоком неопределенности, на уровне около 3% ВВП (Stein, Stone, 2012). Разнообразные данные показывают, что неопределенность значительно возрастает в период рецессии — как на макроэкономическом, так и на микроэкономическом уровне. Попробуем порассуждать более умозрительно о том, с чем может быть связано такое поведение. Рост неопределенности является частью импульса, возникающего вследствие шока плохих новостей, с которого начинается рецессия, и вместе с тем усугубляющего рецессию, возрастая по мере замедления темпов роста. Эмпирическая литература по неопределенности до сих пор находится на ранней стадии развития, и остается множество открытых исследовательских вопросов. Во-первых, непосредственно вопрос о причинно-следственной связи в отношении неопределенности и роста до сих пор не прояснен. В этом смысле были бы весьма полезны новые работы, в которых использовались бы естественные эксперименты и структурные модели. Во-вторых, наши меры неопределенности далеки от совершенства — по сути, их правильнее называть переменными-заменителями, а не настоящими мерами. Важно разработать более широкий круг мер неопределенности. Например, крайне мало данных о временном горизонте неопределенности (краткосрочная—долгосрочная), о видах неопределенности (спроса—предложения, технологий—политики), о природе неопределенности (риск—Найтова неопределенность). Литература о последствиях неопределенности для экономической политики также находится на раннем этапе разработки. Основной урок, по-видимому, состоит из двух частей. Во-первых, шок неопределенности ведет к короткому и резкому спаду и восстановлению выпуска. Если лица, отвечающие за экономическую политику, хотят стабилизировать ситуацию, то им потребуются такие же короткие и резкие стимулирующие шаги. Во-вторых, экономическая политика должна попытаться справиться с коренной причиной неопределенности — подход, который с большей вероятностью окажется эффективным, по сравнению с попыткой лечить симптомы (спад в выпуске). Например, я считаю, что во время Великой рецессии важным ответом экономической политики стала стабилизация финансовой системы, которая позволила остановить рост финансовой неопределенности. Но многие вопросы экономической политики остаются открытыми. Если она в большей степени будет основана на правилах, поможет ли это снизить неопределенность политики? Или вследствие меньшей гибкости эти правила лишат политиков возможности разумно вмешиваться в ситуацию, чтобы справиться с неопределенностью? Например, политика количественного смягчения активно использовалась денежными властями США для стабилизации спроса. Но она явно отличается от манипулирования процентной ставкой, характерного для последнего времени. Поможет ли снизить неопределенность более ясная коммуникация экономической политики? Или это привело бы к большей волатильности из-за более частых скачков на финансовых рынках после каждого заявления? ФРС пытается нащупать ответы на эти вопросы по мере своего движения к более прозрачным сигналам о будущей траектории денежной политики. Несмотря на то что в последнее десятилетие произошел впечатляющий прогресс в эмпирическом исследовании колебаний неопределенности, феномен неопределенности все еще остается во многом неопределенным. Перевод с английского С. Егиева1 В литературе выделяют два семейства издержек на подстройку. «Сконцентрированные», невыпуклые, то есть фиксированные издержки (разовая стоимость покупки/продажи капитала) или частичная необратимость (издержки на единицу проданного капитала). Эффект реальных опционов порождается этими «невыпуклыми» издержками. Но есть также и гладкие, «выпуклые» издержки подстройки, которые не генерируют этого эффекта - квадратичные издержки (растут пропорционально квадрату роста инвестиций). Подробнее см.: Dixit, Pindyck, 1994; Abel, Eberly, 1996. Список литературы / ReferencesAbel А. В. (1983). Optimal investment under uncertainty. American Economic Review, Vol. 73, No. 1, pp. 228-233. Abel А. В., Eberly J. C. (1996). Optimal investment with costly reversibility. Review of Economic Studies, Vol. 63, No. 4, pp. 581—593. Alexopoulos M., Cohen J. (2009). Uncertain times, uncertain measures. University of Toronto, Department of Economics Working Paper, No. 352. Arellano C., Bai Y., Kehoe P. (2010). Financial markets and fluctuations in uncertainty. Federal Reserve Bank of Minneapolis, Research Department Staff Report. Bachmann R., Bayer C. (2012). Investment dispersion and the business cycle. NBER Working Papers, No. 16861. Bachmann R., Bayer C. (2013). Wait-and-see business cycles? Journal of Monetary Economics, Vol. 60, No. 6, pp. 704—719. Bachmann R., Elstner S., Sims E. R. (2010). Uncertainty and economic activity: Evidence from business survey data. NBER Working Papers, No. 16143. Bachmann R., Moscarini G. (2011). Business cycles and endogenous uncertainty. 2011 Meeting Papers, No. 36. Society for Economic Dynamics. Baker S. R., Bloom N. (2013). Does uncertainty drive business cycles? Using disasters as natural experiments. NBER Working Papers, No. 19475. Baker S. R., Bloom N., Davis S. J. (2012). Measuring economic policy uncertainty. Unpublished manuscript. Bansal R., Yaron A. (2004). Risks for the long run: A potential resolution of asset pricing puzzles. Journal of Finance. Vol. 59, No 4, pp. 1481 — 1509. Bar-Ilan A., Strange W. (1996). Investment lags. American Economic Review, Vol. 86, No. 3, pp. 610-622. Basu S., Bundick B. (2011). Uncertainty shocks in a model of effective demand. Boston College Working Papers in Economics, No. 774. Bekaert G., Hoerova M., Lo Duca M. (2013). Risk, uncertainty, and monetary policy. Journal of Monetary Economics, Vol. 60, No. 7, pp. 771—788. Bernanke В. S. (1983). Irreversibility, uncertainty, and cyclical investment. Quarterly Journal of Economics, Vol. 98, No. 1, pp. 85 — 106. Bertola G., Guiso L., Pistaferri L. (2005). Uncertainty and consumer durables adjustment. Review of Economic Studies, Vol. 72, No. 4, pp. 973 — 1007. Blanchard O. (2009). (Nearly) Nothing to fear but fear itself. The Economist, Jan. 29. Bloom N. (2009). The impact of uncertainty shocks. Econometrica, Vol. 77, No. 3, pp. 623-685. Bloom N., Bond S., Van Reenen J. (2007). Uncertainty and investment dynamics. Review of Economic Studies, Vol. 74, No. 2, pp. 391 — 415. Bloom N.. Floetotto M., Jaimovich N.. Saporta-Eksten I., Terry S. J. (2012). Really uncertain business cycles. NBER Working Papers, No. 18245. Brennan M. J., Schwartz E. S. (1985). Evaluating natural resource investments. Journal of Business, Vol. 58, No. 2, pp. 135 — 157. Buti M., Padoan P. C. (2013). How to make Europe's incipient recovery durable: End policy uncertainty. VOX, September 12. Campbell J. Y., Lettau M., Malkiel В. G., Xu Y. (2001). Have individual stocks become more volatile? An empirical exploration of idiosyncratic risk. Journal of Finance, Vol. 56, No. 1, pp. 1-43. Christiano L. J., Motto R., Rostagno M. (2014). Risk shocks. American Economic Review, Vol. 104, No. 1, pp. 27-65. Cooper R. W., Haltiwanger J. C. (2006). On the nature of capital adjustment costs. Review of Economic Studies, Vol. 73, No. 3, pp. 611 — 633. D'Erasmo P. N., Moscoso-Boedo H. J. (2011). Intangibles and endogenous firm volatility over the business cycle. Virginia Economics Online Paper, No. 400. Dixit A. K., Pindyck R. S. (1994). Investment under uncertainty. Princeton: Princeton University Press. Eberly J. (1994). Adjustment of consumers' durables stocks: Evidence from automobile purchases. Journal of Political Economy, Vol. 102, No. 3, pp. 403 — 436. Engle R., Rangel J. G. (2008). The Spline-GARCH model for low-frequency volatility and its global macroeconomic causes. Review of Financial Studies, Vol. 21, No. 3, pp. 1187-1222. Fajgelbaum P., Schaal E., Taschereau-Dumouchel M. (2014). Uncertainty traps. NBER Working Papers, No. 19973. FOMC (2008). Minutes of the Federal Open Market Committee, April 29-30. Washington, DC. Fernändez-Villaverde J., Guerryn-Quintana P., Kuester K., Rubio-Ramirez J. (2011a). Fiscal volatility shocks and economic activity. NBER Working Papers, No. 17317. Fernändez-Villaverde J., Guerryn-Quintana P., Rubio-Ramirez J., Uribe M. (2011b). Risk matters: The real effects of volatility shocks. American Economic Review, Vol. 101, No. 6, pp. 2530-2561. Foote Ch., Hurst E., Leahy J. (2000). Testing the (S, s) model. American Economic Review, Vol. 90, No. 2, pp. 116-119. Foster L., Haltiwanger J., Krizan C. J. (2000). Aggregate productivity growth: Lessons from microeconomic evidence. In: C. R. Hulten, E. R. Dean, M. J. Harper (eds.). New developments in productivity analysis. Chicago: University of Chicago Press. Foster L., Haltiwanger J., Krizan C. J. (2006). Market selection, reallocation and restructuring in the U.S. retail trade sector in the 1990s. Review of Economics and Statistics, Vol. 88, No. 4, pp. 748-758. Gilchrist S., Sim J., Zakrajsek E. (2011). Uncertainty, financial frictions and investment dynamics. Unpublished manuscript. Guiso L., Parigi G. (1999). Investment and demand uncertainty. Quarterly Journal of Economics, Vol. 114, No. 1, pp. 185-227. Guvenen F., Ozkan S., Song J. (2014). The nature of countercyclical income risk. Journal of Political Economy, Vol. 122, No. 3, pp. 621 — 660. Handley K., Limäo N. (2012). Trade and investment under policy uncertainty: Theory and firm evidence. NBER Working Papers, No. 17790. Hansen L. P., Sargent Th. J., Tallarini Th. D. (1999). Robust permanent income and pricing. Review of Economic Studies, Vol. 66, No. 4, pp. 873 — 907. Hartman R. (1972). The effects of price and cost uncertainty on investment. Journal of Economic Theory, Vol. 5, No. 2, pp. 258—266. Heathcote J., Perri F., Violante G. L. (2010). Unequal we stand: An empirical analysis of economic inequality in the United States: 1967—2006. Review of Economic Dynamics, Vol. 13, No. 1, pp. 15 — 51. ILO (2013). Global employment trends 2013: Recovering from a second jobs dip. Geneva: International Labour Office. Ilut C., Schneider M. (2011). Ambiguous business cycles. NBER Working Papers, No. 17900. IMF (2012). Global recovery, growth hampered by Uncertainty — Lagarde. IMF Survey Magazine, October 11. Jurado К., Ludvigson S. С., Ng S. (2013). Measuring uncertainty. NBER Working Papers, No. 19456. King R., Rebelo S. (1999). Resuscitating real business cycles. In: J. B. Taylor, M. Woodford (eds.). Handbook of macroeconomics. Amsterdam: Elsevier. Kehrig M. (2011). The cyclically of productivity dispersion. US Census Bureau Center for Economic Studies Paper, No. CES-WP-11-15. Kellogg R. (2014). The effect of uncertainty on investment: Evidence from Texas oil drilling. American Economic Review, Vol. 104, No. 6, pp. 1698 — 1734. Knight F. H. (1921). Risk, uncertainty, and profit. Boston, MA: Hart, Schaffner & Marx; Houghton Mifflin Company. [Рус. пер.: Найт Ф. (2003). Риск, неопределенность и прибыль. М.: Дело.] Koren М., Tenreyro S. (2007). Volatility and development. Quarterly Journal of Economics, Vol. 122, No. 1, pp. 243—287. Kraft H., Schwartz E. S., Weiss F. (2013). Growth options and firm valuation. NBER Working Papers, No. 18836. Kydland F. E., Prescott E. C. (1982). Time to build and aggregate fluctuations. Econometrica, Vol. 50, No. 6, pp. 1345 — 1370. Leahy J., Whited T. (1996). The effect of uncertainty on investment: Some stylized facts. Journal of Money, Credit and Banking, Vol. 28, No. 1, pp. 64 — 83. Leduc S., Liu Z. (2012). Uncertainty shocks are aggregate demand shocks. Federal Reserve Bank of San Francisco Working Papers, No. 2012-10. Malmendier U., Tate G. (2005). CEO overconfidence and corporate investment. Journal of Finance, Vol. 60, No. 6, pp. 2661-2700. McDonald R., Siegel D. (1986). The value of waiting to invest. Quarterly Journal of Economics, Vol. 101, No. 4, pp. 707-728. Meghir C., Pistaferri L. (2004). Income variance dynamics and heterogeneity. Econometrica, Vol. 72, No. 1, pp. 1—32. Nakamura E., Sergeyev D., Steinsson J. (2012). Growth-rate and uncertainty shocks in consumption: Cross-country evidence. NBER Working Papers, No. 18128. Nickeil S. J. (1986). Dynamic models of labor demand. In: О. C. Ashenfelter, R. Layard (eds.). Handbook of labor economics, Vol. 1. Amsterdam: North-Holland. Novy D., Taylor A. M. (2014). Trade and uncertainty. NBER Working Papers, No. 19941. Oi W. Y. (1961). The desirability of price instability under perfect competition. Econometrica, Vol. 29, No. 1, pp. 58 — 64. Orlik A., Veldkamp L. (2014). Understanding uncertainty shocks and the role of the black swan. 2014 Meeting Papers, No. 275, Society for Economic Dynamics. Paddock J. L., Siegel D. R., Smith J. L. (1988). Option valuation of claims on real assets: The case of offshore petroleum leases. Quarterly Journal of Economics, Vol. 103, No. 3, pp. 479-508. Panousi V., Papanikolaou D. (2012). Investment, idiosyncratic risk, and ownership. Journal of Finance, Vol. 67, No. 3, pp. 1113-1148. Pastor L., Veronesi P. (2011). Political uncertainty and risk premia. Becker Friedman Institute for Research In Economics Working Paper, No. 2011-007. Ramey G., Ramey V. A. (1995). Cross-country evidence on the link between volatility and growth. American Economic Review, Vol. 85, No. 5, pp. 1138 — 1151. Ramey V., Shapiro M. (2001). Displaced capital: A study of aerospace plant closings. Journal of Political Economy, Vol. 109, No. 5, pp. 958-992. Romer Ch. (1990). The great crash and the onset of the great depression. Quarterly Journal of Economics, Vol. 105, No. 3, pp. 597—624. Romer Ch. (2009). Testimony to the U.S. congress joint economic committee at their hearings on the economic outlook in the United States, April 30th. Schaal E. (2010). Uncertainty, productivity and unemployment in the great recession. Unpublished manuscript. Schwert G. W. (1989). Why does stock market volatility change over time? Journal of Finance, Vol. 44, No. 5, pp. 1115-1153. Scotti Ch. (2013). Surprise and uncertainty indexes: Real-time aggregation of real-activity macro surprises. International Finance Discussion Paper, No. 1093, Board of Governors of the Federal Reserve System. Stein L. C. D., Stone E. (2012). The effect of uncertainty on investment, hiring, and R&D: Causal evidence from equity options. Unpublished manuscript. Storesletten К., Telmer Ch. I., Yaron A. (2004). Cyclical dynamics in idiosyncratic labor market risk. Journal of Political Economy, Vol. 112, No. 3, pp. 695-717. Valletta R., Bengali L. (2013). What's behind the increase in part-time work? San Francisco Federal Reserve Bank Economic Letter, August 26. Van Nieuwerburgh S., Veldkamp L. (2006). Learning asymmetries in real business cycles. Journal of Monetary Economics, Vol. 53, No. 4, pp. 753 — 772. Vavra J. (2013). Inflation dynamics and time-varying uncertainty: New evidence and an Ss interpretation. Quarterly Journal of Economics, Vol. 129, No. 1, pp. 215—258. World Bank (2013). World bank development report 2014: Risk and opportunity. Washington, DC.

|

Популярные книги и учебники

- Экономикс - Макконнелл К.Р., Брю С.Л. - Учебник

- Бухгалтерский учет - Кондраков Н.П. - Учебник

- Капитал - Карл Маркс

- Курс микроэкономики - Нуреев Р. М. - Учебник

- Макроэкономика - Агапова Т.А. - Учебник

- Экономика предприятия - Горфинкель В.Я. - Учебник

- Финансовый менеджмент: теория и практика - Ковалев В.В. - Учебник

- Комплексный экономический анализ хозяйственной деятельности - Алексеева А.И. - Учебник

- Теория анализа хозяйственной деятельности - Савицкая Г.В. - Учебник

- Деньги, кредит, банки - Лаврушин О.И. - Экспресс-курс

Новые книги и журналы

Популярные лекции

- Шпаргалки по бухгалтерскому учету

- Шпаргалки по экономике предприятия

- Аудиолекции по экономике

- Шпаргалки по финансовому менеджменту

- Шпаргалки по мировой экономике

- Шпаргалки по аудиту

- Микроэкономика - Лекции - Тигова Т. Н.

- Шпаргалки: Финансы. Деньги. Кредит

- Шпаргалки по финансам

- Шпаргалки по анализу финансовой отчетности

- Шпаргалки по финансам и кредиту

- Шпаргалки по ценообразованию

- 50 лекций по микроэкономике - Тарасевич Л.С. - Учебное пособие

Популярные рефераты

- Коллективизация в СССР: причины, методы проведения, итоги

- Макроэкономическая политика: основные модели

- Краткосрочная финансовая политика предприятия

- Марксизм как научная теория. Условия возникновения марксизма. К. Маркс о судьбах капитализма

- История развития кредитной системы в России

- Коммерческие банки и их функции

- Лизинг

- Малые предприятия

- Классификация счетов по экономическому содержанию

- Кризис отечественной экономики

- История развития банковской системы в России

- Маржинализм и теория предельной полезности

- Кризис финансовой системы стран Азии и его влияние на Россию

- Иностранные инвестиции

- Безработица в России

- Источники формирования оборотных средств в условиях рынка