Популярные статьи

- Государственно-частное партнерство: теория и практика

- Международный форум по Партнерству Северного измерения в сфере культуры

- Мировой финансовый кризис и его влияние на Россию

- Совершенствование оценки эффективности инвестиций

- Качество и уровень жизни населения

- Фактор времени при оценке эффективности инвестиционных проектов

- Вопросы оценки видов социального эффекта при реализации инвестиционных проектов

- Государственная собственность в российской экономике - Масштаб и распределение по секторам

- Кластерный подход в стратегии инновационного развития зарубежных стран

- Перспективы социально-экономического развития России

- Теория экономических механизмов

- Особенности нового этапа инновационного развития России

- Экономический кризис в России: экспертный взгляд

- Налоговые риски

Популярные курсовые

- Учет нематериальных активов

- Потребительское кредитование

- Бухгалтерский учет - Курсовые работы

- Финансы, бухгалтерия, аудит - курсовые и дипломные работы

- Денежная система и денежный рынок

- Долгосрочное планирование на предприятии

- Диагностика кризисного состояния предприятия

- Интеграционные процессы в современном мире

- Доходы организации: их виды и классификация

- Кредитная система: место и роль в ней ЦБ и коммерческих банков

- Международные рынки капиталов

- Многофакторный анализ производительности труда

- Непрерывный трудовой стаж

- Виды и формы собственности и трансформация отношений собственности в России

- Анализ финансово-хозяйственной деятельности

Навигация по сайту

Российская солевая индустрия: проблемы развития |

|

И. Ф. Кондратьева Солевая индустрия, создающая стратегический продукт для химической, нефтехимической, энергетической, целлюлозно-бумажной и других отраслей промышленности, является также поставщиком необходимого компонента питания для населения. Обычно она остается в тени, однако об отрасли мгновенно вспоминают, когда возникает ажиотажный спрос на соль при одновременном резком ее удорожании, как это было, например, в начале 2006 г. В настоящее время интерес к солевой проблеме обусловлен предстоящим присоединением России к ВТО, возможные последствия которого длительное время обсуждаются во многих средствах массовой информации и научных изданиях. Вопрос актуален в связи с тем, что значительная доля пищевой и технической соли, потребляемой в России, импортируется при потенциально огромных собственных ресурсах, оцениваемых по категории А+В+С в объеме 54,5 млрд. т. Объемы данного продукта, поставляемого на рынок различными компаниями, представлены в таблице. Как следует из данных таблицы, основными поставщиками соли на российский рынок являются отечественные компании: ОАО «Бассоль», ОАО «Сильвинит», ГПО «Артемсоль» и ОАО «Илецксоль». Объемы зарубежных поставок весьма значительны и из года в год возрастают. Доля поступающей извне всех видов продукции в 2007 г. (даже без учета поставок ОАО «Мозырьсоль») составила более 29% (в 2004 г. -25,7%), в то время как ОАО «Бассоль» и другие российские предприятия, за исключением ОАО «Сильвинит», потеряли ощутимую часть рынка. Наиболее емкий - московский потребительский рынок, включая Московскую область - формируется за счет зарубежных поставщиков на еще более значительную величину - 44,55%1. Основные экспортеры соли - бывшие республики СССР, а ныне независимые государства - Украина и Республика Беларусь, с которыми установлен режим свободной торговли. Объемы ввозимой ими продукции в 2005 г. составили: технической соли -944,4 тыс. т, пищевой - 740,5 тыс. т. Очевидно, что доля импорта велика, и сохранение отмеченной тенденции вызывает обоснованные опасения за судьбу отечественной солевой гфомьппленности. Таможенная пошлина с белорусского продукта не взимается; на все виды соли, поставляемые из других стран, установлена 5-процентная ввозная импортная пошлина. С 1 июля 2002 г. распоряжением Правительства РФ уравнены железнодорожные тарифы между Россией и Республикой Беларусь на основе обязательного применения ставок внутрироссийского Прейскуранта № 10-01 «Размеры коэффициентов к тарифам на грузовые железнодорожные перевозки» на экспортно-импортные перевозки грузов железнодорожным транспортом в сообщении между железными дорогами РФ и Республики Беларусь (РБ) [3]. Таблица Динамика поставок соли на российский рынок основными производителями (2004-2007 гг.)*

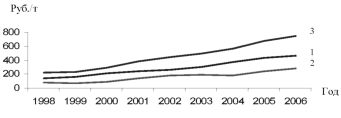

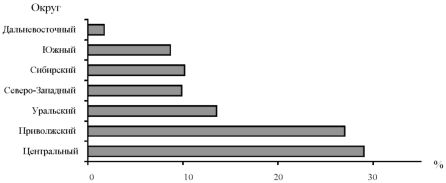

* Расчеты специалистов ООО «Минерал Трейдинг». Примечание: Данные включают в себя отгрузку продукции российским потребителям только железнодорожным и водным транспортом. Вследствие этого стоимость транспортировки соли для потребителей на станции получения снизилась на 30-70% за тонну груза в зависимости от плеча перевозки (расстояния, на которое перевозится груз), что послужило причиной увеличения объемов белорусских поставок соли. Украина пользуется практически теми же тарифами, перегружая соль на границе в российские вагоны [4]. Проводимая в РФ тарифно-денежная политика в целом направлена на создание льготных условий для ввоза тех товаров, производство которых в стране невозможно или затруднено, и более жестких для тех, которые в ней производятся. Так, доступ на российский рынок экзотических фруктов облегчен за счет снижения на них пошлин до низкого уровня (2-5%). Однако не ясно, почему создаются льготные условия для солевых продуктов, сырьем для производства которых Россия в изобилии располагает. Тем самым не только ослабляются собственные стратегические производства, но и нерационально расходуются валютно-финансовые средства. Предварительные расчеты показывают, что целесообразнее инвестировать в отечественную промышленность, чем импортировать данную продукцию. Кроме того, имеется еще один важный аспект - социальный. На солевых горных предприятиях, которые, как правило, являются градообразующими, чрезвычайно актуальна проблема занятости населения, особенно женского. С развитием этих производств или их модернизацией создаются новые рабочие места, облегчается физический труд, решаются крупные социальные задачи. Настоящая ситуация такова, что географически Украина и РБ расположенные относительно близко к наиболее промышленно развитой зоне - европейской части России, где сконцентрирована значительная часть потребителей, при доставке соли несут меньшие транспортные расходы. Поэтому солевые предприятия этих стран более свободны в выборе товарно-кредитной политики, имеют возможность устанавливать низкие цены, поставлять товар без предоплаты2. Это дает возможность для продвижения товара на значительно более дальние расстояния, поскольку именно они являются главным ограничителем в доставке соли потребителям: по усредненным данным, на транспорт приходится до 60% суммарных издержек, а рентабельность становится, в сущности, прямой функцией расстояния. Цены на продукцию естественных монополий растут, и в обозримый период, по официальным прогнозам, эта тенденция не изменится, а перманентный рост железнодорожных тарифов на протяжении 1988-2007 гг. и связанный с ним рост средневзвешенных цен и конечной цены для потребителя (согласно расчетам специалистов ОАО «Сильвинит») эту тенденцию лишь подтверждает (рис. 1). В подобных условиях отвоевывание долей рынка у конкурентов даже при более высоком качестве продукции представляется весьма затруднительной задачей. Результат очевиден: ГПО «Артемсоль» (Украина) увеличило свою долю на рынке в 2007 г. по сравнению с 2004 г. с 16,2 до 19,6%. Что касается других стран, для которых указанные выше льготы не действуют, то в соответствии с правилами ВТО импортная пошлина не уменьшается, но в дальнейшем, в течение установленного переходного (имплементационного) периода произойдет либерализация тарифа (ввозная пошлина) с монотонным сокращением его абсолютной величины. Таким образом, через несколько лет соль будет ввозиться беспошлинно. Это касается весьма известных конкурентов, например, транснационального химического концерна Akzo Nobel, поставляющего свою продукцию на российский рынок пока в небольшом объеме. Бренд Akzo Nobel - «Зимушка-зима» - хорошо продается в столичных супермаркетах, несмотря на то, что стоит в 2 раза дороже всех остальных марок [5]. Если спрос на соль «Экстра», которую Россия производит лишь в незначительном объеме, не сможет удовлетворить «Мозырьсоль» (РБ), то освободившуюся нишу на российском рынке, по-видимому, займет этот крупнейший в мире производитель соли.  Рис. 1. Динамика средневзвешенных цен (1), тарифов (2) и конечных цен (3) для потребителя при доставке соли по железной дороге за период 1998-2006 гг. Таким образом, если в отношениях с Республикой Беларусь и Украиной либерализация тарифа фактически уже произошла, то таможенная пошлина на аналогичную продукцию других стран будет постепенно снижаться, все более открывая дорогу импорту. Негативные последствия проникновения этого возрастающего потока соли в Россию можно наблюдать уже сейчас: недоиспользуются имеющиеся мощности и фонды, теряются налоговые поступления в федеральный и региональные бюджеты, сокращаются капиталовложения, тормозя развитие предприятий. Как бы ни стремились российские компании быть эффективными, выпуская качественный продукт, они не могут сохранить конкурентное преимущество при заниженных ценах стран-импортеров. Так нарушается важнейший принцип мирового рынка и ВТО - справедливая конкуренция. Уместно заметить, что аналогичное происходит и с продукцией других отраслей промышленности Украины (сахарной, металлургической, трубным производством), поставки из которой в Россию наращиваются по демпинговым ценам, в то время как Россия, в отличие от США и Евросоюза, реагирует на это слишком инерционно. Оперативные механизмы защиты российского рынка несовершенны, а проводимые многомесячные антидемпинговые расследования не дают надлежащего эффекта, приводя лишь к непродуктивным затратам времени и энергии [6], и солевая индустрия, поставленная в весьма уязвимое положение3, не является исключением. Солидаризируясь с товаропроизводителями, несущими потери от действий иностранных компаний в России, которые фактически работают «в режиме ВТО», отечественные производители соли рассчитывают на принятие государством мер, ограничивающих их влияние за счет уравнивания условий реализации продукции и проведения более гибкой экономической политики. Набор инструментов «сдерживания» достаточно обширен: импортное квотирование, техническое регулирование, упомянутые антидемпинговые расследования, соглашения о добровольном самоограничении поставок и т. д., - при условии, что все эти меры будут систематическими. Но самым действенным, на наш взгляд, мог бы явиться дифференцированный подход к железнодорожным тарифам, учитывая доминирующую долю транспортной составляющей в конечной цене продукта. Чтобы обезопасить солевую индустрию от неминуемого ужесточения конкуренции, необходимы срочные протекционистские меры со стороны государства, поскольку в случае присоединения России к ВТО барьеры расширенному потоку в страну белорусско-украинской продукции выстраивать будет все труднее [7, 8]. Отрасль, в которой велика доля импорта, в рамках ВТО может существенно пострадать. В этих условиях эффективным может оказаться лоббирование в правительственных сферах интересов отечественных хозяйствующих субъектов, представленных Союзом производителей и экспортеров калия и соли (СПЭКС). Этот союз призван координировать действия российских производителей соли и объединять их усилия для решения насущных задач (аналогичные объединения действуют за рубежом и приносят весьма ощутимый эффект). Ведь необходимо не только адекватно реагировать на экспансию со стороны иностранных конкурентов, но и уметь строить в условиях рынка взаимовыгодные отношения с российскими товаропроизводителями. Так, уже говорилось, что при повышении тарифов радиус рентабельных доставок соли по железной дороге сокращается. Кроме того, с 2007 г. порядок перевозки солевых грузов по железной дороге осложнился, поскольку введен запрет на их перевозку навалом, что явилось сильным возмущающим фактором для рынка. В то время как эта операция запрещена отечественным производителям, компании из стран СНГ в первом полугодии 2007 г. продолжали отгрузку навальной продукции российским потребителям. Из этого следует, что поставщики оказываются в неодинаковых конкурентньгх позициях - импортеры поставлены в более выгодные условия. В результате ОАО «РЖД» сужают сферу влияния именно отечественных предприятий. Такое положение дел не может восприниматься отечественными производителями как естественное, особенно в связи с неравномерным потреблением соли по территории России: так, согласно данным специалистов ООО «Минерал Трейдинг», 56% данного продукта направляется в два федеральных округа - Центральный и Приволжский (рис. 2). Поскольку отечественные предприятия по производству соли находятся от них в отдалении, то и высокая стоимость транспортировки продукта становится существенным препятствием в развитии данного производства.  Рис. 2. Потребление соли по федеральным округам в 2007 г. Подход со стратегических позиций позволил бы определить вектор развития солевой индустрии, направленный на импортозамещение продукции, выработку единой концепции поведения по отношению к агрессивным импортерам. В конце 2007 г. на заседании Правительства РФ обсуждалась «Стратегия развития химической и нефтехимической промышленности России на период до 2015 года», разработанная Минпромэнерго России [9, 10]. Однако в явном виде стратегическая линия, долгосрочные программно-целевые установки по развитию солевой индустрии в стране в ней отсутствуют. В частности, открытым остается вопрос о производстве соли «Экстра», которая востребована населением, но в России выпускается в ограниченном объеме. Предприятие, которое выйдет на отечественный рынок с этим продуктом первым, окажется в выигрыше. Если своевременно не занять эту нишу, задача, несомненно, осложнится. Неясными остаются перспективы и этапы дальнейшего развития собственно солевых производств. Действительно, с продукции, импортируемой из стран СНГ, российскому государству достаются только налоги на валовую прибыль от ее продаж и - опосредованно - поступления через налоги от ОАО «РЖД», которое в свою очередь само получает значительную прибыль за счет установленных тарифов. Если же продается соль отечественного производства, то в федеральный и региональные бюджеты направляются дополнительно налоги с продаж и социальные выплаты, учитываемые в себестоимости производства продукции. В этом состоит очевидный финансовый выигрыш. Помимо этого есть еще обоснованные причины совершенствования собственных солевых предприятий, состоящие, прежде всего, в обеспечении продовольственной и промышленной безопасности страны, увеличении числа рабочих мест на предприятиях с горной специализацией, сохранении кадров специалистов и повышении их квалификации, развитии смежных производств, в первую очередь предприятий горно-шахтного машиностроения. Наряду с этим необходимо совершенствовать технологию транспортировки солевых продуктов, выбор ее направлений, поскольку в сложившихся условиях решающей становится конкуренция логистических систем, повышается роль речного и морского транспорта. Как говорилось выше, чтобы не попасть в крайне опасную зависимость от импорта, учитывая сложившуюся реальность и интересы отечественных производителей, ОАО «РЖД» целесообразно было бы проводить более гибкую тарифную политику, отвечающую интересам страны и отечественных производителей. Возможно, следовало бы поступиться унификацией и снижением тарифов. Подобная практика существует, например, для угольных предприятий Кемеровской области, поставляющих свою продукцию в порт С.-Петербурга, а также по отношению к Кемеровскому ОАО «Азот» при доставке грузов в порт «Восточный» (г. Находка). Потери, которые при этом кратковременно может понести железная дорога, могут быть затем с лихвой компенсированы последующим увеличением объема перевозок, которое, без сомнения, произойдет ввиду разрешения их самой болезненной - транспортной - проблемы. Выиграет не только железнодорожное ведомство, но и государство в целом. Даже при некотором снижении железнодорожного тарифа на перевозку соли, производимой на российских предприятиях, железная дорога не останется в проигрыше, а наоборот, получит дополнительную прибыль. При снижении тарифа на перевозку снижаются суммарные затраты, что в свою очередь ведет к повышению потребления соли, а следовательно, влияет на рост ее перевозимых объемов. Объем закупаемой потребителем российской продукции меняется в зависимости от цены, включающей определяемую расстоянием стоимость перевозки согласно линейному закону. Цена соли для конечного потребителя складывается из себестоимости добычи соли, прибыли предприятия и железнодорожного тарифа. При избирательном (для России) снижении тарифа на перевозку соли железная дорога не понесет убытка, так как при меньшей величине тарифа снизится ее конечная цена и появятся новые потребители, что в свою очередь приведет к большему спросу на продукт и соответственно большему объему грузоперевозок российской соли. Таким образом перевозчик увеличит свою прибыль за счет большего объема перевозок соли (соответственно выиграет и производитель за счет увеличившегося количества поставляемого продукта). Можно отыскать оптимальную с точки зрения перевозчика величину снижения тарифа, при котором его выигрыш окажется максимальным. Необходимо, чтобы при начальной цене спрос, согласно линейной зависимости, был положительным, нелинейная зависимость спроса от конечной цены, несомненно, усложнит задачу, но принципиально сам подход не претерпит изменений. Очевидно, что сохранение тенденции повышения транспортных тарифов приведет к еще большему ограничению развития российской солевой индустрии. Единственным выходом из создавшегося положения тогда станет повышение цен на соль при условии консолидации отрасли. Эта консолидация может быть осуществлена либо на основе крупных частных инвестиций, либо на добровольной основе путем организации дееспособной ассоциации или союза производителей. (Данный процесс ускорится в случае присоединения России к ВТО.) Другой путь - более глубокая интеграция и кооперация с предприятиями химической промышленности. Расчеты показывают, что необходимо расширять мощности по затариванию и фасовке продукции, как это делает ОАО «Сильвинит», демонстрируя пример эффективного использования своих активов. Наибольшая прибыль образуется от экспортных операций с калийной продукцией и поставкой ее на внутренний рынок, но значительный эффект достигается при реализации соли, получаемой в рабочих циклах основного производства с использованием инфраструктуры действующего калийного предприятия. Здесь внедрены мировые стандарты качества, налажен эффективный сбыт продукции. При облегчении условий для отечественных солевых предприятий можно было бы реально говорить о возможности создания масштабного производства соли «Экстра», тем более что такой опыт имеется на Урале4. Однако транспортные проблемы не позволяют даже такому крупному предприятию, как ОАО «Сильвинит», использовать введенные мощности и обеспечивать увеличение сбыта. Этим, естественно, пользуются конкуренты. Например, в 2004-2006 гг. заметно снизились отгрузки ОАО «Сильвинит» в Ленинградскую область (на 37 тыс. т) в связи с увеличением поставок со стороны РУП ПО «Беларуськалий». Тем самым Соликамский регион теряет не только в сбыте своей продукции, но и в экологическом аспекте, поскольку не используются отходы собственного калийного производства, занимающие значительную территорию. Системные требования, выдвигаемые ВТО, касаются и более высоких стандартов по сохранению окружающей среды, обеспечивающих поддержание комфортных условий проживания населения. Технологии, предлагаемые отечественными производителями соли, во многом отвечают данным требованиям. Использование калийных отходов как сырья для солевой индустрии приводит к улучшению экологической ситуации в Соликамском регионе, и нет нужды завозить их в Россию из других стран. Таким образом, можно констатировать, что имеющиеся возможности, связанные с производством поваренной соли (как по запасам, так и по мощностям), используются недостаточно. Российская солевая индустрия фактически давно функционирует «в режиме ВТО», уступая свои позиции экономическому давлению ряда стран СНГ. Риски от присоединения к ВТО еще более увеличатся после завершения имплементационного периода, чему способствует неоправданно пассивная позиция российских органов власти в этом вопросе. В условиях обострения конкурентной борьбы и роста цен на продукцию естественных монополий необходимо активизировать протекционистскую деятельность государства по отношению к отечественным производителям соли. Инициаторами при этом должны выступить российские солевые союзы, настаивая на проведении более гибкой технико-экономической политики, учитывающей не только узковедомственные интересы, но в большей мере государственные стратегические задачи. 1 По другим данным объемы импорта являются более значительными [1, 2]. 2 По мнению экспертов, именно низкая цена на соль позволила белорусским и украинским производителям занять в 2005 г. треть российского потребительского рынка [2]. 3 В отношениях со странами СНГ проявляются, по-видимому, больше не экономические, а политические интересы. 4 ОАО «Уралкалий» — ведущее предприятие России по производству хлористого калия выпускало соль «Экстра» в период с 1994 по 2003 г. Литература 1. Обзор рынка поваренной соли в СНГ//Research Group InfoMine. М., 2006. http://www.infomine.ru) . 2. Обзор российского рынка соли / Система межрегиональных маркетинговых центров. http://www.marketcenter.ru/content/doc-0-8261.html. 3. Собрание законодательства Российской Федерации. 2002. № 28. Ст. 2886. 4. Соль вышла на поверхность. http://www.foodmedia.ru. 27.02.2007. 5. Обзор прессы: индекс соли. ХимБизнес. 07.02.05. http://www.chembz.ru/news.1247.html 6. Новиков Н. Трудно быть любимым //Российская газета (федеральный выпуск), № 3882. 23.09.2005. 7. www.wto.org . 8. www.wto.ru . 9. Стратегия развития химической и нефтехимической промышленности России на период до 2015 года. МинпромэнергоРоссии. http://www.minprom.gov.ru/activity/chem/strateg/0/. 10. Стратегия развития химической и нефтехимической промышленности на период до 2015 года. Основные тезисы доклада министра промышленности и энергетики России В. Христенко на заседании Правительства РФ. 2 1.11.07. http://www.minprom.gov.ru/appearance. |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Популярные книги и учебники

- Экономикс - Макконнелл К.Р., Брю С.Л. - Учебник

- Бухгалтерский учет - Кондраков Н.П. - Учебник

- Капитал - Карл Маркс

- Курс микроэкономики - Нуреев Р. М. - Учебник

- Макроэкономика - Агапова Т.А. - Учебник

- Экономика предприятия - Горфинкель В.Я. - Учебник

- Финансовый менеджмент: теория и практика - Ковалев В.В. - Учебник

- Комплексный экономический анализ хозяйственной деятельности - Алексеева А.И. - Учебник

- Теория анализа хозяйственной деятельности - Савицкая Г.В. - Учебник

- Деньги, кредит, банки - Лаврушин О.И. - Экспресс-курс

Новые книги и журналы

Популярные лекции

- Шпаргалки по бухгалтерскому учету

- Шпаргалки по экономике предприятия

- Аудиолекции по экономике

- Шпаргалки по финансовому менеджменту

- Шпаргалки по мировой экономике

- Шпаргалки по аудиту

- Микроэкономика - Лекции - Тигова Т. Н.

- Шпаргалки: Финансы. Деньги. Кредит

- Шпаргалки по финансам

- Шпаргалки по анализу финансовой отчетности

- Шпаргалки по финансам и кредиту

- Шпаргалки по ценообразованию

- 50 лекций по микроэкономике - Тарасевич Л.С. - Учебное пособие

Популярные рефераты

- Коллективизация в СССР: причины, методы проведения, итоги

- Макроэкономическая политика: основные модели

- Краткосрочная финансовая политика предприятия

- Марксизм как научная теория. Условия возникновения марксизма. К. Маркс о судьбах капитализма

- История развития кредитной системы в России

- Коммерческие банки и их функции

- Лизинг

- Малые предприятия

- Классификация счетов по экономическому содержанию

- Кризис отечественной экономики

- История развития банковской системы в России

- Маржинализм и теория предельной полезности

- Кризис финансовой системы стран Азии и его влияние на Россию

- Иностранные инвестиции

- Безработица в России

- Источники формирования оборотных средств в условиях рынка