Популярные статьи

- Государственно-частное партнерство: теория и практика

- Международный форум по Партнерству Северного измерения в сфере культуры

- Мировой финансовый кризис и его влияние на Россию

- Совершенствование оценки эффективности инвестиций

- Качество и уровень жизни населения

- Фактор времени при оценке эффективности инвестиционных проектов

- Вопросы оценки видов социального эффекта при реализации инвестиционных проектов

- Государственная собственность в российской экономике - Масштаб и распределение по секторам

- Кластерный подход в стратегии инновационного развития зарубежных стран

- Перспективы социально-экономического развития России

- Теория экономических механизмов

- Особенности нового этапа инновационного развития России

- Экономический кризис в России: экспертный взгляд

- Налоговые риски

Популярные курсовые

- Учет нематериальных активов

- Потребительское кредитование

- Бухгалтерский учет - Курсовые работы

- Финансы, бухгалтерия, аудит - курсовые и дипломные работы

- Денежная система и денежный рынок

- Долгосрочное планирование на предприятии

- Диагностика кризисного состояния предприятия

- Интеграционные процессы в современном мире

- Доходы организации: их виды и классификация

- Кредитная система: место и роль в ней ЦБ и коммерческих банков

- Международные рынки капиталов

- Многофакторный анализ производительности труда

- Непрерывный трудовой стаж

- Виды и формы собственности и трансформация отношений собственности в России

- Анализ финансово-хозяйственной деятельности

Навигация по сайту

Глобальные дисбалансы — нетрадиционная трактовка |

|

В. Попов

д.э.н., проф. Высшая школа международного бизнеса РАНХиГС Российская экономическая школа (Москва) Статья отражает личное мнение автора

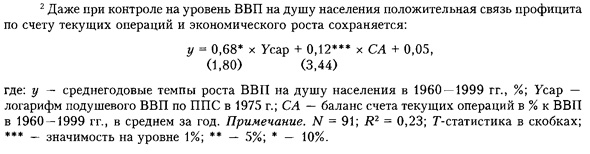

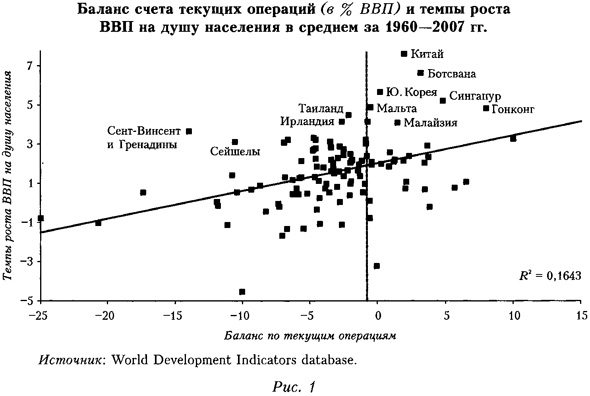

Под глобальными дисбалансами обычно понимают положительное сальдо счета текущих операций в Китае и ряде других развивающихся стран и соответственно дефицит по счету текущих операций в США и некоторых других западных странах, покрываемый притоком капитала с Юга на Запад (накопление валютных резервов Китая осуществляется через покупку американских облигаций Народным банком Китая). Поэтому сегодня экономисты говорят, что в мировой экономике капитал вопреки экономической логике течет «в гору», то есть из развивающихся стран в развитые, хотя должен был бы перемещаться из стран с относительным избытком капитала (Запад) в страны, где его не хватает (Юг). Почему Америке нужна ревальвация юаняСША обвиняют Китай в том, что он поддерживает искусственно заниженный курс юаня посредством накопления валютных резервов, а это дает необоснованное преимущество китайским экспортерам (Goldstein, Lardy, 2009). Отсюда главный дисбаланс в мировом хозяйстве: дефицит по счету текущих операций в США — в 1998 — 2012 гг. 0,5—2% мирового валового продукта (UN, 2013) и приток капитала со всего мира (в том числе из Китая, так как китайские резервы в основном вложены в краткосрочные векселя американского правительства), что уже привело к превращению США в крупнейшего должника и грозит накоплением такого внешнего долга, который окажется неподъемным даже для американской экономики. Почему Китай так быстро накапливает валютные резервы — примерно с 5 млрд в 1978 г. до более 3 трлн долл. в 2012 г.? Почему быстро накапливали резервы Япония (с менее 2 млрд в начале 1960-х годов до 1,3 трлн долл. сегодня), Тайвань (400 млрд долл.), Ю. Корея (более 300 млрд долл.), Гонконг (почти 300 млрд долл.), другие страны Юго-Восточной Азии (на страны региона сейчас приходится более половины всех валютных резервов мира)? Ведь накопление резервов, как и любых запасов, связано с издержками — с ограничением потребления. Более того, резервы вкладывают обычно в самые надежные и ликвидные ценные бумаги — краткосрочные казначейские векселя западных стран, процент по которым низкий, так что упущенная выгода при накоплении резервов высока (Rodrik, 2006). Почему США и другие западные страны не наращивают резервы так же быстро, как страны Восточной Азии? Почему США требуют ревальвации юаня, а не хотят девальвировать доллар, накапливая резервы, то есть скупая другие валюты и золото за доллары? К сожалению, учебники экономики не дают ответы на эти вопросы. В экономической теории реальный курс валюты считается эндогенным, то есть предполагается, что его определяют обстоятельства, а не политика. Грубо говоря, это означает, что если в России цены выросли вдвое, а в США остались неизменными, то в итоге рубль должен подешеветь вдвое по отношению к доллару — с 30 до 60 руб. за 1 долл., но при условии, что объем валютных резервов сохраняется на одном уровне. Если он меняется, то возникает неравновесный валютный курс. Занижение валютного курса через накопление резервов — мощный инструмент стимулирования роста для развивающихся стран1. Подобное занижение курса ведет к сокращению импорта и переключению спроса на отечественные товары. К тому же относительная зарплата и относительные цены на неторгуемые товары снижаются, как было в России после кризиса августа 1998 г.; поскольку номинальные заработки и цены на неторгуемые товары отстают от цен на торгуемые, выросших в результате девальвации, повышается прибыльность экономики и создается потенциал для ее роста. Кроме того, накопление резервов, занижающее валютный курс, стимулирует экспортоориентированный рост, который позволяет получить выгоды от работы производителей на мировой, а не на национальный рынок. Это особенно важно для развивающихся стран, которым по ряду причин трудно прорваться на мировые рынки, но такой прорыв дает им возможность освоить западные технологии производства и управления. Наконец, накопление резервов позволяет привлечь прямые иностранные инвестиции — наверное, и потому, что заниженность курса удешевляет национальные активы в долларовом исчислении, и потому, что инвесторы воспринимают устойчивую способность властей накапливать резервы как сигнал о силе правительства и серьезности его намерений. Последовательность в политике вообще высоко ценится — она свидетельствует о консенсусе среди элиты и о способности правительства противостоять неблагоприятной конъюнктуре. Накопление резервов не служит ни необходимым, ни достаточным условием роста: в стране может быть плохой инвестиционный климат или, того хуже, идет война, поэтому, несмотря на накопление резервов, темпы роста отрицательные; а может быть, как в развитых странах: при хороших институтах и работающем рынке реально достичь оптимальной доли внешней торговли в ВВП и выйти на оптимальную траекторию роста и без потерь в виде накопления валютных резервов. Тем не менее для стран, которым трудно повысить темпы роста за счет других мер и которые не могут улучшить институты, укрепить правопорядок и искоренить коррупцию, накопление резервов часто оказывается последним доступным средством стимулирования роста. По сути, в современном мире, где протекционистские тарифы уже не играют прежней роли, это становится одним из мощнейших инструментов промышленной политики, защищающей внутренний рынок, стимулирующей экспорт и экономический рост. Соответствующая политика так и называется — «протекционизм валютного курса». Статистика, которая «знает все», подтверждает, что быстрее других, при прочих равных условиях, росли развивающиеся страны, которые интенсивно наращивали резервы (см.: Dollar, 1992; Easterly, 1999; Polterovich, Popov, 2004; Rodrik, 2008). Какая страна смогла увеличить ВВП на душу населения больше, чем все другие за последние 40 лет XX в.? Это Ботсвана, обеспечившая среднегодовые темпы прироста этого показателя 6%. То есть за четыре десятилетия он вырос более чем в 10 раз — с 340 долл. на душу населения в 1960 г. до почти 4000 долл. в 2000 г. (в постоянных долларах 1995 г.). А какая страна имеет самые большие валютные резервы в мире по отношению к ВВП или импорту? Та же Ботсвана — более 100% ВВП и на 2 года импорта (25 лет назад было менее 20% ВВП и на 3 месяца импорта). Какие еще страны имеют относительно большие резервы (по сравнению с ВВП и импортом)? Страны Юго-Восточной Азии, Китай, Маврикий, Чили, Ирландия (до 1999 г., когда она перешла на евро) — в общем, всем известные чемпионы роста. В 1997 г. во время азиатского валютного кризиса, в отличие от многих других азиатских стран, Китай не девальвировал юань (произошла его ревальвация по отношению к другим подешевевшим валютам) и заслужил похвалы США и международных финансовых институтов. А последние 10 лет США добиваются от Китая дальнейшей ревальвации юаня, так как считают, что его экономика растет за счет Америки из-за искусственного занижения стоимости китайских товаров, экспортируемых в огромных количествах на американский рынок (дефицит США в торговле с Китаем в 2005—2012 гг. превышал 200 млрд долл. ежегодно). Китайский профицит возвращается в США в виде вложений растущих китайских резервов в облигации американского казначейства. Иностранные кредиторы держат сейчас V3 американского госдолга, причем доля азиатских инвесторов в ежегодных покупках иностранцами долговых обязательств американского правительства составляет 40% (европейских инвесторов — 43%). Если азиатские страны (или даже только Китай) откажутся покупать американские облигации (скажем, из-за очередного теракта в США), то процентные ставки в США возрастут, уровни производства и реальных доходов снизятся, доллар резко подешевеет — и тогда улучшится торговый баланс. Идея американских властей состоит в том, чтобы не дожидаться обвала, а обеспечить «мягкую посадку» путем постепенного удорожания юаня относительно доллара: это должно сократить американский импорт из Китая и стимулировать американский экспорт в Китай. США могли бы и сами снизить курс доллара через накопление собственных золотовалютных резервов, но не хотят. Такая политика связана с издержками (для США — особенно высокими, так как большая часть их резервов состоит из золота, а не валют других стран, а хранение золота никаких процентов не приносит, только расходы), и выгоды от накопления резервов в виде ускорения роста, которые получает Китай, США, как развитая страна, вряд ли получат. Поэтому Америка и пытается убедить Китай пожертвовать курсом юаня (в итоге — экономическим ростом) для восстановления равновесия американского платежного баланса. История, как обычно, повторяется. В 1980-е годы при президенте Р. Рейгане, когда возрос дефицит торгового баланса США, главным виновником признали Японию. Ее убедили ревальвировать иену: по «Плаза-соглашению» 1985 г. курс валюты вырос почти в 2 раза — с 239 иен за 1 долл. в 1985 г. до 128 иен в 1988 г. В 1990-е годы экономического роста в Японии практически не было, причем многие экономисты объясняют это именно ревальвацией иены. В 1930-е годы, в период Великой депрессии, многие страны прибегли к девальвации, которая в сочетании с протекционистскими мерами была призвана защитить внутренние рынки от иностранной конкуренции и получила название «политики ограбления соседа» (beggar-thy-neighbor-policies). Конечно, если подавляющее большинство стран будут прибегать к протекционизму валютного курса, то проиграют все без исключения. Но развивающиеся страны имеют моральное право на такую политику, поскольку им надо догонять развитые. Последние, однако, в том числе и США, соглашаются на это не из-за альтруистических соображений. Китай фактически сделал США предложение, от которого очень трудно отказаться: мы финансируем ваше потребление, вы получаете возможность потреблять больше, чем производите (поддерживать дефицит по счету текущих операций), а мы получаем конкурентные условия доступа на ваш самый большой и самый передовой в техническом отношении в мире рынок, что необходимо для нашего быстрого роста. Иными словами: мы вам платим по 200 млрд долл. ежегодно, чтобы вас не беспокоил наш 10-процентный рост. Можно также сказать, что Китай фактически обменял свой краткосрочный государственный капитал (валютные резервы) на прямые иностранные инвестиции (их накопленная сумма превышает сегодня 1,2 трлн долл.), вместе с которыми в страну пришли новые технологии и управленческий опыт. США, однако, все равно беспокоятся, но Китай не спешит идти им навстречу. После азиатских девальваций в 1997 г., приведших к фактической ревальвации юаня, Китаю пришлось трудно: темпы роста экспорта упали до нуля в 1998 г., а темпы роста ВВП — до 7% в 1999 г. (в 1996 г. — 10%) и восстановились потом только благодаря снижению цен (дефляции), которое продолжалось почти пять лет подряд (1998—2002 гг.). Тогда Китай не девальвировал юань по политическим соображениям: чтобы помочь странам Восточной Азии, многие из которых были его вассальными государствами в не столь далеком прошлом, а теперь снова втягиваются в орбиту его влияния в рамках формирующегося союза «АСЕАН + 3». Должен ли сегодня Китай все-таки идти навстречу США — своему главному сопернику на мировой арене? Мобилизация внутренних сбережений или приток капитала из-за рубежа?На каких ресурсах — внутренних, формируемых за счет национальных сбережений, или внешних, то есть притоке капитала из-за рубежа, основаны экономические чудеса? Интуиция подсказывает, что приток капитала извне благоприятствует возникновению экономического чуда. Своего капитала мало, а тут притекают свободные деньги: либо прямые иностранные инвестиции, либо просто капитал, предоставляемый взаймы. Притекают — значит, можно потреблять больше, чем производить, больше инвестировать, чем позволяют собственные накопления, так сказать, подпитываться сбережениями из-за границы. Кажется, что быстрорастущие экономики должны привлекать капитал со всего мира, так что сальдо их счета текущих операций станет отрицательным, а дефицит будет покрываться импортом капитала. Эти страны должны были бы потреблять (абсорбировать) больше, чем производить, инвестировать больше, чем сберегать. Все национальные инвестиции I, как известно, равны сумме национальных сбережений (бизнеса, домашних хозяйств и правительства) S и чистого притока капитала из-за границы, равного дефициту по счету текущих операций СА: I = S - CA. Иными словами, логично ожидать, что быстрорастущие страны, в которых отдача от инвестиций высокая, будут чистыми заемщиками, то есть у них будет постоянный дефицит по счету текущих операций. На самом деле в мире практически нет стран, у которых были бы низкий уровень сбережений и большие инвестиции. Более того, быстрорастущие экономики, как правило, имеют профицит, а не дефицит платежного баланса. Такое соотношение может показаться контринтуитивным, но данные свидетельствуют именно об этом (см. рис. 1)2.

Все страны «экономического чуда» полагались именно на внутренние сбережения, а не на привлечение займов из-за границы (Krugman, 2009). Этот стилизованный факт должен еще получить свое объяснение. Проблема известна в литературе как «загадка Фелдстайна— Хориоки» (Feldstein—Horioka puzzle), она состоит в высокой положительной корреляции национальных инвестиций и сбережений: в странах с большими сбережениями инвестиции, как правило, крупные, и наоборот. Между тем в эпоху свободного и масштабного перемещения капитала между странами можно было ожидать противоположного — инвестиции в мировом хозяйстве должны были бы устремляться в страны с наивысшей отдачей независимо от уровня сбережений в них (Feldstein, Horioka, 1980). Помощь развитиюС указанным парадоксом связан и вопрос о помощи развитию: если международное финансирование дефицитов платежного баланса не ведет к быстрому экономическому росту, то надо ли предоставлять помощь развивающимся странам? Многочисленные исследования посвящены анализу эффективности помощи развитию (см. обзор: Channing et al., 2009). В некоторых сделан вывод, что помощь развивающимся странам не ведет к росту инвестиций, а инвестиции не способствуют ускорению роста (Easterly, 2001); в других — положительный эффект помощи явно ощутим; в ряде работ признано, что эффект есть, но он снижается по мере увеличения помощи из-за ограниченной абсорбционной способности экономики (Collier, 2006). Как бы то ни было, общий размер помощи развитию не настолько велик, чтобы считать ее ключевым фактором роста. В 2010—2011 гг. объем помощи составил немногим более 100 млрд долл., или всего 0,2% мирового ВВП. Более того, после распада СССР даже в номинальном выражении помощь не увеличивалась в течение десятилетия и начала расти только после 11 сентября 2001 г. (см. рис. 2).

Налицо также зависимость объема помощи от цен на нефть (рис. 2). Когда цены на нефть (и другие ресурсы) низкие, развивающиеся страны не имеют средств для проведения независимой политики. Когда они высокие, Запад, похоже, активнее использует инструменты помощи для навязывания развивающимся странам политики, выгодной развитым странам (см. подробнее: Попов, 2011. Гл. 2). Как приток частного капитала, так и изменение резервов («приток государственного капитала») намного превышают размеры помощи. Даже совокупные переводы мигрантов — свыше 300 млрд долл. в год — чуть ли не в 3 раза больше, чем помощь развитию. Однако внимание, уделяемое анализу эффективности помощи развитию, непропорционально велико по сравнению с исследованием других аспектов мирохозяйственных связей развивающихся стран. В их числе: барьеры на пути экспорта из стран Юга, в том числе экспорта сельскохозяйственных товаров (субсидии фермерам в странах Запада); использование торгового протекционизма и протекционизма валютного курса (его занижение) для стимулирования экономического роста в развивающихся странах; режимы передачи технологий из стран Севера в страны Юга и защиты прав на интеллектуальную собственность; устранение преград для эмиграции неквалифицированных специалистов на Запад и предотвращение «утечки мозгов» из развивающихся стран; контроль за движением капитала и прямых иностранных инвестиций; справедливое распределение бремени расходов на борьбу с загрязнением среды и глобальным потеплением и т. д. Реформы в каждой из этих сфер могли бы дать больший эффект для ускорения роста развивающихся стран, чем вся помощь развитию, вместе взятая. В реальности все страны «экономического чуда» опирались на внутренние источники финансирования. План Маршалла (программа экономической помощи ряду европейских стран после Второй мировой войны), по сути, первый и последний случай успешного внешнего финансирования развития. Объем программы был огромным — порядка 1% ВВП США в течение 4 лет (1948 — 1951 гг.). Если учесть помощь Ю. Корее, Тайваню, Японии и другим неевропейским странам, то в течение 8 лет (1945 — 1953 гг.) США предоставили 44 млрд долл. при годовом ВВП 300 млрд долл. в 1950 г., то есть почти 2% ВВП в год на протяжении 8 лет. Но такого масштаба иностранной помощи мир не знал ни до ни после. Можно считать ее успешной, потому что последовало немецкое и итальянское «экономическое чудо», не говоря уже о бурном росте Японии, Ю. Кореи, Тайваня. Однако, исключая план Маршалла, быстрый и устойчивый экономический рост — не ниже 3—4% в течение нескольких десятилетий — всегда опирался на внутренние источники финансирования. С 1960 по 2000 г. — за 40 лет — среднегодовой темп прироста ВВП на душу населения больше 4% наблюдался только в 7 странах. Это Ботсвана и шесть восточноазиатских: Китай, Гонконг, Япония, Корея, Сингапур, Таиланд. Капитал, текущий «в гору»Базироваться на внутреннем финансировании — значит, иметь активный или по крайней мере нулевой баланс счета текущих операций, не занимать денег за рубежом. Скажем, у Китая, который имеет положительное сальдо счета текущих операций, то есть экспортирует больше товаров и услуг, чем импортирует, этот активный баланс в 2006—2012 гг. составлял приблизительно 50 — 100 млрд долл. каждый квартал плюс еще несколько десятков миллиардов по счету движения частного капитала. Так что общий прирост резервов порой превышал 100 млрд долл. в квартал. Как их используют? Народный банк Китая вкладывает эти деньги в американские краткосрочные — 90-дневные — казначейские векселя. Китай вывозит этот капитал, предоставляя его как заемные средства Америке. Поэтому она потребляет больше, чем производит. У Китая в 1970—2010 гг. баланс счета текущих операций составлял в среднем примерно 3% ВВП, причем в 1970-е годы он был нулевым. Китай производит больше, чем потребляет, и делится своими сбережениями с остальным миром, в частности с Америкой. И все быстрорастущие страны именно так и поступали: экспортировали больше, чем импортировали. Объем валютных резервов Китая, вложенных в основном в американские государственные ценные бумаги, в 2012 г. составлял свыше 3 трлн долл., или почти 50% от китайского ВВП по официальному курсу. Это один из самых высоких показателей в мире. Объективные потребности в резервах определяются многими факторами (объемом торговли, его волатильностью, платежами по обслуживанию долга, уровнем странового риска), но редко превышают величину, равную 10% ВВП или 6 месяцам импорта. Накопление резервов сверх этой величины можно объяснить только экономической политикой, которая называется политикой неравновесного валютного курса. Когда страна накапливает резервы, она фактически формирует такой курс. Сегодня в число стран с положительным сальдо счета текущих операций входят Бразилия, Индия, Россия, многие страны-нефте-экспортеры и еще несколько десятков развивающихся государств. Другими словами, капитал перетекает из бедных стран в богатые. Но по теории международной торговли и движения факторов производства все должно происходить наоборот: капитал должен двигаться в направлении бедных стран, где его мало. С рабочей силой картина противоположная: она должна устремляться из развивающихся стран туда, где ее мало (в развитые страны, в которых отношение капитала к труду очень высокое). Но на пути международной миграции есть барьеры, которых нет на пути движения капитала, где барьеры минимальны. Почему капитал течет «в гору»? Главным образом потому, что развивающиеся страны проводят сознательную политику накопления валютных резервов сверх необходимых для международных расчетов потребностей. Если бы, скажем, Китай отказался от накопления резервов, то курс юаня повысился бы, импорт в страну возрос до такой степени, что положительное сальдо счета движения капитала покрывалось бы дефицитом по счету текущих операций. Почему Китай этого не делает? Почему он отказывается от простого способа увеличить потребление и/или инвестиции за счет расширения импорта? Потому что накопление резервов — это фактически политика стимулирования инвестиций и экспортоориентированного роста. В условиях политической турбулентности, когда институты плохие, а коррупция высокая, какой может быть формула роста? Чтобы наладить функционирование институтов, требуются десятки лет, коррупцию трудно искоренить быстро. Лишь одну меру можно провести относительно легко — начать накапливать резервы, как это делает Китай (Полтерович, Попов, 2002; Polterovich, Popov, 2004). В Китае, как и в России, идут споры о политике накопления резервов. И в Китае, и в России охотно рассуждают о том, что можно с большей пользой потратить их внутри страны. Но эти рассуждения сродни предложению вынуть мотор у гоночной машины, чтобы уменьшить ее вес для повышения скорости. Накопление резервов фактически выступает инструментом неселективной промышленной политики развивающихся стран. Только они получают выгоды от подобной политики, а развитые страны никаких выгод от накопления резервов не имеют: их экономический рост не ускоряется. Глобальные дисбалансы в исторической ретроспективеУ США есть несколько вариантов действий. Можно вообще ничего не делать и ждать, когда сработает рыночный механизм: внешний долг США вырастет до критического уровня, американскую задолженность никто больше не захочет финансировать, курс доллара понизится, а юаня — повысится, и дисбалансы будут исправлены естественным образом. Но это сценарий «жесткой посадки», сопряженный с большими издержками. Другой вариант: США сами принимают меры для сокращения потребления и импорта, например, вводят импортные пошлины, что приведет к снижению американского потребления и уровня жизни. Или ФРС США начнет накапливать резервы в юанях — этим США вынудят Китай сесть за стол переговоров о размере резервов и валютных курсах. Тогда вопрос о том, по чьей инициативе или «вине» подобное произошло, будет иметь огромное значение. Если процесс инициируют США, то это будет трудно объяснить американским избирателям, и популярность администрации, которая стоит у власти, видимо, резко снизится. Но если инициатива будет исходить от Китая (замедление накопления валютных резервов и повышение курса юаня), то американским избирателям это легче «продать». Если под давлением США Китай перестанет накапливать резервы и курс юаня повысится, то КНР будет меньше экспортировать, США будут меньше покупать и будут обвинять Китай — мол, он раньше манипулировал курсом, от чего все беды. Поэтому США предпочитают продолжать оказывать давление на Китай, пытаясь заставить его ревальвировать юань. В экономике, как и в политике, все решает сила, а соотношение сил и в XIX, и в XX в. было таким, что быстроразвивающиеся страны загоняли других в долги. США до 1870-х годов имели дефицит торгового баланса. Но после Гражданской войны 1861 — 1865 гг. они превратились в самую конкурентоспособную экономику в мире, торговый баланс стал положительным и в основном таким и сохранялся в последующие 100 лет. В 1940 г. они еще были нетто-должником, а после Второй мировой войны стали кредитором всего мира и оставались им до начала 1980-х годов. Затем, в 1980-е годы, Китай стал кредитором, а США — должником. У США внешняя задолженность пока не слишком большая — 20-25% ВВП (в отличие от государственного долга, который велик, но частично принадлежит внутренним, а не международным кредиторам). В Европейском союзе в целом чистый внешний долг тоже небольшой — 16% ВВП, а Япония вообще является нетто-кредитором (Popov, 2010). Поэтому Китай и такие страны, как Россия, Индия, Бразилия, могут рассчитывать на накопление долгов Европой, США и Японией еще в течение некоторого времени. Тогда у Китая, видимо, будет впереди 10-20 лет спокойного развития, что отвечает интересам и этой страны, и мировой экономики в целом. Ведь выход Китая и других стран Юга из состояния бедности важен для всего мира. Сегодняшние глобальные дисбалансы — дефицит по счету текущих операций США и положительное сальдо Китая и некоторых развивающихся стран — часто воспринимают как угрозу стабильности мировой экономики. На самом деле это естественное и нормальное состояние мирового хозяйства в условиях, когда некоторые страны развиваются быстрее других. В XIX-XX вв. такими странами являлись государства Запада — их продукция была более конкурентоспособной на мировых рынках, они имели положительное сальдо в торговле (например, США — большую часть периода 1870-1970 гг.), которое уравновешивалось вывозом капитала за границу. Сегодня Юг накапливает международные активы — валютные резервы, что искусственно занижает валютные курсы во многих развивающихся странах и становится мощным инструментом их экспортоориентированного роста. Для сохранения этой тенденции Запад должен смириться с дефицитом в торговле с Югом и продолжать накапливать внешний долг (который все еще не очень велик), позволяя развивающимся странам иметь активный баланс счета текущих операций и ускоренно развиваться. Сокращение разрыва в уровнях экономического развития Юга и Запада — приоритет для всего человечества. 1 См. подробнее: Polterovich, Popov, 2004; краткое изложение выводов на русском: Полтерович, Попов, 2002.

Список литературы

Полтерович В., Попов В. (2002). Последняя надежда // Эксперт. № 48. [Polterovich V., Popov V. (2002). The Last Hope // Expert. No 48.] Попов В. (2011). Стратегии экономического развития. М.: Издат. дом ВШЭ. [Popov V. (2011). Strategies of Economic Development. Moscow: HSE Pub. Channing A., Jones S. Tarp F. (2009). Aid and Growth: Have We Come Full Circle? // WIDER Discussion Paper. No 20 / World Institute for Development Economic Research (UNU-WIDER). Collier P. (2006). African Growth: Why a "Big Push"? // Journal of African Economies. Vol. 15 (Suppl. 2). P. 188-211. Dollar D. (1992). Outward-oriented Developing Economies Really Do Grow More Rapidly: Evidence from 95 LDCs, 1976 — 1985 // Economic Development and Cultural Change. Vol. 40, No 3. P. 523-544. Easterly W. (1999). The Lost Decades: Explaining Developing Countries Stagnation 1980-1998 / World Bank. Easterly W. (2001). The Elusive Quest for Growth: Economists Adventures and Misadventures in the Tropics. Cambridge; L.: MIT Press. Feldstein М., Потока С. (1980). Domestic Saving and International Capital Flows // Economic Journal. Vol. 90. P. 314—329. www.jstor.org/stable/2231790?origin= crossref. Goldstein M., Lardy N. R. (2009). The Future of China's Exchange Rate Policy // Policy Analyses in International Economics. Vol. 87. Washington: Peterson Institute for International Economics. Krugman P. (2009). Finance Mythbusting, Third World Edition // New York Times. Paul Krugman's Blog. November 9. krugman.blogs.nytimes.com/2009/ll/09/ finance-mythbusting-third-world-edition. Polterovich V., Popov V. (2004). Accumulation of Foreign Exchange Reserves and Long Term Economic Growth // Slavic Eurasia's Integration into the World Economy / S. Tabata, A. Iwashita (eds.); Slavic Research Center. Sapporo: Hokkaido University, pages.nes.ги/vpopov/documents/Exchange%2Orate-Growth-2006.pdf. Popov V. (2010). Global Imbalances: An Unconventional View // CEFIR, NES Working Paper. No 160. pages.nes.ru/vpopov/documents/Global%20Imbalances.pdf. Rodrik D. (2006). The Social Cost of Foreign Exchange Reserves // International Economic Journal. Vol. 20, No 3. P. 253—266. Rodrik D. (2008). The Real Exchange Rate and Economic Growth // Brookings Papers on Economic Activity. Fall. www.brookings.edu/Vniedia/Files/Programs/ES/ BPEA/2008_fall_bpea_papers/2008_fall_bpea_rodrik.pdf. UN (2013). World Economic Situation and Prospects 2013. N. Y.: United Nations, www. un.org/en/development/desa/policy/wesp/wesp_current/2013Chapl_embargo.pdf.

|

Популярные книги и учебники

- Экономикс - Макконнелл К.Р., Брю С.Л. - Учебник

- Бухгалтерский учет - Кондраков Н.П. - Учебник

- Капитал - Карл Маркс

- Курс микроэкономики - Нуреев Р. М. - Учебник

- Макроэкономика - Агапова Т.А. - Учебник

- Экономика предприятия - Горфинкель В.Я. - Учебник

- Финансовый менеджмент: теория и практика - Ковалев В.В. - Учебник

- Комплексный экономический анализ хозяйственной деятельности - Алексеева А.И. - Учебник

- Теория анализа хозяйственной деятельности - Савицкая Г.В. - Учебник

- Деньги, кредит, банки - Лаврушин О.И. - Экспресс-курс

Новые книги и журналы

Популярные лекции

- Шпаргалки по бухгалтерскому учету

- Шпаргалки по экономике предприятия

- Аудиолекции по экономике

- Шпаргалки по финансовому менеджменту

- Шпаргалки по мировой экономике

- Шпаргалки по аудиту

- Микроэкономика - Лекции - Тигова Т. Н.

- Шпаргалки: Финансы. Деньги. Кредит

- Шпаргалки по финансам

- Шпаргалки по анализу финансовой отчетности

- Шпаргалки по финансам и кредиту

- Шпаргалки по ценообразованию

- 50 лекций по микроэкономике - Тарасевич Л.С. - Учебное пособие

Популярные рефераты

- Коллективизация в СССР: причины, методы проведения, итоги

- Макроэкономическая политика: основные модели

- Краткосрочная финансовая политика предприятия

- Марксизм как научная теория. Условия возникновения марксизма. К. Маркс о судьбах капитализма

- История развития кредитной системы в России

- Коммерческие банки и их функции

- Лизинг

- Малые предприятия

- Классификация счетов по экономическому содержанию

- Кризис отечественной экономики

- История развития банковской системы в России

- Маржинализм и теория предельной полезности

- Кризис финансовой системы стран Азии и его влияние на Россию

- Иностранные инвестиции

- Безработица в России

- Источники формирования оборотных средств в условиях рынка